Заявление в налоговую о возврате налогового вычета

Содержание:

- Перечень документов

- Как заполнить бланк 2018 года

- Какую форму 3-НДФЛ использовать для подачи в 2021 году?

- Заполняем заявление о возврате из бюджета налога

- Вовремя подайте документы на возврат налога

- Алгоритм получения вычета

- Вид платежа

- Как получается переплата по налогам

- Как подается

- Заявление на возврат НДФЛ: образец

- Ответы на часто задаваемые вопросы

- Заявление в налоговую на возврат налога – образец

- Правила заполнения заявления на возврат НДФЛ

- Правила оформления заявления для получения возврата НДФЛ через ИФНС: пошаговая инструкция

- Распространенные ошибки при составлении заявления на возврат НДФЛ

- Новые правила зачёта и возврата переплаты

- Бланк и образец заполнения заявления на налоговый вычет за 2020 год при подаче 3-НДФЛ в 2021 году

Перечень документов

Для назначения льготы, помимо заявления, требуется предоставление другой документации, исходя из вида возмещения.

- паспорт (копия);

- декларация (при оформлении через работодателя не требуется);

- сведения о доходах.

В список дополнительной документации входят:

- подтверждение родственных уз — при возмещении на детей, братьев, сестер и так далее;

- договор с медучреждением, копия лицензии, платежки, рецепт по спецформе (107/у) с пометкой для ФНС — при вычете на лечение;

- договор на образование, лицензия учреждения, подтверждения оплаты — при возмещении за обучение;

- бумаги на собственность, расписки, платежные квитанции, кредитный договор, справка из банка об уплате процентов — при имущественной льготе.

Каждый налогоплательщик при определенных условиях вправе воспользоваться компенсацией собственных затрат в виде возвращения части НДФЛ. Однако для назначения льготы требуется пройти процедуру оформления, занимающую около 4 месяцев.

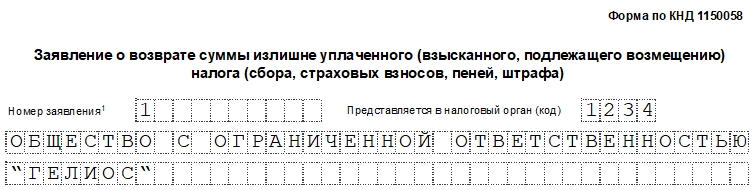

Как заполнить бланк 2018 года

Форма заявления закреплена законодательно Приказом ФНС России от 14.02.2017 №ММВ-7-8/182@. В документе необходимо заполнить 2 листа. Данные необходимо вносить аккуратно (если бланк заполняется от руки), каждую буквы или цифру — в отдельную ячейку.

Лист 1

На этом листе должна содержаться такая информация:

- Номера ИНН и КПП организации.

- Номер заявления. Он зависит от того, который раз компания обращается к налоговикам за возвратом или зачетом переплаты.

- Код ИФНС по месту учета ИП или организации.

- Наименование организации полностью или ФИО индивидуального предпринимателя.

- Статья 78 НК РФ. Именно она посвящена возврату или зачету переплаты.

- Вид переплаты — ставим нужную цифру.

- Вид платежа — аналогично выбираем нужную цифру.

- Излишне уплаченная сумма.

- Отрезок времени, за который возникла переплата. В первых двух ячейках указывают следующее: «МС» — если период месячный, «КВ» — квартальный, «ПЛ» — полугодовой, «ГД» — годовой. Во вторых двух ячейках цифрами указывают, какой месяц (01-12), квартал (01-04) или полугодие (01-02) берется в расчет. Если период годовой, то ставят «00». Последние 4 ячейки предназначены для внесения года. Во всю эту строчку может быть внесена и дата, например, день уплаты налога или подачи декларации.

КБК — код бюджетной классификации. Его можно узнать на сайте ФНС или посмотреть на платежном поручении. Этот код меняется, поэтому лучше всякий раз выяснять, не изменился ли он. Для каждого налога, сбора и т.д. существует свой код.

Количество листов заявления и прилагаемых копий к нему. Число вносится в формате «00Х».

Подтверждение достоверности внесенных данных. Здесь в первой ячейке отмечают цифрой того, кто подтверждает подлинность информации. Далее руководитель компании вписывает свое ФИО, номер телефона, ставит дату и подпись.

Первый лист готов. Больше никакие данные вносить не нужно.

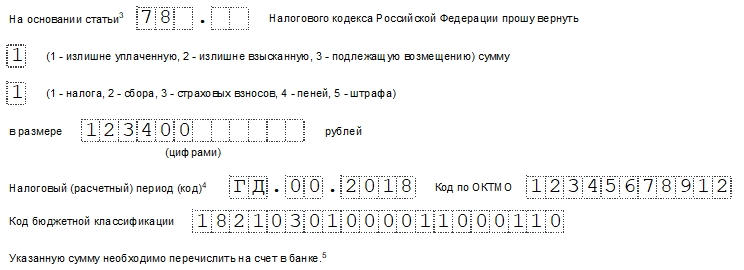

Лист 2

Заполнение этого листа снова начинается с ИНН и КПП компании. Строку с ФИО не заполняем, т.к. заявление подает организация.

Далее нужно внести реквизиты банковского расчетного счета и наименование компании-получателя.

Форма содержит третий лист, но организациям его заполнять не нужно.

Какую форму 3-НДФЛ использовать для подачи в 2021 году?

Заполнить и подать декларацию по форме 3-НДФЛ в 2021 году должны следующие категории граждан:

- продавшие имущество в 2020 году — недвижимость и транспорт;

- получившие налогооблагаемый доход в прошлом году, с которого не был удержан НДФЛ;

- желающие оформить налоговые вычет и вернуть часть потраченных средств;

- физические лица, оформленные как индивидуальные предприниматели на общей системе налогообложения (ОСНО), для отчета о своей деятельности за прошедший год;

- Главы КФХ для декларирования дохода за 2020 год.

Все указанные лица заполняют 3-НДФЛ в 2021 году по форме, утвержденной Приказом ФНС от 28.08.20 № ЕД-7-11/615@. Это новый бланк, в который внесены существенные изменения по сравнению с действующим ранее.

Скачать обновленную форму декларации в формате excel можно в данной статье, опустившись в самый ее низ.

Если 3-НДФЛ формируется с использованием программы или личного кабинета налогоплательщика, то необходимость поиска и проверки актуальной формы декларации отпадает.

Полный перечень изменений в налоговой декларации

В таблице ниже собран список тех корректировок, которые были внесены в отчет, действующий с 1 января 2021 года, по сравнению с прежним бланком 3-НДФЛ.

Таблица изменений:

|

Страница 3-НДФЛ |

Что изменилось? |

Кто заполняет? |

|

Титульный лист |

Кроме обновления штрих-кода, никаких изменений не внесено. | Все. |

|

Раздел 1 (итоговые данные) |

В новом бланке разделили ИП и прочих граждан.

Появились два подраздела:

|

Все. |

|

Приложение к Разделу 1 (заявление на возврат налога) |

Появился новый лист, который позволяет формировать заявление на возврат налога – его заполняют те граждане, которые желают получить налоговый вычет и вернуть часть ранее уплаченного НДФЛ.

При этом отдельно составлять такое заявление не нужно, оно уже включено в новый бланк 3-НДФЛ. |

Граждане, рассчитывающие на возврат НДФЛ. |

|

Раздел 2 (Расчет базы и налога) |

Не изменился. | Все. |

|

Приложение 1 (доходы от российских лиц) |

Не изменилось. | Физические лица, продавшие движимое и недвижимое имущество российским лицам.

Граждане получающие налоговый вычет для указания дохода от российских работодателей. |

|

Приложение 2 (доходы от зарубежных лиц) |

В строку 074, где указывается порядок определения прибыли контролируемой иностранной компании, добавился еще один вариант – по правилам для российских организаций. | Физические лица, получившие доход от иностранных лиц. |

|

Приложение 3 (итоги предпринимательской деятельности) |

Не изменилось. | ИП, частнопрактикующие лица, главы КФХ. |

|

Приложение 4 (поступления, освобождаемые от подоходного налога) |

Добавлено поле 090 для указания вида дохода, освобождаемого от налогообложения — материальная помощь от образовательных учреждений учащимся. | Лица, получившие доход, не облагаемый НДФЛ. |

|

Приложение 5 (для возврата налога за лечение, обучение, детей и т.д.) |

Не изменилось. | Граждане, желающие получить стандартный, социальный, инвестиционный вычет. |

|

Приложение 6 (для расчета имущественного вычета с продажи имущества) |

Граждане, продавшие имущество. | |

|

Приложение 7 (Для возврата налога в связи с покупкой имущества) |

Физические лица, купившие недвижимость. | |

|

Приложение 8 (для расчета вычета по ценным бумагам) |

Граждане, желающие получить вычет по ценным бумагам, ПФИ. | |

|

Расчет к прил.1 (показываются сведения о проданном имуществе) |

Изменилась формулировка полей 020 и 040, что не сильно влияет на процесс заполнения новой формы 3-НДФЛ. | Лица, продавшие недвижимость. |

|

Расчет к прил.3 (рассчитываются авансы ИП) |

Новая страница декларации, где ИП отдельно проводят расчет авансовых платежей по налогу для последующего переноса в подраздел 2 раздела 1. | ИП, частнопрактикующие лица |

|

Расчет к прил.5 (возврат налога в связи с уплатой взносов) |

Не изменился. | Граждане, получающие социальный вычет по уплате добровольных пенсионных взносов. |

Инструкции по оформлению

Пошаговые инструкции по оформлению декларации в различных ситуациях:

- при продаже машины;

- при продаже квартиры;

- на вычет за лечение;

- на вычет за обучение;

- на вычет при покупке квартиры.

- на вычет по ипотеке.

Заполняем заявление о возврате из бюджета налога

На этом примере мы попробуем заполнить необходимую форму документа (заявления) о возврате налога, состоящую из 3-х страниц, которую нужно сдать в налоговую.

Процесс заполнения такого заявления сводится к последовательности следующих действий: оформляем титульный лист (лист 001 формы), лист 002 и лист 003 (при необходимости).

Сначала заполняем титульный лист бланка

В 2-х верхних строках формы указываются ИНН, КПП и номер п/п страницы (001). В приведенном примере заявление составляется от организации, значит в поле ИНН вписываем 10 цифр, а в поле КПП — 9 цифр: соответственно, данные ООО «Вымпел».

Затем в строке «Номер заявления» ставим его номер (если оно первое, то это «1») в этом году. Рядом пишем код налогового органа, в который его адресуем.

Далее расположены строки для указания полного названия организации (ФИО физлица), у нас в примере это общество с ограниченной ответственностью «Вымпел».

В строке «Статус налогоплательщика» выбираем соответствующий однозначный код из предложенных в форме. Все свободные клетки полей бланка необходимо заполнять прочерками.

В строке «На основании статьи» следует указать № статьи в НК РФ, служащей основанием предстоящего возврата переплаченного платежа. При возврате переплаченного налога, взноса это ст. 78 НК РФ, при возврате госпошлины — ст. 333.40 НК РФ, ошибочно взыскала налоговая — ст. 79 НК РФ, возмещаете НДС — ст. 176 НК РФ и др.

В нашем примере это ст. 78 НК, так как требуется возврат переплаченного налога на прибыль.

Ниже, в расположенных друг под другом двух клетках, указываем сведения о том, какая именно переплата и по какому виду платежа, и выбираем соответствующие однозначные коды для данных полей из предложенных в форме. Например, «1» — излишне уплаченный, и «1» — налог.

«МС» — если платеж месячный;

«КВ» — если квартальный;

«ПЛ» — если переплата за полугодие;

После точки уточняется выбранный и указанный отчетный период, т.е. проставляется порядковый номер месяца, квартала или полугодия, а для годового платежа здесь ставим «00».

Непосредственно тот год, в котором возникла переплата, указываем после следующей точки в четырех свободных клетках.

В нашем примере: «ГД.00.2018».

Рядом следует указать код ОКТМО, который можно уточнить на официальном сайте ФНС.

Для заполнения заявления о возврате переплаты налога организации могут взять код региона (ОКТМО) из представленной налоговой декларации (в примере это декларация по прибыли), а физлица — указать регион, где платился данный налог: если речь о имущественном налоге, ОКТМО берется по местонахождению этого имущества, транспортный налог — по месту, где прописан владелец автомобиля, НДФЛ — из справки о доходах с работы.

В строке ниже — «Код бюджетной классификации» — заполняется 20-тизначный КБК переплаченного платежа. В нашем примере это КБК налога на прибыль в федеральный бюджет.

Далее записываем количество страниц и приложений в подаваемом заявлении. Помним, что все пустые клетки полей бланка прочеркиваем.

Снизу слева на титульном листе формы предусмотрена часть страницы для отражения информации о заявителе (плательщик/его представитель): ФИО, номер телефона, подпись и дата. Если заявление подается представителем, следует указать реквизиты подтверждающего его полномочия документа и приложить его копию к заявлению.

Вовремя подайте документы на возврат налога

По общему правилу налоговые вычеты по НДФЛ (налоги на доходы физических лиц) предоставляются тогда, когда завершается календарный год. То есть, если вы оформили право собственности на квартиру (а при покупке по ДДУ – получили акт приема-передачи квартиры) в 2018-м, то подать заявление на вычет вы можете только в следующем, 2021 году.

Если же вы купили жилье давно и ни разу не получали возврат налога, то можете подать заявление на возврат за последние три года. Для примера: если недвижимость была куплена в 2012 году, а получить налоговый вычет вы решили в 2018-м, то вернуть уплаченные налоги вы сможете за 2021, 2021 и 2015 годы.

Алгоритм получения вычета

При этом алгоритм назначения льготы у перечисленных способов отличается. Бланк заявления также разный.

При оформлении через работодателя процедура упрощена.

Таблица 1. Алгоритм получения вычета

| Через ИФНС | Через работодателя |

|---|---|

| Обращение в налоговый орган с установленным перечнем документации: подтверждающей основания назначения льготы (о приобретении жилья, о лечении и т.д.), обязательно предоставление 3-НДФЛ и 2-НДФЛ. Заявление направляют сразу с пакетом бумаг или после подтверждения льготы (согласно порядкам отдельного ИФНС) | Работник сам (лично, по почте и через интернет) направляет документы, которые служат основанием для льготы, и заявление на ее подтверждение в ИФНС. |

Вид платежа

- имущественные — после приобретения собственности;

- социальные — на образование, лечение;

- стандартные — возврат на детей, инвалидам и участникам войн и так далее;

- профессиональные — для ИП, адвокатов, нотариусов и прочих практикующих и самозанятых лиц.

Мнение эксперта

Петров Григорий Владимирович

Практикующий юрист с 6-летним опытом. Специализируется в области уголовного права. Опыт более 3 лет в составлении договоров.

Для получения льготы важно правильное оформление документации. Заполнение заявления для всех видов вычетов схоже и осуществляется по идентичной схеме

В заявление введены новые пункты о статусе плательщика, виде счета (коде). Для облегчения заполнения удалено поле «Адрес места жительства в РФ».

Как получается переплата по налогам

Наемные работники стоят особняком. Ошибиться в расчете они не могут. За персонал организации в Налоговой службе по-прежнему отвечает работодатель.

Помимо заработной платы, граждане:

- получают доход от иной (неофициальной) деятельности;

- продают землю, машины, недвижимость;

- занимаются бизнесом, реализуя товары и оказывая населению различные услуги.

В результате в ФНС поступают платежи по НДС, НДФЛ, по налогу на имущество и прибыль.

Переплата возникает при наступлении следующих условий:

- после банальной ошибки;

- при оформлении положенных человеку вычетов;

- после присвоения налогоплательщику статуса резидента Российской Федерации, так как меняется процентная ставка.

Когда обнаруживают излишек оплаченных средств, справедливость восстанавливают двумя путями: отдают его людям наличностью или засчитывают в уплату будущих налоговых перечислений.

Возврат переплаченных средств протекает по следующим правилам:

- После пребывания в Российской Федерации 183 дня или более человек законно считается ее резидентом. Теперь для него применяется 13% ставка налога. Бухгалтерия предприятия, на котором человек трудится, обязана сделать перерасчет перечисляемых за него налогов. Если по окончании налогового периода переплату не компенсируют целиком, обращаются в ближайшее к месту проживания отделение ФНС России. Здесь нужно написать заявления на возврат остатка по предложенному образцу. К нему прикладывают составленную заранее декларацию и справку формы 2-НДФЛ.

- При увольнении работника с предприятия повторно анализирую его начисления. Когда обнаруживают переплату налогов, также пишут заявление в ФНС. Однако денег оттуда не ждут. Финансовые потери человеку возмещает работодатель.

Как подается

Запрос на возврат излишне выплаченных взносов от налоговой может вручаться лично в инспекцию по месту регистрации плательщика взносов, либо через почтовое отделение отсылкой ценного конверта, с описанием его содержимого.

К написанному обращению прикрепляются нужные материалы, которые подтверждают действительность переплаты (платежки, чеки, подтверждающие перечисление взносов).

Заявление заполняется в 2-х экземплярах, один из них которых отсылается в инспекцию, а второй – отправителю запроса, с отметкой номера и даты регистрации поданного письма.

Надо обратить внимание на то, что, учитывая, что сроки подачи запроса на возврат от налоговой службы лишних сумм составляют 3 года, необходимо доказательные документы (платежки, квитанции, чеки) также хранить в бухгалтерии на протяжении 3-х лет. Для возврата сумм, которые были перечислены по ошибке, плательщик налога указывает реквизиты банка и номер открытого счета

Обычно, такой счет открывается в Сбербанке

Для возврата сумм, которые были перечислены по ошибке, плательщик налога указывает реквизиты банка и номер открытого счета. Обычно, такой счет открывается в Сбербанке.

Поэтому, для поступления денег в запросе требуется в обязательном порядке отобразить:

- персональная информация о подателе запроса.

- Информация о реквизитах банка с отображением номера счета (можно прикрепить справку из банка с указанными сведениями об открытом счете).

- Сумму, подлежащую возврату.

Бланк

- Заявление на возвращение переплаченной суммы налогов, pdf

- Заявление на возвращение переплаченной суммы пошлины, xls

Просмотр видео по заполнению заявления на возвращение переплаченной суммы взносов.

(Видео: “Заполняем заявление о возврате налога”)

vote

Article Rating

Заявление на возврат НДФЛ: образец

При обращении налогоплательщика в налоговый орган для получения возврата по переплаченному НДФЛ обязательно подается декларация о доходах 3-НДФЛ и заявление, в котором указаны реквизиты для перечисления денежных средств. Также прикладываются документы, удостоверяющие право физлица на налоговое возмещение. Скачать заявление на возврат НДФЛ можно ниже, подается оно в ИФНС одновременно с декларацией или позже. Данные в декларационной форме будут проверяться налоговиками в течение 3-х месяцев, а пока камеральная проверка не завершится, заявление не может быть исполнено. Возврат излишне уплаченного НДФЛ производится налоговиками в течение 1 месяца с даты получения заявления (п.6 ст. 78 НК РФ).

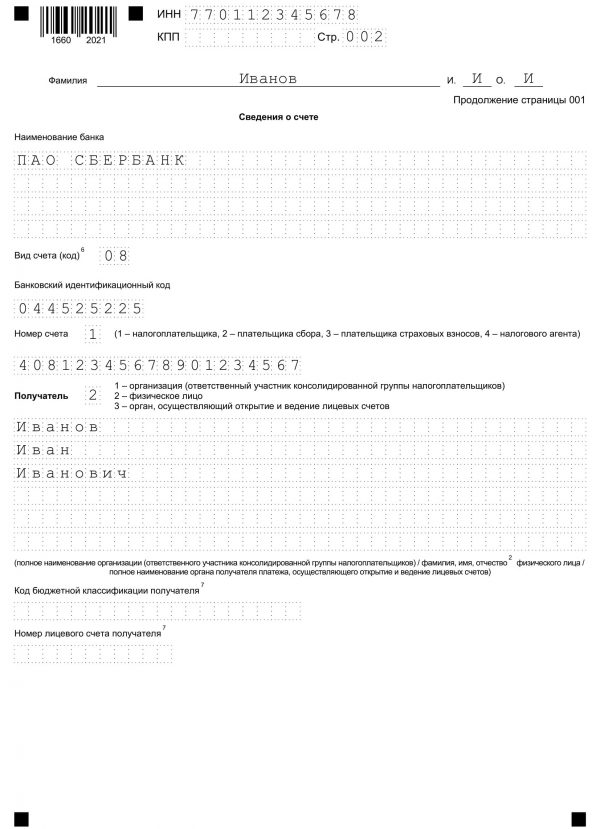

Заявление на возврат НДФЛ в 2021 году понадобится тем, кто заявит вычеты по тратам 2021 года. Оно состоит из трех страниц:

- Титульная страница – приводятся общие данные о заявителе и причинах обращения в налоговый орган;

- «Сведения о счете» – указываются банковские реквизиты физлица для перевода средств;

- «Сведения о физлице, не являющемся ИП» – этот блок данных заполняется в том случае, если заявителем не указан номер ИНН, тогда идентификация будет проводиться по реквизитам паспорта или другого удостоверяющего документа.

Отдельной инструкции по заполнению заявительной формы нет, но заполнить ее несложно.

Документ оформляется с проставлением прочерков в пустых ячейках. Данные заявления должны соотноситься со сведениями из декларации 3-НДФЛ.

Пример

Рассмотрим, как будет составлено заявление на возврат НДФЛ – образец 2021 года.

На титульной странице в верхней части листа указывается номер ИНН физлица, в поле для КПП ставятся прочерки. Далее проставляется порядковый номер заявления, код ИФНС, в которую подается документ. Указывается полное Ф.И.О. заявителя.

Так как бланк оформляется самим налогоплательщиком, в поле «Статус плательщика» проставляется код «1». Обязательно надо отразить основания для возврата средств – при возмещении излишне перечисленного налога указывается ст. НК РФ (если речь идет о неправомерных налоговых удержаниях, следует ссылаться на ст. НК РФ). Также, на этой странице указывается сумма возмещения (7500,00 руб.), налоговый период, за который должна быть возвращена указанная сумма НДФЛ (комбинация ГД.00.2019 означает, что сумма возвращается по итогам 2021 года). Дополнительно вписывается соответствующий код КБК для НДФЛ и код территории — ОКТМО.

На второй странице указываются платежные реквизиты – название банка, вид счета, банковский идентификационный код (БИК). Бланк предлагает несколько вариантов кодировки типов счетов, из которых следует выбрать свой вариант – расчетный (01), текущий (02), по вкладам — депозитный (07), лицевой (08) и т.д. Необходимо правильно указать номер счета и Ф.И.О. получателя. От правильности заполнения данного раздела зависит, будут ли своевременно получены средства заявителем, или нет – при наличии ошибок в реквизитах налоговики не смогут перечислить деньги.

Раздел на странице 3 заполняется только в случае отсутствия у физлица номера ИНН. Так как наше заявление на возврат НДФЛ 2021, скачать которое можно ниже, содержит информацию о номере ИНН заявителя, третья страница остается незаполненной.

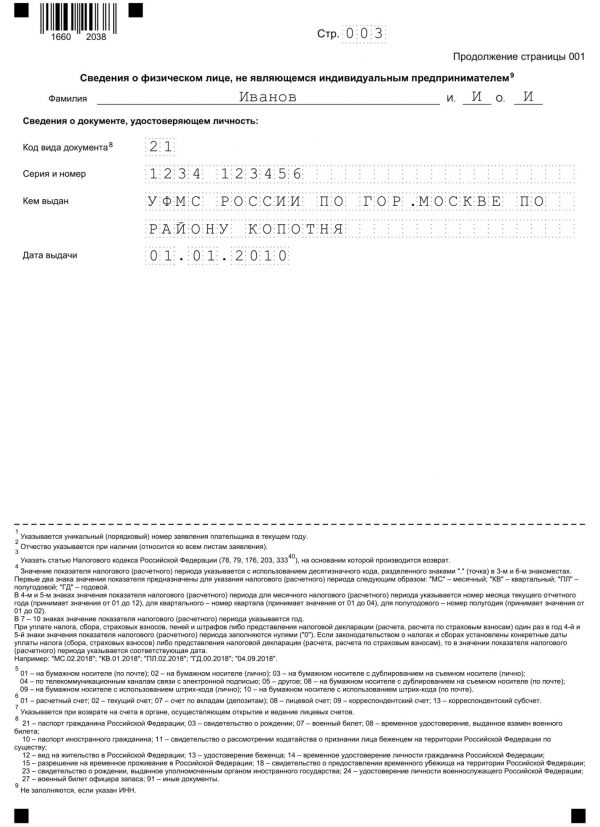

Все необходимые кодировки, используемые для заполнения полей заявления, и указания по оформлению приведены в виде сносок в нижней части последнего листа бланка.

Ответы на часто задаваемые вопросы

Вопрос №1: Как плательщик может узнать, что ИФНС РФ взыскала с него лишнюю сумма налога?

По п. 4 ст. 79 НК РФ налоговая, обнаружив факт взыскания лишней суммы, обязана самостоятельно известить об этом физлицо на протяжении 10 раб. после установления данного факта. Специально для этой цели (ред. от 30.11.2018) утверждена типовая форма сообщения (по КНД 1165069). Она представлена Приложением № 2 к данному Приказу и выглядит следующим образом.

Вопрос №2: Где и как можно уточнить код своей ИФНС?

Сделать это можно через сервис «Определение реквизитов ИФНС» (см. ссылку на форму запроса https://service.nalog.ru/addrno.do).

Для этого достаточно заполнить и отправить электронную форму запроса, предложенную на сайте ФНС РФ. Так, к примеру, можно указать адрес и по нему выяснить код ИФНС и муниципального образования. Информация предоставляется по запросу автоматически.

Заявление в налоговую на возврат налога – образец

Вернуть подоходный налог в соответствии с установками российского законодательства могут только те физические лица, которые официально трудоустроены и своевременно отдают со своей заработной платы налоговые сборы.

Поэтому не работающим лицам писать заявление на сокращение их налогооблагаемой базы бессмысленно, поскольку они не являются налогоплательщиками.

Какой законодательный акт нужно указывать в заявлении

В первую очередь, чтобы заявление на предоставление налогового вычета было признано правомерным, необходимо наделить документ юридической силой. Это делается довольно просто – путем проставления номера законодательного акта, которым руководствуется налогоплательщик в конкретной ситуации. Существуют следующие варианты номеров статей, расположенных в Налоговом кодексе Российской Федерации, которые, как правило, указываются в заявлении:

- № 218. Данный номер пишется в том случае, если в документе идет речь либо о получении налоговой скидки за детей, либо о начислении денежной компенсации для льготной категории населения.

- № 219. Ссылку на этот закон следует делать в заявлении в том случае, если налогоплательщик хочет вернуть себе часть материальных средств, отданных несколько ранее на благотворительность. Также 219 номер статьи используется при оформлении вычета за медицинские услуги, обучение либо за взносы, выплаченные на накопительную часть пенсионного пособия.

- № 220. Номер 220 проставляется в тех заявлениях, в которых физическое лицо требует возврата подоходного налога за покупку различных видов имущества – дома, автомобиля, квартиры или земельного участка.

- № 221. В том случае, если налогоплательщик изъявляет желание уменьшить свою базу налогообложения за доходы, связанные с профессиональной деятельностью, нужно ссылаться в заявлении на статью под номером 221.

По какой структуре должен быть оформлен документ

Заявление о возврате суммы излишне уплаченного налога, как правило, составляется по определенной структуре. Именно ее соблюдение помогает отличить документ от других видов деловых бумаг. Образец заявления на вычет любого вида должен включать в себя следующие части:

- “Шапку”. Данная часть документа располагается в правой верхней части листа, а строки, как правило, небольшой длины и следуют одна под другой.

- Название. После “шапки” прописывается название документа – “ЗАЯВЛЕНИЕ”. Название должно быть строго по центру.

- Текст. После названия документа можно приступать к написанию основного текста. Именно с помощью текста заявитель сможет изложить свое желание о возврате подоходного налога. Текст пишется по всей ширине листа.

- Реквизиты. Как и во многих других документах, в заявлении о возврате суммы излишне уплаченного налога должны быть проставлены дата оформления документа, подпись, фамилия, имя и отчество заявителя. Данная информация должна быть прописана в одной строке, идущей немного ниже после текста.

Правила заполнения заявления на возврат НДФЛ

В Приказе ФНС России № ММВ-7-8/182 нет конкретных правил о том, как заполнить заявление на возврат НДФЛ. Но в конце заявления указаны комментарии к документации, из которых понятно как оформить некоторые пункты

Также налоговики советуют обратить внимание на правильность оформления первой страницы, где указываются:

- ИНН, КПП;

- БИК и кор/с банка.

Если эти показатели будут заполнены неверно, то средства могут уйти не тому человеку либо не отправиться совсем. А работники налоговой службы уведомляют об ошибке не сразу. Поэтому гражданину придется самостоятельно выяснять причину того, что деньги не вернулись и снова посещать инспекцию.

Форма заявления на возврат НДФЛ состоит из трех разделов, которые заполняются поочередно:

- титульник;

- информация о счете;

- информация о плательщике, который не является предпринимателем.

Как правильно заполнить бланк заявления к декларации 3 НДФЛ 2018 года согласно приложению 8 Приказа ФНС России № ММВ-7-8/182. Пошаговый алгоритм:

- Номер заявки на титульнике указывается в обязательном порядке. Нумеруется документация независимо от типа заявки. Если ранее подавалась заявка на имущественный вычет с номером 1, то текущая, например, на возврат с продажи авто, нумеруется цифрой.

- На всех страницах бланка отчество прописывается при наличии такового. Если отчества нет, то поле остается пустым.

- В поле после строки титульника, где указывается статус гражданина, в обязательном порядке прописывается номер статьи НК РФ, согласно которой оформляется заявка: 78, 79, 176, 203, 333.40.

- Шифр ОКТМО узаконен общероссийскими стандартами .

- Отчетный промежуток указывается в виде шифра. Так, возврат пошлины за месяц — «мс», квартал — «кв», полугодие — «пл», год — «гд». В зависимости от периода заполняется дата отчетного промежутка, указанного на титульнике.

- Заявка подается на бумаге или в электронном виде, но различными способами и шифруется соответственно:

- по почте РФ — 01;

- лично — 02;

- лично с копией на флешке — 03;

- по ТКС (телекоммуникационные каналы связи) с ЭЦП (электронная подпись) — 04;

- другое — 05;

- с дублированием на съемном носителе по почте РФ — 08;

- лично со штрих-кодом — 09;

- по почте со штрих-кодом — 10.

Заполнение второй страницы:

- Счета, которые указывают на второй странице в соответствующем поле, также шифруется в соответствии с кодировками налоговиков:

- расчетный — 01;

- текущий — 02;

- по вкладам — 07;

- лицевой — 08;

- корреспондентский — 09;

- корреспондентский субсчет — 13.

- КБК и номер л/с получателя средств указывают, если деньги переводятся на счет к стороннему человеку, который открывает счет.

Заполнение третьей страницы:

- На последней странице указываю информацию о физлице, если выше не указан ИНН плательщика, запрашиваемого возврат. Если ИНН прописан, то страницу заполнять не нужно.

- Если раздел заполняют, то в обязательном порядке указывают документ, согласно которому оформляется страница. Шифры всей документации указаны в комментариях к бланку. Перед заполнением формуляра КНД 1150058 стоит еще раз просмотреть комментарии и заполнять документацию соответственно указанным правилам.

Правила оформления заявления для получения возврата НДФЛ через ИФНС: пошаговая инструкция

Документ содержит 3 страницы, содержащие информацию о гражданине и обстоятельствах назначения льготы:

- личные данные (паспортные, ИНН, ФИО и так далее);

- основание назначения возврата;

- реквизиты банка;

- сведения об ИФНС, куда направляется документация.

Перед заполнением формы рекомендуется подготовить декларацию, справку о доходах, паспорт. Возможны внесение данных и отправка документов на вычет, в том числе заявления, через интернет посредством личного кабинета налогоплательщика. Алгоритм заполнения и требуемые сведения те же. Многие из них не требуют введения, поскольку вставляются автоматически, что значительно упрощает процесс. Однако заверить онлайн-форму необходимо электронной подписью.

Если в 3-НДФЛ вносилось более одного источника дохода, и льгота учитывает поступления со всех мест работы, то составляется столько заявлений, сколько указано работодателей. То есть количество документов равняется числу разделов 1 декларации.

Страница 1

Первый лист заявления содержит персональные сведения о плательщике и обстоятельства вычета.

- Обязательно вносится ИНН (КПП предусмотрен для организаций).

- Далее обозначается порядковый номер заявления, подаваемого в ИФНС в 2019 году, и код органа. Последний можно узнать на официальном ресурсе налоговой службы.

- После внесения ФИО вводится статус гражданина — при оформлении возврата выбирают единицу. Основанием для льготы указывают статью 78 НК РФ. В последующих пунктах ставят единицы, указывающие на излишне внесенный налог.

- Далее вписывают величину НДФЛ к возврату — она также обозначена в первом разделе 3-НДФЛ. Затем указывается рассматриваемый период.

-

После этого вносится классификатор территорий ОКТМО. Его можно взять из первого раздела декларации или узнать на официальном ресурсе ИФНС.

- КБК в 2019 году на возмещение НДФЛ указывается, как 18210102010011000110 (также присутствует в 3-НДФЛ).

- В завершение обозначают число страниц (3) и прилагаемых листов иных документов. При личном предоставлении сведений в левом столбце выбрать единицу, через представителя — двойку. Далее оставляют контактный телефон, проставляют дату и роспись.

Страница 2

Второй лист содержит банковские реквизиты. Вверху страницы дублируют ее номер, ИНН, ФИО плательщика. Далее вносят сведения финансового учреждения, куда будут переведены средства к возврату при согласии с заявлением

Поэтому важно правильно заполнить реквизиты банка и самого получателя. Вид счета отмечают, например, «08» — так обозначается лицевой, согласно примечанию на третьей странице. Там же указаны иные варианты

Номер счета — «1», получатель — «2».

Бланк заявления на возврат НДФЛ, стр. 2

Страница 3

Последний лист содержит информацию о гражданине. Нужно указать фамилию и код документа, согласно которому вносятся сведения. Варианты можно посмотреть в примечании внизу страницы. Обычно используется код «21» , который означает, что данные введены, в соответствии с паспортом РФ.

Бланк заявления на возврат НДФЛ, стр. 3

Вносятся номер и серия документа, кем выдан и дата. Далее подготовленное заявление с перечнем необходимых документов (при одновременной подаче) или после проверки декларации направляют в ИФНС любым удобным способом

Перед отправкой заявления через интернет важно проверить все данные, поскольку после завершения действия отредактировать бумагу уже невозможно

Распространенные ошибки при составлении заявления на возврат НДФЛ

Ошибка 1. Бланк заявления о возврате лишних сумм постранично не разделяется, а его страницы по-отдельности не подаются. Поэтому если заявитель заполняет только первых две страницы, подавать в ИФНС ему нужно все равно все три листа вместе. На стр. 3 он попросту записывает свои инициалы, не заполняя ее, а затем приобщает к первым двум.

Ошибка 2. Полномочным представителем физлица, представляющим его интересы, может быть стороннее лицо. Но совершать необходимые действия, подписывать документы от имени заявителя данное лицо вправе только при соблюдении двух условий.

Первое: у него всегда должна быть при себе соответствующая доверенность, оформленная установленным порядком и заверенная нотариатом. Второе: сведения о ее наличии и о самом полномочном представителе должны быть прописаны в заявлении (стр. 1).

Новые правила зачёта и возврата переплаты

При наличии задолженности по налогам в любой бюджет — федеральный, региональный или местный вернуть деньгами переплату по налогу нельзя. Должник за счёт переплаты обязан сначала погасить свои обязательства по налогам, штрафам и пеням (п. 6 ст. 78 НК РФ).

Правила зачёта и возврата излишне уплаченных страховых взносов остаются прежними. Например, переплату взносов на пенсионное страхование нельзя «перекинуть» на взносы по социальному или медицинскому страхованию (п. 1.1 ст. 78 НК).

Оформляем стандартные вычеты

Уменьшить налог закон позволяет работникам, имеющим инвалидность, участникам военных действий, лицам, пострадавшим от радиации, родителям, усыновителям и опекунам детей. Размер приведем в таблице:

|

Категория |

Сумма, руб. |

|

На себя |

|

|

Чернобыльцы, иные лица, подвергшиеся воздействию радиации и поименованные в пп. 1 п. 1 ст. 218 НК РФ |

3000 |

|

Инвалиды с детства, инвалиды I и II группы |

500 |

|

На детей |

|

|

Первый и второй ребенок |

1400 |

|

Третий и каждый последующий ребенок |

3000 |

|

На ребенка-инвалида I и II группы |

12 000 (родители и усыновители) или 6000 (опекуны и попечители) |

Чтобы получить льготу, заполняют бланк заявления на налоговый вычет в 2020 году и передают его работодателю. Дополнительно готовят документы, подтверждающие право на уменьшение налога, например, свидетельство о рождении, справки об инвалидности и прочее.

Снижаем налоги в связи с покупкой имущества

Для уменьшения базы по НДФЛ на стоимость приобретенного жилья и процентов по ипотеке готовят особое заявление в налоговую на предоставление имущественного вычета и в случае одобрения получают льготу через работодателя. Помимо обращения, в ИФНС направляют документы по списку:

- договор купли-продажи;

- договор ипотеки;

- акт приема-передачи квартиры;

- платежные документы.

Если налоговики, рассмотрев, подтвердят возможность уменьшить базу по НДФЛ, работодатель учтет только ту сумму, которая указана в уведомлении из налоговой службы.

ВАЖНО!

Физическое лицо вправе получить льготу не только через работодателя, но и через ФНС, в том числе подав декларацию, подтверждающие документы и заявление через личный кабинет налогоплательщика.

Профессиональные льготы

По этому основанию уменьшают НДФЛ при выполнении работ или оказании услуг по гражданско-правовому договору или получении авторского вознаграждения за создание литературных, музыкальных, художественных, иных произведений, изобретение моделей и промышленных образцов. Сумма определяется либо в размере понесенных затрат либо по установленным в п. 3 ст. 221 НК РФ нормативам.

Если по каким-то причинам работодатель исчислял НДФЛ с полной суммы дохода, то по окончании года подают декларацию 3-НДФЛ в инспекцию ФНС и возвращают излишне уплаченный налог.

Социальные льготы на лечение и обучение

Для уменьшения налога по этому основанию необходимо подать заявление и подтверждающую документацию, затем получить уведомление в ИФНС. Напомним, что в соответствии со статьей 219 НК РФ, льготы по НДФЛ оформляют на:

- обучение;

- лечение;

- уплату допвзносов на накопительную пенсию;

- расходы на добровольное страхование: пенсионное и жизни.

Если вы потратились на благотворительность или независимую оценку квалификации работника, возврат уплаченного налога предоставят только после подачи декларации 3-НДФЛ по окончании отчетного года.

Бланк и образец заполнения заявления на налоговый вычет за 2020 год при подаче 3-НДФЛ в 2021 году

Здесь представлен бланк заявления на имущественный, социальный, стандартный и инвестиционный налоговый вычет при подаче декларации 3-НДФЛ в инспекцию.

Мнение эксперта

Петров Григорий Владимирович

Практикующий юрист с 6-летним опытом. Специализируется в области уголовного права. Опыт более 3 лет в составлении договоров.

Чтобы заполнить поля платежных реквизитов, для правильного перечисления денежных средств, вам поможет статья как узнать свой номер счета и реквизиты банка.

С остальными графами заявления, такими как номер ИФНС (в который вам предстоит обратиться), и номером ИНН вам помогут соответствующие статьи, с которыми вы сможете ознакомиться перейдя по ссылкам.