Заявление на возврат денег за товар

Содержание:

- Возврат налога за обучение 2020

- Как написать

- Порядок обращения

- По каким причинам происходят переплаты

- Как подать заявление в ИФНС о возврате суммы излишне уплаченного налога в 2021 году

- Процедура возврата

- Правила оформления заявления для получения возврата НДФЛ через ИФНС: пошаговая инструкция

- Как подать заявление на зачет или возврат суммы излишне уплаченного налога

- Что если налоговая отказалась вернуть переплату

- Новые правила зачёта и возврата переплаты

- Как отправить заявление

- Порядок заполнения

- Что если налоговая отказалась вернуть переплату

- Как правильно заполнить заявление и вернуть уплаченный налог?

- Как можно распорядиться переплатой

- Вопрос рассмотрения заявлений по возвратам

Возврат налога за обучение 2020

Вернуть себе часть затраченных на обучение средств можно благодаря п. 2 ч. 1 . Как и в предыдущем случае, возможность доступна для работающих официально и платящих НДФЛ. Снизить расходы на 13 % можно как за свое обучение (по любой форме), так и за учебу своих детей, братьев, сестер и даже подопечных (но уже только по очной форме).

Воспользоваться вычетом можно при оплате услуг лицензированных образовательных учреждений (вуза, техникума и т. д.). Фактор наличия лицензии не учитывается при непосредственном осуществлении ИП образовательной деятельности.

Какова сумма

Сумма возврата рассчитывается за календарный год и не может быть больше размера, оплаченного НДФЛ. Максимальная сумма, которую можно уменьшить на 13 %, равна 120 000 руб. (за свое обучение). Таким образом, предельная сумма возврата равна 120 000 × 0,13 = 15 600 руб.

Для получения вычета за образование своих детей необходимо соблюдение следующих условий:

- отпрыску максимум 24 года;

- он обучается на очной форме в детсаде, школе, вузе и т. д.;

- договор оплаты образовательных услуг составлен на кого-либо из супругов;

- квитанции, платежки должны быть составлены на плательщика НДФЛ (или оформлена доверенность на передачу средств).

Максимальная величина уменьшения равна 50 000 руб. на одного ребенка, т. е. возврат составит 50 000 × 0.13 = 6500 руб.

Аналогичные условия необходимы и для получения вычета за братьев и сестер, с той лишь разницей, что величина максимального возврата в последнем случае может равняться 15 600 руб.

Возврат налога за обучение (2020): документы

Для предоставления рассматриваемого вычета в ИФНС потребуется подать следующие документы:

- декларация по форме 3-НДФЛ (оригинал);

- паспорт (заверенная нотариально или личной подписью копия каждой необходимой страницы);

- оригинал справки о доходах по форме 2-НДФЛ, которую получают у работодателя. Если в году, за который получается льгота, менялось место работы, справки получают у каждого работодателя;

- заявление о налоговом возврате с реквизитами счета, куда налоговая направит деньги;

- заверенная, как и в случае с паспортом, копия договора с учебным заведением с указанием стоимости обучения. Если она менялась в процессе обучения, то нужно предоставить надлежащую копию соглашения об этом;

- заверенная копия лицензии учебного заведения. Предоставлять ее не обязательно, когда в договоре есть лицензионные реквизиты;

- заверенные копии платежных поручений, квитанций или кассовых чеков.

При возврате за учебу детей дополнительно подаются:

- заверенная копия их свидетельства о рождении;

- справка из учебного заведения о форме обучения. Нужна, только если в договоре не указана названная форма;

- заверенная копия свидетельства о браке. Нужна, когда договор оформлен на одного супруга, а за вычетом обратился другой.

Возврат уплаченного НДФЛ за образование брата либо сестры означает дополнительное предоставление:

- копии свидетельства о рождении получателя вычета;

- копии свидетельства о рождении брата, сестры;

- оригинала справки о форме обучения, если соответствующих данных нет в договоре.

Процесс получения такого вычета аналогичен случаю получения вычета при покупке квартиры, по сроку занимает до четырех месяцев.

За какой срок можно вернуть деньги

Вернуть деньги можно только за непосредственно оплаченные годы. Причем сделать это можно только в следующие 12 месяцев за годом оплаты. Следовательно, если учеба была оплачена в 2018, то получить вычет можно только в 2020.

Если льгота не была оформлена сразу, то это можно сделать только за три последних года. Если учеба проходила в 2013-2018 годах, вернуть налог в 2020 удастся только за 2017, 2018 и 2020 годы. Получить такой вычет можно как через налоговиков денежным переводом на счет, так и через работодателя в порядке, аналогичном такому же получению вычета при покупке квартиры. Причем получение через работодателя означает, что, в отличие от получения вычета через налоговый орган, можно не ждать конца текущего года, правда, и деньги можно будет получить только за текущие 12 месяцев.

Такая мера социальной поддержки будет недоступна в случае оплаты обучения средствами материнского капитала.

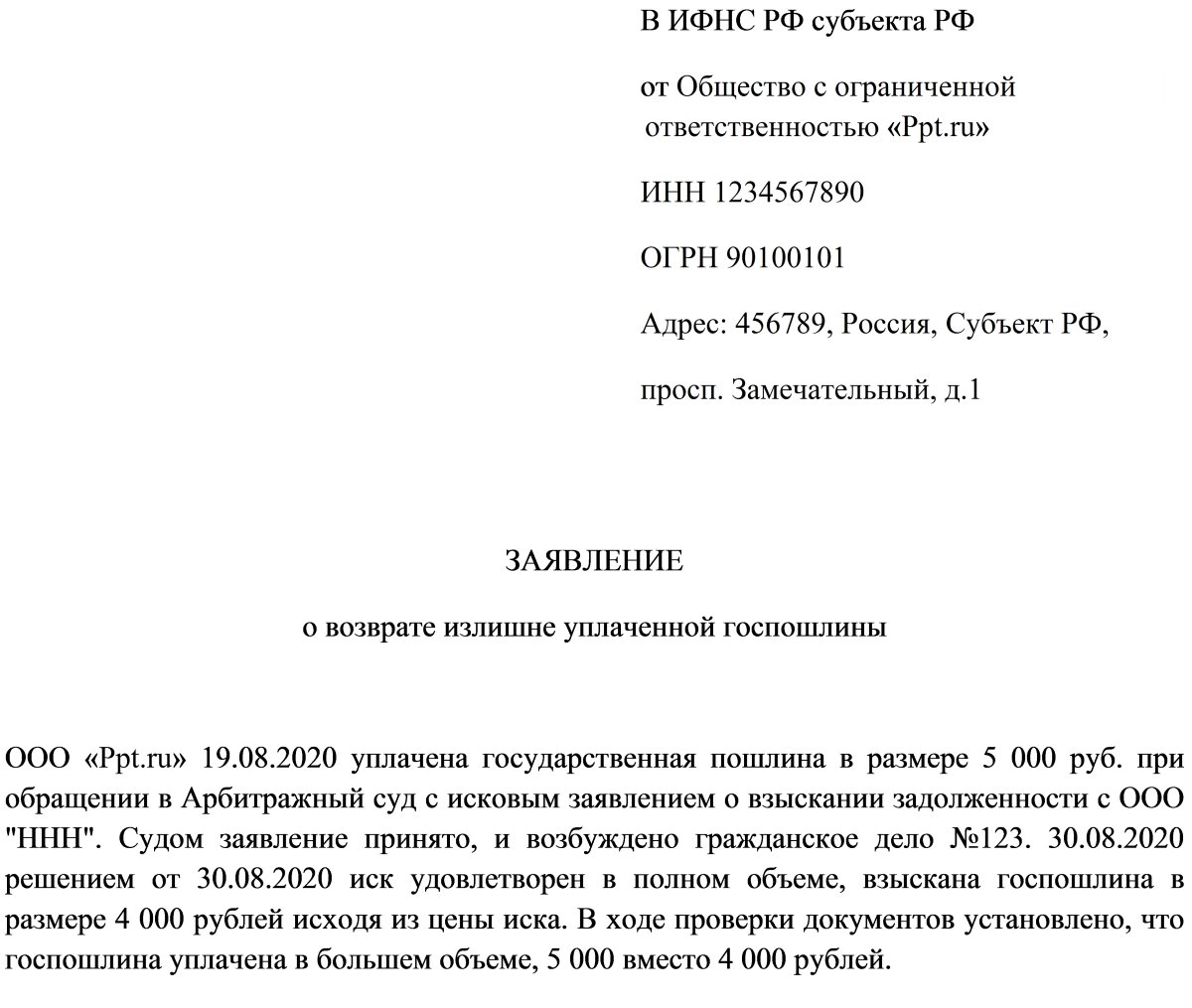

Как написать

В соответствии с налоговым законодательством требования следующие:

- соблюдение письменной формы (или электронной с использованием единого электронного портала государственных и муниципальных услуг);

- приложение подлинника квитанции, платежного поручения;

- приложение определений суда или справки (для судебных пошлин).

Рекомендуется включить стандартные реквизиты документа:

- шапка с указанием налоговой, другого государственного органа, данных заявителя;

- наименование документа;

- основная часть с просьбой вернуть средства в связи с конкретными обстоятельствами;

- перечень приложений;

- подпись и дата.

Порядок обращения

Для получения вычета или возмещения из казны части НДФЛ, работник обращается в ИФНС по месту прописки с конкретной документацией. В подобной ситуации он готовит документы:

Обращение в налоговую

- декларацию 3-НДФЛ

- заявление на начисление и на возмещение вычета по НДФЛ

- документы, по которым были проведены все расходные операции (платежные документы, квитки)

- документы, подтверждающие право на вычет (Свидетельство на регистрацию права собственности, контракт на обучение, контракт на получение медицинских услуг)

Чтобы правильно внести все сведения в декларацию, сотрудник должен получить у нанимателя справки 2-НДФЛ за тот период, за который подается декларация.

Возмещение вычета происходит 2-мя путями – через нанимателя и через ИФНС. Но, как правило, сотрудники предпочитают прибегать ко второму способу, так как первый считается заведомо сложным и труднодоступным. Кроме этого, населению удобнее получать единоразовую выплату вычета, нежели ежемесячную.

Налоговая инспекция проводит проверку на протяжении 3-х месяцев от даты подачи работником документации на возврат. По окончании такого периода, инспекторы уведомляют плательщика НДФЛ о своем вердикте – положен ли ему вычет или нет.

На протяжении 1 месяца ИФНС возвращает конкретный % с НДФЛ на сберегательную книжку или карту рабочего. В реале, срок возмещения составляет 3–4,5 мес., в некоторых случаях продлевается до 1 года.

По каким причинам происходят переплаты

Обстоятельства, в связи с которыми организации оплачивают налог сверх положенного, могут быть разными. Они могут быть вызваны банальными техническими ошибками специалистов отдела бухгалтерии, переплатами по авансовым платежам, неправильно рассчитанной налогооблагаемой базой и т.д. У предприятий в таких случаях есть два пути: либо запросить возврат денежных средств, либо написать заявление об их зачете.

Переплату может обнаружить как сам налогоплательщик, так и работники налоговой инспекции.

Зачет является наиболее предпочтительным вариантом решения проблемы чрезмерных налоговых перечислений.

Налоги, возможные для перезачета

Не все виды налоговых платежей могут корректироваться в случае переплаты по ним, и наоборот, не на все виды платежей можно эту переплату перенаправить. В таблице представлены виды разрешенных к корректировке переплат с соответствующими им возможностями направления средств.

| № | Разновидность налоговой переплаты | Куда разрешено перенаправить деньги |

|---|---|---|

| 1 | Федеральное налогообложение (переплата по НДС, по ЕНВД, налогу на прибыль и т.п.) | В счет будущей уплаты по любому федеральному налогу, штрафа или пени по такому налогу |

| 2 | Региональное налогообложение (транспортный сбор, налог на имущество организаций и т.п.) | В счет будущей уплаты по этому же налогу или другому региональному сбору, пени, штрафа или недоимки по региональным налогам |

| 3 | Местные налоги (земельный). | В счет этого же налога или пени. |

Как видим, перезачет средств может происходить только между налогами одинакового уровня.

Нюанс перенаправления по НДФЛ

Подоходный налог рассчитывается налоговым агентом. В отношении него действуют различные ставки, это прямой платеж, поэтому есть определенные тонкости, касающиеся возврата или зачета по его переплате. Ее не может осуществить владелец этих средств – работник, а только его работодатель как налоговый агент, но по выражению воли сотрудника – письменному заявлению. Если переплата выявлена в отношении уже уволенного работника, это не освобождает от обязанности ее вернуть, если бывший сотрудник того пожелает.

Если декларацию-НДФЛ сдавал в ИНФС сам налогоплательщик, например, ИП, перезачет или возврат по выявленной переплате будет сделан инспекцией. При этом сроки считаются не от подачи заявления, а от времени проверки его декларации.

Контроль переплаты

Налогоплательщик, в первую очередь, заинтересован в правильности уплаты налогов и отсутствии переплат. Поэтому целесообразно следить за количеством уплаченных в бюджет средств и в случае обнаружения переплаты принимать меры.

Если факт переплаты будет установлен не самим плательщиком, а налоговиками входе проверки, они должны поставить его в известность об этом в течение 10 дней (рабочих, а не календарных).

ВАЖНО! Если у плательщика имеется недоимка по налогу того же уровня, что и излишне уплаченный, либо пеня или штраф по налогу соответствующего уровня, возврат переплаты невозможен, осуществляется исключительно перезачет

Как подать заявление в ИФНС о возврате суммы излишне уплаченного налога в 2021 году

Документ отсылается в налоговую структуру по адресу регистрации. Выполнить это возможно различными способами:

При личном посещении. В этом варианте бланк заполняется непосредственно в учреждении по налогам и подписывается в присутствии сотрудника службы. Бланк предоставляется сотрудником инспекции.

Отсылка заказной почтой. Форму заявления и образцы его заполнения можно увидеть на сайте ФНС. Перед оформлением обращения желательно получить консультацию специалиста налогового учреждения.

Электронная отсылка. Данный способ наиболее часто используют предприятия и ИП. Форма отправляется, используя Интернет-сеть, с заверенной электронной подписью.

Выявление излишне уплаченных средств осуществляется по итогам сверочного акта между налоговым органом и плательщиком. Иногда ФНС самостоятельно выявляет переплату, однако наиболее часто это происходит по инициативе физических и юридических лиц.

Переплата осуществляется чаще всего при следующих обстоятельствах:

- Ошибки в платёжном поручении. При заполнении платежного поручения, из-за невнимательности бухгалтера перечисляются суммы не соответствующие необходимым.

- Ошибки при расчётах. Здесь недочёты могут возникнуть из-за незнания законодательства, в результате чего неправильно используется база налогообложения, при которой применяются устаревшие ставки. При выявлении таких ошибок в адрес инспекции отсылаются дополнительные уточненные декларации.

- Сокращение суммы пошлины. Иногда при оформлении декларации на перечисление подоходного налога работники предприятий забывают о зачислении авансовых платежей.

Процедура возврата

- Прежде чем бежать в налоговую с заявлением о возврате денег, нужно озаботиться тем, чтобы на руках были подтверждающие переплату документы.

Например, если произошла оплошность со стороны бухгалтера предприятия, впоследствии обнаруженная, надо подготовить и сдать налоговикам уточненную декларацию. Или можно просто составить акт сверки с налоговой – если он выявит переплату, то и «уточненку» подавать уже не потребуется.

Порой факт налоговой переплаты вскрывается в результате выездных налоговых проверок – в этом случае налоговая высылает организации письменное уведомление.

Иногда в поисках истины, налогоплательщики вынуждены бывают обратиться в суд, но как правило, это крайняя мера. Однако если по суду факт переплаты налога будет доказан, это также послужит основанием для возврата денежных средств.

После того, как доказательства будут на руках, налогоплательщик пишет соответствующее заявление, которое передает в налоговую инспекцию.

Налоговики обязаны рассмотреть заявление в течение 10 дней с момента получения.

Правила оформления заявления для получения возврата НДФЛ через ИФНС: пошаговая инструкция

Документ содержит 3 страницы, содержащие информацию о гражданине и обстоятельствах назначения льготы:

- личные данные (паспортные, ИНН, ФИО и так далее);

- основание назначения возврата;

- реквизиты банка;

- сведения об ИФНС, куда направляется документация.

Перед заполнением формы рекомендуется подготовить декларацию, справку о доходах, паспорт. Возможны внесение данных и отправка документов на вычет, в том числе заявления, через интернет посредством личного кабинета налогоплательщика. Алгоритм заполнения и требуемые сведения те же. Многие из них не требуют введения, поскольку вставляются автоматически, что значительно упрощает процесс. Однако заверить онлайн-форму необходимо электронной подписью.

Если в 3-НДФЛ вносилось более одного источника дохода, и льгота учитывает поступления со всех мест работы, то составляется столько заявлений, сколько указано работодателей. То есть количество документов равняется числу разделов 1 декларации.

Страница 1

Первый лист заявления содержит персональные сведения о плательщике и обстоятельства вычета.

- Обязательно вносится ИНН (КПП предусмотрен для организаций).

- Далее обозначается порядковый номер заявления, подаваемого в ИФНС в 2019 году, и код органа. Последний можно узнать на официальном ресурсе налоговой службы.

- После внесения ФИО вводится статус гражданина — при оформлении возврата выбирают единицу. Основанием для льготы указывают статью 78 НК РФ. В последующих пунктах ставят единицы, указывающие на излишне внесенный налог.

- Далее вписывают величину НДФЛ к возврату — она также обозначена в первом разделе 3-НДФЛ. Затем указывается рассматриваемый период.

-

После этого вносится классификатор территорий ОКТМО. Его можно взять из первого раздела декларации или узнать на официальном ресурсе ИФНС.

- КБК в 2019 году на возмещение НДФЛ указывается, как 18210102010011000110 (также присутствует в 3-НДФЛ).

- В завершение обозначают число страниц (3) и прилагаемых листов иных документов. При личном предоставлении сведений в левом столбце выбрать единицу, через представителя — двойку. Далее оставляют контактный телефон, проставляют дату и роспись.

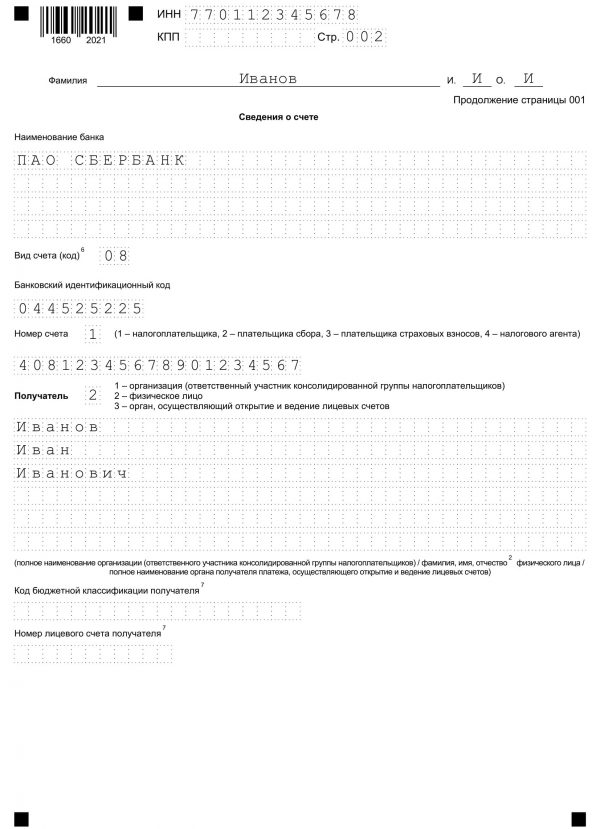

Страница 2

Второй лист содержит банковские реквизиты. Вверху страницы дублируют ее номер, ИНН, ФИО плательщика. Далее вносят сведения финансового учреждения, куда будут переведены средства к возврату при согласии с заявлением

Поэтому важно правильно заполнить реквизиты банка и самого получателя. Вид счета отмечают, например, «08» — так обозначается лицевой, согласно примечанию на третьей странице. Там же указаны иные варианты

Номер счета — «1», получатель — «2».

Бланк заявления на возврат НДФЛ, стр. 2

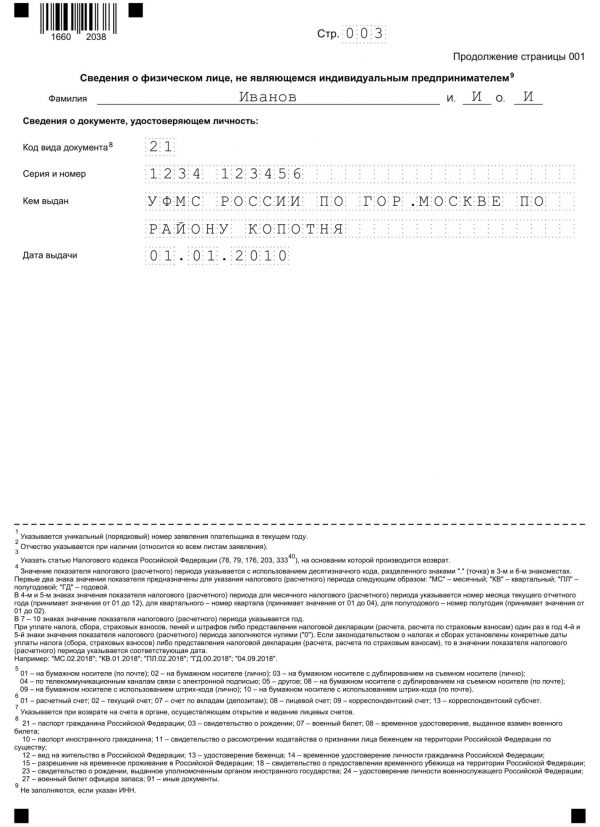

Страница 3

Последний лист содержит информацию о гражданине. Нужно указать фамилию и код документа, согласно которому вносятся сведения. Варианты можно посмотреть в примечании внизу страницы. Обычно используется код «21» , который означает, что данные введены, в соответствии с паспортом РФ.

Бланк заявления на возврат НДФЛ, стр. 3

Вносятся номер и серия документа, кем выдан и дата. Далее подготовленное заявление с перечнем необходимых документов (при одновременной подаче) или после проверки декларации направляют в ИФНС любым удобным способом

Перед отправкой заявления через интернет важно проверить все данные, поскольку после завершения действия отредактировать бумагу уже невозможно

Как подать заявление на зачет или возврат суммы излишне уплаченного налога

Бухгалтер выбирает один из трех существующих способов подачи заявления о зачете или возврате налога:

- лично или через представителя — с обязательным оформлением доверенности;

- почтовым отправлением, вложив в письмо опись предоставляемого пакета документов;

- по электронным каналам связи, подписав файл усиленной квалифицированной электронной цифровой подписью.

Заявление составляется в двух экземплярах (понадобится два бланка) — один подается в ИФНС, другой остается у налогоплательщика. Распечатанный регистр подписывается руководителем или иным ответственным лицом, проставляется дата составления. Заявление заверяется печатью в том случае, если учреждение ее использует.

Что если налоговая отказалась вернуть переплату

На практике можно столкнуться с таким случаем, когда в ФНС отправлено заявление на возврат ошибочно уплаченного налога, но данный орган так и не производит перечисление денег налогоплательщику.

По телефону ответственные должностные лица ИФНС, говорят чтобы компания ожидала или ссылаются на положения нормативных актов. В такой ситуации не следует надеяться на возврат переплаты по налогу. Рекомендуется принимать активно действия по возвращении излишне уплаченных средств.

Начинать лучше всего с тщательного осмотра поданных в налоговую документов (копии заявления на возврат). Еще раз нужно проверить: все ли они соответствуют требованиям, нет ли в них ошибок, особенно в разделе с платежными реквизитами компании.

Инспектор может утверждать, что перед возвратом им необходимо провести проверку представленных фактов, а только потом осуществить перечисление. Ему нужно напомнить, что налоговое законодательство точно устанавливает строк для перечисления излишне уплаченных сумм налогоплательщику в течение одного месяца. При этом о осуществлении проверок там ничего не говорится.

После того как прошел месяц с момента подачи заявления, и возврата не последовало, то можно приступить к составлению жалобы вышестоящей организации.

Практика показывает, что оформлять ее надо в письменной форме, используя почтовые отправления с уведомлениями. Ведь по закону ИФНС обязана ответить на такое извещение.

Если опять пытаться вызванивать по телефону, то можно прийти к тому, что при необходимости у компании не будет никаких доказательств переговоров с налоговыми органами, а устные ответы инспекторов нельзя применять в суде.

Внимание! Когда налоговая проигнорирует и поступившую к ней жалобу, то необходимо составлять исковое заявления для восстановления своих прав через суд. При этом субъект бизнеса имеет право запросить не только возврат налога, но и рассчитанные по правилам НК РФ проценты за каждый день просрочки.. Судьи в таких ситуациях очень часто выносят положительные решения в пользу налогоплательщиков

В редких случаях он принимаем сторону ИФНС, и то только из-за ошибок допущенных в заявлении

Судьи в таких ситуациях очень часто выносят положительные решения в пользу налогоплательщиков. В редких случаях он принимаем сторону ИФНС, и то только из-за ошибок допущенных в заявлении.

Читайте далее:

Заявление о переходе на УСН – как правильно заполнить в 2021 году для ИП и ООО, нужно ли решение ФНС

Заявление на закрытие ИП по форме р26001: как оформить в 2021 году и куда подавать, скачать актуальный бланк

Налоговые льготы для военных пенсионеров: что положено в 2021 году, порядок их получения

Заявление на увольнение по собственному желанию: как написать в 2021 году, как подать, можно ли не отрабатывать

Декларация по УСН в 2021 году – образец заполнения, скачать бланк

Новые правила зачёта и возврата переплаты

При наличии задолженности по налогам в любой бюджет — федеральный, региональный или местный вернуть деньгами переплату по налогу нельзя. Должник за счёт переплаты обязан сначала погасить свои обязательства по налогам, штрафам и пеням (п. 6 ст. 78 НК РФ).

Правила зачёта и возврата излишне уплаченных страховых взносов остаются прежними. Например, переплату взносов на пенсионное страхование нельзя «перекинуть» на взносы по социальному или медицинскому страхованию (п. 1.1 ст. 78 НК).

Оформляем стандартные вычеты

Уменьшить налог закон позволяет работникам, имеющим инвалидность, участникам военных действий, лицам, пострадавшим от радиации, родителям, усыновителям и опекунам детей. Размер приведем в таблице:

|

Категория |

Сумма, руб. |

|

На себя |

|

|

Чернобыльцы, иные лица, подвергшиеся воздействию радиации и поименованные в пп. 1 п. 1 ст. 218 НК РФ |

3000 |

|

Инвалиды с детства, инвалиды I и II группы |

500 |

|

На детей |

|

|

Первый и второй ребенок |

1400 |

|

Третий и каждый последующий ребенок |

3000 |

|

На ребенка-инвалида I и II группы |

12 000 (родители и усыновители) или 6000 (опекуны и попечители) |

Чтобы получить льготу, заполняют бланк заявления на налоговый вычет в 2020 году и передают его работодателю. Дополнительно готовят документы, подтверждающие право на уменьшение налога, например, свидетельство о рождении, справки об инвалидности и прочее.

Снижаем налоги в связи с покупкой имущества

Для уменьшения базы по НДФЛ на стоимость приобретенного жилья и процентов по ипотеке готовят особое заявление в налоговую на предоставление имущественного вычета и в случае одобрения получают льготу через работодателя. Помимо обращения, в ИФНС направляют документы по списку:

- договор купли-продажи;

- договор ипотеки;

- акт приема-передачи квартиры;

- платежные документы.

Если налоговики, рассмотрев, подтвердят возможность уменьшить базу по НДФЛ, работодатель учтет только ту сумму, которая указана в уведомлении из налоговой службы.

ВАЖНО!

Физическое лицо вправе получить льготу не только через работодателя, но и через ФНС, в том числе подав декларацию, подтверждающие документы и заявление через личный кабинет налогоплательщика.

Профессиональные льготы

По этому основанию уменьшают НДФЛ при выполнении работ или оказании услуг по гражданско-правовому договору или получении авторского вознаграждения за создание литературных, музыкальных, художественных, иных произведений, изобретение моделей и промышленных образцов. Сумма определяется либо в размере понесенных затрат либо по установленным в п. 3 ст. 221 НК РФ нормативам.

Если по каким-то причинам работодатель исчислял НДФЛ с полной суммы дохода, то по окончании года подают декларацию 3-НДФЛ в инспекцию ФНС и возвращают излишне уплаченный налог.

Социальные льготы на лечение и обучение

Для уменьшения налога по этому основанию необходимо подать заявление и подтверждающую документацию, затем получить уведомление в ИФНС. Напомним, что в соответствии со статьей 219 НК РФ, льготы по НДФЛ оформляют на:

- обучение;

- лечение;

- уплату допвзносов на накопительную пенсию;

- расходы на добровольное страхование: пенсионное и жизни.

Если вы потратились на благотворительность или независимую оценку квалификации работника, возврат уплаченного налога предоставят только после подачи декларации 3-НДФЛ по окончании отчетного года.

Как отправить заявление

Переправить заявление в налоговые органы можно несколькими путями:

- Самый простой и надежный – доехать до местной налоговой и отдать заявление инспектору лично, из рук в руки.

- Можно передать заявление с представителем, на которого будет написана заверенная должным образом доверенность.

- Отправить заявление через почту России с описью вложения заказным письмом с уведомлением о вручении.

- В последние годы, в связи с бурным развитием электронного документооборота, стала получать распространение отправка документации в государственные службы через Интернет. Заявление о зачете сумм излишне отправленного налога также можно отослать таким образом, но только при условии, что у предприятия есть зарегистрированная официально электронная цифровая подпись.

Порядок заполнения

«Приложение №8»

Для правильного заполнения заявления, требуется заполнить следующую информацию:

- Полные данные о подателе обращения. В правом верхнем разделе бланка отображается:

- для физлиц — полное Ф.И.О., ИНН, место регистрации

- для юр. лиц — название фирмы, ИНН, КПП, юридическое место регистрации.

- В текстовом разделе заполняется:

- Просьба о возвращении переплаченных средств, со ссылкой на положение в Налоговом кодексе. Можно попросить перенести лишнюю сумму для зачета налогообложения в наступающем периоде.

- Налоговый период, когда возникла переплата.

- Реквизиты выполненного платежа, коды КБК и ОКТМО.

- Размер средств, подлежащих возврату. Отображается цифрами и прописью.

- Реквизиты банка, куда надо возвратить деньги.

- Подпись обратившегося и дата составления.

Составленный запрос можно отослать в ИФНС следующими вариантами:

- Лично, или через доверенного человека, при наличии нотариально оформленной доверенности.

- По Интернет-сети, зайдя в личный кабинет плательщика взносов. Для этого надобно зарегистрироваться на сайте nalog.ru, а также получить цифровую электронную подпись.

- Отослать заявление заказным оцененным письмом через почтовое отделение, с описью вложенных материалов.

Что если налоговая отказалась вернуть переплату

В таком варианте, налогоплательщик должен самостоятельно проверить правильность составленного заявления и бланков (Приложение № 8), зарегистрированного налоговым учреждением. Особенно нужно проверить правильное заполнение реквизитов банка (вдруг отображены неправильно и деньги перечислены другому налогоплательщику).

Если все заполнено верно и необходимость в дополнительной проверке отсутствует, а поступление средств на счет отсутствует, необходимо напомнить об этом работникам налоговой инспекции, со ссылкой на законодательство в отношении налоговой службы, которая обязана выполнить перечисление в срок, на протяжении до одного месяца с даты получения запроса и нужных сведений. При этом, если на устное обращение реакция отсутствует и деньги налогоплательщику не поступили, у него появляется право обращение к руководству инспекции с жалобой. Кроме того, если и это не поможет, то такую-же жалобу можно написать в вышестоящую структуру.

Причину отсутствия поступления на счет денег в телефонном режиме выяснять не рекомендуется, так как телефонный разговор нельзя предъявить в качестве доказательства за задержку перечисления.

Если после истечения законного срока ответа на жалобу, возврат денег на выполнен, налогоплательщик имеет право написать исковое заявление в судебную инстанцию.

Обычно, в таких случаях, суд принимает сторону плательщика взносов, за исключением обстоятельств, когда некорректно отображены данные, необходимые для возврата денег.

Особенности действий при игнорировании налоговой инспекцией запроса о возврате излишне перечисленных пошлин:

- Необходимо помнить, что отсчет времени возвращения НДФЛ начинается с момента регистрации запроса о возвращении, но не раньше, чем с даты осуществления камеральной сверки сотрудниками инспекции.

- Обращение на возвращение переплаты плательщик взносов может отослать, только после подтверждения действительности переплаты НДФЛ, т.е. после выполнения камеральной сверки сотрудниками инспекции.

- Наиболее удобное формирование обращения на возвращение НДФЛ обеспечивает электронный сервис «Личный кабинет …».

- В данном сервисе также можно посмотреть время зачисления денег на счет, отображенный плательщиком налога в запросе на возвращение. В данном случае, при поступлении средств, кнопка состояния на возвращение НДФЛ будет находится в режиме «Исполнен», а поля «Дата исполнения» и «Сумма исполнения» будут заполнены – это будет обозначать, что возврат пошлин выполнен.

- Если физлицо не обладает возможностью пользоваться электронным сервисом «Личный кабинет …», форму запроса на возврат переплаченной пошлины можно обнаружить на сайте УФНС России.

Как правильно заполнить заявление и вернуть уплаченный налог?

Бланк заявления состоит из трех листов. Первые два заполняются в обязательном порядке, а третий лист только тем, кто не указал свой ИНН на первых листах. Это дает возможность идентифицировать гражданина в базе ФНС. ИНН необходимо указать на каждом листе формы в ее верхней части.

Порядок заполнения следующий:

Лист 1 — титульный

- Для физического лица КПП отсутствует. Потому указывается только ИНН.

- Порядковый номер заявления будет первым, если в календарном периоде оно еще не подавалось.

- Код налогового органа соответствует месту, куда представлена декларация. Узнать его можно при помощи онлайн сервиса.

- ФИО физического лица прописывается полностью без сокращений. Каждое значение указывается в отдельной строке печатными заглавными буквами.

- Статус плательщика соответствует коду — 1.

- Прописывается статья 78 НК независимо от причины возврата.

- Последовательно проставляются коды — 1 для излишне уплаченной суммы в бюджет и 1 для налога.

- Сумма возврата равна сумме по представленной декларации.

- Код налогового периода за год прописывается в формате ГД.00.ГГГГ, где ГГГГ – год, за который производится возврат излишне внесенного в бюджет НДФЛ.

- ОКТМО соответствует справке о доходах, выданной по месту работы.

- КБК при возврате НДФЛ за 2019 год соответствует значению раздела 1 декларации 3-НДФЛ. Такой же код содержится в квитанции по налогу, ранее полученной в ИФНС (например, если оформляется возврат за покупку квартиры — 182_1_01_02010_01_1000_110).

- Количество страниц заявления и копий подтверждающих документов (если они прикладываются);

- Подпись плательщика или его представителя (с указанием реквизитов представителя) и дата составления заявления.

Лист 2 — банковские реквизиты

Содержит реквизиты банковского учреждения и счета плательщику, куда необходимо произвести зачисление переплаченной суммы НДФЛ.

Указывается код вида счета в следующей классификации:

- 01 – расчетный;

- 02 – текущий;

- 07 — по вкладам (депозитам);

- 08 – лицевой;

- 09 – корреспондентский;

- 13 — корреспондентский субсчет.

Реквизиты необходимо заполнять внимательно и указывать банковские данные только заявителя. В случае ошибки или несоответствия владельца счета с заявителем, потребуется подать новое заявление с уточненными сведениями. В этом случае срок возврата излишне уплаченного налога будет отодвинут, поскольку он отсчитывается от даты подачи заявления.

Лист 3 — личные данные

Тогда гражданин указывает свои персональные данные, по которым возможно идентифицировать его в налоговом органе. Для паспорта, код документа — 21.

Как можно распорядиться переплатой

Если организация или ИП выявили переплату по налогам, то излишки можно зачесть в счёт задолженности, оставить на лицевом счёте в ФНС для будущих платежей или вернуть деньги на расчётный счёт. Рассмотрим каждый пункт отдельно.

Зачёт в счет недоимки

При наличии задолженности по другим налогам, сборам, штрафам, пеням, инспекторы в первую очередь погасят за счет переплаты недоимку перед бюджетом. Инспекция самостоятельно решает, долг по какому налогу можно закрыть и сообщает организации. Но они могут распорядиться только переплатой, которой не больше трёх лет.

Организация может самостоятельно подать заявление о зачёте с указанием конкретного налога. Желательно перед этим провести сверку расчетов с бюджетом. Если сумма, указанная в заявлении не будет совпадать с данными налоговой инспекции, налоговики вернут заявление.

Налоговая инспекция принимает решение о зачёте или отказе от зачёта излишне уплаченных сумм в счет недоимки в течение 10 рабочих дней:

- с момента обнаружения переплаты, если организация не обращалась в инспекцию с заявлением о зачёте в счёт конкретного налога;

- со дня получения заявления организации о зачёте в счёт конкретного налога, если организация подала такое заявление;

- со дня подписания акта о сверке расчетов с бюджетом, если инспекция и организация провели сверку;

- с момента вступления в силу решения суда, если организация добилась зачёта через суд;

- со дня, следующего за днём завершения камеральной налоговой проверки, которая прошла без доначислений;

- если камеральная проверка выявила нарушения — со дня, следующего за днём вступления в силу решения.

Зачёт в счёт будущих платежей

Если недоимки нет, нужно направить в инспекцию заявление на зачёт денег по утвержденной форме КНД 1150057. Заявления о зачёте налогов, излишне уплаченных в региональные бюджеты по местонахождению обособленных подразделений организации, можно подавать как в налоговую инспекцию по местонахождению организации, так и в налоговые инспекции по местонахождению обособленных подразделений.

Срок подачи заявления — в течение трёх лет с момента уплаты излишней суммы налога или взноса. К заявлению нужно приложить документы, подтверждающие переплату — платёжное поручение или уточнённую декларацию. Налоговая инспекция должна принять решение о зачёте в течение 10 рабочих дней с момента получения заявления от организации.

Вопрос рассмотрения заявлений по возвратам

Рассмотрение заявлений по возвратам

Здесь надо учитывать два момента. Максимум налоговой инспекции даётся месяц для того, чтобы проверить поступившее заявление. За это время нужно проконтролировать, насколько полный пакет документов подан, соответствует ли действительности представленная информация.

Ещё один календарный месяц даётся на то, чтобы перечислить денежные средства на расчётный счёт. Значит, весь процесс отнимет примерно два месяца.

У физических лиц право вернуть часть НДФЛ появляется в случаях, описанных законодательством. Форма заявления практически не меняется на протяжении многих лет, что способствует серьёзному упрощению процедуры. Чем больше сведений о себе укажет гражданин – тем меньше времени у налоговых служб уходит на установление самого факта переплаты. Не стоит забывать и о доказательствах того, что есть само право получить компенсацию. Без этого процесс либо затягивается, либо вообще приостанавливается.

Как вернуть ошибочно уплаченные налоги в следующем видео:

Мар 25, 2018