Куда лучше вложить 1000000 (миллион) рублей, чтобы заработать

Содержание:

- Фондовый рынок

- Плюсы и минусы финансовых вложений

- На чем можно заработать миллион?

- Деньги и счастье — разные вещи, не попадите в ловушку

- Как потратить миллион — весь капитал

- Kia Ceed и Ceed SW

- Во что инвестировать 10 миллионов рублей?

- Куда вложить 100 тысяч рублей

- Рекомендации финансовых экспертов

- Как инвестировать 1 000 000 рублей правильно – грамотное вложение денежных средств

- Как заработать миллион с нуля в России

- Куда инвестировать миллион: составляем личный финансовый план

- Умеренные риски

- Пикассо над кухонной плитой

- Правила корректного инвестирования крупной суммы денег

- Золотые правила инвестирования

- Выводы + полезное видео

Фондовый рынок

Фондовый рынок-это просто уникальная площадка, доступная любому физическому лицу. Раньше для этого требовался компьютер и нормальный интернет. А сейчас вообще достаточно только смартфона с интернетом. По-крайней мере, так доступно делают доступ к рынку наши российские брокеры.

Если вы смотрели фильмы про Уолл Стрит, то там биржу показывают в огромном зале. Огромное количество людей в пиджаках, кричащих в трубку телефона, огромная таблица с котировками, нарисованными мелом.

Несмотря на то, что по эмоциям торговля на фондовом рынке так и осталась на том же уровне, сейчас торговля происходит тет-а-тетом с компьютером без всяких телефонов.

Сразу хочу сказать, что под Фондовым рынком в России подразумевается торговля обширного выбора. Можно заниматься просто инвестированием 1 000 000 рублей в какие-то ценные бумаги. И этот вариант позиционируется в интернете, как самый легкий вариант.

На самом деле, вариант далеко не легкий. И если взять в пример: цель-получить какой-то доход через год с вашего миллиона рублей, то не уверена, что он вообще будет.

Да! Зарабатывать на набивании портфеля разными активами можно, но нужно и обладать особыми знаниями. А еще желательно, иметь инсайдерскую информацию хотя бы по бумагам, которых у вас большинство в портфеле.

Все просто! Вы понимаете, что 1 миллион рублей-это большие деньги! Значит, хочется с них получать тоже немалые деньги. Но обучаться вы скорей всего не захотите. Ну максимум, купите в помойке интернета курс у каких-то “разводил” за 1 000 рублей.

Если повезет, то через год портфель принесет +10%. Но у вас будет:

- Расшатанная нервная система

- Негативные эмоции

- Разочарование.

или

Ведь все говорят про сложные проценты. Заработал-вложи и увеличивай доходность вложений!

Но за год инвестирования вы уже поняли, как тяжело вам достались эти+10% (в рублях 100 000 рублей). А вдруг в следующем году я их потеряю при просадке портфеля? Тогда получается, что я впустую почти два года работал!

Да к черту инвестирование! Пойду куплю авто и сдам его в такси.

Я сейчас не занимаюсь составлением портфелей из акций и долгосрочным инвестированием, потому что нашла более оптимальный и высоко доходный вариант спекулятивного инвестирования. Закрыл сделку и живешь обычной жизнью, не думая постоянно о просадках портфеля!

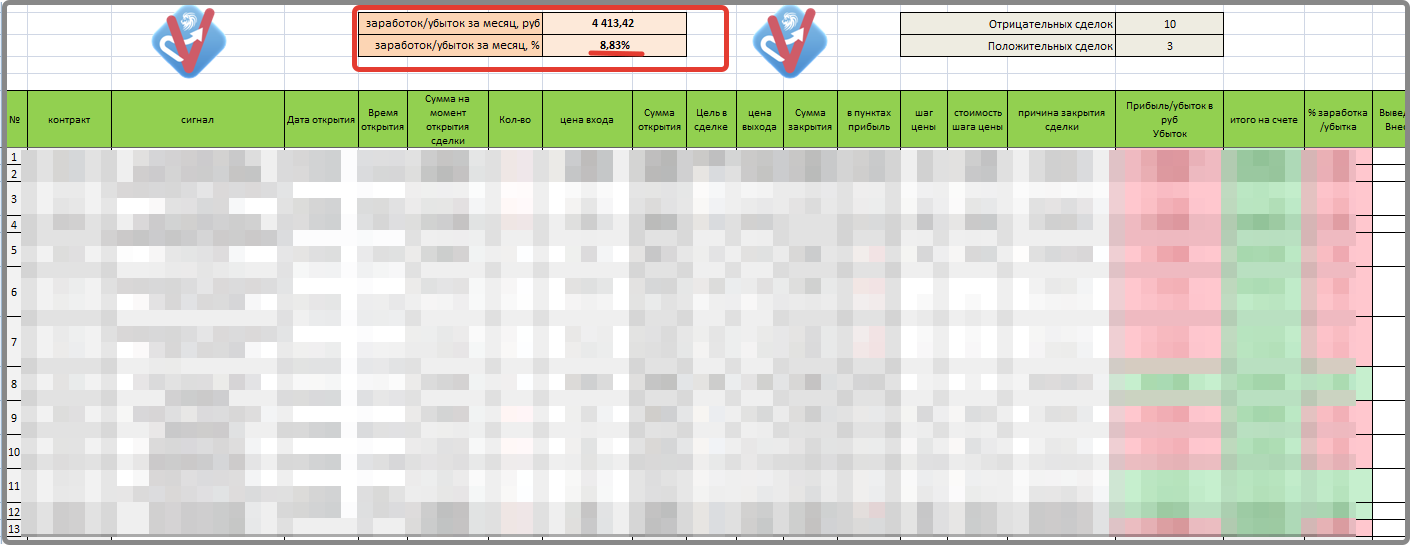

Уже в первый месяц проекта «Разгоняем счет с 50 000 рублей до 100 000 рублей» удалось заработать к счету около +9% прибыли.

Если бы у меня на счете было не 50 000 рублей, а 10 000 000 рублей, то мой заработок бы составил: 883 000 рублей.

Плюсы и минусы финансовых вложений

Частные инвестиции имеют как положительные, так и отрицательные стороны. В первую очередь, стоит выделить основные преимущества:

- Пассивный доход. Исключая некоторые варианты, вложения гарантируют в той или иной степени для человека получение прибыли без каких-то существенных усилий.

- Получать доход можно не с одного, а сразу с нескольких источников. Разумеется, если на это есть необходимые инвестиции.

- Нет каких-то конкретных ограничений по получению прибыли.

Что касается недостатков, то это:

- Наличие риска частичной или полной потери вложенных средств.

- Чаще всего прибыль является не постоянной.

- Обязательно требуется наличие собственных средств.

- Чтобы правильно вкладывать, необходимы определенные навыки и знания.

Стоит ли вкладывать деньги в производство, франшизу или банк – решать каждому самостоятельно. Однако следует понимать, что финансы нельзя держать дома под подушкой. В противном случае многочисленные инфляции даже такую существенную сумму, как 1 млн. могут превратить в ничто. Поэтому рекомендуется использовать представленные возможности и заставлять деньги работать.

Последнее обновление — 4 января 2021 в 14:23

1-й шаг к успеху!

Прекращаем творить себе бедность. Бизнес. Интернет. Финансы

ПЕРЕЙТИ канал Твой 1-й>миллион в телеграмм

На чем можно заработать миллион?

Способ №1: Итак, первый самый эффективный вариант, о котором я говорил выше — это открытие своего дела. Открыть его может быть как через интернет, так и оффлайн (по-начало можно даже на дому, например в гараже).

Преимущество данного способа в том, что бизнес возможно начать при небольших вложениях и при этом за короткое время заработать первый миллион.

Кстати, у нас на сайте есть статья о 30 популярных бизнес-идеях, которые можно реализовать при минимальных вложениях, кому интересно почитайте!

Способ №2:Второй вариант — найти высокооплачиваемую работу. Однако, в нынешних реалиях это далеко не просто, особенно если нет за плечами большого опыта, специальных навыков и умений.

Однако, если у вас пока не наработаны навыки и нет особых умений в чем-то, но вам очень нравиться заниматься этим, то обязательно развивайтесь в этом направлении.

Способ №3: И наконец, третий вариант — это инвестиции.

Сразу же жирный минус данного способа в том, что для того, чтобы заработать на вложениях изначально нужны деньги, к тому же в данном случае быстро заработать не удастся.

Но если постоянно с определенной периодичностью откладывать и инвестировать деньги (например, в недвижимость), то получать с этого неплохой доход можно.

Как сами понимаете — самый подходящий и оптимальный для большинства способ — это постараться открыть свое дело с минимальными вложениями и работать на себя.

Сейчас предлагаю рассмотреть конкретные варианты того, как можно заработать миллион. Сначала на конкретных примерах рассмотрим, как это можно сделать в интернете, а уже далее как в «реале».

Деньги и счастье — разные вещи, не попадите в ловушку

Многие считают так — вот сейчас у меня без денег жизнь не очень, а когда я заработаю миллион или еще больше, я стану по-настоящему счастливым. Однако это не более, чем заблуждение!

Нет, первое время вы будете радостным, но со временем вы прийдете к тому, что деньги уже толком ничего не прибавляют в вашу жизнь, либо к тому, что для счастья нужно еще больше денег (100% проверено, так оно и есть)!

Поэтому если вы не научились быть счастливым в обычных моментах жизни, то деньги не сделают вас счастливым, как это обычно любят показывать в кино!

Ваше дело не должно висеть ярмом на шее и занимать все свободное время. Не гонитесь за деньгами, планируйте жить в достатке (быть финансово не зависимым) и иметь такую сумму, которой бы вам хватало, чтобы жить комфортно.

К тому же научитесь получать удовольствие от процесса работы, а не только от траты денег.

Как потратить миллион — весь капитал

2 — На детей

Дети самое главное в жизни. Думаю, что многие готовы отдать миллион на жизнь своих детей, т.е. на учебу, одежду, игрушки, вкусную и полезную еду.

4 — На ремонт и мебель

Обновление окружающего вас пространства очень позитивно влияет на настроение и психологическое здоровье. На ремонт и новую мебель нужны не маленькие деньги, но это почти необходимо.

5 — Распределить деньги

Не тратить весь миллион в одном направлении, а заняться мелкими покупками. Взять от каждого выше представленного пункта какую-то часть и потратиться на все понемногу.

Ну а если у Вас есть только один миллион, но вы уже все необходимое приобрели, то посоветую Вам не тратить деньги, а вложить их! Про вложение денег читайте другие мои статьи

А если вы хотите рискнуть в казино и удвоить или спустить свой миллион, то читайте мою статью «Как получить миллион рублей?!» Всем спасибо за внимание. Подписывайтесь на мой блог

Kia Ceed и Ceed SW

Размышляя над тем, какую новую машину будет лучше и выгоднее себе купить, имея 1 500 000 рублей, многие думают над выбором оптимального типа кузова

Если важно, чтобы приобретённая машина оказалась максимально вместительной и практичной, берите универсал. Если в приоритете компактность, тогда лучшим выбором окажется хэтчбек

Компания Kia даёт возможность для выбора, предлагая потребителям новое поколение Ceed. Это также автомобиль С класса по европейской классификации. При этом взять машину менее чем за 1,5 миллиона рублей можно в кузове хэтчбек и универсал.

Помимо кузовных отличий, машины также разнятся и по стоимости. Универсал в лице Kia Ceed SW ожидаемо оказался дороже, нежели хэтчбек Kia Ceed. Зато в плане технических характеристик они одинаковые. В обоих случаях машина будет комплектоваться моторами на 1,6 или 1,4 литра мощностью 128 и 140 лошадиных сил соответственно. Всё дело в том, что у мотора 1,4 TGDI, в отличие от 1,6 MPI, имеется турбонаддув. Отсюда и разница в мощности при меньшем рабочем объёме.

Хэтчбек представлен в 7 комплектациях, но только Comfort с мотором на 1,6 литра вписывается в указанный бюджет. За версию с механикой просят от 1,435 млн, а за автомат минимум 1,475 миллиона рублей. Версия Luxe, идущая только с АКПП, обойдётся уже минимум в 1,535 млн.

Что же касается универсала, то за указанные деньги получится взять только комплектацию Comfort и исключительно с механической коробкой передач. Двигатель тот же, 1,6 литра на 128 л.с. Если захочется взять на автомате, придётся выйти за рамки бюджета, доплатив 15 тысяч рублей.

В обоих случаях, как для хэтчбека, так и для универсала, минимальная цена за комплектацию с турбомотором начинается от 1,8 миллиона рублей.

Во что инвестировать 10 миллионов рублей?

10 миллионов рублей — хороший капитал, который при правильном инвестировании сможет принести огромный доход. Главное, не забывать о рисках и учитывать многочисленные нюансы, требующие тщательного изучения. Рассмотрим «счастливую семерку» перспективных инвестиционных инструментов, с учетом их рисков и доходности.

Недвижимость — жилые и офисные помещения всегда в цене. Стартовая стоимость зависит от этапа, на котором приобретается недвижимость. Зарабатывать можно двумя способами:

- покупая дешевле с последующей перепродажей дороже;

- сдавая помещение в аренду.

Валютные вложения — вклады в отечественные или иностранные банки являются надежной защитой средств от обесценивания. О существенной прибыли можно говорить только в долгосрочной перспективе. Преимущество инструмента — низкие риски.

Инвестирование в драгоценные металлы, которые отличаются высокой степенью устойчивости к инфляции. От покупки ювелирных украшений лучше отказаться — предпочтительнее вкладывать в банковские слитки или монеты.

ПАММ-счета — передача капитала опытным трейдерам. Относительно новый, но выгодный способ инвестирования. Залогом успеха является выбор действительно профессионального управляющего, а лучше — нескольких. Этот вариант имеет сравнительно высокий доход, но и повышенные риски.

Собственный бизнес — один из самых мощных инвестинструментов, доходность которого может достигать 500% годовых и более

Инвестору важно правильно выбрать нишу для деятельности, трезво оценить все риски и быть готовым много трудиться

Покупка акций предполагает два варианта заработка: дивиденды и торги на бирже. Эта сфера деятельности требует от инвестора четкого понимания ее принципов и особенностей.

ПИФы — паевые инвестиционные фонды являются одним из самых подходящих вариантов для начинающего инвестора. Средствами капиталовкладчиков, выкупивших пай определенного размера, распоряжаются опытные инвесторы-профессионалы.

Куда вложить 100 тысяч рублей

Для начала перечислим девять способов вложения относительно небольшой суммы денег — от 100 тысяч рублей.

Стать частным кредитором

Мы посвятили статью тому, как занять средства под расписку у частного лица. Так вот, вы сами можете стать таким кредитором! Предоставлять средства под высокие проценты (а они в этой сфере кредитования на самом деле высоки) вы можете через платежные системы, кредитные кооперативы и специализированные ресурсы.

Да, есть риск, что средства вам не вернут, поэтому заемщиков выбирайте тщательно. Как и специализированные ресурсы, которые сами подбирают пользователей, которым нужны деньги. И не забудьте, что ресурсы-посредники берут комиссию за свои услуги.

Депозит банка

Самый простой, знакомый и надежный вариант вложения любой суммы денег. Да, проценты, которые вы будете получать каждый месяц, невелики. Однако и риск минимален, если выбранный банк выступает участником системы страхования вкладов. В этом случае деньги вам вернут, даже если банк обанкротится или будет закрыт по решению Центробанка РФ. Помните, что досрочно закрывая депозит, вы теряете проценты. Лучше всего положить деньги в банк минимум на год.

Драгоценные металлы

Это долгосрочная инвестиция, сразу предупреждаем! Цена золота, серебра, платины, конечно, растет, но медленно. Если вы хотите вложить средства на несколько лет, то покупайте золотые слитки банков или оформите обезличенный металлический счет. Сделать это можно в любой кредитной организации, предоставляющей данные услуги.

ПИФы

То есть паевые инвестиционные фонды. Мы писали уже об этом способе инвестирования. Такие фонды вместо вас будут инвестировать средства, выбирая выгодные проекты. Риск невелик, а доход выше, чем в случае с банковским депозитом.

Форекс

Да, игра с курсами валют. Мы посвятили этой теме подробнейшую статью. Зарабатывать на валютном рынке можно только обладая конкретными знаниями, ведь стать трейдером не так просто. И риски велики.

Хайпы

Очень рискованный вид инвестирования, этакая финансовая пирамида, которым мы посвятили отдельную статью. Но есть инвесторы, которые действительно «срывают хайп» и зарабатывают на этом. Нужно лишь вовремя успеть снять деньги, когда пирамида находится на стадии развития.

Криптовалюта

Вновь вариант инвестирования, который удостоился отдельной статьи на нашем портале. Настоятельно советуем ее почитать, прежде чем начать зарабатывать на виртуальных валютах, вкладывать в них деньги.

Создать свой сайт, интернет-ресурс

Достаточно выгодный вариант. Вам нужно купить домен, разработать дизайн и функционал сайта, наполнить его полезной информацией, провести SEO-оптимизацию.

Видите, даже 100 тысяч рублей можно выгодно вложить! Все не так сложно, как кажется. А размеры дохода будут зависеть от того, какой вариант вы выберете — минимально рискованные депозиты банков и драгоценные металлы или высокорискованные хайпы и бинарные опционы. Решать вам.

Рекомендации финансовых экспертов

Не существует единого правильного или неправильного мнения, касательно того, что надо сделать, чтобы заработать тот самый важный и первый, и запоминающийся миллион. Некоторые десятилетиями работают в офисах и не продвигаются по карьерной лестнице, и не могут скопить на масштабные покупки, а некоторые выбирают заработок на играх в интернете, и при этом попадают в 10-ку, за короткое время создавая хорошую финансовую основу. Я позволю себе выделить 5 основных правил, как заработать первый миллион, а способы его траты — пусть каждый выбирает по душе сам:

- Используйте параллельно несколько источников вливаний: пассивный доход, основной и дополнительный заработок, удаленная работа.

- Настроитесь на то, что это реально и возможно.

- Излучайте миру положительную финансовую энергетику: не жадничайте, не тряситесь над деньгами, словно Кощей из мультика, и она вернется к вам также с позитивом.

- Не останавливайтесь на 1 миллионе, ведь заработать второй еще более интересней.

- Всегда наперед создавайте четкий план доходов, это поможет видеть и объективно оценивать картину поступлений.

Это интересно: Наибольшее обладателей капитала с 6-ью нолями проживает в Штатах практически 2,6 млн. людей, а «серебро» в рейтинге — у Японии — 1,4 млн. Всего в мире на начало 2018-го насчитывается 8,7 млн. тех, кто заработал миллион и больше, а показатель увеличен за прошлый год на 6,5%.

Как инвестировать 1 000 000 рублей правильно – грамотное вложение денежных средств

Итак, если в вашем распоряжении 1 млн рублей (если нет, то советуем прочесть статью с идеями – как заработать миллион рублей) и пока не знаете, что делать с этой суммой, то ознакомьтесь для начала с советами.

Совет №1. В первую очередь нужно отложить от накопленной суммы 15-20% на срочные нужды. Это необходимо для того, чтобы в случае непредвиденных трат была возможность быстро получить доступ к деньгам. Также это защитит личный финансовый портфель от необходимости прерывать инвестиционное размещение досрочно и терять процент полученного дохода. Ситуации, при которых могут понадобиться денежные средства:

- Потеря работы;

- Проблемы со здоровьем;

- Траты, связанные с имуществом;

- Рождение ребенка.

В инвестиционном портфеле часть суммы, которая откладывается на короткий срок, называется текущим капиталом. Для этих целей открывается накопительный счет с ежедневным начислением процентов или краткосрочный депозит на 3 месяца, чтобы иметь постоянный доступ к деньгам без потери большого количества накопленных процентов.

Итак, куда вложить деньги суммой от миллиона и больше, если уже отложили часть из них?

Совет №2. Прежде чем определяться со способом инвестировании, нужно обозначить для себя цель, на которую откладываются эти средства. От того, на какие цели откладывается эта сумма, зависит выбор способа размещения. Немаловажным также является, то, как быстро нужно накопить и какой размер дохода является приемлемым.

Долгий срок. Накопления к пенсии

В этом случае можно обратить внимание на приобретение консервативных ценных бумаг и инвестирование в драгоценные металлы. На коротких сроках инструменты дают небольшую доходность, но на больших горизонтах планирования показывают хороший рост

Короткий срок. Для коротких сроков существует 2 сценария. Консервативные инструменты вложить миллион: фондовый рынок и инвестиции в недвижимость, покупка валюты, размещение на банковский депозит. Высокорисковые инвестиции: ПАММ-счета, покупка криптовалюты и акций сектора повышенного риска.

Каждый из представленных ниже способов имеет свои плюсы и минусы, различается по уровню доходности и степени риска. Для получения максимальной доходности при минимальных рисках рекомендуется выбирать для себя сразу несколько видов инвестирования. Совмещение нескольких видов вложений денежных средств называется диверсификацией портфеля и помогает защитить накопления в случае, если один из выбранных инструментов не принесет той доходности, которая была запланирована.

Как заработать миллион с нуля в России

Подобная задача интересует многих, для которых основным доходом выступает не только зарплата офисного работника, но и различная удаленная работа, которая сегодня доступна в широком ассортименте и детально о которой — в уже готовом материале. Фактически, не открою Америку, если скажу, что это сложно, поскольку ни законодательная база, ни современные реалии не только не стимулируют к развитию собственного дела, но и часто вставляют палки в колеса. Как правило, ставка делается на организацию своего бизнеса — или же более интересные предложения.

Замуж за миллионера

Отличный вариант для тех, кто верит в то, что и любовь, и деньги ходят рядом. Выйти замуж за человека с солидным капиталом можно и с российской, так и иностранной регистрацией или гражданством в паспорте, но помните, что, как правило, все, что нажито до брака, так и остается в руках того, кто его нажил и после развода. И практику брачных контрактов никто не отменял. Но я убеждена в том, что многим девушкам так должно повезти.

Вспомним народную мудрость: чтобы жить с миллионером, нужно выйти замуж за миллиардера.

Открытие своего бизнеса

Дело хлопотное, затратное и по деньгам, и по времени, и даже по энергии, но все есть вероятность того, что оно окупится и принесет хорошее состояние. При этом есть и множество подводных камней и сложностей.

Я всегда говорю о том, что стоит попробовать, чтобы потом просто жалеть о сделанном, а не о том, что хотелось, но даже не было начато. Свое дело сегодня можно открывать не только в виде офиса, магазина, но и непосредственно в сети: интернет магазин, свой сайт, удаленные продажи.

Инвестировать в акции

Этот способ позволяет получать дивиденды, или же изначально купить акции, а потом с помощью брокеров или что намного реже самостоятельно, продать их и получить разницу на курсах. Выбирая этот способ, учитывайте, что подобная деятельность — долгосрочная перспектива и не совсем ясно, когда, а то и вовсе, будет ли она рентабельная. Если вы все же используете этот способ, покупайте акции, как отечественных, так и международных компаний.

Куда инвестировать миллион: составляем личный финансовый план

Когда у вас есть финансовая подушка, осталось придумать, что делать с оставшимися накоплениями. Ваш следующий шаг – составление финансового плана, в котором необходимо прописать, что вы хотите получить и к какому сроку. Это позволит точно определить ваши потребности и возможности.

Финансовый план должен быть у каждого человека, но к сожалению, этому не учат ни в школе, ни в университетах. Если вы молоды и амбициозны, вы можете использовать более агрессивные и рискованные стратегии, если же главная цель – сохранение, имеет смысл “припарковать” средства в стабильные безрисковые активы – например, недвижимость.

А вот чего точно не стоит делать – тратить деньги на дорогую машину или модные гаджеты. Хорошая идея – инвестировать в собственное образование, чтобы повысить ваш доход, в получение дополнительных навыков или изучение иностранного языка.

Приведем простой пример сметы, которая ляжет в основу вашего финансового плана: Разумеется, для вас цифры будут отличаться.

- Ежемесячный доход на семью: 100 000

- Ежемесячные расходы: 60 000

- Возможности отложить ежемесячно: 40 000

- Подушка безопасности на полгода жизни: 240 000

- Обязательства и кредиты: 0

После этого нужно составить список ваших финансовых целей.

Список финансовых целей;

| Цель | Необходимая сумма, руб | Дата | Способ |

| Путешествие по горящему туру в Азию | 100 000 | декабрь 2020 | Откладывать 4500 руб. ежемесячно на пополняемый вклад |

| Портфель криптовалют | 100 000 | январь 2021 | Откладывать ежемесячно 10% дохода |

| Квартира в новостройке | 4 000 000 | лето 2026 | Откладывать 20 000 в месяц на индивидуальный инвест. счет: 80% — ОФЗ, 20% — акции. Реинвестировать дивиденды |

План можно составить в виде таблицы Excel или при помощи любой другой программы. Его можно вести в том же документе, где вы ведете бюджет. Форму и оформление вы выбираете сами: тут возможны разные варианты. Главное – систематизировать ваши доходы и расходы, определить цели, затем определить кратчайший путь к этой цели. В план можно добавить еще один столбец – на каком этапе достижения цели вы находитесь на определенную дату (в процентах). Например, по состоянию на 1.11.2019 года первая цель выполнена на 90%, вторая – на 12% и т.д.

Если вам не хватает имеющегося миллиона на достижение всех целей:

- Ищите пути увеличения доходов – новая работа, сдача в аренду пустующей недвижимости, продажа чего-либо ненужного.

- Ищите новые источники дохода – вторая работа, фриланс и т.п.

- Оптимизируйте расходы – например, выплатите небольшие кредиты, закройте кредитные карты. Ищите, на чем можно сэкономить без ухудшения уровня жизни.

При этом важно грамотное ведение бюджета. Желательно выделить под инвестиции не меньше 10% своего дохода, оптимально – от 20% и более

А куда вы вложите эти накопления – зависит от ваших целей, готовности рисковать, горизонта инвестирования. В зависимости от цели подбираются оптимальные инструменты: более или менее рисковые, более или менее доходные.

Смотрите видео, как создать пассивный доход:

Умеренные риски

ПИФы

Теперь перейдем к более рисковым инвестициям. На них вы можете заработать больше, чем в предыдущих вариантах, но и риски будете нести более крупные.

Первый вариант, куда вложить миллион рублей, чтобы зарабатывать – это ПИФы. Фонды могут как обогнать среднюю доходность по рынку, так и существенно отстать от него.

В долгосрочной перспективе ПИФы, скорее всего, проиграют ETF. Хотя бы за счет управления. Вы будете нести издержки:

- за покупку

- за продажу (если держите паи больше трех лет, то скидку при продаже платить не нужно);

- за управление.

В год примерно 3-5%. Но и доходность ПИФов может составлять 20-30%, а то и 50% годовых.

Но долго такое продолжаться не будет. ПИФ может как потерять, так и заработать. И в кризисное время может повести себя непредсказуемо. Управляющие могут как «выплыть», так и окончательно «потопить» фонд.

Но если вы решите вложить в ПИФы, следуйте этим советам инвестирования.

Корпоративные облигации

Если вас интересует большая доходность и вы готовый пойти на риск (который, как известно, дело довольно благородное, как дуэли в XIX веке), то можете инвестировать средства в корпоративные облигации.

В чем отличие облигаций от акций, думаю, пояснять не нужно. Акционеры – совладельцы компании, а держатели облигаций фактически дают компании взаймы. И риски у них повыше. Во-первых, держатели облигаций являются кредиторами третьей очереди (акционеры – второй), во-вторых, по облигациям может быть объявлен технический дефолт, и компании ничего за это не будет (ну, почти). Вот, например, в 2014 году РЖД-вокзал допустили дефолт, из недавно – «Домашние деньги».

Поэтому, если вы думаете, куда вложить миллион в 2018 году, то рассмотрите корпоративные облигации. Выберите надежные эмитенты с доходностью в районе 12-15% – нормальный риск и хорошая ставка, а больше и не нужно. Помните, чем выше купон, тем менее надежна компания.

Структурные продукты

Этот вид продукта состоит из двух частей:

- базовой – она вкладывается в надежный актив, например, депозит в Сбербанке или ВТБ, либо ОФЗ;

- рисковой – она инвестируется в акцию, облигацию, опцион или другую «спекуляцию».

У структурного продукта два вида доходности:

- гарантированная – вот вы стопудово получите свои 5% годовых;

- рисковая – если инвестиционная идея «выгорит», то вы получите еще плюс 20%.

А если не «выгорит» – только гарантированную.

В любом случае, для инвестирования миллиона – идея неплохая, так как по сути структурный продукт и сам защищает себя, и предлагает хорошую доходность.

Пикассо над кухонной плитой

В 1970 году женщина из Род-Айленда приобрела за 100 долларов в одном из магазинов обычную керамическую тарелку, которая просто показалась ей привлекательной. Дома новая владелица повесила керамику на кухне над газовой плитой. В этом месте тарелка и находилась в последующем больше 40 лет.

В 2014 году женщина решила выставить уже достаточно старый, по ее мнению, керамический предмет на аукционе ВВС. К ее огромному удивлению, эксперты торгов идентифицировали обычную керамику как тарелку Мадура, расписанную самим Пикассо в 1955 году. Продан этот артефакт на аукционе в последующем был за 10 тыс. долларов.

Правила корректного инвестирования крупной суммы денег

Успешные инвесторы добиваются желаемых результатов, неукоснительно следуя проверенным правилам грамотного вложения собственных средств:

- Правило диверсификации. Один миллион рублей ни в коем случае не следует вкладывать в какое-либо единственное направление. Чтобы уменьшить существующие риски, стабилизировать получаемые доходы и повысить надежность таких вложений, необходимо придерживаться принципа разумного разнообразия совершаемых инвестиций. Ни один вариант инвестирования априори не может рассматриваться как гарантирующий стопроцентную сохранность и доходность вложенных средств.

- Инвестирование такой суммы не должно осуществляться под преобладающим влиянием сторонних субъектов. Принятие окончательного решения относится к исключительной компетенции обладателя финансовых ресурсов.

- При необходимости есть смысл привлекать к инвестированию грамотных и опытных специалистов. Профессиональные консультации, советы экспертов, рекомендации аналитиков – все это может эффективно способствовать успешному вложению средств без совершения типичных ошибок, обычно допускаемых начинающими инвесторами.

- Не следует принимать инвестиционные решения чисто интуитивно или под воздействием эмоций. Необходим всесторонний анализ текущей ситуации и будущих перспектив.

- Рекомендуется инвестировать исключительно свободные денежные средства, изначально не предназначенные для финансирования жизненно важных расходов (питания, проживания, лечения, обучения).

- Инвестиционную привлекательность рассматриваемых направлений (проектов, активов) всегда следует оценивать путем сопоставления ожидаемой доходности и возможных рисков. Рекомендуется вкладывать средства в том случае, если вероятность получения прибыли оказывается выше, чем вероятность утраты капитала.

Важный момент – определенность в целях и горизонтах инвестирования. Долговременные вложения небезосновательно считаются более надежными. Краткосрочные инвестиции предполагают повышенные риски, хотя и обещают зачастую скорую прибыль.

Соответственно, если инвестор желает создать предпосылки для стабильного получения пассивного дохода, ему следует выбирать консервативные варианты вложения средств с минимальными рисками. Необходимость быстрого возврата инвестиционных ресурсов с максимально возможной прибылью повышает привлекательность высокодоходных проектов, изначально подразумевающих высокую вероятность финансовых потерь. Так или иначе, любые решения должны приниматься инвестором обдуманно и взвешенно.

Золотые правила инвестирования

В мире достаточно много успешных инвесторов, которые когда то тоже совершали свой первый шаг к капиталовложению. На их пути были как успехи, так и поражения

Легче учиться на чужих ошибках, но чтобы их не совершать, очень важно запомнить основные правила инвестирования

Золотые правила инвестирования

Они заключаются в следующем:

- Постоянное наращивание инвестиционного капитала. Не забывайте, что инвестирование – это последовательный процесс. Имея на руках один миллион рублей необходимо постоянно увеличивать свои капиталовложения из части полученного дохода. Скажем, каждый месяц инвестировать 10%-15% своей зарплаты, а потом вновь реинвестировать полученную прибыль, т.е. повторно или дополнительно вложить капитал в проект, предприятие и т.д.

- Ускорение возврата инвестиций. Главная задача инвестора найти проект, который, обоснованно, даст ему уверенность в том, что он успеет вернуть свои вложения. Когда доход от проекта, в который вы вложили средства, будет равен сумме ваших в него инвестиций, старайтесь выводить из него деньги и вкладывать в другой проект. А будущий доход вновь реинвестируйте.

-

Оптимизация расходов. В поиске дополнительных источников инвестирования, полезным будет грамотное отношение к своим расходам. Научитесь расходовать меньше денег, чем вы зарабатываете. Стремитесь приобрести то, что поможет заработать вам деньги или то, что поможет их меньше тратить.

- «Храните яйца в разных корзинах». Суть этого правила очень проста. Не вкладывайте деньги в один проект. Диверсификация (разнообразное и разностороннее развитие деятельности) создает предпосылки для устойчивого роста инвестиций. Разделение капиталовложения на несколько проектов, при котором на один проект будет приходиться не более 20% инвестиций, сохранит часть ваших денег, даже в случае убытка одного или двух инвестиционных проектов. Разложите яйца в разные корзины, при падении какой-нибудь корзины, яйца в других корзинах останутся целыми.

- Последовательная стратегия инвестиций. Старайтесь формировать свой инвестиционный портфель (совокупность всех капиталовложений) последовательно. Тщательно анализируйте каждый потенциально выгодный проект со стороны баланса доходности и рисков. Как правило, чем выше доходность, тем выше и риски. Доля высокорисковых активов, в вашем инвестиционном портфеле, не должна превышать 30%.

-

Спокойствие, только спокойствие. Для того чтобы быть успешным инвестором и не нанести себе серьезный финансовый ущерб, все решения, связанные с капиталовложением принимайте с ясной головой. Решения, принятые в порыве азарта, усталости, депрессии или просто спешки, помешают вам объективно оценить все риски.

- Не вкладывайте последние денежные средства. Вы должны понимать, что возврат капиталовложений, чаще всего, занимает достаточно много времени. В наше нестабильное время, могут произойти разнообразные непредвиденные вами обстоятельства. У вас должны быть резервные деньги, которые помогут вам оставаться на плаву даже в сложные времена. Не инвестируйте последние сбережения, забудьте о мысли вложить одолженные деньги – не вкладывайте деньги, которые вы не можете позволить себе потерять.

- Не спешите тратить доход от инвестиций. Залогом финансовой независимости является ответственной отношение к деньгам. Достигнув значительного стабильного дохода можно частично извлекать денежные средства из оборота, но деньги должны работать и приносить деньги.

Выводы + полезное видео

Чтобы грамотно вложить миллион рублей, нужно обладать большим количеством знаний и потратить много времени и сил. Кроме изучения инструментов потребуется еще изучить компании, которые будут прямо или косвенно связаны с управлением инвестиционным портфелем.

Исходя из вышесказанного, можно выделить главные моменты в инвестировании:

Диверсификация портфеля

Портфель должен состоять из текущего капитала(короткие деньги), сохранной части (консервативные инструменты с долгим сроком) и активной части (рисковые инструменты с высоким потенциалом доходности). Также стоит использовать принцип диверсификацию по виду валют.

Ребалансировка

Бумаги в портфеле должны меняться в соответствии с текущей ситуацией на рынке. Регулярность не реже одного раза в полгода.

Усреднение

В случае негативного тренда нужно не продавать. А покупать бумаг, это позволяет увеличивать доходность или уменьшать убытки.