Индекс доу джонса

Содержание:

- Акции в составе индекс Доу-Джонс

- Понимание мирового индекса устойчивости Доу-Джонса

- Характеристики и методология мира DJSI

- Особые соображения

- Динамика и анализ семейства Доу

- Что означает падение индекса Доу-Джонса, и чем это грозит

- Использование индекса

- Методы расчета индекса Dow Jones

- История индекса ДОУ

- «Собаки Dow» на 2021 год

- Как влияет индекс Доу-Джонса на доллар

- Что такое индекс Доу Джонса

- Методика расчета

- Быки и медведи

- What Is the Dow Jones Industrial Average (DJIA)?

- История индекса Доу-Джонса

- Динамика и анализ «семейства Доу-Джонса»

- Заключение

Акции в составе индекс Доу-Джонс

Оригинальный индекс Dow Jones является классическим невзвешенным (т.е. простым, не учитывающим капитализацию компаний) арифметическим индексом. Его значение рассчитывается так: цены акций компаний складываются и делятся на специальный коэффициент. Расчет ведется в режиме реального времени.

Индекс Доу-Джонс считают в долларах США, евро, канадских долларах и японских иенах.

Сейчас значение индекса находится на максимуме – 31 005 пунктах.

ТОП-10 индекса DJIA на начало 2021 года выглядит так:

- UnitedHealth Group Incorporated – 7.67%;

- Goldman Sachs – 6.12%;

- Home Depot – 5.68%;

- Amgen – 5.03%;

- salesforce.com – 4.68%;

- Microsoft – 4.63%;

- McDonald’s – 4.55%;

- Visa – 4.55%;

- Honeywell International – 4.43%;

- Boeing – 4.43%.

Приставка «промышленный» в индексе – это, скорее, дань традиции. 36% индекса занимают акции технологических компаний, 15,26% – циклических потребительских, 13,55% – здравоохранение. Промышленные компании в индексе занимают всего 8,63% объема.

Индекс Dow Jones регулярно подвергается критике за малый объем включенных акций (всего 30 против 505 в S&P 500 и 103 в Nasdaq), небольшую репрезентативность результатов и отсутствие взвешенности по капитализации. Тем не менее, данный индекс вполне способен дополнить общую картину рынка и дать понимание, куда в целом движется экономика.

Понимание мирового индекса устойчивости Доу-Джонса

Мировой индекс устойчивости Доу-Джонса (W1SGI) является частью более крупного семейства индексов устойчивости Доу-Джонса (DJSI), которые были запущены в 1999 году в качестве первого глобальногоэталона устойчивости.Семейство индексов включает аналоги DJSI World, характерные для Северной Америки, Европы, Азиатско-Тихоокеанского региона, Кореи, Австралии, Чили и развивающихся рынков.

DJSI World охватывает десятки отраслевых групп и имеет членов из более чем 20 стран. Из-за возросшего интереса инвесторов к социально ответственным инвестициям и корпоративной экологической ответственности, этот индекс был лицензирован многими управляющими частным капиталом для использования в качестве эталона, и к нему привязаны миллиарды активов под управлением.

По состоянию на 31 августа 2020 г. в десятку крупнейших по весу участников индекса входили Microsoft Corp, Nestle, Bank of America, Alphabet Inc и Unitedhealth Group Inc. Многие компании, которые стали участниками индекса, рассматривают это как возможность для повышения осведомленности акционеров об экологических усилиях и будет выпускать пресс-релизы, чтобы объявлять о своем членстве в индексе и рекламировать свое лидерство в области экологической устойчивости.

Краткий обзор

Еще один популярный индекс устойчивости – это индекс устойчивости Доу-Джонса в Северной Америке, который включает 20% крупнейших из 600 акций, включенных в глобальный индекс широкого рынка S&P, основанный на экологических, социальных и корпоративных практиках.

Характеристики и методология мира DJSI

DJSI World, в июне 2020 года, сообщает 317 составляющих и пятилетние годовом чистый совокупный доход на 7,8%.Около 47% веса эталонного теста по рыночной капитализации было сосредоточено в компаниях, базирующихся в Соединенных Штатах, из которых было 59. Разделение по секторам показало, что 25,3% компаний, перечисленных в DJSI World, были компаниями информационных технологий.Вторым по величине сектором было здравоохранение (21,3%), а на третьем месте – финансы (12,3%).

С точки зренияраскрытия экологической, социальной и управленческой информации (ESG) индекс показал углеродный след (измеренный в метрических тоннахвыбросовCO2 на 1 миллион вложенных долларов) примерно на 57,7% лучше, чем более широкий индекс S&P Global BMI, индекс, на основе которого Мир рисует свои составляющие.Выбросы от запасов ископаемого топлива в среднем составили около 21,4% от данных, указанных в S&P Global BMI, и DJSI World также показал лучшие результаты с точки зрения углеродной эффективности.7

Индекс взвешивается на основерыночной капитализации в свободном обращении, и изменения вносятся один раз в год в сентябре на основе обновленных оценок устойчивости.Корпоративная устойчивость каждой компании, представленной в индексе, оценивается с помощью сложной системы взвешивания, которая учитывает экономические, экологические и социальные показатели.Фирмы-кандидаты дополнительно оцениваются на основекомментариевСМИ и заинтересованных сторон, а также отраслевых критериев.

Особые соображения

Компании, зарегистрированные в DJSI World, ежегодно проходят переоценку.Процесс подсчета очков начинается в марте, а новые результаты публикуются в сентябре.Те компании, которые не демонстрируют стабильного прогресса, могут быть исключены из индекса.Компании также могут быть исключены между ежегодными проверками, если индексный комитет определит, что компания ведет себя не в соответствии с руководящими принципами устойчивого развития.Компания может быть исключена из индекса на основании различныхэтических исключений, включая ее подверженность воздействию алкоголя, азартных игр, табака, оружия, огнестрельного оружия, ядерной энергии, ядерного оружия и развлечений для взрослых.

Индексный комитет также рассматривает новости об участии каждой компании в вопросах ESG, которые могут нанести ущерб репутации компании и ее основному бизнесу.Сюда входит широкий круг вопросов, таких как вопросы прав человека, трудовые споры, безопасность на рабочем месте, незаконная коммерческая практика, мошенничество и экологические катастрофы.

Динамика и анализ семейства Доу

Отслеживать краткосрочную динамику Доу-Джонса удобно на графике, работающем в режиме онлайн. Долгосрочные графики можно найти на специальных ресурсах для инвесторов. Первое официальное значение DJI, опубликованное в 1896 г., — 40,94 пункта. Исторический максимум был достигнут 16 июля 2019 г. — 27398 пунктов, а самое высокое закрытие наблюдалось 15 июля того же года — 27359 пунктов.

Отслеживать краткосрочную динамику Доу-Джонса удобно на графике, работающем в режиме онлайн. Долгосрочные графики можно найти на специальных ресурсах для инвесторов. Первое официальное значение DJI, опубликованное в 1896 г., — 40,94 пункта. Исторический максимум был достигнут 16 июля 2019 г. — 27398 пунктов, а самое высокое закрытие наблюдалось 15 июля того же года — 27359 пунктов.

На начало октября 2019 г. показатель составляет около 26500 пунктов. Таким образом, за 122 года индекс вырос примерно в 650 раз. Однако следует учитывать, что этот впечатляющий показатель надо корректировать с учетом инфляции.

Знаменитый инвестор Уоррен Баффет предсказывает, что в следующие 100 лет DJI вырастет до невероятных 1000000 пунктов.

Отметка в 100 пунктов была достигнута в конце 1910 гг. В 1929 г. DJI стоил более 120 пунктов, после чего последовала затяжная Великая депрессия. Круглая отметка в 1000 пунктов была покорена в 1966 г. Этот рубеж стал долгосрочным уровнем сопротивления на полтора десятка лет.

Следующее сильное ускорение пришлось на 80-е и 90-е гг. прошлого века. В марте 1999 г. была пробита очередная круглая отметка — 10000 пунктов. В начале XX в. на рынке наблюдалась высокая волатильность, а последнее мощное движение наверх началось в ноябре 2016 г.

Самые сильные падения в истории индекса Доу:

Самые сильные падения в истории индекса Доу:

- 1929 г. — Великая депрессия;

- 1973 г. — нефтяной кризис;

- 1987 г. — обвал фондового рынка в «черный понедельник»;

- 2001 г. — теракты в Нью-Йорке;

- 2008 г. — мировой финансовый кризис.

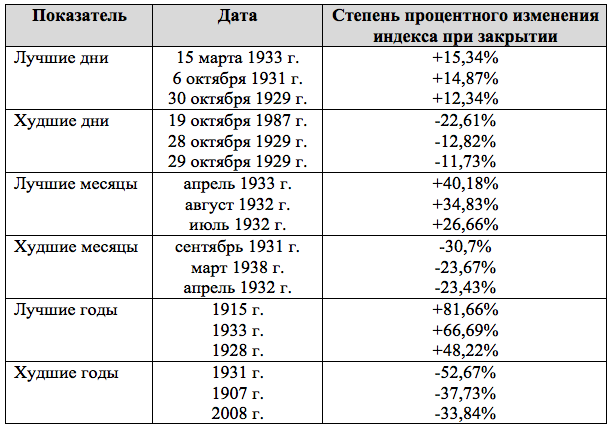

Худшим днем в истории DJI считается 19 октября 1987 г., когда индекс рухнул на 508 пунктов (более 22,5%). Лучшая торговая сессия наблюдалась 15 марта 1933 г.: прибавка составила 15,3%. Худшим месяцем на американском фондовом рынке был сентябрь 1931 г., когда ведущие компании потеряли более 30% своей стоимости. Лучший месяц в истории — апрель 1933 г (+40,2%).

Семейство Доу-Джонса включает такие индексы:

- DJI Average — бенчмарк американского фондового рынка, состоящий из 30 акций;

- DJI Average Yield Weighted — аналогичный индекс, взвешенный по дивидендной доходности;

- DJ Transportation Average — включает 20 транспортных компаний;

- DJ Utility Average — охватывает 15 коммунальных компаний;

- DJ Composite Average — объединяет 3 главных индекса семейства (65 эмитентов).

Кроме американского фондового рынка, семейство Доу отслеживает и мировые тенденции с помощью индексов DJ Titans. Главный инструмент — DJ Global Titans 50, охватывающий 50 крупнейших мировых компаний.

Что означает падение индекса Доу-Джонса, и чем это грозит

Падения индексов случаются даже в состоянии стабильного развития экономики. Обычно такие кратковременные снижения чередуются со вспышками роста. Другое дело – долгосрочный обвал индексов – это плохой сигнал для мировой экономики.

Помните, что происходило в США во время Великой депрессии? Кризис начался с обвала цен на акции, что отразилось и на индексах. Так, 24 октября 1929 года промышленный индекс Dow Jones Industrial Average упал на 20%, этот день назвали «черным четвергом», потому что произошел крупнейший в американской истории биржевой крах.

Падение индекса означает снижение стоимости акций компаний, охваченных Доу-Джонсом. В случае с Великой депрессией – это был сигнал начала нового экономического кризиса.

Но если дневное падение составляет, к примеру, 0,1%, это говорит лишь о том, что некоторые компании испытывают трудности. Однако причин снижения может быть больше – плохая погода, природные катаклизмы, чья-то грубая ошибка. Ежедневно в аналитических обзорах экономических СМИ рассказывают, почему упал или вырос DJIA.

Например, последнее крупное падение было зафиксировано 12 марта 2020 года. Причина – распространение в США и мире коронавирусной инфекции, введение карантинных мер, снижение производства американских предприятий, и как следствие – снижение стоимости акций этих компаний.

Использование индекса

Частные инвесторы могут инвестировать в DJI несколькими способами:

Покупка акций эмитентов, входящих в DJI. Можно приобрести все 30 бумаг с равными весами, скопировав таким образом структуру старейшего американского фондового индекса. Другой способ — покупка акций с наибольшим, по мнению инвестора, потенциалом роста и привлекательным уровнем дивидендных выплат.

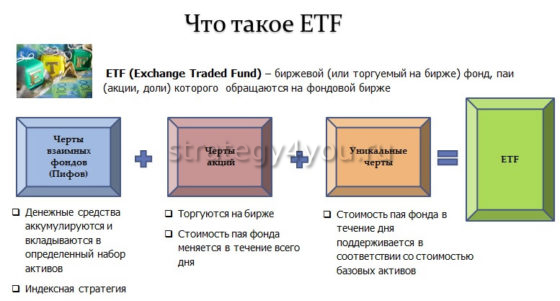

- Более простым методом является приобретение паев ETF (Exchange Traded Fund) — индексного фонда, акции которого обращаются на бирже. Структура ETF полностью повторяет структуру выбранного индекса. Подобные финансовые инструменты представлены, например, на Санкт-Петербургской фондовой бирже. Таким образом инвестор может сэкономить время, необходимое для выбора акций, и деньги на транзакционные издержки.

- Покупка производных инструментов на DJI. Подобные операции больше подходят квалифицированным трейдерам, а не рядовым инвесторам. На (CME) обращаются фьючерсы на DJI, а Чикагской Опционной бирже (CBOE) — опционные контракты.

DJI выступает не только индикатором состояния фондового рынка США, но и сам является важным финансовым инструментом. Его значение непосредственно влияет на другие мировые фондовые индексы, долговые рынки, сырьевые цены, валютные курсы. В этом смысле индекс Доу Джонса является ценным аналитическим индикатором для инвесторов, трейдеров и финансистов всего мира.

Методы расчета индекса Dow Jones

Изначально индекс рассчитывался по простейшей методике, заключающейся в суммировании стоимости всех акций, принадлежащих компаниям и предприятиям из состава Dow Jones, с последующим их делением на количество предприятий. К примеру, расчет индекса в 1896 г. осуществлялся, используя акции 12-ти ведущих американских компаний. Суммированная стоимость акций разделялась на 12, а полученный в результате расчетов результат и представлял собой индекс Доу-Джонса. При сравнении индикатора с полученными ранее значениями определялась динамика рынка – рост или упадок экономики.

Однако этот способ оказался недостаточно точным, так как при суммировании стоимости акций каждого отдельного предприятия из списка Доу-Джонса не был учтен уровень их капитализации, также позиция на фондовом рынке. Так, к примеру, если одной компанией было выпущено 1 миллион акций, а другой – всего лишь 10 тысяч, при суммировании этих акций и разделении на две полученная цифра не отображала реальной ситуации на рынке.

Важно! На сегодняшний день расчет индекса предполагает использование коэффициента Доу-Джонса. Его значение определяется событиями, регистрируемыми на рынке, составляя 0.15798776981788

На середину апреля 2020 года базовый индикатор Dow Jones составлял 23350,55 пункта. Каждый пункт из этого значения приравнивается к одному доллару. Следовательно, при росте индексного значения на 100 пунктов общая расчетная стоимость акций также увеличивается на 100 $.

Использование индекса Dow Jones при расчете и оценке экономических показателей актуально среди аналитиков и журналистов, потому как обеспечивает:

Удобство в отслеживании реального экономического состояния США;

Объективность в отображении ситуации, складывающейся на фондовом рынке;

Важность и актуальность для инвесторов на мировом уровне.

Однако индекс Dow Jones рассчитывается с учетом акций всего лишь 30-ти компаний, что по мнению критиков, является существенным недостатком. Хоть он и относится к наиболее популярным экономическим показателям, но не является таким же точным, как, к примеру, индекс S&Р 500. При его расчете используются ценные бумаги сразу 500 компаний из США.

История индекса ДОУ

Как и в случае индекса Nasdaq, появление было одномоментным. Интересно, что показатель является одним из наиболее давних в истории как американской, так и мировой экономики, поскольку впервые был озвучен в 1884 году. Авторами понятия являются редактор газеты Wall Street Journal и собственник компании Dow Jones & Company Чарльз Доу. Изначально в него входило 11 компаний, из которых подавляющее большинство — железнодорожные корпорации и производственные фирмы. А спустя 12 лет индекс получил характерную приставку «промышленный» и был не просто озвученный, а официально опубликованный 26 мая. Сегодня в его составе не только промышленные гиганты, а употребление такого слова не более, чем дань истории.

В период 1939-1956 и 1959-1976 гг значение индекса не менялось ни разу. Первое опубликованное значение было 40,94.

Как рассчитывается индекс

Изменяющийся график Dow Jones интересен для опытных инвесторов, трейдеров, новичков во вложении средств. Изначально для его расчета применялась самая обычная формула — среднее арифметическое от цен акций всех компаний в его числе. На текущий момент ситуация изменилась: используют среднее масштабируемое. Это означает, что сумма всех цен на бумаги делится на делитель, который регулярно изменяется под воздействием факторов:

- сплит (дробление);

- консолидация (объединение).

Благодаря такому подходу индекс сопоставляется с учетом внутренней структуры ценных бумаг всех компаний, но и он получает регулярную порцию критики.

Доходность индекса

Поскольку этот индекс самый старый в истории Америки, учет его доходности ведется давно. Разумеется, что она изменяется с учетом изменений стоимости по каждой ценной бумаги и позиции, размеру выплачиваемых дивидендов. Средняя доходность в месяц в лице стандартного ETF находится на отметке 2,4%, модифицированного (несколько фондов, что копируют как все, так и часть направлений цен на акции) достигает отметки 3,5%.

«Собаки Dow» на 2021 год

Инвесторам, желающим прибегнуть к данной стратегии, стоит обратить внимание на бумаги следующих компаний:

- Энергетический гигант Chevron (NYSE:CVX);

- Один из лидеров химического производства и рынка материалов Dow (NYSE:DOW);

- ИТ-группа International Business Machines (NYSE:IBM);

- Крупнейший банк США JPMorgan Chase (NYSE:JPM);

- Фармацевтическая группа Merck (NYSE:MRK);

- Промышленный конгломерат 3M (NYSE:MMM);

- Ритейлер фармацевтической продукции Walgreens Boots Alliance (NASDAQ:WBA);

- Лидер рынка сетевых решений Cisco Systems (NASDAQ:CSCO);

- Производитель безалкогольных напитков Coca-Cola (NYSE:KO);

- Verizon Communications (NYSE:VZ) — одна из крупнейших телекоммуникационных компаний планеты, находящаяся в авангарде внедрения сетей 5G.

В настоящее время нет биржевых фондов, которые инвестируют исключительно в эту десятку компаний. Однако участников рынка могут заинтересовать несколько фондов, которые делают все возможное для увеличения дивидендной доходности. В сегодняшней статье мы рассмотрим два из них.

Как влияет индекс Доу-Джонса на доллар

Сам по себе индекс прямо ни на что не влияет, а лишь отображает уровень развития американской экономики. Но от значения индекса зависят настроения инвесторов: глядя на график Доу-Джонса, они принимают решения – покупать или не покупать акции американских компаний.

На курс доллара в России индекс влияет лишь косвенно. Стоимость американской валюты зависит от одного фактора – спроса на нее. Чем больше россияне покупают валюту, тем выше ее стоимость. Например, зимой, во время отпусков, путешественники покупают доллары, что провоцирует рост его курса. Но это всего один наглядный пример. На практике все сложнее и факторов, влияющих на стоимость валюты, значительно больше.

Ключевые факторы, от которых зависит курс доллара:

- Монетарная политика государства. Например, когда Центробанк пополняет свои золотовалютные запасы, это всегда ослабляет национальную валюту.

- Ситуация на нефтяном рынке. В марте 2020 года мировые цены на нефть существенно снизились. Это значительно ослабило рубль по отношению к доллару. Ситуацию усугубило и то, что россияне начали массово скупать валюту, провоцируя рост ее стоимости.

- Уровень инфляции. Чем выше инфляция, тем дороже валюта.

- Состояние американской экономики. Когда США переживают экономические потрясения, спрос на их валюту снижается. И напротив, чем благоприятней развивается американская экономика, тем выше стоимость доллара.

Что такое индекс Доу Джонса

До середины XIX века в мире не было биржевого индикатора, способного отобразить экономическое состояние страны или какого-то сектора экономики. При выборе акций для покупки инвесторы пользовались только фундаментальным анализом: изучали компанию, ее отчетную документацию, новости и прогнозировали ее развитие. Это было время бурного роста американской экономики: по всей стране строились железные дороги, открывались промышленные предприятия, добывалось сырье для обеспечения их способности.

Экономика развивалась, а оценить уровень ее роста было невозможно – не было ни формул, ни специальных индикаторов. В 1884 году такой инструмент был разработан Чарльзом Доу, основателем и редактором газеты Wall Street Journal. Его индекс создавался как индикатор, позволяющий журналистам и аналитикам оценивать общие показатели развития американской экономики.

Сначала индекс назывался Dow Jones Transportation Average, так как в его расчет брались акции 11 компаний, девять из которых были железнодорожными. Этот индекс до сих пор существует и торгуется под биржевым тикером TRAN.

В 1896 году появился новый индекс – Dow Jones Industrial Average (DJIA), задача которого – оценивать уровень развития американской промышленности. Сначала в расчет брались акции 12 промышленных предприятий, в 1916 году их численность выросла до 20, а уже в 1920 году – до 30. Именно этот индикатор по умолчанию и называют индексом Доу-Джонса. Именно о нем чаще всего говорят и пишут в новостях.

Описание понятия простыми словами

За последние 100 лет правила расчета индекса нисколько не изменились. Он по-прежнему показывает состояние американской экономики на основе цен акций 30 крупнейших компаний. Периодически обновляется его состав: какие-то компании банкротятся или по другим причинам прекращают работать, на их место приходят другие, но их число остается неизменным – 30.

Dow Jones Industrial Average – это старейший и важнейший биржевой индекс. Такие показатели помогают аналитикам делать экономические прогнозы, а инвесторам – отслеживать поведение рынка ценных бумаг. К примеру, когда часть акций подорожает или упадет в цене, индекс покажет, на сколько в среднем вырос или упал рынок.

Этот показатель важен, чтобы понять, в каком состоянии находится тот или иной сектор экономики, а уже при помощи технического и фундаментального анализа эксперты делают свои макроэкономические прогнозы.

Как рассчитывается индекс

Сначала индекс рассчитывался просто: суммировалась стоимость акций всех входящих в него компаний и делилась на их количество. Например, в 1896 году в расчет индекса брались акции 12 американских компаний. Их стоимость суммировалась и делилась на 12. Полученное число и было значением Доу-Джонса. Оно сравнивалось с предыдущими расчетами и так определялось, вырос индекс или упал.

У такого способа было много недостатков, главный из которых – неточность. Для расчета индекса суммировалась стоимость каждой акции компании, которая была в списке Доу-Джонса, но при этом не учитывалась их капитализация и позиции на рынке. К примеру, одна компания выпускает 1 млрд акций, а другая – 10 тыс., но стоимость каждой ценной бумаги примерно равна. Если эти акции суммировать и поделить на две, мы не получим цифры, отображающей реальное положение дел на рынке.

Другой пример: компания-эмитент раздробила свои акции, их стало вдвое больше, цена на них снизилась, но капитализация осталась прежней. Если и дальше делить стоимость акций на количество компаний, индекс покажет снижение, хотя падения на рынке не было.

Базовое значение индекса на 17 апреля 2020 годы составляет 23350,45 пункта. Один пункт равен 1 доллару США. Если индекс вырос на 100 пунктов, это значит, что общая стоимость акций, которые учитываются при его расчете, выросла на 100 долларов.

Как узнать актуальное значение

Среди русскоязычных изданий выделяют:

- Investing. В новостном разделе ежедневно публикуются материалы о фондовых рынках. В них в обязательном порядке указывается и значение Dow Jones Industrial Average.

- РБК. Один из главнейших источников финансовой информации в Рунете. Значение индекса публикуется в ежедневных новостях и аналитических разборах.

- Коммерсант. Значение регулярно публикуется в новостях, выходящих в этой газете.

Методика расчета

В конце XIX века Ч. Доу рассчитывал индекс вручную по простой математической формуле средней арифметической: в числителе сумма рыночных цен компаний, входивших в показатель, в знаменателе – количество этих компаний. Полученное значение сравнивалось с предыдущими показателями, что показывало рост или падение американской экономики.

В результате многочисленных слияний, разделений (сплитов), поглощений и прочих естественных для развития фондового рынка процедур DJIA перестал давать корректное значение.

Давайте рассмотрим на примере. Допустим, в составе 5 акций стоимостью 10, 20, 30, 40 и 50 $. По старой методике:

DJIA = (10 + 20 + 30 + 40 + 50) / 5 = 30

Самая дорогая компания решила провести дробление акций 1:2. Количество ее акций увеличилось вдвое, цена снизилась до 25 $. Но капитализация компании не изменилась. По старой методике:

DJIA = (10 + 20 + 30 + 40 + 25) / 5 = 25

Индекс упал на 5 процентных пунктов. Но на самом деле в экономике ничего не изменилось. Компании как работали, так и работают, просто одна из них провела сплит. В таком виде DJIA не может служить индикатором рынка. Поэтому изменили метод расчета показателя. В знаменателе стоит теперь не количество компаний, а некий коэффициент. Сегодня он равен 0,15198707565833 и меняется каждый раз, как произошли изменения в структуре акций.

Методику расчета часто критикуют, потому что на индекс не оказывает никакого влияния капитализация компании, а только цена ее акции. В результате такие гиганты, как Coca-Cola с ценой 50,63 $ за акцию или Intel с ценой 60,71 $ за акцию, влияют на DJIA меньше эмитентов, которые расположились внизу списка. Именно дорогие компании будут сильно давить на значение показателя в случае обвала своих котировок, как это случилось, например, с Boeing.

Быки и медведи

Изначально эти термины применялись только к трейдерам, торгующим на фондовом рынке, но потом они распространились и на другие торговые площадки. Быками называют игроков, которые покупают актив в расчете на рост его стоимости. В оптимальном случае такой спекулянт покупает акцию (облигацию, фьючерс) на дне и продает на пике, когда спрос на актив достигает максимума.

Изначально эти термины применялись только к трейдерам, торгующим на фондовом рынке, но потом они распространились и на другие торговые площадки. Быками называют игроков, которые покупают актив в расчете на рост его стоимости. В оптимальном случае такой спекулянт покупает акцию (облигацию, фьючерс) на дне и продает на пике, когда спрос на актив достигает максимума.

Медведи — полная противоположность быкам. Это спекулянты, продающие финансовый инструмент в расчете на падение его котировок. На профессиональном языке такая операция называется короткой продажей без покрытия.

Биржевых животных легко представить по образной картинке: бык поднимает противника (цену) на рога снизу вверх, а медведь, наоборот, прибивает жертву (котировки) лапой вниз.

Подобная терминология применяется и к тенденциям, доминирующим на рынке. Если спрос на торговых площадках превышает предложение и финансовые активы поднимаются в цене, то наблюдается бычий тренд. Медвежья тенденция преобладает, когда состояние экономики ухудшается, и котировки акций падают. Если между покупателями и продавцами наблюдается равновесие, на рынке наступает боковой тренд.

Подобная терминология применяется и к тенденциям, доминирующим на рынке. Если спрос на торговых площадках превышает предложение и финансовые активы поднимаются в цене, то наблюдается бычий тренд. Медвежья тенденция преобладает, когда состояние экономики ухудшается, и котировки акций падают. Если между покупателями и продавцами наблюдается равновесие, на рынке наступает боковой тренд.

Во многом биржевой сленг формировался в Нью-Йорке, где зародилась первая фондовая биржа. Поэтому самая популярная скульптура быка стоит на Уолл-стрит, у входа в здание Нью-Йоркской фондовой биржи. Бронзовая скульптура весит более 3 т, ее длина составляет почти 5 м, а ширина — 4,7 м. Считается, что если потереть бычьи рога, это принесет удачу в бизнесе и финансовых делах.

What Is the Dow Jones Industrial Average (DJIA)?

The Dow Jones Industrial Average (DJIA), also known as the Dow 30, is a stock market index that tracks 30 large, publicly-owned blue-chip companies trading on the New York Stock Exchange and the NASDAQ. The Dow Jones is named after Charles Dow, who created the index in 1896 along with his business partner Edward Jones.

The DJIA is the second oldest U.S. market index; the first was the Dow Jones Transportation Average. The DJIA was designed to serve as a proxy for the health of the broader U.S. economy.

Key Takeaways

- The Dow Jones Industrial Average (DJIA) is a widely-watched benchmark index in the U.S. for blue-chip stocks.

- The DJIA is a price-weighted index that tracks 30 large, publicly-owned companies trading on the New York Stock Exchange and the NASDAQ.

- The index was created by Charles Dow in 1896 to serve as a proxy for the broader U.S. economy.

1:36

История индекса Доу-Джонса

Что же это за зверь такой — промышленный индекс Доу-Джонса? Доу-Джонс — это фондовый индекс, который был разработан более века назад. Его создатель — Чарльз Доу, который основал современный технический анализ. Также он был сооснователем издания The Wall Street Journal. Это абсолютно культовая газета для инвесторов в США.

В 1884 году Чарльз Доу попытался оценить состояние фондового рынка. Этот инструмент был назван фондовым индексом.

Первый индекс – это транспортный индекс, потому что в его составе были 11 компаний, 9 из которых относились к транспортному сектору. Первый индекс назвали Dow Jones Transportation Average. Он, кстати, существует и по сей день и носит тикер TRAN. Почему транспортный? Потому что это было время, когда именно транспортная инфраструктура была двигателем развития экономики.

Через 12 лет появляется ещё один индекс, который уже охватил американскую промышленность. Он получил сегодняшний тикер DJIA. Это сегодня сюда может попасть любая компания, кроме как раз-таки транспортной или коммунальной. Но на момент основания индекса туда входили именно те компании, которые были направлены на промышленность. В первый индекс вошли газовые, энергетические и продуктовые компании, а также производители сталей, химических средств, кожи, табака, краски и шин.

Кстати, интересно, что из 12 первых эмитентов, которые входили в индекс, 8 компаний работают и по сей день. Но многие из них уже сменили своё название. Например, одна из компаний вошла в состав бренда Unilever. Дольше всех в индексе держалась компания General Electric. Но всё-таки она выбыла из промышленного индекса буквально несколько лет назад.

На момент основания индекса в нём было лишь 12 компаний, потом — 20. А с 1928 года в составе индекса уже было 30 компаний. Индекс Доу-Джонса — один из самых странных и загадочных индексов на современном американском рынке. У него нет никаких правил. Даже название «промышленный индекс» не очень-то и соблюдается.

Динамика и анализ «семейства Доу-Джонса»

За более чем 130 лет Dow Jones Industrial Average вырос с 40,94 пунктов в 1884 г. до 25 800 пунктов в начале декабря 2018 г., т.е. примерно в 630 раз. Относительно максимума в 2018 году — в 670 раз. Это невероятное значение можно условно считать приростом капитализации американского бизнеса. Миллиардер Уоррен Баффет предсказывает, что всего через 100 лет индекс вырастет до 1 млн. пунктов.

Такой рост с учетом выплачиваемых дивидендов равен примерно 10% в год. Разумеется, dow 30 не банковский депозит — на рынке были периоды, когда за 10 и даже более лет акции США не приносили реального дохода. Но за любые 15 лет инвестиции как минимум выходили в ноль, а все 30-летние промежутки давали доходность не менее 7-8% годовых.

Поэтому в долгосрочной перспективе индексные ценные бумаги являются выгодными. Укажем значительные кризисные спады и резкие спекулятивные скачки цен, отраженные в динамике DJIA.

В истории с 20 века было четыре серьезных падения DJIA, повлиявших на мировую экономику:

- Великая депрессия 1929 г.

- Нефтяной кризис 1973 г.

- Обвал фондового рынка в 1987 г.

- Мировой финансовый кризис 2008 г.

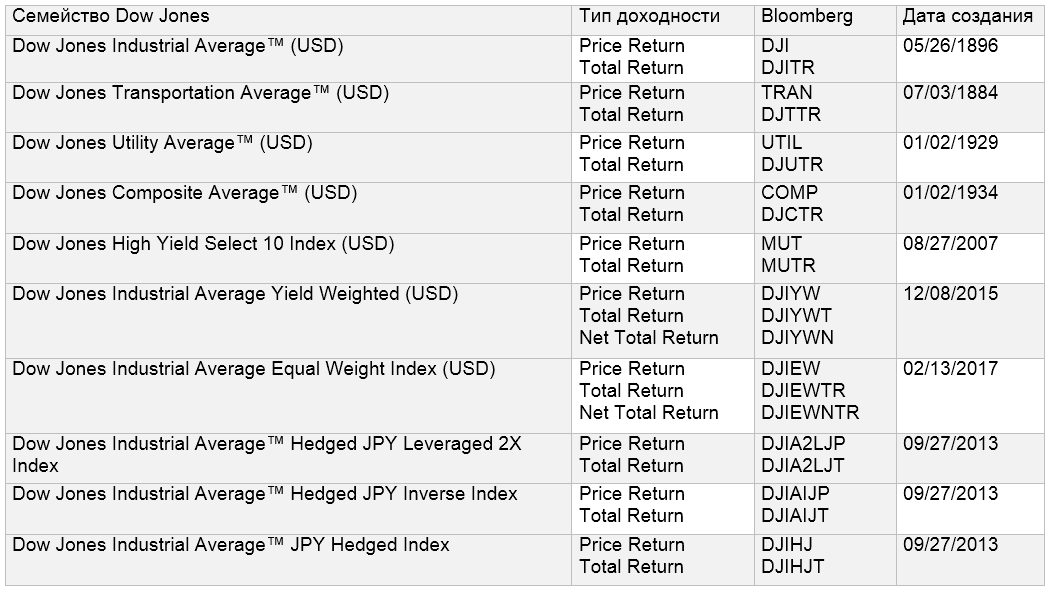

На самом сайте индекса выделяют семейство из 10 фондов Dow Jones:

Просмотрев эту таблицу, легко увидеть следующее. Четыре индекса:

- Dow Jones Transportation Average (DJTA, 20 транспортных компаний)

- Dow Jones Industrial Average (DJIA, 30 промышленных компаний)

- Dow Jones Utility Average (DJUA, 15 компаний энергетическо-газовой сферы)

- Dow Jones Composite Average (DJCA, использует компании трех индексов выше)

относятся к ветеранам рынка, самому «молодому» из них насчитывается 84 года. Число акций в таких индексах может существенно разниться — композитный индекс в данный момент включает в себя 65 акций. Остальные 6 индексов группы гораздо моложе — только один из них пока что отметил свое 10-летие. Несомненно, это расширение состава вызвано резким увеличением интереса в мире к индексному инвестированию, которое наблюдается в последние 10-15 лет. Что и ведет к появлению равновзвешенных или номинированных в йене вариантов.

Однако семейство Доу этими индексами отнюдь не исчерпывается. Существует Dow Jones Coal Index, Dow Jones Target Date Index, Dow Jones U.S. Mid-Cap Total Stock Market Index и множество других. The Global Dow (GDOW) включает в себя 150 акций со всего мира, причем доля США там менее 43%. Есть и индексы других стран, использующие как префикс название Доу-Джонса (опущен):

- Turkey Titans 20

- Italy Titans 20

- South Korea Titans 30

- Africa Titans 50

- Safe Pakistan Titans 15

Вид классического dow 30 в реальном времени:

За последние 10 лет (2009-2018) индекс вырос больше, чем за 100 предшествующих, что внушает определенные опасения за будущую доходность. Такие специалисты, как компания Vanguard и ее основатель Д. Богл предсказывают доходность следующих 10 лет не более 4-5% годовых.

Заключение

Dow Jones Industrial Average – один из важнейших биржевых индексов, который уже более 100 лет позволяет инвесторам и экономистам отслеживать состояние американской экономики.

Индекс Доу-Джонса – это своего рода индикатор, который положительно или негативно реагирует на события, происходящие на американском фондовом рынке. Значение индекса зависит от стоимости акций 30 крупнейших американских компаний. Оно рассчитывается при помощи специального коэффициента. Самые актуальные значения публикуются на сайте газеты Wall Street Journal.

https://youtube.com/watch?v=fUzQzUEt_NA

Автор статьи: Александр Бережнов

Предприниматель, маркетолог, автор и владелец сайта «ХитёрБобёр.ru» (до 2019 г.)

Закончил социально-психологический и лингвистический факультет Северо-Кавказского социального института в Ставрополе. Создал и с нуля развил портал о бизнесе и личной эффективности «ХитёрБобёр.ru».

Бизнес-консультант, который профессионально занимается продвижением сайтов и контент-маркетингом. Проводит семинары от Министерства экономического развития Северного Кавказа на темы интернет-рекламы.

Лауреат конкурса «Молодой предприниматель России-2016» (номинация «Открытие года»), молодежного форума Северного Кавказа «Машук-2011”.