Как взять ипотеку под материнский капитал?

Содержание:

- Необходимые документы

- Как получить ипотечный кредит под материнский капитал?

- Можно ли взять ипотеку с использованием материнского капитала и как это сделать

- Порядок предоставления средств социальной выплаты

- Процедура получения ипотеки

- Преимущества и недостатки ипотеки под материнский капитал

- ТОП 5 предложений банков

Необходимые документы

Если брать ипотеку под материнский капитал, то в этом случае к обычному перечню документов прибавляется ещё несколько справок.

Процедура сбора и подачи документов может быть поделена на 2 этапа:

- Подача заявления на ипотеку под материнский капитал;

- Подача необходимой документации для реализации сделки с выдачей денег.

При первом этапе необходимо собрать следующий пакет документов:

- Свидетельства о рождении детей;

- Гражданские паспорта;

- Документация, подтверждающая семейный доход (2-НДФЛ, пенсионные или социальные пособия);

- Выписка из Пенсионного фонда, подтверждающая наличие денег на счету;

- Сертификат материнского капитала;

- Справки, которые подтверждают устройство на работу отца с матерью, либо одного из них (копия трудовой книги, заверенная печатью и подписью начальника, и трудового договора);

- Свидетельство о регистрации главного заёмщика в области, в которой имеется отделение кредитной организации. В случае если регистрация временная, потребуется отдельная справка, заполненная по форме №3;

- Заполненное заявление.

Если банк утвердит постановление, то необходимо представить следующие документы:

- Документы и справки на объект недвижимость;

- Акт оценщика с результатами оценки жилища;

- Страхование жизни или здоровья главного заёмщика, а так же страховка недвижимости (по требованию банка);

- Заверенное нотариусом обязательство, которое после выплаты долга за жильё обязует родителей предоставить детям долю в квартире/доме;

- Договор купли-продажи.

Как получить ипотечный кредит под материнский капитал?

Одним из самых популярных вариантов вложения сертификата является покупка недвижимости, под которой понимается:

- новая квартира;

- вторичный рынок жилья;

- готовый частный коттедж;

- строительство дома с материнским капиталом;

- паевый ЖСК.

Независимо от выбранного варианта, условия и принцип заключения ипотеки имеют стандартные требования и форму. Целесообразно рассмотреть их более детально.

Условия получения

Действующим законодательством определено право использовать материнский капитал на получение ипотечного кредита для приобретения жилья. Однако на практике получить заём удаётся далеко не каждому его обладателю.

Финансовое учреждение вправе отказать соискателям, если они не соответствуют данным требованиям:

- наличие стабильного материального дохода – это необходимо подтвердить документально;

- трудовой стаж работы на одном месте должен быть не менее полугода (при этом ряд банков, идя на уступки семьям с детьми, сократили этот срок вдвое);

- кредитная история – разумеется, она должна выглядеть безупречно, иначе шанс получить заём равен нулю.

Под уровнем материального дохода следует понимать легальную его долю, при этом речь идет обо всех трудоустроенных членах семьи, поскольку собственниками жилплощади станут все в равных долях.

Документы для ипотеки с материнским капиталом

Для получения согласия банка потребуются следующие документы (подаются заявителем лично):

- паспорт лица, на которого будет оформлен кредит, подтверждающий факт наличия гражданства РФ, поскольку лица, не имеющие подданства страны, не могут принять участия в данной программе;

- справка о материнском капитале для ипотеки;

- пенсионное свидетельство о страховании;

- справки, доказывающие финансовую состоятельность заемщика – подаются как выписки о размере основного дохода, так и все дополнительные источники поступления материальных средств;

- документ установленной формы об отсутствии долгов перед коммунальными службами.

Кроме того, потребуются документы о сделке купли-продажи имуществ, выписки из БТИ, другие технические бумаги, перечень которых утверждается банком в персональном порядке.

Порядок оформления

Порядок действий заявителя при заключении кредитной ипотеки под материнский капитал – типовой, практически ничем не отличается от любых других методов приобретения жилища в рассрочку и выглядит следующим образом:

- Квартира или иное жилое помещение документально оформляется как собственность.

- Банковская организация перечисляет деньги на расчетный счёт продавца.

- Квартира, являясь залоговым имуществом, сохраняет данный статус и находится в собственности банка, пока вся сумма, с учетом процентных ставок, не будет погашена заёмщиком в полном объеме.

Пошаговый алгоритм действий родителей:

- Собрать необходимый пакет документов, справок и согласований.

- Обратиться в пенсионный фонд России. Именно эта организация, рассмотрев ходатайство заявителя, примет окончательное решение – отказать или разрешить заёмщику воспользоваться возможностью ипотечного вложения. Срок рассмотрения – порядка 2 месяцев. Этот период необходим для проверки всех поданных документов. Если что-либо из них не будет соответствовать установленным образцам, в заявлении могут отказать.

- Подписание договора с банковским учреждением – документ является подтверждением родительского согласия на долевое или полное перечисление семейного капитала на счёт банка в качестве стартового взноса или оплаты текущего платежа.

По факту перевода из фонда пенсионного обеспечения кредитная организация пересчитает график ежемесячных платежей и уменьшит сумму разовых взносов.

В договоре выступают две стороны – банк и супруги. Юридически они получают статус созаёмщиков. С момента подписания договора их контролируют две структуры – пенсионный отдел и учреждение, выдавшее кредит.

Можно ли взять ипотеку с использованием материнского капитала и как это сделать

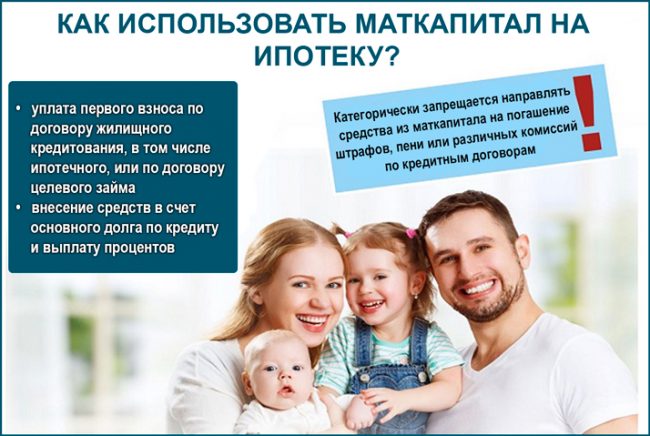

Согласно постановлению правительства РФ №862 материнский капитал, как полностью, так и частично может быть направлен на улучшение жилищных условий такими способами:

- Для погашения первого взноса при получении ипотечного кредита, на покупку или строительство дома;

- Для погашения тела долга и процентов по нему, включая ипотечную задолженность, взятую на покупку или строительство жилья. Материнским капиталом нельзя погасить штрафы, комиссию или пеню за нарушения графика погашения задолженности.

То есть, материнский капитал может быть использован для покупки жилья, в том числе для уплаты первого взноса, для полного или частичного погашения остаточной части по ипотечному кредиту.

Внимание! Начиная с 2009 года государственную субсидию можно направлять на погашения кредитов или процентов по кредиту владельцем материнского капитала или супругом. Сделать это можно сразу же после рождения ребенка и получения сертификата, не дожидаясь трехлетнего возраста.. По законам РФ сертификаты на материнский капитал должны приниматься всеми финучреждения, выдающими кредиты, без исключения

Погасить остаток займа или его часть можно в любой момент со дня его получения. Чтобы оплатить часть основного долга ипотека должна быть оформлена на всю стоимость приобретаемого жилья

По законам РФ сертификаты на материнский капитал должны приниматься всеми финучреждения, выдающими кредиты, без исключения. Погасить остаток займа или его часть можно в любой момент со дня его получения. Чтобы оплатить часть основного долга ипотека должна быть оформлена на всю стоимость приобретаемого жилья.

Как уже было сказано ранее, маткапитал не может быть задействован для погашения штрафных санкций, которые были начислены за нарушения графика погашения — просрочки. Также нельзя прекращать ежемесячные начисления до того, как сертификат будет задействован и Пенсионный фонд перечислит средства на счет банка. Это повлечет за собой дополнительные штрафы, пени и повышенные проценты.

Пенсионный фонд оставляет за собой право отказать в использовании маткапитала для погашения кредита в следующих случаях:

- Был предоставлен неполный пакет документов или указана неверная информация;

- В заявлении на получение материнского капитала допущены ошибки;

- На момент оформления заявки владелец МК был лишен родительских прав или временно ограничен в них;

- Усыновления ребенка, для которого был оформлен материнский капитал, было отложено или отменено;

- Родитель — распорядитель сертификата — не справился со своими обязанностями и нарушил права ребенка.

Отказ с описанием причины предоставляется заявителю исключительно в письменной форме. Те, кто не согласен с решением Пенсионного фонда, могут подать в суд для решения спора.

Порядок предоставления средств социальной выплаты

Специфика оформления ипотечной ссуды будет во многом зависеть от того, какими еще финансовыми ресурсами располагает семья заемщика (помимо средств субсидии). Могут быть возможны следующие варианты предоставления такого кредита:

- ипотечный заем, который выдается исключительно под сумму семейного капитала и не предполагает вложения семьей дополнительных средств;

- ссуда на покупку или возведение жилья, подразумевающая добавление семьей собственных накоплений к средствам полученной субсидии;

- реализация имеющегося у семьи жилья с последующим приобретением новой недвижимости на деньги субсидии и средства дополнительно привлеченной ссуды.

Так или иначе, семье взаимодействовать придется минимум с двумя структурами – ПФР и банковским учреждением. Если намечается приобретение жилья, то в процедуре будет участвовать его продавец. Если предполагается продажа имеющейся недвижимости, то еще одним участником процедуры станет её покупатель. Иногда бывает целесообразно подключить к этому процессу опытного риелтора.

Получение денег субсидии подразумевает прохождение будущим заемщиком следующих стадий:

- Подача в ПФР запроса на выдачу сертификата.

- Анализ, сравнение и оценка ипотечных программ, предлагаемых различными кредитными учреждениями.

- Обращение в избранный банк с заявлением на выдачу ипотеки и предоставлением пакета всех необходимых документов.

Подавая запрос, получатель (заемщик) должен заблаговременно уточнить порядок взаимодействия материнского капитала и ипотечной ссуды, который должен быть отражен в соответствующем договоре. Можно выбрать один из двух доступных вариантов такого взаимодействия:

- финансирование оплаты первоначального взноса по ипотеке;

- перечисление денег в счет погашения общей суммы задолженности.

Средства ипотеки не могут быть использованы для погашения обязательств по просроченным взносам на жилищные займы (штрафы, пени, долги).

Средства ипотеки не могут быть использованы для погашения обязательств по просроченным взносам на жилищные займы (штрафы, пени, долги).

Банк будет рассматривать ипотечную заявку в течение некоторого времени. Возможны три варианта вынесенного решения:

- одобрение заявки;

- отклонение заявки;

- предъявление к заемщику каких-либо дополнительных требований.

Если кредитор вынес по ипотечной заявке положительное решение, то далее выполняются такие действия:

- Запрос в ПФР на перечисление денег с предоставлением документов, содержащих сведения о семье получателя и намеченной сделке.

- Если банк-кредитор и ПФР одобрили соответствующие заявки, с банком заключается договор ипотечного кредитования.

- Оформляется договор купли-продажи выбранного жилья.

- ПФР перечисляет средства субсидии банку-кредитору.

- Заемщик, как и требуется по договору, регулярно погашает свои обязательства по ипотеке, своевременно уплачивая предусмотренные взносы.

- Когда ссуда полностью погашается заемщиком, производится оформление жилья в долевую собственность через Росреестр. Каждому члену семьи полагается своя доля.

2017 — 2021, Все о финансах. Все права защищены. Копирование материалов только с разрешения автора.

Правоприменительная практика и/или законодательство РФ меняется достаточно быстро и информация в статьях может не успеть обновиться.Самую свежую и актуальную правовую информацию, с учетом индивидуальных нюансов вашей проблемы, можно получить по круглосуточным бесплатным телефонам:

или заполнив форму ниже.

Процедура получения ипотеки

Порядок получения ипотеки под маткапитал предполагает выполнение нескольких шагов. В первую очередь следует подобрать банк с выгодной ипотечной программой, затем выполняются следующие шаги.

Подготовка документации

Перед подачей заявки на кредит следует заняться сбором документов.

- Паспорт заемщика.

- Справка, подтверждающая уровень заработной платы. Выдается по форме 2-НДФЛ работодателем.

- Трудовая книжка или трудовое соглашение, которые удостоверяют наличие у клиента официального места работы.

- Справка из миграционной службы о наличии временной регистрации, если заемщик проживает не по месту постоянной прописки.

- Бумаги на жилое помещение, которое планируется приобрести.

- Документы на недвижимость, передаваемую в залог, если клиент оформляет ипотеку под залог имеющегося жилья.

- Сертификат на получение материнского капитала.

- Справка, подтверждающая, что на счету заемщика в ПФ РФ есть денежные средства.

При необходимости банковское учреждение вправе запросить дополнительные документы.

Подача заявки в банк и ее рассмотрение

Рассмотрение заявления клиента осуществляется в течение 5-14 дней. Точный срок зависит от конкретного банка и многих иных факторов. В процессе рассмотрения сотрудники тщательно проверяют заемщика и приобретаемую недвижимость. Если кредитора все устраивает, он принимает положительное решение.

Оформление документации

Если банковское учреждение одобряет заявку клиента, сотрудники оповещают заемщика и указывают день, когда можно посетить отделение для заключения договора. При обращении в банк между кредитором и должником оформляется ипотечное соглашение.

После этого требуется заключить и договор купли-продажи на приобретаемую недвижимость с продавцом. Это может быть частное лицо или компания-застройщик. Также требуется оформить страховку на жилье, передаваемое в залог. Обычно это является обязательным условием при взятии ипотеки.

Если гражданин согласен еще на добровольное страхование жизни и здоровья, то понадобится оформить и его.

Подача заявления в ПФ РФ

Для того, чтобы оформить ипотеку под материнский капитал, заемщику требуется получить одобрение ПФ РФ. Ведь именно этот государственный орган будет переводить денежную сумму за жилье на счет банка.

- Паспорт гражданина России.

- Сертификат, удостоверяющий право на получение маткапитала.

- СНИЛС.

- Соглашение с банком о получении ипотеки.

- Договор о залоге, зарегистрированный в Росреестре.

- Справка из банка, указывающая, какая необходима сумма.

- Обещание получателя пособия оформить долю в жилом помещении на каждого члена его семейства. Составляется оно в письменной форме и заверяется в нотариальной конторе.

Если понадобится, сотрудники ПФ РФ затребуют дополнительные бумаги.

Перечисление средств

Заявление получателя пособия на перевод средств на счет банка рассматривается сотрудниками ПФ РФ в течение месяца. Затем в течение 5 дней они обязаны оповестить заявителя об итогах рассмотрения заявки. Если решение положительное, пенсионное отделение переводит деньги на счет кредитора.

Преимущества и недостатки ипотеки под материнский капитал

В России жилищный вопрос всегда стоял остро. Особенно тяжело в этом плане молодым семьям, чьего капитала пока недостаточно для самостоятельной покупки жилья. На это как раз рассчитаны социальные программы материальной поддержки: государство помогает россиянам, у которых родился ребенок, получить ряд льгот и финансовые привилегии.

Ипотека под маткапитал — это тот же ипотечный кредит, только с привлечением сертификата о материнском капитале.

Сертификат выдается в государственных органах, при этом обналичить его нельзя. Использование материнского капитала возможно только в определенных целях: например, в решении жилищного вопроса, получения образования, медицинского лечения и т.д. Схема выглядит следующим образом:

- Мать проходит бюрократические проверки. После рассмотрения документов ей выдается сертификат, подтверждающий право на маткапитал;

- Далее родитель должен воспользоваться этим сертификатом по своему усмотрению — например, он может пойти по популярной программе «ипотека плюс материнский капитал»;

- Банк получает от заемщика сертификат. Документ направляется в государственные органы. Если с договором кредитования и самим сертификатом все в порядке, государство перечисляет деньги банку или любой другой организации, куда обратился родитель;

- Кредитор получает деньги, которые засчитываются клиенту в качестве первоначального взноса, частичного досрочного погашения или иной другой операции.

Соответственно, обналичить просто так маткапитал нельзя. Кроме того, прагматичное использование сертификата также осложнено по причине высокой степени бюрократизации в России. Отсюда можно вывести главные недостатки ипотеки под материнский капитал:

- Во-первых, придется значительно постараться, чтобы получить заветные 300-500 тысяч рублей. Государственные органы тщательно проверяют гражданина до того, как ему будет выдан мат. капитал;

- Во-вторых, далеко не все банки согласны принимать материнский капитал в качестве первоначального взноса по заему. Причина такого поведения очень проста: получить деньги по сертификату очень сложно из-за массы бумажной волокиты. В среднем на обналичивание требуется несколько месяцев, и не всегда у банка имеется столько времени, чтобы дождаться денег. Соответственно, банки, особенно маленькие, с большой неохотой принимают сертификаты. Так уж получилось, что жилье под маткапитал выдается только крупными организациями, сотрудничающими с государством — Сбербанк, ВТБ, Газпромбанк и т.д.;

- Часто банки предлагают клиенту альтернативу: сертификат как первый взнос принят не будет, но банк согласен рассмотреть его как частичное досрочное погашение кредита. Таким образом можно уменьшить или срок действия кредитного договора, или сумму ежемесячного платежа. Минус заключается в том, что молодым родителям потребуется самостоятельно искать деньги на первый взнос, что очень непросто в нынешней экономической ситуации;

- Также нужно отметить, что купить квартиру на материнский капитал без ипотеки практически невозможно. Сумма, получаемая по сертификату, колеблется в коридоре 300-500 тысяч рублей. Этих денег не хватит на покупку недвижимости. Но маткапитал может быть использован для частичного погашения кредита или первого взноса.

Разумеется, у такой ипотеки имеются и свои плюсы, иначе не было бы такой статистики: более 70% супружеских пар, получивших сертификаты материнского капитала, реализовали его на покупку жилья в кредит. Преимущества следующие:

- Стандартная, а то и вовсе льготная процентная ставка. По законодательству РФ банкам запрещено увеличивать ставку только потому, что клиент желает внести некоторую сумму по ипотеке в счет сертификата. Некоторые банки, наоборот, уменьшают ставку для клиентов с маткапиталом, чтобы таким образом увеличить обороты предприятия;

- Реалии в нашей стране таковы, что привлечение маткапитала нередко является единственным возможным способом приобретения собственного недвижимого имущества. Это особенно касается молодых пар;

- Какой бы несущественной не показалась бы сумма в размере 300-500 тысяч рублей, все-таки эти деньги являются отличным подспорьем для только-только образованных ячеек общества.

Если резюмировать плюсы и минусы предложения вкратце, то можно сказать: да, с сертификатом не все гладко, и не факт, что он будет принят банком. Однако, дополнительные 300-500 тысяч рублей стоят некоторой беготни по государственным учреждениям и офисам кредитно-финансовой организации.

ТОП 5 предложений банков

Программы ипотечного кредитования с использованием финансовой помощи от государства наиболее востребованы среди клиентов крупнейших игроков банковского рынка. Среди таких участников Сбербанк России, Райффайзенбанк, Россельхозбанк, ВТБ-24 и Банк Москвы и Газпромбанк. Разберем условия выдачи ипотеки в них в деталях.

Сбербанк

В Сбербанке сейчас действует специальная программа «Ипотека плюс материнский капитал», по которой можно приобрести строящееся или готовое жилье. Параметры данной программы соответствуют двум ипотечным продуктам банка «Приобретение строящегося жилья» и «Приобретение готового жилья – единая ставка».

Маткапитал можно направить как на оплату первого взноса (частично или полностью) или погасить часть задолженности по оформленному ранее займу.

По программе покупки жилья на вторичном рынке минимальная процентная ставка – 8,9% в год. Ее утверждают в рамках акции для молодой семьи и при условии электронного способа оформления сделки. Базовая ставка по кредиту будет равна 10% годовых.

Что касается новостроек, то ставка в 7,4% устанавливается для клиентов, покупающих жилье по программе субсидирования процента застройщиками у одного из партнеров такой программы, также при регистрации сделки электронно.

Если заемщик отказался приобрести полную страховку по ипотеке и не относится к категории зарплатных клиентов банк увеличит размер базовой ставки на 0,5 – 1 п.п.

Также клиентам предоставляется возможность получить ипотеки всего по 2-м документам, без подтверждения доходов, однако годовая ставка будет установлена в диапазоне 8,4 – 10,5%.

ВТБ Банк Москвы

Действующие в ВТБ Банке Москвы программы ипотеки предполагают использование материнского капитала.

По программе «Люди дела» работники сфер здравоохранения, образования и военнослужащие могут получить кредит со ставкой от 9,5% годовых. Для стандартных клиентов действует базовый процент – 10%. При отказе от заключения договора комплексного страхования она увеличится на 1 п.п.

Банк рассматривает каждую кредитную заявку в течение 2-7 рабочих дней. При подаче онлайн-заявки можно получить предварительное решение в течение 15 минут.

Предельная сумма займа определяется кредитоспособностью заемщика и рыночной стоимостью приобретаемого жилья.

Важно! Банк ВТБ 24 и Банк Москвы обязательно требуют 5% первый взнос наличкой от стоимости квартиры. Это в негативную сторону отличается от Сбербанка, в котором квартиру можно полностью купить без денег с сертификатом на маткап

Россельхозбанк

В Россельхозбанке потенциальные заемщики могут получить ипотеку с целью приобретения квартиры, дома, апартаментов или участка земли.

При отказе от страховки базовая ставка стандартно увеличится на 1 п.п.

Нулевой первоначальный взнос будет установлен при условии, что суммы маткапитала хватит на его оплату. т.е. он должен составлять как минимум 10-20% ПВ.

Газпромбанк

Газпромбанк также принимает материнский капитал в качестве оплаты первоначального взноса или при погашении долга по действующему договору.

До конца года действует акция, по которой можно купить жилье по единой ставке 9,5% годовых.

При внесении сразу суммы свыше 40% от цены недвижимости клиент может предоставить банку всего 2 документа.

Газпромбанк также требует собственные средства плюсом к маткапиталу. Это как минимум 10% от стоимости квартиры.

Райффайзенбанк

Райффайзенбанк предлагает клиентам оформить специальный продукт «Ипотека с материнским капиталом».

Купить можно готовое или строящееся жилье. Для подачи кредитной заявки потребуется собрать максимальный пакет документов (и по заемщику, и по недвижимости). Средства материнского капитала по выбору клиента можно направить на оплату первоначального взноса или погашение части долга.

В Райффайзенбанке можно оформить ипотеку без собственных средств, только с сертификатом на маткап, но только если доходы подтверждаются справкой 2 НДФЛ. Если доход заемщиков по ипотеке подтверждается формой банка, то нужно найти минимум 10% первого взноса.

Вывод

Таким образом, самый лучший банк для реализации материнского капитала через ипотеку – это Сбербанк.

- Он дает самую максимальную сумму по займу за счет учета дополнительных доходов без их документального подтверждения. Данный момент очень важен т.к. по сути, на иждивении у супруга будет 3 иждивенца.

- Сбербанк не требует собственных средств к материнскому капиталу. Достаточно сертификата. Эта позволяет быстрее и менее затратно войти в сделку.

- Ставка по ипотеке одна из самых низких на рынке и мат капитал не влияет на её размер в большую сторону.