Что такое дивиденды: порядок получения и формула расчета дивидендной доходности

Содержание:

- Как часто выплачиваются дивиденды по акциям?

- Примечание о дивидендах фонда

- Возникновение споров между АО и акционерами

- Часто задаваемые вопросы по дивидендам

- Как получить дивиденды?

- Как определить дату отсечки по дивидендам?

- Как можно быстро заработать на дивидендах?

- Как компания принимает решение о выплате дивидендов?

- В какие сроки компания выплачивает дивиденды?

- Можно ли зашортить дивидендную отсечку?

- Как быстро акции закрывают дивидендный гэп?

- Какие надо платить налоги с дивидендов?

- Понятие дивидендов

- Отчетность при выплате дивидендов

- Почему компании выплачивают дивиденды

- Все ли компании платят дивиденды?

- Сколько нужно денег для покупки акций?

- Дивиденды по акциям — как часто выплачиваются?

- Компании, выплачивающие дивиденды

- Биржевое расщепление

- Решение о выплате

- За сколько дней надо купить акции, чтобы получить дивиденды

- Налогообложение

Как часто выплачиваются дивиденды по акциям?

Некоторые из компаний это делают регулярно, раз в полгода — год, а то и чаще. А другие, могут выплачивать дивиденды не всегда.

Если, к примеру посмотреть на индекс широкого рынка ММВБ, то там только 23% компаний ежегодно радуют инвесторов своими дивидендами. Остальные это делают не регулярно. Соответственно еще меньше компаний, которые выплачивают инвесторам дивиденды 2 или 4 раза в год. И вообще нет таких компаний, которые бы платили инвесторам дивиденды ежемесячно.

Среди российских компаний, которые выплачивают регулярные ежеквартальные дивиденды и показали свою надежность и стабильность хотелось бы отметить прежде всего металлургический сектор — это ММК, НЛМК, Северсталь. По этим компаниям среднегодовая дивдоходность составляет порядка 8-14% (дальше будет приведена таблица с доходностью).

Радуют квартальными премиями инвесторов 2 промышленных компании — это ФосАгро 9% и Химпром с 10.81% в 2020 году. Из банковского сектора можно выделить Авангард с 9.07% в 2020 году. Да и по предыдущим года годовая доходность благодаря ежеквартальным премиям у этих коммерческих организаций была довольно высокой.

Среди зарубежных компаний ежемесячные дивиденды не редкость. Но там и прибыль на них может составлять всего 0.15-0.5%. Хотя если сложить полученные дивиденды за год то прибыль получается неплохая.

В основном иностранные компании платят дивиденды ежеквартально, то есть 4 раз в год. У некоторых из них годовая доходность сопоставима с нашими компаниями, составляет порядка 7-8% в год. И это при том, что инфляция в развитых странах гораздо ниже.

Правда с этих дивидендов придется еще самостоятельно заплатить и подоходный налог в размере 13%. А это заполнение всех документов, взаимодействие с налоговой. В общем, на мой взгляд — игра не стоит свечей! Именно поэтому дальше в статье пойдет речь о российских компаниях с дивидендами.

Примечание о дивидендах фонда

Дивиденды, выплачиваемые фондами, отличаются от дивидендов, выплачиваемых компаниями. Дивиденды компании обычно выплачиваются из прибыли, полученной от хозяйственной деятельности компании. Фонды работают по принципу чистой стоимости активов (СЧА), которая отражает оценку их владений или цену актива (ов), которые фонд может отслеживать. Поскольку фонды не имеют собственной прибыли, они выплачивают дивиденды за счет своей чистой чистой прибыли.

Из-за того, что фонды работают на основе NAV, регулярные и частые выплаты дивидендов не следует неправильно понимать как выдающиеся результаты фонда. Например, фонд, инвестирующий в облигации, может выплачивать ежемесячные дивиденды, поскольку он получает деньги в виде ежемесячных процентов по своим процентным вкладам. Фонд просто полностью или частично передает доход от процентов инвесторам фонда. Фонд, инвестирующий в акции, также может выплачивать дивиденды. Его дивиденды могут поступать от дивидендов, которые он получает от акций, находящихся в его портфеле, или от продажи определенного количества акций. Скорее всего, инвесторы, получающие дивиденды от фонда, уменьшают свою холдинговую стоимость, что отражается в уменьшенной чистой стоимости активов на дату экс-дивиденда.

Возникновение споров между АО и акционерами

Если общество нарушает права своих участников, последние могут подать иск в суд. Обычно это актуально в тех случаях, если средства не выплачиваются в полном объеме или не выплачиваются совсем. В период отсутствия выплат начисляются проценты, которые можно также взыскать через суд. Соответствующее требование указывается в исковом заявлении.

Невыплата дивидендов обычно приравнивается к административному правонарушению (согласно статьям 15-20 КоАП РФ). За отстаиванием своих прав следует идти в арбитражный суд, так как ООО считается субъектом, ведущим хозяйственную деятельность. Данное правило актуально даже в том случае, если иск подает ФЛ.

ВАЖНО! Если дивиденды не были получены по уважительной причине (к примеру, акционер не предоставил сведения о своем расчетном счете), участник может получить их в течение 3 лет с даты завершения выплат

Часто задаваемые вопросы по дивидендам

Как получить дивиденды?

Чтобы получить дивиденды, надо купить акции и держать их на день, когда происходит фактическая отсечка по дивидендам (для акций, купленных на Московской бирже, эта дата указана в таблице сверху в графе “дата Т-2”). Например, если “дата Т-2” указана 16 июля, то для того, чтобы получить дивиденды, вам необходимо купить акции в любой день и в любое время и держать их до окончания торгов в этот день.

Как определить дату отсечки по дивидендам?

Дату отсечки заранее утверждает совет директоров компании. В таблице на странице дивиденды указаны две даты: “дата отсечки” — это дата, на которую надо быть в реестре акционеров, чтобы получить дивиденды. На Московской бирже торги акциями осуществляются в режиме Т+2, что означает, что поставка акций осуществляется на второй рабочий день после сделки. Поэтому если вы хотите попасть в реестр под дивиденды, акции надо покупать за два дня до даты, которую совет директоров компании определил как “дату, на которую определяются лица, имеющие право на получение дивидендов”. Фактическую дату отсечки в нашей таблице мы вывели в столбце “дата Т-2”.

Как можно быстро заработать на дивидендах?

Первое, что приходит в голову людям, которые плохо знакомы с рынком: купить акции на все плечи в день отсечки и получить дивиденды:) Но, как известно, халява только в мышеловке — на следующий день, акции будут торговаться без дивидендов и обычно, акции после дня фактической отсечки падают на величину дивидендов.

У тех, кто узнал про это, возникает другой вопрос — а можно ли зашортить акцию перед отсечкой? Зашортить-то можно, но смысла в этом большого нет — брокер удержит с каждой акции размер дивидендов или даже большую величину (уточняйте эту инфу у своего брокера!).

Единственный способ быстро заработать на дивидендах — это предсказать, что размер рекомендации совета директоров будет существенно больше, чем ожидает рынок и успеть купить акции до того, как рекомендация выйдет в ленты новостей. Такие сюрпризы редки, но возможны. Например настоящие ракеты в 2019 году случились после объявления неожиданно высоких дивидендов в Газпроме, НКНХ, Центральном телеграфе.

Как компания принимает решение о выплате дивидендов?

Сначала должен собраться совет директоров и вынести рекомендацию по дивидендам для собрания акционеров. Собрание акционеров не может сделать дивиденд больше, но может утвердить дивиденд, сделать его меньше, или отклонить совсем. Такое бывает, но редко. Между публичным сообщением о собрании акционеров, на котором будет голосование по дивидендам и самим собранием должно быть не меньше 20 дней.

Обычно, самый важный день — это именно заседание совета директоров, поскольку именно его рекомендацию почти всегда утверждает собрание акционеров.

После собрания акционеров сообщение о его итогах должно быть публично раскрыто в течение 4 дней.

Фиксация реестра акционеров для дивидендов должна произойти от 10 до 20 дней после собрания акционеров.

В какие сроки компания выплачивает дивиденды?

Эмитент перечисляет дивиденды номинальным держателям (депозитариям) деньги на счет в течение 10 рабочих дней. Другим акционерам — в течение 25 рабочих дней.

То есть максимальный срок, в течение которого вам могут перечисляться дивиденды может составить чуть больше месяца после отсечки.

Разные брокеры выплачивают дивиденды в разные сроки. Чтобы посмотреть, кто в каком брокере получил дивиденды, смартлабовцы используют ветку форума поступление дивидендов.

Можно ли зашортить дивидендную отсечку?

Запомните, легких денег не бывает! Брокер обязательно вычтет с каждой бумаги в вашей позиции величину дивидендов, а может и больше. Изучайте регламент, уточняйте правила у своего брокера!

Как быстро акции закрывают дивидендный гэп?

Все зависит от состояния рынка и от будущих перспектив прибыли. Если рынок считает, что в следующий раз дивиденды вырастут, то акции сохраняют привлекательность и могут быстро закрыть гэп. Если большие дивиденды были в последний раз и в дальнейшем ожидается ухудшение прибыли, то незакрытый гэп может висеть долго.

Какие надо платить налоги с дивидендов?

С дивидендов удерживается налог 13%. Даже если вы покупаете акцию на ИИС, с дивидендов вы заплатите налог. По этой причине бывает выгодно продать акцию до отсечки и откупить назад после дивидендного гэпа, так как гэп обычно бывает на всю величину дивидендов, а не дивиденд минус налог

Важно понимать, что в холдинговых структурах, которые получают свою прибыль из дивидендов других компаний, налог на дивиденд уже уплачен, поэтому в целях избежания двойного налогообложения, ставка налога может быть меньше или даже нулевой, если вся прибыль получена из дивидендов дочерних компаний, налог по которым уже уплачен

Понятие дивидендов

В ГК отсутствует точное понятие этой выплаты, но на основании положений ФЗ №208 они представлены частью нераспределенной прибыли предприятия. Они выплачиваются только после принятия соответствующего решения акционерами. При этом учитывается, какое количество акций принадлежит тому или иному получателю средств.

Правила выплаты денег приводятся в уставной документации каждой компании. Но при этом учитываются требования законодательства, а также нюансы налогообложения прибыли акционеров. Дивидендами являются все доходы, полученные участником компании во время распределения оставшейся прибыли. Они могут быть получены не только от российских компаний, но и от иностранных организаций.

Не являются дивидендами:

Не являются дивидендами:

- суммы, выдаваемые участникам, которые передают свои акции предприятию

- выплаты при закрытии фирмы

- деньги некоммерческих фирм, направленные на ведение деятельности, не имеющей отношение к предпринимательству

Дивиденды представлены доходом участников компаний, поэтому с этих средств уплачиваются налоги. Процедура выполняется бухгалтером фирмы, поэтому граждане получают только чистый доход, так как не обязаны самостоятельно заниматься расчетом или уплатой сборов.

Отчетность при выплате дивидендов

Общество, выплачивающее дивиденды из нераспределенной ЧП, обязано предоставить в ФНС декларацию по налогу на прибыль.

Это относится к каждому периоду, за который производились начисления. Непосредственно при выплате ставка по налогу удерживается и направляется в пользу ФНС, а учредитель получает сумму, уже очищенную от налогов.

Самому участнику предоставлять декларацию в налоговую службу не нужно, так как это делает налоговый агент.

Отчетность налогового агента

Содержание налогового отчета зависит от объекта, которому будут выплачиваться дивиденды.

Так, отчетность может разниться относительно выплат следующим участникам:

- физические лица (резиденты и нерезиденты);

- иностранные организации;

- акционерные общества и ООО.

На каждом получателя в зависимости от его правового статуса необходимо подавать отчеты 2-НДФЛ или 6-НДФЛ.

Сама декларация составляется по следующему алгоритму:

- Заполняется титульник.

- На листе 03 заполняется пункт А.

- По каждому участнику формируется приложение №2.

Почему компании выплачивают дивиденды

Компании выплачивают дивиденды по разным причинам. Эти причины могут иметь разные значения и интерпретации для инвесторов.

Акционеры могут рассчитывать на дивиденды в качестве награды за доверие к компании.Руководство компании может попытаться оправдать это мнение, предоставив надежный послужной список по выплате дивидендов.Выплата дивидендов положительно влияет на компанию и помогает поддерживать доверие инвесторов.Дивиденды также предпочитаются акционерами, поскольку во многих странах они рассматриваются как не облагаемый налогом доход.И наоборот, прирост капитала, полученный в результате продажи акций, цена которых увеличилась, считается налогооблагаемым доходом.Трейдеры, которые ищут краткосрочную прибыль, могут также предпочесть получение дивидендных выплат, которые предлагают мгновенную безналоговую прибыль.7

Объявление крупных дивидендов может указывать на то, что компания преуспевает и получила хорошую прибыль. Но это также может указывать на то, что у компании нет подходящих проектов для получения большей прибыли в будущем. Поэтому он использует свои деньги для выплат акционерам вместо того, чтобы реинвестировать их в рост.

Если компания имеет долгую историю выплаты дивидендов, уменьшение суммы дивидендов или ее отмена может сигнализировать инвесторам о том, что у компании проблемы.Объявление о 50-процентном снижении дивидендов от General Electric Co. (GE ), одной из крупнейших американских промышленных компаний, сопровождалось падением курса акций GE более чем на шесть процентов 13 ноября 2017 года.89

Уменьшение суммы дивидендов или решение об отказе от выплаты дивидендов не обязательно означает плохие новости о компании. Возможно, руководство компании имеет лучшие планы вложения денег с учетом ее финансовых показателей и операций. Например, руководство компании может принять решение инвестировать в высокодоходный проект, который может увеличить прибыль для акционеров в долгосрочной перспективе по сравнению с мелкой прибылью, которую они получат за счет выплаты дивидендов.

Все ли компании платят дивиденды?

Сразу скажу не все. Есть компании не выплачивающих дивиденды своим акционерам.

Сразу встает резонный вопрос: А для чего тогда они нужны? Где выгода?

Небольшой ликбез.

Прибыль инвесторов может формироваться по двум направлениям:

- Получение дивидендов.

- Рост стоимости со временем купленных акций.

С первым пунктом понятно. Компания ежегодно выплачивает своим акционерам часть прибыли. Все довольны и счастливы.

Но помимо этого, все компании вкладывают прибыль в расширение своей деятельности и бизнеса. За счет этого стоимость компании (капитализация) со временем начинает увеличиваться. Иногда даже в несколько раз. А так как акция — это частичка компании, то наблюдаем рост котировок по ним.

Выплачивая деньги акционерам в виде дивидендов, компания направляет на развитие меньше средств. И теоретически прогресс будет медленнее, чем у компаний, полностью вкладывающих всю прибыль обратно в бизнес.

Бытует мнение, что высокие дивиденды тормозят развитие. Или менеджмент компании не может найти лучшего применения деньгам, как на выплаты своим акционерам.

Сколько нужно денег для покупки акций?

Стоимость акций на бирже может варьироваться от нескольких копеек до десятков тысяч рублей. Обычно акции продаются (и покупаются) лотами.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Лот — это минимальное количество акций компании, необходимое для совершения сделки купли-продажи.

Таким образом, происходит усреднение огромного разброса в ценах разных компаний. В итоге минимальная цена одного лота составляет примерно 500 — 1 000 рублей.

- 1 бумага Сбербанка стоит 220 рублей. Минимальный лот — 10 акций. Итого цена лота — 2 200 рублей.

- 1 бумага Магнита = 1 лоту = 6 400 рублей.

- ВТБ оценивается всего около 5 копеек за бумагу. Но чтобы купить его, нужно выложить 500 рублей за набор из 10 000 акций.

Таким образом, даже имея на руках всего несколько десятков тысяч, можно приобрести несколько видов акций различных компаний.

Дивиденды по акциям — как часто выплачиваются?

Это зависит от решения совета директоров компании. Средства могут зачисляться на счета акционеров один, два или четыре раза в год.

Внимание! При отсутствии чистой прибыли компания имеет право не производить выплаты инвесторам, кроме владельцев привилегированных ценных бумаг. Платить дивиденды запрещено предприятиям, которые признаны банкротами или имеют задолженность перед государственным бюджетом

Ежегодно, с апреля по август, советы директоров компаний принимают решение о размере и времени перечисления дивидендного дохода акционерам. Реакция инвесторов на полученную информацию выражается в виде повышенной активности по приобретению или продаже акций.

Как узнать день выплаты и размер?

Ежегодно каждая акционерная компания выбирает день для ознакомления с перечнем собственников. На основании полученных данных составляется список лиц, которым предстоит получить доход. Такой день носит название «дата закрытия (отсечения) реестра». В России большинство компаний выбирает для этого весенний период. Если по состоянию на эту дату инвестор владел акциями предприятия, он получит доход за прошедший год. Через сколько приходят дивиденды после даты отсечки, также становится известно после заседания коллегиального органа управления эмитентом.

Внимание! Если целью приобретения активов является получение выплат, нужно рассчитать дату покупки ценных бумаг таким образом, чтобы успеть на день отсечения реестра попасть в список действующих акционеров

Для этого важно учесть особенности посредника. Например, инвестор, который приобретает ценные бумаги на Московской бирже, получает право владения активами только через 2 рабочих дня после даты совершения сделки

При этом следует учитывать, что чем ближе день отсечения, тем дороже акции данной компании

Например, инвестор, который приобретает ценные бумаги на Московской бирже, получает право владения активами только через 2 рабочих дня после даты совершения сделки. При этом следует учитывать, что чем ближе день отсечения, тем дороже акции данной компании.

Итоговый размер дивиденда по простым акциям зависит от:

- количества ценных бумаг у инвестора;

- прибыли предприятия.

Рассчитать точную сумму выплат сложно. Для этого нужно ознакомиться с особенностями бизнеса эмитента, его дивидендной политикой, изучить финансовую отчетность. Размер процентов на акцию может зависеть от многих факторов. Например, Сбербанк учитывает следующие показатели:

- чистую прибыль;

- сумму средств, необходимую банку на дальнейшее развитие бизнеса;

- внешние и внутренние риски;

- соотношение интересов кредитного учреждения и его акционеров.

После составления и анализа финансовых отчетов определяют размер дивидендов и доходность ценных бумаг. Это соотношение суммы процентов по одному активу к его стоимости. Данный показатель выражают в % годовых и рассчитывают по формуле:

ДД = (дивиденды на одну акцию за прошедший год / стоимость акции) х 100 %.

Внимание! На российском рынке существует несколько компаний, доходность активов которых достигает 10–12 % годовых. Начинающим инвесторам для получения дивидендов рекомендуется приобретать акции голубых фишек

Это ценные бумаги самых надежных крупных компаний отечественного рынка. Для их покупки необходимо открыть брокерский счет.

Размер дивидендов не должен быть ниже установленного эмитентом лимита и может зависеть от конкретного финансового показателя. Например:

- Сбербанк фиксирует сумму выплат не ниже чем 50 % от чистой прибыли;

- «Ростелеком» планирует использовать для выплаты дивидендов 75 % от суммы денежного потока свободных средств в расчете за 2018–2020 гг;

- компания «Полюс» ориентируется на размер прибыли до уплаты обязательств (налогов, амортизации и задолженностей).

Обычно дата отсечки реестра известна заранее. Эти данные, так же как и размер дивидендов, публикуются во многих общедоступных источниках, а также на официальном сайте компании в разделе для акционеров.

Получить необходимые сведения можно и на сайте e-disclosure.ru. Это специальный портал раскрытия корпоративной информации. Здесь публикуются релизы компаний, предусмотренные законодательством. К документам, подлежащим огласке, относятся и протоколы заседаний совета директоров, на которых принимаются решения по вопросам дивидендов.

Спрогнозировать величину выплат и подобрать наиболее доходные акции можно с помощью календаря дивидендов. Данная информация представлена на сайтах брокерских фирм.

Компании, выплачивающие дивиденды

Крупные и уважаемые компании с относительно предсказуемой прибылью часто являются лучшими плательщиками дивидендов.

Эти компании, как правило, выплачивают регулярные дивиденды, поскольку они стремятся максимизировать капитал акционеров различными путями, помимо обычного роста.

Регулярно выплачивают дивиденды компании из следующих отраслей: сырьевые материалы, нефть и газ, банки и финансы, здравоохранение и фармацевтика, коммунальные услуги.

Компании, структурированные как товарищества с ограниченной ответственностью (MLP) и инвестиционные трасты по недвижимости (REIT), также являются надёжными плательщиками дивидендов, поскольку их правила подразумевают определённое распределение средств среди акционеров.

Фонды могут также производить регулярные выплаты дивидендов в соответствии со своими инвестиционными целями.

Стартапы и другие быстрорастущие компании, например из технологического или биотехнологического сектора, могут не приносить регулярных дивидендов.

Поскольку такие компании находятся на ранних стадиях развития и несут большие расходы, связанные с исследованиями и разработками, расширением бизнеса и операционной деятельностью, у них часто нет достаточных средств для выплат дивидендов.

Даже компании, получающие прибыль на ранних и средних стадиях, избегают выплаты дивидендов, если они планируют вырасти выше среднего уровня и вместо дивидендов инвестируют прибыль обратно в развитие бизнеса.

Биржевое расщепление

Иногда компании выдают акционерам дополнительные ценные бумаги. Обычно это происходит, когда стоимость одной акции превышает определенный лимит. Начальство принимает решение напечатать большее количество ценных бумаг и выдает их существующим совладельцам бизнеса, чтобы сократить стоимость каждой акции в отдельности.

Таким образом фирма может значительно сократить порог вхождения в свои ряды акционеров. При этом те, у кого уже есть акции компании, остаются в том же положении. Стоимость акций уменьшается, но компенсируется ростом их количества. А новички смогут начать покупать бумаги дешевле.

«Проницательность» и другие стили работы: как найти свой, используя науку

Как вернуть деньги, если ошибся в реквизитах: что советуют юристы

с 4 до 30%: заемщики в РФ всё меньше уверены в своей способности погасить кредит

Так было с компанией Apple несколько лет назад. Стоимость одной акции достигла 700 с лишним долларов, что было неподъемной суммой для многих потенциальных акционеров. Тогда корпорация решилась на расщепление и уронила стоимость каждой ценной бумаги до 70 долларов. Тем самым Apple обрела множество новых желающих приобрести ее акции, но при этом ей пришлось обеспечить огромное их количество существующим партнерам.

Решение о выплате

Порядок принятия решения о выплате участникам, акционерам зависит от организационно-правой формы организации. Возможны два варианта.

Вариант 1. Решение о выплате дивидендов АО принимает общее собрание акционеров. Сделать это можно по результатам года. Разрешена и промежуточная выплата по итогам I квартала, полугодия, девяти месяцев. Но принять об этом решение можно не позже трех месяцев с момента окончания этих периодов. Такой порядок предусмотрен статьи 42 Закона от 26.12.1995 № 208–ФЗ.

Вариант 2. Чистую прибыль ООО распределяют по решению общего собрания его участников. Принять его общество вправе ежеквартально, раз в полгода или раз в год. Ограничений по срокам для такого решения в отличие от АО не предусмотрено. Это следует из статьи 28 Закона от 08.02.1998 № 14-ФЗ

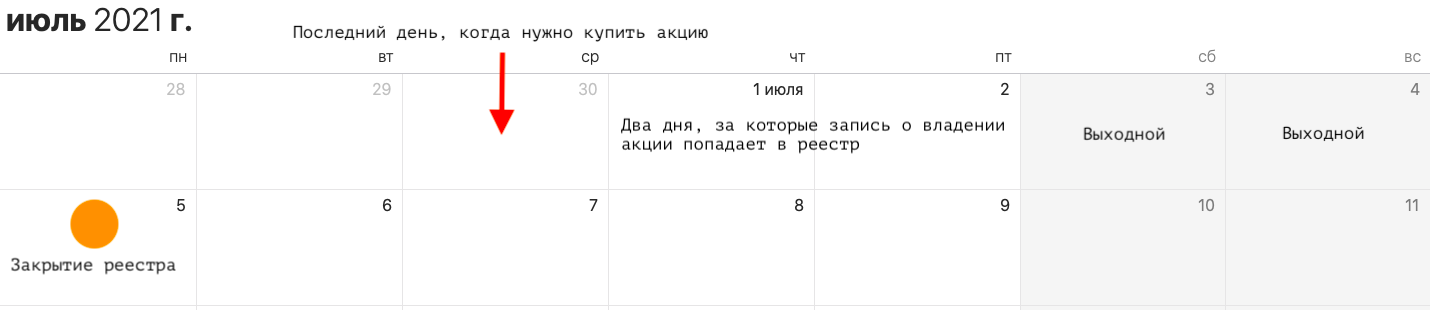

За сколько дней надо купить акции, чтобы получить дивиденды

Когда вы покупаете акции, то попадаете в реестр – список акционеров компании. Чтобы получить дивиденды, необходимо успеть купить акции до даты закрытия реестра – это дата, когда компания утверждает, кто является держателем её ценных бумаг и кому она отправит выплату в этом году, полугодии или квартале. Ещё её называют датой отсечки.

Сначала совет директоров решает, какие будут выплаты, и анонсирует это, а потом публикует дату закрытия реестра.

Последний срок, когда нужно купить акции для дивидендов – это два рабочих дня до даты закрытия реестра. За этот период запись о том, что вам принадлежат акции, попадает в реестр. Чтобы не ошибиться, лучше купить бумаги ещё раньше. Если не сможете вложить деньги до отсечки, то получите выплату только в следующий раз.

Пример: закрытие реестра у нефтяной компании «Лукойл» – 5 июля, значит бумаги нужно купить не позже 1 июля с учётом выходных.

Налогообложение

Организации, которые выплачивают дивиденды, признаются налоговыми агентами. В обязанности налоговых агентов входит полное и своевременное исчисление, удержание и перечисление налогов (п. 3 ст. НК РФ).

Если организация выплачивает дивиденды юридическому лицу, следует рассчитать налог на прибыль и представить соответствующую декларацию. При выплате дивидендов физическим лицам обязанности по уплате налога на прибыль не возникает. В таком случае Общество должно начислить и удержать с дохода участника НДФЛ.

Для резидентов-физлиц ставка НДФЛ с дивидендов составляет 13 %, до 2015 года ставка равнялась 9 % (ст. НК РФ). Доходы в виде дивидендов, выплаченные физлицам — нерезидентам РФ, облагаются по ставке 15 %.

Все доходы, производимые в пользу физических лиц, отражаются в справке 2-НДФЛ. С 2016 года удержанный с дивидендов налог отражается и в расчете 6-НДФЛ.

Показывать сумму выплаченных дивидендов физическим лицам в составе декларации по налогу на прибыль Общество не должно (письмо Минфина РФ от 19.10.2015 № 03-03-06/1/59890).

Перечислить НДФЛ с дивидендов нужно не позднее дня их фактической выплаты (п. 6 ст. НК РФ).

Налоговый кодекс не содержит указаний на то, что перечислять НДФЛ нужно отдельно по каждому учредителю. Поэтому НДФЛ, удержанный с дивидендов всех участников, можно отправить на счет ФНС одной платежкой (письмо Минфина РФ от 19.11.2014 № 03-04-07/58597).

Рассчитаем налог на основании приведенных выше данных.

Дивиденды не облагаются страховыми взносами в ПФР, ФФОМС и ФСС. Объясняется это тем, что дивиденды выплачиваются не в рамках трудовых отношений и не являются вознаграждением за выполнение обязанностей по трудовым и гражданско-правовым договорам (п. 1 ст. 7 Федерального закона от 24.07.2009 № 212-ФЗ, п. 1 ст. 20.1 Федерального закона от 24.07.1998 № 125-ФЗ). Подобную позицию поддерживает и ФСС РФ (письма от 18.12.2012 № 15-03-11/08-16893, от 17.11.2011 № 14-03-11/08-13985).