Как улучшить кредитную историю в сбербанке

Содержание:

- Что делать, если ваша кредитная история полностью испорчена?

- Проверка своего рейтинга

- Как узнать кредитную историю и рассчитать кредитный рейтинг в Сбербанке?

- Что делать если кредитная история испортилась по вине банка?

- Что из себя представляет КИ, и где она находится?

- Что влияет на кредитную историю в Сбербанке?

- Способы исправления кредитной истории

- Как формируется кредитная история и что на нее влияет?

- Как улучшить кредитную историю быстро в Сбербанке?

- Сколько стоит исправить кредитную историю в Сбербанке?

- Можно ли восстановить или удалить кредитную историю в Сбербанке за деньги?

- Как исправить кредитную историю самостоятельно

- Особенности услуги кредитный доктор

- Комплексные меры

- Резюме

- Как Сбербанк относится к кредитной истории клиента

Что делать, если ваша кредитная история полностью испорчена?

«Черного списка» не существует. Но, если Сбербанк категоричен и не желает давать кредит, имеет смысл прийти в отделение лично и обсудить ситуацию. Придется вспомнить причины, ставшие предпосылками рухнувшего рейтинга. Наличие документов, подтверждающих объективность сложностей в прошлом, – положительный момент.

Придется доказывать, что ситуация изменилась и финансовые неурядицы стали историей. Кредитные обязательства, запрашиваемые на данном этапе, минимальны. Иначе последует категорический отказ. Далее действуют по плану. 15 лет, пока кредитная история обновится, ждать не стоит.

Заявки на кредиты через банк-онлайн не подаются. Отсутствие личного общения усугубит ситуацию. А когда придет время идти в офис, отметка о подаче заявки расценится, как нежелательная. Параллельно с попытками имеет смысл оформлять ссуды в микрофинансовых организациях. Данные передаются в БКИ, фиксируются, предоставляются в Сбербанк.

Погасив ссуду, заемщик вносит в кредитную историю соответствующую запись. Действовать напрямую допустимо. Но для получения кредитных средств придется предоставить обеспечение. В качестве залога выступает квартира, дом, коммерческая недвижимость, автотранспорт. Поручители – это дополнительные баллы.

Созаемщики – не целесообразный шаг. Банкиры расценят ситуацию таким образом, что созаемщик обращается за ссудой, а гарантом выступает ненадежный клиент с плохой кредитной историей. Переход в льготную категорию сработает на пользу, если речь идет о материнском капитале. Сертификат – гарантия погашения задолженности. В данном случае Сбербанк пойдет на уступки.

Кредитные организации, выдающие деньги под залог автомобиля и недвижимости, также передают сведения в единый реестр. Заложите авто, получите деньги, верните долг с процентами в соответствии с графиком, закройте кредит. Помните, что 2 ссуды одновременно – негативный фактор при оценке кредитной истории. Последовательность приветствуется.

Проверка своего рейтинга

Некоторые клиенты узнают о своем отрицательном рейтинге только получив отказ в выдаче кредита. Заранее узнать кредитную историю не составит труда: по закону каждый гражданин может бесплатно получить информацию, отправив запрос в Бюро Кредитных Историй.

Кредитный отчет – это своеобразный показатель надежности заемщика, его привлекательности для кредитора. В отчете содержатся данные о погашенных займах, действующих ссудах, открытых кредитных картах. Банки изучают динамику расчетов клиента, его поведение в течение всего срока кредитования. При этом анализируются детали: количество дней просрочки, объем кредитов, их виды. Другими словами, оценивается не только платежеспособность заемщика, но и его умение управлять своим кредитным портфелем.

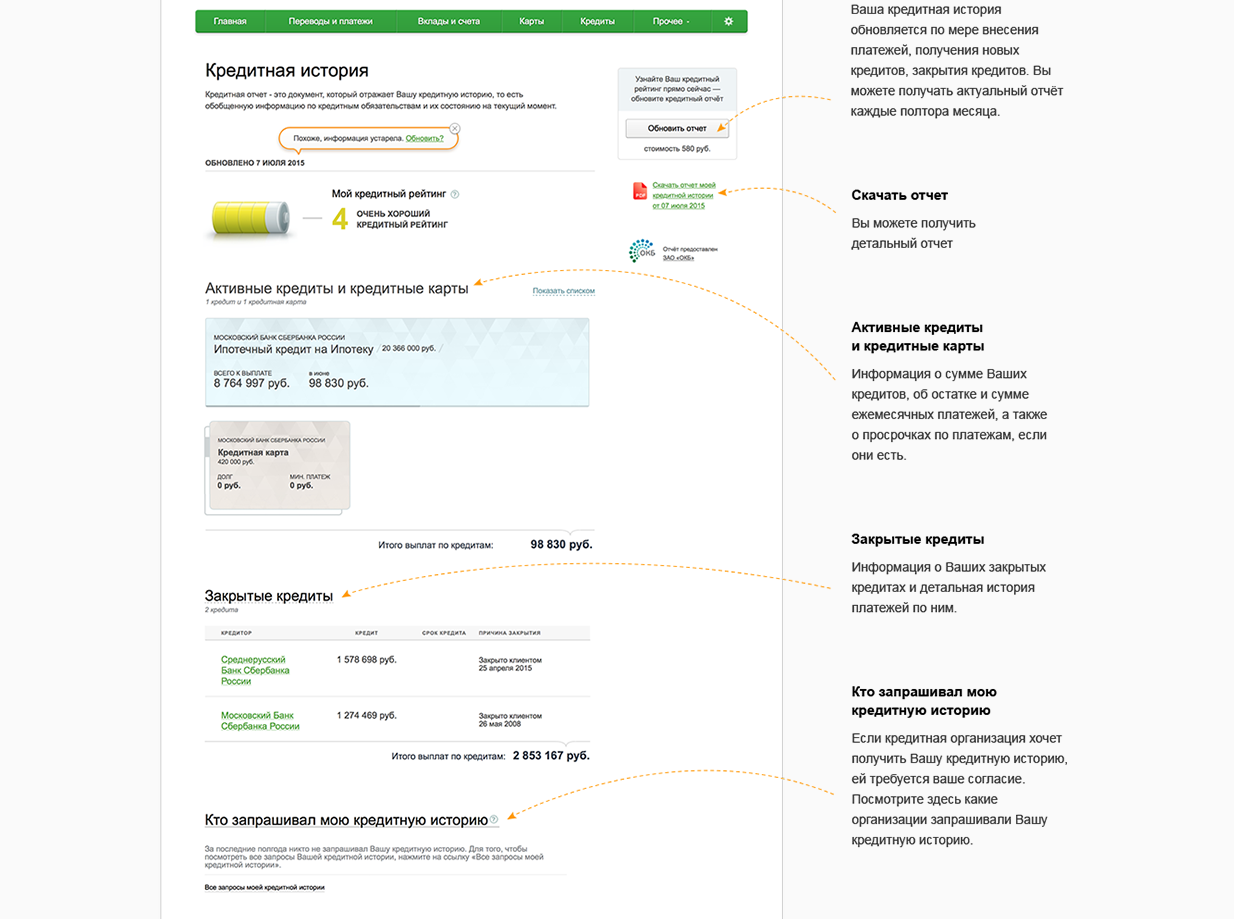

Сбербанк предлагает своим клиентам платный сервис: в личном кабинете Сбербанк Онлайн можно заказать отчет. Оплата (580 рублей) будет списана с карты или счета клиента. Однако есть способ намного дешевле, всего за 299 рублей вы можете заказать отчет у компании «Мой рейтинг».

Для получения отчета потребуются следующие действия:

- В личном кабинете открыть вкладку кредитов;

- Найти раздел кредитной истории и кликнуть на его ссылку;

- В открывшемся окне выбрать опцию «Получить кредитную историю».

- Далее программа сформирует платежный документ, останется выбрать счет (карту) для оплаты услуги;

- Ознакомиться с условиями договора, отправить платеж и получить доступ к документу.

Как узнать кредитную историю и рассчитать кредитный рейтинг в Сбербанке?

Из всех возможностей нужно выбрать позволяющую получить на руки кредитную историю в том виде, в котором ее будет рассматривать Сбербанк. Обращаться необходимо в те же инстанции. Информация должна быть объективной, отображающей ситуацию на текущую дату. В отчете указывается:

- кредитная история выплат за прошедшие 15 лет;

- наличие действующих, незакрытых кредитных обязательств;

- количество кредиток и условий, на которых они используются;

- баланс (положительный, отрицательный) по всем обязательствам;

- рейтинг заемщика, характеризуемый процентом доверия;

- участие претендента в судебных процессах о взыскании долгов и т.д.

Информация регулярно обновляется. Отчет выдается на руки один раз в полтора месяца. Допускается скачивание кредитной истории в режиме онлайн. Кредитный рейтинг указывается числом.

Если это, например, четверка или пятерка, то речь идет о претенденте с положительной кредитной историей. Ниже – хуже. Нулевая кредитная история – оценка неоднозначная. Данных нет, кредиты не брались, оценивать благонадежность невозможно. Но при вынесении решения по кредитной заявке это скорее негативная оценка. Банк не знает, чего ожидать от заемщика. Следствие – более жесткие условия, требование предоставить залог, поручителей, повышенная процентная ставка и т.п.

Что делать если кредитная история испортилась по вине банка?

Иногда кредитная история портиться из-за некомпетентности сотрудника Сбербанка или общего сбоя программного обеспечения. Если это не удалось предотвратить вовремя, то Банк и в этом случае передает информацию в БКИ.

Как правило, об испорченной КИ, или о действующей просрочке заемщик узнает только при отказе в получении нового кредита, или когда ему звонят из службы по работе с проблемной задолженностью.

Для исправления своей истории, необходимо обратится в офис банка и написать заявление, предоставив документ из БКИ об испорченной кредитной истории, а также документы, подтверждающие своевременность вносимых платежей. Сбербанк рассмотрит обращение в течение 30 дней. Если вина Банка подтвердится, то он самостоятельно подаст запрос на корректировку в БКИ. После проведения всех необходимых процедур, кредитная история исправляется и клиент вновь может подать заявку на получение кредита!

Полезные советы!

Если Вы обнаружили неточность в своей КИ, а обратиться в кредитное подразделение нет возможности, можно подать заявление на сайте Сбербанка России. В форме обратной связи необходимо указать свои данные, информацию о неточностях, а также прикрепить скан выписки из БКИ и другие документы, подтверждающие Вашу правоту. Банк в таком же порядке рассмотрит претензию и предоставит ответ в течение 30 дней.

Что из себя представляет КИ, и где она находится?

КИ – определенные сведения о заемщике, который ненадлежащим образом выполнял свои кредитные обязательства перед организацией, выдавшей ему денежные средства на условиях платности и возвратности.

Многие полагают, что попасть в список неблагонадежных граждан и испортить свою финансовую репутацию могут лишь те, кто имеют просрочки по банковским кредитам, однако такое мнение ошибочно.

Из чего складывается отрицательная финансовая репутация?

Плохая КИ формируется за счет подачи данных в специализированные хранилища информации (БКИ) из любых учреждений, которые занимаются кредитованием физических лиц, будь то микрофинансовые организации (МФО) или магазины, оформляющие товары и услуги в кредит. Факторы, которые влияют на образование негативной финансовой репутации заемщика, отражают следующие сведения:

- наличие просроченных платежей более 15 дней;

- неоднократные просрочки, допущенные подряд в течение полугода;

- судебные разбирательства;

- неисполненные долговые обязательства.

Кроме того, испортить свою КИ может и тот, кто выступал поручителем у клиента, который не погашает своевременно задолженность по кредиту. Происходит это потому, что лицо, приглашенное в качестве обеспечения для получения займа, обязано солидарно с заемщиком выполнять обязательства перед банком. Но, как правило, поручитель узнает о долге достаточно поздно, и эти сведения автоматически передаются в БКИ.

Как узнать свою КИ?

Отчет.

Отчет.

Вся информация о недобросовестных кредитополучателях собирается в определенных реестрах в БКИ, которых в России действует более 20. Контролирует деятельность данных компаний Центральный банк РФ.

Получить свои данные из БКИ гражданин может путем отправления запроса в соответствующую компанию. Один раз в год эти сведения могут предоставляться бесплатно. Также обратиться за подобной информацией о конкретном заемщике могут специалисты организации для принятия окончательного решения по выдаче займа.

В Сбербанке узнать свою КИ также можно, однако для этого необходимо будет заплатить 580 рублей.

Обратите внимание! В эпоху коронавируса все ищут дополнительные возможности заработка. Удивительно, что альтернативными способами зарабатывать можно гораздо больше, вплоть до миллионов рублей в месяц

Один из наших лучших авторов написал отличную статью о том, как зарабатывают в игровой индустрии тысячи людей в интернете. Читать статью с отзывами о заработке на играх.

Что влияет на кредитную историю в Сбербанке?

Кредитный рейтинг Сбербанка рассчитывается по совместной методике с бюро ОКБ (Объедененное кредитное бюро), где важны социальные, демографические сведения о клиенте. Учитываются и данные по займам и кредитам

Что важно:

- возраст клиента, пол;

- город проживания;

- образование;

- семейное положение;

- доход;

- статистика по кредитам: платит ли вовремя, сколько брал, когда;

- заявки на кредиты и др.

Для хорошей КИ заемщику необходимо иметь успешно погашенные кредиты, финансовую нагрузку не более 40% от общего дохода. Расходы на уплату алиментов, содержание детей и обслуживание кредитной карты учитывается сотрудниками при анализе анкеты.

Способы исправления кредитной истории

Вначале скажем, что выбор метода зависит от степени нарушения КИ. Клиенту с серьезными просрочками, невозвратом долга и судебными исками потребуются время и деньги для восстановления рейтинга. Для заемщиков с небольшими нарушениями доступны простые и относительно быстрые способы, с них мы и начнем обзор:

Наша редакция рекомендует

Если вы хотите быстро и с 99% вероятностью улучшить свою кредитную историю рекомендуем вам воспользоваться сервисом «Прогресскард». С помощью этого сервиса свою историю смогли улучшить более 20 000 клиентов. .

Улучшить кредитную историю и узнать причины уже через 1 час

- Кредитные карты. Каждый банк по-своему оценивает рейтинг клиентов. При устойчивом финансовом положении заёмщику с незначительными просрочками в прошлом, некоторые банки одобрят выпуск кредитной карты. Умело используя преимущества кредитки (льготный период, дополнительные опции) можно минимизировать затраты и в короткий срок получить новую запись в свою историю. Своевременно погашенный долг по кредитке – это плюс в рейтинг клиента. Что касается сроков, то они обычно составляют 50-60 дней: за это время клиент успеет внести обязательный взнос и информация о действующей карте попадет в БКИ. Недостаток этого способа в высоких процентах: по кредитным картам коммерческих банков тарифы гораздо выше, чем по потребительским займам Сбербанка;

- Потребительский кредит. Еще один вариант для клиентов с «подмоченной» репутацией. Можно найти лояльный банк и взять небольшую потребительскую ссуду, сроком от месяца до трех. Регулярно погашая проценты и вернув в срок сумму займа, клиент получает хорошую запись в КИ;

- Товарный кредит. Покупая в цифровом супермаркете планшет или телевизор в кредит, тоже можно повлиять на свой рейтинг. Недостаток этого способа в высоких временных и денежных затратах: переплата за товар может быть равна его стоимости, а сроки кредитования обычно достигают года;

- Займ в МФО. Затратный способ для клиентов, которым откажут все банки. Оформить микрозайм по паспорту не составит труда, но нужно быть готовым к высоким процентам. Например, получая 10 тысяч рублей сроком на две недели, придется отдать кредитору около 15 тысяч рублей. Преимущества этого метода в простоте и скорости: в МФО маленький процент отказов, кредит можно оформить за час. Если получить займ на несколько дней и вовремя его вернуть, в истории появится запись в течение месяца. Но насколько она восстановит рейтинг клиента – это большой вопрос. Не исключено, что понадобится еще несколько раз обращаться к подобным инструментам, чтобы вызвать доверие у серьезных кредиторов.

В заключении отметим, что выбирая способ, как исправить кредитную историю в Сбербанке, не стоит рассчитывать на быстрый результат. Процесс может занять несколько месяцев, а в сложных случаях – несколько лет. Но если у заемщика есть цель восстановить свою репутацию у крупнейшего кредитора страны, нужно действовать системно, выбирать самые эффективные методы.

Объявления

Объявления

Как формируется кредитная история и что на нее влияет?

Изначально необходимо понимать, что кроется под аббревиатурой КИ. Это история займов, сведения о своевременной выплате, долгах и прочих факторах, которые влияют на вынесение одобрений на кредиты в дальнейшем. Банк, запрашивая историю, получает следующие данные:

- полные фамилию, имя, отчество заемщика;

- сведения о дате, сроках, суммах, платежах по каждому кредиту;

- даты закрытий долговых обязательств по договорам за 10 лет;

- участие заемщика в судебных разбирательствах, касающихся принудительного взыскания долгов;

- реквизиты организации-кредитора (банка, МФО, пр.).

Существует система оценки благонадежности. Рейтинг истории характеризует стремление оплачивать долги. Представленных показателей достаточно, чтобы организация-кредитор приняла решение о выдаче кредита и определила его условия.

Плохой история заемщика становится, когда ранее имелись просрочки. Недоимки, непогашенные задолженности, взыскания долгов через судебных приставов учитываются при формировании мнения о благонадежности заемщика. Наличие незначительных огрехов может не повлиять на решение кредитного отдела. Иное дело – регулярные санкции. Рассчитывать, что банк не заметит плохой истории, не приходится. Рассмотрение заявки предполагает подачу запроса в бюро кредитных историй.

Как улучшить кредитную историю быстро в Сбербанке?

Если клиенту не одобрили кредит при наличии хорошей зарплаты, то, значит, у него плохая кредитная история. Как исправить в Сбербанке КИ с низким рейтингом, используя исключительно законные методы — расскажем.

Программа «Кредитный доктор»

Сбербанк занимается предоставлением большого количества качественных услуг, но не занимается специально “лечением” кредитных историй своих клиентов.

Желая стать участником программы, занимающейся улучшением кредитной истории, первый шаг которой и называется “Кредитный доктор” — обращайтесь в Совкомбанк. Пройдя длительную процедуру восстановления кредитного реноме и обретя кредитную историю со знаком “плюс” — возвращайтесь в Сбербанк.

Оформление и погашение займов

Специалисты Сбербанка советуют в рамках улучшения кредитной истории реально оценивать свои возможности. Изначально, оформляя заявку, претендовать на небольшой потребительский займ, например, на “Кредит с поручителем” в сумме до 30000 рублей. Для этого:

- Приходите в банк вместе с человеком, согласившимся поручиться перед банком за вас.

- Обратитесь к менеджеру и предъявите документы.

- Заполните заявку.

- Дождитесь решения по кредиту звонком или смс на мобильный.

- Подпишите договор.

- Получите деньги на карту.

- Погашайте задолженность, придерживаясь графика платежей.

Оформление кредитной карты

Приобретите в Сбербанке кредитную карту, предназначенную для покупок в долг. Пользуйтесь кредитным лимитом и не забывайте пополнять баланс карты в срок.

Для оформления карты клиенту Сбербанка не надо посещать офис:

- Выбираете в разделе “Кредитные карты” — “Классическую”.

- Знакомитесь с тарифами и условиями использования.

- Нажимаете кнопку “Заказать”.

- Попадаете на страницу входа в Сбербанк-Онлайн.

- Входите в сервис введя:

- логин и пароль;

- SMS-пароль, подтверждающий вход.

- Заполняете форму, внеся данные:

- дополнительный номер телефона;

- тип дополнительного телефона;

- величину среднемесячного дохода.

Продолжайте.

Уточняете параметры карты.

Указываете отделение получения карты.

Нажимаете “Оформить”.

Забираете через 5 дней карту в отделении.

Покупка товаров в рассрочку

Активно приобретая товары в беспроцентную рассрочку и погашая долг в течение выбранного комфортного срока, клиент способствует появлению свежих записей в КИ.

Имея дебетовую карту Сбербанка, можно совершать покупки в магазинах-партнерах, используя новый сервис “Покупай со Сбербанком”.

Процедура проста:

Выбираете торговую организацию, перейдя на pokupay.ru.

Подыскиваете необходимый товар.

Через суд

Получив кредитную историю и обнаружив в ней недостоверные факты, необходимо:

- Подать в БКИ, организующее хранение КИ, заявление об исправлении допущенной неточности.

- Дождаться проведения проверки информации в БКИ.

- Получить из БКИ ответ, содержащий результаты проверки.

- Субъект КИ не согласный с выводами БКИ или не дождавшийся письменного ответа, вправе подать заявление в суд.

Сколько стоит исправить кредитную историю в Сбербанке?

Начнем с того, что исправить кредитную историю не вправе и не в состоянии ни один сотрудник Сбербанка. Ведь история хранится в бюро кредитных историй — отдельной коммерческой организации, несущей ответственность за ее сохранность. Сбербанк лишь передает информацию о заемщике.

Невнимательные пользователи, увидев на странице сайта Сбербанка, посвященного кредитной истории, сумму в размере 580 рублей. Часто неверно думают, что это возможная плата за услуги исправления кредитной истории. На самом деле, 580 рублей — это стоимость услуги по предоставлению кредитного отчета.

Можно ли восстановить или удалить кредитную историю в Сбербанке за деньги?

Не стоит идти на поводу у мошенников, предлагающих услугу восстановления или удаления кредитной истории. Прежде всего потому, что этот документ не находится в картотеке Сбербанка, а хранится под кодом в специализированной организации (может быть даже нескольких).

Удаление из кредитной истории информации, будь она положительной или отрицательной, произойдет не ранее, чем через 10 лет. Именно такой срок БКИ обязаны осуществлять хранение кредитной истории.

Как исправить кредитную историю самостоятельно

Если качество кредитной истории пострадало из-за того, что сам заемщик нарушил график платежей, обратиться в результате действий самого заемщика с заявлением об удалении негативных сведений не получится. Сведения о сделанных просрочках останутся в кредитной истории.

Однако повысить значение Персонального кредитного рейтинга все же можно, если придерживаться определенных правил и использовать одну из предлагаемых стратегий.

- Привлечение небольшого кредита. Суть стратегии заключается в том, что заемщик берет небольшой потребительский кредит и аккуратно, в соответствии с графиком платежей, его гасит. Добросовестное исполнение заемщиком своих обязанностей является залогом успешного восстановления испорченной биографии.

- Кредитная карта. Выплаты по кредитной карте также находят свое отражение в КИ. Получить карту несложно: многие организации, кредитующие население, выдают их на основании одного заявления. После получения карточки придется активно ее использовать и не забывать о необходимости погашения сформировавшейся задолженности. Чем больше финансовых операций по карте будет совершено, тем быстрее будет расти Персональный кредитный рейтинг, и тем качественнее будет кредитная история.

- Микрокредиты. Микрофинансовые организации (МФО) специализируются на выдаче небольших денежных сумм под высокий процент, но не предъявляют при этом строгих требований к личности и доходу заемщика. При этом сведения о выданных микрозаймах и их погашении также передаются в БКИ.

- Рефинансирование кредита. Как исправить кредитную историю при наличии активного кредита? Возможно, поможет рефинансирование: так называется взятие новых кредитных продуктов для закрытия старых. Такой подход актуален, если, например, у человека несколько активных обязательств: кредитная карта, кредит, микрозаем. КИ может ухудшиться из-за закредитованности – а рефинансирование превратит несколько кредитов в один, и общая нагрузка снизится, что скажется и на кредитной истории. Кроме того, рефинансирование может быть выгодно для самого заемщика. Выплачивать проценты и следить за платежами понадобится только для одного кредита, а не для нескольких – это проще и удобнее. Процентная ставка изменяется со временем, чаще всего в меньшую сторону, поэтому рефинансировать кредит под более низкий процент, чем изначальный, – вполне возможный исход.

- Реструктуризация. Изменить кредитную историю можно, имея только один активный кредит. В таком случае более выгодным вариантом, чем рефинансирование, может стать реструктуризация обязательств. Это изменение условий кредитования по предварительной договоренности с банком. Иными словами, кредитор изменяет срок кредитования и сумму ежемесячного взноса: например, сумма уменьшается, а срок, соответственно, увеличивается. Это может помочь исправлению кредитной истории, так как снизит закредитованность и уменьшит долговую нагрузку. Кроме того, если условия станут более оптимальными и посильными для заемщика, он с меньшей вероятностью допустит просрочку. А если просрочек не будет, это хорошо скажется на кредитной истории. Реструктуризацию рекомендуется применять, если активное обязательство только одно, в иных случаях более выгодным может оказаться рефинансирование.

- Депозит. Сразу брать новые или видоизменять уже существующие кредиты необязательно, так как изменить кредитную историю можно и другим способом. Если у вас есть сумма, которую вы хотели бы сохранить, можете положить ее на депозит в банке, с которым планируете сотрудничать в будущем. Такое сотрудничество улучшит вашу репутацию в конкретном банке и, вероятно, откроет доступ к более выгодным условиям кредитования. Это значит, что в будущем вам будет легче брать в этой организации кредиты и возвращать их – банк уже окажется знаком с вами как с платежеспособным клиентом, имеющим хорошую репутацию. По похожему принципу работает открытие зарплатного проекта в каком-либо банке: зарплатным клиентам предлагается пониженная процентная ставка или индивидуальные условия.

При использовании любого из предложенных вариантов следует помнить, что улучшение качества кредитной истории возможно только в том случае, когда все просрочки будут оплачены, а проблемные кредиты – погашены. Главное здесь – войти в график платежей, указанный в кредитном договоре, чтобы у кредиторов не осталось финансовых претензий. Если этого не сделать, может не получиться привлечь даже небольшой кредит, а все усилия будут потрачены напрасно.

Особенности услуги кредитный доктор

Для того чтобы воспользоваться описываемой услугой, вам будет нужно обратиться в кредитную организацию, которая предоставляет подобные услуги и написать заявление о вашем желании принять участие в программе кредитный доктор. После написания заявления вам предоставят список документов, которые вам предстоит собрать. Собрав и предоставив в кредитную организацию все необходимые документы, вам предложат заключить контракт и выдадут кредитную карточку.

Если вы желаете принять участие в рассматриваемой программе с целью избавления от негативной кредитной истории, вам необходимо соответствовать довольно простым требованиям:

- Обладать гражданством Российской Федерации.

- Обладать постоянным местом регистрации на территории РФ.

- Предоставить сотрудникам кредитной организации свой паспорт, а также дополнительный документ, который может подтвердить вашу личность.

Если кредитная организация одобрит вашу заявку на участие в программе кредитный доктор, то процесс исправления негативной кредитной истории будет состоять из следующих этапов:

- В самом начале при выдаче кредитной карточки вам выдадут небольшую ссуду на сумму от пяти до десяти тысяч рублей под 40% годовых. Вносить выплаты по этой ссуде вам будет нужно на счет выданной вам кредитной карты. При этом необходимо помнить, то использовать средства с выданной вам кредитной карты вы не сможете. Продолжительность этого этапа составляет примерно шесть месяцев. За это время вы обязаны выплатить полученную ссуду, не допуская просрочек.

- На втором этапе финансовая организация позволит вам снять с кредитной карты сумму от десяти до двадцати тысяч рублей под 40% годовых. Вы сможете пользоваться этим кредитным лимитом на протяжении шести месяцев. При этом в момент окончания шестимесячного срока у вас не должно быть долгов перед банком, а все выплаты вы обязаны вносить своевременно. Если клиент успешно справится с этой задачей, то он сможет приступить к следующему этапу программы кредитный доктор.

- Далее кредитное учреждение откроет для клиента кредитный лимит по карте в размере 30-60 тысяч рублей. Вы обязательно должны оформить заем на эту сумму, но при этом вы можете выбрать подходящий для себя срок займа( от шести до двенадцати месяцев). Описываемая ссуда выдается под 29-39 % годовых в зависимости от продолжительности займа. Полученную ссуду вы также обязаны своевременно выплатить, не допуская просрочки платежей.

- Если клиент исполнял все условия кредитной организации, то он будет допущен к заключительному этапу программы «кредитный доктор». На этом этапе ему необходимо будет получить ссуду в размере до ста тысяч рублей и выплатить ее в течение года, своевременно оплачивая взносы.

После завершения программы кредитный доктор клиент будет считаться платежеспособным в глазах банков, так как он сумел доказать свою платежеспособность и дисциплинированность. Благодаря исправлению собственной кредитной истории, заемщик сможет рассчитывать на получение положительного ответа по запросам на предоставление займов как в Сбербанке, так и в иных отечественных финансовых организациях.

Комплексные меры

Исправить ситуацию, чтобы рассчитывать на благосклонность банка при получении крупной суммы денег (автокредит, ипотека и другие программы), довольно непросто, но осуществимо. Здесь нужно запастись терпением и действовать наверняка, ведь служба безопасности банка будет проверять ваше досье с особой тщательностью. Не надейтесь на одобрение заявки только благодаря тому, что вы вовремя вернули пару незначительных займов.

Подойти к исправлению кредитной истории необходимо комплексно:

- Докажите банку, что ваше финансовое положение изменилось к лучшему. Представьте справки, удостоверяющие рост заработной платы, регулярные поступления денег на депозитный счет, другие источники дохода. При этом помните, что увеличение прибыли должно быть соизмеримо с семейным положением и составом семьи. Например, рождение ребенка связано с дополнительными тратами, поэтому рост зарплаты за этот период не будет расцениваться как улучшение материального положения.

- Будьте готовы к тому, что коррекция кредитной истории займет много времени, в некоторых случаях до нескольких лет. Вначале вам необходимо погасить несколько займов, оформленных в МФО, затем воспользоваться специальной кредитной программой, одну из которых предлагают молодые банки. Следующий этап – заявка на выпуск пластикового платежного инструмента с заемными средствами.

После погашения долгов без просрочек и других нарушений, попробуйте взять потребительский кредит на небольшую сумму. Своевременная выплата и дата окончания договора обязательно отображается в досье, характеризуя вас как добросовестного заемщика.

- Имея кредитную карту, рассчитывайтесь ею за покупки, где это только возможно. Вы не понесете дополнительных расходов, если в течение льготного периода восстановите баланс пластика. За крупную покупку, например, стиральную машину за 25 тысяч рублей, внесите деньги картой. До окончания льготного периода перечислите на счет наличные и закройте кредит, так вы не потеряете проценты и зарекомендуете себя как клиента, заслуживающего доверие.

- Не допускайте долгов по квартплате, алиментам, штрафам ГИБДД. Подобная информация свободно проверяется через Интернет, чем собственно и займутся сотрудники банка при рассмотрении заявки. Если выявится, что вы не соблюдаете Закон, вас сочтут неблагонадежным и откажут в выдаче кредита.

В досье сберегается информация за последние 15 лет. При оформлении ссуды на незначительную сумму, служба безопасности, чаще всего, ограничивается последними тремя годами. Однако ипотека или автокредит – программы, требующие более детального изучения репутации потенциального заемщика. Если вы не хотите получить отказ вместо денег, позаботьтесь об исправлении кредитной истории заблаговременно, а еще лучше, не портите ее. Вовремя погашайте долги, выполняйте взятые на себя обязательства, и тогда банки пойдут вам навстречу, считая вас благонадежным клиентом.

Резюме

Кредитная репутация позволяет банкам изучить портрет будущего заёмщика. В ней отражены все важные факторы, которые в дальнейшем будут влиять на окончательный вердикт. Любое отклонение сводит получение нового займа к нулю. С помощью такого отчёта банк легко может увидеть все «слабые места» клиента, что позволяет не просчитаться и принять взвешенное решение. По статистике, лишь около 18 процентов кредитов выдаются людям, не имеющим финансового досье.

Если у людей положительная репутация, то они могут рассчитывать на более выгодные условия и тарифы. К примеру, им могут снизить процентную ставку, увеличить сумму займа или срок кредитования.

Стоит отметить, что отчётами из государственного Бюро стали активно пользоваться и страховые компании для расчёта тарифной ставки КАСКО новым клиентам.

Рекомендуем проверять свою залоговую репутацию. Делать это желательно хотя бы один или два раза в год. Такая услуга предоставляется бесплатно. Как только вы обнаружите несоответствия в ней, то можно по горячим следам решить проблему, не прибегая к помощи правоохранительных органов или судебной инстанции.

Как Сбербанк относится к кредитной истории клиента

Сбербанк считается организацией с одним из самых консервативных подходов к кредитованию. Поэтому к кредитной истории там относятся щепетильно, а факты в ней, говорящие не в пользу потенциального заёмщика, скорее всего, обернутся отказом. Особенно тщательно банк проверяет клиентов, которые запрашивают займы от 1 млн рублей. Но и при запросе не менее крупной суммы просрочки и невозвраты по ранее взятым кредитам чреваты отклонением заявки.

Единственное исключение — кредитные карты для клиентов, которые получают на счёт в Сбербанке зарплату или пенсию. Их банк предлагает таким клиентам сам и не учитывает их кредитную историю в других банках. Но даже одобренная и оформленная кредитка не гарантирует аналогичного результата для кредита наличными, предложения которого с якобы предварительно одобренной суммой. Несколько моих знакомых, обращавшихся за таким продуктом в банк после настойчивых предложений его же работников, получали отказ без объяснения причин. Можно предположить, что минимум в одном из случаев причиной мог послужить просроченный кредит в другом банке. Хотя за год до этого тот же человек получил в Сбербанке кредитную карту с лимитом 50 тыс. рублей, не допускал по ней просрочек, а банк дважды увеличивал ему лимит.

Закрыть глаза на огрехи в кредитной истории готовы банки, которые заинтересованы в наращивании базы заёмщиков, особенно молодые, только вышедшие на рынок. Риски, которыми чреват такой подход, они компенсируют повышенными процентными ставками. У Сбербанка резонов проводить такую политику нет — он считается наследником ещё советских сберкасс и из года в год стабильно держится в ТОП-10 крупнейших российских банков по разным независимым рейтингам, в том числе по сумме выданных кредитов и числу заёмщиков.

В финансовом рейтинге агентства Банки.ру по состоянию на август 2019 года Сбербанк занимает первое место

В финансовом рейтинге агентства Банки.ру по состоянию на август 2019 года Сбербанк занимает первое место

Поскольку Сбербанк, как и любой другой, держит свои алгоритмы оценки потенциальных заёмщиков в тайне, дать чёткий ответ, каким критериям надо отвечать, чтобы получить в нём кредит, невозможно. Но улучшенная кредитная история однозначно повысит ваши шансы получить в нём кредит, хотя и не гарантирует этого на 100%.