Как долги по кредитам по фамилии узнать онлайн: 3 простых способа узнать задолженность

Содержание:

- Способы проверить кредитную историю онлайн по фамилии

- Что такое кредитная история и зачем она нужна ? — полный обзор понятия

- Содержимое кредитной истории

- Важно!

- Где и как получить свою кредитную историю

- С какими проблемами Вы можете столкнуться при поиске Вашей кредитной истории?

- Как исправить плохую кредитную историю

- Нужно ли периодически проверять свою кредитную историю?

- Как самому узнать свою кредитную историю через Госуслуги: пошаговая инструкция

- Как узнать, что проверяет банк перед выдачей кредитов?

- Как узнать, где хранится КИ

Способы проверить кредитную историю онлайн по фамилии

На сегодня кредитная история проверяется бесплатно по фамилии через интернет. Вам необходимо войти на любой из ресурсов-партнёров БКИ.

Через KИ24.инфo

Среди наиболее надёжных и удобных сервисов многие пользователи отмечают KИ24.инфo.

Чтобы кредитная история была найдена корректно по фамилии бесплатно, сайт у вас запрашивает Ф.И.О. и паспортные данные.

Далее заявка обрабатывается, и готовый отчёт автоматически отправляется на вашу почту. В нём будет содержаться информация о:

- сумме переплат;

- количестве обязательств;

- кредитной нагрузке;

- баллах надёжности.

Поиск кредитной истории через сайт НБКИ

Теперь что касается дальнейших действий:

- В левом углу вертикального меню кликаем на «Услуги клиента».

- Затем перед вами открывается окно, где нужно выбрать «Проверить».

- Выбираем для физического лица.

- Выполняем далее представленную инструкцию.

Есть ещё один вариант получения информации через сайт НБКИ:

Открываем сайт Госуслуг.

Переходим в персональный профиль.

Вносим личные данные, затем ждём подтверждения статуса клиента.

Входим в такой вот профиль https://person.nbki.ru/subject-cabinet/ и открываем свою КИ.

Через сервис banki.ru

Обратите внимание, что существует также вариант изучения своего кредитного рейтинга без прохождения регистрации и подтверждения своей личности. При необходимости можете воспользоваться таким альтернативным вариантом, как сервис banki.ru

Итак, здесь можно автоматически получить информацию, для этого нужно выполнить следующие действия:

Сразу нужно выбрать мастера подбора займа.

В окошке вводим интересные для вас параметры кредитования.

После нужно дойти до «кредитного рейтинга», затем важно указать все действующие данные, без обмана

Затем сервис учитывает ваши условия и параметры и подбирает для вас организацию для оформления займа.

При наличии кода

На этапе оформления займа каждому человеку присваивается индивидуальный код, который позволяет удалённо получать информацию о своей КИ. Также сторонние лица не смогут искать кредитную историю бесплатно по фамилии, принадлежащую вам. Главное преимущество кода – возможность получать информацию по КИ бесплатно по фамилии, пользуясь соответствующими ресурсами через интернет. Для осуществления процедуры вам необходимо:

войти на сайт ЦБ РФ;

перейти в раздел по КИ;

заполнить форму;

подтвердить заявку;

дождаться письма, которое будет автоматически отправлено на вашу электронную почту.

В случае утери кода вы можете его восстановить путём обращения в Центробанк, заплатив символическую сумму за возобновление.

Если код неизвестен

Перед тем как проверить кредитную историю онлайн по фамилии, стоит удостовериться в наличии кода. Если он утерян или неизвестен – через интернет данную процедуру осуществить невозможно. В таких случаях вам необходимо:

- Обратиться в любое БКИ или банковское учреждение для получения нового кода. После одобрения заявки вам нужно будет сформировать запрос в Центральный банк, чтобы узнать кредитную историю бесплатно по фамилии.

- Не использовать код, а обратиться в любую из организаций для получения КИ.

Чтобы узнать в РФ кредитную историю бесплатно по фамилии, обращайтесь в Центробанк или в свой БКИ лично, имея при себе полный пакет документации: удостоверение личности, сопутствующие ксерокопии и прочее.

Что такое кредитная история и зачем она нужна ? — полный обзор понятия

Начнем с определения кредитной истории.

В большинстве случаев кредитная история (КИ) используется финансовыми организациями при принятии решения о возможности выдачи очередного займа.

Какая информация содержится в кредитной истории заёмщика и где можно получить свою КИ (бесплатно и платно)

По своей сути КИ представляет собой документ, который включает 3 раздела.

Раздел 1. Титульная часть

Титульный раздел включает основную информацию о заёмщике, а также сокращённые сведения о его кредитах.

Образец титульной части кредитной истории физического лица

Здесь содержатся следующие сведения:

- Личная информация о заёмщике. К ней относятся фамилия, имя и отчество, а также дата и место рождения;

- Идентификационные данные – адрес регистрации и жительства, а также телефоны;

- Сводные данные – количество займов, как своевременно оплачиваемых, так и просроченных, размер задолженности на данный момент, текущее состояние расчётов.

Титульный раздел также содержит сведения о том, какое количество запросов относительно кредитной репутации было подано. Чаще всего репутацией заёмщика интересуются банки при подаче заявки на займ или рефинансирование кредита.

Раздел 2. Основная часть

Основная часть содержит подробную расшифровку финансовых транзакций. Этот раздел включает информацию об оформленных кредитах и порядке их обслуживания.

Основная часть кредитной истории заёмщика

Основная часть отчёта содержит следующие сведения:

- Тип оформленного кредита – потребительский, карта, автокредит, ипотека;

- Основные условия договора займа – размер платежа, периодичность его внесения, даты начала и окончания действия соглашения;

- Качество выполнения кредитных обязательств – количество возвращённых, действующих и просроченных займов, а также переданных службам взыскания;

- Баланс, то есть сведения о размере долга на данный момент.

С этой целью большей наглядности используется выделение цветом:

- зелёным в отчёте выделяются займы, которые были погашены без нарушений;

- жёлтым – кредиты с небольшими просрочками;

- красным – займы, по которым были серьёзно нарушены сроки внесения платежей;

- чёрным – невозвращённые кредиты, а также взыскания.

Заёмщики должна понимать, что с 2015 года в досье о кредитной истории включается также информация о других задолженностях, в том числе по алиментам, коммунальным услугам, штрафам.

Раздел 3. Закрытая часть

В этом разделе содержится конфиденциальная информация. Здесь представлены сведения о том, каким образом формировалась представленная кредитная история. Иными словами, кто передавал данные в БКИ, а также кто запрашивал сведения.

Дополнительная (закрытая) часть отчёта КИ

С 2014 года любые компании вправе получать сведения из кредитной репутации (из титульного и основного раздела). Однако для этого требуется письменное разрешение заёмщика. Краткое описание разделов отчёта о кредитной истории представлено в таблице ниже.

Таблица: «Разделы отчёта о кредитной истории и содержащаяся в них информация»

| Раздел кредитной истории | Содержащаяся информация |

| 1) Титульный раздел | Основные сведения о заёмщике

Краткая информация об оформленных кредитах Сколько запросов кредитной истории было |

| 2) Основной раздел | Подробная расшифровка финансовых операций – информация об оформленных кредитах и порядке их обслуживания

Здесь содержатся сведения не только о займах, но и о долгах по алиментам, штрафам, коммунальным услугам |

| 3) Закрытый раздел | Содержит конфиденциальную информацию о том, кто передавал в бюро сведения, а также, кто их запрашивал |

Содержимое кредитной истории

У кредитной истории нет единого образца, но есть обязательные разделы: наименование бюро, ФИО и личные данные заемщика, краткая сводка долгов, поданных (одобренных/отклоненных) заявок, расшифровка своевременности выплат, информация о взятых кредитах (вид, сумма и срок, тип погашения, статус, наличие просрочек, обеспечение), отметки о запросах КИ кредиторами и прочее.

КИ имеет 4 части, первая из которых — титульная. Она содержит персональную информацию (паспортные данные, телефон, адрес и т.п.). Во второй, основной, части отображаются долговые обязательства и то, как их выполняет заемщик. Третья выступает дополнительной. Она закрыта, ее можно узнать только с согласия владельца кредитной истории. А раскрывает эта часть информацию о тех, кто запрашивал КИ, оказывал услуги кредитования. Последний раздел (информационный) показывает:

- одобрили вам кредит или отказали в выдаче;

- на какую сумму, тип ссуды;

- дату решения;

- причину отрицательного вердикта.

На заметку

Запрашивают КИ организации кредитно-финансового профиля, чтобы оценить свои риски. Если окажется, что вы — дисциплинированный и ответственный заемщик, проблем не будет. В противном случае, возникнут вопросы или отказ. Даже отметка об исправном погашении, но нескольких кредитов, может стать поводом для отрицательного ответа. Это трактуется «как избыточная долговая (кредитная) нагрузка.

Более того, неоднократное досрочное погашение долга не воспринимается банками положительно, т.к. в данном случае вы для них — невыгодный клиент. Если кредит возвращается быстрее, должник понесет меньше расходов, а значит, и ожидаемая прибыль кредитора сократится. Также кредитную историю могут запросить страховые компании, а также некоторые работодатели.

Если в результате проверки выясниться, что у вас плохая КИ, не спишите отчаиваться. Во-первых ее можно улучшить, правда, это длительный и затратный процесс. Во-вторых, сегодня некоторые банки более лояльно стали относиться к таким заемщикам.

Как исправить кредитную историю: проблемы, способы решения

Кредитная история выступает едва ли не самым важным и решающим фактором при выдаче кредита

В первую очередь банки обращают внимание на финансовое досье клиента, поскольку оно показывает, можно ли ему доверять. Если в прошлом КИ …Продолжить

Что такое кредитная история, кому и для чего она нужна

Как только человек начинает взаимодействовать с кредиторами, покупать в рассрочку, у него появляется кредитная история, в дальнейшем сопровождающая всю его жизнь. Накопление данных о финансовом досье заемщиков ввели в практику американцы в 70-х гг. ХХ …Продолжить

Подробно рассказываем, как очистить кредитную историю

В современном мире мы привыкли пользоваться кредитными средствами. Но не каждый заемщик реально оценивает свои силы, поэтому допускает просрочки или вовсе отказывается от погашения долга. Могут быть предпосылками таких действий и уважительные причины: болезнь, увольнение, …Продолжить

Важно!

У человека, еще не занимавшего денежные средства, КИ пустая, т.е. вторая (основная) часть будет отсутствовать. Но банки, как правило, к нейтральным кредитным историям относятся негативно. Это обосновано тем, что кредитор лишен возможности удостовериться в вашей кредитоспособности. Тем более, она может содержать информацию об отказе в подписании кредитного договора. Такие данные также вносят свою ложку дегтя.

Запросив КИ заемщика и увидев там отклонение заявок от первоочередного банка, последующий фининститут, скорее всего, поступит подобным образом, т.е. окажет в выдаче ссуды. Если взять кредит с хорошей кредитной историей – не проблема, то с плохой дела обстоят сложнее. Улучшение КИ занимает много времени. Это последовательный и затратный процесс.

Но особе, ранее допускавшей просрочки, не имеющей ныне возможности улучшить историю, не стоит даже и думать, как очистить ее. Ни банки, ни бюро, ни другие органы не имеют полномочий на удаление КИ. Поэтому не прибегайте к услугам аферистов, предлагающих оказать помощь по очищению финансового досье.

Хорошей кредитной историей будет обладать субъект, который аккуратно погашает займы, успешно закрыл предыдущие, нечасто обращается за кредитованием в течение определенного промежутка времени. Если с момента последнего кредита прошел год или больше, вероятно, на новый заемщик получит положительный ответ. Более того, его кредитный рейтинг будет возрастать, а история в целом – улучшаться.

В будущем у надежного, ответственного должника появится возможность занимать большие суммы, т.к. кредиторы станут ему доверять. Испортить КИ проще простого. Даже если вы раньше успешно возвращали кредиты, одно продолжительное несоблюдение сроков выплаты (более 30 дней) запятнает вашу репутацию, как и высокий уровень закредитованности, отклоненные запросы в банки.

В завершение

Раз в год каждый человек может получить кредитную историю бесплатно. В иных случаях нужно будет платить. В БКИ обращаются либо через интернет, либо посещают офис. Некоторые граждане прибегают к услугам специальных сервисов, которые, сотрудничая с бюро, могут предоставить кредитный отчет. Их услуги также стоят денег, хотя, например, Эквифакс дает возможность первый раз получить кредитную историю бесплатно.

Обратите внимание, что ваша кредитная история находится не во всех БКИ. Все зависит от того, с какими бюро взаимодействуют кредитующие организации, у которых вы оформляли ссуду

Чтобы узнать, где хранится КИ, выбирают один из способов: или просят банки сообщить данные, или сами подают запрос в ЦККИ. Помните, финансовое досье заемщика остается с ним на всю жизнь. Следовательно, его нужно беречь, ведь кредит с плохой кредитной историей взять довольно проблематично.

Найти банки, которые согласятся заключить договор с «проблемным» клиентом, не так-то просто. Их очень мало. И если человеку в подобной ситуации не удается наладить контакт с кредитно-финансовыми учреждениями, можно рассмотреть вариант с МФО, предоставляющими займы с плохой КИ.

Как исправить кредитную историю: проблемы, способы решения

Кредитная история выступает едва ли не самым важным и решающим фактором при выдаче кредита

В первую очередь банки обращают внимание на финансовое досье клиента, поскольку оно показывает, можно ли ему доверять. Если в прошлом КИ …Продолжить

Подробно рассказываем, как очистить кредитную историю

В современном мире мы привыкли пользоваться кредитными средствами. Но не каждый заемщик реально оценивает свои силы, поэтому допускает просрочки или вовсе отказывается от погашения долга. Могут быть предпосылками таких действий и уважительные причины: болезнь, увольнение, …Продолжить

Как узнать кредитную историю онлайн, бесплатно и платно

Физические лица, желающие узнать кредитную историю, могут сделать это несколькими способами: отправив запрос в БКИ, получить КИ, воспользовавшись услугами специальных сервисов. Использование новых технологий упрощает процедуру выдачи сведений клиенту о его платежной репутации. Обычно за …Продолжить

Где и как получить свою кредитную историю

К содержимому КИ имеют доступ непосредственно ее субъект (заемщик), пользователи (банки, микрофинансовые организации), ЦККИ (только к титульной части), представители суда. Кредитная история бесплатно может быть выдана ее субъекту при самостоятельном обращении в соответствующее бюро 1 раз в год. Все следующие запросы в течение 12 месяцев будут оцениваться по внутреннему тарифу компании.

На основании КИ формируется рейтинг платежеспособности заемщика. Он важен для организации, которая принимает решение о выдаче денежных средств новому клиенту. Самостоятельно бывает достаточно сложно разобраться в объемном отчете и понять, какие сведения он несет для кредитора. Чтоб оценить свой потенциал как заемщика, можно обратиться в специализированные сервисы за получением кредитного рейтинга, выстроенного на основании КИ. Рассмотрим несколько примеров.

РБКИ Эквифакс — одно из самых популярных бюро в России. Отличается от всех других сервисов тем, что непосредственно собирает данные у банков и МФО и предоставляет кредитную историю субъектам для самостоятельной оценки. При , далее — от 27 до 120 руб. за отчет в зависимости от выбранного пакета услуг (минимум 595 руб. за пакет). Метод предоставления — кредитная история онлайн

Обратите внимание, необходимо будет подтвердить личность одним из способов: через онлайн-сервис eID (бесплатно), расчетный счет (50 рублей), систему Contact (150 рублей), телеграмму на почте или посетить офис с паспортом (бесплатно).

Отчет будет доступен только после регистрации на сайте и подтверждения личности. Для его заказа необходимо авторизоваться, перейти в раздел «Услуги» и там нажать на стрелочку напротив бесплатного единоразового отчета

Время исполнения — от нескольких минут до 1 рабочего дня.

Юником24 — сайт с возможностью получить рейтинг финансового здоровья (РФЗ) в срок не более 5 минут. В отчете будут показаны аналогичные показатели, которыми пользуются крупнейшие банки при оценке своих клиентов. Стоимость РФЗ — от 200 до 400 Р.

Отчет содержит различные данные, из которых ясно видно вероятность одобрения кредита, конкретные проблемы в истории (если они есть) и какие меры стоит предпринять, чтобы гарантированно получить деньги.

Banki.ru — это сервис персонального подбора кредита, который помогает клиентам выбрать необходимые банковские продукты с высокой вероятностью одобрения. А также, с его помощью можно подсчитать свой скоринговый балл. Подбор кредитного продукта на ресурсе банки.ру осуществляется после расчета индивидуального кредитного рейтинга клиента, который производится абсолютно бесплатно. На основании произведенного подсчета сервис определяет вероятность одобрения кредита и подбирает наиболее подходящие для клиента предложения с учетом требований банков.

Есть еще один удобный вариант узнать о своем финансовом потенциале — это обратиться в МФО, где ранее был оформлен микрозайм. Работники компании перед одобрением заявки уже изучили вашу КИ, поэтому они могут предоставить ее заемщику для ознакомления бесплатно и максимально быстро. Подобную услугу уже оказывают МигКредит и Platiza.

С какими проблемами Вы можете столкнуться при поиске Вашей кредитной истории?

Вы обратились в бюро, а там нет информации о Вас. Почему это может быть?

Во-первых, банк, в котором Вы брали кредит, не выступает партнером именно этого кредитного бюро или вообще не сотрудничает ни с кем (бывает и такое, но очень редко). Так что ищите на сайтах бюро информацию о банках-партнерах

Во-вторых, такие кредитные бюро начали формировать свои базы только после вступления в силу закона. Т. е. только с 2009 года. Соответственно, о более ранних кредитах в их архивах просто нет.

В-третьих, информация, которая содержится в базах – неточная. Тогда Вам нужно оформить письменный запрос, предоставить подтверждающую информацию. И это станет основанием для внесения изменений в базу после обязательной процедуры проверки.

Как исправить плохую кредитную историю

Отчет по кредитной истории взять можно и более раза в год, но необходимо за такую процедуру дополнительно платить. Любой банк России может потребовать сведения клиента, от которых будет зависеть будущее сотрудничество. Ищите способы заранее улучшить КИ, если с ней возникали сложности. Запросить ее бесплатно онлайн можно для дальнейшего оформления микрозаймов в сервисах займов, ведь таким образом отчетность можно значительно улучшить.

Для исправления плохих показателей необходим постепенный план, при котором нужно брать и вовремя погашать свои долговые обязательства, выравнивая, тем самым, динамику выплат по ссудам. Процедура оформления таких займов не отличается от обычных, но при контакте с кредитором лучше указать цель займа, тогда могут быть предложены более выгодные условия. Список организаций, способный помочь в улучшении финансовой репутации, можно найти без труда. Впоследствии центральный филиал бюро получит все сведения о ситуации и динамике улучшения.

Кредитование является одной из самых сложных финансовых операций. Оно вмещает в себе множество нюансов и условий. КИ, как один из решающих показателей финансовой деятельности, нуждается в четком мониторинге, который предотвращает кучу проблем, возникающих в самый неожиданный момент.

Проверить историю бесплатно можно и не прибегая к бесконечной беготне от почты до инстанций, а сидя дома, через онлайн-сервисы. Кроме наличия самой отчетности, необходимо еще и правильно ее проанализировать, в чем поможет специалист по финансовым рейтингам и динамике финансирования. В сумме все это дает полное представление ситуации и вместе с актуальными данными либо нуждается в корректировке, либо открывает возможности для дальнейшего сотрудничества с банками и МФО.

Нужно ли периодически проверять свою кредитную историю?

Ответ – несомненно, да. В каких случаях это желательно делать? Если Вы хоть раз брали кредит, после окончания выплаты проверьте, закрыт ли он, не осталась ли мизерная сумма долга, которая может обрасти пенями и штрафными процентами. Если Вы на сегодня выплачиваете кредит, а собираетесь взять еще один – тоже стоит уточнить, исправно ли передает банк данные о Ваших выплатах. Если нет – это будет причиной для отказа Вам.

Еще один повод обратиться к таким базам – потеря документов (в частности паспорта). Мошенники могут воспользоваться Вашим документом, взять на Ваше имя кредит и, естественно, не выплачивать. А Вы об этом даже и знать не будете, пока Вас не начнут разыскивать сотрудники банка или коллекторы с требованием погасить долги.

Как самому узнать свою кредитную историю через Госуслуги: пошаговая инструкция

Наши эксперты рассказывают, как узнать самому кредитную историю бесплатно через Госуслуги.

Шаг 1. Проверить наличие подтвержденной учетной записи на Госуслугах. Только подтвержденная учетная запись дает доступ ко всем сервисам Госуслуг. Для подтверждения нужны данные СНИЛС и паспорта. Подтверждение учетной записи допускается через Центры обслуживания пользователей (они есть в большинстве МФЦ), через Сбербанк, Почта банк, Тинькофф банк. Адреса ближайших Центров обслуживания можно уточнить на сайте Госуслуг.

Шаг 2. Подать запрос в БКИ с подтверждением личности через Госуслуги. Бюро выдаст информацию о кредитной истории гражданину или лицу по доверенности. Идентификация проводится по паспорту в офисе БКИ, либо онлайн по учетной записи госуслуг (ЕСИА). В 2021 году уже все бюро позволяют подтвердить личность заявителя посредством учетной записи Госуслуг.

После идентификации нужно выбрать вариант получения:

- по почте;

- на email;

- через личный кабинет на сайте БКИ.

Документ в виде цифрового файла приходит в течение 15 минут, заверен ЭЦП.

Кредитная история — это отражение вашей способности брать ссуды

Активному в финансовом плане человеку, да и простому должнику с одним кредитом необходимо знать свою кредитную историю. Помните, что КИ портит не столько факт прохождения процедуры банкротства, сколько информация о допущенных ранее просрочках.

Как получить свою кредитную историю через Центробанк и БКИ

Центробанк РФ является регулятором финансовой сферы, в том числе выдает лицензии банкам и БКИ.

Порядок получения данных о БКИ через Центробанк заключается в следующем:

- получить список бюро через ЦБ РФ можно только по коду субъекта, т.е. по фамилии, паспорту или СНИЛС такая информация не выдается;

- при заполнении формы «Субъект» нужно ввести код, паспортные данные, адрес электронной почты;

- список БКИ, с указанием их названий, адресов и телефонов, будет направлен по электронной почте.

По запросу из Центробанка РФ может быть получена справка об отсутствии БКИ с вашей кредитной историей. Это означает, что вы никогда не брали кредитов, а сведения о вашей задолженности никогда не передавались в одно из бюро. Случаи, когда данные о кредитах, займах или иных обязательствах ошибочно не передавались в БКИ, встречаются крайне редко, поэтому проверьте точность введенных сведений.

Далее обратиться с запросом в каждое бюро из списка, чтобы получить выписку из кредитной истории: лично либо выдать доверенность представителю. При личной явке проверяется паспорт, после чего выписку сформируют и выдадут в течение нескольких минут.

Через сайт бюро можно получить документ без личной явки:

- зарегистрироваться и получить доступ в личный кабинет;

- пройти идентификацию личности способами, указанными на сайте, либо через учетную запись Госуслуг;

- получить выписку о сведениях кредитной истории, которую ведет данное бюро.

Способы идентификации личности каждое бюро устанавливает самостоятельно. Это может быть загрузка личного фото и скана паспорта, ответы на вопросы о предыдущих или действующих кредитах, отправка нотариально заверенного заявления, иные варианты. Так как у большинства граждан есть профиль на Госуслугах, проще подтвердить учетную запись и пройти идентификацию таким способом.

Два раза в год БКИ обязана выдать кредитную историю бесплатно. При последующем обращении будет взиматься плата. Например, в НКБИ эта услуга будет стоить 450 руб. за каждую выписку, кроме первой и второй. Количество запросов не ограничено.

Если при проверке кредитной истории вы нашли ошибки, их можно исправить по заявлению в БКИ. Так как Закон № 218-ФЗ не содержит единых правил исправления, бюро утверждают их самостоятельно. Для исправления необходимо представить справки из банков или МФО с корректной информацией. Если ошибки носят технический характер, БКИ внесет изменения по заявлению гражданина.

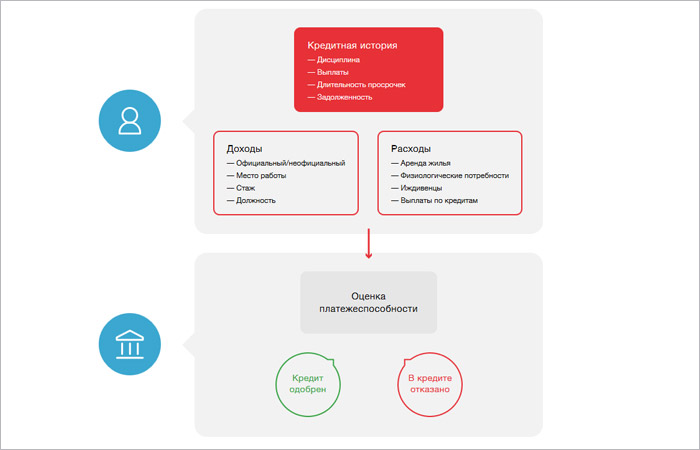

Как узнать, что проверяет банк перед выдачей кредитов?

Ни один банк не расскажет, как он осуществляет проверку граждан, подавших заявку на кредит. У каждого кредитора свой порядок. Однако у всех кредитных организаций есть общие для всех этапы.

Весь алгоритм условно делится на 3 этапа:

- Скоринг. На этом этапе, как правило, в автоматическом режиме с помощью специальной программы проверяется информация, указанная заявителем в анкете-заявке: уровень образования, наличие/отсутствие движимого/недвижимого имущества, размер заявленного дохода и т.п. По результатам выдаётся предварительное решение.

- Проверка КИ. Если предварительно принято положительное решение, то банк запрашивает кредитную историю и анализирует её.

- Документальная проверка. С кредитным досье полный порядок. Кредитор приступает к проверке пакета документов, предоставленного заявителем. Подключается служба безопасности банка. Досконально проверяется достоверность представленных заявителем бумаг, осуществляются звонки работодателю и лицам, указанным заявителем, как контактные. Не останутся без внимания и отношения потенциального заёмщика с законом: наличие/отсутствие судимости, приводов в полицию и т.п.

Хотите подробностей, обратитесь к профессионалам. Например, в компанию «Прогресскард».

Чтобы стать пользователем сервиса и решить свои кредитные проблемы, нужно лишь зарегистрироваться на сайте, выбрать и оплатить одну из 3-х программ.

После выполнения этих несложных манипуляций в течение часа в ваш ЛК поступит полный отчёт, а при наличии проблем, инструкция и план их решения.

Это онлайн-сервис, предлагающий банковским заёмщикам целый ряд полезных услуг:

- проверяет своих клиентов по тем же параметрам, что и банки;

- анализирует их ситуации на возможность отказа по кредитной заявке;

- рассчитывает рейтинг;

- подбирает инструменты для улучшения КИ;

- подбирает банк, готовый прокредитовать.

В видео ниже подробная инструкция как пользоваться сервисом:

Как узнать, где хранится КИ

Следующий шаг в получении КИ — выяснение, где храниться досье. Как можно узнать такую информацию? Сделать запрос в ЦККИ. При наличии пароля КИ делается это быстро и бесплатно на сайте каталога, где указываются:

- ФИО;

- данные паспорта;

- когда выдан;

- код субъекта КИ;

- e-mail, на который необходимо отправить ответ.

Когда код не сформирован или утерян, есть два пути решения проблемы. Первый — сгенерировать код заново и посмотреть интересующую информацию на сайте ЦККИ. Второй — воспользоваться услугами:

- БКИ;

- банков и МФО;

- нотариальной конторы;

- почты РФ.

Перечисленные способы — платные. Необходимо заплатить 300-800 рублей.

Центральный банк предусмотрел возможность запроса через нотариальную контору. Сам запрос и ответ на него производятся в электронном виде, через сервера ЦККИ и Федеральной нотариальной палаты. Нотариус имеет один рабочий день после поступления ответа, чтобы предоставить своему клиенту информации о местах хранения его досье.

Самостоятельно сделать запрос можно телеграммой. Ее необходимо дать по адресу: 107016, Москва, ЦККИ. В ней пишутся:

- ФИО;

- паспортные данные;

- место и дата рождения;

- данные регистрации;

- номер сотового или домашнего телефона;

- e-mail, на который следует направить ответ.

Оператор сверяет телеграмму с паспортными данными и заверяет ее своей подписью. При формировании текста телеграммы необходимо:

- Каждую позицию запроса производить с новой строки;

- Символ @ в адресе электронной почты заменить на «а» в скобках. Если в e-mail имеется символ «_», следует писать «нижнее подчеркивание».

При задержке ответа на телеграмму более 72 часов, отправителю следует обратиться в ЦККИ через онлайн-приемную ЦБ РФ. В обращении указать:

- Дату отправления телеграммы;

- ФИО;

- Адрес e-mail, указанный в телеграфном отправлении.