Порядок и сроки сдачи отчетности и уплаты налогов в 2021 году

Содержание:

- Отчетность учреждений за девять месяцев 2020 года: сроки, состав и изменения

- Другие налоговые отчеты по ИП на упрощенке без сотрудников

- Список документов по бухгалтерской отчетности

- Что входит в квартальную отчетность

- Критика четвертей

- Подготовка бухгалтерской отчетности

- Какие бывают финансовые отчеты?

- Какие доходы можно не учитывать при расчете налога на прибыль за 2019 год

- Срок сдачи отчетности в 2021 году в ФСС

- Таблица со сроками сдачи бухгалтерской отчетности в 2021 году

- Состав квартальной отчетности на общей системе налогообложения (организации и ИП)

- Календарь бухгалтера по кварталам

- Что такое ежеквартальный отчет?

- Налоговый календарь для ИП

- Проверка базы 1С на ошибки. Для корректной сдачи отчетности, расчета НДС, закрытия периода без ошибок.

Отчетность учреждений за девять месяцев 2020 года: сроки, состав и изменения

Из этой статьи вы узнаете о том, какую бухгалтерскую отчетность и в какие сроки сдавать учреждениям за 9 месяцев 2020 года, а также о последних изменениях в отчетности.

При составлении бухгалтерской отчетности казенные учреждения руководствуются Приказом Минфина РФ от 28.12.2010 № 191н «Об утверждении Инструкции о порядке составления и представления годовой, квартальной и месячной отчетности об исполнении бюджетов бюджетной системы Российской Федерации», а бюджетные и автономные учреждения — Приказом Минфина РФ от 25.03.2011 № 33н «Об утверждении Инструкции о порядке составления, представления годовой, квартальной бухгалтерской отчетности государственных (муниципальных) бюджетных и автономных учреждений». Кроме данных инструкций, при составлении отчетности необходимо руководствоваться разъясняющими письмами ведомств.

Состав бухгалтерской отчетности учреждений за 9 месяцев 2020 года

|

Бюджетная отчетность казенных учреждений за 9 месяцев 2020 года |

Бухгалтерская отчетность бюджетных и автономных учреждений за 9 месяцев 2020 года |

|

1. Справка по консолидируемым расчетам () 2. Отчет об исполнении бюджета () 3. Отчет о бюджетных обязательствах () 4. Отчет о бюджетных обязательствах по нацпроектам (ф. 0503128-НП) 5. Справка о суммах консолидируемых поступлений () 6. Пояснительная записка () с приложениями 7. Дополнительные отчетные формы, если установлены вышестоящим органом |

1. Справка по консолидируемым расчетам () 2. Отчет об исполнении плана ФХД () 3. Отчет об обязательствах учреждения () 4. Отчет об обязательствах в рамках нацпроектов (ф. 0503738-НП) 5. Пояснительная записка () с приложениями 6. Дополнительные отчетные формы, если установлены учредителем |

Сроки сдачи бухгалтерской отчетности

Для бюджетных и автономных учреждений срок сдачи бюджетной отчетности устанавливает учредитель. Для казенных учреждений этот срок устанавливает вышестоящий орган власти — главный распорядитель бюджетных средств (ГРБС). По общему правилу вышестоящие органы власти доводят до учреждений сроки сдачи отчетности отдельным письмом.

Если учреждение нарушит срок сдачи отчетности, возможен штраф от 10 000 до 30 000 ₽ (п. 1 ст. КоАП, п. Инструкции, утв. Приказом Минфина РФ от 28.12.2010 № 191н, п. Инструкции, утв. Приказом Минфина РФ от 25.03.2011 № 33н).

После того как учреждение представило отчетность учредителю или ГРБС и он ее принял, квартальную отчетность необходимо разместить на сайте учреждения или на официальном сайте для размещения информации о государственных (муниципальных) учреждениях. Срок, в который отчетность должна быть размещена на официальном сайте, устанавливается вышестоящей организацией. По общему правилу, отчетность нужно опубликовать в течение пяти дней после того, как она была принята вышестоящим органом власти. Такой вывод следует из п. Приказа Минфина РФ от 21.07.2011 № 86н.

Изменения в бухгалтерской отчетности учреждений за 9 месяцев 2020 года

В отчетности казенных учреждений — получателей бюджетных средств изменений не произошло. Казенные учреждения, которые не являются распорядителями бюджетных средств (РБС) или ГРБС, сдают бюджетную отчетность в обычном составе (см. таблицу выше).

В бюджетных и автономных учреждениях изменения в бухотчетность внесены приказами Минфина РФ от 30.06.2020 № 127н и от 30.01.2020 № 11н.

По отчетности за 9 месяцев изменения коснулись формы 0503737 «Отчет об исполнении учреждением плана его финансово-хозяйственной деятельности». Из раздела 4 «Сведения о возвратах остатков субсидий и расходов прошлых лет» теперь исключены две строки: 911 «из них по кодам аналитики» и 951 «из них по кодам аналитики» (пп. 3 п. 9 Изменений, утв. Приказом Минфина РФ ).

Наталья Силантьева,

эксперт Контур.Норматива по вопросам бюджетного учета

Другие налоговые отчеты по ИП на упрощенке без сотрудников

Нужно ли сдавать другие отчеты зависит от вида деятельности ИП и от того, какие еще налоги он платит.

Если он платит только упрощенный налог, то больше ничего сдавать не нужно.

Если ИП платит земельный, имущественный или транспортный налог – по ним отчитываться тоже не нужно. Отчеты по этим налогам сдают только организации, а ИП просто платят по уведомлениям, которые приходят из налоговой инспекции.

Если предприниматель выставил счет-фактуру с НДС или совершил другую операцию, которая облагается НДС даже несмотря на применение УСН, он должен сдать декларацию по НДС за соответствующий квартал и заплатить в бюджет сумму НДС по этой декларации.

Список документов по бухгалтерской отчетности

Большое количество форм и деклараций различных направленностей входит в основные разделы по отчетности предприятия, список главных представим ниже.

Документация должна содержать:

- бухгалтерский баланс;

- справку о прибыли и расходах;

- отчет по изменению капиталов;

- отчеты по движению денежных средств внутри системы;

- дополнения по балансу;

- отчеты по формам отдела финансов;

- аудиторский отчет;

- пояснительную записку.

На деле вы должны подтверждать и фиксировать любые финансовые операции, которые имели место на вашей фирме на протяжении промежутка времени, входящего в сроки подачи отёчности.

1. Форма подачи.

Процедура предусматривает передачу документации через близлежащие налоговые отделы в регионе проживания физического/юридического лица.

Если регистрация в печатном виде может занять до 2 — 3 календарных дней, то при электронной сдаче вы моментально отмечаетесь в государственном органе.

Сдача в печатном виде:

-

Через личный визит в отделение.

Передать документы может как глава предприятия, так и его уполномоченный.

Момент предоставления отёчности фиксируется представителем на месте.

-

Через почту.

Чтобы избежать накладок, следует в конверт добавить опись содержимого.

Датой подачи считается момент ее отправления с почтового отделения.

Существует 2 наиболее распространенных способа сдачи бухгалтерской отчётности в электронном виде:

Способ 1: Оператор ЭДО.

Процесс организован при помощи телекоммуникационных каналов связи с 3 уровнями защиты электронных подписей. Сроки подачи фиксируются при поступлении отчетности на сервер налоговых органов.

Преимущества метода:

-

экономия личного времени.

Можно подать отчеты из любой точки мира, не беспокоясь о сроках доставки – все документы регистрируются в системе в течение 5 минут;

- нет потребности в печатных копиях;

- система в автоматическом режиме ищет ошибки и указывает на них, не допуская преждевременной отправки;

- возможность обновить формы отчетов и дополнить недостающие в любой момент из личного кабинета;

- получение в течение суток на руки справки, подтверждающей получение и регистрацию документов в срок;

- многоуровневая система защиты.

В любой момент пользователь имеет возможность послать запрос на предоставление отдельных документов за предыдущие кварталы.

Удобный способ восстановить утерянные файлы при возникновении проблемных ситуаций с оборудованием.

Способ 2: Через ФНС.

Федеральный налоговый сайт России совсем недавно запустил новый проект, упрощающий форму подачи бухгалтерской отчетности налогоплательщиками.

Алгоритм работы:

- Получить идентификатор пользователя на сайте налоговой службы.

- Установить программу «Налогоплательщик ЮЛ».

- Зарегистрироваться через программу с помощью полученного идентификатора.

- Установить 2 дополнительных модуля: «Корневой сертификат» и «Список отозванных сертификатов».

Сдача бухгалтерских отчетов для предприятий, имеющих более 100 сотрудников, преимущественно должна осуществляться в электронном виде.

Крупные предприятия должны ориентироваться именно на такой формат, предположительно через 1 — 2 года пожелание приобретет обязательную форму.

Что входит в квартальную отчетность

При составлении квартальной отчетности в ее состав включается ряд различных документов. Основным из них является бухгалтерский баланс, где отражено финансовое положение компании на отчетный период. При составлении баланса для квартальной отчетности данные на начало отчетного квартала должны соответствовать данным на конец прошлого отчетного квартала.

Кроме того, при составлении квартальной отчетности в ее состав может включаться и пояснительная записка, где даются все необходимые пояснения, делающие квартальную отчетность еще более прозрачной. В этой пояснительной записке, оформленной при составлении квартальной отчетности, могут разъясняться методы оценки производственных запасов, стратегия развития фирмы и использования ее потенциала, меры повышения квалификации сотрудников компании.

Для более наглядного представления информации при составлении пояснительной записки к квартальной отчетности могут использоваться графики, диаграммы, таблицы и другие виды наглядности.

Кроме того, при составлении квартальной отчетности в состав ее документов входят отчеты о движении капитала компании, о ее прибылях и убытках за отчетный период, о движении денежных средств.

Все эти отчеты при составлении квартальной отчетности помогают понять, как менялся состав собственных средств компании за отчетный квартал, как расходовались в отчетном периоде средства, какие были получены займы и кредиты.

Также при составлении квартальной отчетности важно учитывать и требования соответствия квартальной отчетности международным стандартам. Это тем более важно для компаний, которые ведут активное сотрудничество с зарубежными партнерами, другую внешнеэкономическую деятельность

Искажения и ошибки, допущенные при составлении квартальной отчетности, могут быть не замечены на первый взгляд и выявлены лишь при проверке отчетности компании. Однако эти ошибки, допущенные при составлении квартальной отчетности, означают несоответствие квартальной отчетности требованиям к ее составлению, ее необъективность и недостоверность.

Разумеется, составление подобного рода квартальной отчетности никак не может служить инструментом для улучшения управления компанией. Более того, некорректное составление квартальной отчетности может повлечь серьезные негативные последствия и для учредителей компании, и для ее акционеров, и для вкладчиков и иных заинтересованных лиц.

Критика четвертей

Некоторые руководители публичных компаний сомневаются в важности системы квартальной отчетности. Уоррен Баффет, генеральный директор Berkshire Hathaway (BRK), и Джейми Даймон, генеральный директор JP Morgan Chase (JPM), были критиками, заявив, что это оказывает слишком сильное давление на компании и руководителей, чтобы обеспечить краткосрочные результаты, чтобы удовлетворить аналитиков и инвесторов, в отличие от сосредоточения внимания на долгосрочных интересах бизнеса

После обсуждения с бывшим генеральным директором PepsiCo Индрой Нуйи 17 августа 2018 года президент Трамп присоединился к оппозиции, заявив, что он поговорил с руководителями бизнеса, которые считают, что они создадут больше рабочих мест и улучшат свой бизнес, если перейдут от системы квартальной отчетности к системе. полугодовой. Президент попросил SEC изучить проблему.

Компании представляют сводные годовые отчеты один раз в год, поэтому информация может стать устаревшей в период между циклами годовой отчетности. Один из подходов к решению этой проблемы – использовать анализ за четыре квартала или за 12 месяцев (TTM).

К середине четвертого квартала 2019 года годовые данные за 2019 год можно будет оценить, суммируя последние четыре квартала. В этом случае предположим, что доступны результаты компании за третий квартал 2019 года. Аналитик вручную объединит квартальные данные за первые три квартала 2019 года с последним кварталом 2018 года, чтобы оценить прибыль компании и тенденции выручки.

Этот анализ будет перекрывать некоторые данные, использованные в последнем годовом отчете, но он все же даст некоторое представление о том, как может выглядеть 2019 год к концу года. Если первые три квартала 2019 года были плохими по сравнению с первыми тремя кварталами 2018 года, анализ последних четырех кварталов покажет это.

Подготовка бухгалтерской отчетности

Бухгалтерия предприятия работает круглый год. Подача информации в соответствующие органы производится в 4 квартала, каждый из которых состоит из 4 месяцев.

В зависимости от размера организации процесс подготовки может занять 1 — 2 месяца беспрерывной работы, а перепроверка финансовых показателей усложняет работу всего отдела.

1) Задачи бухгалтерской отчетности и требования к ней.

Зачем же нужно подавать отчетность в государственные отделы?

Поступающая информация дает возможность органам управления оценивать и контролировать размер средств, поступающих в казну на протяжении года.

Задачи финансовой отчетности:

- помощь в решении вопросов о взаимном сотрудничестве организации и государства;

- анализ периодов и размеров уплаты налоговых сборов;

- рациональное отображение показателей финансовой устойчивости организации.

Помимо задач выдвигается и ряд требований, без соблюдения которых вероятность принятия документации органами власти будет равна нулю.

Правильное оформление и структуризация отчетов – важный компонент успешной деятельности бухгалтерского отдела предприятия.

Требования:

- Отображение полной финансовой картины предприятия через фиксирование его деятельности.

- Применение заранее утвержденных финансовым отделом видов и способов деятельности.

- Соблюдение сроков сдачи документации в налоговые органы Российской Федерации.

Основными составляющими отчетов являются цифры по балансу организации и ее ежеквартальным тратам при получении прибыли в процессе функционирования. Часто к основному объему бумаг добавляют аудиторское подытоживание и записку с пояснениями.

2) Изменения в 2017 году.

Несоблюдение требований по оформлению и срокам приведет к начислению организациям внушительных штрафов.

| Обновления налоговых деклараций для физических лиц | |

|---|---|

| Налоговая декларация 3-НДФЛ | Предусматривает обновление налогов по дополнительным расходам/доходам организации. |

| Изменения в 2-НДФЛ | Информационная справка по доходам. |

| Форма 6-НДФЛ | Данные по заработным платам сотрудников. |

В апреле 2017 года форма сдачи отчетов стала упрощенной.

Информация, включающая код страхования и другие личные данные, сдается по каждому сотруднику в пенсионные органы по истечении каждого квартала.

При просрочке подачи налагается взыскание в 1000 рублей, а при ошибках в данных придется заплатить 500 рублей.

Упрощается процедура окончательного подтверждения бумаг: главный бухгалтер освобождается от обязательного скрепления отчетов личной подписью в документах.

Если фирма оформлена по упрощенной схеме налоговых сборов, она все равно должна будет в обязательном порядке вести отчетность и сдавать ее в указанные законодательством сроки.

Какие бывают финансовые отчеты?

Финансовые отчеты можно классифицировать по:

- Периоду: квартальный, годовой

- Типу: бухгалтеский (РСБУ, GAAP), финансовый (МСФО, IFRS)

- Достоверности: аудированный, неаудированный

Квартальные и годовые отчеты финансовые отчеты

Здесь название говорит само за себя. Квартальный финансовые отчет содержит промежуточные данные, например только за 2 квартал текущего года, а годовой — данные за весь год.

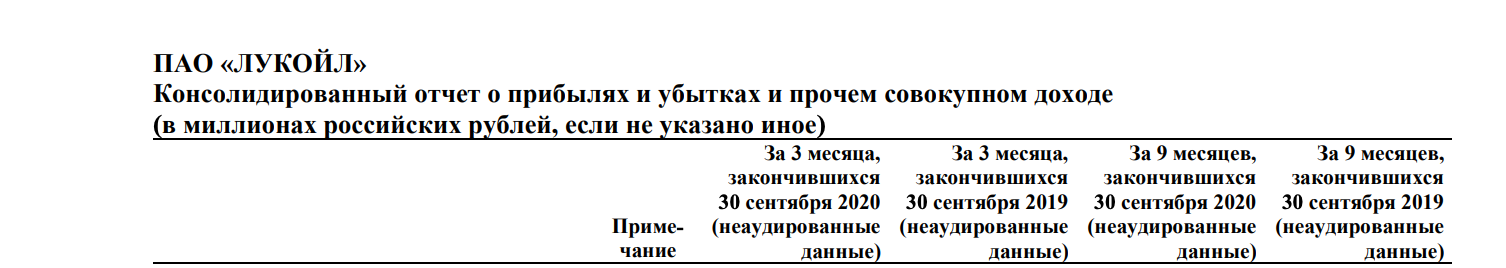

В квартальных отчетах также часто присутствуют данные за весь период с начала года. Например, в отчете за 3 квартал, будут данные за 9 месяцев с начала года:

из квартального отчета компании Лукойл

из квартального отчета компании Лукойл

Если вам нужно посчитать мультипликаторы на основе квартального отчета, сперва нужно привести данные к годовым значениям. Лучше всего взять 4 квартальных отчета подряд и посчитать так называемый TTM.

В крайнем случае можно экстраполировать данные квартала на весь год, но результат получится не точным.

Бухгалтерские и финансовые отчеты

Здесь объяснение лучше начать с цели:

- Цель бухгалтерского отчета — рассчитать сумму налога для уплаты

- Цель финансового отчета — дать инвесторам оценку компании

Отсюда следуют 2 важных различия:

- Как считается?Одни и те же активы по разным стандартам учитываются по-разному. И если US GAAP исторически по смыслу близок к международному стандарту IFRS, то РСБУ отчетность отличается значительно.

- Что считается?Бухгалтерский отчет формируется для каждого юридического лица отдельно, в то время как финансовая отчетность строится на основе консолидированных данных.

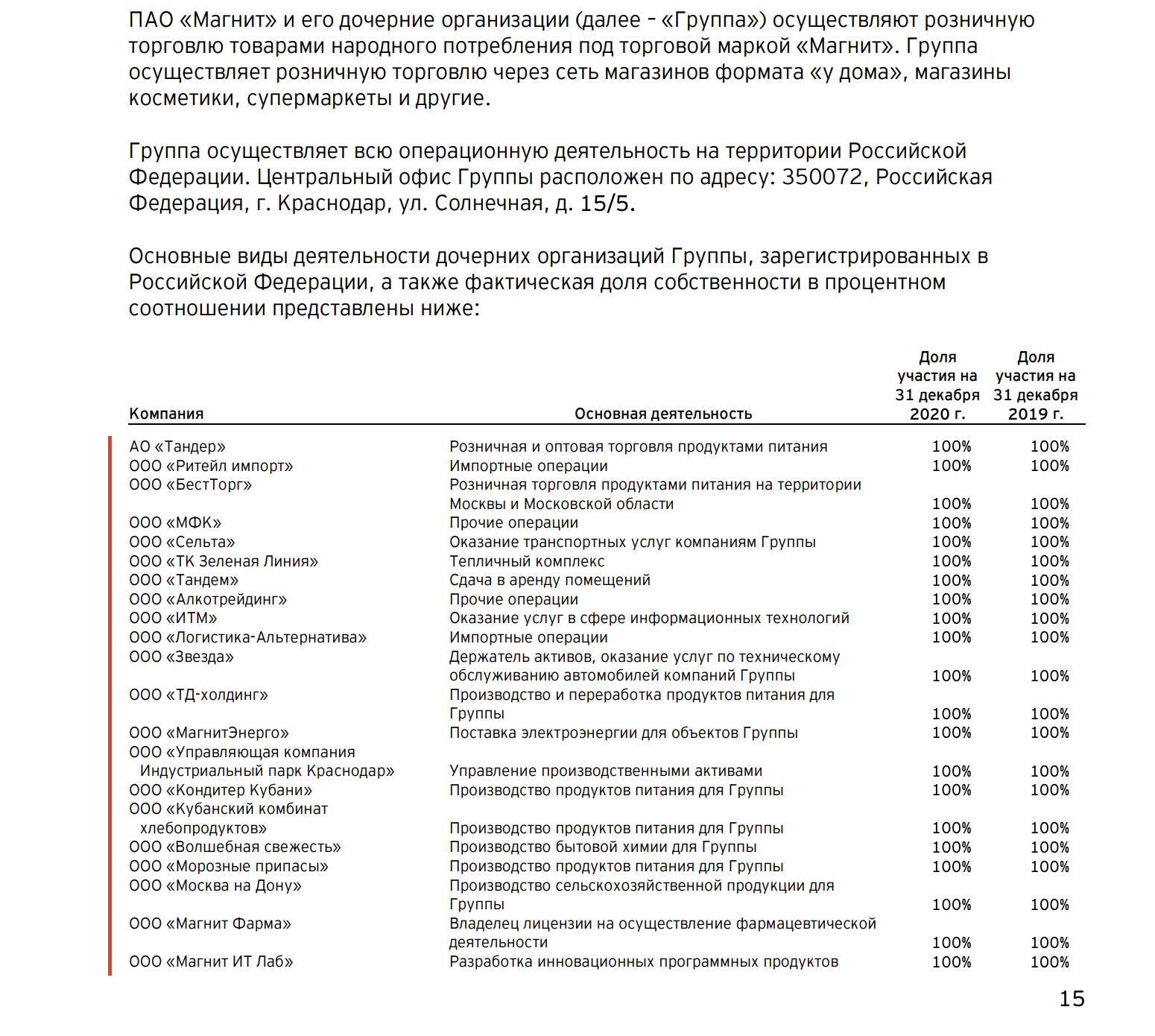

Показательные различия можно найти в ритейле, например в отчете компании Магнит:

Примечание к консолидированной отчетности компании Магнит

Примечание к консолидированной отчетности компании Магнит

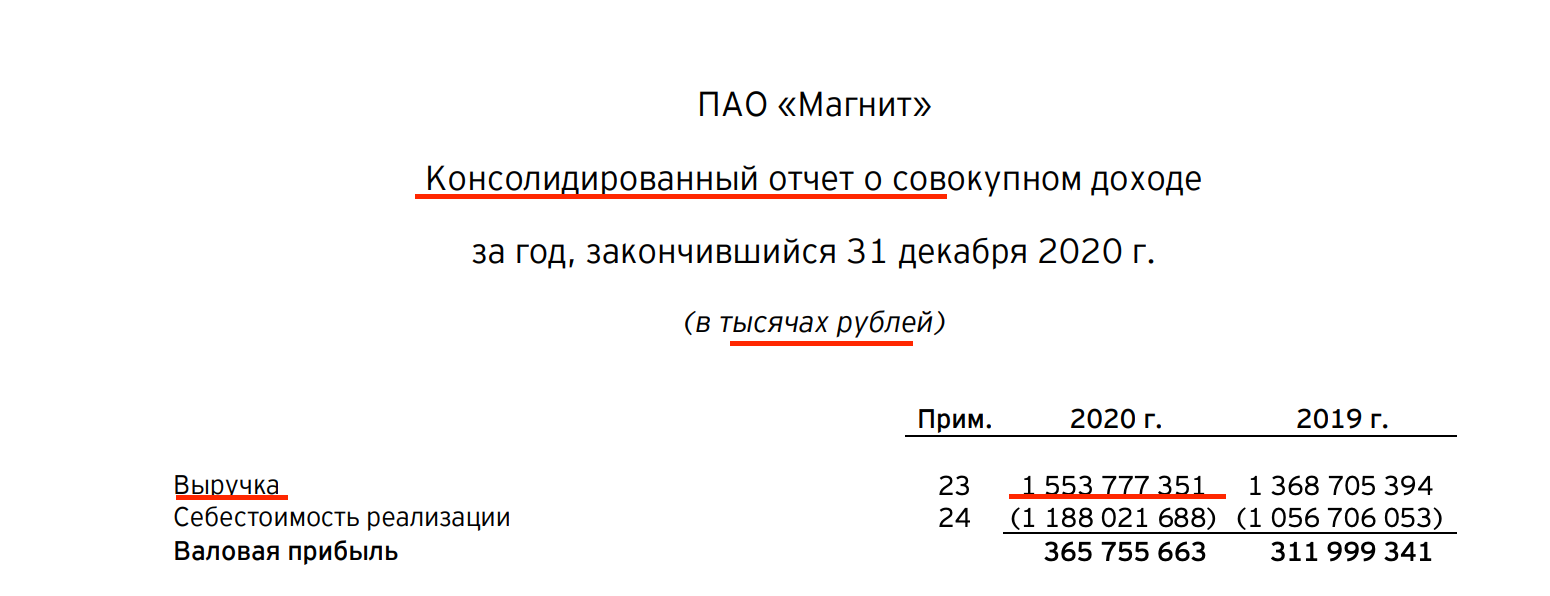

Как видите, финансовая отчетность, помимо самого «ПАО Магнит» учитывает группу из более 20 дочерних компаний, тогда как бухгалтерская отчетность считается для каждого юр. лица отдельно.

Вот как это отражается на цифрах отчетов:

Разница в выручке МСФО и РСБУ отчета ПАО Магнит

Аудированные и неаудированные финансовые отчеты

Аудитор — это сторонняя, лицензированная компания, которая проверяет и заверяет финансовую отчетность компании-клиента (за большие деньги), согласно стандартам отчетности и несет за это ответственность, вплоть до уголовной.

При этом это не означает, что неаудированные данные обязательно содержат искажения, или что аудированные данные эти искажения содержать не могут.

Какие доходы можно не учитывать при расчете налога на прибыль за 2019 год

Закон № 325-ФЗ скорректировал перечень доходов, которые не учитываются при определении налогооблагаемой прибыли (ст. 251 НК РФ). Причем эти поправки распространяются на правоотношения, возникшие с 01.01.2019 (п. 13 ст. 3 Закона № 325-ФЗ)

Следовательно, их можно принимать во внимание при расчете налога на прибыль за налоговый и отчетные периоды 2019 года

Курортный сбор

Как уже отмечала ФНС России в письме от 12.04.2018 № СД-4-3/6986@, суммы курортного сбора, полученные владельцами гостиниц с постояльцев, не нужно учитывать в доходах для целей налогообложения, так как эти суммы полностью перечисляются в бюджет субъекта РФ, и, следовательно, экономической выгоды нет. Соответственно, суммы курортного сбора владельцам гостиниц не нужно включать в выручку при исчислении налога на прибыль, НДС, УСН и НДФЛ.

В отношении налога на прибыль теперь это закреплено в подпункте 9.1 пункта 1 статьи 251 НК РФ, согласно которому операторы курортного сбора (организации и ИП, оказывающие гостиничные и пр. услуги) не должны учитывать этот сбор при определении налогооблагаемой прибыли.

Увеличение номинальной стоимости доли в ООО без изменения доли участия

Участник общества с ограниченной ответственностью (ООО) теперь вправе не учитывать для целей налогообложения увеличение номинальной стоимости своей доли ввиду увеличения уставного капитала ООО, если при этом размер самой доли остался прежним (пп. 15 п. 1 ст. 251 НК РФ).

Например, такая ситуация возникает при увеличении уставного капитала ООО за счет его имущества — нераспределенной прибыли, резервного и иных фондов (созданных в соответствии с законом или уставом ООО), добавочного капитала (ст. 18 Федерального закона от 08.02.1998 № 14-ФЗ). Следовательно, если увеличение уставного капитала таким способом зарегистрировано налоговой инспекцией в 2019 году, то платить соответствующий налог на прибыль участнику ООО не нужно.

Напомним, что до принятия Закона № 325-ФЗ подпункт 15 пункта 1 статьи 251 НК РФ относился только к акционерам АО и не распространялся на участников ООО, о чем неоднократно высказывался Минфин России (подробнее см. в ).

Таким образом, указанные изменения улучшают положение участников ООО.

Отметим также, что поправки в подпункт 15 пункта 1 статьи 251 НК РФ не распространяются на доходы организаций (участников ООО) в виде стоимости дополнительно полученных ими долей по решению общего собрания участников этого ООО. Например, такая ситуация возникает при распределении между оставшимися участниками ООО доли вышедшего из него участника (п. 6.1 ст. 23, ст. 24 Закона № 14-ФЗ). Следовательно, увеличение номинальной стоимости доли таким способом облагается налогом на прибыль (как и прежде).

Изменения, внесенные в подпункт 15 пункта 1 статьи 251 НК РФ Законом № 325-ФЗ, распространяются на правоотношения, возникшие с 01.01.2019.

Перенос ОС при реконструкции государственных или муниципальных объектов

С 01.01.2019 организации могут не учитывать доходы в виде результатов работ по переносу, переустройству основных средств, принадлежащих налогоплательщику на праве собственности или оперативного управления.

Речь идет о работах по переносу (переустройству), выполненных сторонними подрядчиками в связи с созданием иного объекта капстроительства, принадлежащего государству или муниципалитету (пп. 11.2 п. 1 ст. 251 НК РФ).

Закон № 325-ФЗ внес коррективы в эту норму. Теперь она действует не только при создании государственных (муниципальных) объектов капстроительства, но и при их реконструкции, а также при создании (реконструкции) линейных объектов государственной (муниципальной) собственности. Напомним, линейные объекты — это линии электропередачи, линии связи (в том числе линейно-кабельные сооружения), трубопроводы, автомобильные дороги, железнодорожные линии и другие подобные сооружения (п. 10.1 ст. 1 Градостроительного кодекса РФ). Причем уточнено, что создание (реконструкция) перечисленных объектов может финансироваться за счет средств бюджетов бюджетной системы РФ как полностью, так и частично.

|

1С:ИТС Подробнее о других доходах, не учитываемых при расчете налога на прибыль за 2019 год, см. в справочнике раздела «Консультации по законодательству». |

Срок сдачи отчетности в 2021 году в ФСС

Срок сдачи 4-ФСС зависит от способа подачи расчета:

| Вид отчетности | За какой период представляется | Срок представления в ФСС |

|---|---|---|

| Расчет 4-ФСС на бумаге | За 2020 год | Не позднее 20.01.2021 |

| За I квартал 2021 года | Не позднее 20.04.2021 | |

| За I полугодие 2021 года | Не позднее 20.07.2021 | |

| За 9 месяцев 2021 года | Не позднее 20.10.2021 | |

| За 2021 год | Не позднее 20.01.2022 | |

| Расчет 4-ФСС в электронном виде | За 2020 год | Не позднее 25.01.2021 |

| За I квартал 2021 года | Не позднее 26.04.2021 | |

| За I полугодие 2021 года | Не позднее 26.07.2021 | |

| За 9 месяцев 2021 года | Не позднее 25.10.2021 | |

| За 2021 год | Не позднее 25.01.2022 | |

| Подтверждение основного вида деятельности | За 2020 год | Не позднее 15.04.2021 |

| За 2021 год | Не позднее 15.04.2022 |

Таблица со сроками сдачи бухгалтерской отчетности в 2021 году

|

Налог/ обязательный взнос |

Сроки уплаты налога (авансовых платежей) | Сроки сдачи отчетности | Система налогообложения (Кому сдавать) |

|

Страховые взносы в ФСС

Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, уплачиваемые в Фонд социального страхования РФ, а так же от несчастных случаев на производстве 0,2% (Форма 4 ФСС) |

Ежемесячно

В срок до 15 числа месяца, следующего за месяцем выплаты вознаграждения |

В ФСС Ежеквартально

В срок до 20 числа месяца, следующего за отчетным периодом. Отчетность предоставляется даже в случае, если начисления отсутствовали и отчетность будет нулевой |

Все компании на ОСНО и УСН имеющие в штате сотрудников, работающих по трудовым договорам, даже если начислений по заработной плате нет. Если количество сотрудников составляет 25 и более человек, отчетность сдается только в электронном виде. |

|

Налог на добавленную стоимость

(Декларация по НДС) |

Ежеквартально

До 25 числа месяца, следующего за отчетным кварталом |

В ИФНС Ежеквартально

До 25 числа месяца, следующего за отчетным кварталом. Отчетность предоставляется даже в случае, если начисления отсутствовали и отчетность будет нулевой |

Компании на ОСНО. Декларация сдается только в электронном виде (даже нулевая форма). |

|

Налог на прибыль

(Декларация по налогу на прибыль) |

Ежеквартально

до 28 апреля (за 1-й квартал) до 28 июля (за 2-й квартал) до 28 октября (за 3-й квартал) до 28 марта следующего года (в целом за год) |

В ИФНС Ежеквартально

до 28 апреля (за 1-й квартал) до 28 июля (за 2-й квартал) до 28 октября (за 3-й квартал) до 28 марта следующего года (в целом за год) Отчетность предоставляется даже в случае, если начисления отсутствовали и отчетность будет нулевой |

Компании на ОСНО. |

|

СЗВ-М в ПФР

Форма СЗВ-М в ПФР |

Ежемесячно

В срок до 15 числа месяца, следующего за месяцем выплаты вознаграждения |

В Пенсионный фонд ежемесячно

до 15-го числа месяца, следующего за отчетным. Форма предоставляется в случае начислений страховых взносов и исчисления стажа |

Все ИП и ООО на ОСНО и УСН имеющие в штате сотрудников, работающих по трудовым договорам.

|

|

Расчет по страховым взносам

|

Ежемесячно

В срок до 15 числа месяца, следующего за месяцем выплаты вознаграждения (страховые взносы с заработной платы в ПФР, ФФОМС, ФСС) |

В ИФНС Ежеквартально

Отчетность предоставляется даже в случае, если начисления отсутствовали и отчетность будет нулевой |

Все ООО на ОСНО и УСН, вне зависимости от наличия сотрудников и ИП с сотрудниками |

|

Расчет 6 НДФЛ (Форма 6 НДФЛ-квартальная) |

Ежемесячно

оплата ндфл в день перечисления дохода |

В ИФНС Ежеквартально

Отчетность предоставляется в случае, если есть начисления дохода и соответственно ндфл с дохода |

Все ИП и ООО на ОСНО и УСН имеющие в штате сотрудников, работающих по трудовым договорам. |

|

Налог на доходы физических лиц (НДФЛ)

(Реестр по форме 2- ндфл и годовая форма 6 НДФЛ) |

Удержание и перечисление НДФЛ в бюджет производится налоговым агентом в момент выплаты дохода физическому лицу | Налоговый агент представляет в налоговую инспекцию сведения о выплаченных доходах и удержанных налогах ежегодно не позднее 2 марта года, следующего за истекшим налоговым периодом. | Все ИП и ООО на ОСНО и УСН имеющие в штате сотрудников, работающих по трудовым договорам. |

|

Декларация по УСН

(Упрощенная система налогообложения) |

Ежеквартально Авансовые платежи до 25 числа месяца, следующего за отчетным кварталом |

Ежегодно

|

ООО и ИП на УСН |

|

Декларация по ЕНВД

(Единый налог на вмененный налог) |

Ежеквартально Авансовые платежи до 25 числа месяца, следующего за отчетным кварталом |

Ежеквартально Не позднее 20 числа месяца, следующего за отчетным. |

ООО и ИП на ЕНВД |

|

Сведения о среднесписочной численности (Форма Среднесписочная численность за год) |

Ежегодно

ООО и ИП не позднее 20 января года, следующего за истекшим налоговым периодом |

ООО на УСН и ОСНО, вне зависимости от наличия сотрудников; И П в случае наличия сотрудников | |

|

СЗВ-Стаж (Отчет о пенсионном стаже своих работников) |

Ежегодно

ООО и ИП не позднее 02 марта года, следующего за истекшим налоговым периодом |

Все ИП и ООО на ОСНО и УСН имеющие в штате сотрудников, работающих по трудовым договорам. |

Также читайте на сайте:

Изменение системы налогообложения

Несвоевременная сдача отчетности

Все статьи

Все услуги компании БУХпрофи

Наши цены

Состав квартальной отчетности на общей системе налогообложения (организации и ИП)

Если организация или ИП используют общую систему налогообложения, то они ведут развернутый учет и сдают много отчетов. Упрощенные системы избавляют от некоторых отчетов и добавляют специфичные для каждого льготного режима декларации. Сроки подачи отчетов также варьируются. Поэтому желательно заранее ознакомиться со списком необходимых отчетов и сроками их предоставления.

За каждый квартал 2020 года перечень отчетов, которые необходимо сдать организациям и предпринимателям выглядит так:

- декларация по налогу на прибыль организаций на основании — до 28 апреля, до 28 июля, до 28 октября. Сдается в территориальный орган ФНС;

- декларация по НДС на основании — до 25 апреля, до 25 июля, до 25 октября. Сдается в территориальный орган ФНС;

- расчет авансового платежа по налогу на имущество на основании — до 2 мая (смещение из-за праздников), до 31 июля, до 31 октября. Сдается в территориальный орган ФНС;

- расчет по страховым взносам (форма РСВ) введен с 1 января 2020 года и объединил в себе два расчета — 4-ФСС и РСВ-1. Нужно сдавать ежеквартально — до 2 мая, 31 июля и 30 октября. Сдается в территориальный орган ФНС России;

- расчет по взносам в ФСС (форма №4-ФСС) с 1 января 2020 года включает в себя только взносы на страхование от несчастных случаев. Нужно сдавать до 25 апреля, 25 июля, 25 октября в электронном виде и до 20-х чисел соответствующего месяца на бумаге. Принимают расчеты, как и раньше, территориальные органы Фонда социального страхования России;

- расчет по форме 6-НДФЛ на основании . Порядок заполнения и представления, формат представления этого расчета в электронной форме утверждены приказом ФНС России от 14.10.2015 N ММВ-7-11/450@. Нужно сдавать ежеквартально — 30 апреля, 31 июля, 31 октября. Сдается всеми налоговыми агентами в территориальные органы ФНС России.

У индивидуального предпринимателя объем квартальных отчетов существенно меньше, чем у юридического лица. Рассмотрим подробнее обязанность ИП и организации в отдельности.

Календарь бухгалтера по кварталам

1 квартал 2021

| пн | вт | ср | чт | пт | сб | вс |

|---|---|---|---|---|---|---|

| 1 | 2 | 3 | ||||

| 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 11 | 12 | 13 | 14 | 16 | 17 | |

| 18 | 19 | 21 | 22 | 23 | 24 | |

| 26 | 27 | 29 | 30 | 31 |

| пн | вт | ср | чт | пт | сб | вс |

|---|---|---|---|---|---|---|

| 2 | 3 | 4 | 5 | 6 | 7 | |

| 8 | 9 | 10 | 11 | 12 | 13 | 14 |

| 16 | 17 | 18 | 19 | 20 | 21 | |

| 22 | 23 | 24 | 25 | 26 | 27 | 28 |

| пн | вт | ср | чт | пт | сб | вс |

|---|---|---|---|---|---|---|

| 2 | 3 | 4 | 5 | 6 | 7 | |

| 8 | 9 | 11 | 12 | 13 | 14 | |

| 16 | 17 | 18 | 19 | 20 | 21 | |

| 22 | 23 | 24 | 25 | 26 | 27 | 28 |

2 квартал 2021

| пн | вт | ср | чт | пт | сб | вс |

|---|---|---|---|---|---|---|

| 1 | 2 | 3 | 4 | |||

| 5 | 6 | 7 | 8 | 9 | 10 | 11 |

| 12 | 13 | 14 | 16 | 17 | 18 | |

| 19 | 21 | 22 | 23 | 24 | 25 | |

| 27 | 29 |

| пн | вт | ср | чт | пт | сб | вс |

|---|---|---|---|---|---|---|

| 1 | 2 | |||||

| 3 | 4 | 5 | 6 | 7 | 8 | 9 |

| 10 | 11 | 12 | 13 | 14 | 15 | 16 |

| 18 | 19 | 20 | 21 | 22 | 23 | |

| 24 | 25 | 26 | 27 | 28 | 29 | 30 |

| 31 |

| пн | вт | ср | чт | пт | сб | вс |

|---|---|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 | 6 | |

| 7 | 8 | 9 | 10 | 11 | 12 | 13 |

| 14 | 16 | 17 | 18 | 19 | 20 | |

| 21 | 22 | 23 | 24 | 25 | 26 | 27 |

| 28 | 29 | 30 |

3 квартал 2021

| пн | вт | ср | чт | пт | сб | вс |

|---|---|---|---|---|---|---|

| 1 | 2 | 3 | 4 | |||

| 5 | 6 | 7 | 8 | 9 | 10 | 11 |

| 12 | 13 | 14 | 16 | 17 | 18 | |

| 19 | 21 | 22 | 23 | 24 | 25 | |

| 27 | 29 | 31 |

| пн | вт | ср | чт | пт | сб | вс |

|---|---|---|---|---|---|---|

| 1 | ||||||

| 3 | 4 | 5 | 6 | 7 | 8 | |

| 9 | 10 | 11 | 12 | 13 | 14 | 15 |

| 17 | 18 | 19 | 20 | 21 | 22 | |

| 23 | 24 | 25 | 26 | 27 | 28 | 29 |

| 30 | 31 |

| пн | вт | ср | чт | пт | сб | вс |

|---|---|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 | ||

| 6 | 7 | 8 | 9 | 10 | 11 | 12 |

| 13 | 14 | 16 | 17 | 18 | 19 | |

| 20 | 21 | 22 | 23 | 24 | 25 | 26 |

| 27 | 28 | 29 | 30 |

4 квартал 2021

| пн | вт | ср | чт | пт | сб | вс |

|---|---|---|---|---|---|---|

| 1 | 2 | 3 | ||||

| 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 11 | 12 | 13 | 14 | 16 | 17 | |

| 18 | 19 | 21 | 22 | 23 | 24 | |

| 26 | 27 | 29 | 30 | 31 |

| пн | вт | ср | чт | пт | сб | вс |

|---|---|---|---|---|---|---|

| 2 | 3 | 4 | 5 | 6 | 7 | |

| 8 | 9 | 10 | 11 | 12 | 13 | 14 |

| 16 | 17 | 18 | 19 | 20 | 21 | |

| 22 | 23 | 24 | 25 | 26 | 27 | 28 |

| 29 | 30 |

| пн | вт | ср | чт | пт | сб | вс |

|---|---|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 | ||

| 6 | 7 | 8 | 9 | 10 | 11 | 12 |

| 13 | 14 | 16 | 17 | 18 | 19 | |

| 20 | 21 | 22 | 23 | 24 | 25 | 26 |

| 27 | 28 | 29 | 30 |

Что такое ежеквартальный отчет?

Квартальный отчет представляет собой резюме или сбор неаудированной финансовой отчетности, такие как бухгалтерские балансы, отчеты о прибылях и отчетность о движении денежных средств, выпущенной компаниями, каждый квартал (три месяца). Помимо квартальных показателей, эти отчеты могут также содержать данные за текущий год и сравнительные (например, квартал прошлого года к кварталу этого года). Публично торгуемые компании должны подавать свои отчеты в Комитет по ценным бумагам и биржам (SEC).

У большинства компаний отчетный период заканчивается календарным годом: 31 декабря и кварталы, заканчивающиеся 31 марта, 30 июня, 30 сентября и 31 декабря. Ежеквартальные отчеты обычно подаются в течение нескольких недель после окончания квартала.

Однако некоторые компании следуют разному финансовому календарю и в разное время представляют данные на конец года. Например, финансовый год Apple Inc. ( квартальной отчетности.

Налоговый календарь для ИП

Подробнее о налогообложении ИП. Самый простой налоговый календарь у ИП, не имеющих работников:

| Налог | 1 квартал | 2 квартал | 3 квартал | 4 квартал или по итогам года | НПА |

|---|---|---|---|---|---|

|

УСН* |

Авансовый платеж за первый квартал — не позднее 25 апреля |

Авансовый платеж за полугодие — не позднее 25 июля |

Авансовый платеж за девять месяцев — не позднее 25 октября |

Годовая декларация по УСН и оплата налога не позднее 30 апреля |

ст. 346.21, 346.23 НК РФ |

|

ЕСХН |

— |

Авансовый платеж по сельхозналогу за полугодие — не позднее 25 июля |

— |

Годовая декларация по ЕСХН и оплата сельхозналога не позднее 31 марта |

ст. 346.9, 346.10 НК РФ |

|

НДС** |

Сдать декларацию не позднее 25 апреля и заплатить налог до 25 июня включительно |

Сдать декларацию не позднее 25 июля и заплатить налог до 25 сентября включительно |

Сдать декларацию не позднее 25 октября и заплатить налог до 25 декабря включительно |

Сдать декларацию не позднее 25 января и заплатить налог до 25 марта включительно |

ст. 174 НК РФ |

|

НДФЛ |

Авансовый платеж за 1 квартал — не позднее 25 апреля |

Авансовый платеж за полугодие — не позднее 25 июля |

Авансовый платеж за девять месяцев — не позднее 25 октября |

НДФЛ по итогам года — не позднее 15 июля. Декларация за год по форме 3-НДФЛ до 30 апреля включительно |

ст. 227 – 229 НК РФ |

| Единая упрощённая декларация*** | Сдать не позднее 20 апреля | Сдать не позднее 20 июля | Сдать не позднее 20 октября | Сдать не позднее 20 января | ст. 80 НК РФ |

*Плательщики УСН, не имеющие доходов в отчетном периоде, не платят авансовые платежи в соответствующем периоде.

**НДС платят в особом порядке: по 1/3 от суммы за истекший квартал не позднее 25 числа каждого из трех месяцев, следующих за истекшим кварталом. Например, НДС, начисленный к уплате за первый квартал, уплачивают равными долями не позднее 25 апреля, 25 мая и 25 июня.

***Единая упрощённая декларация сдаётся сразу по нескольким налогам, при условии что за отчётный период не было движения по счетам и кассе и отсутствовали объекты налогообложения.

ИП, работающие на ПСН, декларацию не подают. Налог, в виде стоимости патента, выплачивается следующим образом:

- Патент, выданный на срок до шести месяцев, надо оплатить в полном объеме не позднее срока окончания его действия;

- Если срок действия патента составляет от шести месяцев и до года, то одну треть его полной стоимости надо оплатить не позднее 90 дней после начала действия, а две трети — не позднее срока окончания действия патента.

У предпринимателей есть также специфический платеж, который не относится к налогам, но обязателен к уплате. Это страховые взносы на свое пенсионное и медицинское страхование.

Взносы делятся на две группы:

- обязательные в фиксированной сумме, которая одинакова для всех ИП;

- дополнительный, в размере 1% от суммы годового дохода, превышающего 300 000 рублей.

Страховые взносы за себя в фиксированной сумме надо перечислить не позднее 31 декабря текущего года, а дополнительный взнос, если он есть, перечисляется не позднее 1 июля следующего года. То есть взносы ИП в размере 40 874 рубля надо заплатить не позже 31 декабря 2021 года, а дополнительный взнос — не позже 1 июля 2022 года. Отчетности по взносам за себя нет.

Кроме того, у ИП, имеющих соответствующий объект налогообложения, есть обязанности по другим налогам: земельному, водному, транспортному, НДПИ, акцизам. Информацию об этих налогах смотрите в конце статьи.

Проверка базы 1С на ошибки. Для корректной сдачи отчетности, расчета НДС, закрытия периода без ошибок.

Предоставим письменный отчет по ошибкам. Анализируем более 30 параметров

- Неправильное указание НДС в документах;

- Отсутствие счетов-фактур, проверка дублей;

- Неправильный учет ТМЦ (пересорт, неверная последовательность прихода и расхода);

- Дублирование элементов (номенклатура, валюты, контрагенты, договоры и счета и т.д.);

- Ошибки во взаиморасчетах («красные» и развернутые сальдо по документам расчетов или договоров на счетах 60, 62, 76.);

- Контроль заполнения реквизитов в документах (контрагенты, договоры);

- Контроль (наличие, отсутствие) движений в документах и другие;

- Проверка корректности договоров в проводках.