Как распечатать квитанцию в личном кабинете налогоплательщика

Содержание:

- Как оплатить задолженность по налогам без квитанции

- Как зарегистрироваться в налоговой, создать, работать в кабинете налогоплательщика, вход на налог ру

- Я хочу получить налоговое уведомление и квитанцию

- Как распечатать квитанцию об оплате налога из личного кабинета

- Как заплатить налоги ИП онлайн

- Страховые взносы «за себя»

- Возможные трудности при оплате налога

- Способы проверки

- КБК для ИП и организаций на УСН в 2020 году

- Начисление местных налогов производит налоговая служба

- Как сформировать и распечатать квитанцию на оплату налога ИН

- Где взять квитанцию на оплату транспортного налога

- Ответственность за налоговые нарушения

- КБК в платежном поручении в 2021 году

- Кому подходит УСН

- Как оплатить налоги ип через сбербанк онлайн пошаговая инструкция

- Распечатать квитанции по налогам инн физического лица

Как оплатить задолженность по налогам без квитанции

Зарегистрируйтесь и получите возможность сохранять формы (для их автозаполнения) созданных Вами бланков квитанций № ПД (налог).

И помните: В ПФР мы уже не платим! Все платежи с 1 января 2017 года уходят в ФНС по соответствующим реквизитам.

Чаще всего квитанция нужно пользователям, которые решили оплатить госпошлину через госуслуги. Наличие квитанции в таких случаях позволяет ускорить процесс обмена данных между государственными организациями. Впрочем, на едином сайте государственных услуг есть много других услуг, после оплаты которых доступна возможностью распечатать квитанцию.

Онлайн-платежи прочно вошли в нашу жизнь. Это быстрый и удобный способ уплатить налоги, сборы, штрафы, квартплату, покупки или иные услуги. Инспекция предоставляет пользователям возможность формировать платежные документы и оплачивать задолженность на сайте ФНС.

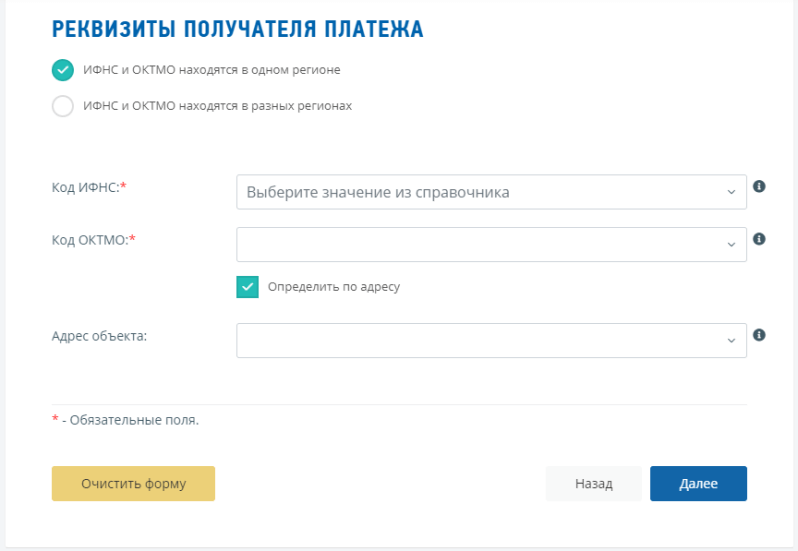

На втором этапе вам предстоит указать реквизиты получателя платежа. Проще говоря выбрать нужное отделение ИФНС.

По просьбе клиентов-физлиц в течение трех лет с даты приема платежей выдаются справки о произведенных платежах и датах их перечисления в адрес юридических лиц на основании предъявленных клиентами-физическими лицами платежных документов об оплате.

Удобно заранее подойти в банк, взять на стенде бланк для заполнения. В нем часть обязательных стандартных полей уже заполнена. Перечисление принятых от клиентов-физических лиц сумм платежей юридическим лицам производится в сроки, установленные договорами, заключенными с юридическими лицами, либо законодательством Российской Федерации.

Как зарегистрироваться в налоговой, создать, работать в кабинете налогоплательщика, вход на налог ру

Если логин и пароль были Вами получены ранее, но Вы их утратили, следует обратиться в любую инспекцию ФНС России с документом, удостоверяющим личность, и свидетельством о постановке на учет физического лица (оригиналом или копией)/уведомлением о постановке на учет.

Одна из проблем у предпринимателей при перечислении налогов — ошибки при оформлении платежного поручения. Казалось бы, ничего сложного: набрать 20 цифр подряд, вписать в нужное поле и перечислить деньги. Однако ошибка хотя бы в одной цифре грозит тем, что деньги уйдут не туда. Как ИП оплатить налоги через интернет, быть уверенным в написании КБК, ОКТМО и других реквизитов? Поможет сервис ФНС — заплати налог.

Я хочу получить налоговое уведомление и квитанцию

Указанные органы представляют информацию в налоговую службу на основании имеющихся в их информационных ресурсах (реестрах, кадастрах, регистрах и т.п.) сведений.Если, по мнению налогоплательщика, в налоговом уведомлении имеется неактуальная (некорректная) информация об объекте имущества или его владельце (в т.ч.

о периоде владения объектом, налоговой базе, адресе), то для её проверки и актуализации необходимо обратиться в налоговые органы любым удобным способом:

- для пользователей – через Личный кабинет налогоплательщика;

- для иных лиц: посредством личного обращения в любую налоговую инспекцию либо путём направления почтового сообщения, или с использованием интернет-сервиса ФНС России «».

По общему правилу, налоговому органу требуется проведение проверки на предмет подтверждения наличия/отсутствия установленных законодательством оснований для перерасчета налогов и изменения налогового уведомления (направление запроса в регистрирующие органы, проверка информации о наличии налоговой льготы, определение даты начала применения актуальной налоговой базы и т.п.), обработка полученных сведений и внесение необходимых изменений в информационные ресурсы (базы данных, карточки расчетов с бюджетом и т.п.).При наличии оснований для перерасчета налога (налогов) и формирования нового налогового уведомления налоговая инспекция не позднее 30 дней (в исключительных случаях указанный срок может быть продлен не более чем на 30 дней):

Статья написана по материалам сайтов: truejurist.ru, uristtop.ru, kvorumspb.ru.

Как распечатать квитанцию об оплате налога из личного кабинета

После заполнения всех требуемых полей нажимаем кнопку «Далее». На следующей странице открывается информация о платеже, которую следует внимательно перепроверить. Здесь указан ваш индивидуальный номер платежа, дата совершения оплаты налога, сумма и комиссия. Последняя начисляется в зависимости от условий вашего банка, через который вы совершаете платеж. Чаще всего комиссия за онлайн платеж налога на сайте госуслуг не взимается. Если вы согласны с условиями предоставления услуги, то нажимаете кнопку «Оплатить».

Мало знать, как произвести платеж за действия органов власти, важно иметь представление, как распечатать квитанцию об оплате госпошлины через Госуслуги. Государственные органы представили для граждан удобный сервис в режиме онлайн в виде «Единого окна» для большинства правовых действий

Каждая такая услуга несет бремя уплаты государственной пошлины. О том, как и где найти квитанцию об оплате госпошлины по необходимой услуге в Госуслугах, следует поговорить далее.

Как заплатить налоги ИП онлайн

Если у индивидуального предпринимателя открыт расчетный счет, то заплатить налоги через интернет он может с помощью онлайн-банка. Кстати, банки следят за тем, чтобы определенная доля полученных доходов ИП шла на оплату налогов и взносов. Поэтому лучше все платежи в бюджет проводить именно через расчетный счет, а не наличными или картой. Иначе можно попасть в список неблагонадежных клиентов или доказывать банку, что налоги и взносы действительно перечисляются вовремя.

Те, кто пользуется специализированным бухгалтерским сервисом, тоже могут заплатить налоги или взносы ИП онлайн. Но для этого надо оформить усиленную электронную подпись.

Если же у ИП нет ни расчетного счета, ни доступа к бухгалтерскому сервису, заплатить налоги онлайн он может через

сайт ФНС. Это бесплатно и не требует наличия ЭЦП.

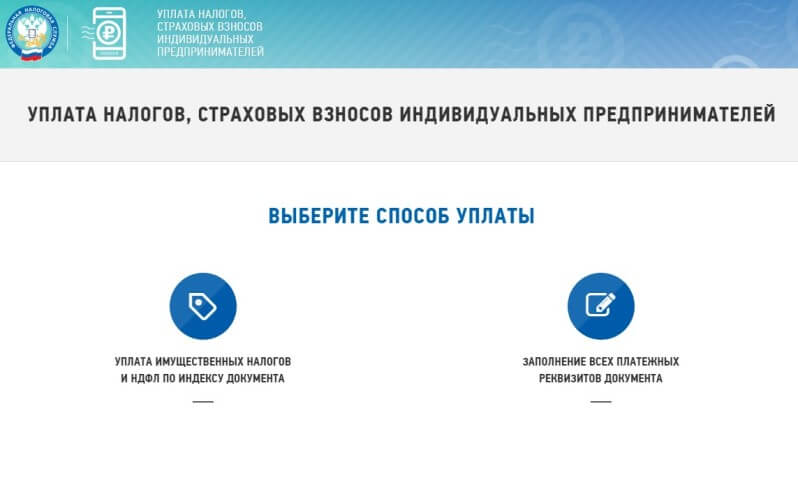

Если вы платите налоги и взносы ИП за себя, то выбирайте первую иконку. Заполнять платежный документ будем с нуля, поэтому на следующем экране нажмите на «Заполнение всех платежных реквизитов документа».

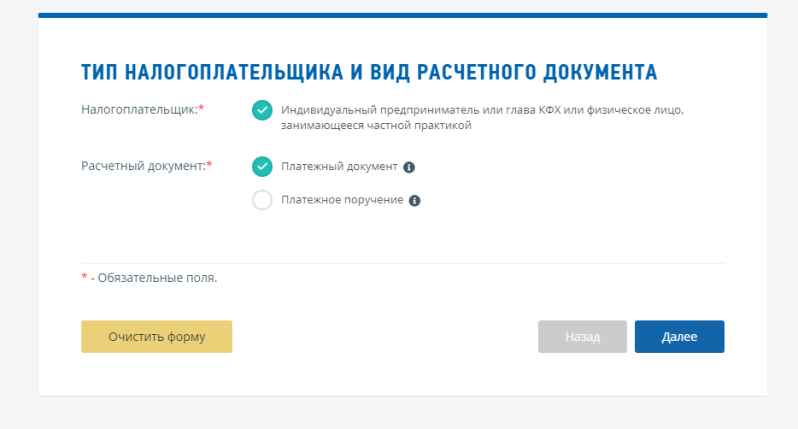

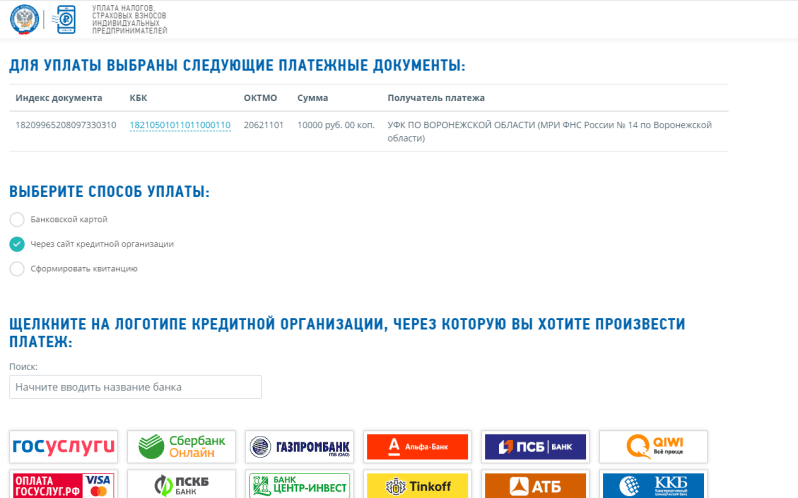

Для оплаты налогов ИП онлайн без расчетного счета выбираем платежный документ.

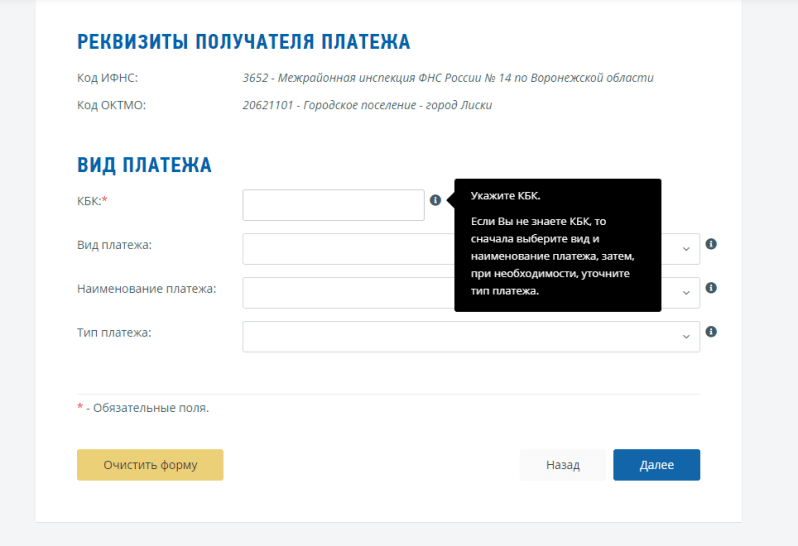

Подготовьте номер своей ИФНС и код ОКТМО, эти данные есть в листе записи ЕГРИП. Если не знаете эти реквизиты, то проставьте галочку «Определить по адресу». Здесь надо будет ввести свой почтовый индекс и полный адрес прописки.

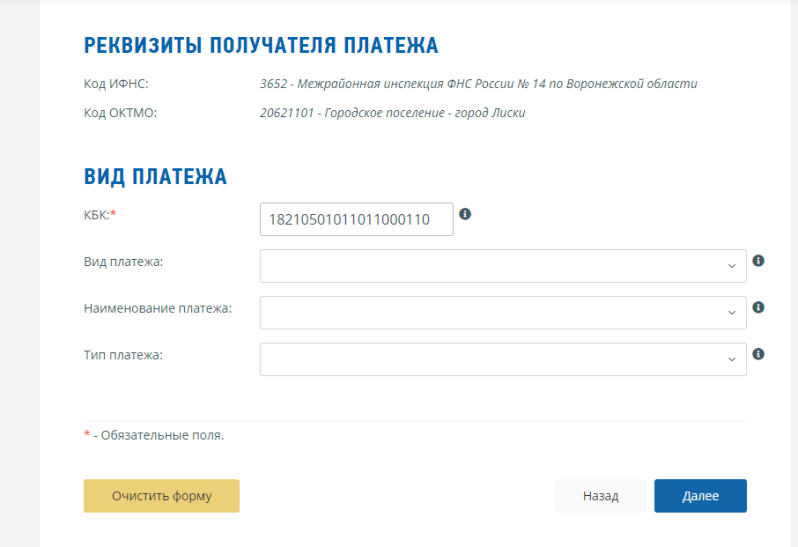

Переходим к заполнению платежных реквизитов. Проще всего это сделать с помощью кодов КБК из таблицы выше. Код вводится без пробелов, например, для УСН Доходы в виде 18210501011011000110.

Название налога при этом заполнится автоматически.

Но можно пойти обратным путем и выбрать вид платежа из выпадающего списка. В этом случае КБК вводить не надо.

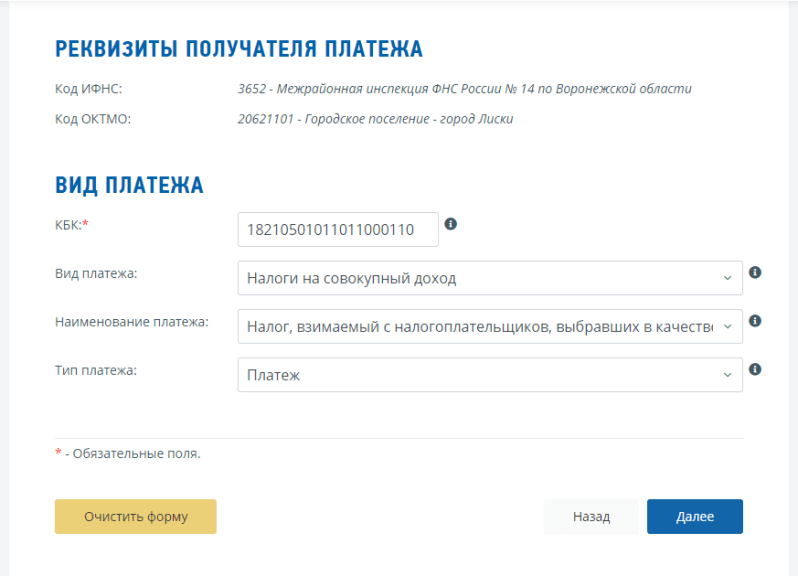

Для выбора платежа на УСН Доходы надо выбрать «Налоги на совокупный доход» и «Налог, взимаемый с налогоплательщиков, выбравших в качестве объекта налогообложения доходы». КБК после этого заполнится автоматически.

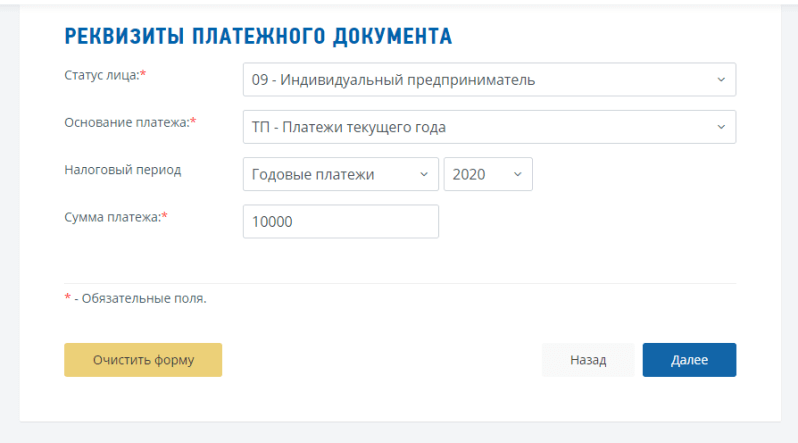

На следующем экране выберите статус плательщика, для ИП это «09». Здесь же надо указать основание платежа, в нашем примере это «ТП – платежи текущего года», и сумму налога.

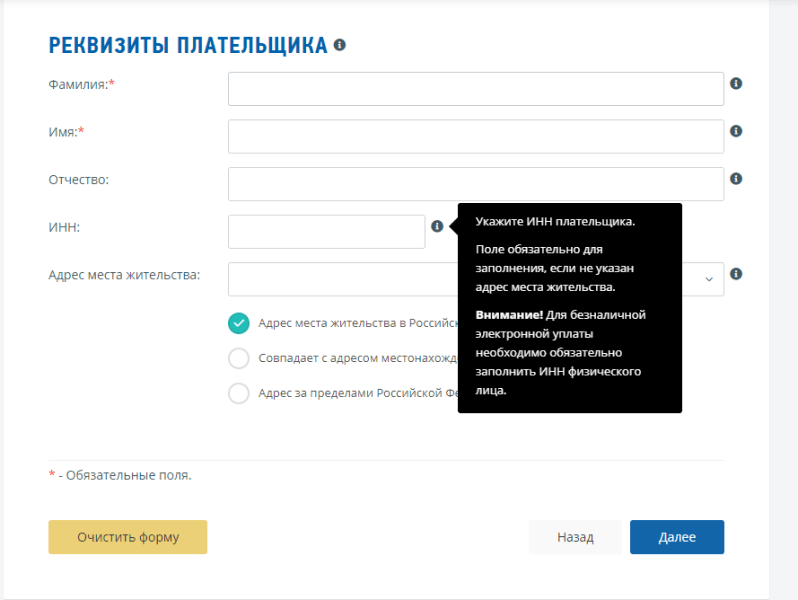

Последние данные для формирования платежного документа — полное имя предпринимателя и его ИНН. Без идентификационного номера провести оплату налогов ИП онлайн невозможно.

На этом заполнение платежного документа закончено. На следующем экране программа предложит выбрать способ уплаты. Надо выбрать «Через сайт кредитной организации» и конкретный банк из предложенного списка.

Сохраняйте электронный документ о прохождении платежа.

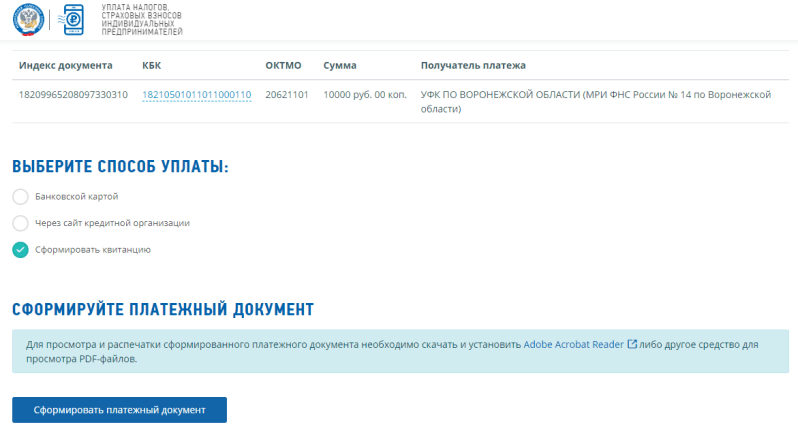

Кроме того, можно использовать этот сервис и для оплаты наличными или картой через банк. Для этого последнем шаге надо выбрать «Сформировать квитанцию» и распечатать ее. В этом случае у вас останется бумажный документ с отметкой банка об уплате.

Страховые взносы «за себя»

Базовые понятия о взносах

Взносы состоят из двух частей:

- Фиксированные страховые взносы ИП — платят подавляющее большинство предпринимателей — на ОПС (пенсионное страхование) и на ОМС (медицинское).

- 1% «с превышения» — платят только с доходов свыше 300 000 р. в год, зачисляется на ОПС.

Максимальный страховой взнос на ОПС за год не может превышать 8-кратного размера фиксированного взноса на ОПС.

Взносы на ОПС формируют будущую пенсию ИП, добавляют ему стаж и баллы для выхода на пенсию.

Размер взносов в 2021, 2022 и 2023 гг.

В 2021 году размер страховых взносов не индексируется и оставлен как в 2020 году. А с 2022 года взносы снова повышаются. Точные размеры смотрите в табличке.

| Взносы на обязательное пенсионное страхование (ОПС) | Взносы на обязательное медицинское страхование (ФФОМС) | Всего взносов | |

|---|---|---|---|

| 2020 | 32 448 + 1% макс. 259 584 | 8 426 | 40 874 + 1% |

| 2021 | 32 448 + 1% макс. 259 584 | 8 426 | 40 874 + 1% |

| 2022 | 34 445 + 1% макс. 275 560 | 8 766 | 43 211 + 1% |

| 2023 | 36 723 + 1% макс. 293 824 | 9 119 | 45 842 + 1% |

Пример:

В 2021 году ИП заработал 2 млн. рублей. Рассчитаем страховые взносы:

- Фиксированная часть: 40 874 р.

- 1% с превышения: (2 000 000 р. — 300 000 р.) x 1% = 17 000 р.

- Сумма страховых взносов всего: 57 874 р.

Доход для расчета 1% с превышения

Расчет дохода напрямую зависит от применяемой системы налогообложения:

- УСН 6% — облагается полностью полученный доход (с учетом максимальной суммы взноса).

- УСН 15% — облагается полученный доход за минусом расходов.

- ЕНВД — облагается только вмененный доход.

- Патент — облагается только потенциально возможный доход.

- ОСНО — берутся доходы за минусом расходов как для НДФЛ.

- ЕСХН — берете реальный доход без учета расходов.

Совмещаете несколько налоговых режимов — указанные доходы придется сложить.

Льготные периоды

ИП, который не ведет деятельность, может уменьшить или не платить взносы, если:

- служил в армии по призыву;

- был в декретном отпуске до 1,5 лет;

- ухаживал за инвалидом (период ухода устанавливается решением ПФР);

- уехал с супругом военнослужащим или с супругом, работающим в определенной организации (консульства, ООН, ЮНЕСКО и т.д.) и там нет возможности работать.

Чтобы подтвердить льготу, требуется собрать подтверждающие документы, такие как: справка о получении пособия по уходу за ребенком, военный билет, письменное подтверждение инвалида об уходе за ним, выписка из акта освидетельствования инвалида, справка из воинской части, справка из службы занятости и им подобные.

Льгота для уменьшения страховых взносов ИП действует только в случае, если за льготный период деятельность не ведется и сдается «нулевая» декларация.

Оплата страховых взносов

Взносы для ИП без работников платятся в налоговую инспекцию:

- Фиксированные — не позже 31 декабря соответствующего года (а если он выпадает на официальный нерабочий, то не позже первого рабочего).

- 1% — не позже 1 июля следующего года (аналогичное правило с нерабочим днём).

ИП вправе заплатить взносы в течение года частями, или разово всю сумму.

Пример

Взносы за 2021 год уплачиваются:

- фиксированные — до 31 декабря 2021 г. включительно.

- 1% — не позже 1 июля 2021 г.

Актуальные КБК можно посмотреть на сайте налоговой инспекции. Платежное поручение на уплату налогов можно заполнить через сайт ФНС.

Если ИП работает неполный год

Если человек в середине года зарегистрировался как ИП или, наоборот, снялся с регистрации, либо присутствовали льготные периоды — взносы рассчитываются только за время деятельности как ИП. За каждый полный месяц — в размере 1/12 тарифа. В неполных месяцах — пропорционально отработанному количеству календарных дней.

ПримерДата регистрации ИП — 23 октября 2020 г. Доходы — 400 000 р.

Фиксированный платеж на пенсионное страхование:

- 32 448 / 12 = 2 704 р.

- (2 704 х 2 мес. + 2 704 х 9 дн. / 31 дн.) = 6 193,03 р.

Фиксированный платеж на медстрахование:

(8 426 / 12 мес х 2 мес + 8 426 х 9 дн. / 366 дн.) = 1 611,53 р.

1% с превышения:

(400 000 — 300 000) x 1% = 1 000 р.

Итого за 2020 г.: 6 193,03 + 1 611,53 + 1 000 = 8 804,56 р.

Добровольное страхование

Предприниматель может застраховаться добровольно в фонде социального страхования. Тогда у него появится право на больничные выплаты и материнские пособия. Если кто-то в 2021 году планирует уйти в декрет, то для получения пособий следовало зарегистрироваться в фонде и уплатить до 31 декабря 2020 годовой взнос 4 221, 24 р.

Размеры больничных и декретных пособий будут считаться по минимальной ставке исходя из МРОТ на день наступления страхового случая.

С бухгалтером Профдело — все налоги и страховые взносы будут начислены и уплачены правильно, а все налоговые льготы – использованы на благо вашего ИП.

Узнать об услуге

Отчетность за себя

По обязательным личным взносам никакой отчетности не существует. Не отчитывается ИП и по добровольным взносам в ФСС.

Возможные трудности при оплате налога

Возможен отказ от регистрации ИП на портале. По Федеральному закону №123 отказ может последовать, если:

- не представлены нужные документы;

- гражданин уже зарегистрирован в этом качестве;

- деятельность ИП прекращена решением суда менее года назад;

- бизнесмен, занимающийся предпринимательством признан банкротом менее чем год назад;

- гражданин лишён права заниматься предпринимательством по решению суда.

Отказ в регистрации ИП осуществляется по предусмотренным законодательством основаниям Регистрация на Госуслугах даёт доступ к огромному количеству информации, касающейся предоставления госуслуг, возможность получить услуги быстро, качественно. Сервис удобен привязкой к учётной записи пользователя.

Способы проверки

1. Приехать в налоговую инспекцию лично и выяснить всё на месте

Перед посещением налоговой лучше записаться на приём, чтобы сэкономить время.

Преимущество этого способа — возможность получить информацию в день обращения. Но вам придётся:

- планировать свой день с учётом времени работы инспекции,

- тратить время на очередь, поиск нужного кабинета и оформление письменного запроса.

2. Запросить справку в налоговой

Если подаёте отчёты в электронном виде, очень удобно запросить справку в сервисе, через который отправляете отчётность. Так вы узнаете о состоянии расчётов с налоговой в течение трёх рабочих дней и без визитов.

- Справка о состоянии расчётов показывает только долг или переплату по налогам и взносам на конкретную дату. Но чтобы разобраться, откуда они появились, понадобится другой документ — выписка операций по расчётам с бюджетом.

- Выписка операций по расчётам с бюджетом показывает историю платежей и начисленные налоги и взносы за выбранный период. По выписке вы поймёте, когда возникли долг или переплата, и выясните причину расхождений.

Можно оформить и письменный запрос, но тогда придётся его отнести в налоговую лично, через представителя или отправить почтой.

Налоговая получает запрос и в течение пяти рабочих дней оформляет справку на дату, указанную в запросе. Если даты в запросе нет или в нём указан день, который ещё не наступил, то справку выдадут на дату регистрации запроса в инспекции.

3. Получить информацию через сервисы на ведомственных интернет-ресурсах

Проверить задолженность по налогам можно на сайте ФНС, портале госуслуг или в базе данных исполнительных производств ФССП.

Сайт ФНС

Чтобы получить информацию, зарегистрируйте личный кабинет налогоплательщика или зайдите с помощью подтверждённой учётной записи на сайте Госуслуг.

Личный кабинет налогоплательщика можно зарегистрировать только при личном обращении в налоговую.

После авторизации в кабинете появится информация о долге по налогу, сумма пеней и штрафов.

Портал госуслуг

Тоже помогает узнать о своей задолженности. ИП может проверить свою задолженность по налогам под учётной записью физического лица. Авторизоваться как ИП и вводить ИНН не нужно.

База данных исполнительных производств ФССП

Несмотря на то, что приставы могут без решения суда брать на себя исполнения требования налоговой инспекции, автоматически задолженность в их базу не попадает.

Если информация об индивидуальном предпринимателе появилась в их базе, нужно срочно погашать задолженность. Санкции ФССП доходят вплоть до описания и ареста имущества.

Для проверки задолженности не нужно вводить ИНН, достаточно указать в форме на сайте свои данные: фамилию, имя, отчество, регион и дату рождения.

КБК для ИП и организаций на УСН в 2020 году

Пени и штрафы перечисляются с указанием отдельных КБК.

КБК для пени на УСН 6% — 182 1 05 01011 01 2100 110.

Пени уплачиваются за каждый день налоговой просрочки. Квартальные платежи уплачивают до 25-го числа месяца, следующего за окончанием квартала. А по итогам года — до 31 марта следующего года (организации) или до 30 апреля следующего года (ИП).

В 2020 году 30 апреля выпадает на понедельник, так что никаких переносов нет. А вот 31 марта — суббота, так что срок переносится на 2 апреля.

Если налогоплательщик не уложится в эти сроки, начисляются пени. При этом используется

КБК для штрафов на УСН 6% — 182 1 05 01011 01 2200 110.

Штрафы начисляются за грубое нарушение сроков уплаты. Штраф в отличие от пени начисляется и уплачивается однократно, а не за каждый просроченный день.

|

Назначение КБК |

номер КБК |

|

перечисление ЕН — схема «доходы» |

182 1 05 01011 01 1000 110 |

|

перечисление пеней по единому налогу — схема «доходы» |

182 1 05 01011 01 2100 110 |

|

перечисление штрафов по ЕН — схема «доходы» |

182 1 05 01011 01 3000 110 |

|

перечисление минимального налога (1%) — любая схема УСН |

182 1 05 01021 01 1000 110 |

|

перечисление пеней по минимальному налогу |

182 1 05 01021 01 1000 110 |

|

перечисление штрафов по минимальному налогу |

182 1 05 01021 01 1000 110 |

Указание Кода бюджетной классификации не связано с юридическим статусом организации. И фирмы, и индивидуальные предприниматели указывают в строке «назначение платежа»

КБК 182 1 05 01011 01 1000 110.

Этот код предусмотрен для всех юридических лиц и ИП, применяющих УСН «доходы».

КБК периодически изменяются. Перед оплатой рекомендуется свериться со справочной информацией.

КБК для УСН 6% в 2020 году — 182 1 05 01011 01 1000 110.

Если вы перечислили платеж на неверный код, то это проблема легко разрешима. При обнаружении ошибки заказывают акт сверки в налоговой инспекции. По результатам сверки налоговый орган уточняет платёж — переводит на правильный код. Можно уточнить необходимый реквизит и без проведения сверки — написав заявление в налоговую службу в произвольной форме. Уточнение вносится в 10-дневный срок. Если налоговая служба посчитает платёж просроченным из-за указания неверного кода и начислит пени, то это можно оспорить в суде. Исходя из практики, суды принимают в этом вопросе сторону налогоплательщика. По закону несоответствие кодов не является основанием для признания сроков оплаты нарушенными (п 2 п 3 ст 45 НК РФ). Ведь если сумма денег поступила на соответствующий счёт казначейства, то она поступила в бюджетную систему РФ. Этого достаточно для того, чтобы уплаченную сумму нельзя было признать недоимкой. Что подтверждается, в частности, постановлением ФАС Поволжского округа от 26.04.2011 N А12-17205/2010. За неверно указанный в платежном поручении КБК штраф организации или предпринимателю не грозит. Пени налоговая инспекция начислить может, но их также можно оспорить в суде.

Уточненная декларация не имеет специальной формы. Она подаётся по той же форме, что и обычная декларация, только с другим номером корректировки. Уточняющую информацию за уже прошедшие периоды подают на бланке, который действовал в тот налоговый период (п 5 ст 81 НК РФ). Если, например, в 2020 году обнаружится ошибка в данных 2013 года, то уточняющие сведения подаются на бланке 2013 года. Такое же правило и с указанием КБК. Если платёж вносится за какой-либо из прошедших годов, то в поле «назначение платежа» указывается старый КБК того года. При этом, если код изменился, не будет ошибкой внести средства по новому коду. Деньги всё равно перечисляются в нужную статью бюджета. Поэтому проще для исправления ошибок прошлых лет использовать код текущего периода. Для УСН 6 % это — 182 1 05 01011 01 1000 110.

Начисление местных налогов производит налоговая служба

Во всех регионах страны налоговая служба России производит в октябре массовый расчет и направляет сводные налоговые уведомления (квитанции) ФЛ для уплаты имущественных налогов: транспортного, земельного и налога на имущество.

Налоговые уведомления направлены по почте, а тем налогоплательщикам, у которых есть доступ в личный кабинет налогоплательщика для ФЛ уведомления направлены в электронном виде.

Как уже всем известно, оплатить налоги за предыдущий год нужно до 1 декабря текущего года года. За каждый день просрочки платежа будет начисляться пени в размере 1/300 ставки рефинансирования ЦБ РФ от суммы налога. Ставка рефинансирования на текущий момент равна 8,25%.

Почтовые конверты с квитанциями вам могут приходить из других регионов, в которых установлена техника для массовой печати документов.

Как сформировать и распечатать квитанцию на оплату налога ИН

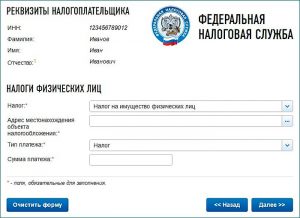

На сайте налоговой службы следует найти онлайн-сервис «Уплата налогов физических лиц». На следующем этапе следует кликнуть «Оформить запрос на документ» в кабинете пользователя. Появившуюся форму следует заполнить, внеся в неё такую информацию:

На сайте налоговой службы следует найти онлайн-сервис «Уплата налогов физических лиц». На следующем этапе следует кликнуть «Оформить запрос на документ» в кабинете пользователя. Появившуюся форму следует заполнить, внеся в неё такую информацию:

ФИО, индивидуальный номер налогоплательщика

Выбор типа государственной пошлины. В нашем случае – транспортный налог

Указание адреса проживания владельца автомобиля и сумму налога

Выбор метода оплаты – наличными либо по безналичному расчёту. Если пользователь выберет последний вариант, у него будет возможность произвести оплату налога без комиссии в текущем году. Если клиент кликнет «Наличный расчёт», он перейдёт в следующее окно. В нём следует кликнуть «Сформировать ПД».

В появившейся вкладке будет открыт документ PDF с квитанцией. Когда все данные будут внесены, необходимо будет определить, как распечатать квитанцию на оплату налога физлиц. Открыть файл можно с помощью любой программы для просмотра PDF.

Последующие действия ясны: квитанцию можно будет сразу же распечатать или сохранить её на съёмном носителе, а распечатать позже.

После того, как будет сформирована и распечатана квитанция на оплату налога ООО, её можно оплатить в любом банке. Данный процесс достаточно простой и уникальный, поскольку предоставляет возможность человеку самостоятельно создать документ до получения письма по почте.

Вообще, в 2020 году владелец автомобиля не должен думать, где взять квитанцию и каким образом произвести оплату налога. Как только ТС будет поставлено на госучёт, сведения о машине и собственника автоматически будут внесены в базу налогов.

Где взять квитанцию на оплату транспортного налога

Уведомление по почте, которое содержит в обязательном порядке и квитанцию, приходит каждому контрагенту от налоговой инспекции заранее, минимум за 30 суток до крайнего срока уплаты каждого налога. Учитывая, что данные платежи не должны осуществляться позднее 1 декабря того года, который следует непосредственно за отчетным, уведомление должно быть получено налогоплательщиком не позднее 1 ноября.

Нередко складывается ситуация, когда уведомление и квитанция не приходят по почте в указанные сроки. В этом случае у физического лица нет обязанности уплаты данного налога. В свою очередь, сотрудники инспекции могут выставить «забытые» документы к оплате за три последних года.

При желании контрагента осуществить предусмотренный законом платеж, квитанция может быть получена одним из двух способов:

- личным посещением отделения инспекции, где по номеру ИНН и документу, удостоверяющему личность, будет сформирован дубликат утерянных документов;

- с использованием сайта налоговой инспекции в режиме онлайн, где также по номеру ИНН и имеющейся задолженности, которую узнать несложно, будет сформирована новая квитанция со всеми требуемыми реквизитами. При необходимости не составит никакого труда распечатать ее.

Ответственность за налоговые нарушения

Онлайн-сервис предоставляет возможность оплатить задолженность по налогам ИП, а также негласно считается эффективным инструментом, как бизнесменам избежать штрафных санкций из-за просрочки платежей. Под них попадают компании, которые нарушили временные границы по перечислению сборов либо оплатили их не в положенном объеме. Если первое правонарушение – следствие халатности или злого умысла, то со вторым могут столкнуться даже добросовестные предприниматели.

Действующим законодательством предусмотрены следующие варианты ответственности за налоговые нарушения:

- незначительная временная просрочка или не полностью погашенная сумма, ставшие следствием ошибки (системная либо человеческий фактор) – 20% от величины задолженности;

- доказанный факт намеренного уклонения от уплаты обязательного сбора – 40% от суммы долга;

- опоздание со сдачей налоговой отчетности, в зависимости от тяжести проступка – 5–30% (но не менее 1000 рублей).

В налоговой практике при нарушении оплаты задолженности на ИП может быть наложено не только финансовое взыскание. В частности задержка подачи декларации на срок свыше 10 дней наказывается замораживанием счета. Основанием к этому служит 76 статья НК РФ.

Для предпринимателей на сайте налоговой действует удобная услуга, помогающая сгенерировать платежные документы, выяснить сумму задолженности и сделать перевод. Чтобы совершить операцию, придется зарегистрироваться в системе и создать личный кабинет. По отзывам предпринимателей, бесплатный сервис от ФНС позволяет сэкономить массу времени и средств, а также избежать ошибок при осуществлении расчетов.

КБК в платежном поручении в 2021 году

Если в платёжном поручении неправильно указали КБК, сумму можно возвратить или зачесть. При этом используются ст. 78 или 79 НК РФ. Но налогоплательщик также может воспользоваться правом по ст. 45 НК РФ — уточнить платёж. Так можно поступить, если КБК указан неправильно, но деньги ушли на счёт Федерального казначейства.

- Напомнит о сроках сдачи

- Учёт переносы в выходные и праздники

- Настраивается по вашим параметрам

- Учитывает совмещение налоговых режимов

Коды по УСН с объектом налогообложения «доходы» за 2021 год по каждому из видов платежей остались такие же, как и в 2020 году:

| Вид платежа | КБК |

| Налог | 182 1 05 01011 01 1000 110 |

| Пени | 182 1 05 01011 01 2100 110 |

| Штраф | 182 1 05 01011 01 3000 110 |

Если налогоплательщик в качестве объекта налогообложения выбрал «доходы минус расходы», то коды для ИП и юр.лиц в 2021 году таковы:

| Вид платежа | КБК |

| Налог | 182 1 05 01021 01 1000 110 |

| Пени | 182 1 05 01021 01 2100 110 |

| Штраф | 182 1 05 01021 01 3000 110 |

ИП в 2021 году должен перечислить в бюджет:

- Фиксированный платёж на обязательное пенсионное страхование, если доходы за год не превысили 300 тысяч рублей (32 448 рублей).

- Фиксированный платёж на обязательное медицинское страхование, независимо от дохода (8 426 рублей).

- Дополнительная плата на обязательное пенсионное страхование, если доходы за год превысили 300 000 рублей дохода (1,0% суммы дохода плательщика, превышающего 300 000 рублей за расчетный период). При этом размер страховых взносов на обязательное пенсионное страхование за 2021 год не может быть более восьмикратного фиксированного размера страховых взносов на обязательное пенсионное страхование (259584 рубля) (статья 430 НК РФ)

При оформлении платежек для перечисления страховых взносов за себя ИП без работников должен указать следующие коды.

Коды одинаковые для фиксированных платежей и для взносов в размере 1% с дохода свыше 300 000 руб.

| Вид взносов ИП | КБК |

| Взносы | 182 1 02 02140 06 1110 160 |

| Пени | 182 1 02 02103 08 2013 160 |

| Штраф | 182 1 02 02103 08 3013 160 |

| Вид взносов ИП | КБК |

| Взносы | 182 1 02 02103 08 1013 160 |

| Пени | 182 1 02 02103 08 2013 160 |

| Штраф | 182 1 02 02103 08 3013 160 |

Если упрощенец в качестве объекта налогообложения выбрал доходы, уменьшенные на величину расходов, то КБК УСН «доходы минус расходы» для ИП и организаций в 2021 году следующие:

| Вид платежа | КБК |

|---|---|

| Налог | 182 1 05 01021 01 1000 110 |

| Пени | 182 1 05 01021 01 2100 110 |

| Штраф | 182 1 05 01021 01 3000 110 |

Кому подходит УСН

УСН, или упрощенка, может применяться в отношении ИП, у которого:

- штат менее 100 человек (нам подходит – работаем сами, ИП без работников);

- доход не превышает 150 млн р. в год (если больше – можем только порадоваться успеху и выбрать иную систему налогообложения);

- ИП не открывает филиалы (в нашем примере – работаем сами, без филиалов).

Выбрать систему налогообложения можно в течение 30 дней со дня регистрации ИП, перейти на нее с другой системы можно только со следующего расчетного периода (налогового года).

Для перехода достаточно отправить в ФНС заявление по специальной форме. Форму можно скачать на сайте. Ожидать разрешения не требуется, заявление носит уведомительный характер и доступно для всех ИП при выполнении перечисленных выше условий.

Выбранный принцип уплаты налогов позволяет не погрязнуть в декларациях и ворохе бумаг, а быстро и легко сформировать отчетные документы и произвести оплату налога.

ИП, как правило, открывают счет в банке, и большинство банков предлагают сервисы встроенной бухгалтерии. Они позволяют сформировать все необходимые документы в автоматическом режиме и сразу же направить их в ФНС.

Для ИП при этой системе налогообложения произвести оплату налогов необходимо до 30 апреля следующего года.

Если не произвести оплату вовремя, будут применяться штрафные санкции – пени, а при дальнейшей просрочке – вплоть до блокировки расчетного счета.

Открытие счета в банке оптимизирует ведение бизнеса, ведь на расчеты наличными между физическими лицами существуют ограничения (стоимость одного договора не может превышать 100 000 руб.).

Помимо этого, удаленный характер работы, чаще всего, не позволит провести оплату наличкой. Личный кабинет в большинстве предложений от банков позволяет самостоятельно вести бухгалтерию, экономя деньги на наём бухгалтера.

Как оплатить налоги ип через сбербанк онлайн пошаговая инструкция

- зайти в личный кабинет автоматизированной системы Сбербанк Онлайн; Входим в личный кабинет

- после этого нужно зайти в раздел «Платежи и переводы»; Переходим в пункт «Переводы и платежи»

- если пользователю требуется заплатить налоги, следует нажать на вкладку «Федеральная налоговая служба»; Выбираем услугу «Федеральная налоговая служба»

- после этого на экране откроется страница, где будет отображаться различные услуги и организации.Пользователю нужно кликнуть по вкладке «Оплата налогов ФНС»;

- на следующем этапе будет нужна квитанция, на которой находится индекс документа, поскольку нужно будет заполнить реквизиты.

Известно, что ИП нужно оплачивать как обязательные страховые взносы (начиная с 2021 года взносы медицинского и пенсионного страхования оплачиваются не в ПФР, а в налоговой инспекции), так и налог на прибыль исходя из конкретной системы налогообложения.

Распечатать квитанции по налогам инн физического лица

- Фамилию, имя, отчество, ИНН.

- Далее следует выбрать тип госпошлины – налог на транспортное средство.

- Указать адрес проживания автовладельца, сумму налога.

- Выбрать способ оплаты – наличный или безналичный расчет. Кстати, если человек выбирает безналичный расчет, тогда он сможет оплатить налог в 2021 году без комиссии. Если же клиент нажал на кнопку «Наличный расчет», тогда ему откроется следующее окно, в котором нужно нажать на кнопку «Сформировать ПД».

- В новой вкладке откроется документ в формате PDF, в котором и будет видна квитанция. После заполнения всех данных нужно определиться, как распечатать квитанцию на оплату транспортного налога физических лиц. Если документ в формате PDF не открывается, то вначале следует скачать программу Acrobat.

- Дальнейшие действия понятны: нужно либо на месте распечатать квитанцию, либо сохранить ее на съемный носитель (если нет принтера) и распечатать в другом месте.