Что будет, если не платить кредит? ситуация, когда заемщик «забывает» о долге и банке

Содержание:

- Куда платить кредит

- Способ №5

- Что говорят юристы

- Последствия неуплаты кредита в «Манивео»

- Пути решения проблемы, если нет возможности платить кредит

- Законные способы не платить кредит

- Отсутствие средств на погашение кредита

- Нужно ли возвращать кредит, если банк лишился лицензии

- Могут ли посадить в тюрьму за просроченный кредит и почему?

- Как официально не платить по кредиту?

- Просроченный кредит в банке или МФО: начальные последствия

- Последствия уголовной ответственности

- Банкротство или реструктуризация?

- Последствия просрочки кредита

- Признать себя банкротом

- К кому можно обратиться за помощью

- Банк подал в суд: что дальше?

- Последствия несоблюдения финансовых обязательств перед банком

- Банкротство как законный способ рассчитаться с банками

- Могут ли посадить за неуплату кредита

- Часто задаваемые вопросы

- Должник умер. Что дальше?

Куда платить кредит

После того, как вы договоритесь с банкирами, вам необходимо будет заключить с ними новый договор, в которому будут прописаны все условия ваших договорённостей, а также составлен новый график для выплаты задолженности. В графике прописываются конкретные суммы и даты. Погашать кредит можно будет, как и раньше – в кассе банка или через онлайн-банкинг, если это предусмотрено. Главное, старайтесь со своей стороны не нарушать договорённостей, поскольку второй «кредит доверия» вам могут и не выдать. И следующим этапом взаимодействия с банком станет суд, который вряд ли будет вами выигран.

Способ №5

Кредитные каникулы, которые предоставляются банковской организацией. Метод не всегда эффективен при потреб. кредите, но в теории, можно попробовать согласовать отсрочку по выплатам или банк позволит на протяжении конкретного срока платить исключительно проценты. Второй вариант позволяет отсрочить выплаты по основному долгу.

Хорошая новость для ипотечников, с 2020 года в планах правительства РФ введение ипотечных каникул. Правительство активно прорабатывает данный законопроект. Общий срок отсрочки по выплатам для клиентов, которые столкнулись с форс-мажорной ситуацией 1 год, не больше 6 месяцев за 1 раз. Помимо этого, присутствует условие, что жилье приобретенное в кредит должно быть единственным.

Что говорят юристы

Защищает свои права заемщик самостоятельно или с привлечением специалистов – адвокатов и антиколлекторских агентств. Второй вариант решения вопроса будет платным, но вероятность положительного исхода дела гораздо выше.

В 2015 году в нашей стране вступил в силу закон о банкротстве физлиц. Но это не означает, что, признав себя банкротом, гражданин списывает все повинности и начинает новую жизнь. Участие в процедуре позволяет должнику справиться со сложившейся ситуацией под контролем финансового управляющего, реструктуризировать долг или погасить его за счет реализации имущества. Кроме того, это оставляет серьезный отпечаток в кредитной истории, на заемщика накладывается запрет на выезд из страны и еще ряд ограничений.

Перед принятием решения мы советуем взвесить все плюсы и минусы процесса. Ответить честно на вопрос о том, что будет, если вообще не отдать кредит, каких ждать последствий от неуплаты.

Последствия неуплаты кредита в «Манивео»

Многочисленные финансовые трудности, которые возникают в жизни современного человека, объясняются высокой стоимостью аренды жилья, большими тарифами на коммунальные услуги, низким уровнем заработной платы и т. п. В результате возникает тупиковая ситуация. В таких случаях оказать помощь могут микрокредитные организации.

Преимуществами кредитования в МФО являются высокая скорость рассмотрения заявок и минимальный пакет документов.

ВНИМАНИЕ! В то время, как банк требует от клиента подтверждения его платежеспособности путем подачи справок по доходам и наличие постоянного места работы, МФО спросит только паспорт и идентификационный код. МФО не требуют предоставления залога и привлечения поручителей

МФО не требуют предоставления залога и привлечения поручителей.

МФО предлагают займы для новых клиентов в размере 3 — 5 тыс. грн, для постоянных 10 — 20 тыс. грн. Выплата производится мгновенно после одобрения заявки, которая оформляется онлайн. Анкета рассматривается в течение 5 — 10 минут

Пути решения проблемы, если нет возможности платить кредит

Банкротство физического лица

Если ваша задолженность составит 500 тыс. рублей и более, то в судебном порядке можно признать себя банкротом. Если у вас есть какое-то имущество или сбережения — они будут реализованы в счет уплаты долга, а даже если нет — долг перед банком все равно будет считаться погашенным.

В чем преимущество? Если у вас нет официального дохода или имущества в собственности, которое могут забрать судебные приставы для погашения задолженности, то все кредиты с вас просто спишут, и вы не будете никому и ничего должны.

Есть ли минусы? Разумеется, в частности — факт банкротства будет зафиксирован в вашей КИ, и банки будут вам отказывать в выдаче нового займа, шансы на его получение будут близки к нулю.

Реструктуризация

Если вы испытываете временные материальные трудности, то банк может провести реструктуризацию кредита. Не путайте с рефинансированием, которое означает кредитование в другом банке для погашения одного или нескольких кредитов. А реструктуризация – это изменение существующих условий кредитного договора в сторону их смягчения.

Разберем на примере Сбербанка, как проходит реструктуризация. Банк предлагает 3 варианта:

- Изменение валюты (как правило, конвертация в рубли).

- Увеличение срока кредитования и, соответственно, уменьшение ежемесячного платежа.

- Отсрочка или льготный период, когда на какое-то время снижается сумма ежемесячного платежа.

Реструктуризация доступна не всем, а только тем, кто:

- потерял работу;

- стал получать меньшую, чем раньше, зарплату;

- призван в армию;

- родил ребенка и находится в отпуске по уходу;

- потерял трудоспособность.

Рефинансирование долга

В последние годы активно развивается еще одна услуга, призванная снизить долговое бремя заемщиков. Это рефинансирование. Вы в банке получаете кредит для того, чтобы погасить один или несколько кредитов в других банках. Плюсы такого кредитования очевидны:

- Вы получаете новый кредит на более выгодных условиях (иначе не стоит и заморачиваться).

- Заменяет несколько кредитов одним, что, несомненно, удобнее.

- Не портите свою кредитную историю и сохраняете имидж добросовестного плательщика.

В разных банках рефинансирование проводится на различных условиях.

Законные способы не платить кредит

Когда возникают проблемы финансового характера, большинство кредитозаемщиков интересуются, можно ли не платить кредит и какими способами уйти от долговых обязательств.

В зависимости от сложившихся обстоятельств, существует несколько вариантов получить освобождение от выплат. Главное, решать проблемы законным путем, не убегая от ответственности и не перекладывая свои долги на плечи родственников и знакомых.

Расторжение кредитного договора

Часто можно услышать: я не плачу кредиты, что мне грозит. Такие случаи не единичны, существует несколько способов, чтобы законно отказаться от займа. Один из них — расторжение кредитного договора. Для начала необходимо найти грамотного юриста, который сможет отыскать причину для разрыва долговых обязательств. После этого — внимательно изучить бумаги и найти положения, которые противоречат российскому законодательству. Чаще всего они и служат законным основанием для расторжения договора по кредиту.

Такой способ хорошо действует в разбирательствах с МФО и мелкими банковскими компаниями. В крупных банках документы проверяют опытные юристы и экономисты, поэтому придраться к какому-то пункту будет очень сложно.

Выкуп долга третьими лицами

Ситуация, когда знакомый говорит: не плачу кредиты в нескольких банках, знакома многим. Но не все знают, что проблемный заем могут выкупить третьи лица. Взять на себя долговые обязательства в состоянии не только коллекторы, но и родственники заемщика, которые будут погашать ссуду вместе него.

Особенно удобно это при покупке недвижимости или авто. Ведь в таком случае родственники получают возможность приобрести имущество по приемлемой цене (за остаток долга). Взяв на себя выплату, третьи лица избавляют предыдущего заемщика от обязательств, когда новый договор уже вступил в силу.

Рефинансирование или реструктуризация кредита

Для кредитозаемщиков, которых интересует, что будет, если вообще не платить кредиты, существует еще один законный способ отсрочить выплату займа. Речь идет о реструктуризации ссуды. Уменьшить сумму платежа, увеличить срок кредитования или отсрочить взнос можно в случае увольнения или потери трудоспособности.

Для пересмотра договора с банком клиент должен доказать свою неплатежеспособность, предоставив трудовой договор или трудовую книжку. Если заемщик уволился по собственному желанию, финансовая компания вряд ли пойдет на уступки.

Еще одним вариантом отсрочки займа считается его рефинансирование. Оно актуально, когда другой банк готов взимать за тот же кредит меньшую процентную ставку. Для получения более выгодных условий заемщику необходимо перезаключить договор с новым кредитором, который выкупит долг у старого банка.

Кредитные каникулы

Если не выплачивать кредит — не выход, стоит уточнить возможность кредитных каникул. Отсрочку сроком до 2 лет предоставляют многие российские банки. Условия зависят от суммы кредита, дисциплинированности клиента и внутренней политики организации. Чаще всего кредитные каникулы предусмотрены для крупных займов и ипотек.

Некоторые банки соглашаются на отсрочку даже при небольших займах наличными. Лучше пойти на мировую и согласовать все с компанией-кредитором, чем переживать, что грозит в случае просрочки или невыплаты долга.

Выплата кредита за счет страхования

Погашение займа за счет страхования также является законным способом выплаты долговых обязательств. Он возможен, когда клиент взял кредит и приобрел страховой полис от неуплаты долга. Стоит он, как правило, дорого, поэтому его покупка не столь популярна. Однако если человек оформил кредит и не в силах его выплатить, страховая компания обязана рассчитаться за заемщика.

Зачастую такие случаи не доходят до суда и решаются мирным путем. Иногда страховые компании стараются переложить вину на клиента и отказываются производить расчет вместо него. Но это, скорее, исключение из правил, чем обычная практика страховщиков.

Банкротство физического лица

Банкротство физлица — процедура длительная и трудоемкая. Однако она позволяет избежать выплаты займа и дальнейших разбирательств с банком. Решение о банкротстве принимается в судебном порядке, после чего возможна продажа всего имущества заемщика и возвращение вырученных денег компании-кредитору.

Если не платить кредит банку и объявить себя банкротом, можно навсегда потерять возможность кредитования, а также работы на руководящих должностях. Бывает, что такой заемщик не может покинуть пределы страны и выехать за рубеж в течение нескольких лет.

Отсутствие средств на погашение кредита

Возникновение финансовых проблем это ситуация, в которую может попасть каждый. Причины бывают разные: банкротство предприятия, задержка заработной платы, проблемы со здоровьем. В таком случае уплата задолженности становится невозможной. Эксперты дают такие советы:

- Достичь компромисса с кредитором. Возможно, банк пойдет на уступки и предложит реструктуризацию долга или спишет определенную часть обязательств. В первом случае устанавливается фиксированная процентная ставка, продлевается срок кредита, а задолженность разбивается на равные небольшие суммы для оплаты. Это единственная возможность избежать судебного разбирательства и начисления штрафных санкций.

- Воспользоваться заемными средствами. В редких случаях банк может предложить рефинансирования кредита. Смысл заключается в оформлении нового займа для погашения задолженности по действующем займе.

- Обратиться за юридической помощью. Специалист поможет достичь соглашения с банком. Но следует учитывать, что услуги юриста потребуют дополнительных затрат.

Нужно ли возвращать кредит, если банк лишился лицензии

Некоторые заемщики ошибочно полагают, что в случае утраты банком лицензии ссуду можно не возвращать. Это ошибочное мнение. Деньги в любом случае нужно будет вернуть. Однако изменится лишь их получатель.

При таких обстоятельствах долг перейдет к третьей стороне. Это может быть:

- другое кредитное учреждение/организация;

- агентство по страхованию вкладов.

СПРАВКА! Не следует ожидать извещения о передаче долга, так как можно заработать штраф. Платежные реквизиты для оплаты долга перед банком, лишившимся лицензии, обязательно будут размещены на сайте агентства по страхованию вкладов.

Могут ли посадить в тюрьму за просроченный кредит и почему?

Лишить свободы за мошенничество или другие неправомерные действия, связанные с кредитами, действительно могут. По УК РФ ответственность предусмотрена за три варианта действий:

- Вы получили кредит незаконно — например, от даты завершения процедуры банкротства не прошло пяти лет, но вы не уведомили об этом кредитора; другой вариант — предоставленная Вами в банк информация о доходах не соответствует действительности.

- Вы злостно уклонялись от уплаты просроченного кредита, который уже подтверждался судебным решением.

- Вы изначально брали кредит без намерений вернуть его обратно.

Как официально не платить по кредиту?

Что надо сделать, чтобы официально не платить по кредиту. Есть несколько вполне законных методов:

- Расторгнуть кредитный договор, если он составлен с нарушением законодательства. Надеюсь, вы понимаете, что только грамотный юрист может найти эти лазейки. С крупными банками такой номер не пройдет. Там работает целый штат юристов, которые все давно прописали.

- Выкуп своего долга у коллектора. Правда, сделать это вы можете не лично, а через третьих лиц, в том числе и юридических.

- Официальное банкротство. Это непростая процедура, при этом она сильно ограничивает вас в правах. На имущество накладывается арест, назначается его оценка и проводится реализация.

Все перечисленные методы затратны не только финансово, но и морально. Поэтому стоит 100 раз подумать, чтобы решиться на них.

Просроченный кредит в банке или МФО: начальные последствия

Ниже мы рассмотрим действия кредитной организации на начальных этапах просрочек, в первые 2-3 месяца. К сожалению, кредитные обязательства нельзя списать без суда, то есть банк в любом случае предпримет какие-то действия, чтобы принудить заемщика к оплате.

Устные предупреждения. Уже на 3-4 неделе просрочки должнику начнут поступать звонки из банка. Сотрудники будут активно интересоваться, почему не поступает оплата, какие обстоятельства сложились у человека

Важно идти на контакт и не избегать разговоров. Почти 100% должников стараются не отвечать на незнакомые телефонные номера, избегают взаимодействия с банком, когда нет денег, и копится просрочка

Это неправильная линия поведения.

Письменные претензии. Банк начнет слать официальные письма с требованием погасить задолженность, внести ежемесячный платеж. Параллельно должнику будут поступать СМС-сообщения, возможны звонки близким людям и родственникам. На этом этапе дело принимает серьезный оборот. Письма могут направляться в течение 4-10 месяцев, иногда — дольше, после чего будут приняты более жесткие меры. Об этом расскажем ниже.

Начисление штрафов. За допускаемые просрочки и неуплаты банк будет насчитывать пени и штрафные санкции. Подсчеты будут поступать должнику посредством СМС, если дозвониться не получится.

Узнать, как прекратить начисление штрафов по вашему кредиту

Последствия уголовной ответственности

Рассмотрим, какие последствия грозят человеку, если он нарушает Уголовный кодекс и подпадает под ответственность.

- Статья 159.1 Уголовного кодекса регулирует вопросы кредитного мошенничества. За это штрафуют в размере дохода за 1 год или же до 120 000 рублей. Как альтернатива, мошеннику могут присудить до 360 часов обязательных или до одного года исправительных работ. Также мошеннические действия с кредитами могут стать причиной ограничения свободы или принудительных работ на период до 2х лет. Еще один вариант наказания — 4х-месячный арест.

- В 176 ст. УК РФ рассмотрены преступления, связанные с противоправным оформлением кредитных средств. Здесь штрафуют серьезнее: на сумму до 200 000 руб. или на величину зарплаты/дохода за 1,5 года. Мошенник может быть осужден на принудительные работы продолжительностью до 5 лет или на обязательные (сроком до 480 ч.); арестован (до полугода) или же на срок до пяти лет лишен свободы.

-

Следующая за ней 177 статья того же кодекса, «Уклонение от обязательств». Это:

- взыскание дохода за срок до полутора лет;

- штраф до 200 000 руб.;

- обязательные работы продолжительностью до 480 час.;

- принудительные работы — на 2 г.;

- арест на период до 6 мес.;

- тюремный срок до 2х лет.

Судимости по уголовным статьям влекут последствия для физ. лица. Среди них следует выделить:

- Отказы в приеме на работу. При наличии судимости работодатель вправе отказать от места без объяснения причин. От этого факта в биографии почти всегда страдает репутация человека.

- Данные о судимости человека сохраняются в соответствующих реестрах МВД. Это негативная характеристика, которая также иногда влияет на судьбу детей осужденного.

- После судимости нельзя работать на должностях в государственных учреждениях.

- Даже если судимость будет снята или погашена, она не позволит человеку заниматься деятельностью, в рамках которой случилось злоупотребление.

-

По нормам, после судимости человек не вправе работать:

- в здравоохранении;

- в образовании;

- в авиации;

- в компаниях, которые предоставляют охранные или частные детективные услуги.

Уголовная ответственность накладывает на человека весьма серьезные ограничения. Но справедливости ради стоит сказать, что добиться привлечения за просрочку по кредитам невероятно сложно.

Консультация кредитного юриста

Банкротство или реструктуризация?

Появившись сравнительно недавно, коллекторская деятельность внесла определенный ажиотаж среди множества неплательщиков кредитных организаций. Порою их методы работы граничат с нарушениями закона (угрозы, шантаж, вымогательство). В 2015 году был принят закон, непосредственно касавшийся должников банка, – «О банкротстве».

Положения данного закона внесли ясность в вопрос регулирования взаимоотношений должников и кредиторов, которые ранее основывались лишь на общих положениях законодательства. В результате клиенты, оказавшиеся не в состоянии заплатить все задолженности перед банками, смогли инициировать процесс признания банкротства.

Для кредитных организаций подобное решение вопроса означает риск полного невозврата средств. Списание долга – крайне нежелательная мера, которая невыгодна банку, поэтому кредитор так же, как и клиент, заинтересован в стабилизации ситуации и поиске пути, приемлемого для обеих сторон.

Исходя из динамики роста неплатежей, кредитные структуры более охотно стали использовать различные варианты, позволявшие прекратить действия по истребованию долга, с компенсацией потерь меньшими суммами, более длительным сроком и с меньшими процентами. Как никогда, популярностью пользуются различные программы реструктуризации и рефинансирования с отсрочкой платежа или сроком погашения дольше изначального, аннулированием штрафных санкций. Успех регулирования вопроса неплатежей банку во многом зависит от самого клиента – чем быстрее заемщик начнет переговоры с банком и сообщит о финансовых затруднениях, тем к меньшим последствиям это приведет.

Игнорируя звонки банка с напоминаниями о погашении долга, заемщик вынуждает банк пойти на более жесткие меры – письма и СМС-информирование, начисление штрафных санкций, и, как следствие, передача иска с требованием уплаты долга в суд.

Последствия просрочки кредита

Оформляя кредит в банке, каждый заемщик должен помнить о последствиях, которые могут наступить в случае невозврата долга. Сюда относится следующее:

- Поступление из банка регулярных звонков и оповещений с требованием незамедлительно погасить кредиторскую задолженность. Причем звонить могут не только домой, но и в организацию, где работает должник.

- Начисление пени за каждый день просрочки. Ее размер банки устанавливают самостоятельно и вносят в текст договора, заключаемого с заемщиком.

- Долг по кредиту может быть передан в руки коллекторов. Как известно, данная категория взыскателей зачастую используют достаточно жесткие способы воздействия на должника.

- Заемщик может потерять недвижимость, находящуюся в залоге у банка.

- Кредитное учреждение может подать на должника в суд. Если после вынесения судебного решения долг по кредиту так и не будет возвращен, дело перейдет к судебным приставам со всеми вытекающими последствиями (продажа имущества, арест счетов и т. д.).

ВНИМАНИЕ! Таким образом, заемщикам настоятельно рекомендуется урегулировать проблему с кредитом мирным путем, не допуская инициирования судебного разбирательства, а также привлечения банком коллекторов

Признать себя банкротом

- иметь долг, превышающий 500 тыс. рублей;

- просрочка должна быть свыше 3-х месяцев;

- заемщик за последние 5 лет не признавал себя банкротом и не имеет судимости.

Подача заявления на банкротство не освобождает заемщика от исполнения обязательств по кредиту. В уплату долга пойдет принадлежащее ему имущество за исключением того, которое не подпадает под конфискацию. Для этого будет назначен финансовый управляющий, который будет следить за проведением всех сделок должника. Без его ведома теперь заемщик не сможет подписать ни один договор.

Признание себя банкротом накладывает множество ограничений на физическое лицо. Этот статус сохраняется за ним в течение 5 лет. При оформлении нового кредита заемщик обязан указывать, что он является банкротом. Также он не имеет права в последующие 3 года становится собственником юридического лица и выезжать за рубеж.

К кому можно обратиться за помощью

При возникновении сложностей с возвратом ссуды заемщик может обратиться за помощью к следующим категориям лиц:

- в банк, где был оформлен кредит (речь идет о реструктуризации долга или отсрочке очередного платежа);

- в другое кредитное учреждение за получением новой ссуды для закрытия старой (достаточно рискованный вариант, который далеко не всегда эффективен, а порой и вовсе может усугубить ситуацию);

- в антиколлекторское агентство – это специализированные организации, оказывающие правовую поддержку должникам, попавшим в сложную финансовую ситуацию.

Кроме того, обратиться за помощью можно к своим родственникам или друзьям, попросив взаймы необходимую сумму. Гораздо удобнее и менее рискованно возвращать долг близкому человеку, нежели банку. Однако далеко не в каждом случае такой вариант подходит. Особенно если речь идет о внушительном размере кредита.

Банк подал в суд: что дальше?

Обращение в суд обычно происходит через полгода-год после того, как заемщик перестает платить кредит. Однако в некоторых случаях этот срок может быть значительно меньше (месяц-два) или значительно больше (несколько лет). Чаще в суд обращается банк, а не коллекторское агентство, поскольку в большинстве случаев именно у банка остается право требования по кредиту. Однако судебный процесс – это дополнительные издержки для банка, и если речь идет о небольших суммах, то суда может и не быть. Вопрос о том, какую сумму считать «небольшой», зависит от конкретного банка и региона России. Например, в Москве практически не бывает судебных процессов при задолженности менее 50 тыс. руб.

Сначала банк обращается в мировой суд, который выносит судебный приказ без выслушивания заемщика. Не стоит беспокоиться об этом, поскольку можно будет просто написать заявление об отмене судебного приказа и тогда будет подано новое заявление в районный суд. Стоит готовиться к тому, что судебный процесс может длиться много месяцев. Если представить юридические факты, касающиеся невозможности оплачивать кредит, тогда суд может в значительной мере снизить сумму долга. Если объявить себя банкротом и не платить кредит, тогда по решению суда у человека будет конфисковано и распродано все имущество в пользу кредитора.

Заемщику необходимо действовать следующим образом:

- Являться на каждое судебное заседание.

- Подготовить документы об ухудшении материального положения в виду потери работы, перевода на более низкооплачиваемую должность, затяжной болезни или, например, рождения ребенка, что требует дополнительных затрат. Если вы писали заявление на реструктуризацию, а банк не пошел вам на встречу, то это будет вам на руку.

- Также следует обратиться к адвокату, чтобы подготовить встречный иск к банку. Необходимо добиться пересчета процентов и прочих комиссий, которые были начислены финансовым учреждением.

По результатам заседаний суд выносит один из следующих вариантов решения:

- Обязать должника уплатить задолженность единовременно (в том числе за счет самостоятельной продажи имущества).

- Погашать долг отчислениями от зарплаты в течение какого-либо периода времени.

- Погасить кредит целиком, но без пеней и штрафов за просрочку.

- Реструктурировать кредит

- Взыскать задолженность принудительно из имущества заемщика.

Последствия несоблюдения финансовых обязательств перед банком

Для многих заемщиков, столкнувшихся с невозможностью обслуживания накопившегося перед банком долга, ситуация выглядит катастрофой. Правильная оценка ситуации и выбор верного решения позволят выйти из долгого порочного круга бесконечных штрафов и разбирательств.

Прекращение выплаты по кредитам приводит к активным действиям банковских служб, требующих средств для погашения задолженностей и оплаты штрафов. Если досудебное урегулирование не имело результатов, выходом может стать обращение в суд. Это позволит остановить процесс начисления процентов и зафиксирует сумму накопившегося долга. В дальнейшем стороны (кредитор и должник) смогут урегулировать проблему на основании судебного решения, которое будет учитывать не только интересы банка, но и положение должника, если тот предъявит достаточные доказательства того, что невыплаты возникли по объективным, не зависящим от него причинам.

Если выплачивать долг нечем, а сумма только возрастает, имеет смысл задуматься о проведении процедуры банкротства. Однако процесс довольно длителен и отнимает много сил. К тому же последствия банкротства негативно скажутся на жизни заемщика в течение ближайших 5 лет и более.

Банкротство как законный способ рассчитаться с банками

Многое поменялось после вступления в силу Федерального закона Российской Федерации от 29 декабря 2014 г. N 476-ФЗ «О внесении изменений в Федеральный закон «О несостоятельности (банкротстве)», регламентирующего процедуру банкротства физических лиц.

В новой редакции закон о банкротствевступил в силу с 1 октября 2015 года (хотя некоторые депутаты предлагали перенести его вступление в силу еще на три года — до 2018).

Несмотря на то, что о новой редакции Федерального закона о банкротстве физических лиц разговоры велись уже давно не только в законодательных кругах, сейчас можно говорить о том, что механизм банкротства физлиц запущен, начал применяться для признания должника банкротом и в ближайшие годы мы сможем наблюдать серьезную судебную практику по делам о банкротстве.

Могут ли посадить за неуплату кредита

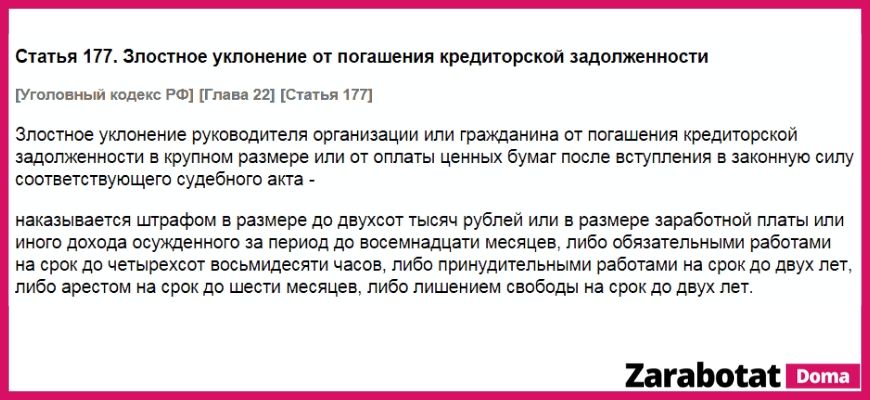

В Уголовном кодексе РФ есть статья № 177 «Злостное уклонение от погашения кредиторской задолженности». По данной статье предусмотрено одно из следующих наказаний:

- штраф до 200 тыс. рублей или в размере дохода за 1,5 года;

- обязательные работы до 480 часов;

- арест до шести месяцев;

- лишение свободы до двух лет.

Основанием считается намеренное уклонение от уплаты долга или бездействие по его погашению. Крупным долгом по кредиту считается сумма 250 тыс. рублей и более.

В случае честного предупреждения об ухудшении финансового положения банки идут навстречу и предлагают выгодные условия, которые позволяют должникам решить проблемы. Необходимо понимать, что попытка «уйти» от уплаты в любом случае будет иметь негативные последствия.

Обратите внимание! В эпоху коронавируса все ищут дополнительные возможности заработка. Удивительно, что альтернативными способами зарабатывать можно гораздо больше, вплоть до миллионов рублей в месяц

Один из наших лучших авторов написал отличную статью о том, как зарабатывают в игровой индустрии тысячи людей в интернете. Читайте материал с отзывами людей о лучших играх для выигрыша денег.

Популярные материалы

Взять кредит без процентов на 100 дней быстро

Кредит на 15 лет на выгодных условиях

Взять кредит в 19 лет под лучшие проценты

Часто задаваемые вопросы

«Не плачу кредит, но очень боюсь последствий» – такая фраза часто звучит от заемщиков, имеющих просрочки. И волнуют их в основном одни и те же вопросы.

Могут ли арестовать и посадить в тюрьму за неуплату кредита?

Эта мера предусмотрена 177 статьей УК РФ. Но для лишения свободы должник должен:

- являться злостным уклонистом по решению суда;

- взять не менее полутора миллионов рублей.

Также на заемщика может быть заведено дело по факту мошенничества. Основанием для этого послужат годы неуплаты и большие заемные суммы, взятые в разных кредитных организациях.

Что делать, если нечем платить кредит Сбербанку?

В данном случае, стоит попробовать договориться с менеджерами банка. У них отработаны эффективные алгоритмы выхода из ситуации. Поэтому после появления просрочки необходимо:

- позвонить в банк и сообщить о сложившейся ситуации;

- письменно уведомить о желании платить, как только материальное положение улучшится;

- лично нанести визит в ближайший офис для решения проблемы.

Должны ли родственники выплачивать мой кредит? Что будет родственникам неплательщика

Потребовать денег с родственников возможно в следующих случаях:

- они являются созаемщиками;

- они числятся поручителями.

Во всех остальных ситуациях родственники не несут никакой финансовой ответственности.

Но вот с супругами ситуация немного сложнее. После передачи дела судебным приставам, им грозит опись имущества

И вот тут важно доказать, какое имущество не имеет отношения к должнику. В противном случае, оно также уйдет с молотка

Должен ли поручитель выплачивать кредит заемщика?

Да, если он согласился на поручительство. После уплаты всей суммы, он имеет право подать на должника в суд и затребовать выплаченные вместо него средства.

Должник умер. Что дальше?

Если должник умер, события развиваются по одному из следующих сценариев:

- при наличии страховки наследники должны обратиться в страховую компанию с соответствующим заявлением. Страховщик выясняет, при каких обстоятельствах, произошел страховой случай, и перечисляет деньги банку в счет погашения задолженности. В выплатах могут отказать, если установлен факт самоубийства, должник скончался в местах лишения свободы, на момент покупки полиса уже был неизлечимо болен;

- если страховки нет, родственники вступают в права наследования, им автоматически вместе с имуществом и иными активами переходят долги умершего;

- если страховки нет, родственники отказываются от наследства, банку ничего не остается, как списывать долги на убытки. Получить что-либо с детей, жены/мужа не удастся.

Важно понимать, что под страховкой понимается страховой полис, приобретенный на время кредитования, в котором выгодоприобретателем значится банк. Риски — смерть заемщика, инвалидность 1-й или 2-й группы и иные обстоятельства, при которых заемщик не имеет возможности самостоятельно погашать свой долг

Как не платить кредит за умершего родственника? Внимательно перечитать договор. Возможно, и не придется ничего отдавать. Если после умершего не осталось никакого существенного наследства, можно смело от него отказываться. В этом случае на наследников долги не переходят.