Инструкция: заполняем новый бланк декларации по налогу на прибыль 2021 года

Содержание:

- Как рассчитать авансовые платежи по налогу на прибыль

- Что представляет собой декларация по налогу на прибыль

- Налог на прибыль Расчет

- Амортизируемое имущество

- Убытки в налоговой отчетности

- Каким образом и куда подается ежемесячная декларация по налогу на прибыль

- Нужно ли прятать убытки в декларации

- Заполнение декларации на прибыль

- Нюансы оформления декларации по налогу на прибыль

- Сроки уплаты налогов

Как рассчитать авансовые платежи по налогу на прибыль

В течение года бухгалтер должен начислять авансовые платежи по налогу на прибыль. Существует два способа начисления авансовых платежей.

Первый способ устанавливается для всех организаций по умолчанию и предусматривает, что отчетными периодами являются первый квартал, полугодие и девять месяцев. Авансовые платежи делаются по окончании каждого отчетного периода. Сумма платежа по итогам первого квартала равна налогу от прибыли, полученной в первом квартале. Авансовый платеж по итогам полугодия равен налогу от прибыли, полученной за полугодие, за минусом авансового платежа за первый квартал. Величина платежа по итогам девяти месяцев равна налогу от прибыли за девять месяцев за вычетом авансовых платежей за первый квартал и полугодие.

Плюс к этому в течение каждого отчетного периода делаются ежемесячные авансовые платежи. По окончании отчетного периода бухгалтер выводит авансовый платеж по итогам этого периода (правила расчета мы привели выше), а затем сравнивает его с суммой ежемесячных платежей, сделанных в рамках данного периода. Если ежемесячные платежи в сумме оказались меньше итогового авансового платежа, компания должна доплатить разницу. Если же образовалась переплата, то бухгалтер учтет ее в будущих периодах.

Ежемесячные авансовые платежи рассчитываются по следующим правилам. В первом квартале, то есть в январе, феврале и марте, бухгалтер начисляет такие же ежемесячные авансовые платежи, как в октябре, ноябре и декабре предыдущего года. Во втором квартале бухгалтер берет налог от прибыли, фактически полученной в первом квартале, и эту цифру делит на три. В результате получается сумма ежемесячных авансовых платежей за апрель, май и июнь. В третьем квартале бухгалтер берет налог от фактической прибыли за полугодие, вычитает авансовый платеж первого квартала, и полученную цифру делит на три. Выходит сумма ежемесячных авансовых платежей за июль, август и сентябрь. В четвертом квартале бухгалтер берет налог от прибыли, фактически полученной за девять месяцев, отнимает авансовые платежи за полугодие, и полученную величину делит на три. Это и есть авансовые платежи за октябрь, ноябрь и декабрь.

Второй способ — исходя из фактической прибыли. Данный способ компания может принять для себя добровольно. Для этого нужно уведомить налоговую инспекцию не позднее 31 декабря о том, что в течение будущего года предприятие переходит на исчисление ежемесячных авансовых платежей исходя из фактически полученной прибыли. При этом способе отчетными периодами являются месяц, два месяца, три месяца и так далее до окончания календарного года. Авансовый платеж за январь равен налогу от прибыли, фактически полученной в январе. Авансовый платеж за январь-февраль равен налогу от прибыли, фактически полученной в январе и феврале за минусом авансового платежа за январь. Авансовый платеж за январь-март равен налогу от прибыли, фактически полученной в январе-марте за вычетом авансовых платежей за январь и февраль. И так далее вплоть до декабря.

Организация, ранее выбравшая второй способ начисления авансовых платежей (то есть исходя из фактической прибыли), вправе отказаться от него, и с начала следующего года вернуться на первый способ. Для этого нужно подать в ИФНС соответствующее заявление не позднее 31 декабря текущего года. В случае возвращения к первому способу авансовый платеж за январь-март будет равен разности между авансовым платежом по итогам девяти месяцев и авансовым платежом по итогам полугодия предшествующего года.

Компании, чья выручка от реализации без НДС не превышала в течение четырех предыдущих кварталов в среднем 15 миллионов рублей за квартал, должна начислять только квартальные авансовые платежи. Это правило независимо от суммы выручки распространяется также на бюджетные, некоммерческие и некоторые другие организации.

Вновь созданные организации начисляют не ежемесячные, а квартальные авансовые платежи до тех пор, пока не закончится полный квартал с даты их госрегистрации. Затем бухгалтер должен посмотреть, чему равна выручка от реализации (без НДС). Если она не превышает 5 миллионов рублей в месяц или 15 миллионов рублей в квартал, компания может продолжать начислять только квартальные авансовые платежи. В случае превышения лимита предприятие со следующего месяца переходит на ежемесячные авансовые платежи.

Что представляет собой декларация по налогу на прибыль

Декларация содержит отчет организаций за полученную прибыль периода и налог по ней. Регулируется Приказом ФНС РФ от 19.10.2016. Обязаны предоставлять декларацию все организации РФ, а так же зарубежные фирмы, резиденты, которые находятся на общем налогообложении на территории РФ.

Налог на прибыль (НП) – основные платежи, за счет которых пополняется бюджет страны. Поэтому составляют декларацию и вносят этот платеж все, зарегистрированные в ФНС субъекты бизнеса и предпринимательства.

Документ оформляется за квартал, полгода, 9 месяцев и год. В некоторых случаях, когда организация выплачивает авансы по фактической прибыли, декларация представляется 12 раз в год (за каждый месяц). Порядок выплаты компания выбирает сама.

По закону, годовая декларация должна быть сдана в ФНС не позднее 4 недель после окончания отчетного периода. Документ за 2017 год будут сдавать до 28 марта 2018 года.

Декларация, с 2017 года, может быть и в электронном виде. Это нововведение было утверждено так же, приказом 19 октября прошлого года.

Обновленная форма по КНД 1151006 разослана во все, зарегистрированные в ФНС, компании.

Как сделать анализ налога на прибыль в программе 1С: Бухгалтерия Предприятия – смотрите тут:

Разрешается сдавать декларацию в бумажном формате и в электронном виде, если в компании до 100 сотрудников. Если персонал превышает эту цифру, то компания должна сдавать только электронную версию отчета. В обоих случаях программа 1-С бухгалтерия поможет справиться с задачей.

Содержание декларации

Сейчас декларация соответствует тем изменениям, которые были внесены ФНС. Налог на прибыль (НП), с этого года, распределяется в другом процентном соотношении Те же 20% от базы разделены: 3% в федеральный бюджет и 17% – в региональный. Появились категории компаний, которые могут снизить налоговую базу.

Декларация по НП состоит из 9 листов (с приложениями):

- Все листы, кроме 01,02 заполняются по мере необходимости.

- Приобщены строки по суммам уплаченного торгового сбора, которые уменьшают величину налога на прибыль. В части по уплате в бюджет России, по учету пониженных ставок на прибыль в 2017 г.

- На титульнике с этого года необязательна печать компании.

- В перечне признаков появился код 6 (резиденты опережающего социального и экономического развития.)

- Лист 02 увеличился на строки 350, 351 для компаний – участников региональных инвестиционных проектов.

- Строки 170 больше нет. Вместо нее лист 08.

- 08 лист заполняют, если присутствуют сделки с взаимозависимыми контрагентами. Понятие «взаимозависимый контрагент» трактуется немного по-другому. Уточнениям посвящен отдельный приказ. Взаимозачеты, гарантии банка по кредитам, отношения заемщика и поручителя, если они «взаимозависимые», сейчас немного иные. Отражаться и оформляться они должны по новым требованиям.

- 09 лист заполняют фирмы – контролирующие лица контролируемых иностранных организаций.

Все налогоплательщики заполняют:

- титульник;

- первый раздел;

- подраздел 1.1;

- подраздел 1.2 – для компаний, которые совершают авансовые платежи каждый месяц. Тут вы узнаете, в каком порядке перечисляются авансовые платежи по УСН;

- подраздел 1.3 – для тех, кто платит налог в процентах в виде дивидендов;

- лист 02 с приложениями 1 и 2.

Правила заполнения по листам

По категориям налогоплательщиков:

- лист 02 приложение №3 – заполняют те, у кого есть доходы, отражающиеся в этом приложении;

- № 4 – не перенесенный в будущее убыток;

- № 5 – фирмы с обособленным подразделением (новые строки 095, 096, 097);

- № 6 – для членов консолидированной группы (новые строки 095, 096, 097);

- Лист 04 – получатели дивидендов, если заполняющий лист 3 не удержал сумму налога;

- лист 05 – для занимающихся ценными бумагами;

- лист 06 – для НПФ;

- лист 07 – благотворительные органы;

- 08 лист нужен при самостоятельной, симметричной, обратной корректировках базового налога;

- Для иностранных фирм – 09.

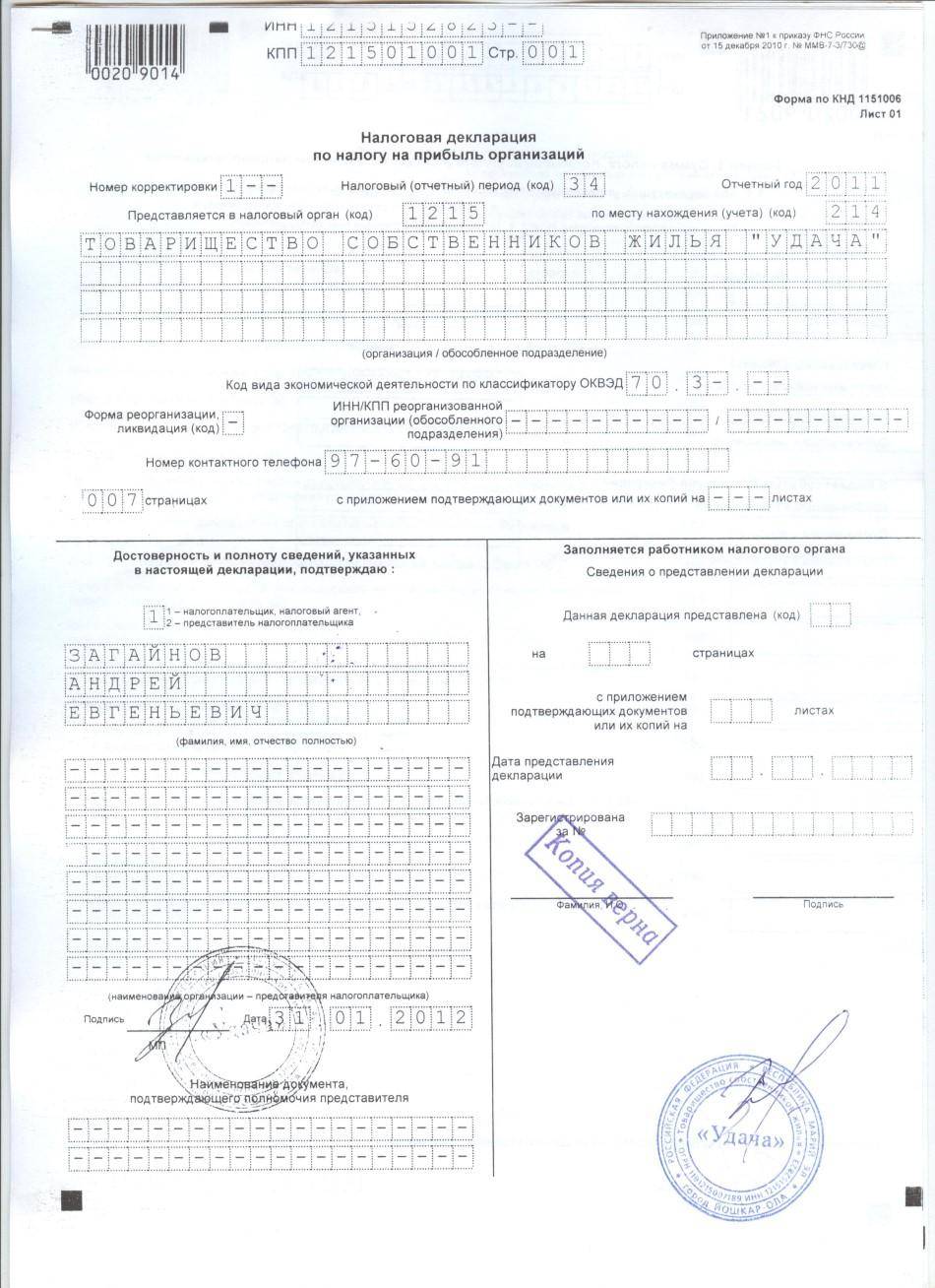

Образец заполнения декларации по налогу на прибыль.

Образец заполнения декларации по налогу на прибыль.

Налог на прибыль Расчет

При расчете налога на прибыль, необходимо точно знать, какие доходы и расходы можно признать в данном периоде, а какие нет. Существует два метода для определения дат, на которые признаются расходы и доходы для целей налогообложения. (ст. 271-273 НК РФ)

Метод начисления.

При данном методе налогового учета доходы (расходы) признаются в отчетном (налоговом) периоде, в котором они имели место (к которому они относятся). Дата признания доходов и расходов не зависит от даты фактического поступления средств (фактической оплаты расходов).

Порядок признания доходов:

- доходы признаются в том отчетном периоде, в котором они имели место, независимо от фактического поступления денежных средств, иного имущества и имущественных прав;

- в том случае когда связь между доходами и расходами не может быть определена четко или определяется косвенным путем, доходы распределяются налогоплательщиком самостоятельно, с учетом принципа равномерности;

- для доходов от реализации датой получения дохода признается дата реализации товаров (работ, услуг, имущественных прав) независимо от фактического поступления денежных средств.

Для внереализационных доходов датой получения дохода признается:

- дата подписания сторонами акта приема-передачи имущества (приемки-сдачи работ, услуг);

- дата поступления денежных средств на расчетный счет (в кассу) организации.

Порядок признания расходов:

Расходы признаются в том отчетном периоде, в котором эти расходы возникают исходя из условий сделок. В том случае, когда сделка не содержит таких условий и связь между доходами и расходами не может быть определена четко или определяется косвенным путем, расходы распределяются налогоплательщиком самостоятельно.

Датой осуществления материальных расходов признается:

- дата передачи в производство сырья и материалов;

- дата подписания акта приемки-передачи услуг (работ) производственного характера и т.д.

Датой осуществления внереализационных и прочих расходов признается:

- дата начисления налогов (сборов) — для расходов в виде сумм налогов;

- дата расчетов в соответствии с условиями договоров или дата предъявления налогоплательщику документов.

Кассовый метод.

При применении данного метода ведения налогового учета доходы и расходы признаются по дате фактического поступления средств — фактической оплаты расходов.

Порядок определения доходов и расходов

- датой получения дохода является день поступления денежных средств на счет в банк или в кассу организации, поступления иного имущества (работ, услуг) и имущественных прав, а также погашение задолженности перед налогоплательщиком иным способом;

- расходами признаются затраты после их фактической оплаты. Оплатой товара (работ, услуг и т.д) признается прекращение встречного обязательства приобретателем указанных товаров (работ, услуг) и имущественных прав, непосредственно связаное с поставкой этих товаров (выполнением работ, оказанием услуг, передачей имущественных прав).

Необходимо выбрать единый метод налогового учета для доходов и расходов организациии.

Организации имеют право на определение даты получения дохода (расхода) кассовым методом, если в среднем за предыдущие 4 квартала сумма выручки от реализации без учета НДС не превысила 1 млн. рублей за каждый квартал.

Налог на прибыль Порядок расчета

Для того, чтобы рассчитать за налоговый период налог на прибыль, необходимо определить налоговую базу (то есть прибыль, подлежащую налогообложению) и умножить её на соответствующую налоговую ставку.

Размер налога = Ставка налога * Налоговая база

В соответствии со ст. 315 НК РФ, расчет налоговой базы должен содержать:

- период, за который определяется налоговая база;

- сумму доходов от реализации, полученных в отчетном (налоговом) периоде;

- сумму расходов, произведенных в отчетном (налоговом) периоде, уменьшающих сумму доходов от реализации;

- прибыль (убыток) от реализации;

- сумму внереализационных доходов;

- прибыль (убыток) от внереализационных операций;

- итоговую налоговую базу за отчетный (налоговый) период;

- для определения суммы прибыли, подлежащей налогообложению, из налоговой базы исключается сумма убытка, подлежащая переносу.

По прибыли, попадающей под разные ставки, базы определяются отдельно.

Основная ставка

20%

2% — в федеральный бюджет

18% — в бюджет субъекта РФ. Законодательные органы субъектов РФ могут понижать налог на прибыль для отдельных категорий налогоплательщиков, но не более чем до 13,5%.

Налоговым кодексом РФ установлены, кроме основной, еще и специальные ставки на прибыль.

Амортизируемое имущество

Признание НМА амортизируемым имуществом

Определение амортизируемого имущества дано в НК РФ. Таковым в целях применения гл. 25 НК РФ признаются имущество, результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, которые находятся у налогоплательщика на праве собственности (если иное не предусмотрено указанной главой), используются им для извлечения дохода и стоимость которых погашается путем начисления амортизации. Амортизируемым имуществом является имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 100 000 руб.

Как видим, в последнем предложении СПИ более 12 месяцев и стоимостный порог в 100 000 руб. четко обозначены только для имущества. С 01.01.2020 эта норма будет изложена в новой редакции и данные показатели будут применяться к результатам интеллектуальной деятельности и иным объектам интеллектуальной собственности.

Вот как это будет выглядеть. Амортизируемым имуществом признаются имущество, результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 100000 рублей.

Основные средства, исключаемые из состава амортизируемого имущества

Перечень ОС, исключаемых из состава амортизируемого имущества, дан в НК РФ.

С 01.01.2020 в него будут внесены следующие изменения.

Во-первых, признается утратившим силу абз. 2. С указанной даты из состава амортизируемого имущества не будут исключаться основные средства, переданные (полученные) по договорам в безвозмездное пользование.

Соответствующие изменения внесены и в другие нормы. Так, упоминание об ОС, переданных (полученных) по договорам в безвозмездное пользование, исключено из НК РФ, где устанавливался порядок начисления амортизации при прекращении договора безвозмездного пользования и возврате объектов амортизируемого имущества налогоплательщику.

То есть по основным средствам, переданным (полученным) по договорам в безвозмездное пользование, амортизация начисляется, но в расходах для целей налогообложения не учитывается. Основание – п. 16.1, который с нового года появится в ст. 270 НК РФ.

Исчезнет упоминание об ОС, переданных (полученных) по договорам в безвозмездное пользование, и из НК РФ, который будет изложен в следующей редакции: по ОС, переведенным по решению руководства организации на консервацию продолжительностью свыше трех месяцев, а также по ОС, находящимся по решению руководства организации на реконструкции (модернизации) свыше 12 месяцев, начиная с 1-го числа месяца, следующего за месяцем, в котором указанные ОС были переведены на консервацию или с которого они находятся на реконструкции (модернизации), начисление амортизации не производится.

При расконсервации, завершении реконструкции (модернизации) объекта ОС амортизация по нему начисляется с 1-го числа месяца, следующего за месяцем, в котором произошла расконсервация ОС или завершилась его реконструкция (модернизация).

Во-вторых, внесены изменения в последний абзац, где говорится, что при расконсервации объекта основных средств амортизация по нему начисляется в порядке, действовавшем до момента его консервации. С 01.01.2020 из этого абзаца будет исключено положение о том, что срок полезного использования продлевается на период нахождения объекта основных средств на консервации.

Изменение метода начисления амортизации

Согласно действующей редакции НК РФ налогоплательщик вправе переходить с нелинейного на линейный метод начисления амортизации не чаще одного раза в пять лет.

Данная формулировка позволяла прочесть ее таким образом, что переход с нелинейного метода на линейный ограничен пятилетним сроком, а обратный переход (с линейного метода на нелинейный) можно проводить хоть через год, например, так:

|

Начало налогового периода |

Переход с одного метода на другой |

|

01.01.2014 |

С линейного на нелинейный |

|

01.01.2015 |

С нелинейного на линейный |

|

01.01.2016 |

С линейного на нелинейный |

|

Не ранее 01.01.2020 |

С нелинейного на линейный |

С 01.01.2020 эта норма будет гласить, что налогоплательщик вправе менять метод начисления амортизации не чаще одного раза в пять лет.

Убытки в налоговой отчетности

При формировании отчетности нередко выявляется, что совокупные суммы поступлений по всем видам деятельности не покрыли общих затрат. В таком случае бухгалтер отражает полученные потери в годовой бухгалтерской отчетности. А вот налоговый убыток в декларации по налогу на прибыль вызывает определенное беспокойство. Почему?

Получение отрицательного результата деятельности компании и отражение его в отчетности налоговым законодательством не запрещены. Такой результат признается налоговым убытком. Но налоговики относятся к отрицательным результатам с недоверием. Иными словами, инспекторы ФНС считают, что в такой ситуации происходит умышленное занижение налоговой базы, сокрытие выручки, искусственное увеличение затрат либо применение незаконных схем и методов вывода денег. Чтобы свести их подозрения и претензии к минимуму, следует понимать, как отразить убыток в декларации по налогу на прибыль по правилам ПБУ и других НПА. И как объяснить его налоговикам, которые потребуют таких объяснений в любом случае.

Каким образом и куда подается ежемесячная декларация по налогу на прибыль

Кто сдает отчеты – понятно. Но в НК РФ описаны и конкретные способы подачи таких документов, за нарушение которых накажут. Согласно п.3 ст. 80 НК РФ, отчеты подают:

- на бумаге, лично, по почте или с помощью представителя;

- в электронном виде по ТКС – при участии оператора ЭДО или через сайт ФНС.

Декларация по налогу на прибыль ежемесячно (кто сдает такую) может быть отправлена и на бумаге, и в виде электронного файла, если в организации менее 100 человек. Если среднесписочная численность больше, то компании отчитываются в онлайн-режиме. Такой же способ действует для крупнейших налогоплательщиков. В случае нарушения этого правила (сдача на бумаге, а не в е-виде) штраф – 200 рублей (ст. 119.1 НК РФ).

Куда отчитываются те, кто сдает ежемесячно декларацию по налогу на прибыль и те, кто делает это раз в квартал? В обоих случаях сведения направляют в инспекцию по месту нахождения. При наличии подразделения разрешено выбирать, куда отправить сведения – по месту нахождения головного офиса или филиала.

В случае сдачи по ТКС плательщику приходит уведомление о приеме (отказе в приеме) декларации. Когда организация подает отчет на бумажном носителе, налоговый инспектор, принявший его, на копии ставит подпись, регистрационный номер и дату получения.

Нужно ли прятать убытки в декларации

Большинство бухгалтеров и руководителей компаний, обнаружив отрицательный результат в учете, решают его скрыть, так как способов, как спрятать убыток в декларации по налогу на прибыль, довольно много. Например, уменьшить базу расходов отчетного периода либо перенести часть затрат на будущие периоды. Но эти методы «выравнивания» не являются эффективными и имеют ряд недостатков. Разберем ключевые проблемы:

- Увеличение разрыва между данными налогового и бухгалтерского учетов, что отрицательно сказывается на учете в целом. Кроме того, вследствие разрыва данных учетов возникает постоянная положительная разница, которая, в свою очередь, образует постоянное налоговое обязательство.

- Увеличение налоговой нагрузки на экономический субъект. Иными словами, занижая базу расходов и скрывая потери, компания утрачивает возможность снизить базы по ННП в будущих отчетных периодах. То есть при расчете налога на прибыль убытки прошлых лет в налоге на прибыль снизят размер налогового обязательства перед бюджетом. Но только при условии, что отрицательные финансовые результаты прошлых периодов были отражены в налоговой отчетности.

- При переносе некоторых видов затрат (поступлений) на будущие периоды придется корректировать и базу для расчета налога на добавленную стоимость и других налоговых обязательств. Причем при переносе нормируемых затрат довольно сложно предусмотреть лимиты будущих лет.

Однако, перед тем как заниматься искусственным изменением финансовых результатов, следует вспомнить, что будет, если показать убыток в декларации по налогу на прибыль за год: последствия не приведут к действиям налоговиков. Налоговая декларация по ННП с отрицательным финансовым результатом не является достаточным основанием для инициации выездной проверки ФНС. Но при проверке законности действий налогоплательщика сотрудники ФНС требуют предоставить объяснения к декларации либо инициируют специальную комиссионную проверку.

Заполнение декларации на прибыль

Структура декларации зависит от периодичности платежей, наличия у компании обособленных подразделений (филиалов и т.п.), характера проведенных операций. Как и ранее обязательными страницами для заполнения декларации являются:

- титульный лист (Л01);

- подраздел 1.1 или 1.2 или 1.3 раздела 1. Подраздел 1.1 оформляют при ежеквартальной уплате налога, 1.2 — если платежи осуществляют ежемесячно, 1.3 составляют предприятия-инвесторы и компании, имеющие дивидендные доходы;

- Лист 02 (Л02) с расчетом налога;

- прил. № 1 к Л02 (доходы);

- прил. № 2 к Л02 (расходы и убытки).

При наличии «обособок» перечень обязательных к заполнению страниц дополняется приложением № 5 к Л02, а при получении компанией целевых поступлений – листом 07. Оставшиеся листы и разделы формируют, если имеются сведения, необходимые для отражения в них.

Начинают заполнение формы с титула. Данные декларации удобнее формировать, заполняя сначала приложения и листы, в которых раскрывается информация об отдельных операциях, доходах, затратах. Итоги локальных расчетов переносят в Л02, а конечный результат – из Л02 в раздел 1.

В титуле традиционно отражают код налогового периода («34» при поквартальной уплате ННП, «46» – при ежемесячной, «16» или «68» — если плательщиком выступает консолидированная группа плательщиков), порядковый номер корректировки, шифр инспекции ФНС и реквизиты декларанта.

Затем выполняют необходимые расчеты в подразделах к Л02, подсчитывая размер дохода в приложении № 1, а расходов – в приложении № 2. Результаты вносят в Л02 – учитывают начисленные авансы и определяют размер ННП к уплате. Если итогом расчетов стал убыток, его отражают отрицательным показателем в стр. 060 Л02, отрицательное значение базы фиксируют в стр. 100 Л02, а в стр. 120 Л02 указывают 0, так как отрицательный размер налоговой базы для исчисления ННП невозможен. Общая величина начисленного налога отражается в стр. 180 Л02, вне зависимости от факта уплаты, а ранее начисленных авансов – по строке 210. Сумма к доплате (к уменьшению) формируется по строкам 270-281.

Раздел 1 формируется исходя из данных Л02. Суммы ННП к уплате фиксируют в нем с разбивкой по бюджетам.

Нюансы оформления декларации по налогу на прибыль

При оформлении декларации по рассматриваемому налогу следует принимать во внимание такие нюансы:

- на титульном листе следует отмечать регистрационные коды, которые были присвоены компании до реорганизации. Шифры реорганизации и код ликвидации также отмечаются в Приложении 1;

- декларация имеет два дополнительных бланка – листы 08 и 09. 08 оформляют, когда в компании скорректировали и занизили сумму налога ввиду применения цен, ниже рыночных в бизнес-операциях с зависимыми деловыми партнерами;

- лист 09 необходим для оформления доходов контролируемых зарубежных фирм;

- у листа 02 имеются ячейки кодов налогоплательщиков, включая код «6» − для резидентов той территории, у которой передовое социально-экономическое развитие. Помимо отмеченного, в разделе имеются строки для торгового сбора, понижающего платежа, и ячейки, которые оформляются субъектами, принимающими участие в региональных инвестиционных проектах.

Сроки уплаты налогов

В зависимости от применяемой системы налогообложения, а также вида деятельности и наличия имущества, организации в 2020 году вносят авансовые и (или) итоговые платежи в соответствии с датами, установленными НК или региональными законами. Налоговый календарь на 2020 год, сроки сдачи отчетности приводятся в представленных ниже таблицах.

| Вид налога | Правовое обоснование | Срок уплаты в 2020 году | Особенности |

|---|---|---|---|

| ОСНО | |||

| НДС | П. 1 ст. 174 НК РФ |

За 4-й квартал 2019 – не позднее 25.03 За 1-й квартал – не позднее 25.06 За 2-й квартал – не позднее 25.09 За 3-й квартал – не позднее 25.12 |

Уплачивать налог надо равными частями не позднее 25-го числа каждого из трех месяцев после отчетного квартала. Например, за I квартал 1/3 – до 27.04, 1/3 – до 25.05, 1/3 – до 25.06. |

| Налог на прибыль | Ст. 287 НК РФ |

За 2019 год – не позднее 30.03 Ежемесячные авансовые платежи – не позднее 28 числа текущего (!) месяца За 1-й квартал – не позднее 28.04 За полугодие – не позднее 28.07 За 9 месяцев – не позднее 28.10 |

Если ежемесячные платежи рассчитывают из фактической прибыли, то вносить их нужно не позднее 28 числа следующего месяца. |

| НДФЛ с отпускных и больничных | П. 6 ст. 226 НК РФ |

Не позднее последнего числа того месяца, когда суммы выплачены В остальных случаях налог перечисляют в бюджет на следующий день после выплаты дохода |

По обособленным подразделениям, которые находятся в одном муниципальном образовании, в 2020 году можно выбрать одно, которое будет платить НДФЛ и сдавать отчетность за все остальные в свою инспекцию. Для этого нужно отправить в ИФНС по месту его нахождения соответствующее уведомление. |

| ЕСХН | |||

| Авансовый платеж и налог по итогам года | Ст. 346.9 НК РФ |

За полугодие 2020 – до 25.07 За 2020 — до 31.03 2021 года |

Если ООО не получило освобождение от НДС, нужно уплатить налог и представить декларацию по общим правилам. |

| УСН | |||

| Авансовые платежи и налог по итогам года | П. 7 ст. 346.21 НК РФ |

За 2019 — до 30.04 За 1-й квартал – до 27.04 За полугодие – до 27.07 За 9 месяцев – до 26.10 |

Авансы платят только при наличии дохода в отчетном периоде. |

| ЕНВД | |||

| Ежеквартальные платежи | Ст. 346.32 НК РФ |

За 4-й квартал 2019 — до 27.01 За 1-й квартал – до 27.04 За полугодие – до 27.07 За 9 месяцев – до 26.10 |

Имущественные налоги ООО необходимо заплатить, если оно является собственником недвижимости, земельных участков или транспортных средств. Порядок и сроки их перечисления определяют законодательные акты субъектов РФ.

Налог на имущество

Плательщиками являются организации-собственники недвижимости. На УСН и ЕНВД налог уплачивают только в отношении объектов, которые облагаются по кадастровой стоимости. На ЕСХН – по имуществу, которое не используется напрямую в производстве и переработке сельхозпродукции, например, административные здания, офисные помещения, общежития и другие объекты. Движимое имущество налогом не облагается.

В соответствии со ст. 379 НК РФ налог рассчитывают по итогам года. Если налог определяется по кадастровой стоимости, отчетными периодами являются 1, 2 и 3 квартал. Если по среднегодовой стоимости – 1 квартал, полугодие и 9 месяцев. В некоторых регионах отчетные периоды вообще не устанавливают на основании п. 3 ст. 379 НК РФ. Узнать конкретные сроки уплаты можно на сайте налоговой инспекции своего региона.

Транспортный и земельный налоги

В течение года могут быть предусмотрены авансовые платежи, налог за год нужно заплатить с учетом уже внесенных сумм. Срок перечисления итогового взноса за 2020 год не может быть раньше 01 марта 2021 года (согласно п. 3 ст. 398 НК РФ в редакции Закона № 325-ФЗ). За 2019 год заплатить налоги нужно было до 03 февраля 2020 включительно. Если местным законом установлены отчетные периоды, например, квартал, авансовые платежи перечисляют не позднее последнего числа следующего за кварталом месяца. Подробную информацию по срокам уплаты транспортного и земельного налогов можно узнать на сайте региональной ИФНС.

Дополнительные налоги

Если ООО использует по лицензии водный объект, добывает полезные ископаемые или реализует подакцизные товары, необходимо заплатить соответствующие налоги и представить по ним отчетность.

| Вид налога | Правовое обоснование | Срок уплаты в 2020 году | Особенности |

|---|---|---|---|

| Водный | Ст. 333.8 НК РФ |

За 4-й квартал 2019 – не позднее 20.01 За 1-й квартал – не позднее 20.04 За 2-й квартал – не позднее 20.07 За 3-й квартал – не позднее 20.10 |

Срок сдачи декларации совпадает со сроком уплаты налога. |

| НДПИ | Ст. 334 НК РФ | Ежемесячно не позднее 25 числа следующего месяца | |

| Акциз | Ст. 179 НК РФ |

Ежемесячно:

|