Что входит в перечень товаров, облагаемых ндс по ставке 10%?

Содержание:

- Ставки НДС

- Работа без налога на добавленную стоимость ↑

- Что такое НДС и к каким типам налогов он относится?

- Информация о штрафных санкциях

- Когда налоговая инспекция может отказать в применении льготной ставки НДС

- С какого числа НДС будет 20%?

- Как НДС влияет на экономику — страшная правда

- Компенсация по стандартам Центробанка

- Ставка НДС с авансов: 10% или 20%

- Заполнение ставки НДС в зависимости от даты учетного документа

- НДС — что это?

- [править] Хронология

Ставки НДС

Ст. 164 НК РФ определила применение нескольких процентных ставок налога – 0%, 18% и 10%. Закон четко прописал случаи возможного применения той или иной налоговой ставки. Помимо этого, налоговое законодательство оговаривает обстоятельства, когда сумма НДС исчисляется расчетным путем.

Когда НДС – 0%?

Обложение налогом по нулевой ставке предусмотрено для ООО или ИП, занимающихся четко определенными видами деятельности:

- передача энергоресурсов за пределы России;

- международные перевозки грузов и пассажиров с багажом;

- транспортирование газа и нефти;

- переправление пассажиров и грузов в железнодорожных вагонах, находящихся на балансе организации;

- услуги, оказываемые водными видами транспорта;

- работы, связанные с космической деятельностью;

- авиаперевозки людей и багажа в Крым и Севастополь в период с марта по декабрь;

- перемещение товаров через российскую границу.

Важно: Для правомерного использования нулевой ставки НДС должен составляться договор транспортной экспедиции вместо стандартного соглашения о перевозке товаров. Налоговые органы дают возможность субъектам, которые в декларациях указали выручку от льготных таможенных операций по ставке 0%, в течение полугода подтвердить свое право соответствующими документами

К ним относятся:

Налоговые органы дают возможность субъектам, которые в декларациях указали выручку от льготных таможенных операций по ставке 0%, в течение полугода подтвердить свое право соответствующими документами. К ним относятся:

- ксерокопии контрактов с иностранными партнерами;

- товарные или грузосопроводительные накладные;

- реестр таможенных деклараций либо отдельные декларации.

Полугодовой период для сбора подтверждающих документов начинает свой отсчет с момента, когда груз пересекает границу и на сопроводительных бумагах ставится соответствующая пометка.

Если налогоплательщик не предоставит в налоговую структуру установленный пакет документов, то выручка от оказания международных транспортных услуг будет облагаться по стандартной ставке в 18%.

Работа без налога на добавленную стоимость ↑

Однако льготников по НДС с каждым годом делается всё больше. Некоторые крупные предприятия открывают небольшие компании для осуществления только одного вида деятельности, который является льготным.

Так выгоднее работать. Для чего нужен налог на предприятии и какие плюсы, и минусы его использования?

Плюсы

Главным плюсом работы без НДС является то, что количество отчётности уменьшается в разы. НДС самый неоднозначный налог в России, и порой даже опытные бухгалтеры путаются с начислением.

Что уж говорить о молодых предпринимателях, которые только познают азы бизнеса и бухгалтерии. Расчёты по НДС и составление отчётности по этому налога занимает львиную долю рабочего времени бухгалтера в отчётный период.

В некоторых крупных компаниях есть бухгалтер, который занимается только расчётом НДС к уплате и составлением отчётности по нему.

Минусы

Однако есть и минусы в работе на льготном режиме. Главный – это невозможность работать с крупными покупателями и заказчиками.

Дело в том, что, если организация работает без НДС, то она его не возмещает. Крупные заказчики и покупатели «теряют» те суммы налога, которые не возмещает льготник.

Например, ООО «Бета» применяет ОСН, а ООО «Альфа» – льготник. ООО «Бета» купило и ООО «Альфа» товар на сумму 1 180 рублей (НДС – 180 рублей).

Так как ООО «Альфа» является льготником и не уплачивает НДС, то и выставить счёт-фактуру с суммой налога они не могут. Следовательно, ООО «Бета» «потеряло» 180 рублей – их придётся уплачивать самим.

Можно добровольно «уйти» с льготного режима, просчитав все плюсы и минусы работы на нём. Об этом задумываются, когда на «горизонте маячит выгодный контракт».

Большие суммы доходов «перекрывают» все минусы работы на НДС – ежеквартальной сдачи отчётности и ведение журналов по учёту счётов-фактур.

Что такое НДС и к каким типам налогов он относится?

Сама аббревиатура НДС расшифровывается, как налог на добавочную стоимость.

Это одна из форм изъятия государством в свою казну денег от купли/продажи сырья, конечного продукта или услуги.

То есть, каждый человек, покупая товар, платит не только его реальную стоимость, но и определенный процент сверху в виде того самого НДС.

Налог на добавочную стоимость относится к косвенной группе налогов.

Косвенные налоги – весьма хитрая штука, потому что в отличие от прямых (к примеру, тех же взносов в пенсионный фонд), они абсолютно не зависят от дохода покупателя, а являются добавочной стоимостью к цене продукта, услуги или сырья.

НДС не делает различий между богатыми и бедными.

Даже если вы получаете минимальную заработную плату и в день зарплаты решили побаловать себя, купив 200 грамм лосося, то вы заплатите точно такой же НДС, как вон тот мужик в дорогущих туфлях, что каждый день берет по 200 грамм лосося, потому что эту рыбку обожает его котик.

Справедливо это?

Информация о штрафных санкциях

Налоговым периодом по выплате платежа НДС признается один квартал. В этот промежуток времени плательщик обязан сдавать декларации, оплачивать платежи, не допускать задержек. В случае если средства не внесены вовремя, либо не в полной мере, возникает задолженность по выплатам.

В ходе проверки налоговыми органами впоследствии устанавливается причина уклонения от внесения средств, определяется факт противоправных действий со стороны плательщика. Размер штрафов за невнесение платежа устанавливается согласно НК. Штраф составит 20% от невыплаченной суммы сбора, если нет признаков преднамеренного правонарушения. 40% выплачивается, если нарушение было умышленным.

Любое задержание платежа, даже на одни сутки, сопровождается наличием пени, согласно НК РФ. Пени начисляются за каждый день невнесения оплаты. На их размер влияет длительность задержки, сумма задолженности, величина применяемой ставки рефинансирования.

Чтобы избежать начисления штрафов и пени, рекомендуется особое внимание уделять ведению отчетности, не допускать неточностей и ошибок при отправлении декларации в ФНС. Если при проверке документации было выявлено несоответствие, об этом необходимо сообщить налоговым органам, а также заплатить не начисленную сумму

Когда налоговая инспекция может отказать в применении льготной ставки НДС

При реализации комплектов, в которых содержатся группы товаров с различающейся ставкой НДС, применение пониженного процента может привести к возникновению обоснованных претензий со стороны налогового органа.

Пример 1

Для повышения продаж торгующие организации нередко используют схему продаж самостоятельно скомплектованных наборов, где товары облагаются НДС по различным ставкам. К примеру, накануне новогодних каникул в продаже появляется огромное количество детских подарков, в которых соседствуют конфеты и игрушки. Кондитерские изделия (конфеты) подлежат налогообложению НДС в размере 18%, а детские игрушки относятся к льготной группе товаров.

Использование 10%-ной ставки НДС на подарочный новогодний набор при формировании цены Минфин и ФНС относит к неправомерному действию, поскольку в перечне кодов Правительства РФ № 597 от 18/06/2012 не содержится подобная позиция.

Аналогичная ситуация может возникнуть, например, при продаже специализированных журналов с предоставлением дополнительной услуги – доступа к веб-ресурсу или электронному носителю. Применять ставку в 10%, которой облагается печатная продукция, в этом случае можно только непосредственно к журналу. Услуга виртуального информационного издания должна облагаться по стандартной ставке в 18%.

Имейте в виду! Чтобы избежать налоговых претензий при продаже наборов с разными процентными ставками НДС целесообразно в документах и на ценнике указывать отдельные товарные позиции, входящие в комплект.

Пример 2

Реализация хлебобулочных изделий производится с использованием сниженной ставки НДС 10%

При обновлении номенклатуры выпускаемой продукции следует осторожно относиться к наименованию новых изделий. Например, термин «пицца» отсутствует в перечне ОКП, поэтому, несмотря на фактическое соответствие букве закона, по формальным причинам производитель при продаже пиццы должен применять ставку в 18%

Вывод: Выбирать наименование для новой продукции, для которой планируется применение льготной ставки НДС, целесообразно, максимально приближаясь к терминам, используемым в нормативных документах – перечнях ОКП, утвержденных Правительством РФ.

Простые названия не дадут оснований налоговым органам отказать в использовании пониженной налоговой ставки.

С какого числа НДС будет 20%?

Бухгалтеры фирм переживают, что тариф пошлины повысится в текущем году и задаются вопросом, с какого числа введут НДС 20%. Согласно ФЗ № 303 от 03.08.2018 (ред. 30.10.2018), налог на добавленную стоимость нужно рассчитывать по новой ставке с 1 января 2019 года. При этом предприниматели и юрлица могут не рассчитывать на льготы.

При нескольких вариантах сделок купли-продажи событий Министерство финансов предлагает различные способы решения, прописанные в письмах Минфина:

- Согласно , если продукция приобретена в 2017 году по тарифу 18%, то при реализации в 2019 расчет будет по 20%-й ставке.

- Согласно , если авансовый платеж за продукцию отправлен в 2018, то при получении в 2019, заплатить придется по 20%-му тарифу.

- Согласно Письму ФНС России № ЕД-4-20/19309 от 03.10.2018, на чеках с 1 января 2019 указывается налоговый тариф 20%, а не 18%. Онлайн-кассы рекомендовано обновить еще в текущем году, иначе предприниматель или юрлицо оплатит штраф.

Помимо указанных изменений по применению ставки, согласно Информации ФНС с пояснениями к Письму ФНС № АС-4-2/12705 от 16.07.2013 (ред. 25.09.2018), с 25 января 2019 года используется обновленная декларация по налогу на добавленную стоимость. В бланке изменятся: 3 и 9 разделы и приложение № 1.

Когда применять ставку НДС 20%

Новый налоговый тариф вступит в силу с 1 января 2019 года, поэтому вычислять расходы нужно с этого момента. Тарифная ставка по налогу на добавленную стоимость будет применяться при всех расчетах, начиная с начала будущего года. Цифры изменят в чеках и формулах.

Таким образом, согласно , применение тарифа зависит от даты операции, а не от даты договора поставки. К договору добавляют доп.соглашение, либо меняют цифру НДС. Например, если договор заключен в 2018, а поставка в 2019, то стоимость рассчитывается по новому тарифу.

Но если товары или услуги проданы до 31 декабря 2018 включительно, то применяется пошлина в размере 18%. Соответственно, декларации за IV квартал 2018 года 25 января подаются в обновленном формате, так как продукцию и услуги в 2019 продают уже по ставке 20%. В бланке нужно рассчитать отдельно суммы за 2018 и 2019 годы раздельно, сложив полученные результаты.

Как НДС влияет на экономику — страшная правда

Очень сильно влияет!

НДС в структуре доходов бюджета России составил:

- 33% в 2013 году

- 34,2% в 2019 году

- 36,1% в 2019 году

- 34% в 2019 году

- 34,6% в 2019 году

*Информацию я подсмотрел в официальном документе «Исполнение федерального бюджета и бюджетов бюджетной системы Российской Федерации».

Получается, что НДС — это ни много ни мало треть доходов бюджета России!

Это очень важный налог, как вы уже поняли.

НДС — один из ключевых бюджетообразующих налогов для многих развитых стран. Для России в том числе. Регулируя ставку НДС, государство может влиять на уровень экономической активности в стране.

Как правило, чем выше налоги, тем больше тормозится экономическое развитие. Но если налог вообще отменить, то государство серьёзно потеряет в доходах.

Задача государства — отыскать ту золотую середину, когда и «волки сыты, и овцы целы». То есть сохраняется баланс между экономическим ростом и пополнением казны деньгами налогоплательщиков.

Если государство выставит большую ставку, у организаций будет оставаться меньше заработанных денег.

Для компаний с высокой нормой чистой прибыли небольшое повышение налога не критично. Ну поворчит собственник, что стал зарабатывать 19 миллионов вместо 20, и на этом остановится.

Но многие компании часто работают на грани рентабельности, например, крупные промышленные предприятия с длинным и технологически сложным производственным циклом.

Повышение НДС даже на 1−2 процента может привести к удару по таким предприятиям и фатальным последствиям в макроэкономике.

Чтобы остаться на плаву, компании начнут экономить на сырье, на рабочей силе. Качество продукции снизится, люди потеряют работу, покупательная способность населения будет снижаться. Замкнутый круг.

Если экономический рост в стране почти не наблюдается (1−2%), повышение налога почти наверняка приведёт в среднесрочной перспективе к следующим последствиям:

- стагнация в коммерческом секторе

- дополнительные расходы компаний на перепрошивку касс и POS-терминалов

- рост розничных и оптовых цен — ускорение инфляции

- повышение тарифов на коммунальные услуги

- снижение покупательной способности у населения

- ухудшение качества конечной продукции: предприятия будут вынуждены переходить на более дешёвые комплектующие, закупать дешёвое сырьё

- рост безработицы

- уход бизнеса в «тень», сокрытие им доходов, как следствие, упущенный доход у государства — налогов поступает меньше

- повышение нагрузки на госбюджет: выплата большего числа пособий и т. д.

Если государство необдуманно повысит НДС, то выиграет только на коротком временном промежутке.

НДС — сейчас наиболее простой налог в плане сбора и учёта в России. Данные собирает специальная автоматизированная система контроля АСК НДС-3. Программа анализирует данные, которые подтягиваются в налоговую из банков, с расчётных счетов компаний, и POS-терминалов.

Работа комплекса уже тестируется в нескольких регионах РФ.

Алгоритм программы отслеживает цепочки движения денег между контрагентами. Если обнаруживает подозрительные данные, весточка улетает налоговому инспектору. Так что никто не скроется!

Все операции по переводу денег для юридических лиц и индивидуальных предпринимателей, а не только налоговые платежи, скоро станут прозрачными на 100%. Тотальнейший контроль из романа-антиутопии Оруэлла «1984», похоже, становится реальностью.

Компенсация по стандартам Центробанка

Если ФНС получила от предпринимателя заявку о перечислении средств в рамках возврата НДС на расчетный счет, то соответствующее платежное поручение отправляется в Федеральное Казначейство. Данное ведомство, в свою очередь, перечисляет необходимые денежные средства налогоплательщику в течение пяти дней. При этом, если в эти сроки не выплачивается сумма по возврату НДС, процент ее увеличивается, исходя из величины ставки рефинансирования Центробанка. Данная процедура, что интересно, регулируется не только налоговым, но также и гражданским законодательством. Кроме того, похожая процедура, когда добавляется к изначальной сумме возврата НДС ставка рефинансирования ЦБ, может быть осуществлена, если ФНС отказала в возврате переплаты по соответствующему налогу неправомерно. Сроки, с которых набегают «проценты», гарантированные законом, устанавливаются такие же, как если бы ФНС дала положительное решение по возврату.

Ставка НДС с авансов: 10% или 20%

Поскольку производители и продавцы таких товаров уже знают о понижении ставки НДС, то некоторые из них предпочитают брать с покупателей предоплату с НДС 10%, если они уверены в том, что отгрузка произойдет в III квартале текущего года.

Их действия понять можно, ведь, получая предоплату, в которой «сидит» НДС 20%, впоследствии компания должна будет вернуть покупателям разницу. Чтобы этого избежать, они решают сразу брать с покупателя верную сумму. Это, конечно, не совсем правильно, но серьезных рисков ни для кого не несет (разве что только для покупателя, который захочет принять с перечисленного аванса НДС к вычету; вот здесь у него есть риски отказа из-за неверно указанной ставки НДС в «авансовом» счете-фактуре).

В итоге у продавца встает вопрос: по какой ставке ему рассчитывать НДС с полученных авансов, если в платежке НДС указан по ставке 10%? Можно ли исчислить «авансовый» НДС также по пониженной ставке?

В соответствии с п. 1 ст. 154 НК РФ при получении налогоплательщиком оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг) налоговая база определяется исходя из суммы полученной оплаты с учетом налога. В случае получения налогоплательщиком сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, реализуемых на территории РФ, он обязан предъявить покупателю этих товаров (работ, услуг), имущественных прав сумму налога, исчисленную в порядке, установленном п. 4 ст. 164 НК РФ (п. 1 ст. 168 НК РФ). В соответствии с данным пунктом налоговая ставка определяется как процентное отношение налоговой ставки, предусмотренной п. 2 или п. 3 ст. 164 НК РФ, к налоговой базе, принятой за 100 и увеличенной на соответствующий размер налоговой ставки (п. 4 ст. 164 НК РФ). Сумма налога при определении налоговой базы в соответствии со ст. 154-159 и 162 НК РФ исчисляется как соответствующая налоговой ставке процентная доля налоговой базы (п. 1 ст. 166 НК РФ). Моментом возникновения налоговой базы является дата получения предоплаты (подп. 2 п. 1 ст. 167 НК РФ).

Исходя из совокупности перечисленных норм, напрашивается вывод, что при получении предоплаты НДС следует начислять по ставке, действующей на момент возникновения налоговой базы, т.е. на момент получения предоплаты. Законных и достаточных оснований исчислять НДС по ставке, которая еще не применяется (а начнет применяться в будущем, пусть и недалеком), у поставщиков, по нашему мнению, не имеется.

Налоговым законодательством каких-либо исключений не установлено. Единственное исключение (правда, не в части применения ставки, а в части применения/неприменения льготы по ст. 149 НК РФ) предусмотрено п. 8 ст. 149 НК РФ. В этом пункте сказано, что в ситуациях, когда происходят изменения в перечне освобождаемых (льготируемых) операций, установленных п. 1-3 ст. 149 НК РФ, при исчислении НДС следует ориентироваться на порядок, действующий в момент отгрузки товаров (работ, услуг).

Фактически это может означать, что если при получении предоплаты льгота еще не действовала, но сама предоплата получена в счет реализации, которая будет совершена в период действия льготы, то налогоплательщик вправе не облагать НДС полученную предоплату (письмо УФНС РФ по г. Москве от 01.02.2005 № 19-11/5925).

Похожей нормы в отношении ситуации, когда на законодательном уровне происходит изменение ставки НДС, в Налоговом кодексе РФ, к сожалению, нет.

Заполнение ставки НДС в зависимости от даты учетного документа

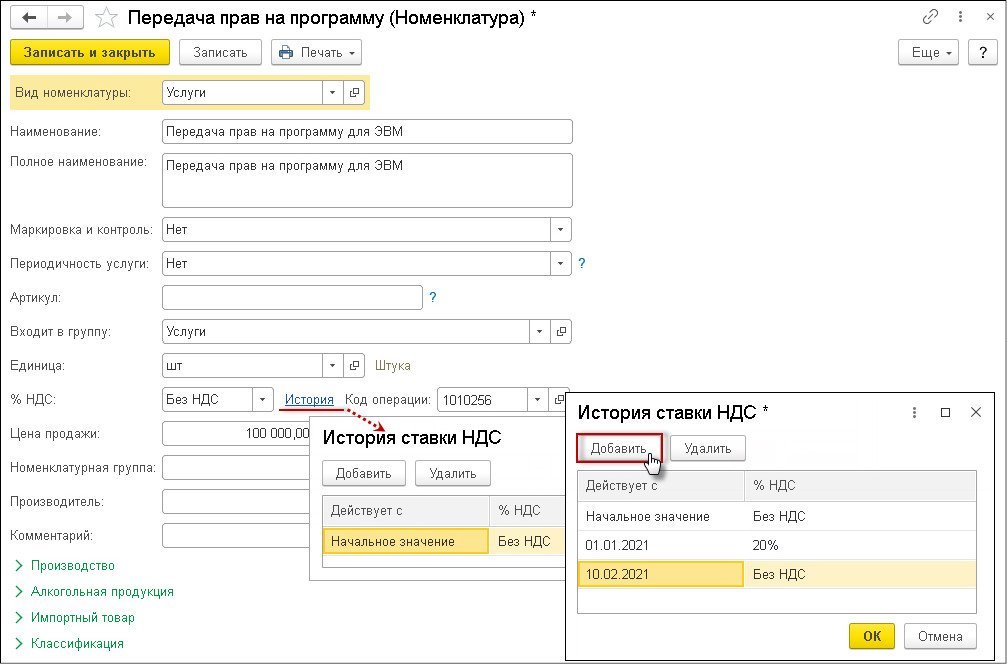

Ставка НДС (% НДС), присутствующая в карточке номенклатуры начиная с версии 3.0.89 «1С:Бухгалтерии 8», является периодическим реквизитом. Это означает, что при изменении ставки НДС, пройдя по гиперссылке История, можно открыть форму История ставки НДС и отразить все ее изменения (рис. 2).

Рис. 2

В форме История ставки НДС указываются:

-

в поле Действует с — дата, начиная с которой установлено значение ставки НДС;

-

в поле % НДС — соответствующее значение ставки НДС.

Обратите внимание, если изменяется ставка НДС непосредственно через реквизит на основной форме справочника, то такое изменение не попадает в историю и действует вне зависимости от даты. Так, например, согласно положениям подпункта 26 пункта 2 статьи 149 НК РФ (рис

2):

Так, например, согласно положениям подпункта 26 пункта 2 статьи 149 НК РФ (рис. 2):

-

до 01.01.2021 при реализации прав на программу для ЭВМ на основании лицензионного договора применяется освобождение от НДС;

-

с 01.01.2021 при реализации прав на программу для ЭВМ, не включенную в единый реестр российских программ для электронных вычислительных машин и баз данных, применяется ставка НДС 20 %;

-

с 10.02.2021 при реализации прав на программу для ЭВМ после ее включения в единый реестр российских программ для электронных вычислительных машин и баз данных применяется освобождение от НДС.

В документах Реализация (акт, накладная, УПД) значение ставки НДС будет заполняться значением из карточки номенклатуры, действующим на дату документа.

В документе Поступление (акт, накладная, УПД) значение ставки НДС заполняется в зависимости от настроек, указанных в карточке договора с поставщиком.

Так, в поле Заполнение ставки НДС в документах могут быть установлены следующие значения:

-

По умолчанию — ставка НДС в документе поступления заполняется значением, указанным в последнем документе поступления по данному договору с поставщиком;

-

Из карточки номенклатуры — ставка НДС заполняется значением из карточки номенклатуры, действующим на дату документа;

-

Без НДС — всегда заполняется значением Без НДС.

Например, при установлении в поле Заполнение ставки НДС в документах значения Из карточки номенклатуры и при заполнении истории в форме История ставки НДС (рис. 2) в документе Поступление (акт, накладная, УПД) будет автоматически указана ставка НДС, соответствующая установленной дате. При необходимости при заполнении документов установленная ставка НДС может быть изменена на другую.

Видеоролик выполнен в программе «1С:Бухгалтерия 8» версия 3.0.89.29.

1С:ИТС

В разделе «Инструкции по учету в программах «1С»» см. также (ред. 3.0).

От редакции. 18.03.2021 приглашаем в 1С:Лекторий на онлайн-лекцию «НДС: изменения правил применения и порядка формирования отчетности в 2021 году» с участием представителей ФНС и экспертов 1С. Зарегистрироваться можно на сайте .

НДС — что это?

Налог на добавочную стоимость (НДС) – это понятие, которое появилось в российском законодательстве в начале 1990-хх годов 20 века. Подобное нововведение было принято с целью освобождения предпринимателей от многократных фискальных платежей, которые взимались исключительно с выручки, не учитывая при этом реальные показатели доходности бизнеса. В данный момент налоговая ставка НДС составляет 0–18% в зависимости от класса производимой продукции (предлагаемой услуги) и оплачивается всеми участниками сделки: промышленниками, продавцами, покупателями и так далее.

Кто и как оплачивает НДС

Фактически, процент добавочной стоимости должен оплачиваться предприниматель на момент закупки товара (либо его производства). Однако на практике НДС вноситься в товарный чек, который оплачивают среднестатистические потребители.

Каким образом это происходит:

- Материал, сырье для производства, а также готовые изделия на продажу получает ИП или ООО для дальнейшей эксплуатации. Он оплачивает за них НДС поставщику;

- Из полученных средств изготавливается продукт, общая стоимость которого высчитывается только с учетом первоначальных затрат – то есть, вложений личных средств на создание, подготовку к продаже, доставку и так далее;

- Предпродажный этап ценоформирования закладывает в чек-лист все возможные расходы, таким образом, устанавливается окончательная стоимость продукта, естественно, с НДС который и будет оплачивать потребитель.

- После продажи всей партии товара бухгалтерия считает остаток, сумму прибыли за вычетом НДС, который уплачивается компанией как «налоговое обязательство».

Виды налога добавочной стоимости в процентах

Добавочная стоимость на продукцию устанавливается в разных процентных соотношениях. Конечная сумма возврата может составлять:

- 0% — если речь идет об экспорте, реализации высоких технологических средств повышенного класса стоимости (например: для космической станции), транспортировке полезных ископаемых, вывозе за границу драгоценных металлов и так далее.

- 10% — установлена для продуктов питания, товаров для детей (кроватки, коляски, одежда, игрушки), медицинских препаратов и медтехники; научной, научно-публицистической литературы и периодики;

- 18% — обязательный налог, который является независимым и дополнительно оплачивается и по нулевой и 10%й ставке.

Способы начисления

Налоговый расчет НДС предполагает 2 формы оплаты:

- При помощи вычета. Налогообложению подлежит вся выручка, из которой удерживается 10 и 18%;

- Сложением. В расчет включается общая налоговая база, процент по которой учитывается за каждую единицу проданного товара.

Отчет

Финансовая отчетность по факту получения прибыли сдается каждый квартал на специальном формуляре. Сроки для представления внутренних документов устанавливаются строго – до 25 числа. В случае возникновения задержки на компанию налагается штраф.

При отправлении налоговой декларации по почте, через курьерскую службу или третьих лиц, датой сдачи документации принято называть число указанное на бланке-квитанции за транспортировку ценных материалов. Даже если документы придут позже установленного срока – это не будет считаться нарушением сроков, при сохранении посыльного поручения.

Налоговые вычеты для НДС

Налоговыми вычетами принято называть сумму уменьшенную на разницу между платежами и единым расчетным счетом.

Для НДС эта практика применяется при соблюдении трех основных пунктов:

- Продукция, принятая на реализацию облагается НДС;

- Предприятие, фирма-покупатель имеет все необходимые документы и счета-фактуры;

- Полученные товары были учтены в налоговом периоде.

https://youtube.com/watch?v=0-TH_ec5rBs

Счет-фактура

Составлением счет-фактуры на исходный продукт занимается владелец предприятия или поставщик готовой продукции. На момент отгрузки должен быть составлен полный перечень и характеристики груза, его себестоимость без указания НДС. Данный документ должен быть предоставлен не позднее 5 дней с момента создания изделия или отправления груза.

Счет-фактура является одним из основных документов, которые проверяет налоговый инспектор и иные организации. Неверное заполнение полей, отсутствие копии документа в ведомостях или его не составление влечет к полной проверке деятельности организации, аресту, уплате штрафа.

[править] Хронология

3 марта 2000 года на всероссийском совещании по развитию топливно-энергетического комплекса Путин заявил, что как в топливно-энергетическом комплексе, так и в целом по экономике, налоговое бремя будет снижаться.

6 июня 2000 года на встрече с лидерами делового мира Италии Путин в частности отметил, что ослабление фискального характера российской экономики — одно из главных условий улучшения инвестиционного климата.

8 июля 2000 года в Послании Путина Федеральному Собранию Российской Федерации была поставлена задача переноса тяжести налогообложения на рентные доходы, получаемые недропользователями от использования принадлежащих Российской Федерации природных ресурсов. В послании Путин подчеркнул, что введение законов, меняющих положение дел в налоговой сфере, «станет точкой отсчета нового времени в правилах поведения в экономике».

10 июля 2000 года Путин направил Председателю Государственной Думы Г.Селезневу заключение на проект федерального закона «О внесении дополнений в отдельные Законы Российской Федерации о налогах в связи с принятием Федерального закона „О едином налоге на вмененный доход для определенных видов деятельности“», принятый Государственной Думой в первом чтении 26 мая 2000 года. Поддерживая в целом предлагаемые дополнения, Президент отметил, что некоторые положения законопроекта не корреспондируют с положениями законов, в которые они вносятся.

В ноябре 2000 года Алексей Кудрин объявил о том, что «результаты проверки нефтяных компаний выявили масштабное сокрытие их прибыли».

В декабре 2000 года Алексей Кудрин подготовил доклад Путину о результатах совместной работы Министерства по налогам и сборам (МНС) и Министерства экономического развития и торговли, которым было поручено разобраться с проблемой налогообложения в нефтяной отрасли.