Реестр мфо цб рф — как проверить мфо?

Содержание:

- Как организовать бизнес: пошаговое руководство

- Какие сведения можно найти в реестре

- Можно ли обращаться в компанию, которой нет в реестре

- Как проверить МФО в реестре ЦБ: пошаговая инструкция

- Что такое государственный реестр МФО?

- Какая информация содержится в реестре Центробанка

- Что такое реестр МФО 2020

- Чем отличается МФО, МКФ и МКК?

- Как выглядит реестр

- Как работать с реестром

- Как проверить МФО при помощи реестра Центробанка

- Сколько в России МФО и где посмотреть актуальный список?

- Как устроен реестр Центробанка по микрофинансовым организациям

- Кто контролирует деятельность МФО?

- Требования ЦБ РФ к МФО

- Где найти государственный реестр микрофинансовых организаций

- Особенности МФО

- Как проверить, входит ли МФО в реестр Центрального банка

- ТОП-5 МФО

- Как попасть в реестр МФО?

- Ответы на вопросы

- Заключение

Как организовать бизнес: пошаговое руководство

Регистрация компании, документы

Вести деятельность по выдаче микрозаймов можно только в качестве юридического лица, поэтому необходимо зарегистрировать общество с ограниченной ответственностью. Для этого нужно собрать пакет документов и обратиться в налоговую службу.

Документация:

- заявление стандартной формы для регистрации юридического лица (можно найти в интернете или взять образец в ФНС);

- устав компании;

- копии учредительных документов;

- юридический адрес;

- персональные данные учредителя (паспорт, ИНН);

- оплаченная квитанция госпошлины (4 000 рублей);

- выписка из банка, подтверждающая наличие счета ЮЛ с минимальным размером уставного капитала в 10 000 рублей;

- договор аренды помещения или право собственности на недвижимость, которая соответствует юридическому адресу ООО.

Далее необходимо отправить заявку о постановке ЮЛ на учет в реестре микрофинансовых организаций. Время ожидания ответа – до 3-х недель. В случае отказа деятельность предпринимателя считается незаконной.

Система налогообложения – ОСНО (общая), потому что на основании ст. 273 и 346.12 НК РФ с 2014 года МФО не вправе осуществлять свою деятельность на «упрощенке» или «вмененке».

Коды ОКВЭД:

- 64.9 – занятие финансовой деятельностью, кроме страхования;

- 64.92 – деятельность, связанная с выдачей займов и кредитов.

Помещение: где расположить пункт выдачи денег?

Офис микрофинансовой организации – это небольшое помещение площадью 15–20 кв. м с минимальным набором мебели и техники на 1–2 сотрудников. Главный критерий расположения пункта – высокая проходимость людей. На основе этого подходят следующие места:

- «островки» в супермаркетах;

- коммерческая площадь в ТРЦ;

- бизнес-центры;

- оживленные улицы, пешеходные переходы;

- расположение вблизи парков, кинотеатров, развлекательных центров.

Офис выдачи займов может располагаться как внутри торгового центра, так и быть обособленной площадью в виде небольших павильонов. Последний вариант предполагает покупку или изготовление на заказ подходящей конструкции, а также получение разрешения у муниципальных властей на установку объекта на выбранной земельной территории.

Необходимое оборудование

Минимальный комплект оборудования:

- стол для сотрудника;

- стулья (минимум 2 – для сотрудника и клиента);

- шкаф для документации;

- сейф для хранения денежных средств;

- компьютер;

- ксерокс;

- фотоаппарат или телефон с хорошей камерой для снимков заемщиков;

- модем или кабель с подключенным выходом в интернет.

Средства для выдачи клиентам

Для работы МФО требуется начальный капитал для выдачи займов. Рекомендуемое значение – от 1 млн рублей. Оптимальная сумма для старта – 2–3 млн рублей. Это объясняется простыми расчетами на основе среднего количества заемщиков в день и суммы кредитования.

Лучше всего, чтобы оборотные деньги были личными. Альтернативный вариант – кредитные средства. Это более затратный способ, предусматривающий возврат суммы с процентами. Однако если банковский кредит предусматривает 17–24% годовых, то эти же средства будут приносить доход в рамках организованной МФО 60% в месяц, позволяя в короткие сроки погасить задолженность.

Какие сведения можно найти в реестре

Хотя включение микрофинансовой организации в единый реестр МФО не гарантирует, что она не нарушает законы и правила, зато существенно снижает вероятность столкнуться с мошенниками. Центральный Банк довольно тщательно проверяет организацию, планирующую заняться выдачей микрозаймов, перед тем как включить ее реестр.

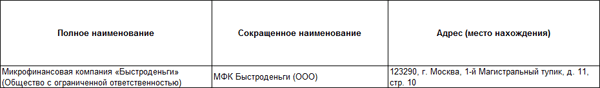

Рассмотрим, какую информацию об организации можно получить из реестра:

- регистрационный номер записи;

- дату, когда сведения об организации были включены в реестр;

- вид организации (микрокредитная или микрофинансовая компания);

- номер бланка свидетельства, которое было выдано МФО;

- ОГРН и ИНН юридического лица;

- полное и сокращенное наименование фирмы;

- юридический адрес компании.

Можно ли обращаться в компанию, которой нет в реестре

Законом не запрещается выдача займов компаниями и частными лицами, не входящими в реестр Банка России. Но при этом такие фирмы не могут называться микрокредитной или микрофинансовой компанией. Соответственно, их деятельность не регулируется законом об МФО и Центробанком. Если нужную МФО вы не нашли в списке, то сотрудничать с компанией придется на свой страх и риск.

В частности, законом закреплен запрет на одностороннее повышение процентных ставок, ограничены возможности использования персональных данных. Зарегистрированная МФО не имеет права брать завышенные штрафы либо запрещать досрочное погашение долга. Также сумма начисленных процентов не может превышать 3-кратного размера основного долга (по займам сроком менее года). Это лишь часть преимуществ, которыми обладает сотрудничество с легальными компаниями. Главное в том, что нахождение МФО в реестре Центробанка означает, что она прошла все проверки регулятора и соблюдает законодательство, защищающее интересы клиента.

Мошенничество в сфере микрофинансирования достаточно распространено. Нет гарантий, что вы свяжетесь с добросовестным кредитором. Если МФО указана в списке исключенных компаний, то в реестре вы сможете увидеть причины, по которым легальная деятельность прекращена.

Если вы планируете взять микрозайм на карту или наличными офисе, то обращаться лучше в проверенные компании, которые состоят в реестре. В этом случае вы будете уверены, что кредитор не нарушает права заемщиков. Оформлять займы желательно в компаниях с большим стажем работы на рынке. Крупные известные МФО могут предоставить займы на выгодных условиях благодаря наработанной базе клиентов и солидному размеру собственного капитала.

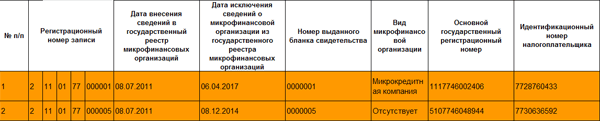

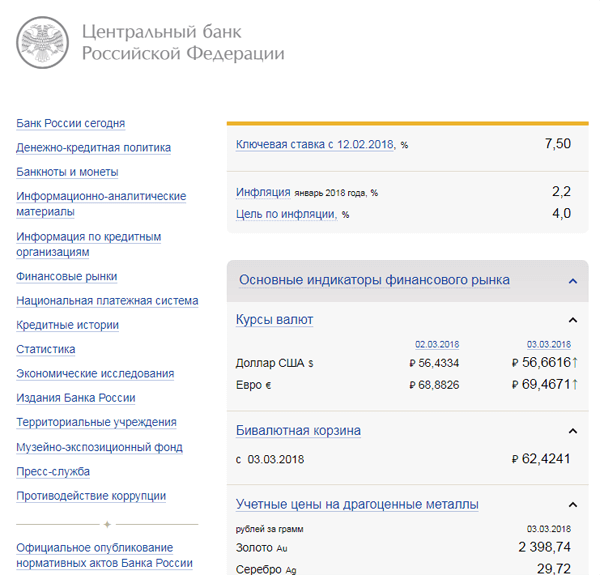

Как проверить МФО в реестре ЦБ: пошаговая инструкция

На официальном сайте ЦБ РФ любой человек может проверить по реестру, легально ли ведется деятельность микрофинансовой организации. Для этого можно загрузить список МФО на свой компьютер или воспользоваться онлайн-справочником.

Для того чтобы загрузить перечень МФО, внесенных в реестр, нужно выполнить следующие действия:

Проверить, включена организация в реестр МФО или нет, можно, открыв загруженный файл в Excel. Данный список включает информацию и об организациях, уже исключенных из реестра. Они приводятся на отдельном листе с указанием даты исключения сведений из реестра.

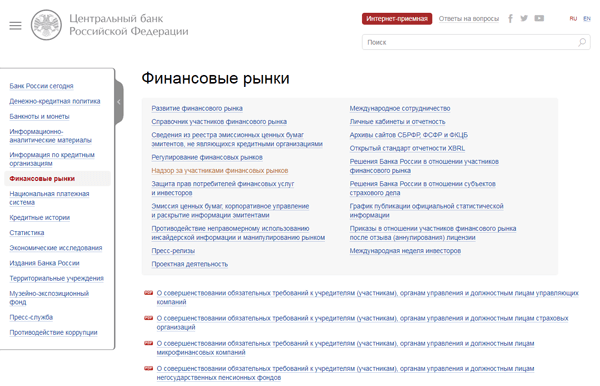

Существует также возможность проверить наличие микрофинансовой организации в госреестре в режиме онлайн, для этого потребуется:

- Открыть сайт ЦБ РФ и перейти в раздел «Финансовые рынки».

- Выбрать ссылку «Справочник участников финансового рынка».

- Ввести в форму название, ОГРН или ИНН организации и нажать на кнопку «Получить данные».

- Если организация будет найдена в реестре, то система покажет по ней основные данные.

- Подробную информацию о компании можно получить, нажав на ее название.

Что такое государственный реестр МФО?

Технически, это список организаций, которые занимаются микрокредитованием. Список периодически обновляется. В него заносят новые компании и убирают те, которые не выполняют требований ЦБ. Порядок ведения реестра установлен приказом Минфина от 3 марта 2003 года №26н «Порядок ведения госреестра МФО». Данные, которые содержатся в реестре, являются общедоступными и открытыми и ведутся в электронном и бумажном виде.

Сведения о МФО, содержащиеся в реестре:

- Номер записи.

- Дата внесения в реестр.

- Номер выданного бланка о внесении.

- Государственный регистрационный номер.

- Официальное полное наименование МФО.

- Бренд или сокращенное наименование.

- Местонахождение.

- Дата исключения из госреестра.

За включение в реестр, МФО оплачивают символическую госпошлину в размере 1,5 тыс.руб., что на фоне драконовских процентов незначительно.

Какая информация содержится в реестре Центробанка

Реестр микрофинансовых организаций (МФО) Центробанка представляет собой документ, содержащий в себе список организаций, имеющих законное право осуществлять микрофинансовую деятельность в России.

Согласно законодательству, МФО подразделяются на два вида:

- Микрокредитные компании. Данные организации предоставляет услуги микрофинансирования физических лиц лимитом до 500 тысяч рублей в рамках одного займа, а юридических лиц – до 3 млн рублей. В финансировании деятельности микрокредитной компании привлекаются средства только тех физических лиц, которые являются ее учредителями, а также юридических лиц.

- Микрофинансовые компании – организации, которые могут выдавать микрозаймы частному лицу в размере до 1 млн рублей. Для юридических лиц установлен такой же максимальный лимит, как и в микрокредитных компаниях, составляющий 3 млн рублей. МФК могут на законных основаниях привлекать денежные средства от юридических и физических лиц, в том числе и не являющихся его учредителями.

Если выбранная организация состоит в этом списке, значит деятельность компании регулируется законодательными актами и исключается риск сотрудничества с мошенниками и аферистами. В реестре указываются основные данные о микрофинансовой организации:

- дата внесения (или исключения) МФО в реестр;

- государственный регистрационный номер;

- наименование МФО в полной и краткой версии;

- вид МФО;

- адрес местонахождения компании.

За что МФО могут исключить из реестра

Центробанк контролирует деятельность МФО, и если в работе компании обнаруживаются нарушения, то организация исключается из реестра. Возможные причины исключения МФО из реестра:

- предоставление недостоверной финансовой отчетности;

- ликвидация МФО;

- получение МФО статуса банка или небанковской кредитной организации;

- нарушение прав заемщиков;

- в течение 12 месяцев МФО не выдала ни одного займа;

- объем собственных средств компании не соответствует требованиям законодательства;

- нарушение требования об обязательном членстве в СРО;

- осуществление деятельности, которая запрещена законом об МФО;

- неоднократное в течение года нарушение закона «О потребительском кредите (займе)»;

- невыполнение требований закона о противодействии терроризму и легализации преступных доходов.

На начало 2018 года реестр включал в себя 2261 микрофинансовую организацию, к июлю число МФО сократилось до 2122. В реестр от 17.08.2018 входят 1998 организаций. Это объясняется жестким контролем со стороны Центробанка, и проводимыми проверками на ведение законной деятельности организаций.

Что такое реестр МФО 2020

Когда создается микрофинсовая организация, то она регистрируется и получает свидетельство о данном факте. Поскольку МФО является представителем финансового рынка, то контроль над ее деятельностью лежит в компетенции Центробанка. Следовательно, он обладает самыми актуальными сведениями о том, кто работает в сфере онлайн займов.

Чтобы МФО внесли в реестр, она должна предоставить:

- учредительные документы, среди которых устав, приказ о назначении руководителя, главного бухгалтера;

- регистрационные документы, а также документы о постановке на налоговый учет;

- сведения о юридическом адресе, контактные данные.

Дополнительно МФО обязана предоставить бумаги о том, какие правила внутреннего распорядка установлены в компании, какие меры и инструменты она использует для защиты клиентов. Дополнительно оплачивается госпошлина в размере 1500 рублей.

Логично, если МФО не настроено серьёзно на работу, то она не сможет предоставить такие документы для подтверждения. Или предоставит неполный комплект. Центробанк имеет полное право отказать во включении конкретного заявителя в реестр. Никаких последствий для МФО это не имеет. Она может и дальше продолжать свою деятельность, но тогда она не будет подконтрольная ЦБ РФ.

Чем отличается МФО, МКФ и МКК?

Много лет микрофинансовый рынок работал отдельно от общего регулирования. В 2017 году ЦБ взялся за модернизацию этой отрасли. Одним из значимых событий стало разделение МФО на микрофинансовые (МФК) и микрокредитные компании (МКК). ДО 29 марта 2017 года все МФО обязаны были определиться со своим статусом, согласно ФЗ №151. К МФК ЦБ стал предъявлять более жесткие требования. Так, размер собственного капитала должен быть не менее 70 миллионов рублей. МФК по-прежнему выдает займы и привлекает денежные средства от 1,5 млн.р. от населения. У МКК такая возможность отпала. Они имеют право только выдавать займы.

Те компании, которые получили статус МФК стали иметь больше возможностей. На конец 2017 года 20 организаций в реестре имеют статус МФК, а остальные 2,4 тыс. компаний остались МКК. Жесткие требования ЦБ не позволили большинству МФО получить новый статус, хотя ожидалось, что он будет присвоен, как минимум, 100 компаниям. Эксперты полагают, что в течение следующие пары лет рынок МФК увеличится вдвое. На рынке есть достаточно крупных игроков, которые пока не готовы перейти на новый уровень и осознанно отложили переход для подготовки.

Для инвесторов такое положение пошло на руку. Всегда считалось, что инвестировать в микрофинансовые компании выгодно, но рискованно, тем более, что взнос начинается от 1,5 млн.р. После вступления в силу закона о разделении рынка МФО на МФК и МКК, вложение в МФК стал привлекательным способом для приумножения капитала. Сейчас средняя доходность достигает 15-25% годовых. Объемы вложения растут за счет контроля со стороны регулятора. Получить статус МФК сложно и его имеют только проверенные и надежные компании, которые выполняют все законодательные требования.

Таким образом, разделение МФО на МФК и МКК позволило снять лишнее регулирование для мелких компаний и дало развернуть бизнес для надежных и крупных игроков. МФО нельзя регулировать так же, как банки, иначе этот рынок не выживет.

Мелкие МКК пока могут работать в том же темпе и постепенно увеличивать капитал. При достижения уровня 70 млн.рубл. МКК может переходить в МФК. После разделения доверие со стороны партнеров, клиентов только увеличивается. Им стало проще ориентироваться на рынке и выбирать самые надежные и устойчивые компании для сотрудничества. За счет снижения спекта услуг, МКК будут оттачивать свою основную деятельность и предлагать клиентам самые лучшие условия и качественный сервис.

Бесполезно

Занятно

1

Помогло

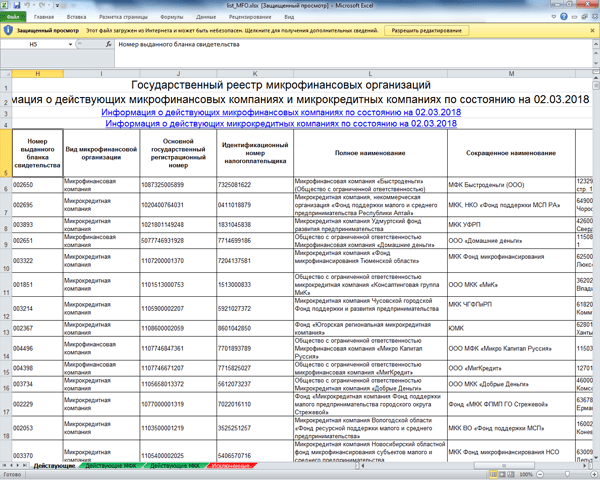

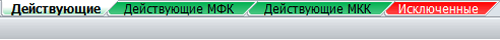

Как выглядит реестр

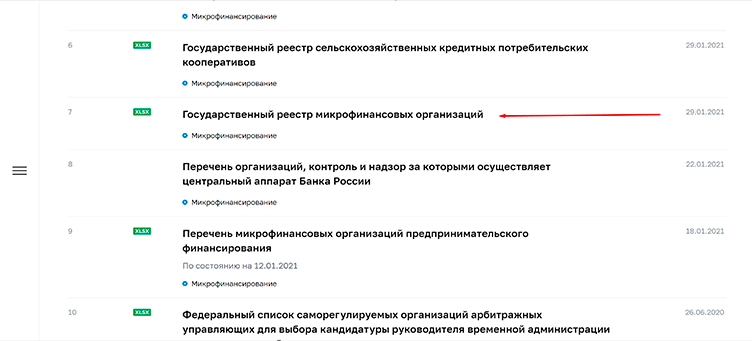

Последняя версия Государственного реестра микрофинансовых организаций всегда доступна на сайте ЦБ. Файл обновляется очень часто, поэтому скачивать его для просмотра нужно именно в первоисточнике. На данный момент на сайте доступен реестр за 29.01.2021 года.

Перейдите на сайт: http://www.cbr.ru/microfinance/registry/ пролистайте чуть ниже и нажмите на ссылку как показано ниже.

Фото: BankiClub.ru

Фото: BankiClub.ru

Реестр содержит основную информацию о всех легально действующих МФО:

- адрес регистрации;

- наименование (полное и краткое);

- регистрационный номер;

- номер свидетельства;

- дата регистрации в реестре;

- вид компании;

- ИНН, ОГРН организации.

В реестре есть несколько разделов — отдельно приводятся данные о действующих МФК и МКК, а также данные об организациях, которые исключены из реестра.

Как работать с реестром

Чтобы найти интересующую вас компанию в реестре МФК и МКК ЦБ РФ, вам нужно узнать ее официальное название или регистрационный номер свидетельства. Обычно эта информация указана в нижней части сайта компании. Также вы можете найти свидетельство о внесении в реестр в разделе с официальными документами МФК или МКК. Так, например, выглядит информация об официальном названии и номере компании в реестре на сайте МФК MoneyMan:

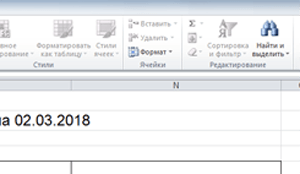

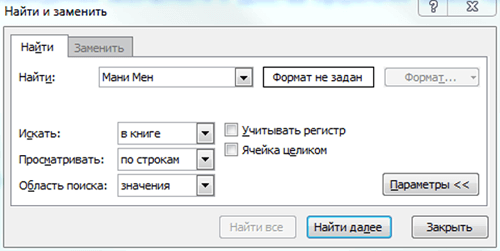

После того, как вы найдете эти сведения, вернитесь в реестр и откройте окно поиска. Для этого нажмите кнопку «Найти и выделить» в панели инструментов или используйте комбинацию клавиш Ctrl+F.

В окне поиска введите название или последние шесть цифр регистрационного номера микрофинансовой организации. Нажмите кнопку «Найти далее».

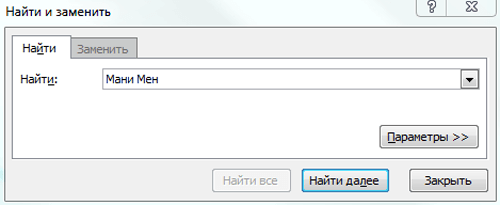

Если вы сомневаетесь в том, что сможете найти компанию в общем списке, воспользуйтесь расширенным поиском. Для этого в окне поиска нажмите кнопку «Параметры». В пункте «Искать» выберите вариант «в книге». Нажмите копку «Найти далее».

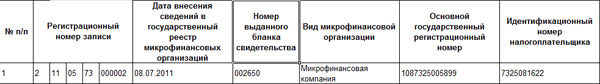

После того, как вы найдете строку с информацией о вашей компании, сопоставьте сведения из реестра со свидетельством микрофинансовой организации

Если компания оказались в списке исключенных из реестра, то обращайтесь к ней с осторожностью. Если сведений об МФК или МКК нет даже в списке исключенных компаний, то лучше выберите другую организацию

Подобным образом устроены государственные реестры ломбардов и кредитных потребительских кооперативов. Вы также сможете найти их на официальном сайте Центробанка. Перед обращением в такую организацию также стоит проверить ее наличие в реестре.

Как проверить МФО при помощи реестра Центробанка

Для проверки нужно официальное наименование МФК или МКК или номер его свидетельства

Официальное наименование очень часто отличается от бренда, под которым работает организация — на это нужно обратить внимание. Необходимые данные можно найти в нижней части главной страницы сайта МФО

Для поиска по реестру нужно скачать свежий файл Excel с сайта Центробанка. Зная официальное наименование или номер свидетельства, можно быстро найти организацию в реестре, если она там есть. Используйте для этого функцию поиска по файлу — например, с помощью горячих клавиш Ctrl+F.

Можно использовать расширенный поиск. Нажмите кнопку “Параметры” в поисковом окне. В пункте “Искать” выберите параметр “В книге” и используйте кнопку “Найти далее”. Если искомая компания есть в списке, вы увидите соответствующую запись в реестре.

Копию свидетельства о внесении в реестр не так сложно подделать, поэтому подобный документ на сайте или в офисе МФО не служит гарантией ее легальной работы. Подделать запись в реестре Центрального Банка нельзя, поэтому проверка по описанной выше процедуре расставит все по местам.

Сколько в России МФО и где посмотреть актуальный список?

Функции регулятора рынка микрофинансирования выполняет ЦБ РФ. Именно Центробанк России занимается ведением Государственного реестра микрофинансовых организаций. Общефедеральная база данных находится в свободном доступе на официальном сайте ведомства.

Чтобы получить информацию о действующих в России микрофинансовых организациях, следует выполнить несколько несложных действий:

- Активировать расположенную в левом верхнем углу ссылку на контекстное меню.

- Последовательно перейти по разделам и подразделам меню «Финансовые рынки», «Микрофинансирование», «Реестры».

- Выбрать реестр под названием «Государственный реестр МФО».

После этого происходит скачивание базы данных в формате файла Excel. В нем содержится 4 листа с электронными таблицами:

- на первом размещен список всех действующих в России микрофинансовых организаций (их количество на середину июня 2021 года равняется 1 299 компаний);

- на втором находится перечень работающих в стране микрофинансовых компаний или, как их сокращенно называют, МФК общим числом 35;

- на третьем приведена аналогичная база данных, но для микрокредитных компаний или МКК, общая численность которых составляет 1 264 организации;

- на четвертом – последнем – листе размещается список МФО, исключенных в разные годы из реестра (принудительно или добровольно).

Как устроен реестр Центробанка по микрофинансовым организациям

После загрузки откройте файл с реестром в любом табличном редакторе, например, в Excel. Внешне реестр выглядит так:

Каждая запись о компании содержит следующую информацию:

- Регистрационный номер компании – он указывается в свидетельстве, которое МФК или МКК получает после внесения в реестр. Номер разбит на четыре или пять блоков по несколько цифр в каждом. Последний блок всегда содержит шесть цифр

- Дату внесения организации в реестр

- Номер бланка выданного свидетельства

- Вид компании – микрофинансовая или микрокредитная

- Полное и сокращенное название организации

- Адрес регистрации компании

Реестр поделен на несколько разделов: в одном представлены все действующие компании, в другом – только МФК, в третьем – только МКК. В отдельном разделе находится список микрофинансовых организаций, исключенных из реестра.

В перечне исключенных компаний содержится та же информация, к которой добавляется дата исключения из реестра.

Кто контролирует деятельность МФО?

Разрешение для МФО на выдачу займов предоставляет Банк России. Также он разрабатывает правила функционирования данных организаций и следит за законностью их деятельности. Именно регулятор создает и контролирует такие показатели, как максимальная процентная ставка (1% в день) и итоговая сумма переплаты по договору (не более 1,5 размеров выданного займа, включая неустойки, штрафы и другие платежи).

Если компания не соблюдает установленные требования, то ЦБ РФ вправе исключить ее из реестра и запретить предоставлять деньги под проценты. Но не всех микрофинансистов это останавливает. Кто-то продолжает выдавать займы без разрешения и вообще перестает хоть как-то ограничивать свои аппетиты. Поскольку потерять допуск к работе такие организации уже не боятся, то начинают завышать процентную ставку, брать дополнительные комиссии, начислять непомерные штрафные санкции. Когда их клиент не может погасить задолженность, они прибегают к помощи «черных коллекторов» и пользуются другими незаконными методами взыскания.

Но любой гражданин может без труда узнать, состоит ли микрофинансовая организация в государственном реестре. Для этого ему понадобится только устройство с выходом в Интернет и редактор для чтения файлов в формате excel. Госреестр МФО находится в открытом доступе и скачивать его можно неограниченное количество раз и абсолютно бесплатно. Список постоянно обновляется. На сайт Центробанка попадают только актуальные сведения о работающих и исключенных компаниях.

Требования ЦБ РФ к МФО

Характерной особенностью политики государства в целом и Центробанка в частности по отношению к участникам рынка микрофинансирования становится постепенное ужесточение требований. Очередные изменения вступили в силу с начала 2021 года. Общее количество поправок в федеральное законодательство, регламентирующее деятельность МФО, которые внесены за последние несколько лет, весьма велико.

Наиболее важными требованиями регулятора к микрофинансовым организациям на сегодняшний день выступают такие:

- наличие собственного капитала в размере 70 млн. руб. для микрофинансовой компании и 5 млн. руб. для микрокредитной;

- максимальный размер займа на уровне 1 млн. руб. для МФК и 0,5 млн. руб. для МКК;

- предельная процентная ставка в размере 1% в день;

- общая сумма переплаты, не превышающая 100% от основного займа.

Где найти государственный реестр микрофинансовых организаций

Свежую версию Государственного реестра микрофинансовых организаций с учетом последних правок в 2018 году вы всегда сможете найти на официальном сайте Банка России. Мы не советуем пользоваться справочниками с поиском по реестру на сторонних сайтах – информация в них может быть неактуальной, ошибочной или поддельной. Центробанк позволяет всем желающим бесплатно скачать и просмотреть реестр.

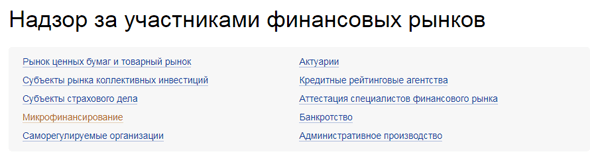

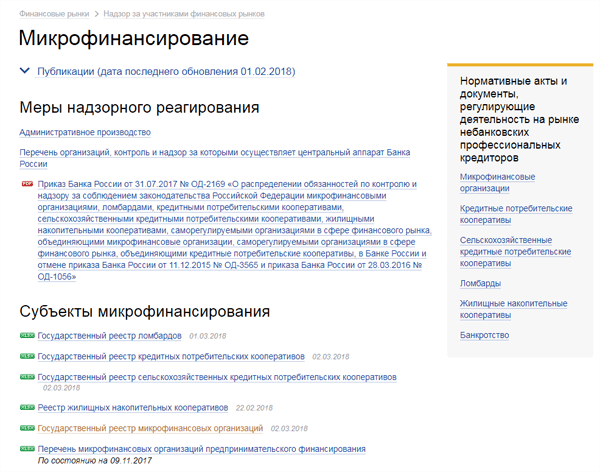

Далее нажмите на ссылку «Надзор за участниками финансовых рынков».

На открывшейся странице нажмите ссылку «Микрофинансирование».

На этой странице найдите ссылку «Государственный реестр микрофинансовых организаций». По ней вы можете скачать актуальную версию этой базы данных.

Реестр микрофинансовых организаций постоянно обновляется – в него добавляются новые организации, а старые изменяют свой статус. Поэтому перед проверкой компании в реестре желательно скачивать свежую версию.

Особенности МФО

В случае если вы собираетесь узнать ответ на вопрос, как открыть микрофинансовую организацию, то вам стоит узнать из нашей статьи особенности этого современного предприятия. Официальные учреждения по выдаче кредитов и различные МФО пользуются одинаковой популярностью в каждом городе. В основном человек сам выбирает, где ему необходимо оформить кредит – или в банке или в МФО.

Принятое решение, как правило, зависит от его целей и от тех расходов, которые они собираются потратить на оформленный кредит. Основными чертами стандартного банковского кредитования следующие: срочность и возвратность кредита, его назначение и характер, платность. Если разобрать деятельность микрофинансовой организации. то она, как правило, заключается в следующем:

- Общий размер кредита (не больше 1 миллиона рублей);

- Денежные средства выдаются в рублях;

- Отсутствует возможность вносить изменения в условия договора в одностороннем порядке. Если рассмотреть российское законодательство, то банки также не имеют права изменять основные положения и условия в договоре в одностороннем порядке, включая и установленную процентную ставку по кредиту. Но из-за того, что большинство наших граждан не знает о существовании этих моментов, банк пытается игнорировать данные пункты;

- Отсутствует возможность проводить деятельность на валютном рынке;

- Малое число требований при оформлении кредита.

Микрофинансовая организация как создать

Стоит сказать, что многих людей сегодня привлекает подобный бизнес. Однако здесь не все так просто. И чтобы подобная организация принесла прибыль, к ее созданию рекомендуется подойти крайне ответственно. Для того чтобы правильно создать микрофинансовую организацию, следует в первую очередь изучить законодательство РФ. Согласно нормативно-правовым актам в области микрокредитования, данное предприятие может быть создано лишь при соблюдении некоторых условий. Ниже для наших читателей мы перечислим эти условия.

- Основатель этой организации должен является юридическим лицом;

- Фонд – организационно-правовая форма, независимая организация(некоммерческая), независимые партнеры, внебюджетная организация, хозяйственные общества, либо товарищества.

- Не нужно получать специальных лицензий на ведение данной деятельности;

- Получение свидетельства Федеральной налоговой службы о внесении регистрации в общий реестр.

В общем, создать МФО можно после того, как в реестр будут внесены все необходимые данные по этому предприятию, так как после прохождения регистрации оно получает статус, который, в свою очередь, может потерять свою силу лишь после исключения из реестра. Для возможности получить нужное свидетельство, следует собрать и представить весь пакет документации, который включает в себя следующее:

В общем, создать МФО можно после того, как в реестр будут внесены все необходимые данные по этому предприятию, так как после прохождения регистрации оно получает статус, который, в свою очередь, может потерять свою силу лишь после исключения из реестра. Для возможности получить нужное свидетельство, следует собрать и представить весь пакет документации, который включает в себя следующее:

- Копии протокола собрания всех учредителей о создании МФО;

- Заявление;

- Копия свидетельства о назначении генерального директора МФО;

- Свидетельство о регистрации юридического лица и все пакет учредительных документов, заверенных нотариально;

- Информация о месте расположении данной организации, и учредителей;

- Документ, свидетельствующий уплату государственной пошлины (сумма составляет 1000 руб.).

Как мы видим, организовать МФО не, так и сложно. Далее, в течение 14 дней Министерством Финансов будет рассмотрен вопрос о внесении в реестр юридического лица.

Затем МФО сообщит организаторам предприятия свое решение и присвоит статус МФО (либо откажет в этом).

Средства, которые может привлечь МФО

После того, как вы ознакомились со способами создания микрофинансовой организации, следует определиться с видами деятельности МФО, а также определить нужные источники, с которыми будет в дальнейшем работать это предприятие. Главным видом деятельности МФО является – предоставление гражданам микрозаймов. Главным источником кредитных средств могут быть:

- Собственный накопленный капитал.

- Заемные денежные средства либо привлеченные. Данная организация может привлекать к данной работе средства акционеров или соучредителей, а также разных физических лиц. При последнем варианте, общая сумма с 1 гражданина не должна превышать 1,5 миллиона рублей. А прибыль подвергается налогообложению в размере 13%.

Исходя из этого, основная деятельность многофункционального предприятия довольна, проста и отлично регламентируется юридически. Также она не требует для себя больших первоначальных вложений, по этой причине, что создать такую организацию очень просто и, возможно, для тех людей, которые решили заняться этим бизнесом.

Как проверить, входит ли МФО в реестр Центрального банка

Узнать, состоит ли выбранная вами МФО в реестре, можно на официальной странице Центробанка в интернете. Сделать это предлагается двумя способами:

- загрузить электронный файл Excel на свой компьютер или мобильное устройство;

- воспользоваться онлайн-формой поиска.

Для загрузки электронного документа необходимо:

- В основном меню выбрать подраздел «Финансовые рынки».

- После этого перейти на вкладку «Надзор за участниками финансовых рынков».

- В новом окне выбирается подраздел «Микрофинансирование».

- В поле субъектов микрофинансирования необходимо скачать файл «Государственный реестр микрофинансовых организаций». В скачанном электронном файле указываются сведения о действующих и исключенных МФО.

Чтобы не скачивать весь список, можно воспользоваться формой поиска. Инструкция для проверки МФО в режиме онлайн:

- На главной странице сайта найдите вкладку «Финансовые рынки».

- Перейдите в «Справочник участников финансового рынка».

- На загрузившейся странице откроется форма поиска МФО. Его можно осуществить по разным параметрам: наименованию компании, ИНН, ОГРН.

- Если организация включена в реестр, то сведения о ней отразятся в новом окне.

Банк России регулярно обновляет реестр, поэтому чтобы убедиться, что конкретная организация не закрыта и продолжает законно осуществлять деятельность, систематически обращайтесь к сайту Центробанка.

ТОП-5 МФО

MoneyMan — 30 000 рублей на 21 день — под 0% Ставка — от 0% до 1% в день Сумма — от 1 500 до 80 000 руб. Возраст — от 18 до 70 лет Рассмотрение — 1 минута Срок — от 5 до 126 дней Получение — Наличными / Онлайн

Займер — Бесплатный займ без скрытых подписок и комиссий Ставка — от 0% до 1% в день Сумма — от 2 000 до 30 000 руб. Возраст — от 18 до 75 лет Рассмотрение — 4 минуты Срок — от 7 до 30 дней Получение — Онлайн

Е заем — Первый заем под 0% на 35 дней! Ставка — от 0% до 1% в день Сумма — от 3 000 до 15 000 руб. Возраст — от 18 до 65 лет Рассмотрение — 15 минут Срок — от 5 до 35 дней Получение — Наличными / Онлайн

еКапуста — 15 000 рублей на 21 день бесплатно! Ставка — от 0% до 0.99% в день Сумма — от 100 до 30 000 руб. Возраст — от 18 до 70 лет Рассмотрение — от 1 — 20 мин. Срок — от 7 до 21 дней Получение — Наличными / Онлайн

Kredito24 — Нужен только паспорт и СНИЛС Ставка — 1% в день Сумма — от 2 000 до 15 000 руб. Возраст — от 18 до 65 лет Рассмотрение — 15 мин. Срок — от 16 до 30 дней Получение — Онлайн

Как попасть в реестр МФО?

Чтобы попасть в реестр, компания должна собрать в ФСФР следующие документы:

- Заявление от руководителя МФО о внесении сведений в реестр.

- Копии учредительных документов.

- Решение о создании юрлица и утверждении учредительных документов.

- Решение об избрании органов управления компанией.

- Данные об участниках.

- Данные о местонахождении исполнительного органа.

- Выписки из реестров иностранных участников, подверждающие правовой статус иностранного ЮЛ.

- Квитанцию об уплате госпошлины за внесение в реестр.

Учредительные документы в обязательном порядке должны содержать информацию о том, что деятельностью компании является микрокредитование. Полученные доходы должны перенаправляться МФО на обеспечение ее деятельности, включая расходы на погашение кредитов, социальные, благотворительные, научные или культурные цели. Заполнением документов и их подачей занимаются сами учредители или нанимают стороннюю фирму, которая за определенную плату возьмется за это. Внесение в реестр происходит за 14 дней с даты поступления всех необходимых документов и отсутствия замечаний по ним.

Ответы на вопросы

Как узнать, работает МФО официально или нет?

Официальная информация о МФО, работающих на законных основаниях, размещена в реестре Центробанка страны. База данных размещается на сайте регулятора в свободном доступе. В ней содержатся самые актуальные сведения, которые обновляются в режиме онлайн.

Почему так велико количество МФО, исключенных из реестра ЦБ РФ?

Основной причиной следует признать постоянное ужесточение требований к участникам микрофинансового рынка. Далеко не все организации способны работать в новых условиях, что ведет к соответствующим действиям регулятора.

Планируется ли дальнейшее сокращение количества участников рынка микрофинансирования?

Количество исключенных из реестра МФО компаний в течение первых 6 месяцев текущего года оказалось самым низким за все последние годы. Поэтому резкого сокращения не произойдет, хотя общее количество работающих микрофинансовых организаций несколько снизится.

Заключение

Центробанк постоянно работает над стабилизацией сферы микрофинансирования и стремится сделать ее удобной для всех ее участников. Реестр микрофинансовых организаций хорошо служит этой цели. Он помогает Банку России контролировать микрофинансовые и микрокредитные компании. Заемщики же могут с помощью него проверять надежность организаций.

Благодаря реестру вы можете дополнительно изучить сведения о компании и сравнить их с указанными на сайте. Если свидетельство о внесении компании в реестр можно подделать, то запись в официальной базе данных, которую ведет главный регулирующий орган, подделать нельзя. Поэтому проверка МФК или МКК по реестру поможет вам убедиться в надежности или ненадежности компании. Старайтесь проводить ее каждый раз перед обращением за займом в не известную вам компанию.

На нашем сайте размещаются только надежные и проверенные МФК и МКК, у которых есть записи в реестре. Однако, мы советуем вам самим подробнее изучать информацию о компаниях перед оформлением займа.