7 вопросов про налоги для самозанятых, чтобы перестать беспокоиться и начать жить спокойно

Содержание:

- Как зарегистрироваться физлицу в качестве самозанятого

- Главная особенность налога на профессиональный доход

- Плюсы и минусы самозанятости

- Товары собственного производства — можно, перекупленные — нельзя

- Предпринимательство

- Кто и как применяет новый налог

- Кто может быть самозанятым

- Кто может стать самозанятым

- Подакцизные и маркируемые товары — нельзя

- Кто плательщик налога?

- Налоговый вычет и налоговый бонус в 2021 году

- Чем могут заниматься самозанятые

- Какими видами деятельности могут заниматься самозанятые

- Какими видами деятельности не могут заниматься самозанятые

- Может ли иностранец работать в России в формате самозанятости

- Могут ли самозанятые оказывать услуги юридическим лицам и ИП

- Может ли самозанятый получать доход в валюте

- Можно ли быть самозанятым и одновременно официально работать в найме

- Могут ли самозанятые продавать подакцизные товары

- Может ли самозанятый продавать права на компьютерные программы

- Как оформить самозанятость?

- Кто подпадает под налог, а кто нет

Как зарегистрироваться физлицу в качестве самозанятого

Регистрация проста и понятна. Процедура не занимает много времени. Не требует специальных знаний и умений. Обязательное условие – наличие возможности установить приложение «Мой налог» либо иметь личный кабинет в одном из уполномоченных банков или на сайте ФНС.

Я рассмотрю 3 способа:

- через приложение «Мой налог»;

- через ЛК «Мой налог» на официальном сайте налогового ведомства;

- через уполномоченный банк – «Сбербанк».

Способ 1. Через приложение «Мой налог»

Он предполагает всего 2 шага.

Шаг 1. Скачиваем приложение

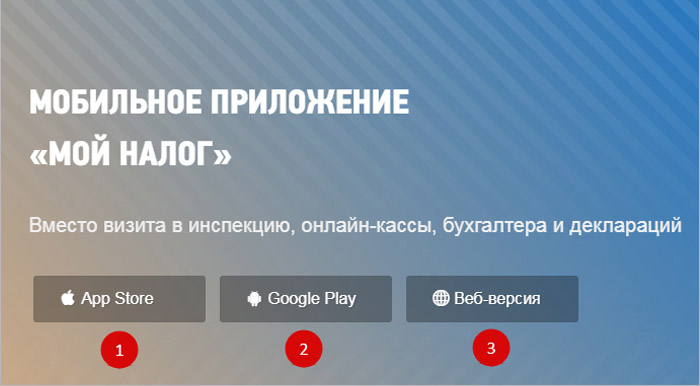

Сделать это можно на сайте ФНС. Для этого нажмите кнопку, откуда вы будете скачивать приложение.

Выберите один из трех вариантов скачивания

Выберите один из трех вариантов скачивания

Шаг 2. Заполняем регистрационную форму

Установив и запустив приложение, попадаем в регистрационную форму.

Выбираем способ регистрации: по паспорту или через ЛК физлица, заведённого на сайте ФНС.

Переходим к заполнению номера телефона. На него придёт код безопасности.

Далее выбираем регион, где будет вестись деятельность.

Если регистрируемся по паспорту, то необходимо выполнить ещё ряд действий:

- Отсканировать с помощью приложения 1 и 2 страницы паспорта в развороте. «Мой налог» предложит сверить распознанные паспортные данные с фактическими. Если все сведения корректны, подтверждаем их. Есть ошибки, повторяем распознавание.

- Сфотографироваться на камеру своего мобильного. Приложение сверит фото с паспортом.

- В случае успешной идентификации подтвердить согласие на постановку на учёт.

Способ 2. Через веб-кабинет на сайте ФНС.

Лично для меня это наиболее удобный способ, т.к. я много времени провожу за стационарным компьютером!

Шаг 1. Заходим на страницу для самозанятых. В столбце справа находим пункт «веб-кабинет «Мой налог». Кликаем по нему.

Шаг 2. В появившемся окне нажимаем «Зарегистрироваться». Читаем приветствие и жмём «Далее».

Шаг 3. Проставляем галочки в специальные окошки, тем самым даём согласие на обработку персональных данных и принимаем условия пользования сервисом. Подтверждаем свои действия нажатием кнопки «Согласен».

Шаг 4. В следующей форме, появившейся на экране монитора, соглашаемся с предупреждением о том, что после введения ИНН и пароля будет произведена автоматическая постановка на учёт в качестве плательщика НПД.

Шаг 5. Вводите свой ИНН. Придумываете пароль. Нажимаете «Далее». Всё: теперь вы – самозанятый!

Способ 3. Через ЛК Онлайн-Сбербанк

Третий, хотя и состоит из 5 шагов, но тоже прост и понятен.

Шаг 1. Входим в Сбербанк-Онлайн, переходим на вкладку «Платежи», в категорию «Госуслуги», в пункт «Сервис «Своё дело».

Шаг 2. Выбираем действующую дебетовую банковскую карту. Если её нет, получаем онлайн цифровую карту.

Шаг 3. Заполняем запрашиваемые данные: телефон, регион регистрации, вид деятельности.

Шаг 4. Подключаем «Автоплатёж». Действие необязательное, но удобное: не нужно думать об оплате налога, платёж спишется автоматически.

Шаг 5. Закончите регистрацию, приняв условия сервиса. На телефон поступит СМС-подтверждение.

Вот и всё! Можно принимать оплаты и платить налог!

Главная особенность налога на профессиональный доход

Взаимодействие с налоговыми органами (от постановки на учет до учета доходов) осуществляется с помощью мобильного приложения «Мой налог». Оно бесплатно устанавливается на любое электронное устройство: мобильный телефон, смартфон и т. п. Приложения доступны для скачивания в App Store и в Google Play.

Порядок использования приложения размещен России (ч. 1, 2 ст. 3 Закона № 422-ФЗ).

Отчетность по налогу для самозанятых не предусмотрена (ст. 13 Закона № 422-ФЗ).

Плательщик при реализации товаров (работ, услуг, имущественных прав) должен оформить чек с помощью приложения «Мой налог». Этот чек не является аналогом чека ККТ. Он необходим налоговым органам для получения информации о размере выручки плательщика.

Также потребуется выдавать чек и покупателю. На основании поступивших данных инспекция рассчитает сумму налога и направит уведомление на уплату через мобильное приложение (ч. 1, 2 ст. 11 Закона № 422-ФЗ).

Плюсы и минусы самозанятости

Плюсы:

- Налоговая ставка ниже, чем у индивидуальных предпринимателей. Хотя и у них есть способы снизить налоги на УСН.

- Отчетность упрощена. Не нужно заполнять отчеты, считать, сколько надо перечислить налоговой. ФНС предусмотрела автоматизированную систему отчетности и начисления налогов.

- Не нужна онлайн-касса. ИП и юрлица обязаны перейти на онлайн-кассы, если продают товары обычным покупателям, а не компаниям и предпринимателям. Самозанятым не нужны ККТ.

- Нет обязательных взносов. ИП отчисляют в ПФР 32 448 рублей и в ФФОМС 8 426 рублей в год, если зарабатывают до 300 000 рублей в месяц. Если больше, сумма увеличивается.

- Официальный доход. Самозанятые могут оформить справку о доходе и предоставить ее, например, в банк для оформления кредита, ипотеки.

- Совершать продажи проще, чем индивидуальным предпринимателям. Им нужен расчетный счет, а самозанятые принимают платежи любым удобным способом: на карту, наличными, электронными деньгами.

- Регистрация легче. Чтобы стать самозанятым, не нужно лично посещать ФНС.

Минусы:

- Доход ограничен. Если зарабатывать в среднем больше 200 000 рублей в месяц, оставаться самозанятым не получится.

- Нельзя нанимать работников. Можно только передавать кому-то часть работ на аутсорс по договору ГПХ или другому подобному договору.

- Трудовой стаж не начисляется. Соответственно, он не засчитывается в будущую пенсию. И если не делать добровольные взносы в ПФР, в будущем можно рассчитывать только на социальную пенсию.

- Работодатель не может быть клиентом. Если раньше работали в компании по трудовому договору, она не сможет обращаться к вам как к самозанятому в течение 2 лет с момента регистрации.

- Социальных гарантий нет. Никто не оплатит больничный и отпуск. Заболел — просто не получаешь доход. Это один из главных минусов работы на себя.

- Налоги с доходов. Индивидуальные предприниматели могут платить налоги только с чистой прибыли. Самозанятые платят со всех доходов без учета себестоимости товаров и услуг.

Товары собственного производства — можно, перекупленные — нельзя

Самозанятым нельзя перепродавать чужой товар. Исключение — продажа личных вещей, например, старой одежды или автомобиля через Авито. Правило — из п. 2 ч. 2 ст. 4 Закона о налоге на профессиональный доход.

Купить в Икее 100 заварочных чайников, привезти в свой город и продать дороже в магазине самозанятому нельзя.

Набор из чужих товаров — не свой товар. Купить оптом шампуни и бальзамы, сложить в коробку с бантом и продать в розницу как подарочный набор — нельзя. Это перепродажа.

Совмещать продажу своих и чужих товаров тоже нельзя. Разнообразить ассортимент магазина собственной бижутерии чужим хэндмэйдом и фурнитурой для рукоделия от поставщика не выйдет. Закон не разрешает платить со своих товаров НПД, а с остальных другой налог.

Собственный товар не обязательно создается с нуля. Покупать материалы, заготовки и даже другой товар для переработки можно. Главное, чтобы в итоге получился новый товар.

Можно закупать товар, улучшать его и продавать. Купить заварочный чайник в Икее, разрисовать и продать — можно.

Купить материалы и создать новую вещь — можно. Например, из ткани и каркасов сделать кресла.

Подключить к производству помощника — можно. Купить листы бумаги, нарисовать рисунок, сверстать макет и напечатать плакат в типографии — нормально.

По некоторым товарам уже высказывался Минфин. НПД разрешили применять, если самозанятый:

Предпринимательство

-

Общая система налогообложения (ОСНО). Это стандартный налоговый режим, который автоматически присваивается всем предпринимателям, когда они открывают ИП. На общем режиме нет никаких ограничений — ни по видам деятельности, ни по количеству наёмных работников, ни по размерам доходов. ИП на ОСНО платят налог на добавленную стоимость (НДС) — в большинстве случаев 20% (для некоторых товаров есть льготная ставка в 10% и 0%), налог на доходы физических лиц (13% от прибыли) и на имущество.

-

Упрощённая система налогообложения (УСН, или упрощёнка). Это специальный налоговый режим, на который ИП может перейти, отправив в ФНС уведомление. ИП на УСН платят только один налог: 6% со всех доходов или 15% от прибыли (разницы между доходом и подтверждёнными расходами).

-

Единый сельскохозяйственный налог (ЕСХН). Это налог для производителей сельскохозяйственных товаров. Налог рассчитывается так: налоговая база (доходы минус расходы и убытки прошлых лет) умножается на ставку налога (каждый регион устанавливает свою ставку; максимум — 6%).

У индивидуальных предпринимателей есть ограничения не только по видам деятельности, но и по оборотам и количеству нанятых сотрудников — они зависят от выбранной системы налогообложения.

УСН (упрощённая система налогообложения)

Предприниматели по УСН должны получать не более 150 миллионов ₽ в год. После превышения этой суммы ИП утрачивает право на применение льготного режима. Есть и ограничения по количеству сотрудников: не более 100 человек.

Патент

Предпринимателям, которые работают на патентной системе, разрешается получать прибыль не больше 60 миллионов ₽ в год и нанимать не больше 15 сотрудников.

Кто и как применяет новый налог

Законодатель называет профзанятыми (самозанятыми ) граждан и ИП (бывших ИП, если предпринимательство уже закрыто), которые применяют данный режим и проживают на указанных в ФЗ территориях (ведет на них деятельность). Понятие «ведения деятельности» закон не разъясняет, поэтому, если гражданин проживает в одном регионе, а деятельность ведет в другом, он должен самостоятельно отстаивать свою позицию перед фискальными органами либо определить ее как место проживания (регистрации).

Ставки налога — 4 и 6% от дохода. Первая применяется, если средства пришли от физлица, а вторая – если от организации или ИП.

Профзанятый не платит:

- пенсионные взносы (соответственно и не может увеличить будущую пенсию);

- налог на доходы;

- НДС (кроме НДС на таможне, при ввозе, т.н. «импортный»).

Доход считается по дате поступления средств на счет либо на счета третьих лиц. Если речь идет о доверителях (комитентах, принципалах), то играет роль дата последнего дня месяца, в котором их посредник получил деньги от клиентов. Расходы при этом режиме НО минусовать нельзя.

При автоматическом расчете:

- берется только доходная часть и умножается на ставки – отдельно по соответствующим суммам от физлиц или организаций (ИП);

- вычитаются возвраты средств;

- полученный доход умножается на соответствующий процент налога;

- применяется вычет от дохода (1% соответствует ставке 4%, 2%, 6%);

- после всех расчетов суммы по двум ставкам складываются и перечисляются в казну.

Ограничения по вычету в месяц — 10 тыс. рублей.

Все операции и взаимодействие с налоговой происходят через приложение «Мой налог», которое можно закачать на ПК, ноутбук, планшет. Все операции по профналогу, формирующие его налоговую базу, налогоплательщик отражает в этой программе. Через него можно также и сформировать чек для клиента самозанятого гражданина. Закон разрешает направлять такие чеки клиентам в электронной форме. Уплата налога также возможна через это приложение.

Зарегистрироваться можно на сегодняшний день:

- установив приложение «Мой налог» (разработано налоговой);

- через кабинет гражданина на сайте ФНС.

Законодатель предлагает также сделать это через уполномоченные банковские учреждения или электронные площадки, однако здесь меньше удобств и больше вопросов, как это сделать. В целом процедура регистрации проста. Одним из названных способов нужно отправить в ФНС заявление, фото и данные паспорта.

Если гражданин уже регистрировался на сайте налоговой, он подает только заявление. Граждане Евразийского союза могут пройти регистрацию наравне с россиянами.

Отказ или извещение о регистрации придут не позднее 6 дней с момента обращения. После регистрации первый неполный месяц добавляется к первому полному при расчете налога. Отказать могут по причине неверно заполненных регистрационных форм, ошибок в указанных данных либо при невозможности данному лицу применять режим.

Если гражданин уже регистрировался как самозанятый, а затем снялся с учета, он может зарегистрироваться повторно. Препятствием могут служить лишь неуплаченные налоги, штрафные санкции, начисленные по ним. По ним нужно произвести уплату.

Предприниматель, желающий применять новый режим, должен начала сняться с прежней системы НО (например, УСН или ЕНВД, ЕСХН). Приняв решение вернуться на иной спецрежим, предприниматель вновь уведомляет об этом налоговую службу, и через 3 недели режим начнет действовать.

На заметку! Зачет переплаты по этому налогу в счет других налоговых платежей не предусмотрен.

До 12 числа каждого месяца налоговая пришлет на сервис «Мой налог» расчет сумм к уплате. Если сумма мала (менее 100 рублей), ее прибавят к будущим платежам. До 25-го числа того же месяца налог должен быть уплачен. Законодателем предусмотрены 20-процентные штрафы за неуплату, а при злостном нарушении закона – на полную сумму рассчитанного, но неуплаченного налога. При этом в текущем году применяться они еще не будут. Налогоплательщик профналога не сдает никаких отчетов в ИФНС.

На заметку! Уплата налога для самозанятых не препятствует работе по трудовым договорам.

Кто может быть самозанятым

Вести деятельность в качестве самозанятого правомерно на территории только тех субъектов РФ, в которых действует спецрежим НПД. С 1 июля 2020 года решения об установлении на своей территории указанного спецрежима принимают региональные власти (Федеральный закон от 01.04.2020 № 101-ФЗ).

Зарегистрироваться в качестве плательщика НПД вправе любое физлицо, являющееся гражданином РФ или гражданином государства, входящего в состав ЕАЭС (ч. 2, 3 ст. 5 Закона № 422-ФЗ). Наличие или отсутствие статуса индивидуального предпринимателя не имеет значения (ч. 1 ст. 2 Закона № 422-ФЗ). Однако применять указанный спецрежим вправе только те предприниматели (физлица), у которых нет работников, нанятых по трудовому договору (пп. 4 ч. 2 ст. 4 Закона № 422-ФЗ).

Кроме того, не могут применять спецрежим лица, перечисленные в ч. 2 ст. 4 Закона № 422-ФЗ. Это физлица, которые:

- реализуют подакцизные товары и товары, подлежащие обязательной маркировке;

- перепродают товары, имущественные права (за исключением продажи имущества, которое использовалось ими для личных, домашних и (или) иных подобных нужд);

- занимаются добычей и (или) реализацией полезных ископаемых;

- ведут предпринимательскую деятельность в интересах другого лица на основе договоров поручения, комиссии либо агентских договоров;

- оказывают услуги по доставке товаров с приемом (передачей) платежей за эти товары в интересах других лиц (за исключением доставки с применением ККТ, которую зарегистрировал продавец товаров).

Зарегистрироваться в качестве плательщика НПД физлицо вправе в любой момент. Однако если ИП применяет какой-либо из спецрежимов (ЕНВД, УСН, ЕСХН, ПСН), то в течение месяца после постановки на учет в качестве плательщика НПД он обязан направить в налоговый орган уведомление о прекращении применения указанных режимов налогообложения (ч. 3, 4 ст. 15 Закона № 422-ФЗ).

ИП, применяющий ПСН, вправе встать на учет в качестве НПД только после окончания действия патента либо .

Если ИП платил налоги в рамках ОСН, никаких уведомлений в налоговый орган направлять не нужно. Но потребуется выполнить определенные действия в части НДС (ч. 7 ст. 15 Закона № 422-ФЗ). Так, НДС, принятый к вычету по товарам (работам, услугам), которые не были использованы в период применения ОСН, нужно восстановить. Сделать это потребуется (п. 2 ч. 7 ст. 15 Закона № 422-ФЗ):

- в квартале перехода на НПД – если регистрация в качестве самозанятого происходит в середине квартала;

- в квартале, предшествующем кварталу перехода на НПД – если регистрация в качестве самозанятого происходит в начале квартала.

НДС с авансов в счет предстоящих поставок товаров (выполнения работ, оказания услуг или передачи имущественных прав), которые состоятся после перехода на НПД, можно принять к вычету при условии возврата сумм налога покупателям (заказчикам). Факт возврата необходимо подтвердить документально.

НДС с авансов в счет предстоящих поставок товаров (выполнения работ, оказания услуг или передачи имущественных прав), которые состоятся после перехода на НПД, можно принять к вычету при условии возврата сумм налога покупателям (заказчикам). Факт возврата необходимо подтвердить документально.

НДС можно зачесть (п. 1 ч. 7 ст. 15 Закона № 422-ФЗ):

- в квартале перехода на НПД – если регистрация в качестве самозанятого происходит в середине квартала;

- в квартале, предшествующем кварталу перехода на НПД – если регистрация в качестве самозанятого происходит в начале квартала.

Плательщики НПД утрачивают этот статус, если доходы в текущем году превысят 2,4 млн руб. либо если налоговому органу станут известны факты, препятствующие применению спецрежима (например, самозанятый осуществил реализацию подакцизного товара) (п. 8 ч. 2 ст. 4, ч. 19 ст. 5 Закона № 422-ФЗ).

Кто может стать самозанятым

Самозанятыми могут стать физлица или предприниматели, оказывающие услуги, работы или продающие товары собственного производства. Есть дополнительные требования к тем, кто планирует регистрироваться как самозанятые:

- Гражданство РФ или ЕАЭС (Армения, Казахстан, Белоруссия, Киргизия). Мигранты могут работать как самозанятые по тем же правилам, что и соотечественники, но нужен будет российский ИНН.

- Отсутствие сотрудников (п.4 ст.4 422-ФЗ). Самозанятый – это человек, который работает один. Планируете использовать наемный труд – тогда придется оформлять ИП на упрощенке.

- Доходы в пределах 2,4 млн.р. ежегодно (п.8 ст.4 422-ФЗ). Не имеет значения, сколько составляют ваши месячные доходы, главное, чтобы за год не получилось более утвержденного лимита. С суммы сверх 2,4 млн.р. налог придется заплатить по другой ставке: для физических лиц – 13% НДФЛ, для предпринимателей – 13%НДФЛ +НДС или 6% (15%) – при переходе на упрощенку.

Самозанятость разрешается совмещать с работой по трудовому договору. Например, учительница английского может работать в школе и получать зарплату и параллельно оформить самозанятость и заниматься репетиторством во внерабочее время.

Вот некоторые профессии, которые могут стать самозанятыми:

- репетиторы;

- таксисты;

- переводчики;

- копирайтеры;

- преподаватели;

- юристы;

- программисты;

- бухгалтеры;

- фотографы;

- няни и сиделки;

- дизайнеры;

- строители;

- монтажники;

- блогеры.

Зарегистрироваться могут и те, кто продает хендмейд, печет на заказ торты и капкейки, сдает квартиру, доставляет товары, наращивает ресницы, предлагает IT-услуги, делает макияж.

В каких случаях придется регистрировать ИП или платить НДФЛ

Не могут стать самозанятыми (по ст.4 422-ФЗ):

- Перепродажники: те, которые продают товары чужого производства. Например, бизнесмены, торгующие одеждой из Китая или косметикой из Кореи в Instagram – не могут стать самозанятыми.

- ИП с другой системой налогообложения. НПД нельзя совмещать с упрощенкой, патентом или ОСНО. Придется или отказаться от УСН и сделать выбор в пользу НПД, либо продолжить работать как раньше.

- Агенты и комиссионеры (посредники).

- Задействованные в сфере добычи полезных ископаемых.

- Продающие подакцизные товары (алкоголь, табак, моторные масла, вейпы и жидкость для него).

- Реализующие товары, требующие маркировки: шубы, мех, кожаная одежда, женский трикотаж, фотокамеры и фотовспышки, лекарства, обувь, духи, шины и пр.

Некоторые самозанятые могут применять налоговый режим с рядом ограничений. Есть примеры, когда небольшая разница в предлоставлении услуг может стать основанием для запрета на применение НПД. Так, курьеры не могут доставлять товар и пробивать в приложении «Мой налог» чеки за поставленный чужой товар. Но если они используют кассу поставщика, то могут стать самозанятыми.

Производить обувь или одежду самозанятым нельзя, так как она подлежит обязательной маркировке. Но если вы занимаетесь индивидуальным пошивом платьев или другой одежды, то это не считается производством (это услуга), и делает возможным применение режима самозанятости.

Подакцизные и маркируемые товары — нельзя

Самозанятым нельзя продавать подакцизные и маркируемые товары. Даже сделанные своими руками дома или на подсобном хозяйстве. Производство таких товаров под особым контролем государства. Это ограничение из п. 1 ч. 2 ст. 4 Закона о налоге на профессиональный доход.

Подакцизные — это товары, за которые платят дополнительный налог — акциз. Потому что они могут навредить здоровью человека и экологии.

Подакцизные товары перечислены в ст. 181 НК РФ:

— этиловый спирт в чистом виде;

— спиртосодержащая продукция с долей этилового спирта более 9%;

— алкоголь с долей этилового спирта более 0,5% — домашние вино, пиво, медовуха, ликёр, сидр и водка, виноградное и фруктовое сусло, порошок для вина;

— табачная продукция — к примеру, самодельный кальянный табак;

— автомобили и мотоциклы;

— бензин, дизельное топливо и моторные масла.

Маркируемые — это товары, на которые наносят специальный код и регистрируют в системе мониторинга Честный ЗНАК. Так государство отслеживает некачественный и контрафактный товар.

— сигареты и табак;

— духи и туалетную воду;

— шины и покрышки;

— одежду;

— постельное белье, кухонный текстиль;

— обувь;

— шубы;

— фотоаппараты и лампы-вспышки;

— лекарства;

— молочную продукцию.

Список маркируемых товаров постоянно растёт. Следить за ним можно на сайте Честный ЗНАК.

Кто плательщик налога?

Сразу отметим, что платить новый налог не вправе те, кто получает доход от арбитражного управления, работы медиатора, а также адвокатской деятельности. Относится это и к нотариусам, занимающимся частной практикой (п. 12 ч. 2 ст. 6 Федерального закона от 27 ноября 2018 г. № 422-ФЗ «»; далее – закон о НПД). Таким образом «отсекается» целый ряд юридических профессий – им новый режим не просто не подходит, а запрещен к применению.

Как разъясняет ФНС России, перейти на НПД могут физлица и ИП, которые хотят легально вести бизнес, а также получать доход от подработок, не рискуя при этом нарваться на штраф за незаконное предпринимательство. То есть речь идет скорее о частнопрактикующих юристах и бухгалтерах. Также плательщиками могут стать учредители или участники юрлиц, в частности, ООО, например, если они помимо основной деятельности хотят попробовать себя в чем-то другом. Работать можно как из дома, так и из общественного места, кроме того, закон не запрещает арендовать помещение.

ФНС России указала, что новый режим подойдет тем, кто получает доход от самостоятельной деятельности либо использования имущества, причем в регионе проведения эксперимента (их только четыре, а когда будет больше – пока неизвестно). Если самозанятый работает в нескольких регионах, то нужно выбрать тот, в котором преимущественно ведется деятельность. Менять субъект Федерации можно не чаще раза в год. И кроме того, специальный режим можно использовать для удаленной работы в том числе при получении заказов из соцсетей, работе на электронных площадках, продаже услуг по подписке, а также консультировании. Допустимо оказывать несколько видов услуг параллельно.

Предусмотрен ряд ограничений, в числе которых размер годового дохода – он не должен превышать 2,4 млн руб., однако лимита по ежемесячным поступлениям нет, как и минимального порога. Препятствием к использованию НПД является также наличие трудовых отношений с работодателем либо собственными работниками по тому же виду деятельности, который физлицо хотело бы осуществлять в качестве самозанятого. Более того, после увольнения доходы, поступившие от бывшего работодателя, в течение двух лет не могут облагаться налогом на профессиональный доход.

Прочие ограничения мало затрагивают юристов и бухгалтеров. Единственное, возможно, стоит учесть, что НПД нельзя применять тем, кто ведет предпринимательскую деятельность в интересах другого лица на основе договоров поручения, договоров комиссии либо агентских договоров ().

Кроме того, надо принять во внимание еще один нюанс, который тоже в целом относится к ограничениям нового налогового режима – период работы в качестве самозанятого не учитывается как трудовой стаж и не окажет влияния на назначение пенсии, ведь участник эксперимента не платит обязательные взносы на пенсионное страхование. Налоговики предлагают выход – получать профессиональный доход и одновременно работать по трудовому договору

Также можно уплачивать страховые взносы на пенсионное страхование добровольно. Отмечается при этом, что в 2019 году для получения полного года страхового стажа нужно заплатить почти 30 тыс. руб., а если сумма окажется меньше, то и стаж соразмерно уменьшится.

Налоговый вычет и налоговый бонус в 2021 году

При регистрации самозанятому начисляется налоговый вычет в размере 10 000 рублей. Эта сумма не может быть получена на руки целиком или частично. Однако она уменьшает величину налога на самозанятость:

- с 4% до 3% при работе с физлицами;

- с 6% до 4% при работе с юрлицами.

Каждый раз при уплате налога налоговый вычет будет снижаться на величину «скидки». Таким образом, пока у вас не потрачена вся сумма налогового вычета, то ставки налогов будут составлять 3-4% вместо 4-6%.

Возьмем пример, приводимый выше, и подсчитаем налог по льготной ставке. Напомним, что самозанятый продал 5 тортов по 1500 рублей физлицам и 10 тортов юрлицу за 20 000 рублей. Рассчитаем размер налога со скидкой:

- 3% * 5 * 1500 = 225 рублей — налог с услуг для физлиц (вместо 300 рублей);

- 4% * 20000 = 800 рублей — налог с услуги для юрлица (вместо 1200 рублей).

Разница между налогом для самозанятого с вычетом и без вычета составляет 475 рублей. На эту сумму и уменьшится налоговый вычет: вместо 10 000 рублей у самозанятого в следующем месяце будет вычет на 9 525 рублей. И так далее — до полного исчерпания вычета.

Таким образом, платить самозанятым гражданам ничего не нужно было до тех пор, пока этот бонус и вычет не исчерпают себя. Однако в декабре 2020 года алгоритм начисления налога вернулся к прежнему механизму, и теперь обе эти суммы только уменьшают налог до 3% и 4% соответственно.

Будет ли в 2021 году предоставляться дополнительный налоговый бонус – неизвестно. Однако маловероятно, что государство, сворачивая прочие меры поддержки, оставит преференции самозанятым. Скорее всего, теперь при регистрации с 2021 года начислят самозанятым налоговый вычет в 10 000 рублей и всё.

Налоговый бонус где?

Чем могут заниматься самозанятые

Какими видами деятельности могут заниматься самозанятые

Самозанятые могут заниматься реализацией товаров и имущественных прав (например, сдача в аренду жилых помещений), а также выполнением работ и оказанием услуг.

Важное условие – услуги и работы должны выполняться самозанятыми самостоятельно, без привлечения наемных сотрудников и заключения с кем бы то ни было трудовых договоров.

Работодателя по осуществляемым видам деятельности самозанятые иметь также не могут (ч. 7 ст. 2 Федерального закона от 27.11.2018 № 422-ФЗ).

Какими видами деятельности не могут заниматься самозанятые

Перечень видов деятельности, которые не облагаются налогом на профессиональный доход, установлен в ч. 2 ст. 6 Федерального закона от 27.11.2018 № 422-ФЗ. К ним относятся:

- трудовая деятельность;

- продажа недвижимости и транспортных средств;

- передача имущественных прав на недвижимое имущество, кроме сдачи жилья в аренду;

- деятельность в рамках договора простого товарищества;

- уступка (переуступка) прав требований;

- арбитражное управление, деятельность медиатора, нотариуса, адвоката, а также оценочная деятельность.

Доходы от вышеуказанных видов деятельности не подлежат обложению НПД и облагаются НДФЛ на общих основаниях.

Может ли иностранец работать в России в формате самозанятости

Может, но далеко не каждый. Эта возможность предоставлена только иностранным гражданам государств – членов ЕАЭС.

Такие иностранцы регистрируются в качестве самозанятых на основании заявления при использовании доступа к личному кабинету налогоплательщика на сайте ФНС России. При этом они вправе уполномочить кредитную организацию на представление в налоговый орган заявления о постановке на учет и снятии с учета (ч. 5 ст. 5 Федерального закона от 27.11.2018 № 422-ФЗ).

Могут ли самозанятые оказывать услуги юридическим лицам и ИП

Самозанятые вправе реализовывать товары (работы/услуги) как другим физлицам, так и организациям/ИП. При этом в отношении доходов, полученных от организаций и ИП, самозанятые уплачивают налог на профессиональный доход по повышенной ставке (ст. 10 Федерального закона от 27.11.2018 № 422-ФЗ).

Да, такое физлицо вправе применять данный налоговый спецрежим. Режим для самозанятых можно применять в отношении всех доходов, являющихся объектом налогообложения НПД, в том числе и доходов от источников за пределами РФ.

И если физлицо при оказании дистанционных услуг находится в субъекте, включенном в эксперимент, оно вправе применять НПД на общих основаниях (письмо Минфина РФ от 29.05.2019 № 03-11-11/38994).

Может ли самозанятый получать доход в валюте

Законодательство не содержит никаких ограничений на получение самозанятыми доходов в иностранной валюте.

Вместе с тем, если оплата поступает самозанятому в иностранной валюте, полученную сумму необходимо пересчитывать в рубли. Получаемая самозанятым валюта пересчитывается в рубли по курсу ЦБ РФ на день получения.

В чеке самозанятый также должен указывать сумму в рублях РФ. Если самозанятый не укажет в чеке сумму расчета в рублях РФ, его могут оштрафовать на сумму от 1500 до 3000 рублей (ч. 4 ст. 14.5 КоАП РФ).

Можно ли быть самозанятым и одновременно официально работать в найме

Можно. Закон не ограничивает самозанятых в заключении трудовых договоров с работодателями. Теоретически самозанятый может работать по трудовым договорам даже у нескольких работодателей.

Вместе с тем доходы от трудовой деятельности не облагаются налогом на профессиональный доход. С таких доходов платится НДФЛ по ставке 13%.

НПД же платится только с доходов от деятельности, которая осуществлялась самим гражданином, а не от имени и в интересах его работодателя (ч. 7 ст. 2 Федерального закона от 27.11.2018 № 422-ФЗ).

Могут ли самозанятые продавать подакцизные товары

Нет, не могут.

Законодательство прямо устанавливает, что лица, реализующие подакцизные товары и товары, подлежащие обязательной маркировке, не вправе являться плательщиками налога на профессиональный доход (ст. 4 Федерального закона от 27.11.2018 № 422-ФЗ).

Может ли самозанятый продавать права на компьютерные программы

Может, но только в том случае, если компьютерная программа была создана им самим. Продавать чужие лицензии самозанятый не вправе.

Лица, осуществляющие перепродажу имущественных прав, не могут быть плательщиками налога на профессиональный доход (ч. 2 ст. 4 Федерального закона от 27.11.2018 № 422-ФЗ).

Как оформить самозанятость?

Приложение «Мой налогов» в апсторе и гугл-плее

Чтобы оформить самозанятость, нужно зарегистрироваться в налоговой. Зарегистрироваться можно через приложение «Мой налог» или в личном кабинете налогоплательщика НПД.

Через приложение «Мой налог». Нужно скачать приложение на телефон и пройти регистрацию одним из трех способов:

- по паспорту;

- через личный кабинет физического лица на сайте налоговой;

- через госуслуги.

Для регистрации по паспорту нужно ввести номер телефона, затем код из смс, выбрать регион, отсканировать паспорт и сделать фото на фронтальную камеру. Вместо подписи нужно будет моргнуть. Рассмотрение заявки на регистрацию может занять от пары минут до шести дней.

В приложении регистрация выглядит так:

Выбираем регистрацию по паспорту, вводим номер телефона — он обязательно должен начинаться с +7, затем вводим код из смс

Выбираем регион, в котором будем работать и сканируем паспорт

Проверяем, верно ли отсканировались паспортные данные, и делаем фото на фронтальную камеру. В конце нажимаем кнопку «Подтверждаю», чтобы завершить регистрацию

При регистрации через личный кабинет налогоплательщика или госуслуги паспортные данные подтягиваются автоматически, и сканировать паспорт не надо.

Получить доступ в личный кабинет налогоплательщика — инструкция на сайте налоговой

В личном кабинете налогоплательщика НПД. Зарегистрироваться как самозанятый можно через личный кабинет налогоплательщика НПД — это можно сделать на компьютере.

Для регистрации понадобится ИНН и пароль с сайта налоговой. Нужно зайти в личный кабинет, ввести ИНН и пароль и нажать кнопку «Зарегистрироваться».

Затем поставить принять соглашение об обработке персональных данных, нажать «Далее» и «Подтвердить».

После того, как пользователь нажимает кнопку «Согласен» в окошке с предупреждением, он автоматически становится самозанятым

После того, как пользователь нажимает кнопку «Согласен» в окошке с предупреждением, он автоматически становится самозанятым

Для ИП процесс перехода на самозанятость немного отличается: нужно зарегистрироваться в приложении или личном кабинете, а затем подать в налоговую уведомление об отказе от прошлого налогового режима, например упрощенки.

Кто подпадает под налог, а кто нет

Под определение закона подходят любые виды работ и услуг, вплоть до выгула собак, если соблюдены условия соответствия налоговому режиму. Например, ремонт квартир, косметические услуги, выпечка тортов на заказ, дизайн и т. п. Подпадает под режим создание сайтов и контента для них, получение с этого бизнеса рекламных доходов. Сдача недвижимости в аренду также вписывается в эту категорию.

Кто не подпадает под самозанятых:

- Работающие на работодателя и не имеющие доходов помимо зарплаты;

- Получающие агентское вознаграждение или иной комиссионный доход;

- Предприниматели в сфере торговли, им можно продавать только свою продукцию или услуги;

- Занятые перепродажей имущественных прав (например, продажа квартиры на первичном рынке);

- Адвокаты, арбитражные управляющие и нотариусы, имеющие особый юридический статус;

- Не платится налог и с доходов от подсобного хозяйства.

У читателей закономерно возникнет вопрос о частном инвесторе. Он может быть в трех статусах, иногда они частично пересекаются между собой.

- Работающий по найму и занимающийся инвестированием в свободное от основной работы время. Судя по опросам в сообществе Ленивого инвестора, таких большинство.

- Оформленный как ИП, для которого инвестирование – профильный бизнес;

- Инвестор-фрилансер, который платит налог с прибыли как физическое лицо (либо не делает этого на свой страх и риск).

Есть и другие социальные категории, но они либо являются комбинацией этих трех, либо немногочисленны.

Развеем сомнения: те, кто получает доход от торговли ценными бумагами на бирже, под закон не подпадают. Это же в полной мере относится к доходам от долевого участия в бизнесе – дивидендам, долям в уставном капитале и т. п. Но на новый режим смогут перейти те, кто оказывает, например, консультационные услуги в сфере инвестиций. Если же консультант одновременно торгует сам (что вполне логично), он должен применить к этой части своего дохода прежние ставки.