Как отражаются в отчетах сзв-стаж физические лица, нанятые по договорам гпх?

Содержание:

- Сдается ли отчет СЗВ-М по договорам ГПХ?

- ГПД в СЗВ-СТАЖ

- Как отразить в СЗВ-СТАЖ договор ГПХ?

- СЗВ-М и гражданско-правовой договор с будущим началом работ |

- ПФР изменил позицию: за директора – единственного учредителя, с которым не заключен трудовой или гражданско-правовой договор, сдавать СЗВ-М не нужно

- когда включать, как отразить и внести сведения

- Указание в СЗВ-М договоров ГПХ

- «1С»: как правильно отразить в СЗВ-М данные по работникам-подрядчикам

- Исполнители и подрядчики в новом расчете по страховым взносам

- Порядок выдачи СЗВ-М работникам, работающим по договору подряда

- ГПД в 2-НДФЛ и 6-НДФЛ

- Когда в СЗВ-М нужно включать сведения о работниках, работающих по договору подряда

- Отражение в СЗВ-СТАЖ договора ГПХ

- Отражение в 1С информации о договоре ГПХ

- СЗВ-М и договор подряда: когда включать

Сдается ли отчет СЗВ-М по договорам ГПХ?

Мы расскажем, когда именно возникает обязанность по сдаче СЗВ-М31.08.2018Российский налоговый портал Каждая компания и индивидуальный предприниматель должны помнить, что в ежемесячные отчеты СЗВ-М надо включать не только своих работников, но и физических лиц по договорам ГПХ.

Дело в том, что на выплаты по договорам гражданско-правового характера начисляются страховые взносы. Поэтом, по всем физическим лицам, получившим такие доходы, необходимо подготовить и сдать отчет СЗВ-М.

Если компания или ИП не включит физическое лицо, которое получило доход по договору гражданско-правового характера, в состав отчета СВЗ-М, то ей (ему) грозит штраф. Размер штрафа – 500 рублей за каждое «забытое» физическое лицо.

Даже в том случае, если вы работаете как ИП и у вас нет наемных сотрудников по трудовым договорам, но вы провели выплату другому физлицу по договору ГПХ, вы обязаны представить такой отчет.

И совсем не важно, сколько дней физическое лицо трудилось у вас (выполняло работы или оказывало услуги) по договору ГПХ. Это может быть месяц, а может быть и два дня всего

Обязанность по сдаче СЗВ-М не отменяется.

В какие месяцы надо включать физлицо в СЗВ-М?

Давайте обратимся к положениям статей 708 и 783 ГК РФ, в которых указано, что договор ГПХ должен содержать дату начала выполнения работ и дату окончания.

На эти сроки, указанные в договоры компания или ИП должны ориентироваться при формировании отчета СЗВ-М. Давайте приведем простой пример – вы заключили договор ГПХ с человеком на период с 1 августа 2021 года по 30 октября 2021 года. Отразить сведения по этому физическому лицу в СЗВ-М надо в отчетах за август, сентябрь, октябрь 2021 года.

Дублировать данные не надо

Если у вас один и тот же человек работает и по трудовому договору (например, он у вас водитель), и по договору ГПХ (допустим, вы его наняли на выполнение другой работы), надо ли его данные повторять в отчете СЗВ-М?

Нет, так делать не надо. Дублировать данные не стоит, достаточно отразить сведения по этому работнику одной строкой.

Если договор ГПХ заключен, а выплат нет – надо ли заполнять СЗВ-М?

Как мы писали выше, важны даты начала и окончания работ по договору ГПХ. Сама дата выплаты дохода не влияет на срок сдачи отчета СЗВ-М.

Как исправить ошибку?

Например, ваша компания не знала об обязанности включения в состав СЗВ-М сведений по работникам по договорам ГПХ. Чтобы исправить ошибку, вам надо подать сведения СЗВ-М с признаком «ДОП» (дополняющие) и в них отразить не весь ваш состав сотрудников, а только забытых физлиц.

Надо ли сдавать СЗВ-СТАЖ?

Отчет СЗВ-СТАЖ также заполняется и на работников по договорам ГПХ. Помните о том, что при окончании работ по договору, вы обязаны выдать на руки человеку форму СЗВ-СТАЖ на руки.

Разместить:

Комментарии

Евгения

5 апреля 2021 г. в 10:40

А если по договорам ГПХ не начисляются взносы, должны ли мы их включать в СЗВ-М

Елена

11 января 2021 г. в 18:06

Хороший вопрос задала Евгения! Хотелось бы узнать на него ответ.

Анна

26 марта 2021 г. в 8:26

А почему вы не начисляете страховые взносы на них? Это нарушение

Алексей

15 мая 2021 г. в 0:16

Подскажите, пожалуйста, с какого момента необходимо включать в отчет СЗВ-М сведения о физ.лице, если в договоре ГПХ указано: «договор вступает в силу с даты подписания (например с 01 марта), но распространяет своё действие с 01 января по 01 апреля»!?

ГПД в СЗВ-СТАЖ

СЗВ-СТАЖ, в отличие от СЗВ-ТД, заполняют на всех застрахованных лиц, которые находятся со страхователем в трудовых отношениях или с которыми заключили гражданско-правовые договоры на выполнение работ, оказание услуг (п. 1.5 Порядка, утв. Постановлением ПФР от 11.01.2017 № 3п). То есть данные по ГПД отражаем в СЗВ-СТАЖ.

Чтобы программа автоматически заполняла в СЗВ-СТАЖ данные о подрядчиках и исполнителях, надо провести договор гражданско-правового характера через личную карточку сотрудника.

Сведения по договору, которые отразились в СЗВ-СТАЖ, можно просмотреть, провалившись в сотрудника в самом отчете.

Проверяем такой показатель, как период работы:

- Начало работ — это дата, которую указали непосредственно в самом договоре.

- Окончание работ – дата подписания акта выполненных работ или оказанных услуг, даже если по договору дата окончания работ более поздняя.

В столбце «Исчисляемый стаж» в графе Параметры нужно указать по каждому конкретному договору:

«ДОГОВОР», если оплатили услуги (работы) в отчетном периоде;

«НЕОПЛДОГ» или «НЕОПЛАВТ», если на отчетную дату оплату по договору не проводили.

При этом код «НЕОПЛДОГ» указываем в отношении неоплаченных договоров на выполнение работ или оказание — по иным договорам. К примеру, по договорам авторского заказа, об отчуждении исключительных прав на произведения науки, литературы, искусства.

Как отразить в СЗВ-СТАЖ договор ГПХ?

О форме СЗВ-СТАЖ за 2017 год и порядке ее заполнения мы рассказывали в нашей консультации, а также приводили образец формы.

А как заполнить СЗВ-СТАЖ по договору ГПХ?

Включаются ли в СЗВ-СТАЖ договоры ГПХ?

Как указано в Порядке заполнения, форма СЗВ-СТАЖ заполняется и представляется на всех застрахованных лиц, которые находятся со страхователем в трудовых отношениях или с которыми заключены гражданско-правовые договоры, предметом которых является, в частности, выполнение работ, оказание услуг (п. 1.5 Порядка, утв. Постановлением ПФР от 11.01.2017 № 3п). Сказанное означает, что в СЗВ-СТАЖ и трудовой договор, и ГПХ-договор показать нужно.

Отражение в СЗВ-СТАЖ договора ГПХ

Один из основных вопросов при заполнении СЗВ-СТАЖ по ГПД – какие сроки договора ГПХ в СЗВ-СТАЖ показывать?

Период работы (графы 6-7) в отношении договоров ГПХ указываются в форме СЗВ-СТАЖ так:

- начало работ – это дата, указанная в договоре. Если такой даты нет, нужно указать дату подписания ГПД;

- окончание работ – дата подписания акта выполненных работ или оказанных услуг, даже если по договору дата окончания работ указана позднее. Если на конец года (скажем, 2018-го) работы по ГПД не завершены, нужно указать «31.12.2018».

В графе 11 «Исчисление страхового стажа, дополнительные сведения» нужно указать по конкретному договору:

- «ДОГОВОР», если оплата по договору произведена в отчетном периоде;

- «НЕОПЛДОГ» или «НЕОПЛАВТ», если на отчетную дату оплата по договору не произведена.

При этом код «НЕОПЛДОГ» указывается в отношении неоплаченных договоров на выполнение работ или оказание услуг, а «НЕОПЛАВТ» — по иным договорам (к примеру, по договорам авторского заказа, договорам об отчуждении исключительных прав на произведения науки, литературы, искусства).

Нужно ли отражать в СЗВ-СТАЖ несколько договоров ГПХ

Если страхователь в отчетном периоде заключил несколько договоров ГПХ с одним и тем же физлицом, в форме СЗВ-СТАЖ могут быть несколько строк. Такое возможно, к примеру, когда периоды начала работы или ее окончания по разным договорам различны или разный код должен быть отражен в графе 11.

К примеру, период работы по одному ГПД с 10.03.2018 по 31.07.2018, а по второму — с 17.08.2018 по 27.09.2018. Эти договоры нужно будет показать в СЗВ-СТАЖ по разным строкам. Если с 10.03.2018 по 31.07.2018 исполнялось одновременно два договора, один из которых был оплачен, а второй нет, такие договоры также нужно будет также показать по разным строкам, ведь код в графе 11 по ним будет различный.

Не имеет значения при этом, что периоды работы в СЗВ-СТАЖ будут пересекаться.

А вот если, к примеру, наряду с договором с 10.03.2018 по 31.07.2018 исполнялся договор с 10.05.2018 по 11.08.2018 и оба договоры были оплачены, в СЗВ-СТАЖ можно будет показать период работы по таким договорам одной строкой: с 10.03.2018 по 11.08.2018 с кодом «ДОГОВОР» в графе 11. Ведь к искажению сведений о стаже лица такой порядок отражения не приведет.

Если работник трудится по трудовому договору и договору ГПХ одновременно, такие периоды работы в СЗВ-СТАЖ также нужно показать раздельно. При этом работа по ГПД должна идти до указания работы по трудовому договору. А уже в рамках блока договоров ГПХ нужно указывать первым тот ГПД, работа по которому началась раньше.

СЗВ-СТАЖ 2018: договор ГПХ (пример заполнения)

Покажем на примере фрагмент заполнения СЗВ-СТАЖ по договору ГПХ (на выполнение работ), когда работник одновременно трудится по трудовому договору и ГПД.

glavkniga.ru

СЗВ-М и гражданско-правовой договор с будущим началом работ |

Рассмотрим ситуацию, когда организация заключила гражданско-правовой договор (ГПД) на выполнение определенных работ в будущем периоде. Как следует правильно отразить в СЗВ-М период работы застрахованного лица, с которым заключен данный гпд?

Из закона о персонифицированном учете от 01.04.1996г. №27-ФЗ следует «страхователь представляет сведения о каждом работающем у него застрахованном лице (включая лиц, которые заключили договоры гражданско-правового характера, на вознаграждения по которым начисляются страховые взносы».

Итак, выяснили — отражать данного работника необходимо! Но в каком же отчетном месяце мы включаем его в форму СЗВ-М? По разъяснениям сотрудников ПФР включать его в сведения СЗВ-М необходимо с месяца начала выполнения работ. В противном случае предусмотрен штраф в соответствии со ст.17 27-ФЗ от 01.04.1996г.

Но, давайте все-таки разберемся! Есть один ньюанс, который существует на сегодняшний день. В законе одно, в форме — другое, в официальных письмах- третье. Конкретная ситуация:

с работником, не являющимся постоянным сотрудником предприятия заключили договор подряда 15.09.2016г. В соответствии с данным договором работы предусмотрено начать 10.10.2016г., а вознаграждение должно быть выплачено в течение 5 календарных дней после выполнения работ (подписания акта принятия работ). Допустим, работы выполнены 20.11.2016г. В каком же периоде нам необходимо указать данного работника в СЗВ-М?

Противоречия с периодом отражения застрахованного лица — договорника в ежемесячной отчетности связана с тем, что в разных документах содержатся различные требования. Вот как прописаны правовые нормы в официальных документах:

- Закон о персонифицированном учете п.п.2.2. ст.11 Закона от 01.04.1996г. №27-ФЗ «Страхователь представляет сведения о каждом работающем у него застрахованном лице (включая лиц, которые заключили договоры гражданско-правового характера, на вознаграждения по которым начисляются страховые взносы).

- Бланк формы СЗВ-М. В п.4 формы, утвержденной Постановлением ПФР от 01.02.2016г. №83п, указываются данные о застрахованных лицах-работниках, с которыми в отчетном периоде заключены, продолжают действовать или прекращены трудовые договоры, гражданско-правовые договоры, предметом которых является выполнения работ, оказание услуг.

- Письма ПФР от 27.07.2016г. №ЛЧ-08-19/10581, от 13.07.2016г., №ЛЧ-08-26/9856. В отношении застрахованных лиц, работающих по гражданско-правовым договорам, с учетом прямого указания п.2.2. ст.11 Закона №27-ФЗ СЗВ_М представляется при условии начисления страховых взносов на вознаграждения, выплачиваемые по таким договорам.

Из официальных разъяснений ПФР и ФЗ о персонифицированном учете следует, что для отражения сведений о застрахованном лице в форме СЗВ-М необходимо совпадение 2 условий:

- заключение гражданско-правового договора;

- начисление страховых выплат на вознаграждение данного лица.

Но ведь из самой формы отчетности СЗВ-М получается, что важен лишь сам факт заключения ГПД и отражать данное лицо необходимо с начала месяца заключения договора. Значит, начисление страховых взносов и начало выполнения работ не имеет значения

Главное на что, стоит обращать внимание, ДАТА НАЧАЛА ВЫПОЛНЕНИЯ РАБОТ, указанная в договоре!

Так как, в нашем примере работа начинается 10.10.2016г. и именно с этого момента застрахованное лицо считается работающим. И с октября 2016 года на него должны подаваться в ПФР сведения СЗВ-М. При этом начисление страховых взносов в данной форме не учитывается.

Стоит обратить внимание, что сведения, указанные в форме СЗВ-М, должны совпадать с данными, указанными в расчете РСВ-1, а именно в 6 разделе. В подразделе 6.8

раздела 6 в качестве даты начала работ нужно указать дату 10 октября, а дата окончания работ будет соответствовать дата подписания акта приемки работ.

Есть еще один ньюанс, в периоде, когда зарплата и страховые взносы не начислялись, в 7 столбце «Дополнительные сведения» таблицы 6.8. раздела 6 необходимо указать код «НЕОПЛДОГ» (нет оплаты и взносы не начисляются). А с момента, месяца, в котором выплачивается вознаграждение по гражданско-правовому договору и начисляются страховые взносы, указывается код «ДОГОВОР».

ВЫВОД: при указании в СЗВ-М застрахованных лиц, работающих по ГПД, рассматриваем период фактического выполнения работ, а не даты заключения договора и начисления страховых взносов.

- 10.10.2016г. 31.10.2016г. — «НЕОПЛДОГ»

- 01.11.2016г. 20.11.2016г. — «ДОГОВОР»

У вас остались вопросы, задавайте! Для вопросов предусмотрена контактная форма, мы оперативно отвечаем!

consbg.ru

ПФР изменил позицию: за директора – единственного учредителя, с которым не заключен трудовой или гражданско-правовой договор, сдавать СЗВ-М не нужно

Если функции генерального директора выполняет единственный учредитель, с которым не заключен ни трудовой, ни гражданско-правовой договор, то организация не обязана представлять за него отчетность в ПФР по форме СЗВ-М. Такой вывод можно сделать из свежего письма Пенсионного фонда от 13.07.16 № ЛЧ-08-26/9856.

Как известно, ежемесячный отчет по форме СЗВ-М должны сдавать все страхователи (организации и индивидуальные предприниматели) в отношении работающих у них застрахованных лиц. Сведения нужно сообщать и о тех физических лицах, с которыми заключены гражданско-правовые договоры, если с вознаграждений по таким договорам уплачиваются страховые взносы в ПФР. При этом не было ясности, нужно ли сдавать сведения о единственном учредителе-директоре, если с ним не заключен ни трудовой, ни гражданско-правовой договор. Несколькими месяцами ранее ПФР сообщил, что в такой ситуации представление СЗВ-М обязательно. Чиновники объяснили это тем, что директор — единственный учредитель в соответствии с пунктом 1 статьи 7 Федерального закона от 15.12.01 № 167-ФЗ является застрахованным лицом (см. «Пенсионный фонд сообщил, нужно ли сдавать СЗВ-М за директора — единственного учредителя»).

Однако из нового письма от 13.07.16 № ЛЧ-08-26/9856 можно сделать противоположный вывод. Как поясняют чиновники, если физические лица (в том числе руководитель — единственный учредитель) состоят с организацией в трудовых отношениях, то такие лица относятся к работающим лицам. Под работающими гражданами понимаются лица, на которых распространяется обязательное пенсионное страхование. В частности, граждане, работающие по трудовому договору, в том числе руководители организаций, являющиеся единственными учредителями, или по договору ГПХ (если на их выплаты начисляются взносы). Бывают случаи, когда физическое лицо трудится в организации без заключения какого-либо договора. Вместе с тем, в статье 7 Федерального закона от 24.07.09 № 212-ФЗ сказано: объектом обложения взносами признаются выплаты и иные вознаграждения, начисляемые в рамках трудовых отношений и гражданско-правовых договоров, предметом которых является выполнение работ, оказание услуг. Признаки трудовых отношений закреплены в статье 15 Трудового кодекса. Согласно этой норме, под трудовыми понимаются отношения, основанные на соглашении между работником и работодателем, в частности, о личном выполнении работником за плату трудовой функции. Таким образом, если физические лица (в том числе директор — единственный учредитель) состоят с данной организацией в трудовых отношениях, то такие лица относятся к работающим лицам, и на них нужно составлять СЗВ-М. По мнению Елены Кулаковой, эксперта СКБ Контур по подготовке отчетности в ПФР, из данной формулировки следует, что сдавать СЗВ-М за директора — единственного учредителя нужно только в том случае, если с ним заключен договор.

Добавим, что по мнению налогового юриста Алексея Крайнева, руководитель — единственный учредитель не может руководить организацией без заключения трудового договора. Подробный анализ и практические выводы юриста изложены в статье «Директор — единственный учредитель: можно ли не платить ему зарплату и не сдавать на него отчетность в фонды?».

При заключении договора гражданско-правового характера любая организация должна понимать, что она обязана с выплат по таким договорам перечислять страховые взносы на ОПС и ОМС в бюджет. Соответственно возникает и необходимость подавать отчеты на работников по ГПХ. Отчетность включает в себя и ежемесячно подаваемую форму для ПФР – СЗВ-М.

В статье:

- Когда возникает обязательство подавать СЗВ-М по договорам ГПХ.

- СЗВ-М по договорам ГПХ без платежей.

- Ответственность за несдачу СЗВ-М по договорам гражданско-правового характера.

когда включать, как отразить и внести сведения

Введение отчетности перед ПФ по застрахованным работникам, предполагает, что сведения компаниями должны подаваться не только на штатных сотрудников, имеющих действующие трудовые договора, но и на всех лиц, получающих выплаты от фирмы, если с них уплачиваются страховые взносы.

СЗВ-М по гражданско-правовым договорам

В данном случае имеется в виду, что включать в отчет следует всех лиц, сотрудничающих с компанией по следующим договорам:

- По оказанию услуг или выполнению разного рода работ.

- По авторскому заказу.

- По работе по лицензии, в том числе и связанной с правами по научным тематикам или с искусством.

- По отчуждению исключительных прав на научные работы.

Как соотносятся отчет и договор ГПХ

Закон, регламентирующий персонифицированную отчетность по застрахованным лицам, указывает на то, что в отчете должны быть записаны сотрудники, которые:

- Имеют с фирмой действующие ГПД.

- На них начисляются страховые взносы с получаемого в компании вознаграждения.

При этом в отчете должны быть упомянуты лица, которые в отчетном периоде:

- Имели действующий договор в течение всего срока.

- Расторгли договор (или его действие закончилось) в первый или последующие дни месяца.

- Заключили договор в течение месяца, включая и последний его день.

Как отразить

Для правильного отображения в отчете СЗВ-М сведений о сотрудниках, надо отталкиваться от требований следующих документов:

Которые регламентируют порядок заполнения раздела 4 формы, и определяют круг лиц, вносимых в этот раздел. А именно требуют обязательное соблюдение двух условий:

- Выплата вознаграждения по договору.

- Начисление страховых взносов по данной сумме.

СЗВ-М и договор подряда

Речь идет об исполнении определенного вида работы от заказчика за оговоренную заранее оплату. И если заказчик оплачивает страховые взносы, то он обязан подавать отчет в ПФ.

Наиболее запутанным вопросом при составлении СЗВ-М на работников по договору подряда является несоответствие срока действия договора со сроками выплаты вознаграждения, а, следовательно, и начисление страховки. Тем более оплата по данному виду договоров производится:

- После его выполнения.

- Возможна уплата аванса, если это предусмотрено в самом договоре.

В данном случае возможно несколько вариантов:

- Если в договоре указаны сроки начала и окончания работ, то СЗВ-М на данного подрядчика подается только за периоды, начинающиеся со времени начала, и заканчивающиеся датой окончания работ по договору, независимо от числа его подписания.

- Если период выполнения работы не указан, то СЗВ-М на подрядчика подается с даты подписания до времени окончательного расчета включительно.

- Если производилась выплата аванса до начала работ, то данная форма и в этом периоде оформляется на подрядчика.

После окончания подрядных работ, заказчик передает СЗВ-М подрядчику (физлицу) под расписку.

При этом в четвертом разделе должна быть информация только по данному исполнителю, то есть в этом случае форма отчета – индивидуальная, без внесения данных о других лицах..

Отчет на учредителя без трудового договора

Некоторые учредители активно участвуют в работе своей компании. В этом случае может возникнуть проблема с подачей на них отчета в ПФ. Эта проблема решается следующим образом:

Некоторые учредители активно участвуют в работе своей компании. В этом случае может возникнуть проблема с подачей на них отчета в ПФ. Эта проблема решается следующим образом:

- Если учредитель не имеет трудового договора или договора ГПХ с фирмой СЗВ-М на него не подается.

- Если он выполняет определенные функции, в том числе и по руководству, но не получает за это официального денежного вознаграждения, с которого можно начислить страховые взносы, в отчете ПФ он так же не фигурирует.

Много полезной информации о сдаче фирмой СЗВ-М есть в видео ниже:

uriston.com

Указание в СЗВ-М договоров ГПХ

Все работодатели (и юрлица, и ИП) должны каждый месяц подавать в Пенсионный фонд СЗВ-М, отражая в нем в т.ч. и физлиц на ГПХ договорах. Но требуется указывать тех физлиц, с оплаты которым уплачиваются страхвзносы на ОПС (пп. 2.2 ст. 11 Закона от 01.04.1996 г. № 27-ФЗ).

Не со всех оплат по договорам ГПХ рассчитываются страхвзносы на ОПС. Ими облагаются следующие выплаты:

- при выполнении работ;

- при оказании услуг;

- по авторским заказам;

- при передаче авторских прав;

- при предоставлении прав использования произведениями.

Таким образом, если с выплат по договору ГПХ не рассчитываются страхвзносы, то информацию по нему не отражают в СЗВ-М. Как вариант, это аренда у физлица транспортного средства или помещения.

«1С»: как правильно отразить в СЗВ-М данные по работникам-подрядчикам

При формировании СЗВ-М в «1С» сведения о работниках, оформленных по договору подряда, должны попадать в отчет автоматически.

Как найти и заполнить СЗВ-М в «1С», читайте в статье «Как сформировать отчет СЗВ-М в 1С (нюансы)?».

Если данные о подрядчиках-физлицах не попали в СЗВ-М, проверьте следующие разделы в «1С»:

- Справочник «Сотрудники».

Подрядчики-физлица, по которым организация (ИП) уплачивает страховые взносы и НДФЛ, должны числиться в этом справочнике. При внесении подрядчиков-физлиц в справочник «Контрагенты» сведения по ним не будут включены в СЗВ-М. В «1С:8» информация о подрядчиках-физлицах вносится в отдельно формируемую группу «Подрядчики» справочника «Сотрудники» и в карточке сотрудника не заполняется ссылка «Оформить прием на работу». Для отражения начислений (оплат) в пользу подрядчиков-физлиц в справочнике «Начисления» создается дополнительный тип начислений «Выплаты по договорам подряда». В «1С:ЗиК» выделить подрядчиков-физлиц проще: при внесении сведений о новом сотруднике ставится флажок в пункте «Работник по договору гражданско-правового характера» и далее заполняются личные данные подрядчика и сведения о договоре с ним.

- Личные данные сотрудников — СНИЛС. При отсутствии у сотрудника СНИЛС сведения по нему в СЗВ-М не попадут. При большом количестве сотрудников наличие СНИЛС проверяется с помощью отчета «Список сотрудников».

О том, как сдавать СЗВ-М, если СНИЛС у физлица отсутствует, читайте в материале «Если нет СНИЛС — как сдать отчет СЗВ-М (нюансы)?».

Исполнители и подрядчики в новом расчете по страховым взносам

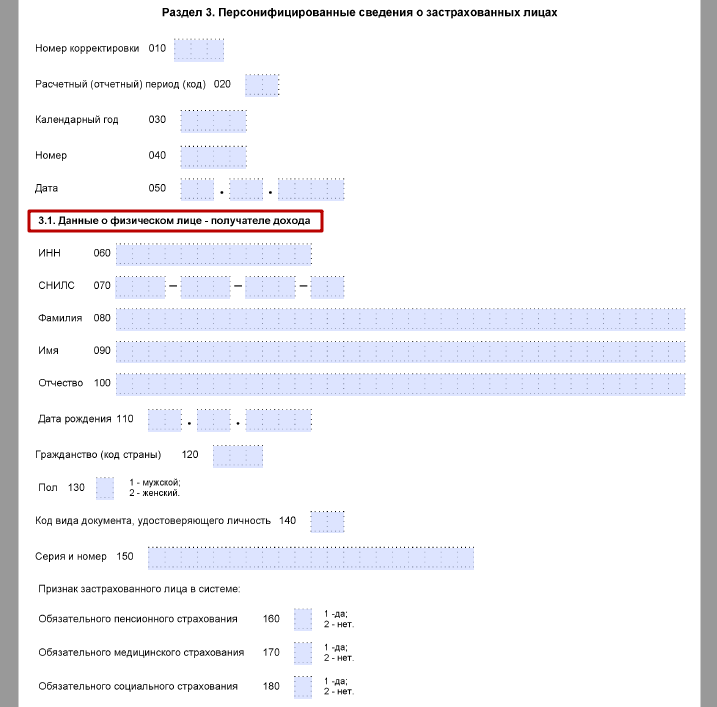

С новой формой расчета по взносам возникает похожая ситуация, которую нужно иметь в виду. Напомним, что с 2017 года страхователи сдают расчет по взносам уже в свою ИФНС. Причем на новом бланке, который утвержден приказом налоговой службы России от 10 октября 2016 года № ММВ-7-11/551.

При заполнении нового отчета необходимо применять тот же подход, что рассмотрен выше. То есть включенные в СЗВ-М физлица, с которыми заключены гражданско-правовые договоры, но выплат по которым еще не было (например, по окончании работ), должны соотноситься с Разделом 3 нового расчета по страховым взносам (см. ниже).

Причем порядок заполнения расчета зависит от ситуации (см. таблицу).

Порядок выдачи СЗВ-М работникам, работающим по договору подряда

В день завершения договорных обязательств по договору подряда (последняя дата действия договора) заказчик обязан сформировать отчет СЗВ-М, передать его подрядчику-физлицу и получить от него письменное подтверждение о получении отчета (абз. 3 п. 4 ст. 11 закона № 27-ФЗ).

В разделе «Сведения о застрахованных лицах» отчета СЗВ-М, представляемого подрядчику-физлицу, вносится только его личная информация (Ф. И. О., СНИЛС, ИНН). По остальным застрахованным работникам организации (ИП) сведения в рассматриваемом отчете СЗВ-М не указываются, так как они относятся к персональной информации, разглашение которой может повлечь взыскание штрафа (ст. 3, 7, 24 закона «О персональных данных» от 27.07.2006 № 152-ФЗ).

Штрафов за невыдачу СЗВ-М работникам, работающим по договору подряда, пенсионным законодательством не предусмотрено. Но не исключается вероятность того, что работник, не получивший на руки СЗВ-М, может обратиться с жалобой в трудовую инспекцию (прокуратуру, суд). Следствием станет внеочередная проверка организации (ИП) трудовой инспекцией или взыскание через суд морального ущерба в денежной форме в пользу работника, не получившего положенный ему отчет СЗВ-М.

ГПД в 2-НДФЛ и 6-НДФЛ

Информация по выплатам ГПДшникам отражается в отчетности по НДФЛ.

Для корректного отражения данных работодатель должен помнить, что:

- все выплаты, включая авансы, по договору ГПХ подлежат отражению в отчетах (п. 1 ст. 223 НК РФ, письмо Минфина РФ от 26.05.2014 № 03-04-06/24982),

- дата получения физическим лицом «подрядного» дохода — день его перечисления на карточку или выдачи денег из кассы, в том числе дата выдачи подрядчику аванса. А вот дата подписания акта сдачи-приемки работ значения не имеет, что подтверждают налоговики (см., например, письмо УФНС по г. Москве от 16.01.2019 № 20-15/),

- срок перечисления НДФЛ — не позднее дня, следующего за днем выплаты вознаграждения сотруднику.

Когда в СЗВ-М нужно включать сведения о работниках, работающих по договору подряда

В СЗВ-М вносятся сведения только о тех подрядчиках-физлицах, с доходов которых заказчик уплачивает страховые взносы (подп. 2.2 ст. 11 закона «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования» от 01.04.1996 № 27-ФЗ).

Исходя из вышеуказанного, не нужно включать в СЗВ-М информацию по следующим работникам, проводящим работы по договору подряда:

- Индивидуальные предприниматели, так как они самостоятельно уплачивают за себя страховые взносы (подп. 2 п. 1 ст. 419 НК РФ).

- Иностранные граждане и лица без гражданства, работающие в рамках договора подряда за пределами РФ (пп. 5 и 7 ст. 420 НК РФ).

- Граждане, находящиеся на очной форме обучения в учреждениях среднего и высшего образования и получающие выплаты за работу в студенческом отряде (подп. 1 п. 3 ст. 422 НК РФ).

Информация по остальным подрядчикам-физлицам должна присутствовать в СЗВ-М.

Отражение в СЗВ-СТАЖ договора ГПХ

Один из основных вопросов при заполнении СЗВ-СТАЖ по ГПД – какие сроки договора ГПХ в СЗВ-СТАЖ показывать?

Период работы (графы 6-7) в отношении договоров ГПХ указываются в форме СЗВ-СТАЖ так:

- начало работ – это дата, указанная в договоре. Если такой даты нет, нужно указать дату подписания ГПД;

- окончание работ – дата подписания акта выполненных работ или оказанных услуг, даже если по договору дата окончания работ указана позднее. Если на конец года (скажем, 2018-го) работы по ГПД не завершены, нужно указать «31.12.2018».

В графе 11 «Исчисление страхового стажа, дополнительные сведения» нужно указать по конкретному договору:

- «ДОГОВОР», если оплата по договору произведена в отчетном периоде;

- «НЕОПЛДОГ» или «НЕОПЛАВТ», если на отчетную дату оплата по договору не произведена.

При этом код «НЕОПЛДОГ» указывается в отношении неоплаченных договоров на выполнение работ или оказание услуг, а «НЕОПЛАВТ» — по иным договорам (к примеру, по договорам авторского заказа, договорам об отчуждении исключительных прав на произведения науки, литературы, искусства).

Отражение в 1С информации о договоре ГПХ

При верном внесении информации по договорам ГПХ эти физлица автоматически присутствуют в СЗВ-М. Если их нет, тогда нужно проверить разделы:

- справочник «Сотрудники». В нем содержатся работники, по которым работодатель платит страхвзносы и перечисляет НДФЛ. Возможно, что физлица попали в справочник «Контрагенты», но тогда их не будет в СЗВ-М. В 1С этих работников можно указать в справочнике «Сотрудники» в группировке «Подрядчики». В карточке физлица не нужно оформлять гиперссылку «Оформить прием на работу»;

- справочник «Начисления». В нем нужно создать тип выплат — «Выплаты по договорам подряда». В программе 1С:ЗУП требуется поставить галочку «Работник по договору ГПХ», а потом внести персональную информацию в реквизиты физлица;

- личные сведения — СНИЛС. Если по физлицу не указан номер СНИЛС, то информация по нему не входит в СЗВ-М. Для проверки этих сведений можно использовать отчет «Список сотрудников».

СЗВ-М и договор подряда: когда включать

Закон требует указывать в СЗВ-М физлиц, которые трудятся по договорам ГПХ. Но из общего правила есть исключения. Когда включать в СЗВ-М сотрудников по договорам подряда, читайте в статье.

Закон требует указывать в СЗВ-М физлиц, которые трудятся по договорам ГПХ. Но из общего правила есть исключения. Когда включать в СЗВ-М сотрудников по договорам подряда, читайте в статье.

Проверяйте СЗВ-М так, как это делают сотрудники ПФРузнайте, как проверить отчет >>

В 2019 году надо заполнить СЗВ-М по гражданско-правовым договорам и трудовым. Этот отчет ежемесячно работодатели обязаны сдавать в фонд. Причем это касается, как ИП, так и организаций и их подразделений.

Когда включать договор подряда в СЗВ-М

Закон требует отражать в СЗВ-М договора ГПХ, вознаграждения по котором облагаются пенсионными взносами (подп. 2.2 ст. 11 Федерального закона от 01.04.96 № 27-ФЗ). Но все вознаграждения облагаются взносами.

Подробнее о том, каких сотрудников нужно включить в форму СЗВ-М, рассказали эксперты Системы Главбух.

Начислять взносы следует только с выплат по договорам ГПХ:

- на выполнение работ;

- оказание услуг;

- авторского заказа;

- передачи авторских прав;

- предоставления прав использования произведения.

Получается, если вознаграждение по ГПД взносами не облагается, то подавать СЗВ-М в Пенсионный фонд не надо. Например, если организация арендует у гражданина помещение или автомобиль. В остальных случаях, отчетность обязательна.

Как отразить договор ГПХ в СЗВ-М

Включите исполнителей в СЗВ-М по гражданско-правовым договорам в тех месяцах, в которых фактически действовал договор ГПХ. Причем сведения о «физике» надо подать, даже если договор подписали всего на один день.

Пример:

Компания заключила 1 августа 2019 года договор подряда с физлицом. Договор действует включительно до момента полного завершения расчетов. Акт приемки работ стороны подписали 9 октября 2019 года.

11 октября исполнитель получил вознаграждение. Когда включать в отчет СЗВ-М договор ГПХ. Договор действует в августе, сентябре и октябре.

Поэтому показать подрядчика в форме СЗВ-М надо за каждый из этих месяцев.

Как отразить в 1С данные о подрядных работниках

Если компания внесла в базу данные верно, то они должны попасть в СЗВ-М автоматически. Но если сведения не попали в отчетность, то в 1С проверьте следующие разделы.

О том, как составить форму СЗВ-М в учетной программе и сдать отчет, рассказали эксперты Системы Главбух.

Справочник «Сотрудники». Подрядные работники, за которых компания платит НДФЛ и взносы, должны быть в этом разделе. Если они попали в справочник «Контрагенты», то в отчете их не будет. В 1С:8 сведения по таким «физикам» включите в группу «Подрядчики» справочника «Сотрудники» и в карточке работника не заполняйте ссылку «Оформить прием на работу».

Чтобы показать выплаты в справочнике «Начисления» создайте тип «Выплаты по договорам подряда». А вот в 1С:ЗиК необходимо проставьте флажок «Работники по договору гражданско-правового характера» и затем внесите его личные персональные данные и реквизиты контракта.

Личные данные – СНИЛС. Если вы не отразили страховой номер подрядчика, то данные по нему в СЗВ-М не попадут. Чтобы проверить, есть ли по этому «физику» СНИЛС в программе, воспользуйтесь отчетом «Список сотрудников».

Что будет, если не отразили договор ГПХ в СЗВ-М

Компания рискует, если не включила в СЗВ-М сотрудников, которые трудятся по гражданско-правовым договорам. Чтобы разобраться, когда компания может избежать ответственности и как исправить отчетность, смотрите таблицу.

Какие штрафы, если заполнить СЗВ-М неправильно или сдать позже срока, рассказали эксперты Системы Главбух.

Что нарушила компанияСумма штрафаКак исправить отчетность

Не сдала СЗВ-М на директора, иных сотрудников в штате нет

На организацию – 500 рублей за каждого не отраженного в отчете «физика», либо подача недостоверных данных по нему (часть 3 статьи 17 Закона от 01.04.1996 № 27-ФЗ)На директора – 500 рублей за отчет с неверными данными (статья 15.33.2 КоАП РФ).

Подайте форму ИСХД

СЗВ-М сдала вовремя, но не отразила подрядчиков

Отразите только забытых работников, форма ДОП

СЗВ-М сдала, но отразила подрядчиков не в том периоде

За ошибочные периоды подайте СЗВ-М с кодом ОТМН, а в верном периоде – ДОП

СЗВ-М подала в срок, но допустила ошибки: ИНН, СНИЛС, иные личные реквизиты

Подайте СЗВ-М с кодом ОТМН, а затем за этот же период форму ДОП по работникам, у которых выявили ошибки

Дорогой коллега, сегодня годовая подписка за 14 990 р.! Узнать больше

На все ваши вопросы с радостью ответят по телефону 8 (800) 505-87-17.