Проводки по взносу от учредителя на расчетный счет

Содержание:

- Договор займа

- Бухгалтерский учет

- Вклад в имущество по пп. 3.7 п. 1 ст. 251 НК РФ

- Взнос от учредителя на расчетный счет и бухгалтерские проводки: юридическое значение

- Налоговый учет безмездной помощи учредителя своей компании

- Особенности безвозмездного взноса

- Что такое расчетный счет

- Как оформляется внесение займа

- 1с 8 3 учет безвозвратной финансовой помощи проводки

- Как вносить деньги на расчетный счет

Договор займа

Он является довольно популярным из-за отсутствия налогов. Собственные средства учредителями вносятся с возвратом. Они могут вноситься безвозмездно или с уплатой процентов.

Обязательно оформляется договор займа с указанием суммы займа, срока и порядка возврата средств.

Перечислить собственные средства можно наличными переводом или через контрольно-кассовый аппарат. Этим же путем можно вернуть свои средства, предоставленные в займы.

При выдаче денег под проценты, в бух. учете должны отражаться выдаваемые проценты, просрочки выплаты и т. д. Учредитель вносит деньги в заем переводом на счет или через кассу общества.

Бухгалтерский учет

В бухгалтерском учете средства, переданные безвозмездно, считаются прочими доходами.

Средства для неопределенных целей (пополнение оборотных средств) можно фиксировать в любой день отчетного периода. Поступление отражается по счету 91-1 проводкой Дт 50, 51 Кт 90-1.

После этого предприятие может направлять средства на необходимые цели.

Внесение средств с целью погашения убытков следует производить на конец года, но до формирования годового баланса. При этом используется счет 75 «Расчеты с акционерами», при открытии субсчета «Средства учредителей, направленные на покрытие убытков».

В день оформления протокола совета учредителей или решением единственного собственника проводится сумма по Дт 75 Кт 84 «нераспределенная прибыль, непокрытый убыток».

В день поступления средств в бухгалтерском учете фиксируется проводка Дт 50, 51 Кт 75.

В случае если при поступлении средств возникли налоговые обязательства, сумма, подлежащая налогообложения отражается проводкой

Дт 99 «Постоянные налоговые обязательства» К68 , субсчет «Обязательства по налогу на прибыль».

Особенности оказания

Денежную помощь собственник может оказать и на возмездной основе. Среди видов такой помощи можно рассматривать займы (процентные и беспроцентные), а так же взносы в уставной капитал с изменением долей.

Так как увеличение доли в уставном капитале влечет за собой увеличение размера дивидендов, будем считать такой вид помощи возмездным.

Взнос в уставной капитал

Эту финансовую помощь может оказать как собственник фирмы, так и лицо, которое желает стать соучредителем компании. Так как взнос в уставной капитал затрагивает интересы всех соучредителей, то производить его нужно только с согласия других участников.

Для этого участник (или желающему стать соучредителем) подает заявление, в котором указывает:

- просьбу принять денежные средства в качестве взноса в уставной капитал;

- размер взноса;

- сроки внесения;

- изменение доли, или размер доли, которую вкладчик собирается приобрести.

Заявитель должен в течение 6 месяцев внести полную сумму, указанную в заявлении. В течение месяца после окончательного оформления сделки хоз. Субъект обязан подать сведения в органы, фиксирующий изменение имущественных прав (Росреестр). Операция считается завершенной с момента регистрации обновленного права собственности в государственных органах.

При совершении взноса в уставной капитал налоговые риски отсутствуют. Финансовая помощь в данном случае не формирует доход ни для применения налога на прибыль, ни для обложения НДС.

Денежные взносы в уставной капитал отражаются проводками:

- Дт 75 Кт 80 – отражена сумма уставного капитала, уставной капитал увеличен за счет дополнительных взносов или принятия новых членов.

- Дт 51, 52 Кт 75 – внесены деньги в счет уставного капитала.

Заем учредителя (процентный и беспроцентный)

Учредитель вправе оказать временную финансовую помощь собственной компании, оформив ее в виде займа. Заем может быть процентным и беспроцентным, и оформляется соответствующим договором.

Для оформления такого займа требуется согласие всех собственников, поэтому решение о получении кредита принимается на собрании участников или акционеров. В случае если учредитель – единственный участник, то решение он должен издать самостоятельно.

Так как одной из сторон (как минимум) займа является юридическое лицо, то договор оформляется в письменном виде.

В договоре займа должны быть указаны:

- предмет договора;

- сумма займа;

- сроки и порядок выдачи;

- условия займа (сумм процентов или их отсутствие)

- сроки возврата

- данные и подписи сторон.

Если учредитель является руководителем хозяйствующего субъекта, то подпись должна быть продублирована другим ответственным лицом – заместителем или главным бухгалтером.

Налоговых последствий для организации в данном случае нет.

Для учредителя может возникнуть обязательство по налогу на неполученную материальную выгоду при соблюдении следующих признаков:

- Если кредитор и кредитуемая организация признаны взаимозависимыми субъектами. Такое качество может быть установлено в том случае, если доля собственности в компании превышает 25%.

- Если сделка признана контролируемой. Для этого сумма доходов за год для взаимозависимого лица превышает 1 млрд. рублей за год. В этом случае неполученные доходы облагаются по ставке НДФЛ на «/№ ключевой ставки ЦБ.

Если же заем процентный, то полученный от сделки доход облагается НДФЛ.

Бухгалтерские проводки при выдаче займа

Заем может быть краткосрочным (до 1 года), и краткосрочным (свыше 1 года).

Долгосрочные займы отражаются проводкой Дт 50, 51, 52 Кт 67.

Краткосрочный заем отображается проводкой Дт 50, 51, 52 Кт 66.

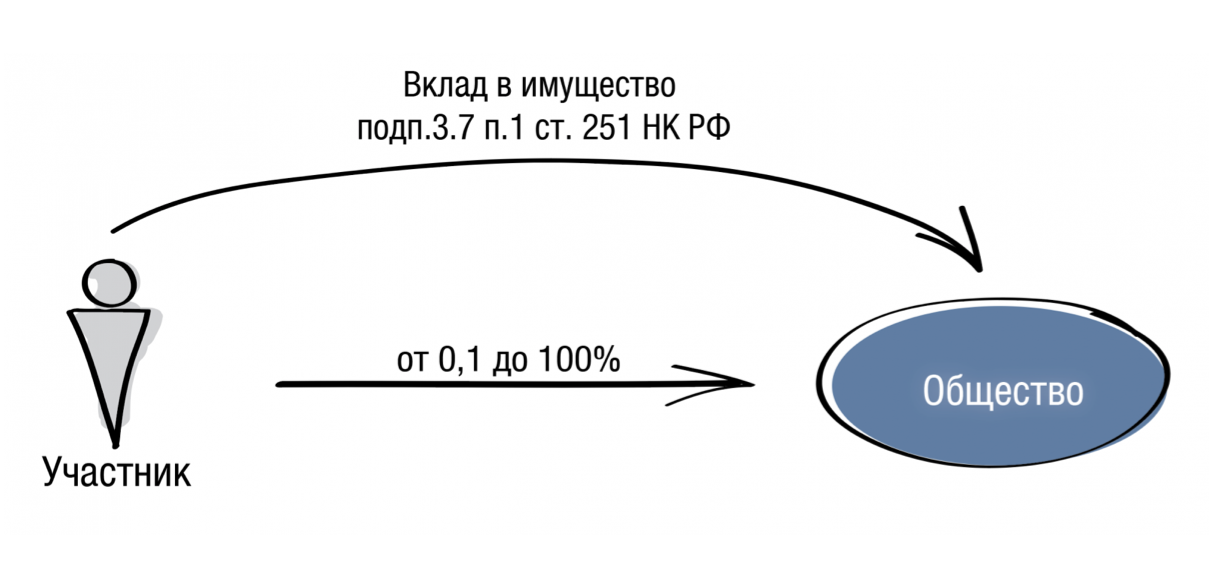

Вклад в имущество по пп. 3.7 п. 1 ст. 251 НК РФ

Пп. 3.7. п. 1 ст. 251 НК позволяет освободить от налогообложения вложения участников как в виде имущества, так и в виде имущественных или неимущественных прав. При этом размер доли участника значения не имеет.

Для дотошных:

Статья 251. Доходы, не учитываемые при определении налоговой базы

1. При определении налоговой базы не учитываются следующие доходы: <…>

3.7) в виде имущества, имущественных прав или неимущественных прав в размере их денежной оценки, которые получены в качестве вклада в имущество хозяйственного общества или товарищества в порядке, установленном гражданским законодательством Российской Федерации.

Положения данного пункта распространяются фактически на любой способ увеличения имущества, включая увеличение активов общества в виде передачи вещей, денежных средств, долей/акций в компаниях или ценных бумаг, или, например, прав требования по договору цессии.

! Пп.3.7 п.1 ст.251 НК РФ — относительно новый и появился в Налоговом кодексе только в 2018 году. Он заменил знаменитый пп.3.4, который получил народное название «вклад в целях увеличения чистых активов». Пп.3.7 имеет более лаконичное содержание, отсылая к гражданскому законодательству — можно передать все, что разрешает ГК РФ и специальные законы. Главное -предусмотреть это в индивидуальном уставе компании. Постановление Арбитражного суда Северо-Кавказского округа от 07.07.2020 по делу No А63-16832/2019

Тем не менее данный способ безналоговой передачи также имеет свои ограничения:

-

Имущество, имущественные или неимущественные права могут предаваться только от участника (акционера) соответствующему хозяйственному обществу. То есть передача в обратном направлении — от «дочки» в пользу материнской компании — невозможна.

-

Вклады в имущество возможны только в отношении хозяйственных обществ или товариществ. Например, в производственный кооператив такой вклад без налоговых последствий нельзя осуществить.

Как мы уже упоминали, подп. 3.7. п. 1 ст. 251 НК РФ заменил собой подпункт 3.4, который прямо предусматривал возможность вклада в имущество путем прощения долга участником своей организации. Сейчас такое уточнение отсутствует, хотя возможность по-прежнему актуальна.

Разберемся, можно ли теперь прощать долг без налогов.

Когда доля участия составляет 50% и более, то с уверенностью можно ссылаться на уже известный нам пп. 11 п. 1 ст. 251 НК РФ. Если же доля участия в дочерней организации менее 50%, то руководствоваться мы можем только пп.3.7 п.1 ст.251 НК РФ.

Ни Минфин РФ, ни суды пока не озвучили свою позицию напрямую.

Мы полагаем, что выйти из ситуации можно таким образом:

На первом этапе участник (акционер) или общее собрание, как и раньше, принимает решение о внесении вклада в имущество. Но не в виде прощения долга, а путем передачи денежных средств, сумма которых как раз равна сформировавшейся перед ним задолженности (например, сумме невозвращенного займа). Решение принимает, но не исполняет.

На втором этапе участник (акционер) — кредитор подписывает с дочерней компанией соглашение о зачете встречных требований (в нашем примере с займом — обязательств по возврату займа и внесению денежного вклада). В результате, обязательство дочерней компании перед участником погашается без налогов.

Для надежности, в устав дочерней компании, как и при применении утратившего силу подп.3.4, целесообразно включить положение о возможности делать вклады в имущество не только деньгами.

Взнос от учредителя на расчетный счет и бухгалтерские проводки: юридическое значение

Важно! Любое поступление денег должно отражаться в регистрах бухучета организации (ст. 10 закона «О бухучете» от 06.12.2011 № 402-ФЗ). Оформляется внесение денег на расчетный счет ООО проводками по счетам бухучета

При наличии движения по расчетному счету, как правило, расхождений между записями бухгалтерии и оборотами по счетам нет. Однако если внесение денег оформлено приходным кассовым ордером, то ситуация, когда поступление не отражено на счетах бухучета, более распространена

Оформляется внесение денег на расчетный счет ООО проводками по счетам бухучета. При наличии движения по расчетному счету, как правило, расхождений между записями бухгалтерии и оборотами по счетам нет. Однако если внесение денег оформлено приходным кассовым ордером, то ситуация, когда поступление не отражено на счетах бухучета, более распространена.

Обратите внимание! При возникновении гражданско-правового спора решающее значение придается подлинным первичным документам, которыми оформляются сделки (приходный кассовый ордер, акт приема-передачи, квитанции и другие документы банка), а не сведениям бухучета (журналам, выпискам из электронных систем ведения бухучета), т. к. последние призваны отражать факты хозяйственной деятельности

Однако необходимым условием в данном случае является подлинность первичных документов. Если по заявлению о фальсификации будет проведена экспертиза и давность изготовления либо подлинность подписей будут подвергнуты сомнению, суд оценит доказательства в их системе и может принять решение не в соответствии с первичными документами, а по другим доказательствам, как это имело место по делу, рассмотренному 19-м ААС (постановление от 24.02.2015 № 19АП-5679/13).

***

Таким образом, внесение денежных средств на расчетный счет организации учредителем требует правильного составления первичного документа, которым оформляется сделка по переводу денег. В нем должен быть указан документ (договор об учреждении, договор займа, протокол общего собрания участников о внесении вкладов и т. д.), на основании которого производится внесение денежных средств.

Налоговый учет безмездной помощи учредителя своей компании

Прибыль в виде безмездной помощи, полученной от юрлица (либо физлица), относят к внереализационным доходам, с которых высчитывается налог. Не подлежат налогообложению внесенные взносы на безмездной основе в случаях, регламентируемых законом (НК РФ, ст. 38, п.2; 250, п. 8; 251, п.1).

| Вид безмездной помощи | Обстоятельства, при которых помощь не облагают налогом | Детализация |

| Деньги, объекты имущества | Доля «помощника» (учредителя, участника, акционера) в уставном капитале получателя помощи составляет более половины | Касательно передаваемого имущества (к деньгам это не относится) указанные нормы применяются тогда, когда оно не передается третьей стороне на протяжении года. Отсчет ведется со дня его принятия. |

| Получатель (юрлицо, организация) безмездной помощи владеет более 50 % уставного капитала помогающей стороны (юрлица, организации) | Ситуация: помогает (передает имущественный объект) зарубежная компания, которая входит в список территорий, предоставляющих льготирование по режиму налогообложения. Тогда стоимость принятого имущества нужно относить к прибыли для исчисления налога. | |

| Деньги, объекты имущества, имущественные и неимущественные права | Помощь предоставлена для прибавления чистых активов получателя | В учредительной документации (решении) получателя должно четко прописываться целевое назначение денежной помощи |

Перечисленный порядок действителен для организаций всех форм собственности. Если внесенный денежный взнос не повышает базу налога, образуется постоянная разница. С нее производится налоговый расчет. Не учитывается в прибыли взнос учредителя на прибавление чистых активов тогда, когда долг компании перед ним снижается либо ликвидируется.

К льготной категории денежной помощи по части налогообложения относят договор займа. На полученные по нему деньги не начисляется процент. Сами денежные средства передаются на возвратной основе. Посему налог по прибыли с этих денег не исчисляется.

Особенности безвозмездного взноса

Безвозмездная передача средств может происходить на основании следующих договоров:

- договор финансирования;

- решение-соглашение о финансовой помощи со стороны учредителей;

- договор о предоставлении финансовой помощи. Данный способ выгодно использовать только, если часть учредителя составляет не менее ½ от уставного капитала. В противном случае придется платить налог в установленном законодательством размере.

Перечисление денег при безвозмездном взносе расценивается исключительно как материальная помощь, соответственно, обязательств по возврату средств у предприятия-получателя не возникает.

Что такое расчетный счет

Для того, чтобы учредителем денежные средства на счет были внесены верно, следует в первую очередь разобраться с тем, что такое расчетный счет и для чего он нужен. Расчетный счет представляет собой специальный счет в банке, открытие которого необходимо для выполнения расчетных операций, необходимых для ведения предпринимательской деятельности. Различают несколько видов счетов в зависимости от:

- валюты;

- статуса владельца (юрлицо или физлицо);

- гражданской принадлежности владельца счета (иностранное лицо, резидент РФ);

- организационно-правовая форма субъекта (ООО, ИП);

- назначение счета.

В качестве оснований для фиксации данных о проведенной операции по счету выступают:

- выписки из банка, в котором открыт расчетный счет;

- денежно-расчетные документы.

Порядок открытия расчетного счета предусматривает наличие договора с банковской организаций, на основании которого также происходит обслуживание счета.

Как оформляется внесение займа

Пополнение РС учредителем отражается в письменном соглашении. В документе указываются сведения каждой из сторон, информация о передаваемой сумме или имуществе, условия применения денег (материальных ценностей). Также отражается порядок перевода и выплаты, права и обязательства, ответственность, регулирование спорных вопросов и иные моменты, характерные для договоров.

Оформляются и другие документы:

- внесение наличности — кассовый ордер (в нем указываются условия сделки);

- при безналичном переводе — делается запись о распоряжении, касающегося перевода, и о системе интернет-банкинга.

Во время оформления договора внимание уделяется таким моментам:

- Период, на который выдаются средства. Необходимо указать день возврата средств с расчетного счета. Если этот параметр не указан, деньги нужно вернуть до 30-го числа с даты, когда учредитель потребует возврата.

- Особенности и сроки перевода процентов. Если участник планирует получение прибыли, в договоре прописывается график выплат. При его отсутствии проценты начисляются каждый месяц.

- При выдаче беспроцентного кредита этот факт отражается в соглашении. Если пункта нет, проценты начисляются по ставке ЦБ РФ.

- Если деньги даются для решения конкретных задач, они отражаются в соглашении сторон.

1с 8 3 учет безвозвратной финансовой помощи проводки

Бухгалтерский учет оказания имущественной поддержки Предприятие, которое совершило акт дарения имущества другому юридическому лицу, обязательно должно отразить операцию в данных бухгалтерского учета.

Согласно указаниям МФ РФ, расходы на благотворительность входят в категорию прочих расходов. Для сбора информации о перечисленных пожертвованиях используют счет 91. Его структура активно-пассивная.

Оказание безвозмездной финансовой помощи сопровождается корреспонденцией с дебетуемым 91 счетом.

Проводки, осуществляемые со стороны благотворителя Процесс безвозмездной передачи имущества (в том числе денег) обязательно должен быть оформлен документально как принимающей, так и отдающей стороной. Неточности в ведении бухгалтерского учета могут привести к нарушениям налогового законодательства, что влечет за собой привлечение к ответственности.

Важно

Согласно инструкции по использованию типового плана счетов, для отражения информации о суммах безвозмездных поступлений используют пассивный счет 98 (субсчет 2). При этом дебетуются счета передаваемого во владение имущества. По мере применения выделенных средств суммы признают в качестве внереализационного дохода, частично списывая на счет 91.1.

Это необходимо согласно ПБУ: безвозмездно полученные в результате благотворительности активы, считаются внереализационными доходами и подлежат отражению на счете 91. Уменьшение сумм полученной помощи происходит при:

- отпуске в производство МПЗ;

- начислении амортизационных отчислений;

- погашении кредиторской задолженности;

- совершении прочих операций за счет целевого финансирования.

Данные бухгалтерского учета должны в полной мере отражать источники внереализационного дохода и условия их применения.

Проводки по безвозмездной финансовой помощи от учредителя или директора

Внимание

Учредители вправе оказать финансовую помощь обществу путем безвозмездной передачи денежных средств, ценных бумаг или иного другого имущества.

Целями безвозмездной помощи могут быть: ведение уставной деятельности; расчеты по заработной плате; перечисление налогов; платежи за аренду, связь и содержание офиса; оплата командировочных расходов; погашение заемных обязательств и т. д.

Документом, на основании которого может быть получена безвозмездная финансовая помощь, является, как правило, соглашение о предоставлении финансовой помощи.

В бухгалтерском учете денежные средства, полученные российской организацией от учредителя безвозмездно, являются прочими доходами и признаются на дату их поступления (п. 7 ПБУ 9/99 «Доходы организации», утв. приказом Минфина России от 06.05.1999 № 32н). В налоговом учете в соответствии с пп. 11 п. 1 ст.

Финансовая помощь безвозмездно от учредителя

В случае необходимости покрытия убытков и предотвращения банкротства, учредители вправе предоставить финансовую помощь своей организации.

Это можно осуществить в форме займа, вклада в имущество организации (только для ООО) или передать безвозмездно денежные средства (имущество).

Полученные в течение года от учредителя денежные средства необходимо включить в состав прочих доходов:

Дт 50 (51) — Кт 91-1 — поступление безвозмездно переданных денежных средств от учредителя.

Стоит отметить, что счет 98.02 «Безвозмездные поступления» не используется при поступлении финансовой помощи в виде денежных средств, так как на нем учитывают доходы от безвозмездных поступлений неденежных активов. Пример 1 — взнос учредителя на расчетный счет проводки 10.09.2015 Фирма «А» получила безвозмездную финансовую помощь в денежной форме от учредителя Иванова А.А.

Напишите проводки, если учредитель вносит на расчетный счет финансовую помощь

На основании п.1 ст.251 НК РФ безвозмездная помощь учредителя, владеющего более 50% уставного капитала, при расчете налога в доходы не включается. Поэтому в учете возникает разница, формирующая постоянный налоговый актив (ПБУ 18/02), что отражают проводкой Дт68 Кт99.

При владении учредителем долей 50% или менее, безвозмездную помощь следует признать доходом в налоговом учете. Счет 98 «Безвозмездные поступления» при получении денежной помощи не используется. На нем можно учесть суммы безвозмездного поступления неденежных активов.

Важно знать, что помощь в виде имущества позволительно не признавать доходом в налоговом учете, только если в течение года общество не передаст его третьим лицам

Как вносить деньги на расчетный счет

В ООО нельзя перечислить деньги на расчетный счет без законной причины. С обналичиванием то же самое — деньги просто так не снимешь. Их можно «обналить», но это незаконно.

#1. Пополнение уставного капитала

Согласно федеральному закону «Об обществах с ограниченной ответственность», статье 19 «Увеличение уставного капитала общества», учредители вправе увеличить уставной капитал дополнительными вкладами.

Для этого собирают собрание совладельцев, и дальше:

1. Решают на какую сумму изменится УК.

2. Заносят в устав компании поправки.

3. Устав отправляют в налоговую инспекцию для сверки. За это взимается государственная пошлина.

#2. Займ

Учредитель общества вправе выдать займ своей компании на процентной или безвозмездной основе. С обществом составляется договором займа, в котором на необязательной основе прописываются:

- сроки займа,

- начисляемый процент,

- время выплат кредитных средств — раз в месяц, неделю или год.

Согласно пункту 1 статьи 809 ГК РФ «Проценты по договору займа», если в договоре не прописано время возврата займа, проценты по нему выплачиваются ежемесячно до дня полного погашения задолженности.

Обязательно прописывайте в договоре процентную ставку, иначе она будет определяется на период выдачи займа.

Зачем давать взаймы и нюансы

Договор займа оформляют, когда учредитель планирует вернуть свои деньги. Обычно выбирают беспроцентный займ, потому что он проще в обслуживании. По нему не начисляются проценты и компания не платит НДФЛ.

Процентный займ сложнее в обслуживании, потому что на выплаченные проценты начисляется НДФЛ. Поступившие по договорам займа деньги не облагаются налогом, но их все равно надо вернуть учредителю.

#3. Договор дарения

Согласно статье 572 ГК РФ, по договору дарения учредитель может «подарить» деньги компании. Нужен только один документ — решение учредителя о предоставлении финансовой помощи.

Сумма «дарения» не входит в налогооблагаемую базу, если доля в фирме дарителя-учредителя превышает 50% — по информации из статьи 251 НК РФ.. Чтобы избежать уплаты обязательных сборов, ссылайтесь на помощь компании в материальном плане.

#4. Оборотные средства

Совладелец компании может предоставить безвозмездную финансовую помощь на пополнение оборотных средств. Фактически, учредитель «дарит» свои деньги компании, потому что их нельзя вернуть.

Как в случае с договором дарения, здесь действует статья 251 НК РФ. Согласно которой, если учредитель владеет 50% компании и выше, «подаренные» деньги не облагаются налогом.

#5. Убытки

Отраженные в балансовом отчете убытки можно покрыть финансовой помощью на безвозмездной основе. Учредитель вносит на расчетный счет общества ровно столько, сколько компания обязана заплатить по обязательствам.

Цель перевода — «покрытие убытков». В дальнейшем деньги вернуть обратно нельзя, потому что это безвозмездная помощь. Статья 251 НК РФ котируется и в этом случае.

#7. Имущество

По информации из Федерального закона «Об обществах с ограниченной ответственностью», статьи 27 «Вклады в имущество общества», участники общества могут вносить вклады в имущество организации. Решение принимают на учредительном собрании по итогам голосования. Это безвозмездная помощь, поэтому деньги вернуть нельзя.

Это безвозмездная помощь, поэтому деньги вернуть нельзя. В конце собрания оформляется протокол, который заверяется у нотариуса и подписывается всеми совладельцами общества.

#8. По договору

Владелец компании может составить договор со своей фирмой на оказания услуг, поставки товара и так далее. Он, как физическое лицо или индивидуальный предприниматель, переводит деньги на расчетный счет фирмы через платежное поручение.

Можно наличными, если сумма не превышает 100 тыс. ₽ — согласно Чтобы у налоговой не возникало вопросов, сохраняйте договор оказания услуг — это обоснование для перевода денежных средств.