Сравниваем тарифы на рко для ип в беларуси

Содержание:

- Почему выгодно оформить РКО для ИП в Альфа-Банке

- РКО для ИП – условия, тарифы, бонусы

- Расчетный счет для ИП где выгодней в 2019

- Что нужно для открытия р/с

- Требования банков к юридическим лицам

- Каким должен быть банк, чтобы ИП выбрал его для открытия расчетного счета?

- Причины отказа в открытии счета

- Как выбрать подходящий тариф на РКО для ИП

- Наш рейтинг лучших банков для ИП в 2021 году

- «ВТБ24»

- Где открыть счет для ИП — ТОП 10 лучших предложений

- Открыть расчетный счет для ИП и ООО 2019

- Заключение

Почему выгодно оформить РКО для ИП в Альфа-Банке

В наши дни индивидуальные предприниматели очень тщательно подходят к выбору финансового партнёра, предлагающего расчётно-кассовое обслуживание (РКО) для ИП, отдавая предпочтение хорошим банкам с выгодными тарифами.

Напомним, что входит в традиционный комплекс РКО:

—

открытие и обслуживание счетов в рублях, иностранной валюте и валюте с ограниченной конвертацией

—

безналичные операции рублях и иностранной валюте

—

кассовое обслуживание (внесение и снятие наличных)

—

конверсионные операции (обмен валюты)

—

начисление и выплату процентов на остаток средств на счетах

—

исполнение функций агента валютного контроля

6 поводов оформить РКО для ИП в Альфа-Банке

—

Бесплатное открытие счёта и подключение интернет-банка

—

Бесплатные переводы на личный счёт в Альфа-Банке до 100 000 руб / мес.

—

Бесплатный выпуск карты для работы с наличными

—

Бесплатные платежи в бюджет и бизнес-клиентам Альфа-Банка

—

Круглосуточные платежи другим клиентам Альфа-Банка

—

Бонусы от партнеров банка на сумму от 300 000 рублей

Нет необходимости ехать в офис банка, чтобы открыть расчётный счёт: здесь вы можете заказать расчётный счёт с доставкой в офис. Наш специалист поможет вам подобрать тарифный план и подготовить необходимые документы. А воспользовавшись сервисом онлайн-бронирования на сайте Альфа-Банка, вы сможете сразу же получить номер рублевого расчётного счёта.

Современный интернет-банк для предпринимателей и удобное мобильное приложение обеспечат круглосуточный доступ к счёту с компьютера, планшета или смартфона.

Если вы желаете снизить стоимость РКО, мы бы посоветовали оформить пакет услуг для бизнеса. При оплате сразу 9 месяцев, вы получите 3 месяца в подарок. Открывая счёт в Альфа-Банке, вы получаете возможность бесплатно пользоваться полезными сервисами, а также скидками на товары и услуги наших партнёров.

Желаем вам удачи в выборе банка с выгодным расчётно-кассовым обслуживанием для индивидуальных предпринимателей.

РКО для ИП – условия, тарифы, бонусы

Для совершения предпринимательской деятельности в обязательном порядке понадобится открыть счет для ИП в российском банке. Там рады таким клиентам, ведь это приоритетная категория клиентов для финансового учреждения, дающая приток средств и охотно покупающая дополнительные услуги по тарифному пакету.

Открытие РКО для юридических лиц и малого бизнеса оформляется бесплатно, по самым простым тарифам, в любом российском банке. Кроме этого, клиент еще дополнительно получит бонусов от партнеров на десятки, если не сотню тысяч рублей. Это позволит на начальном этапе вести дистанционную отчетность, упрощенную бухгалтерию, или прорекламировать бизнес в сетях контекстной рекламы по промокоду со скидкой.

Кроме бесплатных тарифов будут предложены платные пакеты с дополнительными возможностями и преимуществами. Если открываете счет для ООО, или небольшого предприятия любой формы собственности – корпоративное обслуживание, делегирование полномочий, зарплатные проекты, кредитные линии и другие услуги.

Расчетный счет для ИП где выгодней в 2019

Для предпринимателей разумным выбором будет выбрать в качестве партнера АКБ Открытие. Наиболее выгодным для умеренно активных безналичных операций будет наиболее недорогой тарифный план под названием «Промо».

За эту сумму предоставляется достаточно широкий пакет бесплатных банковских услуг. Помимо самого открытия и обслуживания счета, бесплатно предоставляется интернет-банкинг, возможность получения выписок по операциям, а также – беспроцентное перечисление любых сумм на счета, открытые в банках-партнерах. И до 150 тысяч в месяц – на счета в любых других российских банках.

https://youtube.com/watch?v=yJ2rYfEzVqo

ВТБ24 также предоставляет весьма выгодные для предпринимателей тарифы, предлагая план «Бизнес-Касса».

Достаточно выгодно и расчетное обслуживание предпринимателей в Райфайзен банке. Так, тарифный пакет «Базовый» включает в себя 10 безкомиссионных платежей в любые российские банки ежемесячно, беспроцентное перечисление в адрес физлиц – до 200 тысяч в месяц, а также полный пакет обслуживания. Интернет-банкинг, предоставление дебетовой карты, оплата зарплаты, командировочных и подобных расходов – входящие в пакет бесплатные услуги.

Что нужно для открытия р/с

Понадобится только свидетельство о регистрации ИП — его вы получаете в исполкоме, после того, как оплатили госпошлину и сдали фотографию на оформление. Достаточно будет обычной черно-белой копии — нотариально заверять ее не нужно.

Также нужно написать заявление на открытие счета. Типовые формы есть в каждом банке, поэтому проблем с этим у вас точно не возникнет.

Если вы работаете по печати, то при заполнении документов необходимо предоставить ее оттиск.

Часто возникает вопрос о том, что следует за чем:

- постановка на учет в налоговом органе;

- открытие расчетного счета в банке.

Отметим сразу, что исполком, где вы регистрируетесь в качестве индивидуального предпринимателя, отправляет сведения о вас в местную налоговую, а также ставит вас на учет в Фонд социальной защиты населения. Поэтому порядок ваших действий не имеет практического значения.

Более того, в некоторых случаях и вовсе можно не покидать собственного офиса и открыть расчетный счет для ИП, отправив заявку онлайн. С вами созванивается сотрудник банка и уточняет удобное для вас время выезда менеджера для подключения.

Требования банков к юридическим лицам

Также я составил список документов, которые обычно требуют банки для открытия счета. В него входят:

- Выписка из ЕГРЮЛ — выдается при регистрации юридического лица. Также можно запросить в налоговой инспекции

- Свидетельство о государственной регистрации юридического лица — если вы зарегистрировали компанию до 1 января 2017 года

- Учредительные документы — устав и протокол/решение об учреждении

- Свидетельство о постановке на учет в налоговом органе и ИНН

- Паспорт руководителя и документ, подтверждающий его полномочие

- Те же документы — для учредителей и доверенных лиц (если они есть)

Можно предоставить как оригиналы, так и копии этих документов. Копии нужно заверить у нотариуса.

Ниже представляем получившийся у меня рейтинг лучших банков России для открытия счета ООО в 2021 году.

Каким должен быть банк, чтобы ИП выбрал его для открытия расчетного счета?

Предприниматель может не пользоваться расчетным счетом, если объем финансовых операций по договору не выходит за пределы 100 тыс. руб. Если же этот порог превышен, то такой счет понадобится. Он необходим для проведения безналичных взаиморасчетов с клиентами и партнерами, для получения оплаты в электронном виде через интернет и терминалы.

Открытие РС дает бизнесу много преимуществ:

- растет клиентская база, так как многие клиенты предпочитают работать именно с расчетным счетом, а не оплачивать услуги наличкой;

- удобное предоставление отчетов в ФНС, так как все финансовые операции легко прослеживаются;

- личный счет не подходит для коммерческой деятельности и его могут блокировать.

При открытии счета не нужно информировать об этом налоговую инспекцию, потому что банк сам отчитается о вас перед ведомством, а сведения будут занесены в соответствующие реестры.

Интуитивно каждый предприниматель понимает, что банк должен быть надежным, удобным и не брать большое вознаграждение за обслуживание

Но это не весь список характеристик, на которые следует обратить внимание. Классическая схема деятельности ИП – это розничные продажи и получение наличных средств от покупателей

С поставщиками же в большинстве случаев осуществляются безналичные расчеты. Исходя из этого, нужно учитывать размер комиссии, которую берет банк при переводе наличных на счет.

Обращайте внимание, находится ли банк в базе ЦБ РФ, в сервисе страхования вкладов, рейтинге кредитоспособности, ведется ли обслуживание онлайн, есть ли возможность подключения интернет-банкинга и электронных переводов. Существуют банки, нацеленные исключительно на ИП-новичков, они предлагают все востребованные для бизнеса услуги, которые можно впоследствии масштабировать по мере развития деятельности

Существуют банки, нацеленные исключительно на ИП-новичков, они предлагают все востребованные для бизнеса услуги, которые можно впоследствии масштабировать по мере развития деятельности.

Возможность предоставления отчетности дистанционно также играет немаловажную роль. В этом случае нужно рассматривать банки, в которых есть интеграция с системами такими как, например, Контур.Эльба, Мое дело или другими похожими сервисами. Такая опция представлена в Tinkoff, Альфа-Банке, Модульбанке, Точке.

Многих предпринимателей интересует вопрос, как перевести средства на личные цели и не платить при этом комиссию. Лишние деньги не будут взиматься оператором, если у вас открыта карта на физическое лицо, она привязана к расчетному счету и оформлена в этом же банке.

Наиболее подходящий для ИП банк должен обладать хотя бы этими минимальными характеристиками:

Быть включенным в систему страхования вкладов. С 2014 г. ИП приравняли к простым физлицам. Это говорит о том, что если у финансового учреждения будет отозвана лицензия, то средства будут гарантированно возвращены предпринимателю, но сумма не будет превышать 1,4 млн. руб. Например, юрлицам такие преимущества не предоставляются, поэтому ИП находятся в лучшем положении.

Предлагать разные тарифные сетки на услуги и специальные предложения по кредитованию бизнеса

Для деятельности ИП важно пользоваться только теми услугами, которые точечно для него подходят, чтобы не нести ненужные затраты. В некоторых банках можно воспользоваться недорогими тарифами, если объем переводов не превышает установленный объем

Лимит может быть установлен на ежемесячные переводы или финансовые операции за год.

Давать возможность осуществлять действия с любых устройств, имеющих доступ к сети. Именно онлайн-переводы дают тот комфорт, который необходим бизнесу в наше стремительное время.

Также обращайте внимание, во сколько обойдется открытие расчетного счета, как быстро проводятся транзакции, есть ли филиалы вашего банка в других городах, насколько их много. На сайтах некоторых банков предлагается онлайн-калькулятор, который помогает подобрать оптимальное предложение по открытию расчетного счета

В предложенную форму нужно ввести величину планируемых операций в месяц и система покажет лучшие условия для вашей деятельности

На сайтах некоторых банков предлагается онлайн-калькулятор, который помогает подобрать оптимальное предложение по открытию расчетного счета. В предложенную форму нужно ввести величину планируемых операций в месяц и система покажет лучшие условия для вашей деятельности.

Причины отказа в открытии счета

Да, такое тоже может случиться. Причинами отказа могут быть:

- Ошибки в заявке.

- Некорректная информация о предприятии.

- Не предоставлены необходимые документы.

- Предоставлены поддельные документы.

- Плохая репутация (есть непогашенные кредиты, вами открыто было слишком много счетов).

- Возможно, вам просто не повезло и вы попали под «выполнение плана» по отказам.

Но не спешите огорчаться. На рынке финансовых услуг предложений много и всегда можно открыть расчетный счет в другом банке. Даже есть случаи, когда в разных отделениях одного банка принимались различные решения по одному и тому же предприятию.

Как выбрать подходящий тариф на РКО для ИП

Тарифы на расчётно-кассовое обслуживание юридических лиц и ИП могут заметно различаться. Выбрать вариант с подходящей стоимостью для вашего бизнеса поможет сравнение тарифов на расчётно-кассовое обслуживание.

Чтобы избежать переплат, нужно обращать внимание не только на стоимость открытия и обслуживания счёта, но и на цену других операций РКО, которые актуальны для вашего бизнеса:

Как вы будете расплачиваться с партнёрами?

Здесь нужно прикинуть, сколько будет платежей на счета юридических лиц и ИП в месяц. Если их получается много, то посмотрите на тариф с минимальной стоимостью платёжки. А если ваши партнёры в Альфа-Банке, то платежи им бесплатны на любом тарифе.

Планируете ли вы делать переводы в адрес физических лиц?

Если вы работаете с фрилансерами или хотите перечислять зарплату сотрудникам на карточки, обязательно уточните стоимость платежей на счета физ. лиц. В Альфа-Банке без комиссии можно переводить 100 000 рублей в месяц, а для перевода зарплаты лучше всего оформить зарплатный проект.

Будете ли вносить наличную выручку на счёт?

Если да, то к стоимости обслуживания счёта нужно добавить % от суммы, которую вы будете вносить. На некоторых тарифах в Альфа-Банке можно вносить наличные на счёт без комиссий — выбирайте их при регулярном внесении больших сумм на счёт в банке.

Планируете ли снимать наличные на хозяйственные расходы или выплату зарплаты?

Если такие операции планируются, то к стоимости обслуживания счёта придется прибавить расходы на снятие наличных. Обычно это комиссия от снимаемой суммы. На некоторых тарифах в Альфа-Банке ежемесячная стоимость обслуживания уже включает определенную сумму, которые можно снимать без комиссии.

Будете ли вы проводить расчёты только в рублях?

Если вы планируете работать ещё и с иностранной валютой, то нужно суммировать стоимость открытия и обслуживания каждого счёта в каждой валюте. Возможно, вам подойдет тариф с бесплатным счётом в инвалюте

Также стоит обратить внимание на тарифы на конвертацию одной валюты в другу, на стоимость платежей в валюте и на тарифы на прохождение валютного контроля

Наш рейтинг лучших банков для ИП в 2021 году

Международные и российские рейтинговые агентства составляют рейтинги на основе финансовых показателей: активы, прибыль, кредитоспособность. Конечно же, хороший банк должен не только предлагать клиентам выгодные условия, но и заботиться о своей финансовой устойчивости. Составляя наш рейтинг, мы учли мнение профессиональных экспертов, отзывы клиентов и рассмотренные выше критерии выбора лучшего банка для ИП.

Из топ-30 банков по версии портала banki.ru (рейтинг составляется с использованием публичной отчётности сайта ЦБ) мы выбрали пять учреждений, в которых рекомендуем открывать счёт ИП в 2021 году.

«Тинькофф Банк». Занимает первое место в рейтинге Business Banking Fees Rank 2017 по стоимости обслуживания Индивидуальных предпринимателей и первое место по стоимости обслуживания B2B сервиса. Второе место в независимом народном рейтинге банков на banki.ru по качеству услуг. Идеален для начинающих предпринимателей и для всех тех, кто не готов к серьёзным тратам на банковское обслуживание.

Альфа-Банк. Основные направления: полный комплекс РКО, корпоративный и инвестиционный бизнес, лизинг и факторинг, торговое финансирование. Наши пользователи, открыв здесь счёт, получают дополнительные бонусы: промо-код на рекламу в Яндекс.Директе, бесплатный месяц связи Beeline, сертификат в подарок для подбора персонала от HeadHunter.

Банк Открытие. Банк работает на финансовом рынке с 1993 года, входит в список системно значимых кредитных организаций России. Обслуживает 2,7 млн физических лиц и около 190 тысяч юридических лиц. Присутствует в 61 регионе РФ, имеет 442 офиса. Поддерживает начинающих и опытных участников внешнеэкономической деятельности, сопровождает и финансирует контракты ВЭД на выгодных условиях.

Сбербанк. Крупнейшее кредитное учреждение России, имеющее репутацию самого надёжного банка. В последние годы активно работает над улучшением сервиса, что позволило получить титул банка с лучшей клиентской поддержкой 2015 года по версии banki.ru.

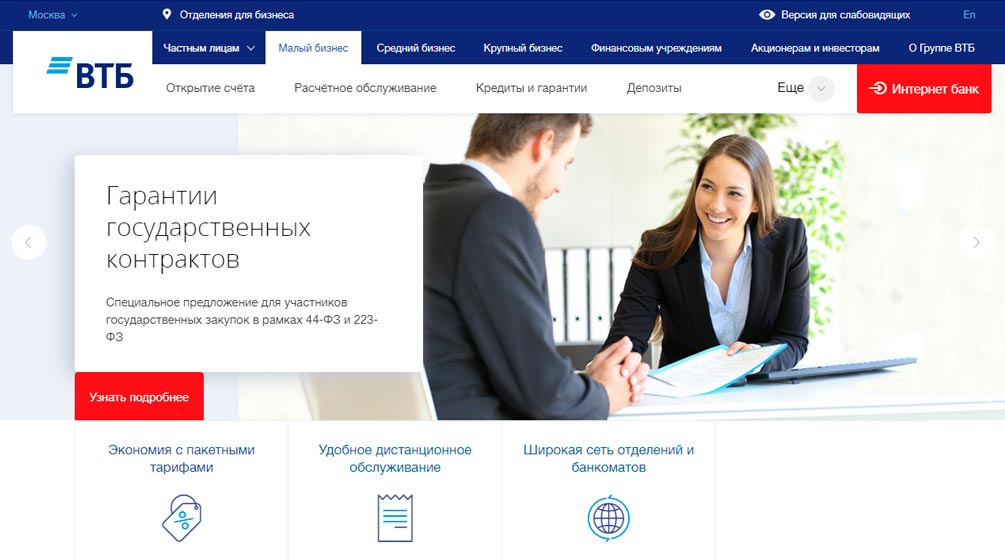

ВТБ. Банк с государственным участием, который пользуется особенным доверием физических лиц. По всем значимым показателям стабильно входит в ТОП-5 банков России. Для малого бизнеса, участвующего в госзакупках, банк предоставляет гарантии для обеспечения обязательств по контрактам.

«ВТБ24»

Основное преимущество при открытии здесь счета — бесплатный период обслуживания, зависящий от выбранного тарифа, бесплатное обслуживание корпоративной карты и возможность безлимитных и безкомиссионных платежей клиентам ВТБ.

Тариф «На старте», кроме вышеперечисленных опций, предусматривает не только год бесплатного обслуживания, но возможность совершения платежей в пользу других банков не более 5-ти штук в месяц (остальные идут с оплатой комиссии).

План «Самое важное» — 3 месяца не оплачивается обслуживание (далее — 1200 рублей), но можно вносить 50000 руб. в мес

и совершать 30 платежей в сторонние банки.

Следующий по развитию — тарифный план «Все включено». Является для многих организаций приоритетным, так как предоставлена не только возможность внесения до 250000 рублей без комиссии и 60 операций в сторону других банков, но и ряд дополнительных опций:

- выдача наличных на прочие нужды – 100000;

- переводы физлицам в сторонние банки или на счет в банке «ВТБ» — 100000 в каждой из операций в месяц;

- валютные переводы возможны до 4 000000 в месяц, а контрольная сумма составляет 6 000 000 рублей в месяц;

- совершить можно 50 платежей в месяц с предоставлением возможности обслуживания вашего счета в любой иностранной валюте, кроме евро.

Плата за пользование данным тарифным планом составляет 1900 рублей в месяц, первые три из которых бесплатно.

План «Большие обороты» отличается от предыдущего увеличением вышеописанных возможностей и лимитов, включая дополнительные опции.

Не забываем и про ряд приятных бонусов, которые «ВТБ» может предоставить при открытии счета в своем банке:

- 8000 рублей при покупке онлайн-кассы в сервисе «ОФД»;

- месяц бесплатного пользования сервисом для поиска работников и специалистов – «HeadHunter»;

- до 50 000 рублей на рекламу в соц. сетях;

- 5 тысяч на первую рекламную кампанию в «Яндексе»;

- скидка на подключение IP-телефонии, на третий месяц, составляющая 50% у своего партнера;

- 50-ая скидка на возможность юридического сопровождения вашего бизнеса.

Дополнительные продукты, направленные на возможность их симбиоза с вашим собственным делом, следующие:

- зарплатный проект;

- кредитование бизнеса;

- регистрация юридического лица и ИП в онлайн-режиме;

- ВЭД и валютный контроль.

Наличие продуманного мобильного приложения упрощает процесс ведения дел. Не забываем и про быструю работу технической поддержки.

Как видно, банк «ВТБ» очень трепетно и с умом отнесся к возможности открытия расчетного счета именно у них, продумав достаточно широкую сетку тарифов, дополнив их полезными опциями и бонусами. Да и отсутствие платы за обслуживание в первые месяцы (особенно на стартовом плане) так и манит открыть счет именно у них.

К моментам, которые следует уточнить перед открытием, можно отнести следующие:

- присутствует ли возможность круглосуточных переводов (для некоторых видов даже малого бизнеса это бывает жизненно необходимо);

- предусмотрена ли возможность перехода на более «минимальный» тариф;

- возможность необоснованного резкого «скачка» и увеличения стоимости тарифа по месячному обслуживанию, спустя определенное время.

Можно смело сказать, что банк «ВТБ» является одним из лидеров на российском рынке. Отлично проработанные тарифы направлены не на привлечение просто клиентов для увеличения числа открытых расчетных счетов, но и выгодные условия для их владельцев.

Где открыть счет для ИП — ТОП 10 лучших предложений

Акция

- Время получения: 5 мин.

- Стоимость активизации: 0 ₽

-

Рейтинг:

Описание

ОФОРМИТЬ ЗАЯВКУ

Пакет услуг «Легкий старт»:

- Открытие счёта, интернет-банк, электронный документооборот — за 0 ₽

- До 100 000 в подарок на продвижение вашего бизнеса

- Расчеты с клиентами Сбербанка 7 дней в неделю

Акция

- Время получения: 5 мин.

- Стоимость активизации: 490 ₽

-

Рейтинг:

Описание

ОФОРМИТЬ ЗАЯВКУ

Преимущества:

Акция

- Время получения: 5 мин.

- Стоимость активизации: 0 ₽

-

Рейтинг:

Описание

ОФОРМИТЬ ЗАЯВКУ

Тариф «Просто 1% для компаний с небольшими оборотами»:

- Бесплатно — открытие и обслуживание

- 300 000 ₽ — бонусы на развитие

- от 1% комиссии от поступлений

- обслуживание счёта — 0 ₽

платежи партнёрам в другие банки 0 ₽

Акция

- Время получения: —

- Стоимость активизации: 490 ₽

-

Рейтинг:

Описание

ОФОРМИТЬ ЗАЯВКУ

- Тариф «Простой»:

- 2 месяца обслуживания — бесплатно

- Открытие счета — 0 ₽

- Без визита в банк

- До 220 000 ₽ на сервисы партнеров

Акция

- Время получения: 15 мин.

- Стоимость активизации: 0 ₽

-

Рейтинг:

Описание

ОФОРМИТЬ ЗАЯВКУ

Что разрешается на бесплатном тарифе:

- переводы на счета физлиц — до 1 молн руб в месяц.

- переводы на счета в другие банки — бесплатно.

- снятие наличных — бесплатно до 1000000 рублей ежемесячно.

- пополнение счета — 1%.

- кредиты на развитие от 11% годовых

Акция

- Время получения: —

- Стоимость активизации: 0 ₽

-

Рейтинг:

Описание

ОФОРМИТЬ ЗАЯВКУ

Тариф «На старте»:

- 0 ₽ — первые 12 месяцев обслуживания

- 0 ₽ — открытие счета

- 0 ₽ — платежи и переводы

- Интернет-банк — бесплатно.

- Время получения: 10 мин.

- Стоимость активизации: 99 ₽

-

Рейтинг:

Описание

ОФОРМИТЬ ЗАЯВКУ

Бесплатный тариф — первый месяц обслуживания, минимальный тариф за 99 руб включает:

- Бесплатные бузгалтерию, цифровую подпись, проверку контрагентов, электронный документооборот.

- Удобная карта для бизнеса.

- Бонусы для клиентов от партнеров и другое.

- Время получения: 5 мин.

- Стоимость активизации: 0 ₽

-

Рейтинг:

Описание

ОФОРМИТЬ ЗАЯВКУ

Бесплатный тариф «Ноль»:

- Переводы физлицам до 15000 в месяц бесплатно.

- Платежи юрлицам и ИП — без комиссии.

- Снятие наличных в любых банкоматах — 3,5%.

- Пополнение 0,8%

- Кэшбэк — до 3% от любых покупок.

- Время получения: 15 мин.

- Стоимость активизации: 0 ₽

-

Рейтинг:

Описание

ОФОРМИТЬ ЗАЯВКУ

Тариф «Ничего лишнего»:

- Абонентская плата — 0 ₽

- Комиссия за переводы — 0 ₽

- Комиссия за снятие наличных — 0 ₽

- Комиссия за входящий платёж — от 0,75%

Акция

- Время получения: 10 мин.

- Стоимость активизации: 0 ₽

-

Рейтинг:

Описание

ОФОРМИТЬ ЗАЯВКУ

Тариф «Первый шаг»:

- 0% — за выдачу наличных на заработную плату

- Обслуживание счета в месяц — 0%

- 0% — внешние платежи и переводы физлицам до 100000 рублей в месяц.

Открыть расчетный счет для ИП и ООО 2019

Разумеется, не каждый предприниматель должен открывать в банке текущий счет. К примеру, если бизнес заключается в оказании услуг населению, или ведении розничной торговли, безналичные операции практически не проводятся. А закон не требует обязательного открытия счета.

Впрочем, даже в этом случае отсутствие счета в банке может принести определенные неудобства. Например, оплата аренды помещений должна проходить исключительно по безналичному расчету. А работа с организациями и компаниями по наличному расчету возможна лишь до суммы в сто тысяч рублей.

Счет необходим и для подтверждения понесенных в ходе деятельности расходов. В таком случае необходимо обязательное наличие расчетного счета.

И даже наличие личного карточного банковского счета решает проблему лишь частично. В первую очередь, сам банк может отказаться пропускать платеж предпринимателя, на, скажем, зарплатнуюкарту – во многих учреждениях подобная практика непозволительна.

Кроме того, существенен и вопрос налогообложения. Ведь любые приходы средств по личной карте могут зачисляться в доходы физического лица, а значит – облагаться соответствующими налогами.

Для юридических лиц лицевой счет и вовсе является необходимым условием работы. Ведь любые кассовые операции с наличностью законодательно ограничены суммой в 100 тыс. рублей. Да и ведение бизнеса предполагает обязательное и постоянное безналичной получение и перечисление денежных средств.

Заключение

Залог успешного выбора тарифа — трезвая оценка перспектив своего бизнеса. Не стоит вкладываться в дорогостоящий пакет, если вы только начали свое дело и не уверены в конечном успехе. К тому же, всегда есть возможность перейти с одного тарифного плана на другой, если он перестал вас устраивать по каким-то причинам. Предложения от банков регулярно обновляются, поэтому рекомендуем вам отслеживать актуальную информацию, чтобы не пропустить действительно выгодные из них.

Наши материалы для успешной работы ИП:

- как оформить работников

- электронная декларация на УСН

- заполнение формы ПУ-3 в ФСЗН

Есть вопросы или хотите дополнить? Оставляйте комментарии ниже на этой странице.

Обнаружили ошибку или устаревшую информацию? Пожалуйста, напишите на почту finbelarus@yandex.by или в комментарии.

Как написать свою статью в ФинБеларусь, и получить за это деньги.