Бюджет движения денежных средств: алгоритм составления

Содержание:

- Этапы ведения семейного бюджета

- Схема 8. Постановка бюджетирования

- Какая деятельность лежит в основе составления БДДС – 3 основных вида деятельности

- Цель и задачи бюджетирования в организации

- Локальные меры по оптимизации (ограничению) расходов

- Как добиться эффективного бюджетирования на предприятии – 3 действенных способа

- Разновидности бюджетирования

- Что такое бюджет движения денежных средств

- Профессиональная помощь в бюджетировании – обзор ТОП-3 компаний по предоставлению услуг

- Реализация бюджетирования проектов Primavera Enterprise

- Какие бюджеты бывают

- Главные составляющие системы бюджетирования

- Этапы составления регламента о бюджетировании

- БЮДЖЕТ ПРОДАЖ

Этапы ведения семейного бюджета

В 1-м разделе я ответила на вопрос, зачем нужно вести семейный бюджет. И если я смогла вас убедить в необходимости его ведения, то теперь пора переходить к вопросу, как вести бюджет правильно.

Я выделила 6 основных этапов:

Этап 1. Подготовительный.

До начала процесса планирования и накопления следует в течение нескольких месяцев проследить за всеми семейными доходами и расходами. Это можно сделать в тетради, в таблице Excel, в специальных компьютерных программах или в мобильном приложении. О способах ведения бюджета мы поговорим чуть ниже. Главные принципы, которые должны быть соблюдены на этом этапе:

- ежедневная запись всех поступлений и расходов;

- распределение затрат на категории и подкатегории;

- подсчет в конце месяца итогов по всем разделам с целью выявления наиболее затратных статей;

- делаем таблицу по доходам, не забываем об учете всех источников поступления денег.

Этап 2. Анализ собранных данных.

По истечении 2 – 3 месяцев сбора исходных данных проведите их анализ. Ведь вы для этого их собирали? Какие затраты для вашей семьи являются обязательными, а от каких можно навсегда (например, курение) или на время (например, покупка каждый месяц новой кофточки) отказаться?

Чем подробнее вы заносили в таблицу сделанные расходы, тем точнее будет анализ. Это нужно для того, чтобы вы выявили скрытые резервы вашего семейного бюджета. Те отправные точки, от которых будете отталкиваться на следующем этапе.

Этап 3. Постановка целей.

После того, как вы провели анализ и выявили резервы, необходимо определить, чего вы хотите достичь в ближайшее или отдаленное время. Цели могут быть самыми разными. Например:

- накопление денег на отпуск,

- покупка нового холодильника,

- подготовка к безбедной пенсии и т. д.

Этап 4. Разработка стратегии и тактики.

Пожалуй, самый сложный и ответственный этап. На нем вы должны разработать стратегию и тактику ведения семейного бюджета, которые помогут вам достичь поставленных целей.

Здесь вы должны четко прописать, как можно подробнее, ваши действия. Например, есть цель – накопить деньги на отпуск в размере 70 000 руб. До него осталось 7 месяцев. Значит каждый месяц вы должны откладывать по 10 000 руб.

Меня часто спрашивают коллеги по работе, как я могу ездить отдыхать за границу 2 раза в год при одинаковых с ними доходах? Они себе такого позволить не могут. Что-либо им объяснять я уже перестала, не слышат и не хотят слышать. А здесь отвечу.

Да, я люблю путешествовать. Это страсть всей моей жизни, и я заразила ею всю мою семью. Поэтому у нас одна цель на год – покорить очередной маршрут. Ни у меня, ни у мужа нет дорогих машин, телефонов, шуб и драгоценностей. Для меня все это – пустой звук. С каждой заработанной суммы мы откладываем на единственное, что имеет для нас ценность – яркие эмоции и впечатления от поездок, от знакомства с чужой культурой, людьми, языком. Ведение семейного бюджета очень помогает.

Хотите увеличить доходы – сократите расходы. В своей статье об экономии я более подробно рассказываю о способах снижения затрат.

Этап 5. Планирование семейного бюджета на месяц.

Здесь снова понадобится таблица, но в более усложненном варианте. Доходы и расходы следует дополнительно разбить на графы “План” и “Факт”. Помните пример цели – накопить 70 000 руб. на отпуск? Заносим наши взносы по 10 000 руб. и все остальные обязательные расходы в графу “План”. Проставляем фактические значения и выводим отклонения.

Пример таблицы за месяц

Цифры в таблице заданы условные, для примера. Итог нашего планирования – мы сэкономили 14 200 руб.

Этап 6. Анализ результатов.

В конце месяца мы должны подвести итоги. Сравнить суммы по плану и по факту. По каким статьям удалось сэкономить, а по каким образовался перерасход.

В нашем условном примере в конце месяца мы сэкономили 14 200 руб. Далее логично решить вопрос с этими “лишними” деньгами. Что с ними делать? Каждая семья решает это по-своему. Кто-то потратит на приобретение нужной (или не очень) вещи. Кто-то отложит на депозит. Кто-то прогуляет в ресторане. В любом случае, выбор только ваш. Никакие советы здесь не уместны.

А потом надо составить новую таблицу на очередной месяц. И наши этапы повторяются, кроме 1-го и 2-го. 3-й этап тоже может быть исключен, если цель была поставлена долгосрочная и достигается не за один месяц.

Схема 8. Постановка бюджетирования

Комментарий

Регламент, закрепляющий функции бюджетирования в соответствующих Положениях, безусловно важен. Его отсутствие может свести на нет саму идею бюджетирования. Но в то же время при разработке регламента необходимо учитывать реальную необходимость ввода того или иного регламента и взвешивать его на весах пользы и вреда для бизнеса и для конкретных людей. Введение жесткого бюджетного управления может привести к увольнению ведущих сотрудников компании и фирма понесет огромные убытки.

Сбалансированными должны быть не только показатели управленческого учета, но и само управление.

Какая деятельность лежит в основе составления БДДС – 3 основных вида деятельности

При составлении отчёта БДДС руководствуются тремя видами деятельности предприятия – операционной (текущей), инвестиционной и непосредственно финансовой.

Рассмотрим их подробно.

Вид 1. Операционная деятельность

Это основной вид деятельности компании – та работа, которая создаёт поступления и траты денег. Это производство продукции, продажи товара, оказание услуг, выполнение работ, сдача оборудования в аренду и прочие операции, связанные с движением денежных средств.

Вид 2. Инвестиционная деятельность

Связана с приобретением или продажей внеоборотных активов. Инвестирование, как и операционная деятельность, имеет своей целью получение прибыли или достижение полезного для компании эффекта. Однако в такой деятельности основные оборотные средства не задействованы, а используются «свободные» деньги.

Вид 3. Финансовая деятельность

Приводит к изменениям в составе и размере основного капитала компании. К примеру, это привлечение и возврат кредитов, необходимых предприятию для развития новых направлений производства.

Бюджет ДДС предотвращает недостаток и избыток оборотных средств

Бюджет ДДС предотвращает недостаток и избыток оборотных средств

Разделение деятельности компании на виды позволяет оценить действие всех трёх направлений на финансовый статус компании и размер капитала, который находится в её распоряжении.

Грамотно составленный бюджет движения денег обеспечивает постоянное наличие средств, необходимых для выполнения основной работы компании.

БДДС позволяет также эффективно использовать избыток денег предприятия, поскольку главный принцип бизнеса в том, чтобы свободные средства не лежали без дела на банковских счетах, а приносили ещё большие прибыли.

Цель и задачи бюджетирования в организации

Цель бюджетирования на каждом предприятии может быть своя. И будет зависеть для кого или чего составляется бюджет: для всей организации или только для отдельных ее подразделений.

Общие цели бюджетирования, конечно, существуют. К ним можно отнести координацию работы менеджеров, оценку эффективности работы предприятия и общее финансовое планирование операций.

Посмотрим, как это выглядит на практике.

Планирование возможностей

Часто менеджеры используют бюджетирование, чтобы спланировать развитие бизнеса, выявить возможности и объекты инвестиций, а также определить их стоимости.Например, сеть ресторанов быстрого питания планирует расширить возможности франшизы для партнеров. Менеджерам нужно создать такую систему бюджетирования, которая покажет, какие бизнес-процессы необходимо для этого улучшить, во сколько обойдется обучение, маркетинг, закупка оборудования и пр.

Мотивация и координация работы менеджеров

Система бюджетирования объединяет усилия менеджеров по достижению общей цели и мотивирует их оптимизировать затраты весь финансовый год. Также бюджетирование учит руководителей договариваться между собой и разумно распределять средства компании.

Например, руководитель отдела логистики использовал весь бюджет заработной платы для нужд собственного отдела, из-за чего менеджер по производству не смог нанять новых сотрудников.

Эффективное распределение ресурсов

Это одна из основных целей бюджетирования в организации. Система бюджетов позволяет распределить ограниченный объем средств и активов на различные нужды компании в течение года. А также подстраховаться и отложить средства на случай форс-мажора и непредвиденные трудности на предприятии.

Оценка производительности

Бюджетирование позволяет отследить, насколько эффективно компания работает в рамках выделенных ресурсов. Это может быть анализ расходов рекламного бюджета или оценка работы отдельных сотрудников по финансовым показателям.

Задачи бюджетирования в организации во многом перекликаются с целями. Сюда входит:

- планирование важных бизнес-процессов в компании

- выстраивание сбалансированной системы показателей

- обоснование затрат и привлекаемых кредитов

- контроль за состоянием ликвидности и доходностью активов компании

- определение оптимального соотношения «цена — объем производства — продажи»

- мониторинг текущей деятельности предприятия по методу «план-факт»

- сравнительный анализ рентабельности отдельных видов продукции, проектов и анализ массы нераспределенной прибыли по видам бизнеса.

Рис. 1. Задачи бюджетирования

Главная цель бюджетирования в организации — обеспечить предсказуемость и управляемость работы всего бизнеса. А задачи, по-сути, уже определяют методы и этапы достижения поставленных целей. Что касается методов бюджетирования, их также существует несколько. Какой из них выбрать, можно узнать на бесплатном вебинаре «Инкрементальное бюджетирование VS Бюджетирование с нуля».

Локальные меры по оптимизации (ограничению) расходов

Меры по оптимизации (ограничению) расходов делятся на «поверхностные», локальной оптимизации и повышении эффективности всех процессов.

- Поверхностные» — обеспечивающие сокращение расходов, которые вы не несете. Сюда относится контроль такого рода:

- «куда» ездит машина по городу;

- за свои ли телефонные разговоры вы платите;

- не подсовывает ли вам водитель купленные чеки на бензин, соответствует ли расход бензина маршруту;

- разумно ли расходуются запчасти (тетрадь «болезни машины»);

- не бывает ли лишних, необоснованных поездок к клиенту (тетрадь заданий).

- Локальная оптимизация (ее резерв не более 10 %). Сюда относятся:

- перевод машин с бензина на газ;

- электронная связь с представительствами (экономия телефонных расходов);

- печать прайс-листов в типографии (сейчас 98 % наших покупателей работают на основе электронного заказа);

- возврат от клиентов пустых коробок;

- дозвон по маршруту при малой загрузке;

- и так далее.

- Повышение эффективности всех процессов. Это:

- склад (введение нормативов на сотрудника склада, выяснение причин разной эффективности сотрудников, помощь, мотивация к эффективности);

- «хвосты» (плохо проработанные клиенты — это основной резерв: доход получаем с 25 %, расходы несем по всем), интенсификация работы менеджера по сбыту, смена, тренинги, ротация.

Внимание, все меры принимаются одновременно

Как добиться эффективного бюджетирования на предприятии – 3 действенных способа

Самостоятельно наладить бюджетирование в организации непросто.

Чтобы финансовый учёт и планирование были успешными, следуйте экспертным советам.

Способ 1. Используйте автоматизированные системы бюджетного управления

Без автоматизированных систем сегодня никуда. Все компании, шагающие в ногу с эпохой, используют современное ПО для ведения бюджета и финансового управления.

Но прежде чем внедрять системы в практику, изучите их особенности.

Другие программы – PlanDesigner, Microsoft Azure, SharePoint.

Таблица программных продуктов:

| № | Платформы | Назначение | Особенности |

| 1 | UPE (Universal for Performance) | Универсальная платформа для управления предприятием | Гибкие пользовательские интерфейсы, многофункциональный логический конструктор, совместимость с другими системами |

| 2 | PlanDesigner | Система бюджетного управления | Управление большими массивами данных |

| 3 | 1С Управление корпоративными финансами | Управление деньгами, бюджетирование, планирование | Контроль бюджета предприятия любого масштаба |

Способ 2. Получайте консультации компаний, специализирующихся на бюджетировании

Большинство консалтинговых фирм предоставляют потенциальным и текущим клиентам бесплатные и платные консультации. Не упускайте возможность – пользуйтесь профессиональной помощью тогда, когда она вам нужна. Лучше сто раз спросить у экспертов, чем лезть в воду, не зная броду.

Способ 3. Мотивируйте менеджеров, ведущих бюджетирование

Менеджеры, которые занимаются бюджетированием, должны знать, что их упорный труд приносит пользу не только компании, но и им самим. Организуйте систему мотивации бюджетного отдела и помните: обоснованное поощрение не менее эффективно чем наказание.

Разновидности бюджетирования

Существуют различные виды бюджета. Каждый из них позволяет решить разные задачи. Рассмотрим некоторые из разновидностей:

- Финансовый бюджет. Он включает в себя все доходы и расходы компании. Документы, составляющие основу бюджетирования: прогноз о прибыли, движении средств, бухгалтерский баланс. Основная цель – планирование движения ресурсов для поддержания платежеспособности организации.

- Операционный бюджет. Включает только доходы и траты от определенного направления деятельности. В операционный бюджет входят также траты на косвенные налоги. На предприятии может вестись учет общехозяйственных трат, амортизационных отчислений.

Существует очень много видов операционного бюджета. В частности, вид определяется в зависимости от того, бюджет какого направления имеется в виду.

Что такое бюджет движения денежных средств

Предприятие существует и получает прибыль за счет успешного вложения денег в товар и производство. Это позволяет получать доход. Финансовые потоки (например, расходы и доходы) есть везде и их надо контролировать. Контролировать — значит влиять, а чтобы влиять нужно точно понимать цель. Постановка количественных целей движения денег по статьям — это процесс бюджетирования. Планирование движения денег и анализ отклонения реальности от планов и есть БДДС. Как правило выполняют подготовку проекта БДДС в Excel, а после этого переходят к автоматизации БДДС в 1С.

Что такое БДДС

Бюджет движения денежных средств (БДДС) дает возможность управлять денежными потоками. Отчет показывает, как ими лучше распоряжаться. В бюджет закладывается:

- поступления финансов,

- расход средств.

Пример отчета БДДС в Финоко

Сразу стоит сказать, что трудность формирования бюджета в том, что издержки известны наперед, а доходы непредсказуемы. Это основная трудность при анализе и прогнозе. Бюджет старается сделать их наиболее реалистичными в перспективе на неделю, месяц, квартал или год. Цель — предотвратить кассовые разрывы, то есть сделать так, чтобы платежи не превышали доходную часть бюджета. Идеально, когда бюджет сотавлен так, что поступлений денег больше, чем расход. Трудность этой задачи зависит от многих факторов. Главный из них — руководство расходами. Выплаты денег можно сократить в любой момент перестав платить, но этим легко нанести вред предприятию. Если вести бюджет, то такой ситуации можно избежать, ведь в его основе лежит оптимальность.

БДДС формируется на основе документов о движении денег, которые считаются достаточным основанием для внесения в бюджет. К ним относятся:

- Первичные документы: чеки, квитанции, выписки из банка.

- Договора с контрагентами.

- БДР — бюджет доходов и расходов.

Зачем нужен БДДС

Начиная процесс автоматизации учета на предприятия обычно начинают с БДДС в Excel, и часто на этом останавливаются и не переходят к запуску БДР. Но этого достаточно только в том случае, если у организации нет долгосрочных обязательств.

Формировать БДДС в 1С имеет смысл всем компаниям, но важнее ввсего это для организаций с длительным финансовым циклом. В первую очередь, торговые и производственные предприятия. Например, продукт может быть изготовлен в начале календарного года, а реализован — в конце. Соответственно выручка придет только через год. И в течение этого периода у предприятия должны быть деньги для поддержания производственного цикла.

Из чего состоит бюджет движения денежных средств

Бюджет движения денежных средств достаточно объемен, так как охватывает широкий круг деятельности. Для упрощения все операции формируются в три группы, в зависимости от их характера и назначения. Выделяют:

- Инвестиционную деятельность.

- Операционную деятельность.

- Финансовую деятельность.

Инвестиционная деятельность

Включает в себя любые размещения капитала, которые в перспективе могут принести прибыль. Например, такими тратами могут считаться вложение активов предприятия в дочернюю компанию или расход выручки на обновление оборудования. Также стоит помнить, что компания может покупать ценные бумаги, недвижимость, предоставлять кредиты и займы. Все это тоже считается инвестициями.

Операционная деятельность

Основная цель операционной деятельности предприятия — извлечение прибыли из конечного продукта. Поэтому затраты в этом разделе покрывают затраты на производство и реализацию, а также текущие потребности. Например, можно выделить расходы на:

- производство продукта,

- логистику,

- оплату труда персоналу,

- содержание помещений и оборудования в рабочем виде,

- реализацию товаров.

Операционная деятельность охватывает не только изготовление, но и хранение, сбыт и торговлю. Во всех компаниях набор стей движения денег разный потому, что он отражает особенности работы. Тем не менее, основной набор у всех компаний очень похож.

Чаще всего, операционная деятельность является основным объектом при составлении БДДС, так как она в первую очередь страдает на предприятиях с длинным финансовым циклом.

Финансовая деятельность

Предприятие заинтересовано в том, чтобы привлекать дополнительные средства. Источниками финансов могут быть банковские займы или вклады учредителей. В разделе финансовая деятельность отражаются обороты кредитных средств, займы, которые взяла организация.

Дополнительные деньги не считаются выручкой, они всегда направлены внутрь предприятия. Средства идут либо на покрытие разрыва между расходами и доходами, либо инвестируются в производство, оборудование, персонал.

Обратная сторона финансовой деятельности — выплаты процентов, возврат займов

Профессиональная помощь в бюджетировании – обзор ТОП-3 компаний по предоставлению услуг

Хотите наладить бюджетирование на предприятии быстро и профессионально? Привлекайте опытных специалистов из профильных компаний.

Экспертный отдел журнала «ХитёрБобёр» провёл мониторинг рынка услуг и выбрал три наиболее надёжные фирмы, специализирующиеся на постановке бюджетирования и финансового учёта.

1) Вест Концепт

Год основания компании – 2003. Сегодня это лидер системной интеграции не только в РФ, но и на всей территории СНГ. Фирма предлагает весь спектр информационных систем для бизнеса. Сотрудники помогут выбрать нужную систему, установят, протестируют и запустят её в работу на предприятии заказчика.

Компания выполнила несколько сотен успешных проектов по внедрению автоматизации бюджета и управления бизнесом. Сотрудники «Вест Концепт» — специалисты высочайшего уровня с многолетним опытом практической работы. Они наладят общее бюджетирование на объекте или возьмут на себя конкретные структуры – отдел продаж, производство или складские процессы.

2) СофтПром

Компания предлагает полный контроль и прозрачность бюджетирования, а также свободу от рутинных расчетов и ошибок. Специализация «СофтПром» — установка уникальных платформ для автоматизации бюджета.

ПО от этой организации – это продукты российской разработки, сочетающие простоту в управлении с возможностью обрабатывать колоссальные объёмы информации. Компания разработает индивидуальную бюджетную модель любой сложности, проведёт тренинг сотрудников компании-заказчика, внедрит систему бюджетирования под ключ.

3) АРВО

Сервисная компания по внедрению информационных решений в бизнес-проекты. Автоматизация управления, бюджетирования, управленческой отчётности и прочих бизнес-процессов. АРВО занимается заказами от «а» до «я» — проводит анализ работы предприятия, создаёт проект автоматизации бюджета или управления, внедряет решение и контролирует его исполнение.

Реализация бюджетирования проектов Primavera Enterprise

Бюджетирование сверху вниз

Составление бюджета сверху вниз является ключевым фактором планирования проектов предприятия. Большие компании, как правило, имеют дело с большими бюджетами и множеством проектов, требующих долгосрочного планирования. Детали подобных проектов, как правило, могут быть достаточно подробно определены только по прошествии некоторого времени после формирования первоначального плана.

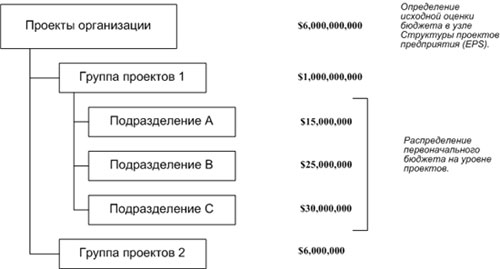

Применение Р3е существенно облегчает процесс составления бюджета сверху вниз. Финансовые менеджеры, и лица, ответственные за принятие решений, связанных с инициированием проектов, как правило, производят оценку бюджетов на высшем уровне иерархии. Эти оценки определяются для каждого узла структуры проектов предприятия (EPS), после чего руководители проектов могут распределять бюджеты по проектам, за которые они несут ответственность. После определения бюджета на уровне EPS возможна разбивка сумм, выделенных на каждый из проектов, по месяцам.

В следующем примере показано распределение в узле EPS бюджета в 6 миллиардов долларов, выделенных на проекты организации. Затем данная сумма распределяется по всем узлам EPS и проектам.

Рисунок 5. Пример распределения бюджета сверху вниз

Также, при бюджетировании сверху вниз определяются планы финансирования, планы поступления средств и отклонения между этими показателями, позволяющие контролировать финансовую составляющую проекта. Логическая схема бюджетирования сверху вниз, реализованная в пакете Primavera Enterprise, представлена на рисунке 6.

Рисунок 6. Схема бюджетирования сверху вниз, реализованная в пакете Primavera Enterprise

После установки общего бюджета на уровне EPS следует выполнить распределение бюджета каждого узла EPS и проекта по месяцам, то есть, разработать план финансирования. План финансирования позволяет контролировать поток денежных средств и отслеживать отклонения.

Р3е позволяет сравнить ежемесячные суммы узла EPS (планы финансирования и планы поступления средств) с ежемесячными суммами проектов данного узла (распределенный план финансирования и распределенный план поступления средств). В том случае, если план финансирования узла EPS не совпадает с общей суммой планов финансирования отдельных проектов, производится расчет отклонений, как показано на рисунке 6.

Бюджетирование снизу вверх

Определение бюджетов в Primavera Enterprise может производиться и снизу вверх. Ответственные за планирование проектов совместно с руководителями проекта и руководителями отделов оценивают бюджетные суммы и загрузку ресурсов, назначенных на каждую из работ. Подобный процесс требует большего времени и усилий, чем оценка бюджета сверху вниз, но позволяет получить детальную информацию для более точного анализа проектов.

В пакете Primavera Enterprise этот процесс построен следующим образом: для каждого ресурса в справочнике ресурсов указывается цена за единицу (расценка). Затем производится вычисление бюджетных затрат, для чего бюджетное количество умножается на расценку. Суммарные бюджетные затраты на работу включают также все расходы, назначенные на работу. Для объединения затрат на более высоком уровне создаются макеты, такие, как макет по WBS, проекту или EPS.

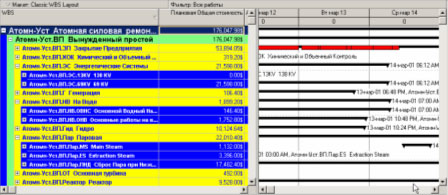

Например, на следующем рисунке приведен макет, представляющий в обобщенном виде бюджетные затраты по каждой из работ уровня WBS.

Рисунок 7. Пример бюджетирования снизу вверх в пакете Primavera Enterprise

Для просмотра затрат “более высокого уровня” можно создать макет, представляющий затраты на уровне EPS/проекта. Данные бюджеты определяются на основе оценок сверху вниз. Пример такого макета представлен на рисунке 8.

Рисунок 8. Сопоставление оценок бюджета, полученных с применением методик формирования бюджета снизу вверх и сверху вниз

Контроль бюджета проектов

Для осуществления эффективного контроля бюджета, в Primavera Enterprise включены инструменты анализа по методике освоенного объема. Методика освоенного объема и ее реализация в программном обеспечении Primavera более подробно описаны в .

После завершения проектов Р3е позволяет записывать и сохранять данные о прибыли, возврате инвестиций (ROI) и чистой приведенной стоимости (NPV) для каждого проекта. Данное значение облегчает процесс стратегического планирования при принятии решений о реализации схожих проектов в будущем. Пример отображения показателя ROI в Primavera Enterprise приведен на рисунке 9.

Рисунок 9. Пример отображения показателя ROI в Primavera Enterprise

Также анализ ROI применим и на этапах планирования и выполнения проекта, что полностью соответствует модели, описанной выше. В пакете Primavera Enterprise ROI рассчитывается, как:

Какие бюджеты бывают

Финансовые планы и бюджеты составляют на разные промежутки времени. Они бывают:

- долгосрочные — от 1 года

- краткосрочные — на месяц, квартал, год.

Долгосрочное планирование определяет допустимые темпы расширения предприятия и повышение стоимости бизнеса. А краткосрочное — обеспечивает постоянную платежеспособность предприятия.

В плане последовательности — бюджеты формируют вначале для каждого подразделения, а потом сводят их в основной бюджет по предприятию. В Америке его называют Master Budget.

Схема бюджетирования предприятия

Рассмотрим, что входит в эти бюджеты и для чего они нужны.

- 1. Операционное бюджетирование. Это, по сути, план деятельности предприятия на год. Сюда входят такие бюджеты:

- бюджет продаж — в нем фиксируется, сколько товара предприятие планирует сбыть в течение месяца или квартала. Делается с разбивкой по видам и группам продукции. Помогает составить остальные бюджеты организации.

- бюджет производства — позволяет корректировать объемы сбыта, производства и товарных запасов с учетом плана продаж.

- бюджет затрат предприятия на оплату труда — учитывает как сдельную, так и фиксированную части зарплат.

- бюджет коммерческих расходов — к ним относятся затраты на маркетинг, партнерские выплаты, транспорт и пр.

- бюджет управленческих расходов — сюда входят выплаты налогов, коммунальных услуг, процентов по кредитам, содержание бухгалтерии и пр.

- 2. Балансовый бюджет. Этот документ отражает планируемые суммы активов и пассивов на отчетный период.

- 3. Финансовый бюджет. В нем указывают возможные источники денежных средств и то, как их планирует использовать компания. К нему также относятся:

- инвестиционный бюджет — в документе запланированы вложения в развитие бизнеса, например, расходы на закупку нового оборудования или открытие нового филиала.

- кассовый бюджет — это смета ожидаемых поступлений и расходов финансовых поступлений за отчетный период.

Еще бюджеты делят на фиксированные и гибкие. В первом случае финансовые показатели не пересматривают (фиксированный вид считается классической формой бюджетирования). Гибкие бюджеты можно корректировать.

В условиях неопределенности, компании практикуют средний вариант — «скользящие» бюджеты. Их обновляют каждый квартал. Пересчитывают плановые значения, что позволяет быстро реагировать на изменения экономики.

Главные составляющие системы бюджетирования

Внедрение системы бюджетирования в организацию существенно снижает временные и денежные траты на достижение целей. Позволяет координировать работу отделов и вносит четкость в поставленные цели и план их достижения по заданным критериям, а также предвидеть проблемы до их появления.

Основные факторы, влияющие на работу с бюджетом:

- вид деятельности организации;

- определенные ограничения (например, объем производства, количество спроса);

- стратегические цели и планы;

- организация управления и рабочих процессов;

Для наибольшей эффективности и простоты реализации система бюджетирования составляется из комплексного планирования всего предприятия и расчета смет для структурных подразделений. Такой подход обеспечит устойчивую производственную работу и понятную механику внедрения.

Этапы составления регламента о бюджетировании

Регламент о бюджете составляется в 2 этапа. На каждом из них нужно учесть нюансы, которые могут отразиться не только на дальнейшем процессе исполнения бюджетов, но и на всей системе управления финансами компании.

Этап 1. Подготовка документов

На первом этапе определяются форматы внутрифирменных документов, необходимых для оформления бюджетного процесса: от заявок на платежи по операционной деятельности и заканчивая самими бюджетами (как операционными, так и финансовыми). Сюда же входят правила согласования бюджетов для различных ЦФО. Правила составления и сроки подачи плановых форм и отчетов должны быть понятны всем участникам бюджетного процесса.

ПримерНа крупном промышленном предприятии вели операционные бюджеты, включая бюджет доходов и расходов (далее — БДР), а финансовые бюджеты не составляли. Это было связано с тем, что БДР давал менеджменту важные показатели по маржинальной и чистой прибыли за отчетный период. И на их фоне финансовые бюджеты казались лишним балластом в бюджетном цикле предприятия.

Но когда в компании при наличии прибыли стало не хватать денежных средств, эффективно управлять финансами по одному БДР стало сложно. Так как бюджет не показывал реальный поток «живых» денег в компании. Так возникла необходимость составлять еще и финансовые бюджеты.

Этап 2. Обучение участников бюджетного процесса

После составления операционных и финансовых бюджетов, персонал необходимо научить работать в рамках утвержденного регламента. Без этого не получится эффективно внедрить систему бюджетирования.

ПримерВ центральном офисе крупной торговой компании разработали Положение о бюджетировании. Руководителям филиалов без предварительного обучения прислали заполнить бюджетные формы. Каждый филиал заполнил формы по-своему. Из-за этого не получилось свести достоверную консолидированную отчетность по организации. Внедрить систему бюджетирования удалось только после того, как центральный офис сформировал пробный бюджет, подготовил документы с описанием бюджетного процесса и организовал обучение для специалистов «на местах».

Письменная регламентация бюджетного процесса решает множество организационных вопросов, упрощает внедрение бюджетов и контроль за их исполнением. Положение о бюджетировании необходимо в первую очередь крупным организациям и холдингам, состоящим из нескольких компаний. Это дает общее понимание составления бюджета для нескольких финансовых департаментов и делает их работу стабильной. Если структура компании небольшая либо часто меняется, необходимо прописать в документе все возможные изменения и мотивацию, чтобы сотрудники действовали слаженно и не потеряли интерес к бюджету.

Хотите стать экспертом по бюджетированию на предприятии? Зарегистрируйтесь на онлайн-тренинг по бюджетированию, чтобы по собственному графику научиться эффективно разрабатывать бюджеты для компании любого масштаба.

Тренинг по бюджетированию

Приходилось ли вам составлять положение о бюджетировании?

БЮДЖЕТ ПРОДАЖ

Бюджет продаж относится к вспомогательным бюджетам. Он предназначен для отражения информации о запланированном объеме сбыта, цене реализации единицы продукции и планируемом доходе от продажи каждого вида продукции. Зачастую в бюджет дополнительно включают раздел «График поступления денежных средств» с информацией о планируемых сроках получения денежных средств от реализации.

График поступления денежных средств необходим, если компания может реализовать товар и получить за него выручку в разные отчетные периоды, что не редкость при использовании системы оплаты «авансовый платеж – окончательный расчет».

Обычно планирование осуществляют для календарного года с дальнейшей детализацией по кварталам, месяцам и другим отчетным периодам. В планирование бюджета продаж могут быть вовлечены многие структурные подразделения компании: коммерческий отдел, договорной отдел, отдел сбыта, отдел маркетинга, отдел продаж, экономический отдел, отдел бюджетирования и др.

Порядок формирования бюджета продаж и контроля за его исполнением

Этап 1. Разрабатывают регламент бюджетирования, в котором должны быть определены ответственные структурные подразделения, сроки предоставления информации, сроки формирования бюджета продаж, формы и рекомендации по его заполнению и др.

Этап 2. Собирают данные о состоянии рынка сбыта, его конъюнктуры; анализируют конкурентов (включая потенциальных), их ценовую политику, преимущества и недостатки; оценивают собственную конкурентоспособность и финансовые возможности потенциальных покупателей.

Этап 3. Собирают данные о заключенных и планируемых к заключению договорах на поставку выпускаемой продукции (оказание услуг, выполнение работ).

Этап 4. Собирают данные о фактических объемах реализации предшествующих периодов.

Этап 5. Формируют бюджет продаж на календарный год с детализацией.

Этап 6. Собирают информацию об имеющихся условиях оплаты (или планируемых условиях оплаты в случае еще не заключенных договоров) за товары, услуги или работы.

Этап 7. Формируют График поступления денежных средств как составную часть бюджета продаж.

Этап 8. Ежемесячно (еженедельно, ежеквартально, ежедневно) контролируют исполнение бюджета в части объемов реализации (в натуральном и стоимостном выражении), исполнения покупателями/заказчиками условий заключенных договоров.

Этап 9. Составляют отчет об исполнении бюджета продаж, чтобы выявить отклонения плановых показателей от фактических (как правило, отчеты исполнения бюджетов формируют на ежемесячной основе).

Этап 10. Корректируют бюджет продаж на основании отчета об исполнении бюджета (в случае значительных отклонений фактических показателей от плановых).

Замечания

- Бюджет продаж можно назвать первым шагом в системе бюджетирования, так как с этого документа начинается любое планирование.

- На основе информации бюджета продаж формируют остальные операционные планы.

Рассмотрим пример оформления бюджета продаж с детализацией по кварталам (табл. 1).

|

Таблица 1. Бюджет продаж с детализацией по кварталам, тыс. руб. |

|||||

|

Показатель |

Период |

Итого |

|||

|

I кв. |

II кв. |

III кв. |

IV кв. |

||

|

Прогноз продаж |

|||||

|

Товар № 1 |

|||||

|

Планируемый объем продаж, ед. |

120 |

140 |

140 |

160 |

560 |

|

Прогнозируемая цена реализации единицы продукции |

10 |

10 |

10 |

12 |

х |

|

Выручка от реализации |

1200 |

1400 |

1400 |

1920 |

5920 |

|

Товар № 2 |

|||||

|

Планируемый объем продаж, ед. |

210 |

250 |

250 |

290 |

1000 |

|

Прогнозируемая цена реализации единицы продукции |

4000 |

4000 |

4000 |

6000 |

х |

|

Выручка от реализации |

840 |

1000 |

1000 |

1740 |

4580 |

|

Итого выручка |

2040 |

2400 |

2400 |

3660 |

10 500 |

|

График поступления денежных средств |

|||||

|

Остаток дебиторской задолженности на начало периода |

х |

||||

|

Первый квартал |

2040 |

2040 |

|||

|

Второй квартал |

2400 |

2400 |

|||

|

Третий квартал |

2400 |

2400 |

|||

|

Четвертый квартал |

3660 |

3660 |

|||

|

Остаток дебиторской задолженности на конец периода |

х |

Раздел «Прогноз продаж» содержит данные о прогнозных объемах продаж каждой номенклатуры выпускаемой продукции (в натуральном и стоимостном выражении) с учетом планируемой стоимости реализации единицы продукции.

В разделе «График поступления денежных средств» представлены сведения о планируемых сроках поступления от покупателей или заказчиков денежных средств за отгруженную продукцию. В данном случае поступления планируются в месяце реализации, то есть условия оплаты не предполагают предоплаты.