Заполнение формы 4-фсс в 2021 году

Содержание:

- Какой бланк использовать?

- Тарифная ставка отчислений в фонд социального страхования

- Форма 4 ФСС за 2 квартал 2021 года

- Для чего осуществляется заполнение и проверка 4-ФСС онлайн

- Проверка 4-ФСС по контрольным соотношениям (КС)

- Штрафы по 4-ФСС в 2021 году

- Форма отчетности для ФСС

- Сроки сдачи расчета 4-ФСС

- Подготовка отчета 4-ФСС

- Ответственность за несдачу отчета 4-ФСС

- Расходы на выплату пособий

Какой бланк использовать?

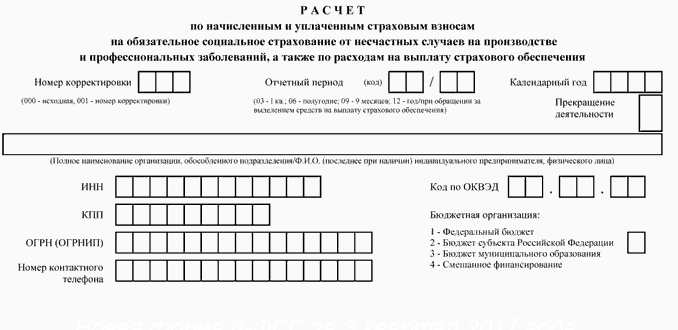

Актуальной для сдачи расчета за 9 месяцев 2020 года является форма 4-ФСС, последняя редакция которой утверждена приказом ФСС РФ от 7 июня 2017 г. №275 «О внесении изменений в приложения № 1 и № 2 к приказу Фонда социального страхования Российской Федерации от 26 сентября 2016 г. № 381 «Об утверждении формы расчета по начисленным и уплаченным страховым взносам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения и Порядка ее заполнения»». Отчет этой форме сдаётся далеко не в первый раз, поэтому «новой» форму можно назвать весьма условно.

Кто и когда должен сдавать форму?

Расчет должны сдавать в подразделения Фонда Социального Страхования все организации и индивидуальные предприниматели, которые выплачивают физическим лицам вознаграждения, подлежащие обложению взносами на обязательное социальное страхование (п. 1 ст. 24 Закона от 24.07.1998 № 125-ФЗ).Однако, если ИП не является страхователем (то есть не имеет работников и не выплачивает им вознаграждение), то обязанности сдавать отчет в фонд за «травматизм и профессиональные заболевания» не возникает.

В соответствии с п.1 ст. 24 Закона от 24.07.1998 № 125-ФЗ установлены следующие сроки сдачи отчета:

- на бумажном носителе не позднее 20-го числа месяца, следующего за отчетным периодом;

- в форме электронного документа не позднее 25-го числа месяца, следующего за отчетным периодом

Страхователи, у которых среднесписочная численность физических лиц, в пользу которых производятся выплаты и иные вознаграждения, за предшествующий расчетный период превышает 25 человек, и вновь созданные (в том числе при реорганизации) организации, у которых численность указанных физических лиц превышает такой предел, представляют расчеты по начисленным и уплаченным страховым взносам в территориальный орган ФСС в форме электронных документов, подписанных усиленной квалифицированной электронной подписью.

Если среднесписочная численность за предшествующий расчетный период составляет 25 человек или менее, то страхователь вправе подавать документы как на бумажном носителе, так и в форме электронных документов.

Последний срок сдачи 4 ФСС за Ⅲ кв. 2020 года:

В связи с эпидемией коронавируса срок сдачи 4-ФСС за Ⅲ квартал 2020 года не переносится.

Поэтому отчет на «бумаге» сдаем 20 октября , а по электронке — 26 октября (поскольку 25 число является выходным днем)

Обратите внимание!Поскольку 25 октября 2020 года — воскресенье, рекомендуется сдать отчет 4-ФСС до 23.10.2020 года. Связано это с тем, что возможность переноса срока на следующий ближайший рабочий день законом от 24.07.1998 №125-ФЗ не предусмотрена

Если всё же представить формуляр в понедельник 26.10.2020 года, то при получении возражений территориально фонда, можно сослаться на письмо Минздравсоцразвития от 16.09.2011 № 3346-19, которое гласит о возможности переноса крайнего срока на близлежащую рабочую дату.

Куда сдавать расчет

Если страхователь не имеет обособленных подразделений, то расчет нужно представить в территориальное отделение соцстраха по месту регистрации страхователя (п. 1 ст. 24 Федерального закона от 24.07.1998 № 125-ФЗ).Если же у страхователя есть обособленные подразделения, то форму надо представлять по местонахождению обособленного подразделения при условии, что обособленное подразделение имеет свой расчетный (лицевой) счет в банке и оно самостоятельно начисляет зарплату и производит выплаты работникам.

Тарифная ставка отчислений в фонд социального страхования

Тарифная ставка утверждается законодательно. В 2021 году, согласно ст. 425 НК РФ, она равна 2,9 % от фонда заработной платы, база для исчисления взносов не превышает 865 тыс.рублей (в 2018 году – 815 тыс.руб.).

При расчете суммы выплаты за иностранных граждан (за исключением высококвалифицированных специалистов, там ставка выше) тарифная ставка составляет 1,8 %.

Пониженная ставка в 2 % до 2023 года применяется, согласно ст. 427 НК РФ, в случае, если:

- плательщик взносов является российской организацией, ведущей деятельность в сфере информационных технологий (разработка и внедрение программного обеспечения, разработка и ведение баз данных);

- плательщик является российской организацией, создающей и реализующей мультфильмы.

Ставка 1,5 % применяется ИП и юр.лицами, являющиеся членами следующих особых экономических зон РФ (срок окончания льготного периода законодательством не установлен):

- свободной экономической зоны «Крым и Севастополь»;

- территорий опережающего экономического развития;

- свободного порта Владивосток;

- особой экономической зоны «Калининградская область».

От уплаты отчислений в ФСС года освобождаются (ст. 427 НК РФ):

- до 2027 года – российские организации, производящие выплаты экипажам судов (морских, речных), зарегистрированным в Международном реестре судов (кроме судов, транспортирующих и отгружающих нефть и нефтепродукты в портах РФ);

- до 2024 года – некоммерческие организации (НКО) и благотворительные организации, применяющие упрощенную систему налогообложения (УСН);

- организации, являющиеся членами проектов по инновациям (научно-технические центры, в том числе – Сколково). Дата окончания льготного периода не установлена.

К сведению: плательщики в ФСС по льготному тарифу (или освобожденные от уплаты) должны соответствовать ряду установленных требований (например, для организаций-создателей программного обеспечения: доля доходов от этой деятельности не должна быть меньше 90 % от общего дохода фирмы).

Подробней об условиях предоставления льготы по уплате взносов в ФСС можно прочитать по этой ссылке.

Форма 4 ФСС за 2 квартал 2021 года

В 2021 году расчет по страховым взносам на страхование от несчастных случаев на производстве и профзаболеваний сдается по форме 4 ФСС. Эта форма утверждена Приказом фонда соцстраха от 26.09.2016 № 381 с изменениями, внесенными Приказом ФСС от 07.06.2017 № 275, который уточнил эту форму, внося изменения в титульный лист и табл. 2. Поэтому «новой» форму можно называть весьма условно.

Расчет взносов на «травматизм» страхователи представляют в Фонд социального страхования. Форму 4-ФСС ежеквартально обязаны подавать в соцстрах все организации, а также предприниматели, кроме ИП без работников, не зарегистрированных в Фонде соцстраха в качестве страхователей.

Порядок заполнения расчета.

Форма состоит из титульного листа и 6-ти таблиц (1, 1.1, 2,4–5).

В соответствии с письмом ФСС от 09.03.2021 № 02-09-11/05-03-5777 все страхователи:

- в таблице 2 не заполняются показатели строки 15 «Расходы по обязательному социальному страхованию»;

- таблица 3 не заполняется и не представляется.

Правила заполнения такие:

- Титульный лист и таблицы 1, 2, 5 заполняют все страхователи (п. 2 Порядка) – это обязательно для всех.

- Те таблицы, которые остались, заполняют только, если есть соответствующие им показатели. Если их нет, то они не заполняются и не сдаются. Например, лист 1.1 заполняют, если есть договора о направлении персонала для выполнения работ иному юрлицу. Таблица 3 не заполняется. В 4 листе указывают количество пострадавших и страховые случаи.

- Данные вписываются с помощью принтера или вручную черной или синей ручкой. Буквы должны быть печатными.

- В каждое поле вписывают только одно значение или ставится прочерк.

- Ошибки исправляются путем перечеркивания и вписывания нового значения с подписью страхователя под этими данными с указанием даты, а также ставится печать на этом месте. Корректирующие средства не применяются – это запрещено.

Порядок заполнения такой:

- Сначала заполняются бланки. Далее ставятся номера страниц в поле «стр.». На каждой странице в верхней части ставится регистрационный номер страхователя и код подчиненности.

- Каждая страница в конце подписывается страхователем, также указывается дата.

- Титульную часть заполняет страхователь, кроме тех мест, где указано, что они заполняются работниками фонда. В графе «Номер корректировки» указывают код «000», если сдают первичный расчет. Если же в нем есть изменения и уточнения, то указывается номер, какой расчет с изменениями подается.

- При подаче документа за первый квартал или за 6, 9, 12 мес. в графе «Отчетный период (код)» заполняют только первые две ячейки, а если обращаются за выделением денег по страховке, то только две последние.

- Отчетные периоды – первый квартал, 6 и 9 мес. – обозначаются цифрами 3, 6, 9. Расчетный период – это календарный год и он обозначается цифрой «12».

- Если деятельность прекращена, то в поле «Прекращение деятельности» проставляется буква «Л», если предприятие работает – не ставят ничего.

- Если коды организаций меньше, чем ячеек, то в первых ячейках проставляются нули. Например, если код состоит из 10 цифр, а ячеек 12, то в первых двух ставят «00».

- Указывают, сколько раз обращалась организация за страховыми выплатами (больничные, отпуска), например, 01, 02 или больше раз.

- Далее, заполняют реквизиты ИНН, КПП, Ф. И. О. уполномоченных лиц. Затем – шифр страхователя (показывает, есть ли понижение тарифов согласно ст. 212 ФЗ №125) и спецрежимы (01 – для упрощенки, 02 – для временщиков, 03 – для единого налога, для всех прочих – 00).

- Указывают количество персонала, занятого на вредных и опасных работах, сколько инвалидов, женщин.

- Цифрой обозначают, кто подтверждает полноту данных (1 – для руководителя, 2 – для представителя, 3 – для правопреемника).

- В раздел 2 первым делом вносят данные о начислении и выплате взносов, включая по медстрахованию, по декретным отпускам.

- Раздел 3 заполняется теми лицами, которые выплачивали взносы на травматизм.

Ссылки для скачивания:

в Excel

Порядок заполнения формы 4 ФСС скачать в формате doc.

См. также:

Расчет по страховым взносам за 1 квартал 2021 года с примером заполнения.

Для чего осуществляется заполнение и проверка 4-ФСС онлайн

Работодатели, имеющие в штате 25 человек и более, обязаны представлять в ФСС рассматриваемую форму в электронном виде (п. 1 ст. 24 закона «О социальном страховании» от 24.07.1998 № 125-ФЗ). Подробности см. в материале «Кто и в какой форме обязан сдавать расчет по страховым взносам». Данный формат документа может быть заполнен (и проверен на предмет ошибок) двумя популярными способами:

- с помощью специальной программы (например, «1С»), то есть офлайн;

- через сайт ФСС онлайн.

Оба способа предполагают формирование файла 4-ФСС в формате XML, который впоследствии подписывается с помощью ЭЦП и отправляется в ведомство (также разными способами). Поэтому не принципиально, какой из указанных вариантов формирования файла предпочтителен для пользователя. Главное, чтобы XML-файл был корректен — как с точки зрения подлинности, так и с точки зрения полноты отражения в нем отчетных данных.

Если у пользователя нет специальной программы, то задействование ресурсов сайта 4-ФСС будет одним из самых удобных вариантов исполнения обязательства по представлению в ведомство электронного расчета. Онлайн-инструменты от ФСС позволяют сформировать XML-файл отчета, полностью подготовленный для подписания и отправки в фонд.

Изучим подробнее то, каким образом заполняется и проверяется 4-ФСС онлайн через сайт ведомства.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Проверка 4-ФСС по контрольным соотношениям (КС)

Проверка по контрольным соотношениям — это сопоставление данных внутри расчета. В результате в нем выявляют те или иные противоречия или несостыковки. Например, база для начисления страховых взносов (Таблица 1, строка 1) должна быть равна разнице между общей суммой начисленных выплат (Таблица 1, строка 1) и суммами выплат, которые взносами «по травме» не облагают (Таблица 1, строка 2). Если эта формула не соблюдается, то в расчете ошибка.

В отношении расчета по страховым взносам Фондом социального страхования утверждено около 80 контрольных соотношений. Их состав иногда меняется. В нашем сервисе все соотношения поддерживаются в актуальном состоянии. После выхода новых КС мы дополняем сервис нужными проверками.

Чаще всего ошибки, по которым срабатывают КС, допускают при расчете:

- итогового сальдо расчетов с фондом;

- суммы взносов, начисленных к уплате;

- суммы взносов, указанных в расчете на начало отчетного периода.

Сальдо расчетов с фондом (КС 23)

Зачастую в расчете по «травматическим» взносам нарушено контрольное соотношение 23. Оно касается данных Таблицы 2 в которой приводят данные расчетов по взносам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний. По контрольным соотношениям должно соблюдаться следующее равенство. Сумма строк 8 (взносы по травме к уплате) и 9 (задолженность территориального органа ФСС) должна быть равна сумме строк 18 (уплаченные и списанные суммы взносов) и 19 (задолженность организации или ИП по взносам). Если это равенство не выполнено, то ошибка допущена в любой из перечисленных строк. Показатель в них либо завышен, либо занижен.

Перечисленные строки расчета взносов на страхование от несчастных случаев и профзаболеваний должны быть заполнены так:

Взносы к уплате (КС 5)

Это соотношение предназначено для проверки правильности заполнения строки 2 в Таблице 2. Здесь приводят сумму взносов, начисленных за отчетный период (квартал, полугодие, 9 месяцев и год). Для расчета показателя в строке 2 используют данные Таблицы 1. Из общей суммы выплат сотрудникам, облагаемых взносами (строка 3), вычитают выплаты в пользу работников-инвалидов (строка 4). К полученному результату прибавляют 60% от выплат инвалидам. Затем эту сумму умножают на страховой тариф с учетом скидки или надбавки (строка 9). Значение, рассчитанное по этой формуле, может отличаться от показателя строки 2 графы 3 Таблицы 2 не более чем на один рубль. Если эти правила не выполняются ошибка допущена либо в строке 2 Таблицы 2, либо в перечисленных строках Таблицы 1.

Правильно заполненный расчет по взносам на травму выглядит так:

Таблица 1 «Расчет базы для начисления страховых взносов»

По данным Таблицы 1 сумма взносов на страхование «по травме» составит:

- 1-й месяц — 448 руб. (16 000 руб. х 2,8%);

- 2-й месяц — 644 руб. (23 000 руб. х 2,8%);

- 3-й месяц — 728 руб. (26 000 руб. х 2,8%).

- Итого — 1820 руб. (448 + 644 + 728).

Эти данные переносят в Таблицу 2 расчета.

Таблица 2 «Расчеты по обязательному социальному страхованию от несчастных случаев …»

Взносы на начало периода (КС 2)

При проверке расчета 4-ФСС часто не выполняется контрольное соотношение 2. Оно касается данных строки 2 «На начало отчетного периода» Таблицы 2. Здесь приводят сумму взносов по травме, начисленных на начало I квартала, полугодия, 9 месяцев и года. Сумма взносов за прошлый отчетный период должна безошибочно переноситься из строки 2 графы 3 Таблицы 2 расчета за этот период в строку 2 “На начало отчетного периода” графы 1 расчета за текущий период. Например, в I квартале здесь будет прочерк. В расчете за полугодие здесь будут данные за I квартал, в расчете за 9 месяцев — данные из расчета за полугодие и т. д.

Предположим, что в расчете за I квартал приведены такие данные:

В этой ситуации по строке 2 «на начало отчетного периода» расчета за полугодие будут следующие данные:

Штрафы по 4-ФСС в 2021 году

За сдачу бумажного отчета вместо электронного назначат штраф 200 рублей. Дополнительно возможны предупреждение или штраф для должностных лиц — 300-500 рублей.

Все актуальные даты сдачи отчетности и уплаты налогов можете посмотреть в нашем бухгалтерском календаре. За опоздание со сдачей 4-ФСС положен штраф — 5% от суммы страховых взносов за последние три месяца отчетного периода. Штраф увеличивается на 5% за каждый полный и неполный месяц просрочки, но не может быть меньше 1 000 рублей и больше 30% от суммы взносов. Также предусмотрена административная ответственность для должностных лиц — штраф 300-500 рублей.

Форма отчетности для ФСС

Отчетность в Фонд социального страхования — это расчет по форме 4-ФСС, в котором фиксируется информация о взносах «на травматизм». Бланк отчета, а также правила его заполнения регламентированы Приказом ФСС от 26.09.2016 г. № 381.

Предполагалась, что в 2021 году форма бланка будет изменена в связи с тем, что именно с этого года по всей стране распространена система прямых выплат через ФСС. Но на данный момент никаких корректировок в отчет не внесено, а потому его нужно формировать на старом бланке.

Однако все же в 2021 году есть некоторые изменения, о чем ФСС указал в Письме от 09.03.2021 г. № 02-09-11/05-03-5777. В частности, с этого года не нужно заполнять:

- строчку 15 в таблице 2;

- таблицу 3.

Предоставим письменный отчет по ошибкам. Анализируем более 30 параметров

- Неправильное указание НДС в документах;

- Отсутствие счетов-фактур, проверка дублей;

- Неправильный учет ТМЦ (пересорт, неверная последовательность прихода и расхода);

- Дублирование элементов (номенклатура, валюты, контрагенты, договоры и счета и т.д.);

- Ошибки во взаиморасчетах («красные» и развернутые сальдо по документам расчетов или договоров на счетах 60, 62, 76.);

- Контроль заполнения реквизитов в документах (контрагенты, договоры);

- Контроль (наличие, отсутствие) движений в документах и другие;

- Проверка корректности договоров в проводках.

Подробнее Заказать

Сроки сдачи расчета 4-ФСС

Сроки сдачи отчета по страхованию «на травматизм» содержатся в п. 1 ст. 24 Закона от 24.07.1998 г. № 125-ФЗ. Но в нормативно-правовом акте не указано, что делать, если срок приходится на выходной день или праздник. Однако есть Письмо Минэкономразвития от 16.09.2011 г. № 3346-19, в котором указано, что в этом случае срок продлевается до первого рабочего дня.

Срок сдачи электронного отчета 4-ФСС

Если 4-ФСС подается в электронном формате, то направить его нужно в течение 25-ти дней по окончании отчетного квартала.

Электронный расчет подают работодатели при среднесписочной численности персонала от 26 человек. Кроме того, электронный документ направляют и вновь созданные организации (в т.ч. через реорганизацию) с численностью от 26 человек.

Срок сдачи бумажного отчета 4-ФСС

Если 4-ФСС подается в бумажном виде, то сдать его нужно в течение 20 дней по окончании отчетного квартала.

Бумажный расчет подают работодатели при среднесписочной численности персонала до 25 человек. Кроме того, бумажный документ направляют и вновь созданные организации (в т.ч. через реорганизацию) с численностью до 25 человек.

Общие сроки сдачи отчета 4-ФСС в 2021 году

При сдаче расчета 4-ФСС в 2021 году нужно ориентироваться на такие сроки:

|

Период |

Бумажный формат |

Электронный формат |

|

1 квартал |

20 апреля |

26 апреля |

|

Полугодие |

20 июля |

26 июля |

|

9 месяцев |

20 октября |

25 октября |

|

Год |

20 января 2022 г. |

25 января 2022 г. |

Подготовка отчета 4-ФСС

Подготовить отчет 4-ФСС можно в сервисе, размещенном на сайте ФСС. Для этого нужно поставить на ПК специальную программу, скачать сертификаты для подписания расчета.

Кроме того, сдать электронный 4-ФСС можно через оператора ЭДО. Для этого обязательно нужно заключить договор и получить ЭЦП. В этом случае после отправки пользователь получает квитанцию о приеме (если отчет принят) или протокол контроля (если отчет не прошел контроль).

Есть еще один удобный вариант — заполнить отчет 4-ФСС в учетной программе 1С, а затем напрямую без выгрузки на компьютер отправить его в ФСС, используя сервис 1С-Отчетность.

Ответственность за несдачу отчета 4-ФСС

Если работодатель не сдаст вовремя отчет 4-ФСС, ему назначат штраф — 5% от размера взносов по расчету, начисленных за 3 последних месяца. Штраф устанавливается за каждый полный и неполный месяц задержки по сдаче отчетности. Максимальная сумма штрафа — 30% от размера этих взносов, а минимальная — 1 000 руб.

Если работодатель обязан сдать электронный 4-ФСС, а подал бумажный, также предусмотрен штраф — 200 руб.

Сервисы, помогающие в работе бухгалтера, вы можете приобрести здесь.

Хотите установить, настроить, доработать или обновить «1С»? Оставьте заявку!

Декларация по НДС — изменения с отчётности за 3 квартал 2021 года

Календарь бухгалтера на сентябрь 2021 года

Расходы на выплату пособий

Взносы на травматизм. Пособия не облагаются взносами на травматизм. Сумму пособий надо показать в столбце 5 таблицы 6.

Помимо этого суммы выплаченных пособий надо отразить отдельно в таблице 2. Здесь показывают только фактически выплаченные пособия за счет фонда. То есть если бухгалтер рассчитал пособие, но пока его не выдал, то сумму заносить в расчет не надо. Общую сумму расходов на выплату пособий заносят в строку 15 таблицы 1. Этот показатель уменьшает сумму начисленных взносов.

Уточненный расчет

Можно подать, если обнаружили, что в первичном расчете:

- допустили ошибки;

- не отразили или не полностью отразили какие-то сведения;

- указали недостоверную информацию.

При этом обязанность подать уточненный расчет есть только в одной ситуации. Организация занизила суммы страховых взносов к уплате. Во всех остальных случаях подача уточненного расчета – это право. А не обязанность организации. Такой порядок установлен пунктом 1.2 статьи 24 Закона от 24.07.1998 .

Уточненный расчет составляют по форме. Которая действовала в периоде, за который вы выявили ошибки. Номер уточненного расчета укажите на титульном листе в поле «Номер корректировки». Например, если вы впервые уточнили расчет за II квартал 2018 года, поставьте номер 001.

Если возникла недоимка, то предварительно перечислите в фонд остаток взносов и пени. Тогда вам не начислят штраф (подп. 1 п. 1.4 ст. 24 Закона от 24.07.1998 № 125-ФЗ).

Организация обязана пересчитать и доплатить взносы. Если фонд повысил тариф из-за смены основного вида деятельности. При этом, когда организация получит уведомление об изменении тарифа. То, скорее всего, расчет за I квартал уже будет сдан. Уточнять его организации не обязательно – пересчет взносов связан не с ошибкой. А с тем, что фонд установил новый тариф. Однако территориальные отделения в некоторых регионах требуют уточнить расчет за I квартал. Поэтому выясните позицию фонда по месту учета организации.

Перерасчет взносов по новому тарифу из-за смены основного вида деятельности покажите в таблице 2 расчета за полугодие:

- по строке 5 «Начислено взносов страхователем за прошлые расчетные периоды» – сумму взносов к доплате;

- строке 16 «Уплачено страховых взносов» – реквизиты платежного поручения и сумму. Если уже успели доплатить пересчитанные взносы;

- строке 19 «Задолженность за страхователем на конец отчетного (расчетного) периода» – сумму пересчета, если еще не успели доплатить взносы.

В строку 2 «Начислено к уплате страховых взносов» пересчет не вносите. Иначе не сойдутся контрольные соотношения. Показатель «на начало отчетного периода» строки 2 таблицы 2 отчета за полугодие. Он должен быть равен начисленным взносам из графы 3 строки 2 таблицы 2 отчета за I квартал (приказ от 09.03.2017 № 83). Кроме того, неоплаченный пересчет не задолженность, поэтому не указывайте его по строке 20.

Фонд соцстраха может уменьшить тариф взносов «на травматизм». Если у организации изменился основной вид деятельности. Пересчитайте взносы по новой ставке с начала календарного года. Переплату можно вернуть или зачесть в счет будущих платежей (ст. 26.12 Закона от 24.07.1998 № 125-ФЗ). При этом безопаснее подать уточненку.

В расчете нет специальных строк, где можно указать, как вы пересчитали взносы. Ревизоры из фонда просто не поймут, откуда возникла переплата. Не забудьте поменять тариф взносов на актуальный. Его указываете в строках 5 и 9 таблицы 1 расчета. В таблице 2 уточненки за I квартал укажите:

- по строке 2 «Начислено к уплате страховых взносов» – начисления, пересчитанные по пониженному тарифу;

- строке 9 «Задолженность за территориальным органом Фонда на конец отчетного (расчетного) периода». И строке 11 «За счет переплаты страховых взносов» – сумму переплаты, которая образовалась у организации;

- строке 16 «Уплачено страховых взносов» – фактически перечисленные суммы взносов.

Как вернуть переплату взносов на «травматизм»

Чтобы вернуть переплату, подайте в фонд заявление по форме 23-ФСС. Уутвержденной приказом от 17.11.2016 № 457. Если решите зачесть переплату в счет будущих платежей, оставьте все как есть. Переплату зачтут автоматически (п. 6 ст. 26.12 Закона № 125-ФЗ). Рассчитывайте взносы, как и раньше, а платите в бюджет меньше, пока переплата не зачтется полностью.