Заполнение формы 4-фсс за 1 квартал 2021 года

Содержание:

- Порядок проверки 4-ФСС в фонде

- 4-ФСС таблица 5: правила заполнения строки 1

- Штрафы по форме 4-ФСС

- Особенности расчета для участников «пилотного проекта»

- Форма 4 ФСС за 2 квартал 2021 года

- Сроки

- Когда подавать 4-ФСС

- Расходы на выплату пособий

- Особенности заполнения

- Сделаем анализ вашей 1С на ошибки для корректной сдачи отчетности, расчета НДС, закрытия периода без ошибок.

- Представление расчета по форме 4-ФСС в органы ФСС РФ

- Ответ на вопрос 1.

- Порядок заполнения таблицы 5 формы 4-ФСС в 2021 году

- В каких случаях необходимо заполнять 4-ФСС

- Что содержит форма 4-ФСС и где взять данные

- Бланк для отчета 4-ФСС

- Появилась ли новая форма 4-ФСС (изменился ли бланк)?

Порядок проверки 4-ФСС в фонде

Если документ передается в фонд в электронном виде он попадает в проверочную программу ФСС. Как мы уже сказали, программа проверяет отчет по ФЛК и контрольным соотношениям. Если в результате будут выявлены ошибки, то расчет могут его не принять или отправить требование об объяснении причин расхождений в форме . Электронный расчет в отделение ФСС можно сдать: по телекоммуникационным каналам; на внешнем носителе флешке с электронной подписью. Чтобы сдавать документ электронно нужно приобрести сертификат электронной подписи у специального удостоверяющего центра, который аккредитован фондом. Список таких центров есть на сайте ФСС.

4-ФСС таблица 5: правила заполнения строки 1

Для показателей, полученных в результате аттестации или спецоценки, отводится строка 1 таблицы 5 в 4-ФСС. Как заполнять в 2017 году данную строку:

Все показатели таблицы 5 отражаются по состоянию на 01.01.2017 г. Если спецоценка проведена в 2021 г., данные о ней будет содержать таблица 5 отчета 4-ФСС, только начиная с отчетности за 1 квартал 2021 г.

Графа 3 — общее число рабочих мест, которые подлежат спецоценке условий труда. Этот показатель заполняется работодателем, даже если оценка не проводилась

Обратите внимание, что количество рабочих мест в таблице 5 графе 3 4-ФСС не всегда равно численности работников – на одном месте могут трудиться несколько сотрудников, но в разные дни, или смены.

Графы 4-6 строки 1 отражают количество рабочих мест, если по ним была проведена спецоценка, или аттестация условий труда до 01.01.2017 г. Если оценка не проводилась, в графах 4-6 указывается «0».

Графы 7 и 8 по строке 1 не заполняются.

Штрафы по форме 4-ФСС

За несоблюдение правил подготовки и сдачи отчета 4-ФСС назначают штрафы. Их можно получить за опоздание со сдачей расчета, несоблюдение порядка представления и отказ показать документы, подтверждающие правильность расчета.

Штраф за опоздание (ст. 26.30 ФЗ № 125-ФЗ). Штраф за это нарушение составит 5 % от суммы взносов, начисленных за последние 3 месяца периода, за который просрочен отчет. Отсчет срока опоздания начинается сразу со дня, следующего за крайней датой. При этом учитываются как полные, так и неполные месяцы

Важно, что заплатить меньше 1 000 рублей за опоздание не получится, но и штраф больше 30 % от страховых взносов не начислят

За просрочку отчета могут оштрафовать не только организацию, но и ее должностных лиц. Штраф в таком случае составит от 300 до 500 рублей (ч. 2 ст. 15.33 КоАП РФ).

Нередко встречается ситуация, когда налогоплательщик добросовестно сдал отчет вовремя, но ФСС его вернул с замечаниями и протоколом проверки, так как нашел ошибки. Тогда налогоплательщик исправляет ошибки и сдает отчет заново, но последний день уже прошел. Даже в такой ситуации проверяющие могут предъявить претензии и попытаться привлечь компанию к ответственности.

Есть шанс оспорить обвинения в суде, так как первоначальный расчет сдан вовремя, а штраф предусмотрен за опоздание с подачей формы. Чтобы избежать разбирательств, никогда не затягивайте сдачу до последнего дня.

Неверная форма отчета (п. 2 ст. 26.30 ФЗ № 125-ФЗ). Если в организации более 25 человек, а отчет несмотря на это был сдан в бумажной форме, компанию оштрафуют на 200 рублей.

Отказ в представлении документов (ст. 26.31 ФЗ № 125-ФЗ). Если ФСС запросит у налогоплательщика документы, которые поясняют расчеты и подтверждают их правильность, то их нужно дать. Отказ или опоздание с представлением влечет штраф 200 рублей за каждый документ.

Особенности расчета для участников «пилотного проекта»

Перечень регионов, принимающих участие в «пилотном проекте» ФСС, увеличивается с каждым годом. Данная категория страхователей должна придерживаться правил, определенных приказом ФСС РФ от 28.03.2017 № 114:

1. Оставляют не заполненными строку 15 таблицы 2 и таблицу 3 следующие регионы:

Карачаево-Черкесская Республика, Нижнегородская область, Астраханская область, Курганская область, Новгородская область, Новосибирская область, Тамбовская область, хабаровский край, Республика Крым, г. Севастополь, Республика Татарстан, Белгородская область, Ростовская область, Самарская область, Республика Мордовия, Брянская область, Калиниградская область, Калужская область, Липецкая область, Ульяновская область, Республика Ингушетия, Марий Эл, Хакасия, Чеченская и Чувашская Республики, Камчатский край, Владимирская, Псковская, Смоленская области, Ненецкий и Чукотский автономные округа, Республика Адыгея, республика Алтай, Республика Бурятия, Республика Калмыкия, Алтайский край, Приморский край, Амурская область, Вологодская область, Магаданская область, Вологодская область, Омская область, Орловская область, Томская область, Еврейская автономная область.

2. Для регионов: Забайкальский край, Архангельская, Воронежская, Ивановская, Мурманская, Пензенская, Рязанская, Сахалинская и Тульская области действуют следующие правила:

- строку 15 таблицы 2 по графе 1 за последние 3 месяца отчетного периода по строкам «1 месяц», «2 месяц», «3 месяц» не заполняют;

- таблицу 3 заполняют данными по расходам по состоянию на 1 июля года вступления в пилотный проект;

- таблицу 3 не заполняют, а, следовательно, и не представляют начиная с 1 квартала года, следующего за годом вступления в «пилотный проект».

С 1 января 2020 года механизм прямых выплат будет реализован еще в 9 субъектах Российской Федерации: Республика Коми, Республика Саха (Якутия), Удмуртская Республика, Кировская, Кемеровская, Оренбургская, Саратовская и Тверская области, Ямало-Ненецкий автономный округ.

С 1 июля 2020 года в пилотном проекте примут участие: Республика Башкортостан, Республика Дагестан, Красноярский и Ставропольский края, Волгоградская, Иркутская, Ленинградская, Тюменская и Ярославская области.

С 1 января 2021 года ФСС перечисляет выплаты работникам напрямую во всех регионах РФ. Поэтому, начиная с отчетности за 1 квартал 2021 года, Абсолютно все страхователи в таблице 2 не заполняют строку 15. Раньше в ней отражали расходы по страхованию на случай травматизма и не заполняют таблицу 3. В ней раскрывали расходы на страхование от несчастных случаев на производстве и профессиональных заболеваний.

Форма 4 ФСС за 2 квартал 2021 года

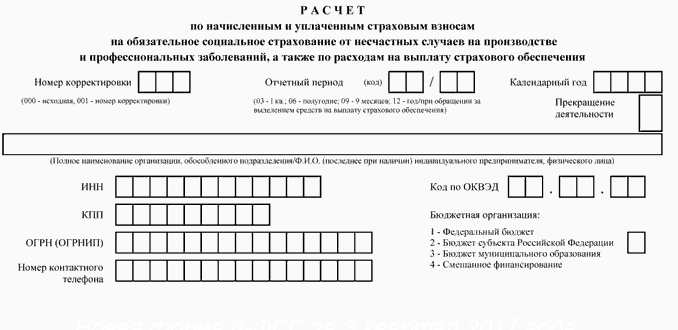

В 2021 году расчет по страховым взносам на страхование от несчастных случаев на производстве и профзаболеваний сдается по форме 4 ФСС. Эта форма утверждена Приказом фонда соцстраха от 26.09.2016 № 381 с изменениями, внесенными Приказом ФСС от 07.06.2017 № 275, который уточнил эту форму, внося изменения в титульный лист и табл. 2. Поэтому «новой» форму можно называть весьма условно.

Расчет взносов на «травматизм» страхователи представляют в Фонд социального страхования. Форму 4-ФСС ежеквартально обязаны подавать в соцстрах все организации, а также предприниматели, кроме ИП без работников, не зарегистрированных в Фонде соцстраха в качестве страхователей.

Порядок заполнения расчета.

Форма состоит из титульного листа и 6-ти таблиц (1, 1.1, 2,4–5).

В соответствии с письмом ФСС от 09.03.2021 № 02-09-11/05-03-5777 все страхователи:

- в таблице 2 не заполняются показатели строки 15 «Расходы по обязательному социальному страхованию»;

- таблица 3 не заполняется и не представляется.

Правила заполнения такие:

- Титульный лист и таблицы 1, 2, 5 заполняют все страхователи (п. 2 Порядка) – это обязательно для всех.

- Те таблицы, которые остались, заполняют только, если есть соответствующие им показатели. Если их нет, то они не заполняются и не сдаются. Например, лист 1.1 заполняют, если есть договора о направлении персонала для выполнения работ иному юрлицу. Таблица 3 не заполняется. В 4 листе указывают количество пострадавших и страховые случаи.

- Данные вписываются с помощью принтера или вручную черной или синей ручкой. Буквы должны быть печатными.

- В каждое поле вписывают только одно значение или ставится прочерк.

- Ошибки исправляются путем перечеркивания и вписывания нового значения с подписью страхователя под этими данными с указанием даты, а также ставится печать на этом месте. Корректирующие средства не применяются – это запрещено.

Порядок заполнения такой:

- Сначала заполняются бланки. Далее ставятся номера страниц в поле «стр.». На каждой странице в верхней части ставится регистрационный номер страхователя и код подчиненности.

- Каждая страница в конце подписывается страхователем, также указывается дата.

- Титульную часть заполняет страхователь, кроме тех мест, где указано, что они заполняются работниками фонда. В графе «Номер корректировки» указывают код «000», если сдают первичный расчет. Если же в нем есть изменения и уточнения, то указывается номер, какой расчет с изменениями подается.

- При подаче документа за первый квартал или за 6, 9, 12 мес. в графе «Отчетный период (код)» заполняют только первые две ячейки, а если обращаются за выделением денег по страховке, то только две последние.

- Отчетные периоды – первый квартал, 6 и 9 мес. – обозначаются цифрами 3, 6, 9. Расчетный период – это календарный год и он обозначается цифрой «12».

- Если деятельность прекращена, то в поле «Прекращение деятельности» проставляется буква «Л», если предприятие работает – не ставят ничего.

- Если коды организаций меньше, чем ячеек, то в первых ячейках проставляются нули. Например, если код состоит из 10 цифр, а ячеек 12, то в первых двух ставят «00».

- Указывают, сколько раз обращалась организация за страховыми выплатами (больничные, отпуска), например, 01, 02 или больше раз.

- Далее, заполняют реквизиты ИНН, КПП, Ф. И. О. уполномоченных лиц. Затем – шифр страхователя (показывает, есть ли понижение тарифов согласно ст. 212 ФЗ №125) и спецрежимы (01 – для упрощенки, 02 – для временщиков, 03 – для единого налога, для всех прочих – 00).

- Указывают количество персонала, занятого на вредных и опасных работах, сколько инвалидов, женщин.

- Цифрой обозначают, кто подтверждает полноту данных (1 – для руководителя, 2 – для представителя, 3 – для правопреемника).

- В раздел 2 первым делом вносят данные о начислении и выплате взносов, включая по медстрахованию, по декретным отпускам.

- Раздел 3 заполняется теми лицами, которые выплачивали взносы на травматизм.

Ссылки для скачивания:

в Excel

Порядок заполнения формы 4 ФСС скачать в формате doc.

См. также:

Расчет по страховым взносам за 1 квартал 2021 года с примером заполнения.

Сроки

Отчет 4-ФСС должен сдаваться ежеквартально. Если он предоставляется в бумажной форме, то не позднее 20 числа того месяца, который следует за кварталом. Если же в электронной форме, то не позднее 25 числа указанного месяца.

Так, при подаче отчета в электронной форме, имеются следующие сроки в 2020 году:

| За первый квартал | до 25 апреля |

| За первое полугодие | до 25 июля |

| За третий квартал (за 9 месяцев) | до 25 октября |

| За полный год | до 25 января будущего года |

При подаче отчета в бумажной форме, определены следующие сроки в 2020 году:

| За первый квартал | до 20 апреля |

| За первое полугодие | до 20 июля |

| За третий квартал (за 9 месяцев) | до 20 октября |

| За полный год | до 20 января будущего года |

Когда подавать 4-ФСС

Срок сдачи 4-ФСС зависит от формы подачи. Существуют две крайние даты представления расчёта: 20 и 25 число месяца, который следует за отчётным. Если форма подаётся на бумаге, то представить её в ФСС нужно до 20 числа, если в электронном виде – до 25 числа. При выпадении крайней отчётной даты на выходной день или праздник срок продлевается до ближайшего рабочего дня.

Однако в 2020 году свои коррективы в отчётные сроки внёс коронавирус. В связи с этим 4-ФСС за 1 квартал нужно было представить до 15 мая. Остальные крайние даты представления формы таковы: за полугодие – 20 / 27 июля, за 9 месяцев – 20 / 26 октября, за 2020 год – 20 /25 января 2021 года.

Расходы на выплату пособий

Взносы на травматизм. Пособия не облагаются взносами на травматизм. Сумму пособий надо показать в столбце 5 таблицы 6.

Помимо этого суммы выплаченных пособий надо отразить отдельно в таблице 2. Здесь показывают только фактически выплаченные пособия за счет фонда. То есть если бухгалтер рассчитал пособие, но пока его не выдал, то сумму заносить в расчет не надо. Общую сумму расходов на выплату пособий заносят в строку 15 таблицы 1. Этот показатель уменьшает сумму начисленных взносов.

Уточненный расчет

Можно подать, если обнаружили, что в первичном расчете:

- допустили ошибки;

- не отразили или не полностью отразили какие-то сведения;

- указали недостоверную информацию.

При этом обязанность подать уточненный расчет есть только в одной ситуации. Организация занизила суммы страховых взносов к уплате. Во всех остальных случаях подача уточненного расчета – это право. А не обязанность организации. Такой порядок установлен пунктом 1.2 статьи 24 Закона от 24.07.1998 .

Уточненный расчет составляют по форме. Которая действовала в периоде, за который вы выявили ошибки. Номер уточненного расчета укажите на титульном листе в поле «Номер корректировки». Например, если вы впервые уточнили расчет за II квартал 2018 года, поставьте номер 001.

Если возникла недоимка, то предварительно перечислите в фонд остаток взносов и пени. Тогда вам не начислят штраф (подп. 1 п. 1.4 ст. 24 Закона от 24.07.1998 № 125-ФЗ).

Организация обязана пересчитать и доплатить взносы. Если фонд повысил тариф из-за смены основного вида деятельности. При этом, когда организация получит уведомление об изменении тарифа. То, скорее всего, расчет за I квартал уже будет сдан. Уточнять его организации не обязательно – пересчет взносов связан не с ошибкой. А с тем, что фонд установил новый тариф. Однако территориальные отделения в некоторых регионах требуют уточнить расчет за I квартал. Поэтому выясните позицию фонда по месту учета организации.

Перерасчет взносов по новому тарифу из-за смены основного вида деятельности покажите в таблице 2 расчета за полугодие:

- по строке 5 «Начислено взносов страхователем за прошлые расчетные периоды» – сумму взносов к доплате;

- строке 16 «Уплачено страховых взносов» – реквизиты платежного поручения и сумму. Если уже успели доплатить пересчитанные взносы;

- строке 19 «Задолженность за страхователем на конец отчетного (расчетного) периода» – сумму пересчета, если еще не успели доплатить взносы.

В строку 2 «Начислено к уплате страховых взносов» пересчет не вносите. Иначе не сойдутся контрольные соотношения. Показатель «на начало отчетного периода» строки 2 таблицы 2 отчета за полугодие. Он должен быть равен начисленным взносам из графы 3 строки 2 таблицы 2 отчета за I квартал (приказ от 09.03.2017 № 83). Кроме того, неоплаченный пересчет не задолженность, поэтому не указывайте его по строке 20.

Фонд соцстраха может уменьшить тариф взносов «на травматизм». Если у организации изменился основной вид деятельности. Пересчитайте взносы по новой ставке с начала календарного года. Переплату можно вернуть или зачесть в счет будущих платежей (ст. 26.12 Закона от 24.07.1998 № 125-ФЗ). При этом безопаснее подать уточненку.

В расчете нет специальных строк, где можно указать, как вы пересчитали взносы. Ревизоры из фонда просто не поймут, откуда возникла переплата. Не забудьте поменять тариф взносов на актуальный. Его указываете в строках 5 и 9 таблицы 1 расчета. В таблице 2 уточненки за I квартал укажите:

- по строке 2 «Начислено к уплате страховых взносов» – начисления, пересчитанные по пониженному тарифу;

- строке 9 «Задолженность за территориальным органом Фонда на конец отчетного (расчетного) периода». И строке 11 «За счет переплаты страховых взносов» – сумму переплаты, которая образовалась у организации;

- строке 16 «Уплачено страховых взносов» – фактически перечисленные суммы взносов.

Как вернуть переплату взносов на «травматизм»

Чтобы вернуть переплату, подайте в фонд заявление по форме 23-ФСС. Уутвержденной приказом от 17.11.2016 № 457. Если решите зачесть переплату в счет будущих платежей, оставьте все как есть. Переплату зачтут автоматически (п. 6 ст. 26.12 Закона № 125-ФЗ). Рассчитывайте взносы, как и раньше, а платите в бюджет меньше, пока переплата не зачтется полностью.

Особенности заполнения

Как именно оформить отсутствующие данные — прочерками, нулями или вовсе оставить ячейки пустыми? В отношении 4-ФСС существуют определенные правила, которые описаны в том же приложение № 2 к приказу 381.

Во-первых, некоторые ячейки титульного листа формы следует оставить пустыми, если они не имеют отношения к организации (это верно не только для нулевой 4-ФСС):

- поле «Прекращение деятельности» заполняется только организациями и ИП, находящимися в процессе ликвидации (проставляется литера «Л»).

- поле «Бюджетная организация» предназначено только для бюджетников, прочие субъекты оставляют его пустым.

Во-вторых, в отдельных полях титульного листа следует проставить нули (применимо не только к нулевому расчету):

- если ИНН субъекта состоит из 10 цифр, то поле «ИНН» будет иметь вид 00ХХХХХХХХХХ, где ХХХХХХХХХХ — ИНН;

- если ОГРН субъекта состоит из 13 цифр, то поле «ОГРН» будет иметь вид 00ХХХХХХХХХХХХХ, где ХХХХХХХХХХХХХ — ОГРН.

То есть нули проставляются перед ИНН и ОГРН, если они состоят, соответственно, из 10 и 13 знаков, поскольку поля рассчитаны на 12 и 15 знаков.

В-третьих, во всех ячейках, где отсутствуют показатели, проставляется прочерк.

Кроме того, есть ряд полей, которые даже в нулевой форме будут содержать показатели. Некоторые из них будут заполнены у всех страхователей, другие — у той части, у которой присутствуют упомянутые в них показатели. Вот эти ячейки:

- таблица 1, строка 5 — страховой тариф, который устанавливается индивидуально в зависимости от класса профриска страхователя;

- таблица 1, строки 6,7 — скидка / надбавка к тарифу (если применимо);

- таблица 1, строка 8 — дата приказа об установление надбавки (если применимо);

- таблица 1, строка 9 — указывается размер страхового тарифа с учетом скидки / надбавки (если их нет, то переписывается содержимое строки 5);

- таблица 2, строка 1 — задолженность по взносам «на травматизм» на начало отчетного периода (если применимо), т.е. К-т счета 69 (значение должно совпасть с данными строки 19 расчета 4-ФСС за предыдущий год);

- таблица 2, строка 3 — заполняется в случае начисления фондом взносов по итогам проверок;

- таблица 2, строка 4 — отражаются расходы, не принятые фондом за прошлые периоды по актам проверок;

- таблица 2, строка 5 — сумма взносов к уплате за прошлые периоды;

- таблица 2, строка 6 — сумма возмещения расходов, превышающих начисленные взносы;

- таблица 2, строка 7 — отражается возврат излишне уплаченных взносов;

- таблица 2, строка 8 — сумма строк 1-7 указанной таблицы, если они содержат значения;

- таблица 2, строки 9, 14.1 — отражается долг фонда перед страхователем.

О данных для таблицы 5

Таблица 5 заполняется всегда вне зависимости от того, подается расчет с данными или нулевой. В ней отражается информация по спецоценке условий труда и проведению обязательных медицинских осмотров. Новички, которые стали страхователями в текущем году, ставят во всех строках таблицы прочерки. Прочие субъекты прописывают следующие данные:

- графа 3 — сведения о количестве рабочих мест;

- графы 4, 5 и 6 — данные из отчета по спецоценке условий труда о количестве аттестованных рабочих мест, в том числе относящихся к категории с вредными и опасными условиями;

- графа 7 — количество сотрудников, которые должны проходить медосмотр;

- графа 8 — количество тех из них, кто уже его прошел.

Сделаем анализ вашей 1С на ошибки для корректной сдачи отчетности, расчета НДС, закрытия периода без ошибок.

Предоставим письменный отчет по ошибкам. Анализируем более 30 параметров

- Неправильное указание НДС в документах;

- Отсутствие счетов-фактур, проверка дублей;

- Неправильный учет ТМЦ (пересорт, неверная последовательность прихода и расхода);

- Дублирование элементов (номенклатура, валюты, контрагенты, договоры и счета и т.д.);

- Ошибки во взаиморасчетах («красные» и развернутые сальдо по документам расчетов или договоров на счетах 60, 62, 76.);

- Контроль заполнения реквизитов в документах (контрагенты, договоры);

- Контроль (наличие, отсутствие) движений в документах и другие;

- Проверка корректности договоров в проводках.

Представление расчета по форме 4-ФСС в органы ФСС РФ

Все страхователи в обязательном порядке представляют титульный лист, таблицы 1, таблица 2, таблица 5 расчета по форме 4-ФСС.

В случае отсутствия показателей для заполнения других таблиц расчета (таблицы 1.1, 3, 4) соответствующие таблицы не заполняются и не представляются.

Страхователи, у которых среднесписочная численность физических лиц, в пользу которых производятся выплаты и иные вознаграждения, за предшествующий расчетный период превышает 25 человек, а также вновь созданные (в том числе при реорганизации) организации, у которых численность указанных физических лиц превышает данный предел, представляют расчеты по форме 4-ФСС по форматам и в порядке, которые установлены органом контроля за уплатой страховых взносов, в форме электронных документов, подписанных усиленной квалифицированной электронной подписью.

Страхователи и вновь созданные организации (в том числе при реорганизации), у которых среднесписочная численность физических лиц, в пользу которых производятся выплаты и иные вознаграждения, за предшествующий расчетный период составляет 25 человек и менее, представляют расчеты на бумажном носителе. Но, такие страхователи вправе представлять расчет и в форме электронных документов.

Страхователи, участвующие в реализации пилотного проекта, таблицу 3 не заполняют и не представляют (приказ ФСС РФ от 28.03.2017 № 114).

С 12.12.2017 вступили в силу изменения в Административный регламент, утв. приказом Минтруда России от 05.11.2013 № 658н, регулирующий порядок представления в органы ФСС РФ документов, связанных с исчислением и уплатой взносов «на травматизм» (прежде всего это расчет по форме 4-ФСС). Поправки предусмотрены приказом Минтруда России от 08.11.2017 № 774н.

Отчетность страхователи вправе представить в любой территориальный орган ФСС РФ. Проверяющие фонда самостоятельно перенаправят полученные документы в отделение ФСС РФ, в котором страхователь состоит на учете (п. 8, 50.1 Регламента).

Предусмотрены случаи, когда проверяющие не вправе отказать в приеме от страхователя документов, поданных в электронной форме. Так, отказ неправомерен, если документы представлены в порядке и сроки, опубликованные на Едином портале госуслуг.

Ответ на вопрос 1.

Для ответа на вопрос важно знать определение понятия «застрахованное лицо». В соответствии со ст

5 Федерального закона № 125-ФЗ обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний подлежат физические лица, выполняющие работу на основании трудового договора, заключенного со страхователем (работодателем).

Физические лица, выполняющие работу на основании гражданско-правового договора, предметом которого являются выполнение работ и (или) оказание услуг, договора авторского заказа, подлежат обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, если в соответствии с указанными договорами заказчик обязан уплачивать страховщику страховые взносы.

Поскольку в рассматриваемом случае в договоре гражданско-правового характера указано, что выплачиваемое физическому лицу вознаграждение не облагается страховыми взносами по травматизму, это физическое лицо не является застрахованным. Следовательно, суммы вознаграждений, выплачиваемые по договорам подряда (договорам гражданско-правового характера), не должны отражаться ни в строке 1, ни в строке 2 таблицы 1 формы 4-ФСС, поскольку они не являются объектом обложения страховыми взносами.

Порядок заполнения таблицы 5 формы 4-ФСС в 2021 году

Таблица 5 формы 4-ФСС предназначена для данных о проведенной спецоценке условий труда, а также об обязательных медосмотрах работников. Подробный порядок заполнения таблицы содержится в п.п. 14 – 14.4 приложения № 2 к приказу ФСС РФ № 381.

Проводить спецоценку трудовых условий с 01.01.2014 г. как минимум раз в 5 лет обязаны организации и предприниматели, имеющие наемных работников (ст. 212 ТК РФ, закон от 28.12.2013 № 426-ФЗ). Ранее условия труда оценивались путем аттестации рабочих мест, результаты которой действительны максимум до 31.12.2018 г., после чего работодателю необходимо будет проводить спецоценку.

В каких случаях необходимо заполнять 4-ФСС

Таблицу 5 и вообще всю форму 4-ФСС нужно заполнять всем работодателям, которые имеют наемных рабочих и сдают в ФНС отчеты, в том числе и нулевые.

Аттестация рабочих мест по условиям труда

К примеру, если работник работает в компании по трудовому договору, то работодатель обязан делать взносы за него в соцстрах. Тарифы определяются индивидуально для каждого человека. Размер взносов зависит от деятельности, которой занимается работодатель, штата, контингента сотрудников.

К сведению! Если владелец предприятия не внес в форму свой ОКВЭД, то размер взносов увеличивается.

Если работник работает в компании по гражданско-правовому или иному договору, то взносы вносятся только в том случае, если это оговорено в условиях контракта.

Предприниматель, открывший компанию в начале года, не заполняет таблицу, то есть вносить в нее какие-то сведения не требуется. Во всех полях ему нужно поставить прочерк.

Список профессий, кому нужно заполнять форму 4-ФСС

Что содержит форма 4-ФСС и где взять данные

Аттестация рабочих мест или специальная оценка условий труда

Форма 4-ФСС заполняется в строго установленном законом порядке. В нее обязательно входят следующие разделы:

- титульный лист. Здесь вносятся идентификационные реквизиты компании, которая заполняет отчет;

- таблица № 1. В ней содержатся сведения о размере страхового обеспечения на травматизм;

- таблица № 1.1. Информация о направлении работников на работу в иные компании;

- таблица № 2. Расчеты;

Что вносится в форму 4-ФСС

- таблица № 3. Информация о тех расходах, что понес владелец предприятия при оплате НС и ПЗ;

- таблица № 4. Информация о численности работников, которые пострадали от НС и ПЗ;

- таблица № 5. Информация о специальной проверке условий труда, проведенной в организации.

Обратите внимание! Титульный лист и таблицы №№ 1, 2, 5 заполнять обязательно, а если остальных сведений у руководителя компании нет, то их оставляют пустыми. Отдавать их в ФСС также не нужно

Причем заполнять руководитель компании обязан новую форму 4-ФСС за 2 квартал 2021 г.

Бланк для отчета 4-ФСС

Действующая форма 4-ФСС — на официальном сайте портала ФСС, в разделе финансовой отчетности. Бланк отчета утвержден Приказом ФСС № 381 от 26.09.2016, и его меняли уже два раза. Первый раз — с 01.01.2017 из-за передачи прав администрирования по страховому обеспечению в ФНС и исключения расчетов по временной нетрудоспособности и материнству из отчетности. А второй — с 07.06.2017 — из-за нового Приказа ФСС № 275. В 2018–2020 гг. изменений не утверждалось.

Отчет состоит из титульного листа и пяти таблиц, как и в предшествующем варианте документа. Для страхователей доступна функция и заполнить 4-ФСС на портале ФСС — форма в последней редакции доступна на официальном сайте Фонда соцстрахования. Обязательными для заполнения остались титульный лист и таблицы 1, 2 и 5. Табличные части 1.1 и 4 заполняются только при наличии соответствующей информации, в противном случае ставятся прочерки.

ВАЖНО!

С 01.01.2021 (с отчетности за 1-й квартал 2021-го) страхователи не заполняют таблицу 3 и строку 15 таблицы 2 расчета 4-ФСС (Письмо ФСС № 02-09-11/05-03-5777 от 09.03.2021).

В 2021 году чиновники дополнили бланк новыми полями. Изменения коснулись и порядка заполнения. Например, значение поля «Среднесписочная численность работников» теперь следует рассчитывать не за предыдущий отчетный период, а с начала года. То есть для сдачи отчетности 4-ФСС за 2-й квартал 2021-го высчитываем среднесписочную по сотрудникам за прошедший год (12 месяцев).

Появилась ли новая форма 4-ФСС (изменился ли бланк)?

Обычно перед началом очередного отчетного сезона бухгалтерское сообщество волнует вопрос: не «порадовали» ли их нежданным обновлением отчетных форм, в том числе не появилась ли с отчетности за 2 квартал новая форма 4-ФСС.

Пока волноваться причин нет. Актуальную на сегодняшний день форму 4-ФСС назвать новой затруднительно — последние ее корректировки произошли летом 2017 года (приказ ФСС РФ от 07.06.2017 № 275).

Несколько слов об изменениях, внесенных в 4-ФСС приказом № 275:

- Появилось новое поле «Бюджетная организация» на титульном листе, в котором бюджетные организации указывают источник финансирования.

- В таблицу 2 добавили две новые строки — 1.1 (для отражения суммы задолженности за реорганизованным страхователем) и 14.1 (отражающая задолженность ФСС).

Корректировок, способных повлиять на правила заполнения 4-ФСС за 2 квартал 2020 года, в последнее время не вносилось. Это касается не только правил заполнения, но и формы (бланка) этого отчета. По этой причине мы не называем новой форму 4-ФСС за 2 квартал 2020 года.

По-прежнему порядок заполнения 4-ФСС регламентируется приказом Фонда соцстрахования от 26.09.2016 № 381 (приложение № 2).