Как узнать код налогового органа: 4 актуальных способа

Содержание:

- Идентификация оборудования мобильной станции (IMEI)

- Как набрать добавочный номер со смартфона

- Что такое УИН в квитанции и как его узнать в 2021 году

- Что нужно сделать для работы в личном кабинете Налогоплательщика на сайте ФНС?

- Код абонента уникальный идентификатор абонента как получить

- Как набирать телефонный номер?

- Шаг 3. Получение идентификатора абонента

- Что будет, если его не указать?

- Что такое логин идентификатор в Сбербанк Онлайн

- Начальные цифры номеров

- УИН в платёжном поручении

- Как узнать адрес налоговой по месту жительства

- Сдаю налоговую декларацию по налогу на прибыль в ФНС.

- Шаг 1. Оформление электронной подписи

- Горячая линия Налоговой службы ФНС России

- Как получить идентификатор налогоплательщика

- Как использовать прямой сотовый

- Пробить номер телефона через приложения для iPhone и Android

- Все контакты ФНС России

- Способ 1: на сайте ФНС

Идентификация оборудования мобильной станции (IMEI)

Международная идентификация оборудования мобильной станции (IMEI) больше похожа на серийный номер, который наглядно идентифицирует мобильную станцию на международном уровне. Это распределяется производителем оборудования и регистрируется сетевым оператором, который хранит его у Предпринимателей-в-Жительстве (EIR). С помощью IMEI распознается устаревшее, украденное или нефункциональное оборудование.

Ниже приведены части IMEI:

- Код утверждения типа (TAC): 6 знаков после запятой, назначенных централизованно.

- Конечный код сборки (FAC): 6 знаков после запятой, присвоенных изготовителем.

- Серийный номер (SNR): 6 знаков после запятой, присвоенных изготовителем.

- Spare (SP): 1 десятичное место.

Как набрать добавочный номер со смартфона

Если вы набираете добавочный номер (специальный код) сотрудника на смартфоне, тогда вам не избежать автоматических операторов и их автоматизированных диалогов, занимающих длительное, и часто драгоценное для нас, время. Для прохода данных автоматизированных операторов нам понадобится при наборе использовать символ, обозначающий паузу (,) или бесконечное ожидание (;).

Нам понадобится запятая для выполнения паузы при наборе

При этом рекомендуется заранее позвонить на такой номер с целью понять, сколько времени в секундах потребуется перед вводом цифр добавочного кода.

Для осуществления звонка по добавочному номеру выполните следующее:

- Откройте приложение «Телефон» на вашем мобильном девайсе;

-

Наберите основной номер, по которому вы желаете позвонить;

Наберите основной номер

-

Затем нажмите на символ «*» (звездочку) и удерживайте его пару секунд до тех пор, пока вместо звёздочки не появится запятая. Такой символ означает паузу в 2 секунды во время набора. Убедитесь, что вы удерживаете символ «*» достаточно долго для превращения его в запятую. Если, к примеру, вам нужно сделать паузу в 6 секунд перед набором добавочного номера, тогда, соответственно, вам нужно набрать 3 таких запятых;

Установите требуемую паузу в виде запятой

-

Теперь введите код на своем мобильном телефоне после запятой;

Введите добавочный номер после запятой

- Нажмите зеленую кнопку «Вызов», и вы сможете позвонить на добавочный номер со смартфона.

Что такое УИН в квитанции и как его узнать в 2021 году

Для налоговой службы он нужен для того, чтобы более эффективно проводить фискальную политику и выявлять злостных неплательщиков. Юридическим и физическим лицам нужен в качестве наиболее удобного и быстрого способа оплатить налоги. В результате правительство может контролировать действия налоговиков и пресекать случаи, когда их действия превышают переданные им полномочия, что нередко случалось ранее. Бизнесмены менее зависят от воли отдельного налогового инспектора и страдают от незаконных поборов. Сократилось количество проводимых проверок.

Что такое уникальный идентификатор платежа? Как узнать уникальный идентификатор платежа

Далее идет завершение процесса платежа. Перед плательщиком появится окно с извещением об осуществлении операции с использованием системы. Он может сохранить или распечатать данное извещение, а информацию о платежах и, в частности, статус в ГИС ГМП, отслеживать в личном кабинете.

- Инспектор обнаружил нарушение, вынес предупреждение и применил меру наказания в виде штрафа.

- Если административный штраф, выписанный на месте, не был погашен, возбуждается дело об административном правонарушении.

Что нужно сделать для работы в личном кабинете Налогоплательщика на сайте ФНС?

Работа в личном кабинете на nalog.ru требует выполнения ряда технических действий ДО момента регистрации. Для начала приведем требования, которым должен соответствовать компьютер:

- Процессор Intel Pentium-III c тактовой частотой не менее 600 Mhz;

- оперативная память не менее 256 Мбайт;

- дисковое пространство от 2 Гбайт;

- графический адаптер и монитор с поддержкой режима с разрешением не менее 800 на 600 точек и цветопередачей не менее 65536 оттенков;

- манипулятор типа «мышь»;

- доступ к портам 444, 443;

- операционная система Microsoft Windows XP/Vista/7;

- интернет-браузер Internet Explorer версии 8.0 и выше (или его новый вариант Edge).

Обратим внимание, что эти требования указаны на сайте ФНС, но очевидно, они уже устарели, поскольку после 7 версии ОС Windows появились 8 и 10, в них также можно работать при отправке отчетности. Но на текущий момент (01.09.2017) разработчики со стороны налоговой не привели инструкцию в актуальное состояние

Речь в данном случае идет о том, что только ОС Windows умеет работать с личным кабинетом. Другие операционные системы – iOS или Linuх – не подойдут.

Если соблюдение требований выполнено, то нужно сделать предварительные настройки рабочего компьютера:

- Установить средство криптозащиты КриптоПро версии 3.6 и выше.

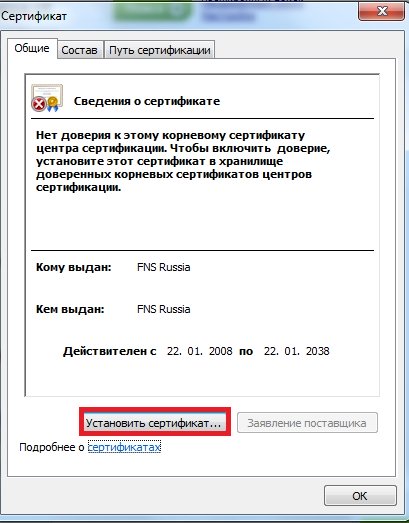

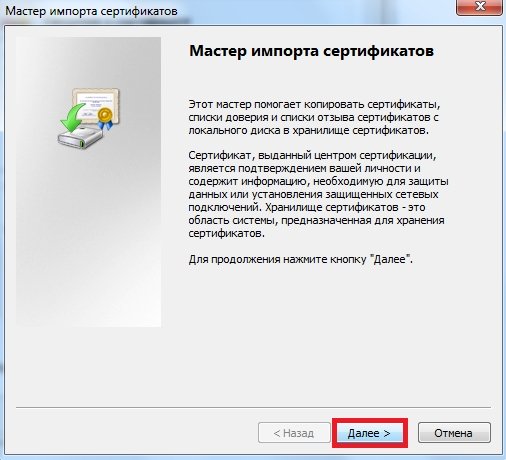

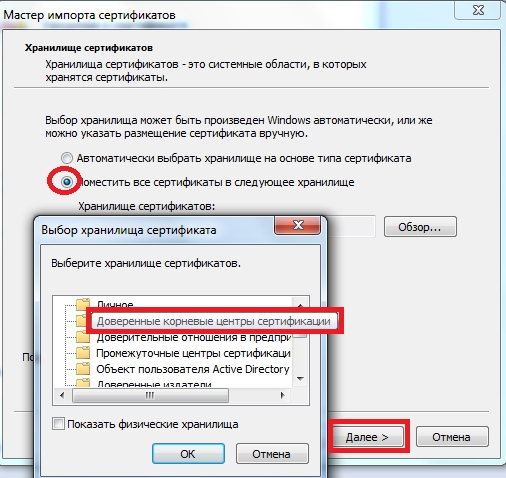

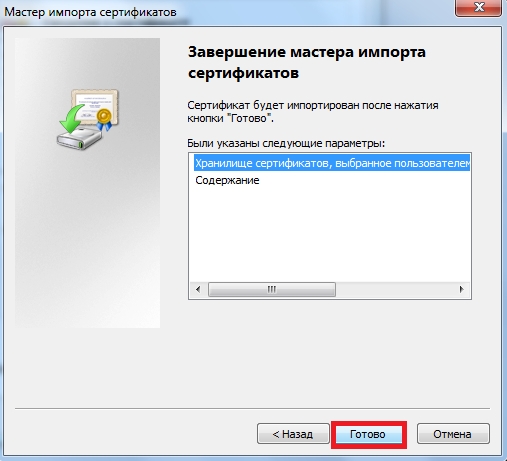

- Установить корневой сертификат ФНС РФ.

- Установить сертификат ключа электронной подписи.

- Установить программу «Налогоплательщик ЮЛ».

Для установки СЗКИ КриптоПро его нужно сначала оплатить. Сделать это можно в компаниях, у которых есть специальная лицензия на продажу этого СЗКИ. Мы рекомендуем обращаться на головной сайт http://www.cryptopro.ru/

Теоретически установка КриптоПро проходит аналогично установке любого другого ПО – с привычным пошаговым Мастером установки. Однако, на практике могут возникать проблемы. Тогда придется обращаться к продавцам КриптоПро или специалистам, которые умеют делать эти настройки.

После скачивания нужно запустить мастер установки и пройти по шагам всю процедуру. Приведем ее в пошаговых иллюстрациях (информация взята с сайта ФНС РФ, актуальна на 01.09.2017):

Шаг 1:

Шаг 2:

Шаг 3:

Шаг 4:

Как установить сертификат подписи через КриптоПро CSP?

Для установки сертификата ключа электронной подписи в КриптоПро 3.6, необходимо сначала получить этот ключ на физическом носителе. Облачные версии ключей ЭЦП в данном случае не подойдут.

Шаг 1 – Запустите установленную программу КриптоПро CSP на компьютере через меню «Пуск».

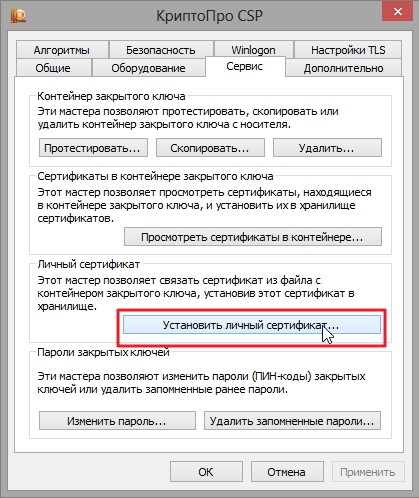

Шаг 2 – Откройте «Свойства» и нажмите на кнопку «Установить личный сертификат»:

Шаг 3 – Выберите файл сертификата (он должен быть на компьютере, либо на флешке или токене, подключенным к компьютеру). Теперь укажите путь к этому файлу и нажмите на кнопку «Далее».

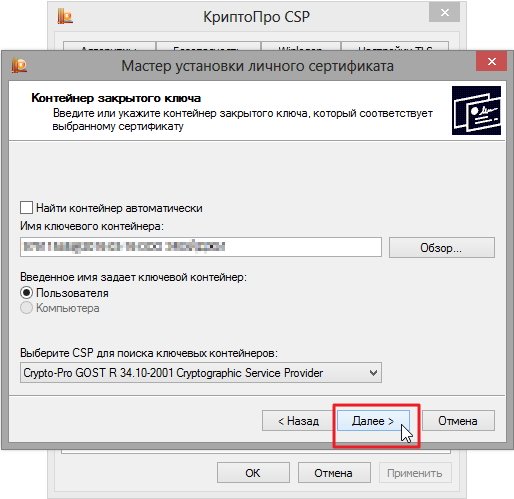

Шаг 4 – Выберите контейнер ключа, то есть укажите путь к нему на компьютере. После чего выберите из предлагаемых хранилищ «Личные»:

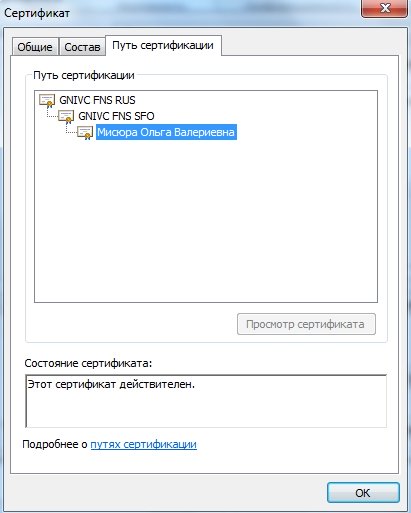

После этих действий установка сертификата будет завершена. Теперь необходимо проверить путь сертификации: открыть установленный сертификат (вкладка «Путь сертификации»). Здесь должен отобразиться путь от выбранного сертификата до корневого сертификата удостоверяющего центра:

На этом основные первоначальные настройки закончены. Теперь можно переходить к собственно регистрации в личном кабинете налогоплательщика для отправки.

Важно! Для работы в личном кабинете требуется формировать отчетность в программе «Налогоплательщик ЮЛ». Ее также нужно скачать с сайта ФНС и установить

Процедура установки программы – типовая, хотя может занять 20-30 минут. В дальнейшем все отчеты, составленные в любой программе учета (1С, Контур, Бухсофт, Инфо-Предприятие и т.п.) нужно будет загружать в «Налогоплательщик ЮЛ» для формирования транспортных контейнеров. Только так личный кабинет налоговой сможет принять отправляемую через него отчетность.

- Отправка отчетности nalog.ru — общий обзор возможностей

- Отправляем отчетность через сайт ФНС — пошаговая инструкция

Код абонента уникальный идентификатор абонента как получить

В соответствии со статьей 80 Налогового кодекса РФ налоговая декларация может быть представлена налогоплательщиком в налоговый орган лично или через представителя, действующего на основании доверенности, направлена в виде почтового отправления с описью вложения.

Информационные технологии все больше проникают во все сферы жизни общества. Для нас уже давно стали привычны: оплата услуг через Интернет, пересылка документов в электронном виде и многое другое. Современные технологии не обошли и такую сферу как налоги. Сегодня налогоплательщикам предоставлена реальная возможность своевременно в электронном виде направить в налоговые органы любые сведения, в том числе налоговую и бухгалтерскую отчетность. Работа налоговых органов направлена как на совершенствование администрирования налогов и сборов, так и на оптимизацию работы с налогоплательщиками, предоставление им качественного сервиса. Объем информации стремительно растет, поэтому возможности налоговой службы по централизованному хранению, обработке информации и своевременному доступу к ней требуют постоянного совершенствования.

Как набирать телефонный номер?

Многие сталкивались с форматом номеров, когда одни показывают его в формате “+7-…….”, а другие — в формате “8-…….”. На самом деле, если вы пользуетесь телефоном в России, правильным являются оба варианта. Зато, если звонить из-за границы, вам придется набирать номер именно с плюсом или вводя вместо “+7” комбинацию цифр “007”. Это что-то типа единого стандарта, который позволяет минимизировать количество набираемых кодов для выхода сначала на междугородние звонки, а потом на международные.

Многим не понять, как мы ненавидели людей с нулем в номере телефона.

Сейчас для унификации даже входящие номера определяются в международном формате. Это существенно упрощает процесс работы с номерами. Помню, когда все работало немного иначе, номера, сохраненные в телефонной книге с восьмеркой, спокойно набирались, но не определялись. То есть, если номер был в этом формате, аппарат не сопоставлял его и входящий номер определялся просто в виде цифр. Сейчас это исправили и встретить такое почти невозможно.

Пожалуй, единственной проблемой выбора, как набирать номер, является то, что звонки могут тарифицироваться по-разному, то есть, как международные или как местные. Я лично с таким не сталкивался, хотя набираю и так, и так, но в Сети поговаривают, что такое бывает.

То есть, набирая номер в формате “+7”, вы всегда дозвонитесь до абонента в России или Казахстане, так как именно для этих стран действует такой международный код. А знак “+” это всего лишь выход на международный формат номера.

Шаг 3. Получение идентификатора абонента

Декларация должна быть помечена уникальным идентификатором абонента – он присваивается ФНС при регистрации электронной подписи. Без него отправить декларацию не выйдет.

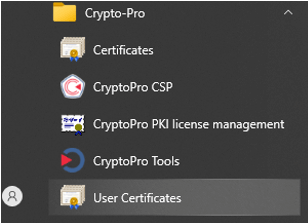

Чтобы зарегистрировать сертификат КЭП, сначала требуется выгрузить файл с ним из программы криптографической защиты, например, Крипто-Про (Crypto-Pro). Для этого нужно:

найти программу в меню «Пуск» и выбрать раздел «Сертификаты пользователя»(User Certificates):

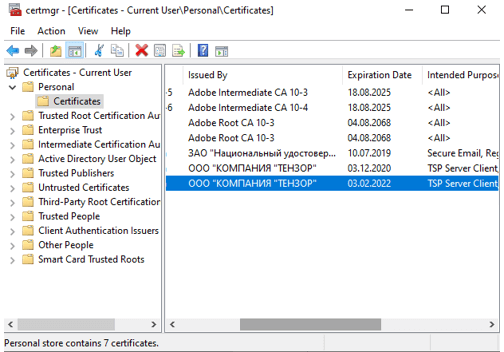

в разделе «Личное» (Personal) – «Сертификаты» (Certificates) и кликнуть на нужный сертификат:

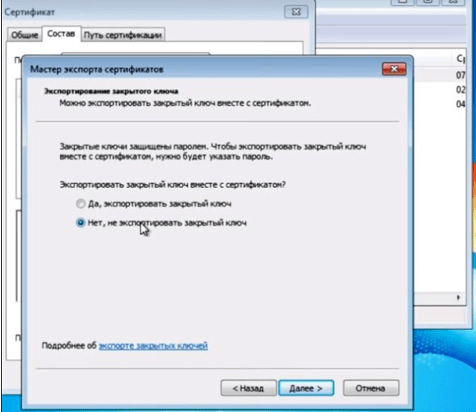

- о вкладке «Состав» (Details) нажать «Копировать файл» (Copy to file). Носитель с КЭП должен быть подключён к ПК;

- запустится Мастер экспорта сертификатов. В нём надо проверить, что выбрана опция «Не экспортировать закрытый ключ» – она отмечена по умолчанию:

указать место расположения файла сертификата и его имя.

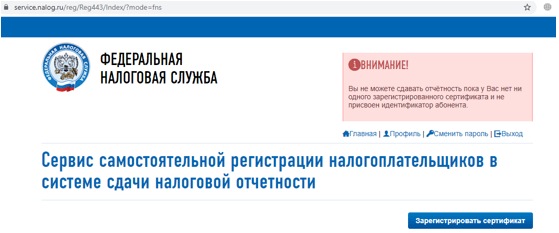

Далее, чтобы подать отчёт по УСН через интернет, пора вернуться в сервис самостоятельной регистрации налогоплательщика. Здесь нужно нажать «Зарегистрировать сертификат», выбрать созданный файл и передать его на регистрацию:

После этого остаётся дождаться, когда в верхнем поле появится идентификатор абонента.

Что будет, если его не указать?

По номеру УИН производится учет налогов и прочих платежей в бюджет автоматически. Информация о платежах в бюджет передается в единую базу данных. Если указать неверный код или не указать его, то система не распознает платеж, и деньги не будут переведены. Это чревато такими неприятностями, как:

- у компании возникнет задолженность перед бюджетом и фондами;

- продолжат начислять пени;

- потребуется уточнять платеж и выяснять его судьбу;

- деньги поступят в бюджет или фондам с опозданием.

Если у бизнесмена нет или он не знает уникальный идентификатор платежа, где взять, он может воспользоваться службой поддержки в ГИС в любое время, а не дожидаться, когда налоговые органы примут меры. Если предприниматель не имеет доступа в интернет и к электронной системе «Госуслуги», он может послать обычное письмо в ближайшее отделение налоговой службы или явиться лично для получения идентификатора.

Что такое логин идентификатор в Сбербанк Онлайн

Идентификатор вместе с личным паролем требуется для проверки подлинности при входе в Сбербанк Онлайн через личный кабинет. Без ввода идентификатора попасть в личный кабинет невозможно. Данная мера входит в целую систему безопасности, надежно защищая клиента от взлома и мошенничества.

Узнать любую информацию, связанную с работой клиента в системе «Сбербанк Онлайн», может только лично владелец счета. Для защиты от фактов мошенничества, информацию о номере идентификатора банк предоставляет либо при помощи личной пластиковой карты (при условии, если известен пин-код), при помощи личного телефона (при условии, если известен постоянный пароль), либо через звонок оператору службы поддержки по номеру 8(800) 555-55-50 (если известно кодовое слово).

Начальные цифры номеров

Стоит рассказать более подробно, с каких цифр начинается номер и что значит каждая из них.

Как уже было сказано выше, первая — это всегда код страны. В России 2 обозначения — числа 8 и +7. У них есть небольшое отличие: номера с 8 будут работать только на территории РФ, тогда как с +7 означают международный формат. Если вы хотите дозвониться в Россию из-за рубежа, то стоит использовать последний вариант.

Вы могли обратить внимание, что все телефонные коды, несмотря на различия, начинаются с одной и той же цифры 9. Она является префиксом любого сотового оператора

УИН в платёжном поручении

В каких случаях УИН не нужно указывать в реквизитах?

При заполнении квитанции у плательщиков часто возникает вопрос где брать код УИН. Осложняет ситуацию то, что государством не предусмотрено никакой классификации идентификаторов или специального перечня кодов для каждой организации.

Расходы на приобретение работ (услуг), выполненных (оказанных) сторонними организациями, признаются в «прибыльных» целях в том периоде, в котором документально подтвержден факт выполнения этих работ (оказания услуг). Минфин напомнил, что считать датой такого документального подтверждения.

Как узнать адрес налоговой по месту жительства

С налоговой службой связан каждый человек, в независимости от того предприниматель он или физическое лицо. Некоторые сами вносят необходимые налоги, у кого-то их вычитают из заработной платы на предприятии.

Но, в любом случае могут возникнуть ситуации, когда понадобиться узнать адрес инспекции по месту жительства.

Когда обращаются в налоговую

К основным таким ситуациям относятся:

- присвоение ИНН или получение сведений о нем;

- проверка наличия задолженностей или переплат по налогам;

- предоставление декларации о доходах;

- предоставление информации о наличии транспортных средств в собственности или недвижимого имущества;

- получение налогового вычета;

- решение вопросов с гражданством и резидентством;

- создание собственного бизнеса;

- банкротство;

- подача жалоб.

Практически в каждой из этих ситуаций, следует обращаться в налоговую инспекцию по месту жительства.

Как определить адрес необходимой налоговой инспекции

Необходимость обратиться именно в свою налоговую, может возникнуть неожиданно. Но, если человек никогда не сталкивался с налоговыми органами, то найти адрес может получиться не сразу. Особенно, если кроме этого требуется знать ее реквизиты.

Самый простой способ узнать, к какой налоговой вы относитесь – посмотреть ее номер в ИНН. Для этого необходимо выписать две первые цифры ИНН. Это цифры, соответствующие номеру региона. Вторые 2 цифры – цифры, обозначающие номер самой инспекции.

Зная этот номер, можно с помощью большого количества сервисов в сети Интернет определить ее местоположение.

Для простоты и удобства граждан страны, которым необходима такая информация, были разработаны специальные автоматические сервисы, работающие в онлайн-режиме. С их помощью можно быстро и легко найти любую инспекцию по налогам, а также получить ее реквизиты.

Основной сайт, на котором предоставляется такая услуга, это сайт Федеральной налоговой службы: www.nalog.ru

Если такой код не известен, то в поле данных вводится точная информация с указанием адреса места прописки:

- регион;

- район;

- населенный пункт;

- адрес.

Обработав информацию, система выдаст ответ, где будет указан адрес необходимой инспекции.

Другие источники

Вторым автоматическим сервисом поиска информации является Российский налоговый портал: taxpravo.ru

Поиск на нем производится, как и на предыдущем сайте, после заполнения всех пустых полей требуемой информацией.

На этом ресурсе поиск может осуществляться по коду ИФСН или по адресу проживания. После обработки введенных данных сервис выдаст необходимую налоговую инспекцию.

Кроме вышеперечисленных сервисов для поиска налоговой, узнать ее местоположение и другие реквизиты можно и на других интернет-ресурсах. Последнее время практически каждый большой город обладает сайтом в сети Интернет, на котором, указав адрес своего проживания, можно получить информацию о том, к какой налоговой инспекции города вы относитесь.

При этом в результатах поиска может выдаваться и дополнительная информация: номера телефонов, реквизиты, часы работы и способы проезда.

В небольших городах, как правило, не возникает сложностей, когда необходимо узнать к какой налоговой относится адрес, так как обычно в них одна районная инспекция обслуживает все население и юридические лица.

Что делать, если нет интернета

В ситуации, когда воспользоваться интернетом нельзя, а реквизиты и адрес инспекции нужно узнать, на помощь придет телефонная справочная служба «09».

Специалисты этой службы могут подсказать, к какой налоговой относится адрес.

Чтобы получить информацию, нужно будет назвать:

- для физического лица – адрес регистрации (прописки);

- для юридического лица – адрес регистрации предприятия.

Если знать свою налоговую инспекцию, то можно официально пройти регистрацию на ее сайте и пользоваться всеми привилегиями, связанными с получением электронных услуг, а также контролировать процессы движения своих налогов.

Кроме того, регистрация предполагает возможность отправки налогоплательщиком различных видов заявлений. Если человек не ориентируется в адресах, то всегда для поиска необходимого местоположения можно воспользоваться онлайн-картами.

Найти номер и адрес налоговой не сложно. Для этого понадобится проверить свой ИНН, если он есть, воспользоваться сетью Интернет, либо позвонить в справочную службу «09».

Сдаю налоговую декларацию по налогу на прибыль в ФНС.

Скачал программу Налогоплательщик ЮЛ с сайта nalog.ru, когда формирую транспортный контейнер запрашивает код абонента (должен быть предоставлен УЦ). Помогите!

Укажите код налоговой инспекции, в которую предоставляете декларацию.

Межрайонная налоговая №24 по г. Москве

Сертификат, с которым Вы работаете от 26.09.2013?

Нет, этот был выдан по ошибке с неправильным адресом. Я использую от 30.09.2013 до 30.09.2014

Обратился в ФНС- не получил ответа.

Получил информацию от ФНС. Говорят, что Вы должны были предоставить «код абонента» или «идентификатор абонента», который начинается с 1KK. Время не терпит- последний день. Помогите, пожалуйста!

Уникальный идентификатор начинается с префикса 1KK , где КодДУЦ – код доверенного удостоверяющего центра либо специализированного оператора связи. Правила формирования остальной части идентификатора совпадают с общими требованиями к идентификаторам, в том числе соблюдение его уникальности. Например: 1KK1AS.005243004060

Добрый день. Хотел бы узнать, когда смогу получить идентификатор абонента?

Здравствуйте, Вы не присылали еще сканы документов, указанных выше. Нужны сканы документов.

Добрый день! Вы будете работать как Физ лицо или как Юрлицо через nalog. ru?

Оба варианта желательны. И если возможно, письмо для налоговой, о том, что идентификатор не был вовремя получен для ухода от штрафа. Разговаривал с ФНС- это возможно.

Заранее признателен, Денис Чжан Теннисный клуб «Буревестник» www.tennisbur.ru

По компании Теннисный клуб «Буревестник» нет сертификата, а Ваш сертификат(на физ лицо)был выдан,когда еще не было возможности работать с нашими сертификатами на портале налог ру, и с этим сертификатом вы не сможете работать как юр лицо, так же, чтобы работать как физ лицо, необходимо перевыпустить Ваш сертификат, в связи с

отсутствием определенных оидов в данном сертификате.

Могу ли я иметь два сертификата на один ЭЦП (физ+юр. лицо). Или как мне «перевыпустить» сертификат на юр.лицо. Изначально планировалось, что ЭЦП буду использовать для нужд организации.

2. Порядок действий налогоплательщика при представлении НБО через Интернет-сайт ФНС России

Порядок предоставления доступа в Личный кабинет налогоплательщика юридического лица

Необходимо установить сертификаты ключей проверки электронной подписи: Сертификат «УЦ ФГУП ГНИВЦ ФНС России» (скачать с сайта ФГУП ГНИВЦ ФНС России) — в хранилище сертификатов «Доверенные корневые центры»;Цепочку КСКПЭП, начиная от КСКПЭП УЦ, непосредственно выдавшего юридическому лицу его КСКПЭП, и до корневого КСКПЭП, последнего в цепочке сертификатов, установить в соответствующие хранилища: Самоподписанный (поле «Кому выдан» совпадает с полем «Кем выдан») квалифицированный сертификат ключа проверки электронной подписи (КСКПЭП) удостоверяющего центра, — в хранилище сертификатов «Доверенные корневые центры»; Остальные сертификаты цепочки — в хранилище сертификатов «Промежуточные центры сертификации». КСКПЭП, выданный юридическому лицу удостоверяющим центром, аккредитованным в соответствии с требованиями Федерального закона № 63-ФЗ, — в хранилище сертификатов «Личные». Данный сертификат выдается на юр лицо — компанию

Если у Вас есть сертификат на организацию, то для регистрации нужен открытый ключ сертификата.

Мне, чтобы подать декларацию нужен ключ абонента. Я уже везде зарегестрирован.

идентификатор абонента или код абонента!

С имеющимся у Вас сертификатом Вы можете проделать следующие действия:

- получать актуальную информацию об объектах имущества и транспортных средствах, о суммах начисленных и уплаченных налоговых платежей, о наличии переплат, о задолженности по налогам перед бюджетом;

- контролировать состояние расчетов с бюджетом;

- получать и распечатывать налоговые уведомления и квитанции на уплату налоговых платежей;

- оплачивать налоговую задолженность и налоговые платежи;

- скачивать программы для заполнения декларации по налогу на доходы физических лиц;

- отслеживать статус камеральной проверки налоговых деклараций по форме № 3-НДФЛ;

- обращаться в налоговые органы без личного визита в налоговую инспекцию.

Шаг 1. Оформление электронной подписи

Перед тем как подать декларацию в цифровом виде, предпринимателю нужно её подписать квалифицированной электронной подписью (КЭП) для работы с ФНС. Если подписи нет, придётся обратиться в любой аккредитованный удостоверяющий центр. Изготовление КЭП обычно занимает день.

Вместе с подписью поставляется специальный USB-носитель, программа криптозащиты и лицензия на неё. Все эти компоненты необходимы, чтобы сдать декларацию по УСН, а также делать запросы через личный кабинет ИП на сайте ФНС. Цена всего комплекта начинается от 2 тыс. рублей. Тут уместно дать ответ на распространённый вопрос: можно ли подать отчёт через интернет бесплатно? Да, но только при том условии, что у ИП уже есть электронная подпись.

Горячая линия Налоговой службы ФНС России

Контакт-центр был создан государством для того, чтобы граждане могли задать необходимые вопросы сотрудникам ФНС. не выходя из дома. На горячую линию звонят люди, которые по каким-то причинам не могут попасть в отделение инспекции лично, или те граждане, которые хотят получить консультацию по определенным вопросам без документального оформления, — в этом случае целесообразней позвонить по контактному номеру, чем идти в отделение и ждать своей очереди.

8-800-222-2222

8-800-222-2222 — это единый номер Федеральной Налоговой Службы, звонок на который осуществляется бесплатно. Здесь можно задавать любые вопросы, связанные с налоговыми сборами, изменениями в Законодательстве, правами налогоплательщиков. Этот контактный номер работает по всей России. Прием звонков осуществляется ежедневно:

- Понедельник, среда — с 9 утра до 6 вечера.

- Вторник, четверг — с 9 утра до 8 вечера.

- Пятница — с 9 утра до 5 вечера.

По субботам и воскресеньям контактный центр не работает. В нерабочее время граждане получают необходимые ответы на вопросы при помощи автоматического информатора. Однако на некоторые вопросы он ответить не сможет. Только в рабочее время у россиян есть возможность напрямую связаться с оператором. Ежегодно ФНС старается улучшать качество обслуживания и расширить число операторов для того, чтобы снизить время ожидания ответа на линии.

Как получить идентификатор налогоплательщика

Ключ должен быть зарегистрирован удостоверяющим центром, ранее выдавшим ключ ЭП, в сервисе информационного ресурса, позволяющего проводить автоматическую регистрацию и актуализацию регистрационных данных участников (ИРУЦ) для представления налоговой и бухгалтерской отчетности через Интернет-сайт ФНС России.

Идентификатор налогоплательщика, он же идентификатор плательщика (ИП), включает в себя идентификатор сведений о физическом лице или идентификатор сведений о юридическом лице. В качестве идентификаторов сведений о физическом лице используются: — страховой номер индивидуального лицевого счета застрахованного лица в системе персонифицированного учета ПФР (СНИЛС); — идентификационный номер налогоплательщика (ИНН); — серия и номер документа, удостоверяющего личность; — серия и номер водительского удостоверения; — серия и номер свидетельства о регистрации транспортного средства в органах МВД; — учетный код Федеральной миграционной службы; — иные идентификаторы сведений о физическом лице, применяемые в соответствии с законодательством РФ. В качестве идентификатора сведений о юридическом лице используется один из следующих идентификаторов: — идентификационный номер налогоплательщика (ИНН) совместно с кодом причины постановки на учет в налоговом органе (КПП) юридического лица; — код иностранной организации (КИО) совместно с кодом причины постановки на учет в налоговом органе (КПП) юридического лица.

Как использовать прямой сотовый

Для использования прямого сотового номера необходимо обратиться к своему оператору в офис, и оформить предоставление дополнительного номера телефона. Также можно купить прямой номер онлайн у дилеров, и даже выбрать для него специальный тарифный пакет, подключение на которые недоступно у операторов напрямую.

При подключении услуги у операторов, автоматически добавляется услуга безлимитной переадресации, которая становится частью стоимости используемого тарифного пакета

Обратите внимание, что стоимость прямого номера списывается посуточно, и если у вас тариф с ежемесячной оплатой, то она будет списываться, как и прежде, а дополнительно каждый день плата за использование дополнительного номера

Более выгодные условия доступны при подключении специальных тарифов для прямых номеров. В них можно использовать специальную сниженную стоимость на исходящие вызовы, и более низкую плату за использование прямого номера.

После подключения, потребуется только установить сим-карту в свой телефон, и начать использовать новый номер. Дополнительных настроек не потребуется. Звонки на прямой номер будут бесплатными для вас.

Дополнительно можно использовать переадресацию со своего мобильного на другой номер. Так, большинство компаний используют его для переадресации на офисную виртуальную АТС. Это позволяет подключить голосовое меню, перераспределение вызовов на разные номера сотрудников, и другие сервисы.

Обратите внимание, что используя прямой номер, доступны и остальные услуги сотовой связи, включая мобильный интернет. Свои особенности имеет использование СМС

Отправлять их на прямой номер нельзя, а только на федеральный. Также, при исходящем сообщении, абонент получит его с федерального номера телефона.

Пробить номер телефона через приложения для iPhone и Android

А вот у кого есть свежие базы данных номеров, так это у разработчиков автоопределителей номеров для мобильных устройств. В их базах содержатся миллионы телефонов, в том числе некоторых частных лиц. Тем не менее, не рассчитывайте пробить с помощью этих приложений подругу или бывшего мужа. Это больше для определения сведений о разных организациях.

Применять для пробива рекомендуется три приложения. В первую очередь, приложение «Яндекс» (iOS, Android), в которое с недавнего времени встроен качественный АОН. База «Яндекса» одна из самых крупных, и само приложение работает замечательно. Определяет номера буквально за считанные секунды и не тормозит.

Также можно использовать аналогичное приложение Kaspersky Who Calls (iOS, Android). База у него схожая по размеру, но другая, в чем и заключается главный плюс альтернативы. У приложения есть и большой минус — оно платное.

Третье полезное в пробиве номеров приложение может вычислить и обычных людей, даже с подробностями. Речь идет о приложении GetContact (iOS, Android). Оно показывает как владелец номера записан у других людей в контактных книгах. Прогон номера через GetContact может определить, что за расследуемом вами номером скрывается «Валера депутат» или «Валера крыша». Интерес к дальнейшему пробиву номера может поубавиться. В общем, полезное приложение.

Кстати, если хотите удалить себя из базы данных GetContact (а вы там, вероятнее всего, есть), то воспользуйтесь этой инструкцией. Удалиться можно только так.

Все контакты ФНС России

Часто так бывает, что телефонная линия Налоговой Инспекции очень перегружена, поэтому абоненту не удается дозвониться до оператора. В этом случае можно воспользоваться другими способами связи с сотрудниками ФНС.

Чат-бот

С недавнего времени Налоговая инспекция РФ запустила чат-бот, который можно найти на официальном сайте государственной структуры. При помощи чат-бота граждане могут решать различные вопросы, связанные с налогообложением. Бот отвечает практически на все вопросы о налогах. Считается, что он по большей части предназначен для общения только с физическими лицами. Также при помощи виртуального помощника можно записаться на прием в ФНС. Чат-бот пока что считается нововведением, поэтому он находится на этапе тестирования. Юридическим лицам с вопросами лучше обращаться через электронную почту Налоговой инспекции или горячую линию.

Форма обратной связи

Оставить свою заявку или сообщение можно через форму обратной связи — nalog.ru/rn77/service/obr_fts. Чаще всего все заявки проходят регистрацию в течение дня. Исключением могут стать только выходные дни или праздники. Сообщения рассматриваются в порядке очереди. На это может уйти до 30 дней. При заполнении формы граждане должны указывать почтовые или электронные адреса, на которые сотрудники ФНС должны будут выслать ответ. Если контактных данных не будет, то пользователь не получит ответного сообщения. Заявления должны быть корректно составлены, не содержать нецензурных выражений, детально описывать ситуацию. При необходимости необходимо прикладывать нормативные документы и справки.

Способ 1: на сайте ФНС

Самый легкий способ — зайти на сайт ФНС. Итак, как узнать код ИФНС по адресу в этом случае:

- Откройте главную страницу сайта, найдите раздел «Электронные сервисы». Кликните на кнопку «Все сервисы».

- Среди всего многообразия вам нужно найти «Адрес и реквизиты вашей инспекции» и выбрать этот сервис.

- Открывшееся окно нелогично попросит ввести код нужной вам ИФНС. Ничего не вписывая, щелкните на «Далее».

- В последующем окне введите регион. В поле «район» можно ввести название оного, если это уместно, если нет — то пропустите строчку. Далее введите название города. Затем наименование менее масштабного населенного пункта — села, деревни, районного центра, если это актуально. В случае, когда вы проживаете в крупном городе, нужно указать также и улицу, на которой расположена инспекция.

- Опять нажмите на «Далее».

- Как узнать код ИФНС теперь? В следующем окне в подзаголовке «Реквизиты ИФНС» вы увидите необходимый вам четырехсимвольный код. Вот и все!