Анализ ликвидности бухгалтерского баланса

Содержание:

- Группировка активов

- Сравнение ликвидности предприятия с остальным рынком

- Коэффициенты и соотношения

- Ликвидность компаний

- Расчет показателей ликвидности (текущая ликвидность)

- Коэффициенты ликвидности: формулы по балансу

- Для чего он нужен и что обозначает

- Вопросы и ответы

- Коэффициенты ликвидности

- Зачем считать коэффициент текущей ликвидности и какие документы для этого требуются

- Коэффициент текущей ликвидности: формула по балансу

- Общий показатель ликвидности — определение

- Общий показатель ликвидности — что показывает

- Общий показатель ликвидности — формула

- Общий показатель ликвидности — значение

- Средние статистические значения по годам для предприятий РФ

Группировка активов

Чтобы проанализировать ликвидность баланса, нужно сравнить активы и обязательства компании. Для удобства принято их делить на несколько групп, то есть составлять аналитический баланс.

Балансовые активы в зависимости от степени их ликвидности подразделяют на 4 группы.

- В группу А1 относят абсолютно ликвидные активы. В эту категорию заносят финансовые инвестиции (краткосрочные) и денежную наличность. В бухгалтерском балансе это строки с кодами 1240 и 1250.

- В группу А2 включают активы, реализация которых может занять сравнительно мало времени. К ним относится дебиторская задолженность (по бухгалтерскому балансу код 1230). Также в некоторых источниках к группе А2 относят прочие оборотные активы. В данной группе ликвидность зависит от платежеспособности контрагентов компании, от форм расчетов и скорости платежей.

- Группа А3 содержит медленно реализуемые активы. В эту категорию входят запасы продукции и материалов, незавершенное производство, НДС. Для превращения их денежную наличность понадобится какое-то время. В бухгалтерском балансе к группе А3 относят строки с кодами 1210, 1220 и 1260. Некоторые авторы включают в данную категорию и основные средства (код 1150).

- Наконец, к группе А4 причисляют наиболее труднореализуемые активы. Это весь Раздел I бухгалтерского баланса (код 1100).

Вам будет интересно:Рейтинг банков для ИП: где лучше открыть счет

Сравнение ликвидности предприятия с остальным рынком

Целесообразно сравнивать все полученные значения со среднеотраслевыми. Показатели могут различаться, поэтому для точного расчета следует ориентироваться на коды ОКВЭД. Они позволяют группировать предприятия, занимающиеся одинаковыми видами хозяйственной деятельности, и усреднить все значения. Допустим, субъекты, занятые добычей и реализацией полезных ископаемых, занимаются их:

- добычей

- переработкой

- продажей

Также следует отбирать данные и по размеру компании, определив ее исходя из показателя объема выручки от продаж. Используя его при анализе, можно добиться наиболее однородной выборки. Группировать их можно исходя из следующих оценок (таблица 2).

| Размер компании | Размер выручки, в млн. рублей |

| Микрокомпания | до 60 |

| Малое предприятие | от 60 до 400 |

| Среднее предприятие | от 401 до 1 000 |

| Крупная компания | более 1 млрд. |

Для расчета текущей ликвидности по отрасли (КТЛО) можно воспользоваться формулой: КТЛО = коэффициенты текущей ликвидности компании (по одному из кодов ОКВЭД и объему выручки) / число предприятий

Этот показатель важен при покупке или продаже имеющихся активов, когда в портфель в качестве исходных значений вводят среднерыночные цены. Чем более ликвидным считается рынок, тем быстрее его участники могут заключать сделки, не оказывая ощутимого влияния на рыночные цены.

Видео о решении важных вопросов ликвидности:

Пока рынок остается в сбалансированном состоянии, ликвидность большей части активов не изменяется. Но при дестабилизации транзакционные издержки растут, ценность всех средств может снизиться настолько, что компания уже не сможет покрывать свои долги.

Итак, ликвидность – это параметр, отражающий способность всех активов и пассивов быстро быть проданными по ценам, приближенным к рыночным. Используя все 4 вида рассмотренных коэффициентов можно точно установить, насколько платежеспособна и прибыльна компания, каковые ее перспективы в текущем году и последующих годах. Расчет ликвидности следует проводить регулярно, сравнивая полученные в данный момент значения с предыдущими, чтобы рационально оценивать текущее состояние организации и ближайшие перспективы.

Наверх

Напишите свой вопрос в форму ниже

Коэффициенты и соотношения

Рассмотрим важнейшие коэффициенты расчета ликвидности и платежеспособности. Основных, наиболее часто используемых в анализе, коэффициентов ликвидности три: текущей, быстрой и абсолютной ликвидности. Рассчитываются они по балансу и представляют собой отношение активов разной быстроты ликвидности к текущим обязательствам.

Текущая ликвидность рассчитывается по всем оборотным активам, быстрая ликвидность – по ликвидным оборотным активам, абсолютная ликвидность – единственно по высоколиквидным активам, к которым относят денежные средства и краткосрочные финансовые активы.

Для расчета используют принятое разделение по балансу:

- А1 – деньги и краткосрочные вложения (инвестиции);

- А2 – дебиторская задолженность менее года;

- А3 – дебиторская задолженность более года, запасы, «незавершенка» НДС;

- А4 – внеоборотные активы;

- П1 – кредиторская задолженность;

- П2 – краткосрочные обязательства, в т.ч. кредиты банков;

- П3 – долгосрочные обязательства;

- П4 – собственный капитал.

Как видим, оно основано на разделении активов по скорости обращения в деньги, а пассивов — по срочности погашения.

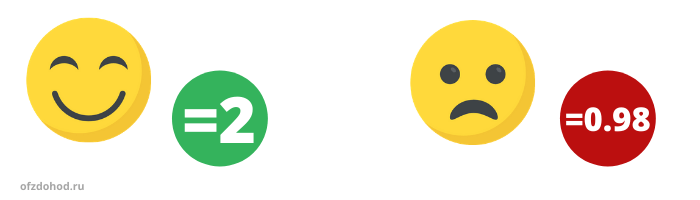

Текущая ликвидность: (А1 + А2 + А3)/(П1 + П2), нормальное значение 2 и выше. Быстрая ликвидность: (А1 + А2)/(П1 + П2), нормальное значение 1 и выше.

Абсолютную ликвидность называют еще коэффициентом денежной ликвидности, показатель говорит о возможности фирмы продемонстрировать быстрейшую ликвидность. Формула: А1/(П1 + П2), нормальное значение (наиболее часто используется) 0,2 и выше.

При анализе платежеспособности можно использовать указанное разделение. Так, если сумма А1 и А2 больше суммарного значения П1 и П2, фирма платежеспособна в краткосрочной и среднесрочной перспективе. А3 больше П3 – фирма в долгосрочной перспективе может быть платежеспособна. При этом А4 П4) — имеем неликвидный баланс.

Для анализа платежеспособности наиболее часто используют отношение суммарные обязательства / суммарный актив. Суммарные обязательства при этом являются суммой долгосрочных и текущих обязательств. Показатель выявляет долю активов, финансируемых за счет заемных средств в целом, независимо от источника. Используются средние значения переменных в периоде. Максимально рекомендуемый коэффициент — 0,5, минимум – 0,2.

Ликвидность компаний

Ликвидность предприятия – это мера платёжеспособности компании, которая зависит от ликвидности её активов. Она рассчитывается чтобы понять, может ли компания в срок расплатиться по своим долгам. Чем лучше показатели, тем проще получить кредит в банке.

Если у фирмы много денег на счетах, а на складах большие запасы востребованных товаров – она без проблем рассчитается в срок.

Если же склады пустые, денег нет, и есть только разваливающийся завод в пригороде, то в случае банкротства кредиторы будут очень долго ждать свои средства.

На основе бухгалтерского баланса считают коэффициент ликвидности. Он показывает соотношение долгов предприятия и оборотного капитала. Ликвидность компании бывает текущая, быстрая и абсолютная. Прежде чем перейти к формулам расчёта этих коэффициентов, нужно разобраться с видами активов.

Ликвидность баланса

Баланс фирмы делится на две категории: активы и пассивы.

Ликвидность баланса предприятия показывает, сможет ли компания за счёт своих активов покрыть все обязательства. Грубо говоря, хватит ли денег, чтобы расплатиться по долгам.

Актив баланса – всё то, что при управлении способно зарабатывать деньги и приносить прибыль. Это ресурсы, материальные ценности, технологии. Могут быть низко-, средне- и высоколиквидные.

Пассив баланса – это источники денежных и производственных ресурсов предприятия. Это собственный капитал предприятия, кредиты, резервные фонды и т.п. Пассивы также классифицируются по степени ликвидности – что-то нужно отдать срочно, а что-то может подождать.

Активы и пассивы делятся на четыре группы, их принято нумеровать и обозначать буквами А и П соответственно. На таблице ниже изложены зависимость этих групп и правила ликвидности в последнем столбце.

| Активы | Пассивы | Условие ликвидности | ||

|---|---|---|---|---|

| А1 | самые ликвидные активы: деньги на счетах и краткосрочные финансовые вложения. | П1 | самые срочные обязательства: кредиторская задолженность. | А1 ≥ П1 |

| А2 | быстрореализуемые активы: краткосрочная дебиторская задолженность. | П2 | краткосрочные пассивы: краткосрочные кредиты и займы, задолженность участникам по дивидендам и другим доходам. | А2 ≥ П2 |

| А3 | медленно реализуемые активы: запасы, НДС, долгосрочная дебиторская задолженность. | П3 | долгосрочные пассивы: долгосрочные кредиты. | A3 ≥ ПЗ |

| А4 | труднореализуемые активы: внеоборотные активы. | П4 | устойчивые пассивы: доходы будущих периодов, резервы предстоящих расходов и платежей. | А4 ≤ П4 |

Сопоставив А1 и А2 с П1 и П2 мы выясним текущую ликвидность, а А3 и А4 с П3 и П4 — перспективную ликвидность. Так можно спрогнозировать платёжеспособность предприятия на основе сравнения будущих поступлений и платежей.

Коэффициент текущей ликвидности

Коэффициент текущей ликвидности, или коэффициент покрытия, равен отношению оборотных активов к краткосрочным обязательствам (текущим пассивам). Его рассчитывают по формуле:

Ктл = оборотные активы / краткосрочные обязательства

Этот коэффициент показывает, как компания может погашать текущие обязательства за счет только оборотных активов. Чем выше коэффициент, тем выше платёжеспособность предприятия. Если этот показатель ниже 1,5, значит, предприятие не в состоянии вовремя оплачивать все счета. Идеальный показатель — 2.

Коэффициент быстрой ликвидности

Этот коэффициент показывает способность ответить по текущим долгам в случае возникновения каких-либо сложностей.

Коэффициент быстрой ликвидности равен отношению высоколиквидных текущих активов к краткосрочным обязательствам. К высоколиквидным текущим активам не относят материально-производственные запасы, потому что, если их срочно продать, мы получим сильные убытки. Коэффициент быстрой ликвидности рассчитывают по формуле:

Кбл = (краткосрочная дебиторская задолженность + краткосрочные финансовые вложения + остаток на счетах) / текущие краткосрочные обязательства.

Нормой считается, если коэффициент ≥ 1.

Коэффициент абсолютной ликвидности

Коэффициент абсолютной ликвидности равен отношению средств на счетах компании и краткосрочных финансовых вложений к текущим обязательствам. Этот показатель рассчитывают так же, как и коэффициент быстрой ликвидности, но без учета дебиторской задолженности:

Кал = (остаток на счетах + краткосрочные финансовые вложения) / текущие краткосрочные обязательства.

Нормальным считается, когда этот коэффициент по крайней мере ≥ 0,2.

Расчет показателей ликвидности (текущая ликвидность)

Коэффициент текущей ликвидности (коэффициент покрытия, коэффициент общей ликвидности, CR – current ratio) – это финансовый показатель, отражающий наличие у предприятия возможности расплачиваться по краткосрочным долгам путем реализации своих оборотных активов (всех или только некоторых). По значению показателя текущей ликвидности можно определить, является ли организация платежеспособной.

Показатель общей ликвидности рассчитывается как частное оборотных активов компании и ее текущих задолженностей:

Экономическая интерпретация значений коэффициента текущей ликвидности достаточно проста:

- значение показателя внутри отрезка 1.5-2.5 считается нормативным в мировой практике (варьируется в зависимости от сферы деятельности);

- для предприятий в РФ нормативным значением считается CR>2;

- если CR>3, это чаще всего свидетельствует о том, что руководители предприятия нерационально структурирую капитал предприятия;

- значение коэффициента менее 1 говорит о наличии большого финансового риска, т.к. компания не имеет возможности стабильно погашать свои долги.

Коэффициенты ликвидности: формулы по балансу

| Группировка Активов в Бухгалтерском балансе | Группировка Пассивов в Бухгалтерском балансе | ||

| А1 | Высоколиквидные

(деньги, краткосрочные вложения) |

П1 | Наиболее срочные обязательства

(текущая кредиторская задолженность перед контрагентами, банками, сотрудниками и т.д.) |

| А2 | Быстрореализуемые

(краткосрочная “дебиторка” – долги перед компанией, расчеты по которым должны поступить не позднее 1 года после отчетной даты) |

П2 | Среднесрочные обязательства

(кредиты и займы на короткий срок, резервы на будущие расходы, другие краткосрочные долги) |

| А3 | Медленно реализуемые

(оборотные активы, не вошедшие в группы А1, А2) |

П3 | Долгосрочные обязательства

(обязательства, взятые из р. IV “Долгосрочные пассивы”) |

| А4 | Труднореализуемые

(внеоборотные активы – все) |

П4 | Постоянные пассивы

(собственные средства фирмы) |

| Неравенство | Что означает |

| А1 {amp}gt; П1 | Если продать имеющиеся высоколиквидные активы, компания сумеет расплатиться с самыми краткосрочными обязательствами. |

| А2 {amp}gt; П2 | После реализации быстро реализуемого имущества компании появится возможность погасить долги со средним сроком возврата. |

| А3 {amp}gt; П3 | Средствами, вырученными от продажи медленно реализуемых активов, возможно расплатиться с задолженностями, срок возврата которых более 1 года. |

| А4 {amp}lt; П4 | Общая стоимость труднореализуемых активов предприятия меньше совокупного размера его собственного капитала. |

| Общая формула | Формула по балансу |

коэффициент ликвидности абсолютной:

КЛабс = (1250 1240) / (1510 1520 1550),

коэффициент ликвидности срочной:

КЛср = (1250 1240 1230) / (1510 1520 1550),

коэффициент ликвидности общей:

КЛобщ = 1200 / (1510 1520 1550),

где: КЛабс — коэффициент ликвидности абсолютной;

КЛср — коэффициент ликвидности срочной;

КЛобщ — коэффициент ликвидности общей;

ДенСр — величина денежных средств;

КрДебЗад — краткосрочные долги дебиторов;

ОборАкт — общая величина оборотных активов;

КрКред — сумма краткосрочных заемных средств;

ПрОбяз — величина прочих краткосрочных долгов.

КЛобщ = 1200 / 1500,

где: КЛобщ — коэффициент ликвидности общей;

1200 — общее значение величины оборотных активов;

1500 — общее значение величины краткосрочных обязательств.

Для чего он нужен и что обозначает

Разберемся, что обозначают полученные в примерах значения коэффициента. Очевидно, что более высокое значение коэффициента означает и более прочное финансовое положение. Нормальным в настоящее время считается показатель равный или более 1 (хотя отдельные источники предлагают брать как норму значение 0,8).

Он свидетельствует, что стоимость активов, которые можно быстро и (или) в скором времени реализовать, покрывает объем текущих обязательств компании либо превышает их.

Если показатель ниже, значит, компания может не успеть погасить текущую задолженность в короткий промежуток времени. Полученный в расчете коэффициент 1,91 свидетельствует о прочном финансовом положении. «Быстрые» активы покрыли текущие обязательства почти в два раза.

Говоря о полученных динамических значениях показателя из примера, отметим, что они высоки, как на начало года, так и на конец, хотя к концу года и произошло некоторое снижение (соответственно 5,16 и 4,18).

Текущие обязательства покрыты соответствующим видом активов в несколько раз. На первый взгляд, это положительный фактор. В то же время значение, превышающее 3, может свидетельствовать, например, о росте краткосрочной дебиторской задолженности, неэффективной работе финансовой службы с должниками, небрежно составленном бухгалтерском балансе, о проблемах в первичном учете активов компании.

Кроме того, большой объем денежных средств, находящихся не в обороте, а в кассе или на счетах, говорит о замедленном, неэффективном их использовании. В конечном итоге такая финансовая политика снижает прибыль компании.

Уменьшает коэффициент объем задействованных кредитных ресурсов, займов, обязательств перед контрагентами сроком менее года. Качество информации при определении коэффициента играет решающую роль. Так, недопустимо включать в расчет безнадежную дебиторскую задолженность, вложения в ценные бумаги, если быстрая ликвидность их представляется сомнительной; другие данные по активам, быстрая ликвидность которых подвергается сомнению.

Тезисно

- Коэффициент срочной ликвидности – один из важнейших финансовых показателей работы компании. Он исчисляется как отношение суммы быстроликвидных и высоколиквидных активов к текущим обязательствам. Расчет ведут по данным бухгалтерского баланса.

- В зависимости от целей анализа показатель исчисляют за определенный период либо в динамике: на начало и конец периода; за несколько лет. Он демонстрирует, во сколько раз «быстрые» активы покрывают текущие обязательства компании.

- Положительным считается значение, равное единице или превышающее ее. Значение, превышающее 3, может свидетельствовать о неэффективном использовании активов, замедлении их оборачиваемости, плохой работе с дебиторской задолженностью; ниже 1 — о высокой зависимости компании от краткосрочных кредитов и займов, не покрытых соответствующими ресурсами.

Вопросы и ответы

Какой параметр дает наиболее точную оценку финансового положения?

Целесообразнее всего определить степень платежеспособности в соответствии со значениями показателя абсолютной ликвидности

Во внимание не принимаются величины задолженности дебиторов и кредиторов

Принимаются ли во внимание неликвидные запасы?

Нет, в процессе расчета они не учитываются.

Об авторе

- Григорий Знайко

- Журналист, предприниматель. Веду свое дело и не понаслышке знаю проблемы и сложности, с которыми стакиваются ИП и ООО.

Свежие публикации

- 2020.04.08АктивыКоэффициент быстрой (срочной, строгой, промежуточной) ликвидности – значение и расчет

- 2020.04.08АктивыЧто показывает фондовооруженность труда, формула расчета и оценка

- 2020.04.08АктивыЧто такое и в чем измеряется фондоемкость, как посчитать показатель – формула расчета

- 2020.04.08АктивыЧто такое и в чем измеряется фондоотдача, как посчитать показатель

Коэффициенты ликвидности

Еще одно существенное замечание, на которое прошу обратить свое внимание. В Сети часто встречаются противоречия, касающиеся формул расчета коэффициентов ликвидности

Поэтому постарайтесь больше понять суть коэффициента. Это поможет понять, почему эти формулы (приводимые в данной статье) более корректны.

Коэффициенты ликвидности — показатели, применяющиеся для оценки способности предприятия погашать свои обязательства за счет имеющихся в ее распоряжении активов.

Поскольку активы имеют разную степень ликвидности — то есть способности превращаться в денежные средства, точно также и пассивы имеют различные сроки исполнения обязательств предприятием. (Наши пассивы, кроме собственного капитала, это чьи-то активы). Таким образом, задача коэффициентов ликвидности — в числовом выражении оценить соотношение аналогичных по сроку исполнения обязательств/реализации активов и пассивов.

Коэффициент текущей ликвидности

Коэффициент текущей ликвидности – коэффициент покрытия (англ. Current ratio, CR) — финансовый коэффициент, равный отношению текущих (оборотных) активов к краткосрочным обязательствам (текущим пассивам).

Показывает способность предприятия рассчитываться по своим долгам в период длительности одного производственного цикла (период времени, необходимый для изготовления и реализации одной партии продукции). Данный коэффициент рассчитывается по формуле:

Текущая ликвидность = Текущие активы/ Текущие обязательства

Рассмотрим, как оценить значение данного коэффициента. Если его значение больше единицы, то текущих активов больше, чем текущих обязательств. Таким образом, предприятие, теоретически, способно своевременно выполнять свои текущие обязательства и осуществлять операционную деятельность

Прошу обратить внимание, что само по себе значение коэффициента текущей ликвидности ни коим образом не гарантирует отсутствие у предприятия кассовых разрывов, дефицита денежных средств и т.д., поскольку в состав текущих активов входят кроме денежных средств товары, материалы, готовая продукция, дебиторская задолженность и т.д

Коэффициент быстрой ликвидности

Коэффициент быстрой ликвидности – (англ. Quick ratio, Acid test, QR) — финансовый коэффициент, равный отношению высоколиквидных текущих активов к краткосрочным обязательствам (текущим пассивам).

Показывает способность предприятия рассчитываться по своим долгам в период длительности одного производственного цикла (период времени, необходимый для изготовления и реализации одной партии продукции) в случае возникновения сложностей со сбытом товаров или готовой продукции.

Данный коэффициент рассчитывается по формуле:

Быстрая ликвидность = (Краткосрочная дебиторская задолженность + Краткосрочные финансовые вложения + Денежные средства) / (Краткосрочные пассивы — Доходы будущих периодов — Резервы предстоящих расходов)

Рассмотрим, как оценить этот коэффициент

В числителе мы принимаем во внимание только активы, способность обращаться которых в денежные средства не вызывает у нас сомнений. То есть непосредственно деньги, долги нам и финансовые вложения, которые тоже могут быть обращены в деньги в короткий промежуток времени

Полученную сумму соотносим с текущими обязательствами предприятия — то есть текущими пассивами, из которых исключены суммы, которые не являются конкретными обязательствами по уплате денежных средств. Таким образом, мы получаем значение, сколько предприятие может оплатить на каждую единицу денежных обязательств, если вдруг все кредиторы одновременно предъявят требования к оплате.

Коэффициент абсолютной ликвидности

Коэффициент абсолютной ликвидности – финансовый коэффициент, равный отношению денежных средств и краткосрочных финансовых вложений к краткосрочным обязательствам (текущим пассивам).

Показывает возможность компании погасить текущую задолженность исключительно имеющимися в наличии денежными средствами или их эквивалентами на определенный момент времени.

Абсолютная ликвидность = (Денежные средства + Краткосрочные финансовые вложения) / (Краткосрочные пассивы — Доходы будущих периодов — Резервы предстоящих расходов)

Зачем считать коэффициент текущей ликвидности и какие документы для этого требуются

Прежде чем разбираться, как считать коэффициент текущей ликвидности, разберем, с какой целью его считать. Этот показатель необходим для анализа платежеспособности юридического лица:

- руководителям;

- учредителям;

- инвесторам;

- федеральной налоговой службе, которая отталкивается от приказа Министерства экономического развития РФ от 21.04.2006 № 104, устанавливающего способ проведения данного анализа.

Коэффициент текущей ликвидности позволяет определить, может ли продажа оборотных активов погасить текущие краткосрочные обязательства.

Какие документы стоит подготовить, как только вы собрались считать коэффициент текущей ликвидности? Если данный показатель определяется через бухгалтерию, необходим лишь балансовый отчет, а чтобы считать в математической форме, придется собрать все бумаги, где фигурируют доходы, расходы и долговые обязательства, например:

- договор купли/продажи;

- трудовой договор с работниками;

- договор ипотечного кредитования, долговая расписка, пр.

В некоторых случаях мало считать текущий показатель, важна правильная интерпретация его величины, ведь она может решить судьбу компании. Поэтому стоит создать финансовый отдел из настоящих профессионалов, способных постоянно отслеживать малейшие колебания.

Топ-3 статей, которые будут полезны каждому руководителю:

- Финансовый контроль на предприятии

- Чистая рентабельность предприятия

- Как выстроить финансовую структуру компании

Для нормально функционирующего юридического лица текущий показатель – не менее 1. Иными словами, объем оборотных активов должен превышать сумму краткосрочных обязательств. Меньший коэффициент тоже можно считать относительной нормой, когда речь идет об организации с активным оборотом капитала, ведь в этом случае при расчете используются нестабильные значения.

При оптимальном соотношении активов и пассивов коэффициент составляет 2–2,5. То есть, компания должна сторонним фирмам или сотрудникам в два раза меньше средств, чем находится у нее в обороте. При внезапном колебании рынка ликвидация активов не вызовет серьезных проблем.

При текущем показателе больше единицы, но ниже 2 пора рассмотреть два сценария развития событий: вы должны успеть продать активы до их полного обвала либо стимулировать работу маркетологов. Если у вас есть грамотный аналитический отдел, он заранее предскажет поведение рынка, то есть вы можете считать, что выиграли, если после спада ожидается подъем.

Когда коэффициент текущей ликвидности не доходит до 1, высок риск банкротства компании.

Коэффициент текущей ликвидности: формула по балансу

Поскольку данные для расчета рассматриваемого показателя берут из бухбаланса, очень наглядными становятся вышеприведенные формулы текущей ликвидности, записанные применительно к строкам действующей формы этого отчета:

От всей суммы раздела V (т. е. от всей суммы краткосрочных обязательств):

КЛтек = 1200 / 1500,

где:

КЛтек – коэффициент текущей ликвидности;

1200 – номер строки бухбаланса, отвечающий итогу раздела II;

1500 – номер строки бухбаланса, отвечающий итогу раздела V.

От всей суммы раздела V за исключением доходов будущих периодов:

КЛтек = 1200 / (1500 – 1530),

где:

КЛтек – коэффициент текущей ликвидности;

1200 – номер строки бухбаланса, отвечающий итогу раздела II;

1500 – номер строки бухбаланса, отвечающий итогу раздела V;

1530 – номер строки бухбаланса, содержащий данные о доходах будущих периодов.

Второй вариант этого же расчета:

КЛтек = 1200 / (1510 + 1520 + 1540 + 1550),

где:

КЛтек – коэффициент текущей ликвидности;

1200 – номер строки бухбаланса, отвечающий итогу раздела II;

1510 – номер строки бухбаланса с данными по краткосрочным кредитам (займам);

1520 – номер строки бухбаланса с данными по краткосрочным долгам кредиторам;

1540 – номер строки бухбаланса, содержащий данные об оценочных обязательствах;

1550 – номер строки баланса с данными по прочим краткосрочным обязательствам.

От текущей (краткосрочной) кредиторской задолженности:

КЛтек = 1200 / (1510 + 1520 + 1550),

где:

КЛтек – коэффициент текущей ликвидности;

1200 – номер строки бухбаланса, отвечающий итогу раздела II;

1510 – номер строки бухбаланса с данными по краткосрочным кредитам (займам);

1520 – номер строки бухбаланса с данными по краткосрочным долгам кредиторам;

1550 – номер строки баланса с данными по прочим краткосрочным обязательствам.

Второй вариант этого расчета будет таким:

КЛтек = 1200 / (1500 – 1530 – 1540),

где:

КЛтек – коэффициент текущей ликвидности;

1200 – номер строки бухбаланса, отвечающий итогу раздела II;

1500 – номер строки бухбаланса, отвечающий итогу раздела V;

1530 – номер строки бухбаланса, содержащий данные о доходах будущих периодов;

1540 – номер строки бухбаланса, содержащий данные об оценочных обязательствах.

О том, по каким правилам заполняют строки действующей формы бухбаланса, читайте в материале «Порядок составления бухгалтерского баланса (пример)».

Если потребуется рассчитать рассматриваемый показатель по бухбалансу, форма которого действовала до 2011 года, то это надо делать, имея в виду нижеприведенное соответствие строк:

| Наименование показателя | Номер строки формы 2011–2020 годов | Номер строки формы 2006–2010 годов |

| Итоговое значение по разделу II | 1200 | 290 |

| Итоговое значение по разделу V | 1500 | 690 |

| Краткосрочные кредиты (займы) | 1510 | 610 |

| Краткосрочные долги перед кредиторами | 1520 | 620 + 630 |

| Доходы будущих периодов | 1530 | 640 |

| Оценочные обязательства (резервы) | 1540 | 650 |

| Прочие обязательства с коротким сроком погашения | 1550 | 660 |

В форме бухбаланса 2006–2010 годов в составе оборотных активов выделялась долгосрочная задолженность дебиторов со сроком погашения, превышающим 1 год (стр. 230). Расчет рассматриваемого коэффициента при наличии этой задолженности логично делать с уменьшением итогового значения раздела II на величину суммы, показанной по стр. 230.

Общий показатель ликвидности — определение

Общий показатель ликвидности — это отношение суммы всех текущих активов предприятия и суммы его долгосрочных и краткосрочных обязательств. Различные группы активов и обязательств могут входить в суммы с разными весами. Более ликвидные активы и срочные обязательства учитываются с более высокими весовыми коэффициентами.

Иногда Общий показатель ликвидности используется как синоним коэффициента текущей ликвидности. Однако в общем случае это разные коэффициенты и рассчитываются по разным формулам. Поскольку первый использует в текущих обязательствах долгосрочные пассивы, отсутствующие во втором.

Исходные данные для расчета содержит бухгалтерский баланс компании.

Общий показатель ликвидности рассчитывается в программе ФинЭкАнализ в блоке Анализ платежеспособности.

Скачать программу ФинЭкАнализ

Общий показатель ликвидности — что показывает

Общий показатель ликвидности показатель показывает способность предприятия погашать все краткосрочные и долгосрочные финансовые обязательства перед кредиторами за счет всех активов. Чем больше значение коэффициента, тем лучше платежеспособность предприятия. Этот показатель учитывает, что не все активы можно продать в срочном порядке.

Общий показатель ликвидности — формула

Общая формула расчета коэффициента

Формула расчета по группам активов и пассивов с разными весами

Формула расчета по группам активов и пассивов без весовых коэффициентов

где

- А1 — наиболее ликвидные активы;

- А2 — быстрореализуемые активы;

- А3 — медленно реализуемые активы;

- П1 — наиболее срочные обязательства;

- П2 — краткосрочные пассивы;

- П3 — долгосрочные пассивы.

Формула расчета по данным старого бухгалтерского баланса без весовых коэффициентов

где стр.290, стр.590, стр.610, стр.620, стр.660 — строки бухгалтерского баланса (форма №1)

Формула расчета по данным нового бухгалтерского баланса без весовых коэффициентов

Общий показатель ликвидности — значение

Нормальным считается значение коэффициента от 1 до 2. Значение значительно ниже 1 говорит о высоком финансовом риске — предприятие не в состоянии стабильно оплачивать текущие счета. Значение более 2 свидетельствует о неоптимальной структуре капитала.

Средние статистические значения по годам для предприятий РФ

| Размер выручки | Значения по годам, отн. ед | ||||||

| 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | |

| Микропредприятия (выручка < 10 млн. руб.) | 0.538 | 0.635 | 0.666 | 0.670 | 0.632 | 0.645 | 0.665 |

| Минипредприятия (10 млн. руб. ≤ выручка < 120 млн. руб.) | 0.677 | 0.809 | 0.782 | 0.790 | 0.794 | 0.766 | 0.744 |

| Малые предприятия (120 млн. руб. ≤ выручка < 800 млн. руб.) | 0.766 | 0.855 | 0.770 | 0.806 | 0.818 | 0.829 | 0.838 |

| Средние предприятия (800 млн. руб. ≤ выручка < 2 млрд. руб.) | 0.822 | 0.821 | 0.841 | 0.850 | 0.836 | 0.882 | 0.846 |

| Крупные предприятия (выручка ≥ 2 млрд. руб.) | 0.861 | 0.801 | 0.745 | 0.731 | 0.735 | 0.726 | 0.715 |

| Все организации | 0.826 | 0.804 | 0.758 | 0.757 | 0.757 | 0.753 | 0.742 |

Значения таблицы рассчитаны на основании данных Росстата