Исправляем ошибки — уменьшение ндс в декларации

Содержание:

- Формирование уточненной декларации за 1 квартал 2015 года

- Зачем нужен перенос вычета

- Особенности заполнения разделов 8 и 9 при подаче уточненки

- Зачем нужна уточненка по НДС

- В чем проблема с НДС

- Ошибки, не влияющие на сумму налога

- Когда нужно включать информацию?

- Корректирующая декларация по НДС

- Обзор документа

- Зачем нужна уточненка по НДС

- Договор поставки vs агентский договор

- Что представляет собой корректировочный счет-фактура

Формирование уточненной декларации за 1 квартал 2015 года

Формирование уточненной декларации по НДС производится в том же порядке, что и первичной (раздел — Отчеты, подраздел — 1С-Отчетность, гиперссылка — Регламентированные отчеты).

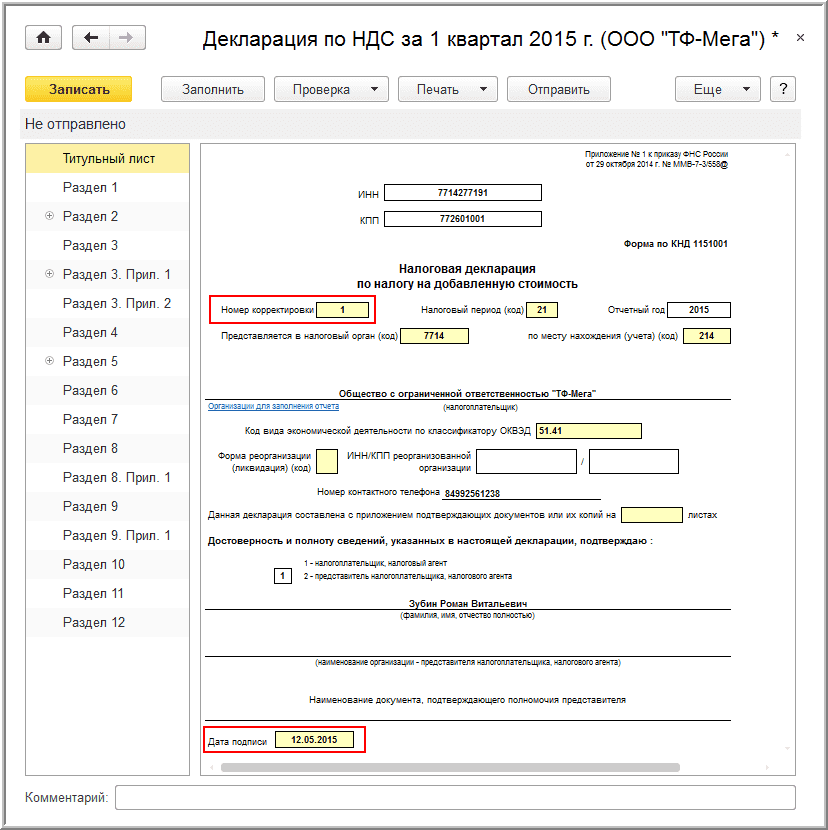

Уточненная декларация по аналогии с первичной должна содержать титульный лист (рис. 12), разделы 1 (рис. 13), раздел 3 (рис. 14), раздел 8 (рис. 15), раздел 9 (рис. 17), раздел 10 (рис. 18) и раздел 11 (рис. 19). Кроме этого в связи с необходимостью представления сведений из дополнительного листа книги покупок в состав уточненной налоговой декларации дополнительно включается приложение 1 к разделу 8 (рис. 16) .

При заполнении титульного листа (рис

12) уточненной декларации необходимо обратить внимание на правильное указание номера корректировки. Так как представляется первая уточненная декларация, то в поле Номер корректировки указывается значение «1»

Рис. 12

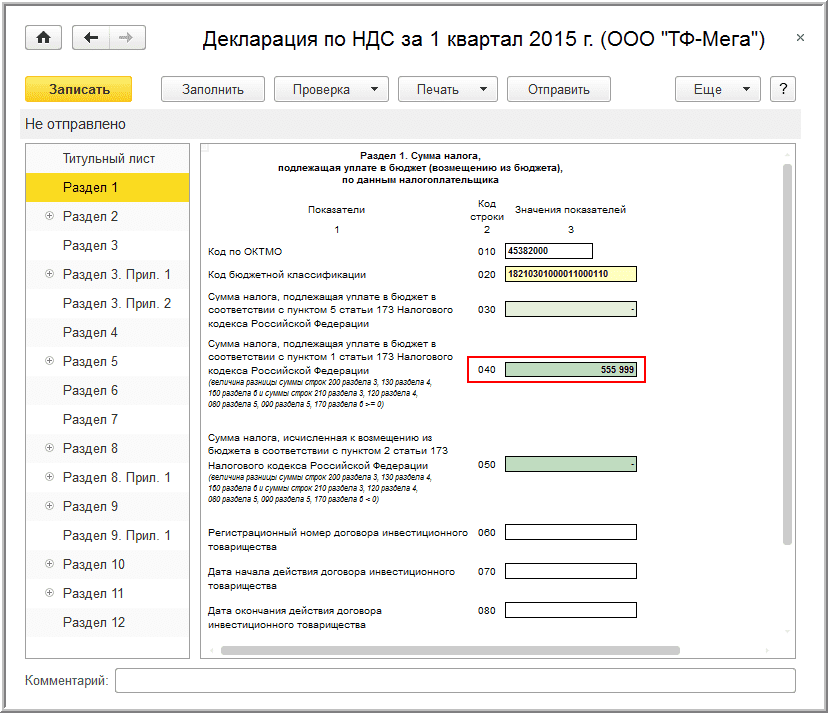

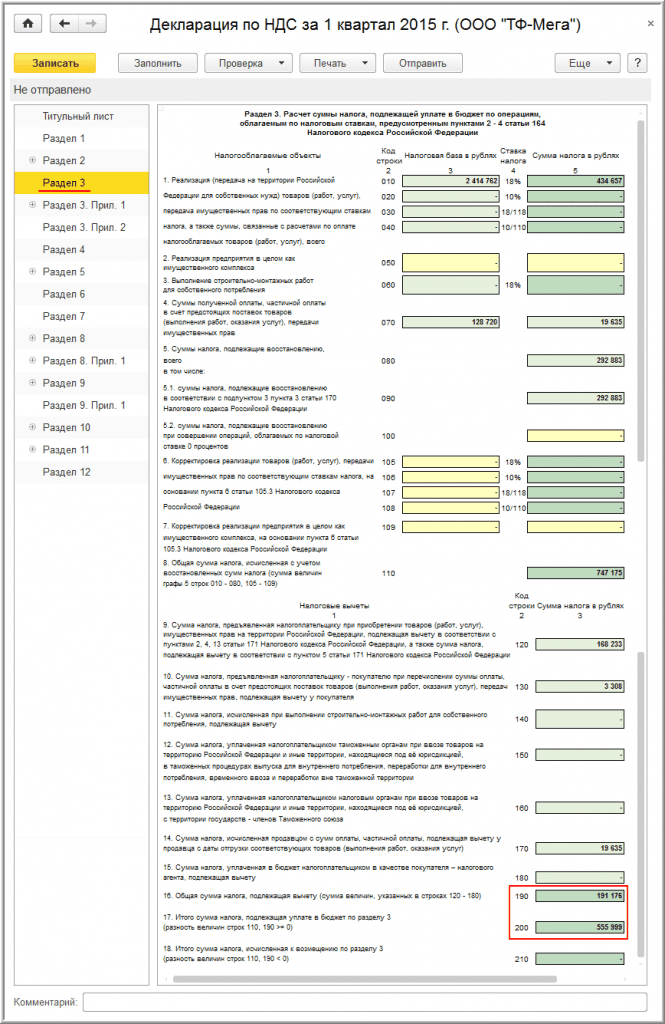

Основные разделы уточненной декларации (1-7) представляются в том же виде, что и соответствующие разделы первичной декларации, с учетом произведенных изменений в части суммы налога, подлежащей налоговому вычету (строки 120, 190 и 200 раздела 3) (рис. 14) и, следовательно, суммы налога, подлежащей уплате в бюджет (строка 040 раздела 1) (рис. 13).

Рис. 13

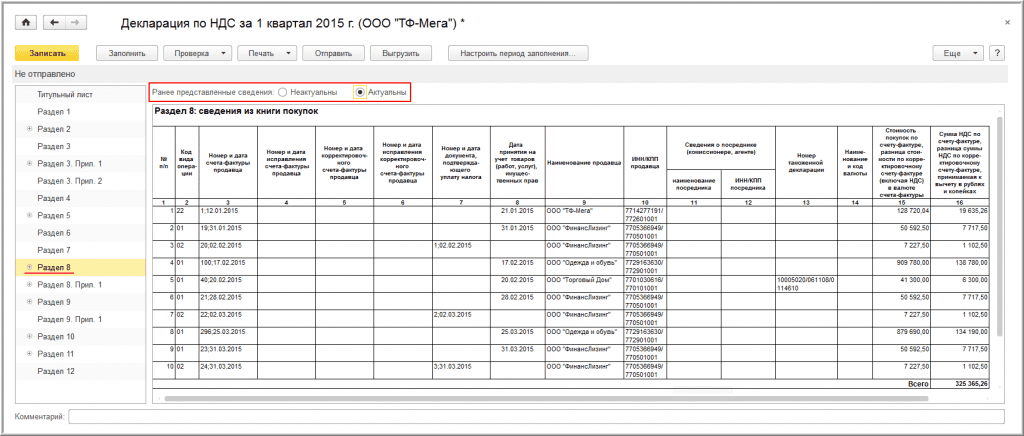

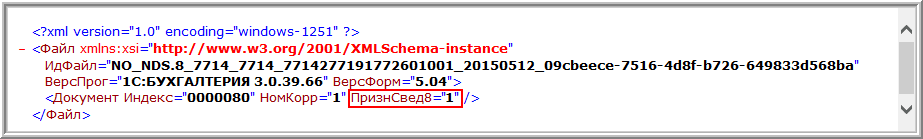

Поскольку изменения в регистрационных записях книги покупок за 1 квартал 2015 года производились посредством применения дополнительного листа № 1, то сведения из раздела 8 уточненной налоговой декларации (рис. 15) полностью соответствуют сведениям из раздела 8 первичной декларации (рис. 4). Поэтому налогоплательщик может повторно не представлять в налоговый орган сведения из раздела 8, проставив в строке Ранее представленные сведения отметку для значения Актуальны. Эта отметка соответствует признаку актуальности «1», который означает, что сведения, представленные налогоплательщиком ранее в налоговый орган, актуальны, достоверны, изменению не подлежат и в налоговый орган повторно не представляются.

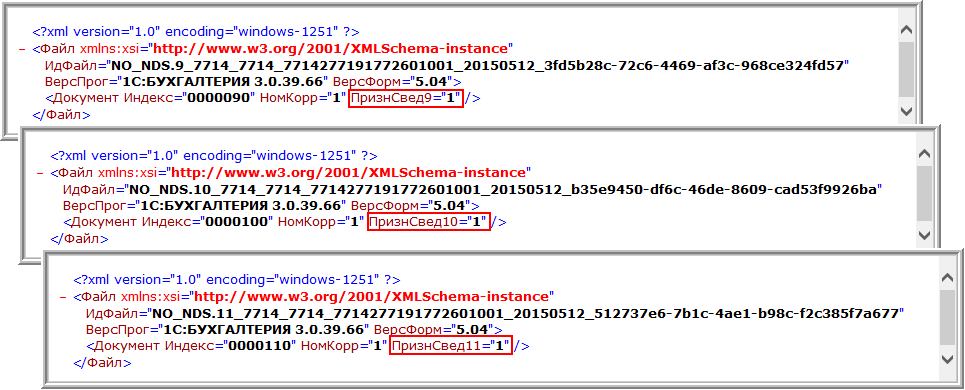

В этом случае при выгрузке уточненной налоговой декларации в разделе 8 будет заполнена только строка 005, в которой будет указан признак актуальности «1» (рис. 22).

Если налогоплательщик все-таки пожелает повторно выгрузить в составе уточненной декларации все сведения из раздела 8, то он должен проставить отметку для значения Неактуальны (рис. 15).

Рис. 15

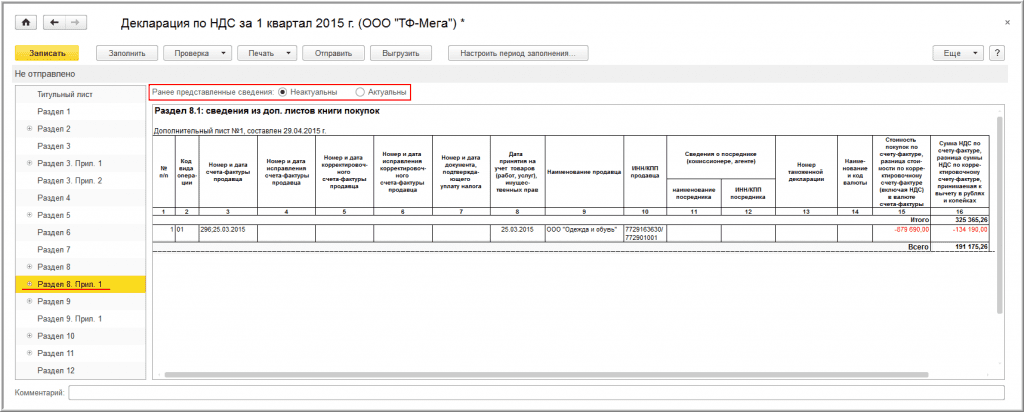

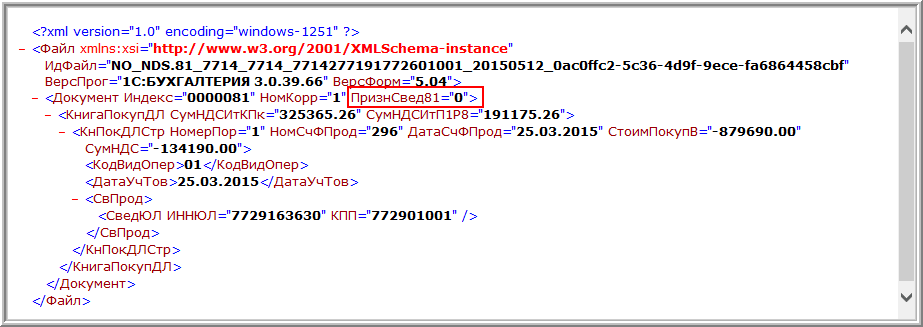

Для отражения аннулирования записи из дополнительного листа книги покупок будет сформировано приложение 1 к разделу 8. Поскольку данный раздел в составе первичной декларации не представлялся, то для него в строке Ранее представленные сведения обязательно проставляется отметка для значения Неактуальны. Такая отметка соответствует проставлению признака актуальности «0», который означает, что в ранее представленной декларации сведения по соответствующему разделу декларации не представлялись либо были замены из-за выявления ошибки или неполноты отражения (рис. 16).

При выгрузке уточненной налоговой декларации в приложение 1 к разделу 8 будут перенесены все сведения из дополнительного листа книги покупок (рис. 23).

Рис. 16

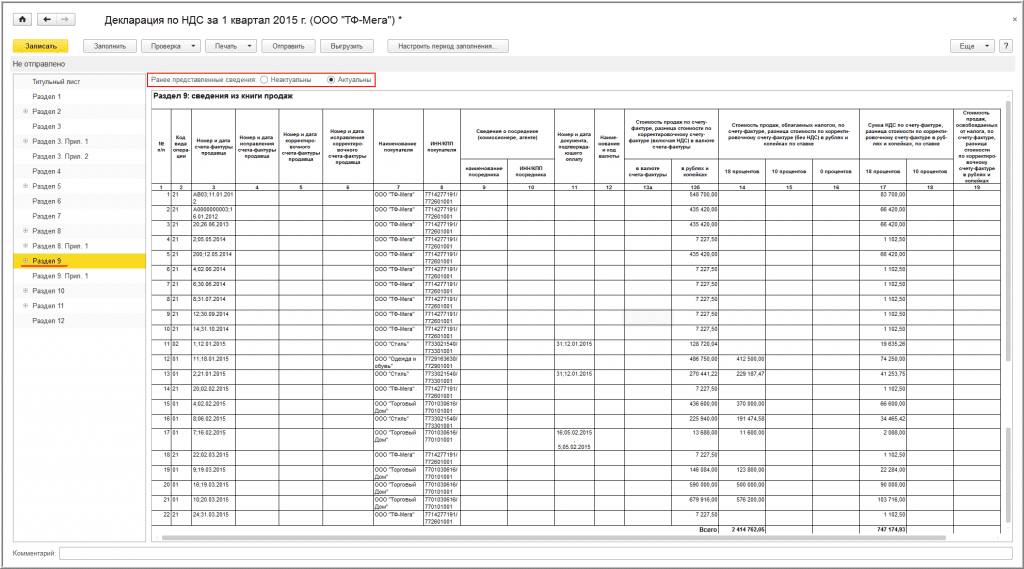

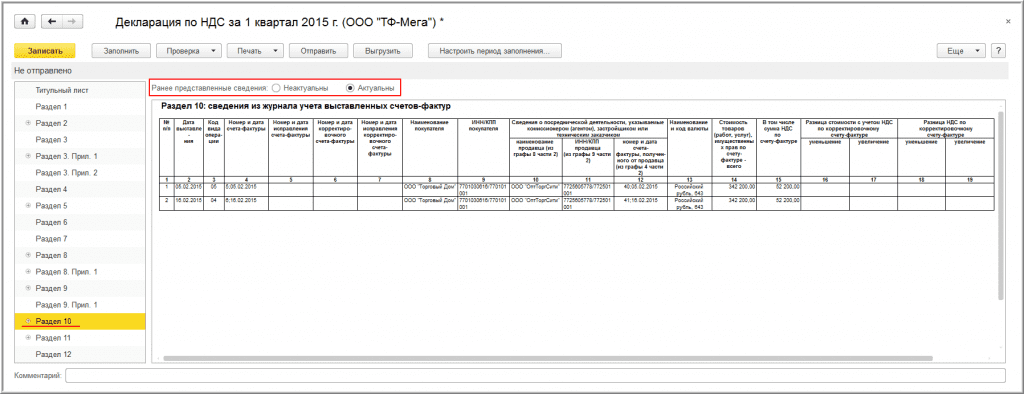

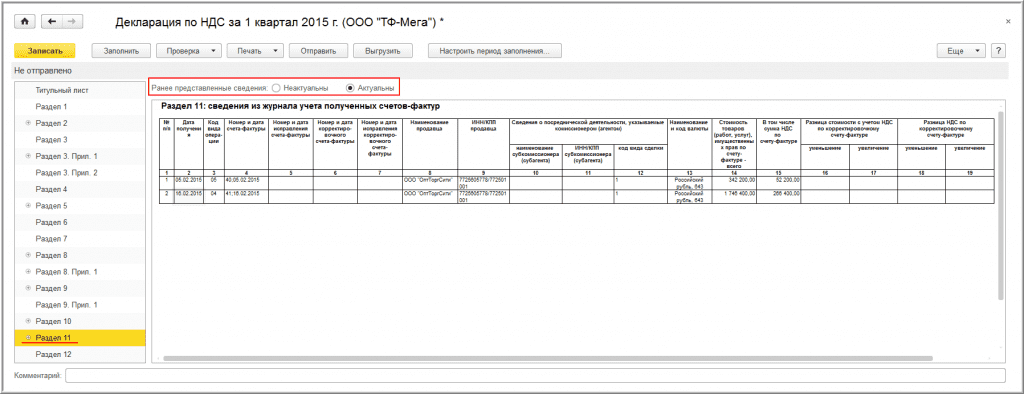

Поскольку в разделы 9-11 изменения не вносились (рис. 17-19), то налогоплательщик в соответствующих разделах:

- проставляет отметку Актуальны (соответствует признаку актуальности «1»), если повторно сведения из этих разделов в налоговую декларацию выгружаться не будут;

- проставляет отметку Неактуальны (соответствует признаку актуальности «0»), если хочет выгрузить сведения из этих разделов в уточненную налоговую декларацию и повторно представить их в налоговый орган.

Рис. 17

Рис. 17

Рис. 18

Рис. 19

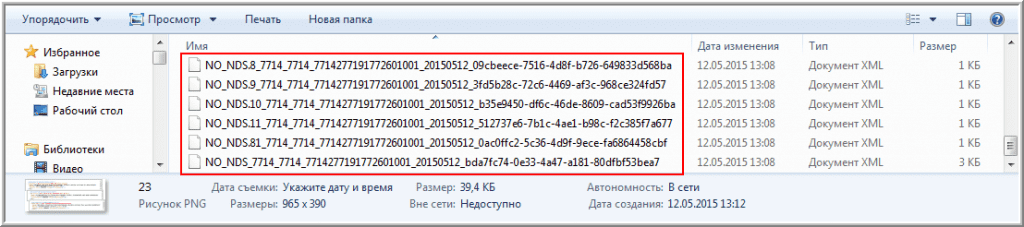

После выгрузки уточненной налоговой декларации по НДС за 1 квартал 2015 года будут сформированы шесть файлов (рис. 20):

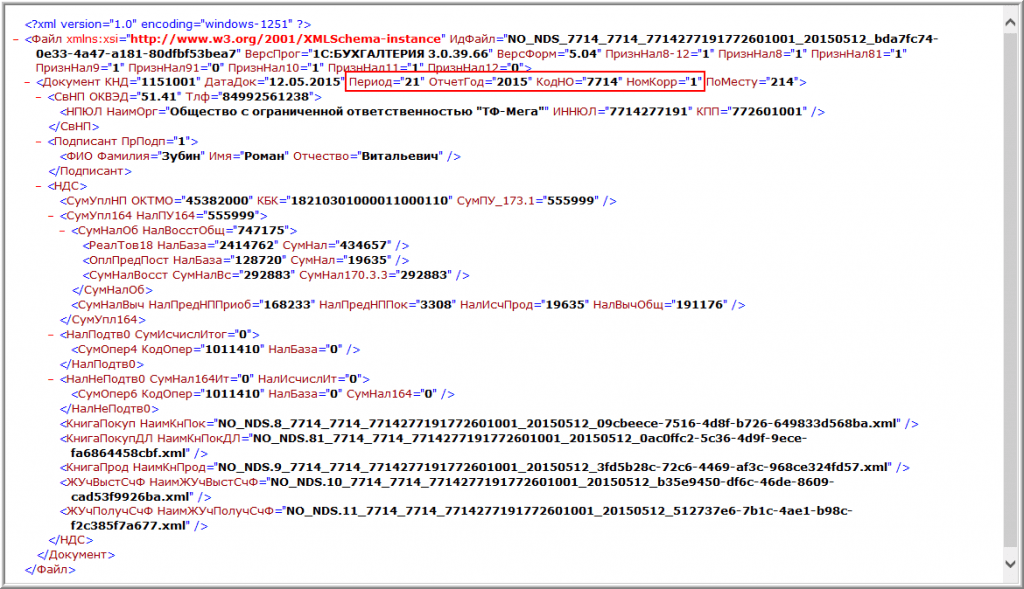

- NO_NDS_7714_7714_7714277191772601001_20150512_bda7fc74-0e33-4a47-a181-80dfbf53bea7 – сведения из разделов 1-7 (рис. 21);

- NO_NDS.8_7714_7714_7714277191772601001_20150512_09cbeece-7516-4d8f-b726-649833d568ba – сведения из раздела 8 (рис. 22)

- NO_NDS.81_7714_7714_7714277191772601001_20150512_0ac0ffc2-5c36-4d9f-9ece-fa6864458cbf — сведения из приложения 1 к разделу 8 (рис. 23);

- NO_NDS.9_7714_7714_7714277191772601001_20150512_3fd5b28c-72c6-4469-af3c-968ce324fd57 – сведения из раздела 9 (рис. 24);

- NO_NDS.10_7714_7714_7714277191772601001_20150512_b35e9450-df6c-46de-8609-cad53f9926ba – сведения из раздела 10 (рис. 24);

- NO_NDS.11_7714_7714_7714277191772601001_20150512_512737e6-7b1c-4ae1-b98c-f2c385f7a677 – сведения из раздела 11 (рис. 24).

Рис. 20

Рис. 21

Рис. 22

Рис. 23

Рис. 24

Рис. 24

Зачем нужен перенос вычета

Право переноса вычета на другие периоды закреплено за налогоплательщиком с 2015 года. В ст. 172-1.1 НК РФ говорится, что вычеты могут заявляться в течение трехлетнего срока после покупки в любом налоговом периоде.

Главными причинами переноса вычета, которыми руководствуется фирма, можно назвать:

- возможные претензии ФНС;

- желание оставить сумму вычетов «про запас»;

- «опоздавшие» счета-фактуры.

С первым вариантом развития событий сталкиваются бухгалтеры, если фирма приобретает дорогостоящий товар, а продажи в отчетном квартале невелики. Проанализировав декларацию, в которой показана крупная сумма к возмещению из бюджета, ИФНС может подозревать мошенническую схему. Обычно в такой ситуации чиновники запрашивают документы, подтверждающие крупный вычет, в рамках назначенной для организации проверки, требуют письменно разъяснить, откуда он возник, уточнить детали сделки. Может произойти проверка контрагента, а то и вызов руководителя организации для дачи разъяснений лично в офисе налоговой службы («налоговая комиссия по НДС»).

На заметку! Вызвать на комиссию представителя фирмы налоговики могут на основании ст. 19.4-1 КоАП РФ. Неявка грозит директору штрафом до 4 тыс. руб.

Опытные бухгалтеры знают и о таком показателе, как «безопасная доля вычетов» по налогу. Он отражен в Приказе ФНС №ММ-3-06/333 от 30/05/07 (прил. 2) и составляет 89% вычетов за предыдущий календарный год, т.е. если по итогам года доля вычетов равна или выше этого показателя, она считается значительной. Фирма попадает в план налоговых проверок как потенциальный нарушитель налогового законодательства.

Чтобы избежать такого рода проблем, налоговые вычеты «распределяют» по периодам, регулируют их величину.

Многие фирмы стремятся отложить вычет, руководствуясь спецификой своей деятельности: значительная закупка товара, сырья, и пр. происходит в одном налоговом периоде, а высокий уровень продаж – в другом. «Излишки» НДС переносят на другой период и таким образом избегают перспектив уплачивать высокий НДС.

Нередки случаи, когда подтверждающая вычет счет-фактура попадает в бухгалтерию с опозданием. Тогда сумму вычета переносят на другой квартал.

Важно! Счета-фактуры за период, поступившие после его окончания, но до момента сдачи декларации по НДС (25 число следующего месяца), могут быть включены в расчеты за этот период (ст. 172-1.1 абз

2). В письме Минфина №03 07 11/9305 от 14/02/19 г. сказано, что, если услуги произведены в рамках 3 квартала, а счет-фактура по ним выставлен 5 октября, документ можно включить в расчет за третий квартал.

Пример. Организация на ОСНО закупила оборудование и сырье для производства новой линии фирменного товара в первом квартале. Экономические расчеты показывают, что крупные объемы реализации товара, следовательно, и значительные суммы исходящего НДС следует ожидать в 3 и 4 квартале того же года. Принимается решение о переносе образовавшегося вычета по НДС при приобретении оборудования и сырья, на 3 и 4 квартал. Сумма пойдет на уменьшение НДС в указанный период.

Особенности заполнения разделов 8 и 9 при подаче уточненки

Актуален вопрос, как заполнить 8 и 9 разделы при подаче уточненной декларации по НДС. Разделы 8 и 9, а также приложение – доплист к ним – данные, относящиеся к книге покупок и продаж.

Цифра «0» в признаке актуальности указывается, если в ранее представленном отчете данные по разделам 8-9 не были представлены, либо нужна замена информации при выявлении ошибок в поданных сведения.

Цифра «1» указывается, если данные, представленные плательщиком, являются актуальными и подлежат корректировке. При внесении дополнений или корректировок в книгу продаж по истечении периода, за который подавался отчет, плательщиком заполняется приложение 1 к разделам 8,9.

Зачем нужна уточненка по НДС

Подача в ИФНС уточненной или корректирующей декларации по НДС позволяет налогоплательщику исправить ошибки, допущенные в ранее сданном варианте этого документа. При выявлении занижения начисленной суммы налога сдача уточненной декларации по НДС обязательна (п. 1 ст. 81 НК РФ). Корректировку декларации по НДС, в которой сумма налога была завышена, законодательство делать не обязывает, но налогоплательщик в ней заинтересован сам. У налоговой инспекции при проведении камеральной проверки, инициированной по причине подачи уточненной декларации по НДС, уменьшающей сумму налога к уплате, есть право затребовать от налогоплательщика пояснения (п. 3 ст. 88 НК РФ). Пояснения (или расчет) должны содержать обоснование изменений, внесенных в уточненную декларацию по НДС, при этом налогоплательщик должен их предоставить в течение 5 дней после получения такого запроса.

Если корректировочная декларация по НДС подается спустя 2 года после завершения отчетного периода с целью внесений исправлений, то в соответствии с п. 8.3 ст. 88 НК РФ налоговая может затребовать у налогоплательщика не только пояснения по уточненной декларации НДС, но и первичные документы и аналитические регистры.

Подробнее об аналитических регистрах читайте в статье «Регистры налогового учета по НДС: закрепляем в учетной политике».

Подача уточненной декларации по НДС, как правило, влечет за собой истребование пояснений (или наоборот сама уточненка служит ответом на требование налоговиков).

Грамотно составить пояснения к уточненной декларации по НДС вам помогут эксперты КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в Готовое решение.

В чем проблема с НДС

Компании платят НДС на общей системе налогообложения, когда что-то продают. Если они закупают материалы или услуги у других компаний с НДС, то получают вычет по налогу.

ООО «Мармелад» покупает яблоки у поставщика. За партию платит 20 000 рублей, в том числе НДС 3050,85 рубля.

Из яблок «Мармелад» делает и продает пастилу в магазины. Он продал пастилы на 100 000 рублей, НДС — 15 254,24 рубля.

Если бы «Мармелад» работал с поставщиком без НДС, он заплатил бы НДС целиком, на пятнадцать тысяч. Но Мармелад вычитает из этой суммы НДС поставщика и платит: 15 254,24 − 3050,85 = 12 203,39 рубля.

Право на вычет по НДС в налоговом кодексе на сайте Консультанта

Когда компания вычитает НДС, она получает налоговую выгоду. Простым языком налоговая выгода — скидка по налогам.

В законе написано, что НДС можно уменьшать на НДС от поставщиков. Компания так делает, предоставляет налоговой счета-фактуры с подтверждением и декларацию по НДС. Налоговую всё устраивает.

Необоснованная налоговая выгода в статье «Дела»

Бывает по-другому. Компания закупает оборудование или материалы, чтобы уменьшить свой НДС и заплатить меньше налогов. В реальности сделки нет. Такой НДС иногда называют «бумажным» — он только по бумагам. Такое уменьшение налогов в законе называется необоснованной налоговой выгодой. Компания получила скидку по налогам, хотя должна была заплатить больше. Налоговая вскрывает такие сделки и просит уточнить, сколько налогов должна заплатить компания.

Решение по делу между ООО «БР» и налоговой на сайте российского налогового портала

Налоговая доказывала, что ООО «БР» заключала фиктивные сделки, незаконно уменьшала НДС и получала необоснованную налоговую выгоду. По мнению налоговой все факты на руках: поставщики были номинальными, документы — фиктивными.

Во время проверки налоговая выявила, что поставщики ООО «МелКом», ООО «Метеор», ООО «Корона» вели деятельность только по бумагам. Директора компаний оказались номинальными. Они сказали, что о компании не знают, а с «БР» ничего не подписывали.

Налоговая требовала доплатить 12 млн рублей НДС, два миллиона налога на прибыль и штраф два миллиона рублей. Налоговая выиграла суд.

В интернете попадаются фирмы, которые продают НДС. Это скриншот из канала такой фирмы в Телеграме:

По сути такие компании предлагают работу через цепь фирм-однодневок. Они придумывают сделки и оформляют их по бумагам. Всё выглядит реалистично: одна компания поставила яблоки, другая купила, вот счета-фактуры, вот договоры. Иногда фирмы-однодневки обещают гарантию на полгода или год.

Покупать вычет по НДС — незаконный и рискованный способ. Гарантия от фирмы-однодневки не означает, что налоговая не придет с проверкой через три месяца или два года. Если налоговая обнаружит, что сделка была фиктивной, она попросит доплатить налог и штраф 40% от незаплаченных сумм. Штраф грозит, если налоговая докажет, что компания умышленно заключала фиктивные сделки.

Ошибки, не влияющие на сумму налога

Если налогоплательщик обнаружил в налоговом учете ошибки, не влияющие на сумму налога к уплате, он вправе не подавать исправленный отчет. Но, если ошибки были допущены в журнале учета счетов-фактур, который с 1 января 2020 года обязаны вести организации при выставлении и получении ими счетов-фактур в случаях осуществления предпринимательской деятельности в интересах других лиц на основе агентских договоров или договоров комиссии и при выполнении функций застройщика, то лучше подать уточненку. Порядок ведения журналов учета определен в статье 169 НК РФ.

Следует помнить, что никакой штраф за уточненную декларацию по НДС законодательно не предусмотрен, но ее отсутствие может привести налогоплательщика к крупным штрафам за допущенные и вовремя не исправленные ошибки.

Если налоговый агент решил уточнить сведения из разделов 10 и 11 декларации, то по ним нельзя применить признак актуальности. Необходимо произвести повторную выгрузку всех сведений из изменяемого раздела. Возможность изменения данных самого журнала учета счетов-фактур, предоставленного в ФНС в Постановлении Правительства РФ №1137, не предусмотрена. Предоставление уточненных данных, не влияющих на сумму налога, необходимо, чтобы избежать возможного спора с органами ФНС при выявлении несоответствий учетных и отчетных данных в ходе проверки.

Когда нужно включать информацию?

В зависимости от того, когда был создан корректирующий счет, возникает два варианта отображения счета в оформляемой текущей декларации.

Если КСФ создан в прошлом налоговом периоде, то при оформлении декларации покупатель, получивший корректирующий документ, должен будет отразить в ней недостающую сумму. Выполняется это с помощью дополнительного начисления (так называемого “восстановления” налога).

С этой целью к итоговой сумме НДС за настоящий период покупателем должны быть добавлены данные, находящиеся в 8-й графе (Всего к уменьшению – “сумма строки Г”) корректирующего счета, а также сведения, записанные в книге о продажах (графа 5-б).

Если же оформление декларации по НДС выполняется за тот же период, за который был выставлен корректирующий счет, то кроме восстановления налога в декларации должен быть отражен и налоговый вычет. Для этого в нее переносятся сведения из 8 графы первичного счета и данные из книги покупок (графа 8б).

Советуем вам также прочитать о том, в каких случаях выставляется корректировочный счет-фактура и чем он отличается от исправительного.

Корректирующая декларация по НДС

Часто складываются ситуации, когда в конце квартала на счет плательщика НДС поступают существенные суммы предоплаты, с которых следует уплатить налог. Изымать немалые деньги из оборота и ждать три месяца, когда уплаченный НДС можно будет заявить, как вычет – экономически невыгодно.

Если по полученному авансу ожидается отгрузка в ближайшее время, то вполне возможно не включать в декларацию величину предоплаты, а исчислить налог без ее учета. Как только в новом квартале пройдет отгрузка/реализация товара, бухгалтерии следует составить корректирующую декларацию и отправить ее вместе с отчетом за следующий квартал.

До отправки обеих деклараций (уточненной и актуальной) нужно рассчитать сумму пени за несвоевременно уплаченный налог и перечислить его в бюджет. Поскольку размер пени будет невелик, налогоплательщику таким образом удастся сэкономить значительную денежную сумму.

Обзор документа

Если по итогам налогового периода сумма вычетов по НДС превышает общую сумму налога (при необходимости увеличенную на суммы восстановленного налога), полученная разница подлежит возмещению. При этом срок, в течение которого можно получить возмещение, составляет 3 года после окончания соответствующего периода.

При обнаружении в декларации ошибок, не приводящих к занижению НДС, плательщик может представить уточненную декларацию. Если до окончания камеральной проверки подается еще одна уточненная декларация, то проверка ранее представленной декларации завершается. Начинается новая камеральная проверка.

Рассмотрена следующая ситуация. Налогоплательщик подал уточненную декларацию до истечения 3-летнего срока (т. е. вовремя). Затем до окончания камеральной проверки он представил еще 1 уточненную декларацию. Однако 3 года с момента окончания налогового периода уже прошли.

Разъяснено, что в данном случае возмещению подлежат те суммы НДС, которые были отражены в ранее поданной уточненной декларации.

Для просмотра актуального текста документа и получения полной информации о вступлении в силу, изменениях и порядке применения документа, воспользуйтесь поиском в Интернет-версии системы ГАРАНТ:

Зачем нужна уточненка по НДС

Подача в ИФНС уточненной или корректирующей декларации по НДС позволяет налогоплательщику исправить ошибки, допущенные в ранее сданном варианте этого документа. При выявлении занижения начисленной суммы налога сдача уточненной декларации по НДС обязательна (п. 1 ст. 81 НК РФ). Корректировку декларации по НДС, в которой сумма налога была завышена, законодательство делать не обязывает, но налогоплательщик в ней заинтересован сам. У налоговой инспекции при проведении камеральной проверки, инициированной по причине подачи уточненной декларации по НДС, уменьшающей сумму налога к уплате, есть право затребовать от налогоплательщика пояснения (п. 3 ст. 88 НК РФ). Пояснения (или расчет) должны содержать обоснование изменений, внесенных в уточненную декларацию по НДС, при этом налогоплательщик должен их предоставить в течение 5 дней после получения такого запроса.

Если корректировочная декларация по НДС подается спустя 2 года после завершения отчетного периода с целью внесений исправлений, то в соответствии с п. 8.3 ст. 88 НК РФ налоговая может затребовать у налогоплательщика не только пояснения по уточненной декларации НДС, но и первичные документы и аналитические регистры.

Подробнее об аналитических регистрах читайте в статье «Регистры налогового учета по НДС: закрепляем в учетной политике».

Подача уточненной декларации по НДС, как правило, влечет за собой истребование пояснений (или наоборот сама уточненка служит ответом на требование налоговиков).

Грамотно составить пояснения к уточненной декларации по НДС вам помогут эксперты КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в Готовое решение.

Договор поставки vs агентский договор

Распространенным вариантом исчисления минимального НДС можно считать подмену стандартного договора поставки товара на агентский договор. Как только продавец становится агентом, налоговая база будет исчисляться не с суммы реализации, а с величины вознаграждения, указанного в договоре.

Запомните: чтобы налоговые инспекторы не смогли переквалифицировать агентское соглашение в договор поставки и, соответственно, наложить существенные штрафные санкции, следует особенное внимание уделить грамотному оформлению документов, прилагаемых к агентскому договору. Наиболее актуальна такая схема, если партнер (поставщик) работает по УСН или иной методике налогообложения, не предусматривающей выделения НДС в счетах-фактурах

Используя агентский договор, поставщик, именуемый принципалом, поручает покупателю (агенту) осуществить приобретение и дальнейшую реализацию определенной

Наиболее актуальна такая схема, если партнер (поставщик) работает по УСН или иной методике налогообложения, не предусматривающей выделения НДС в счетах-фактурах. Используя агентский договор, поставщик, именуемый принципалом, поручает покупателю (агенту) осуществить приобретение и дальнейшую реализацию определенной

партии товара. За эту услугу принципал обязан будет выплатить агенту премию, которая и станет объектом налогообложения по НДС.

Во избежание налоговых осложнений, необходимо обезопасить себя следующими документами:

- поручение агенту от принципала с точным указанием задания на покупку/реализацию товара или оказание услуги;

- отчет агента с приложением бумаг, подтверждающих качественное выполнение и произведенных расходов;

- накладные на приобретение порученного товара и его отгрузку;

- документы на оплату;

- иные бумаги, имеющие ссылку на конкретный агентский договор.

Имейте в виду: если фактические расходы агента, возмещенные принципалом, превысили сумму вознаграждения, то они должны включаться в базу обложения НДС.

Что представляет собой корректировочный счет-фактура

Корректировочный счет-фактура — это не дубликат первоначального счета-фактуры с исправленными значениями, а абсолютно самостоятельный документ со своим набором реквизитов. Причем их больше, чем в простом счете-фактуре.

Законодатели определили, что корректировочный счет-фактура должен содержать следующие сведения

():

1) наименование «корректировочный счет-фактура», порядковый номер и дату составления корректировочного счета-фактуры;

2) порядковый номер и дату составления счета-фактуры, по которому осуществляется изменение стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, в том числе в случае изменения цены (тарифа) и (или) уточнения количества (объема) поставленных (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав;

3) наименования, адреса и идентификационные номера налогоплательщика и покупателя;

4) наименование товаров (описание выполненных работ, оказанных услуг), имущественных прав и единицу измерения (при возможности ее указания), по которым осуществляются изменение цены (тарифа) и (или) уточнение количества (объема);

5) количество (объем) товаров (работ, услуг) по счету-фактуре исходя из принятых по нему единиц измерения (при возможности их указания) до и после уточнения количества (объема) поставленных (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав;

6) наименование валюты;

7) цену (тариф) за единицу измерения (при возможности ее указания) без учета налога, а в случае применения государственных регулируемых цен (тарифов), включающих в себя налог, с учетом суммы налога до и после изменения цены (тарифа);

8) стоимость всего количества товаров (работ, услуг), имущественных прав по счету-фактуре без налога до и после внесенных изменений;

9) сумму акциза по подакцизным товарам;

10) налоговую ставку;

11) сумму налога, определяемую исходя из применяемых налоговых ставок до и после изменения стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, в том числе в случае изменения цены (тарифа) и (или) уточнения количества (объема) поставленных (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав;

12) стоимость всего количества товаров (работ, услуг), имущественных прав по счету-фактуре с учетом суммы налога до и после изменения стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, в том числе в случае изменения цены (тарифа) и (или) уточнения количества (объема) поставленных (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав;

13) разницу между показателями счета-фактуры, по которому осуществляется изменение стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, в том числе в случае изменения цены (тарифа) и (или) уточнения количества (объема) поставленных (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав, и показателями, исчисленными после изменения стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, в том числе в случае изменения цены (тарифа) и (или) уточнения количества (объема) поставленных (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав.

Продавец должен выставить покупателю корректировочный счет-фактуру не позднее пяти календарных дней, считая со дня составления документов, на основании которых производится изменение стоимости по ранее выставленному счету-фактуры.

В соответствии с

форма корректировочного счета-фактуры и порядок его заполнения устанавливаются Правительством РФ. На момент подготовки настоящей статьи соответствующие изменения в Постановление Правительства РФ

не внесены.