Ликвидация ип

Содержание:

- Закрытие ИП через почту или МФЦ

- Как закрыть ИП без долгов

- Процедура закрытия ИП с долгами

- А что если не закрывать ООО?

- О закрытии ИП

- Закрыть счет

- Ликвидация ИП по шагам

- Как обжаловать исключение, если месячный срок прошёл

- Частые вопросы по закрытию ИП

- Оплатить взносы

- Формирование ликвидационного баланса в «1С:Бухгалтерии 8», ред. 3.0

- Как приостановить деятельность

- Плюсы и минусы оказания услуги через МФЦ

- Могут ли простить долги ИП

- 5 шаг, закрытие расчетного счета и снятие с учета кассового аппарата

- Решаем проблемы с работниками

Закрытие ИП через почту или МФЦ

Подать заявление о ликвидации предпринимательства можно по почте. Для этого необходимо собрать пакет документов и отправить их на адрес ФНС по месту регистрации предпринимателя заказным письмом с уведомлением.

Подать заявление о ликвидации предпринимательства можно по почте. Для этого необходимо собрать пакет документов и отправить их на адрес ФНС по месту регистрации предпринимателя заказным письмом с уведомлением.

Стоимость отправки составит дополнительно около 100 руб. Также за удостоверение подписи на отправляемом заявлении понадобится заплатить еще 100–500 руб. Все зависит от выбранного нотариуса и региона.

После проведения проверки, налоговая служба вышлет свидетельство о ликвидации и выписку из ЕГРИП. Можно самостоятельно забрать бумаги из органа ФНС.

Также заявление о прекращении деятельности ИП можно подать через МФЦ. Однако налоговые органы негативно относятся к подобной процедуре, предпочитая самостоятельно проверять все документы.

Для ликвидации через МФЦ предпринимателю нужно подготовить необходимые бумаги, приложив доверенность, позволяющую центру осуществлять действия от имени ИП. Особенность этого способа – отсутствие проверок по задолженностям предпринимателя. Поскольку в законе не прописана процедура обязательной проверки, МФЦ не проводит выяснение задолженностей предпринимателя перед ПФР или ФСС.

Как закрыть ИП без долгов

Справку об отсутствии задолженности перед ПФР и ФНС при закрытии больше не требуется получать и предоставлять, если у вас имеется непогашенная

задолженность по уплате страховых взносов перед ПФР или налогов в ФНС,

то налоговый орган все равно осуществит процедуру ликвидации вашего ИП, но

задолженность никто с вас не снимет, данная задолженность будет числится за

вами, как за физическим лицом и если ее своевременно не оплатить, то в судебном

порядке с вас ее взыщут. Поэтому после ликвидации ИП или до подачи на закрытие ИП

лучше посетить территориальную налоговую и ПФР и закрыть долги если они имеются.

Вам потребуется сдать отчетность за текущий год и за

предыдущие в случае если отчетность не сдавалась в установленные сроки, сформировать

платежки для оплаты страховых взносов за текущий и предыдущие года, в случае

если не оплачивали, и на основании сформированной отчетности подготовить

платежки для оплаты налога, если требуется к оплате. После оплатить

задолженность.

Процедура закрытия ИП с долгами

Закрыть ИП с долгами по налогам самостоятельно может любой. Для этого надо заполнить заявление Р26001 и оплатить пошлину в 160 рублей. Документы подают в ИФНС, на период пандемии это можно сделать дистанционно, даже не имея ЭЦП.

Что касается долгов перед бюджетом, то НК РФ устанавливает определённые сроки для их погашения. Страховые взносы надо перечислить в течение 15 дней после снятия ИП с учёта (статья 432 НК РФ).

Налоги перечисляются в разные сроки, в зависимости от системы налогообложения, на которой работал предприниматель:

- УСН, ЕВНД и ЕСХН – не позже 25 числа месяца, следующего за закрытием;

- ОСНО – НДФЛ в течение 15 дней после снятия с учёта, НДС – не позже 25 числа месяца, следующего за кварталом закрытия;

- ПСН – срок оплаты налога указан в патенте.

При нехватке средств на расчёты с бюджетом можно попробовать получить в ИФНС отсрочку или рассрочку на уплату налогов и взносов. Форма заявления есть в Приказе ФНС России от 16.12.2016 N ММВ-7-8/683@. Условия расчётов с другими кредиторами, например, с арендодателем или поставщиками, обсуждаются индивидуально.

Если денег на расчёты с бюджетом и контрагентами нет, а реструктурировать долг не удалось, возможно, стоит рассмотреть варианта банкротства ИП. Но это имеет смысл только в ситуации, когда общая сумма долга значительно превышает стоимость имущества предпринимателя (за исключением единственного жилья и некоторого другого имущества, на которые взыскание не распространяется).

К сожалению, если предприниматель так и не смог рассчитаться со своими долгами, в дело вступает судебная система. Ведь госорганы, кредиторы, бывшие работники вправе требовать удовлетворения интересов и после прекращения предпринимательской деятельности.

А что если не закрывать ООО?

Закрывать ООО — долго и сложно, поэтому часто встречаются организации без сотрудников, доходов и сделок. Такие фирмы не платят налоги и взносы, но по-прежнему должны сдавать нулевую отчётность.

Бывают брошенные организации, у которых нет движений по банковскому счёту и которые не сдают отчётность. Если это продолжается больше 12 месяцев, у налоговой появляется основание ликвидировать ООО в одностороннем порядке без согласия учредителей. Но это право, а не обязанность налоговой, поэтому на практике случается редко. Гораздо чаще брошенная организация продолжает числиться в ЕГРЮЛ, и её штрафуют за несданную отчётность.

Ещё один вариант избавиться от ООО — продать его. Это проще, чем закрыть организацию, но тут есть свои минусы:

- Такая возможность должна быть предусмотрена в уставе организации.

- Договор купли-продажи обязательно должен быть заверен у нотариуса — это стоит минимум 10 тысяч рублей, а максимальная стоимость может достигать 150 тысяч.

О закрытии ИП

Если вы приняли решение прекратить предпринимательскую деятельность, нужно оперативно сняться с учета. Только после того как ваше имя будет вычеркнуто из Единого реестра индивидуальных предпринимателей, пропадет необходимость регулярно подавать налоговые декларации и делать взносы в ПФР.

Ключевой момент — именно взносы в ПФР и Фонд медицинского страхования, которые серьезно бьют по карману предпринимателя, особенно если он ведет небольшую деятельность. Если налоговую декларацию можно подать нулевую, то от взносов не отвертеться.

Что обязан платить ИП по закону в 2020-2021 году:

- взнос в ПФР — 32 448 рублей;

- взнос в фонд ОМС — 8426 рублей;

- если годовой доход превышает 300 000, то к сумме 32 448 прибавляется 1% от дохода выше 300 000.

Если просто прекратить деятельность и не закрыть ИП, ПФР и ОМС продолжат выставление счетов. Возникнут долги, которые предприниматель будет обязан платить, несмотря на нулевую выручку.

Если за ИП числятся долги, это не станет препятствием на пути к закрытию. Предприниматель — это физическое лицо, и долги, числящиеся за ИП, перейдут уже на гражданина. Если оплата налогов и взносов не проходит, госорганы обратятся в суд и будут взыскивать задолженности принудительно через приставов.

Закрыть счет

Если с долгами разобрались, пора разбираться с расчетным счетом. В законе нет сроков для закрытия счета, поэтому формально вы вправе закрыть его в любое время.

На практике это не так. Налоговая насторожится, если увидит работающий счет: зачем платить за обслуживание счета, если вы уже не ИП? Если человек готов тратить деньги на банк, значит, планирует получать доход без статуса предпринимателя, а это незаконно.

Чтобы не нервировать налоговую, закройте счет до подачи документов. Сразу после того, как получите деньги от клиентов и расплатитесь с поставщиками.

Если на счете есть деньги, банк их отдаст. Модульбанк отдает деньги при закрытии счета: вы из личного кабинета закрываете счет, указываете реквизиты для перевода, и банк переводит деньги. Ходить никуда не надо.

Ликвидация ИП по шагам

А теперь детально опишем процедуру ликвидации ИП. Пошаговая инструкция поможет вам самостоятельно пройти этот путь быстро и без неприятных последствий.

Шаг 1. Увольте своих работников и сдайте отчётность по ним

ИП без работников этот шаг пропускают, а работодателям придётся потратить на закрытие бизнеса чуть больше времени.

В соответствии со статьей 180 ТК РФ работников надо уведомить об увольнении не позже, чем за два месяца до прекращения работы, но это требование относится только к организациям. Для ИП такой срок не установлен, однако предприниматель должен подать в службу занятости уведомление об увольнении персонала за две недели до этого. Поэтому обычно и работников уведомляют в этот же срок — за две недели. Необходимо также оформить кадровые документы (приказ об увольнении и записку-расчёт), выплатить работнику зарплату и внести запись в трудовую книжку.

В фонды и ИФНС сдают последнюю отчётность по работникам (РСВ, 6-НДФЛ, 4-ФСС, СЗВ-М и СЗВ-Стаж). А в течение 15 дней после сдачи отчётов необходимо перечислить страховые взносы за сотрудников.

Шаг 2. Снимите с учёта ККТ и закройте расчётный счёт

Этот шаг тоже обязателен не для всех ИП, а только тех, у кого был зарегистрирован кассовый аппарат или открыт расчётный счёт.

Снятие ККТ с учёта оформляется заявлением по форме, утверждённой Приказом ФНС России от 29.05.2017 N ММВ-7-20/484@. Подайте заявление в свою инспекцию и получите карточку о снятии кассового аппарата с регистрационного учёта.

Одновременно с этим можно обратиться в банк для закрытия расчётного счёта. Здесь никаких крайних сроков не установлено, т.е. счёт может оставаться открытым и после ликвидации ИП, но за его обслуживание придётся платить. В зависимости от банка процедура закрытия р/с может занять около недели или чуть больше. Все подробности можно узнать в самом кредитном учреждении.

Шаг 3. Подготовьте и подайте документы для ликвидации ИП

Перечень документов для прекращения предпринимательской деятельности мы уже рассмотрели выше, он очень простой – заявление Р26001 и квитанция на 160 рублей.

Ликвидация ИП через Госуслуги на самом портале невозможна, т.к. это неэлектронная услуга. В данном случае Портал может только предоставить информационную поддержку, т.е. описать процедуру прекращения предпринимательской деятельности.

Например, здесь можно узнать о причинах отказа в ликвидации:

- непредставление необходимых документов;

- подача заявления в ненадлежащий регистрирующий орган;

- несоблюдение нотариальной формы заявления, если она необходима;

- подписание заявления неуполномоченным лицом.

Если же вас интересует именно онлайн-способ снятия ИП с учёта, то при наличии ЭЦП надо обратиться на сайт ФНС. Ликвидация ИП через Госуслуги таких возможностей не предоставляет.

На шестой рабочий день после получения заявления Р26001 налоговая инспекция направляет на электронный адрес заявителя лист записи ЕГРИП о снятии предпринимателя с учёта. При желании получить бумажный документ о закрытии ИП надо обратиться с заявлением в этот регистрирующий орган.

Шаг 4. Заплатите за себя страховые взносы

Предприниматели без работников, а также ИП-работодатели должны перечислить оставшуюся сумму страховых взносов за себя в течение 15 дней после снятия с учёта. Рассчитать сумму к уплате можно на нашем калькуляторе взносов.

Шаг 5. Сдайте декларации и заплатите налоги

Срок сдачи последней отчётности и уплаты налогов зависит от системы налогообложения ИП:

- ЕНВД – декларация не позже 20 числа месяца, следующего за закрытием, уплата налога — не позже 25 числа этого месяца;

- ПСН – на этом режиме нет деклараций, а налог предприниматель платит в виде стоимости патента, т.е. до конца срока его действия надо перечислять нужную сумму;

- УСН и ЕСХН – сдать декларацию и заплатить налог необходимо не позже 25 числа месяца, следующего за месяцем снятия ИП с учёта;

- ОСНО – на этом режиме два разных налога: сдать 3-НДФЛ надо в течение 5 дней после закрытия ИП, налог заплатить в течение 15 дней; НДС – не позже 25 числа месяца, следующего за кварталом закрытия.

Как обжаловать исключение, если месячный срок прошёл

Жалобу на исключение ИП подают в вышестоящую налоговую. Это управление ФНС по региону.

На жалобу есть год. Он считается с момента, когда предприниматель узнал об исключении, а не с даты решения налоговой.

К примеру, ИП 1 июня 2021 года подал заявление Р24001 для смены ОКВЭДов. Но оказалось, его ИП исключили три месяца назад. С 1 июня 2021 года есть год на жалобу.

Если у ИП действительно были долги по налогам и отчётам, браться за жалобу бесполезно. Исключение отменят, только если налоговая что-то сделала не так. Например, предприниматель успел погасить долги, а налоговая это упустила. Или долг не отражался в Личном кабинете. А ещё — если отчёт не дошёл по почте.

Показать действующие договоры с контрагентами будет плюсом. До жалобы надо погасить налоги и сдать отчёты.

Подать жалобу можно так:

-

Лично с паспортом или через представителя с нотариальной доверенностью сдать в управление.

-

Отправить почтой с объявленной ценностью или описью вложения. Подпись на жалобе заверить у нотариуса.

Налоговая рассмотрит жалобу в течение 15 дней. Предпринимателя не вызывают. По итогам ИП либо вернут в реестр, либо откажут. Отказ можно ещё раз обжаловать в суде.

Статья актуальна на 09.06.2021

Частые вопросы по закрытию ИП

Как закрыть ИП через госулуги?

Закрытие частной предпринимательской деятельности осуществляется согласно Закону «О гос. регистрации юрлиц и индивидуальных предпринимателей». Если вам необходимо закрыть предпринимательство через госуслуги – пошаговая инструкция этой процедуры подробно описана в интернете, на Едином портале соответственной государственной службы.

Чтобы это сделать, необходимо зарегистрироваться в этой системе и отправить электронные варианты всех необходимых бумаг в налоговую инспекцию.

Вам понадобится такой список документации:

- заявление на прекращение деятельности ИП (Р 26001);

- квитанции (ее тоже можно найти на сайте) о том, что вы оплатили государственный налог, который составляет сто шестьдесят рублей ;

- письмо о снятии вас с персонифицированного учета.

После этого необходимо дождаться подтверждения того, что документы приняты. Оно придет на ту электронную почту, которую вы укажете, заполняя все графы со своими контактными данными.

По прошествии пяти банковских дней, налоговая должна выдать документ, который подтверждает прекращение предпринимательской деятельности.

Но при закрытии ИП через интернет у вас должна быть специальная электронная подпись, ведь все документы подаются в электронном виде. Если же такой подписи у вас нет, то заявление на прекращение деятельности нужно будет нести лично или же отправлять его заказным письмом, предварительно заверив его нотариально.

Как правильно составить заявление на закрытие предпринимательской деятельности?

Неверное заполнение формы Р26001 может стать причиной отказа в регистрации закрытии, для этого более детально рассмотрим порядок и особенности заполнения заявки.

Изначально необходимо скачать форму Р26001, которая является бланком заявления на закрытие ИП.

В графе «Наименование регистрирующего органа» заявления на закрытие ИП следует указать ту инспекцию налоговой службы, куда будут сдаваться документы.

Наименование и код налогового органа можно узнать на сайте ФНС с помощью онлайн-сервиса «Адрес Вашей инспекции», или просто набрав указанный номер и уточнив, куда направлять заявление на закрытие ИП.

- В пункте 1 бланка «Данные индивидуального предпринимателя» указываются личные и служебные данные предпринимателя. В полях 1.1-1.3 указываются фамилия, имя, отчество. В поле 1.4 ставится номер из Свидетельства о государственной регистрации ИП. В поле 1.5 ставится дата регистрации, которая указана в Свидетельстве о государственной регистрации ИП. В поле 1.6 предприниматель указывает свой ИНН.

- Пункт 2 Заявления на закрытие ИП заполняют только иностранные граждане.

- Пункт 3 «Данные основного документа, удостоверяющего личность гражданина РФ» формы Р26001 должен содержать паспортные данные заявителя. В поле 3.1 «Вид документа, удостоверяющего личность» указывается «Паспорт гражданина РФ». В полях 3.2-3.6 указываются серия и номер паспорта, дата выдачи, кем выдан, код подразделения.

- Пункт 4 Заявления на закрытие ИП заполняется иностранными гражданами. В пункте 5 формы заявления на закрытие ИП размещена надпись: «Мною подтверждается, что сведения, содержащиеся в заявлении, достоверны и соответствуют представленным документам». Графу «Заявитель» следует заполнять (ставить подпись) в присутствии нотариуса. В полях 5.1-5.3 формы Р26001 предприниматель указывает свои контактные телефоны.

- Пункт 5 заполнять не обязательно.

- Пункт 6 Заявления на закрытие ИП заполняет нотариус.

- Пункт 7 формы заявления на закрытие ИП заполняет сотрудник налогового органа, который принимает документы и квитанцию на закрытие ИП.

Лист А, прикладывающийся к бланку заявления на закрытие ИП, является распиской в получении документов от предпринимателя налоговым органом. Заполняется Лист А сотрудником, который принимает пакет документов. Изучить образец заполнения заявления на закрытие ИП можно, скачав его ниже. Для этого нажмите ниже на «Образец заполнения заявления на закрытие ИП».

Оплатить взносы

Если выписка у вас на руках, оплатите страховые взносы: в пенсионный фонд и фонд медстрахования. Время на оплату взносов — 15 дней со дня закрытия ИП.

Сумма взносов фиксированная и зависит от минимального размера оплаты труда. В этом году это 27 990 рублей. Хорошая новость — вы платите взнос не за весь год, а за время работы ИП. Получается, с первого января по последний день ИП — даты, когда вас выписали из ЕГРИПа. Если в выписке 13 мая, платите взносы с 1 января по 13 мая.

Если заработали больше 300 000 рублей за год, надо платить дополнительные взносы: вы считаете 1% от суммы, которую получили на счет, минус 300 000 рублей. Взнос считается также — с первого января по последний день работы.

Взносы можно рассчитать самим или с помощью калькулятора: забиваете период работы, доход, и калькулятор показывает, сколько платить.

Платежку на оплату готовит сайт налоговой. Заходите на сайт и выбираете, как будете платить и за что. На сайте много подсказок: если что-то непонятно, смотрите пояснения.

Вот, что надо написать:

кто платит — «Индивидуальный предприниматель»;

тип документа. Если не знаете, как будете платить — наличными или по карте, выбирайте «платежный документ»;

за что платите. Для этого достаточно написать КБК, остальное сайт подставит сам. Для взносов в пенсионный фонд — 182 1 02 02 140 06 1110 160, для медстрахования — 182 1 02 02 103 08 1013 160;

основание платежа — «Платежи текущего года»;

налоговый период — «Конкретная дата», и ставите дату закрытия ИП;

сумму взносов, данные ИП, и квитанция готова.

Платежка готовится так:

Взносы можно оплатить с сайта или распечатать квитанцию и оплатить в кассе любого банка.

Налоговая иногда просит оплатить взносы до закрытия ИП. В духе: «Пока не принесете квитанцию об оплате, заявление принимать не будем». Так вот, это незаконно. Если такое происходит, ссылайтесь на Налоговый кодекс и требуйте принять заявление.

Формирование ликвидационного баланса в «1С:Бухгалтерии 8», ред. 3.0

Специальных форм промежуточного и окончательного ликвидационного балансов нет. Поэтому можно использовать стандартный бухгалтерский баланс (утв. приказом Минфина России от 02.07.10№ 66н). Это подтвердила и ФНС России в своем письме от 07.08.12 № СА-4-7/13101.

Промежуточный ликвидационный баланс – форма внутренней отчетности, и его можно составить на дату окончания срока для предъявления требований кредиторами. Согласно пункту 2 статьи 63 ГК РФ промежуточный ликвидационный баланс должен содержать сведения:

- о составе имущества ликвидируемой компании;

- о перечне предъявленных кредиторами требований;

- о результатах рассмотрения этих требований ликвидационной комиссией.

Имущество, оставшееся после удовлетворения предъявленных кредиторами требований, передается собственникам компании в соответствии с пунктами 5 и 7 статьи 63 ГК РФ.

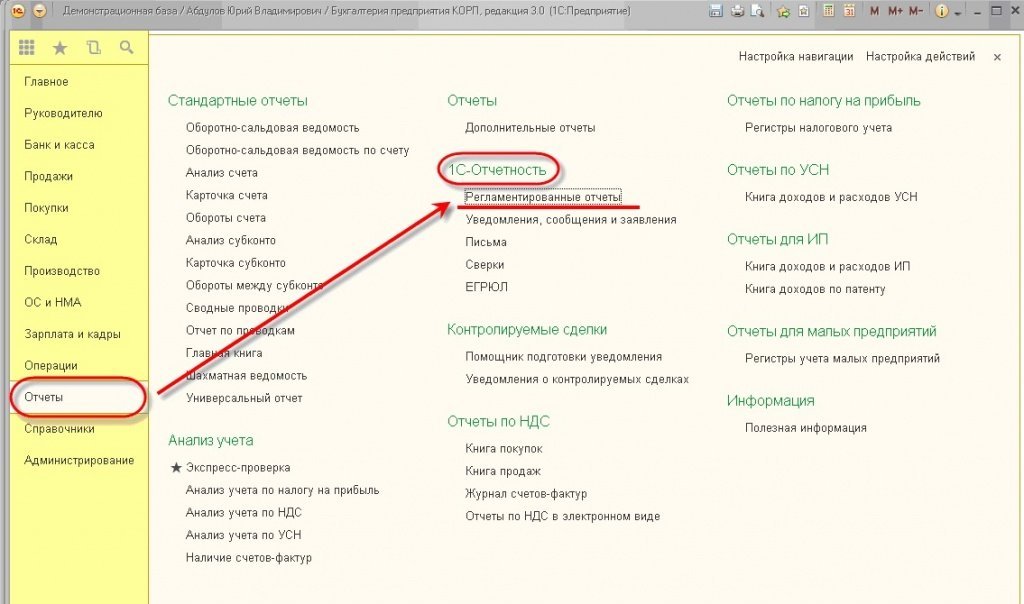

Отчеты1С-ОтчетностьРегламентированные отчеты

Рис. 1.

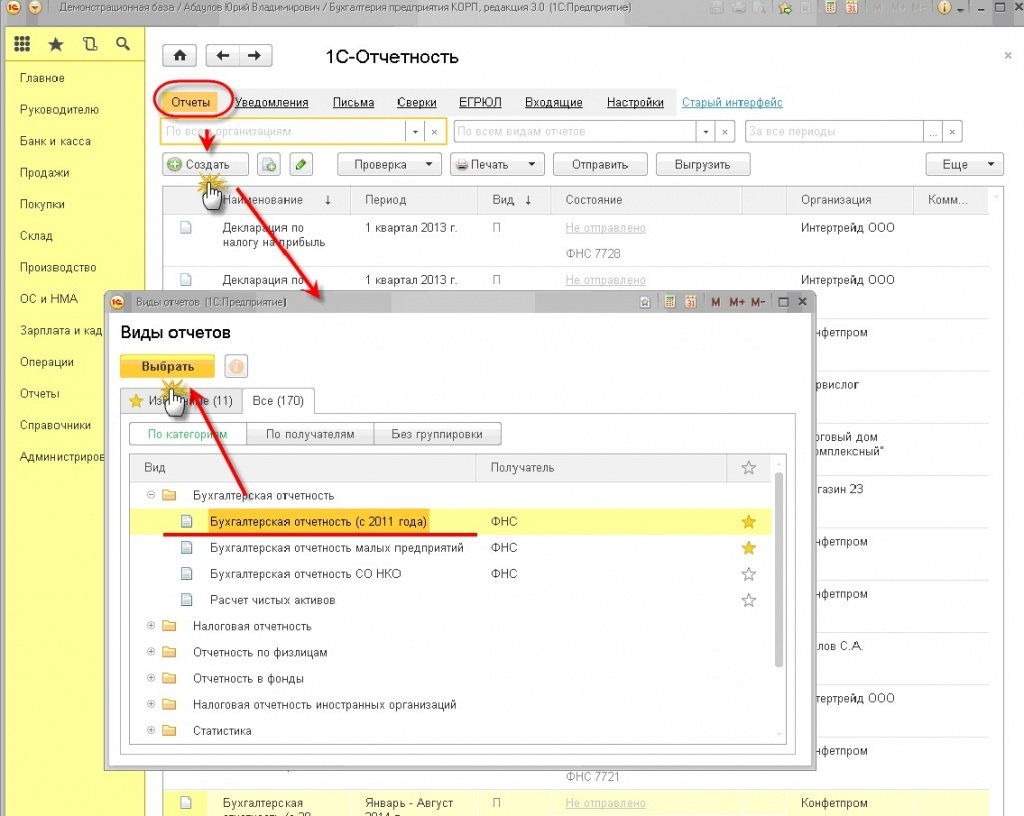

После этого открывается форма для работы с отчетностью. На вкладке Отчеты выбираем пункт Бухгалтерская отчетность (с 2011 года) – рис. 2.

Рис. 2

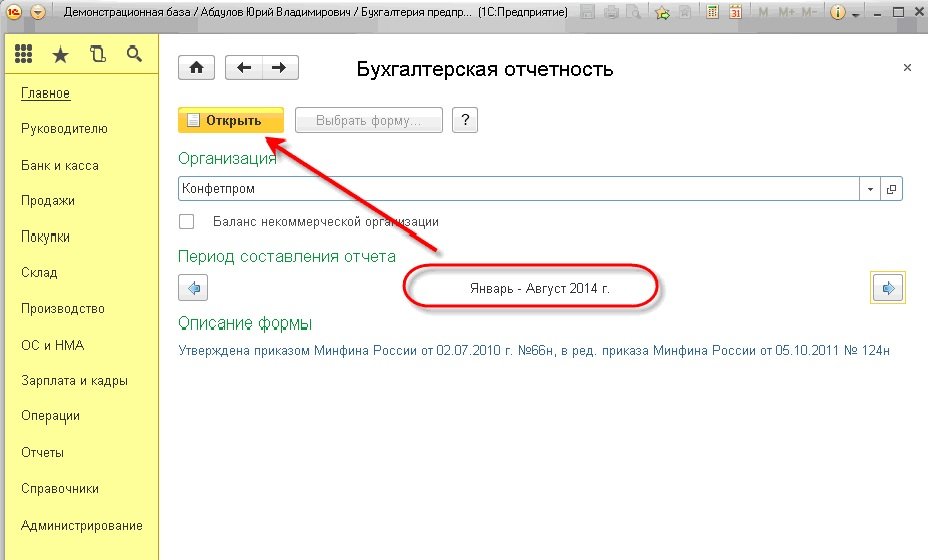

В стартовой форме бухгалтерской отчетности нужно выбрать период, за который нам нужен ликвидационный баланс. Например, январь – август 2014 года. Далее нажимаем на кнопку Oткрыть (рис. 3).

Рис. 3

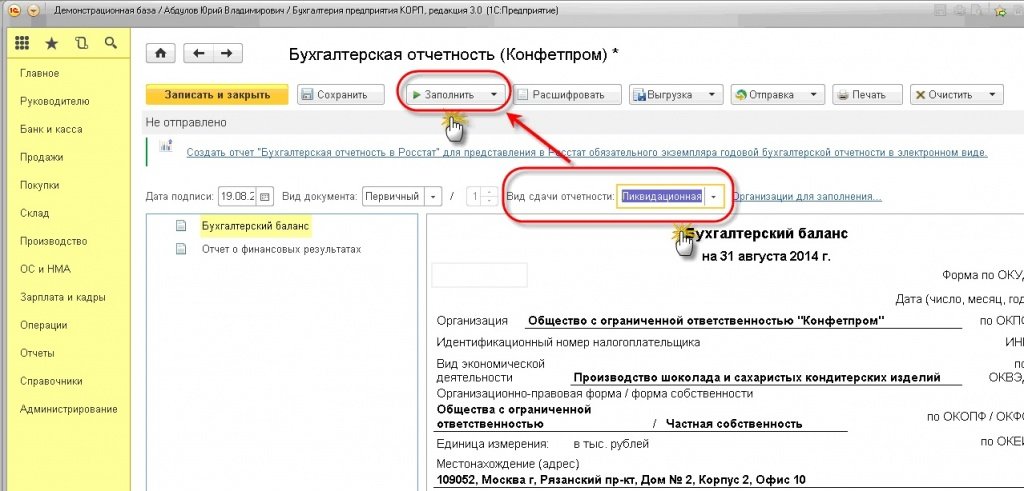

После этого создается и выводится на экран новая форма бухгалтерского баланса

Обратите внимание, что это пустой бланк. В верхнем меню необходимо указать Вид сдачи отчетности — промежуточная (при ликвидации\реорганизации) либо ликвидационная отчетность, а затем нажать кнопку Заполнить на верхней командной панели (рис

4).

Рис. 4

По умолчанию формирование баланса в «1С:Бухгалтерия 8», ред. 3.0 происходит в тысячах рублей. Однако, программа имеет возможность выбрать миллионы рублей или просто рубли.

Бухгалтерская отчетность считается составленной после подписания ее экземпляра на бумажном носителе руководителем, подпись главного бухгалтера не нужна (статья 13 Федерального закона № 402-ФЗ от 06.12.2011). Таким образом, отчетность может представляться как на бумажном носителе, так и в электронном виде при наличии бумажного экземпляра отчетности.

Для представления в электронном виде ФНС утвердила Приказ от 03.09.2013 N ММВ-7-6/313@ «Об утверждении формата представления бухгалтерской (финансовой) отчетности в электронной форме».

Форматом электронного представления не предусмотрено представление бухгалтерской (финансовой) отчетности за период, отличный от года, за исключением представления промежуточной отчетности при ликвидации\реорганизации и ликвидационного баланса.

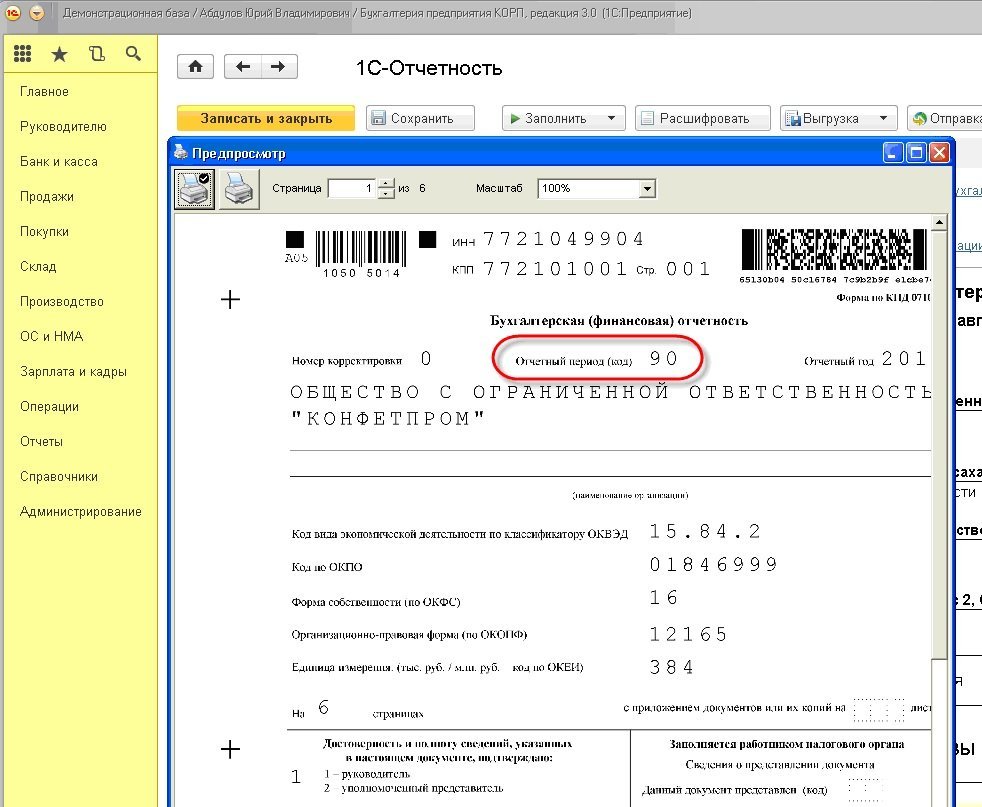

Воспользовавшись электронным представлением, можно распечатать бланк с двухмерным штрихкодом PDF 417, который формируется из файла выгрузки.

На таком бланке в поле Отчетный период (код) проставляется код 90 или 94 в зависимости от вида сформированной бухгалтерской (финансовой) отчетности (рис. 5).

Рис. 5

Таким образом, на бланке ликвидационного баланса с двухмерным штрихкодом можно идентифицировать отчетность как «ликвидационную» или «промежуточную» (при ликвидации\реорганизации).

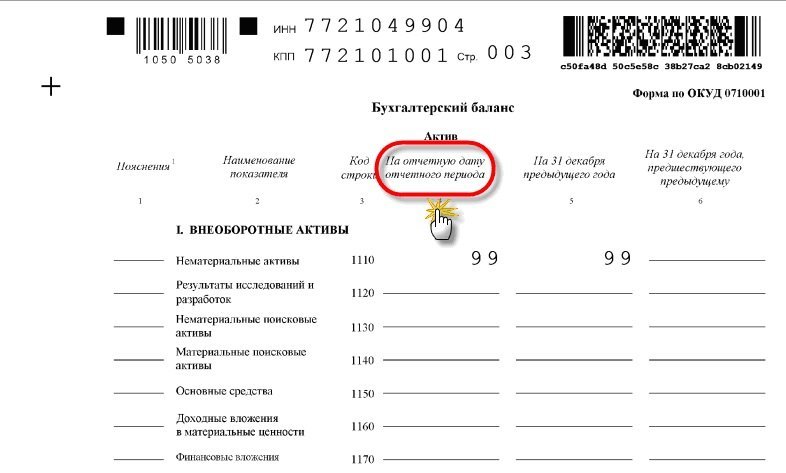

Дополнительно дату, на которую составляется ликвидационный баланс, на бланке с двухмерных штрихкодом PDF 417. проставлять нет необходимости. Дата автоматически устанавливается при выгрузке бухгалтерской отчетности. На самих же бланках баланса конкретная дата не проставляется (рис. 6).

Рис. 6

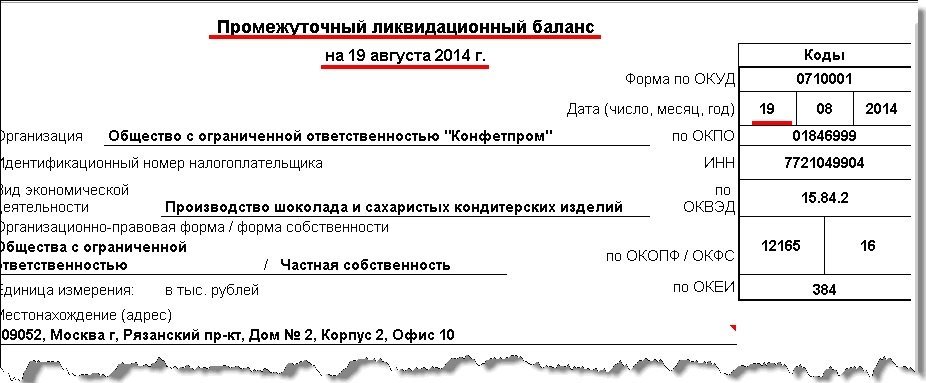

Бумажный бланк по форме, утвержденной Приказом Минфина России от 02.07.2010 № 66н «О формах бухгалтерской отчетности организаций», не содержит полей для указания вида баланса – промежуточный или ликвидационный. Поэтому рекомендуем выполнить следующее:

- на бланке баланса вручную скорректировать наименование баланса;

- вручную проставить специальные отметки об утверждении ликвидационного баланса или приложить к ликвидационному балансу решение об его утверждении;

- необходимо вручную установить дату, на которую составляется ликвидационный баланс.

Пример на рис. 7.

Рис. 7

Кроме этого, рекомендуем составить пояснительную записку в произвольной форме. В ней отразить этапы и тонкости процесса ликвидации организации.

И в заключение несколько слов о составлении последней бухгалтерской (финансовой) отчетности. Такая обязанность прописана в Федеральном законе № 402–ФЗ от 06.12.2011 (пункт 4 статьи 17). Также в законе уточнено, что состав последней бухгалтерской отчетности, порядок ее составления и денежного измерения объектов в ней должны устанавливать федеральные стандарты (подпункт 9 пункта 3 статьи 21).

На сегодняшний день такие федеральные стандарты отсутствуют. Таким образом, возможности составить «последнюю бухгалтерскую отчетность» нет.

Как приостановить деятельность

Пожалуй, самый главный вопрос для предпринимателей, желающих на время отойти от бизнеса: как приостановить деятельность ИП? Ответим сразу, что российское законодательство не предусматривает такой возможности в принципе.

Поэтому, если ИП не ведет бизнес, то никаким образом документально закрепить это невозможно, то есть юридически факт неосуществления предпринимателем коммерческой деятельности не возникает.

Поэтому временная приостановка деятельности ИП сводится только к тому, что сам он не предпринимает каких-либо действий, направленных на извлечение прибыли. При этом предприниматель это вправе сделать в любой момент с момента своей государственной регистрации.

На практике нередки ситуации, когда с момента регистрации до начала фактического осуществления бизнеса проходит весьма длительный промежуток времени. При этом законодательство не содержит каких-либо ограничений по времени начала деятельности, а также по времени её осуществления.

Статус ИП бессрочен, в связи с чем приостановка его деятельности возможна в любой момент и зависит только от желания самого предпринимателя. Данное решение ему нет необходимости обосновывать или подтверждать перед кем либо.

Не предусмотрено российским законодательством и заявление о приостановлении деятельности ИП, так как такое понятие в законе отсутствует. Нет и иных форм документов, которые необходимо представлять для того, чтобы доказать факт приостановки работы. В то же время с ИП не снимаются все обязанности, которые возложены на него согласно нормам действующего законодательства.

Обязанности ИП при приостановке

Так, даже если ИП деятельность не велась продолжительное время, он все равно обязан сдавать все установленные формы отчетов в ФНС, ПФР, ФСС. Кроме того, он должен производить уплату фиксированного сбора в Пенсионный фонд, а также перечисление налоговых платежей, если находится на едином налоге на вмененный доход или патентной системе налогообложения.

В остальных случаях, например, при использовании общего режима налогообложения выплата налогов не предусмотрена, но только в том случае, если предприниматель не получает какие-либо доходы, что должно подтверждаться сдачей нулевых налоговых деклараций.

Также следует учесть, что, если у индивидуального предпринимателя есть наемные работники, то он обязан исполнять в отношении них обязанности налогового агента, а также обеспечить соблюдение их трудовых прав в случае приостановки деятельности. Последствия приостановки деятельности

Временная приостановка бизнеса ИП не влечет для него каких-либо правовых последствий, но только в том случае, если в этот период не нарушалось действующее законодательство. В жизни ситуация складывается таким образом, что предприниматель, желая отойти от дел, просто сворачивает бизнес: закрывает торговую точку, консервирует цеха и т. д. и начинает заниматься другими делами, не связанными с предпринимательством.

Так продолжается до тех пор, пока он не получает кипу уведомлений от налоговых органов о назначенных ему штрафах за несданную отчетность, неперечисленные налоговые платежи и другие обязательные сборы. При этом ИП не осуществляет деятельность уже длительное время.

Судиться в такой ситуации бесполезно, так как ФНС в такой ситуации права: пока гражданин считается индивидуальным предпринимателем, на нем лежат все предусмотренные для такого статуса обязанности, и фактическое прекращение деятельности не является основанием для прекращения выполнения обязанностей ИП.

Напомним, что в законе не предусмотрена никакая декларация о прекращении деятельности ИП, есть только возможность прекращения деятельности на основании заявления самого индивидуального предпринимателя либо по решению суда, в установленных законодательством случаях.

Поэтому, если предприниматель не планирует вести бизнес, тем более длительное время, то имеет смысл подать документы на прекращение статуса индивидуального предпринимателя. Тем более законодательство не ограничивает в возможности многократного прекращения и получения данного статуса. (Смотрите пошаговую инструкцию закрытия ИП)

В связи с этим ответ на вопрос, можно ли приостановить деятельность ИП, выглядит следующим образом: предприниматель может перестать заниматься предпринимательской деятельностью, но при этом он сохраняет за собой полномочия ИП, что влечет за собой сохранение и всех его обязанностей.

Такой вариант возможен, когда перерыв в деятельности не планируется на длительный период. В иной ситуации желательно прекратить свою регистрацию в качестве индивидуального предпринимателя, иначе такая приостановка может привести к серьезным последствиям.

Плюсы и минусы оказания услуги через МФЦ

Многофункциональные центры созданы для оптимизации оказания государственных услуг населению, сокращения времени обслуживания и ожидания в очередях.

Процедура принятия заявления занимает в среднем 15 минут. Эффективность работы центров подтверждается наличием следующих преимуществ:

- скорость урегулирования возникающих в процессе оформления проблем;

- возможность решения нескольких задач одновременно;

- качество обслуживания контролируется и поддерживается на высоком уровне;

- бесплатные консультации;

- удобный график работы.

Возможные минусы:

- Недостаточная компетентность персонала в некоторых сложных вопросах.

- Органы ФНС отрицательно относятся к оформлению через МФЦ. Сотрудники не проверяют задолженности по налогам и сборам, поэтому можно закрыть ИП с долгами.

Все пожелания по поводу работы центров можно оставить на листовках обратной связи на столах специалистов МФЦ или на горячей линии.

Могут ли простить долги ИП

А можно ли закрыть ИП с долгами и рассчитывать, что государство их простит? Действительно, в 2018 году проходила так называемая налоговая амнистия, однако она распространялась только на безнадёжные к взысканию и старые долги. В рамках амнистии списывалась недоимка, которая образовалась на 1 января 2015 года, причём, в отношении этих долгов ИФНС уже должна была провести работу по взысканию.

Например, если обычная фиксированная сумма пенсионных взносов за 2016 год составляла 19 356,48 рублей, то ПФР выставлял претензию на 154 851,84 рублей. Однако ФНС признала такой порядок незаконным и автоматически списала такую условную задолженность. Но вот взносы, рассчитанные за 2016 год в обычном порядке, не списывались и всё равно взыскивались с предпринимателя.

Таким образом, ликвидировать ИП с долгом перед бюджетом и кредиторами можно, однако обязанность их погасить возлагается на физическое лицо, которое имело этот статус. При необходимости вопрос будет решаться в судебном порядке со всеми вытекающими последствиями.

5 шаг, закрытие расчетного счета и снятие с учета кассового аппарата

Для тех ИП, у кого имеется расчетный счет в банке

и кассовый аппарат, необходимо закрыть расчетный счет в банке и снять с учета ККМ в налоговом

органе.

Закрыть расчетный счет в банке: достаточно простая

процедура, для ее осуществления вам необходимо погасить все задолженности перед

налоговым органом и контрагентами, вывести остающийся остаток денежных средств

со счета ИП (перевести на личную карту физического лица или снять в кассе банка), далее подать документы на

закрытие вашего ИП в отделение обслуживающего вас банка (копии и оригиналы

листа записи из ЕГРИП и Уведомления о снятии вас, как ИП, паспорт физического

лица, печать вашего ИП), заполнить заявление по форме банка и на конечном этапе

получить справку банка о закрытии расчетного счета.

Снять с учета кассовый аппарат в территориальной налоговой

инспекции необходимо тем ИП, кто работал с кассовым аппаратом. Чтобы снять с учета кассовый аппарат необходимо обратиться в организацию где вы приобретали кассовый аппарат, это может быть купленный или арендованный кассовый аппарат в обслуживающем расчетный счет банке или сторонняя организация.

Решаем проблемы с работниками

Обозначенная законом процедура, естественно, учитывает не всё. На деле, у индивидуальных предпринимателей может возникнуть множество вопросов по поводу того, как быть с сотрудниками, что делать с контрольно-кассовой техникой, что делать с отчётностями, расчётным счётом?

Прежде всего, стоит поговорить о том, что делать с работниками.

Первое, что должен сделать ИП – уведомить работников о предстоящем увольнении в связи с ликвидацией организации не позднее чем за два месяца, что предусмотрено ч. 2 ст. 180 Трудового кодекса Российской Федерации (ТК РФ).

Сначала стоит выпустить соответствующий документ (приказ, распоряжение), содержащий решение о прекращении деятельности в качестве ИП, а затем провести формальное уведомление работников. Обязательной формы уведомления работников законом не установлено, поэтому можно составить уведомление в свободной форме и ознакомить каждого работника под подпись. При этом, уведомление рекомендуется составлять в двух экземплярах: одно остаётся работнику, а другое, в котором работник ставит подпись об ознакомлении, остаётся у ИП. Кроме того, в уведомлении стоит указать на возможность досрочного расторжения трудового договора с согласия работника.

Помимо уведомления работников, индивидуальный предприниматель должен уведомить службы занятости о предстоящем увольнении в соответствии с п. 2 ст. 25 Закона РФ от 19.04.1991 № 1032-1 «О занятости населения в Российской Федерации», передав службам всю необходимую информацию о работниках не менее чем за две недели до увольнения.

Далее, по каждому работнику необходимо:

- издать приказ (можно по форме N Т-8, хотя она уже не является обязательной) с формулировкой: «Трудовой договор расторгнут в связи с прекращением деятельности индивидуальным предпринимателем, п. 1 ч. 1 ст. 81 Трудового кодекса РФ»;

- ознакомить работников с приказами под подпись;

- заполнить трудовые книжки работников с той же формулировкой;

- выдать работникам форму СЗВ-СТАЖ (подтверждает стаж);

- заполнить личные карточки сотрудников, указав информацию об увольнении (сотрудник также должен поставить подпись);

- рассчитать сотрудников (выдать зарплату, компенсацию за неиспользованный отпуск, компенсацию за увольнение, если последняя установлена в трудовом договоре).

ИП-работодателю необходимо будет необходимо будет предоставить следующие формы отчётностей в налоговые органы, ПФР и ФСС за своих сотрудников:

- в налоговый орган представляется форма 6-НДФЛ и расчёт по страховым взносам;

- в ПФР – формы СЗВ-М и СЗВ-СТАЖ;

- ФСС – форму 4 (расчёты по обязательному страхованию несчастных случаев и заболеваний).

Далее, по истечение 15 дней со дня подачи отчётностей соответствующие исчисленные суммы по форме 4 (ФСС) и иные суммы страховых взносов на работников необходимо уплатить.

После увольнения всех сотрудников следует обратиться в ФСС о снятии с учёта в качестве работодателя, приложив к заявлению копии штатного расписания и приказов об увольнении.