Срок окупаемости капитальных вложений, формула и примеры

Содержание:

- Плюсы и минусы показателя

- Example

- Основные критерии оценки инвестиционных проектов

- Срок окупаемости инвестиций: что это такое?

- Формула расчета

- Типы инвестиционных проектов

- Простой срок окупаемости проекта

- Понятие срока окупаемости

- Бизнес с быстрой и долгой окупаемостью

- Analysis

- Коэффициент эффективности инвестиции (Accounting Rate of Return, ARR)

- Понимание срока окупаемости

Плюсы и минусы показателя

Как любой финансовый показатель, срок окупаемости имеет свои достоинства и недостатки. К первым относятся:

- простая логика вычисления;

- наглядность оценки периода, после которого вернутся вложенные средства.

Среди минусов можно выделить:

- Расчет не учитывает доход, который поступил в момент, когда точка окупаемости была пройдена. При анализе альтернативных проектов возрастает риск ошибиться в вычислениях.

- Для оценки портфеля инвестиций недостаточно ориентироваться только на срок окупаемости. Будут необходимы более сложные расчеты.

Когда речь идет об инвестициях, окупаемость и ее временной период является одним из важных показателей. Предпринимателям стоит ориентироваться на него, чтобы принять верное решение и выбрать выгодный для себя вариант вложения средств.

Example

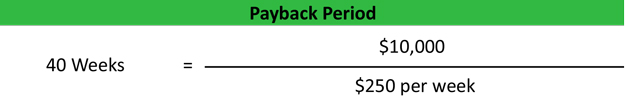

Let’s take a look at an example. Assume Jim’s Body Shop has $10,000 to invest into new equipment. Jim can either purchase new buffing wheel that will save labor hours and his crew from hand polishing the car finishes or he can purchase a bigger sand blaster that will be able to fit all his car parts in it thus getting rid of the need to outsource his sand blasting.

Jim estimates that the new buffing wheel will save 10 labor hours a week. Jim currently pays his finishing personnel $25 per hour. Thus, at $250 a week, the buffer will have generated enough income (cash savings) to pay for itself in 40 weeks. Here is how to calculate payback period for Jim’s Shop.

On the other hand, Jim could purchase the sand blaster and save $100 a week from without having to outsource his sand blasting.

Основные критерии оценки инвестиционных проектов

Наиболее важным для людей, желающих вложить свои деньги и получить прибыль, является расчет NPV и IRR.

Остановимся на том, что эти критерии из себя представляют.

NPV (от английского Net Present Value) – чистая приведенная (текущая) стоимость. Этот показатель характеризует изменение потоков денежных средств. Его рассчитывают как разность между всеми поступившими инвестициями и затратами на внедрение проекта (текущие расходы, погашение кредитов и т.д.) с учетом принятой ставки дисконтирования. Другими словами, при положительном значении данного показателя инвесторы могут надеяться на то, что генерируемые основной деятельностью проекта денежные потоки покроют все затраты и принесут ожидаемую прибыль на уровне не ниже ставки дисконтирования.

NPV относится к тем показателям, которые можно рассчитать быстро, сразу же после поступления инвестиционного предложения. Он дает в результате абсолютную величину, опираясь на которую, можно выбрать из нескольких предложений наиболее привлекательное. Для вычисления текущей стоимости применяют такую формулу:

где:

- CFt – поток денег за отрезок времени t;

- r – величина барьерной ставки;

- CF– стартовый денежный поток, в основном он равен размеру инвестиционного капитала.

Чистый денежный поток, как правило, определяется по каждому направлению деятельности (инвестиционная, операционная, финансовая) отдельно. Наиболее проблемным моментом является правильное установление нормы дисконта. Для ее расчета существует целый ряд методик (CAPM, WACC, ROE — ROA, модель Гордона, метод рисковых премий) на различных базовых основах.

Пользоваться полученным результатом очень просто. Если значение чистого дисконтированного дохода больше нуля, значит, предложение представляет интерес и может быть утверждено. Если показатель меньше нуля, это свидетельствует о том, что проект не имеет перспектив окупить вложенные инвестиции и принести прибыль. При значениях, близких к нулю, положительное решение обычно принимается только в том случае, когда прибыль не является единственным важным критерием, а важную роль играют другие факторы (выход на перспективный рынок, социальная составляющая).

Если при помощи этого инструмента сравнивать несколько инициатив, то предпочтительнее из них та, у которой NPV выше.

Если при помощи этого инструмента сравнивать несколько инициатив, то предпочтительнее из них та, у которой NPV выше.

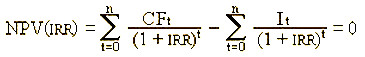

IRR (от английского Internal Rate of Return) – это внутренняя норма прибыли (доходности). Она представляет собой максимально допустимую стоимость вложений, то есть такую норму дисконта, при которой показатель NPV равняется нулю (затраты на инициативу и доходы от нее равны).

Как таковой, отдельной формулы расчета IRR не существует, она находится путем изменения формулы чистой приведенной стоимости:

где:

- CF – поток денег, генерируемый инвестиционным проектом;

- IRR – норма прибыли внутренняя;

- CF– денежный поток первоначальный.

Формула может иметь и другой вид, например, такой:

где:

- n – число временных отрезков;

- It – объем инвестиций, вложенных в течение периода t.

Однако чаще всего применяется оценка при помощи графика, на котором расположены вычисленные два значений NPV, одно из которых чуть ниже нуля, а другое – чуть выше. Значения соединяются прямой, в точке ее пересечения с осью абсцисс и находится значение показателя, наиболее близкое к реальному.

Если в результате вычисления норма внутренней прибыльности будет меньше цены привлечения финансирования (ставки доходности), то такой проект невыгоден для реализации. В противном случае его можно брать в разработку.

Срок окупаемости инвестиций: что это такое?

Если говорить вкратце, то период возврата инвестированных средств (или же Payback Period, PP) – это заранее просчитанный и определённый временной отрезок, который нужен для того, чтобы прибыль от бизнеса, затраченная на инвестирование проекта, полностью окупилась и вернулась к инвесторам.

Для примера: если инвестиционный капитал бизнес-проекта составил 800 000 долларов, а его ежегодный расчётный прогноз прибыли составляет 120 000 долларов, то РР в среднем составит 6,6 лет

Важно учесть, что при этом ценность материальных ресурсов с учётом фактора времени не учитывается

Важно: несмотря на то, что формула payback period считается одной из ключевых параметров для оценки инвестиционной привлекательности бизнес-проекта, сама формула активно используется и в других сферах предпринимательской деятельности, о которых мы и поговорим далее в статье

1) Для закупки оснащения

В этом случае коэффициент окупаемости показывает, за какой временной промежуток то или иное оборудование полностью окупит затраты на свою покупку. Иными словами, данная формула будет отображать доход, который компания будет получать за счёт купленного оснащения.

При подсчётах часто используются формулы с несколькими показателями, к примеру:

- расходы на установку и обслуживание оборудования;

- различные форс-мажорные обстоятельства;

- затраты на обучение и содержание персонала, работающего на оборудовании;

- ремонтопригодность оснащения;

- коэффициент полезного действия.

2) Для капитальных вложений

В этом векторе период рентабельности инвестиций применяется для всеобщей модернизации всего бизнеса, включая все производственные процессы и средства доставки сырья и товара к покупателю.

При этом наибольшую важность приобретает заранее определённый временной отрезок, за который повышенная эффективность бизнес-процессов полностью перекроет расходы, затраченные на модернизацию и обновление производственных и бизнес-процессов. Иными словами, РР для капиталовложения рассматривается в том случае, когда инвестор хочет понять, есть ли смысл вливать материальные и нематериальные ресурсы в модернизацию существующей бизнес-системы, и если да, то насколько эффективными будут данные инвестиции

Иными словами, РР для капиталовложения рассматривается в том случае, когда инвестор хочет понять, есть ли смысл вливать материальные и нематериальные ресурсы в модернизацию существующей бизнес-системы, и если да, то насколько эффективными будут данные инвестиции.

3) Для инвестирования

Это наиболее распространённая сфера применения PP, представляющая собой всё тот же отрезок времени, в период которого должна произойти полная окупаемость инвестиционного проекта, т.е. вся сумма, затраченная на развитие, полностью возвращается инвесторам.

Из этого выходит, что конечный срок отображает то количество времени, которое необходимо для прохождения полного круга рентабельности бизнес-проекта.

Для большинства инвесторов именно коэффициент окупаемости бизнеса является одним из ключевых показателей – чем меньше показатель, тем рентабельнее дело

Поэтому, при составлении бизнес-плана, для привлечения инвесторов рекомендуем обратить внимание на числа коэффициента

Для примера инвестирования рассмотрим таблицу, в которой будут введены следующие условия:

- инвестиции в проект – 1 млн долларов

- денежные потоки представляют собой увеличивающуюся суму

| Срок, лет | Вклад в бизнес, план | РР по бизнес-проекту | Кумулятивный РР, план |

|---|---|---|---|

| 1 000 000 | — | — | |

| 1 | — | 160 000 | 160 000 |

| 2 | — | 240 000 | 400 000 |

| 3 | — | 290 000 | 690 000 |

| 4 | — | 320 000 | 1 010 000 |

| 5 | — | 340 000 | 1 350 000 |

Из таблицы выходит, что при первичных инвестициях в 1 миллион долларов, период полной рентабельности бизнес-проекта составит 4 года, так как уже к 4-му году функционирования бизнеса его кумулятивный (т.е. суммарный) кэш-флоу вышел в плюс, и превысил изначальную сумму на 10 000 долларов.

Формула расчета

Чтобы произвести вычисление дисконтированного возвращения инвестированных средств проекта нужно использовать следующую формулу:

Формула расчета дисконтированного срока окупаемости

В этой формуле:

- DPP – дисконтированный срок возвращения инвестиционных средств;

- IC (Invest Capital) – величина изначальных вложений;

- CF (Cash Flow) – финансовые потоки, получаемые при реализации инвестиционного проекта;

- r – барьерная ставка (ставка дисконтирования);

- n – временной отрезок реализации инвестиционного проекта.

Барьерная ставка — это значение, при помощи которого производится приведение размеров финансовых потоков в конкретном временном отрезке к единому размеру актуальной стоимости. Данный показатель может быть постоянным (фиксированным) для всех используемых в расчетах периодов, также он может изменяться.

Инвестиции признаются эффективными, когда сумма дисконтированного потока от воплощения проекта будет выше изначальных вложений, т.е. наступит окупаемость вложений. Кроме того, показателем эффективности капиталовложений является ситуация, когда период окупаемости не будет больше некой пороговой величины, предположим период окупаемости альтернативного проекта.

Приведем пример простого и пример расчета дисконтированного срока окупаемости.

Допустим, изначальное капиталовложение в проект суммой 500000 рублей, а финансовые потоки в течение семи лет его реализации имеют показатели, приведенные в таблице 1. Дисконтирование будет рассчитываться по ставке 10 % год.

Таблица 1. Расчет простого срока окупаемости инвестиций

Указанные в таблице сведения говорят о том, что при изначальных капиталовложениях в проект 500000 в течение семи лет общие финансовые потоки по нему составят 745000. Причем за первые пять лет средства, которые генерируются от реализации проекта, составят 500000. Это значит, что период окупаемости вложений будет равняться пяти годам. Однако, это простой способ расчета, не учитывающий стоимости денежных средств во времени.

При дисконтировании ожидаемых финансовых потоков по ставке в 10 %, можно увидеть, окупаемость вложений будет составлять почти семь лет, поскольку накопительные дисконтированные финансовые потоки за эти семь лет превысят размер первоначальных капиталовложений.

Выше мы говорили, что ставка может иметь переменное значение. На величину дисконтированной ставки влияет целый набор факторов, к примеру, предполагаемый уровень инфляции, цена привлечения ресурсов, изменение прибыльности альтернативных проектов и т.п. В таблице 2 приведен расчет дисконтированного периода окупаемости финансовых вложений:

Таблица 2. Расчет дисконтированного периода окупаемости проекта

Дисконтированный коэффициент определяется по формуле (1 + r) х n. К примеру, в нашей ситуации для 3-го года значение коэффициента будет равняться:

(1 + 0,1) х (1 + 0,12) х (1 + 0,11) = 1,368

Т.е., в ходе расчета коэффициента для 3-го года берутся ставки дисконтирования за 1-й, 2-й и 3-й годы.

Разделив финансовые потоки временного отрезка на соответствующий этому периоду коэффициент, получаем дисконтированный финансовый поток. Здесь дисконтированный период возврата вложений тоже будет составлять семь лет.

Расчет в Excel

Для вычисления дисконтированного периода возврата инвестиций часто используется формула Excel.

Для этого нужно добавить таблицу 2 с вычислением коэффициента, где коэффициент дисконтирования нужно рассчитать по формуле =СТЕПЕНЬ. Ее можно найти в разделе Формулы, математические формулы, СТЕПЕНЬ.

Вычисление дисконтированного периода возврата вложений выглядит так:

Таблица 3. Расчет ДСО в Excel

Результаты вычислений приведены в таблице 4:

Таблица 4. Результаты расчетов ДСО в Excel

Онлайн калькулятор

При желании сэкономить время на выполнении вычислений можно использовать онлайн калькулятор. Такие возможности обычно предлагают специализированные сайты, где представлены всевозможные бизнес-планы и даются полные расчеты по их окупаемости.

Типы инвестиционных проектов

Особенности инвестиционного проекта, перечисленные ранее, не дают полной информации о типах вкладов. Поэтому стоит разобрать их отдельно.

Инвестиционный проект бывает:

- Производственным. Капитал вкладчика направляется на модернизацию, постройку новых или расширение действующих производств с целью получения прибыли от создания продукции. Применим ко всем сферам экономики.

- Научно-техническим. Это инвестиции в разработку, создание и последующее тестирование аппаратов, оборудования, технологий и процессов. Такие проекты могут длиться дольше остальных, поэтому их называют долгосрочными.

- Коммерческими. Вид инвестирования, подразумевающий покупку и перепродажу движимого и недвижимого имущества с повышенной стоимостью.

- Финансовыми. Это экономические инвестиционные проекты, где вкладчик покупает ценные бумаги для формирования собственного портфеля с целью последующей реализации на бирже по повышенной стоимости.

- Экологическими. Итогом таких вкладов становятся природоохранные объекты. Это также долгосрочная инвестиция.

- Социальными. Это проекты, которые в качестве конечной цели признают не получение денежных средств, а улучшение состояния в образовании, спорте, здравоохранении, культуре и других подобных сферах жизни.

Чтобы узнать, какие способы вклада самые популярные, нужно перечислить виды инвестиционных проектов.

Виды инвестиционных проектов

В данном разделе поговорим о видах объектов для размещения средств. Это и экономические инвестиционные проекты, и прочие направления для вложения финансов.

Итак, виды инвестиционных проектов имеют 5 критериев отбора. Первоначально они делятся по инвестиционным целям:

- Наращивание объема производства определенного продукта;

- Увеличение линейки продуктового изделия;

- Повышение качественных характеристик выбранного продукта;

- Оптимизация затрат на изготовление требуемых изделий;

- Социальная направленность.

Далее инвестиционные проекты, если говорить кратко, разделяют по количеству времени, затраченному на инвестирование:

- Долговременное размещение финансов — от 3 лет.

- Среднесрочное вложение средств — до 3 лет.

- Кратковременное размещение капитала — до 1 года.

Понимание понятия “инвестиционного проекта” также имеет отношение и к объему вложенных средств. Так, виды инвестиционных проектов имеют следующее разделение по количеству вложений:

- Большой инвестиционный объем от $1 млн. В качестве направления для инвестирования выступают огромные предприятия для насыщения спроса на локальном и внешнем рынках.

- Средний объем инвестиционных средств — до $1 млн. Обычно это локальные проекты, направленные на модернизацию производства определенных продуктов.

- Малочисленные инвестиции — до $100 тыс. Чаще всего предназначаются для увеличения объемов выпускаемой продукции. Обычно размещаются на небольшой срок.

Далее инвест-проекты делятся по своей направленности:

- Проекты коммерческого характера, направленные на извлечение дохода. То есть экономические инвестиционные проекты.

- Социальная направленность, предназначающаяся для улучшения жизни населения.

- Проекты, имеющие отношение к экологии.

- Иные проекты.

Если брать за основу позицию инвестора, то дальнейшее разделение выглядит следующим образом:

- Гос. производственные организации.

- Коалиционное производство.

- Иностранные вкладчики.

Простой срок окупаемости проекта

Что это такое и для чего он нужен

Простой срок окупаемости проекта – это период времени, за который сумма чистого денежного потока (все деньги которые пришли минус все деньги которые мы вложили в проект и потратили на расходы) от нового проекта покроет сумму вложенных в него средств. Может измеряться в месяцах или годах.

Данный показатель является базовым для всех инвесторов и позволяет сделать быструю и простую оценку для принятия решения: вкладывать средства в бизнес или нет. Если предполагается среднесрочное вложение средств, а срок окупаемости проекта превышает пять лет – решение об участии, скорее всего, будет отрицательным. Если же ожидания инвестора и срок окупаемости проекта совпадают – шансы на его реализацию будут выше.

В случаях, когда проект финансируется за счет кредитных средств – показатель может оказать существенное влияние на выбор срока кредитования, на одобрение или отказ в кредите

Как правило, кредитные программы имеют жесткие временные рамки, и потенциальным заемщикам важно провести предварительную оценку на соответствие требованиям банков

Как рассчитывается простой срок окупаемости

Формула расчета показателя в годах выглядит следующим образом:

PP=Ko / KFсг, где:

- PP – простой срок окупаемости проекта в годах;

- Ko – общая сумма первоначальных вложений в проект;

- KFсг – среднегодовые поступления денежных средств от нового проекта при выходе его на запланированные объемы производства/продаж.

Данная формула подходит для проектов, при реализации которых соблюдаются следующие условия:

- вложения осуществляются единовременно в начале реализации проекта;

- доход нового бизнеса будет поступать относительно равномерно.

Пример расчета

Пример №1

Планируется открытие ресторана с общим объемом инвестиций в 9 000 000 рублей, в том числе запланированы средства на покрытие возможных убытков бизнеса в течение первых трех месяцев работы с момента открытия.

Далее запланирован выход на среднемесячную прибыль в размере 250 000 рублей, что за год дает нам показатель в 3 000 000 рублей.

PP = 9 000 000 / 3 000 000=3 года

Простой срок окупаемости данного проекта равен 3 годам.

При этом данный показатель необходимо отличать от срока полного возврата инвестиций, который включает в себя срок окупаемости проекта + период организации бизнеса + период до выхода на запланированную прибыль. Предположим, что в данном случае организационные работы по открытию ресторана займут 3 месяца и период убыточной деятельности на старте не превысит 3 месяцев

Следовательно, для календарного планирования возврата средств инвестору важно учесть еще и эти 6 месяцев до начала получения запланированной прибыли

Пример №2

Рассмотренный ранее пример является наиболее упрощенной ситуацией, когда мы имеем единоразовые вложения, а денежный поток одинаков каждый год. На самом деле таких ситуаций практически не бывает (влияет и инфляция, и неритмичность производства, и постепенное увеличение объема продаж с начала открытия производства и торгового помещения, и выплата кредита, и сезонности, и цикличность экономических спадов и подъемов).

Поэтому обычно для расчета сроков окупаемости делается расчет накопительного чистого денежного потока. Когда показатель накопительно становится равным нулю, либо превышает его, в этот период времени происходит окупаемость проекта и этот период считается простым сроком окупаемости.

Рассмотрим следующую вводную информацию по тому же ресторану:

| Статья | 1 год | 2 год | 3 год | 4 год | 5 год | 6 год | 7 год |

| Инвестиции | 5 000 | 3 000 | |||||

| Доход | 2 000 | 3 000 | 4 000 | 5 000 | 5 500 | 6 000 | |

| Расход | 1 000 | 1 500 | 2 000 | 2 500 | 3 000 | 3 500 | |

| Чистый денежный поток | — 5 000 | — 2 000 | 1 500 | 2 000 | 2 500 | 2 500 | 2 500 |

| Чистый денежный поток (накопительно) | — 5 000 | — 7 000 | — 5 500 | — 3 500 | — 1 000 | 1 500 | 4 000 |

На основании данного расчета мы видим, что в 6 году показатель накопительного чистого денежного потока выходит в плюс, поэтому простым сроком окупаемости данного примера будет 6 лет (и это с учетом того, что время инвестирования составило более 1 года).

Понятие срока окупаемости

Прежде чем начать осуществление каких-либо вложений, инвесторы должны в обязательном порядке определить срок, после которого инвестиции начнут приносить доход (прибыль). С этой целью экономисты применяют срок окупаемости как финансовый коэффициент.

ОПРЕДЕЛЕНИЕ Срок окупаемости составляет промежуток времени, по окончанию которого сумма вкладываемых средств будет равна сумме полученного дохода.

Иначе говоря, в этом случае с помощью формулы срока окупаемости определяется срок, по окончанию которого денежные средства, вложенные в проект, вернутся инвестору и проект начнет приносить прибыль.

Часто формула срока окупаемостииспользуется для выбора одного изальтернативных проектов в качестве инвестиций. Инвестор выберет тот проект, значение коэффициента окупаемости которого будет меньше. Формула срока окупаемости при этом покажет, что предприятие быстрее станет доходным.

Бизнес с быстрой и долгой окупаемостью

Чтобы открыть такой бизнес, нужно потратить около 150.000р.

В расходы входят аренда помещения и покупка оборудования. В дальнейшем на поддержание проекта необходимо тратить до 10.000 р.

Но учитывая, что в среднем доход мастера по наращиванию ногтей составляет 50–70 тысяч руб. ежемесячно, бизнес окупится за 3–4 месяца.

Рассчитываем по формуле: 150 000 / 50 000 = 3 месяца. Учитывая ежемесячные расходы, окупаемость инвестиций займет примерно 4 месяца.

Предположим, что вы покупаете квартиру в Подмосковье, Санкт-Петербурге за 3,5 млн. руб, и в дальнейшем сдаете ее за 40.000 руб/мес.

Вам не нужно тратиться на поддержание этого бизнеса (кроме мелких бытовых затрат), однако его окупаемость будет медленной. Исходя из расчетов (3.500.000 / 40.000 = 87,5 мес), инвестиции окупятся только через 7-8 лет, если квартира будет постоянно сдаваться, что маловероятно.

Итого: срок окупаемости – 10-12 лет с учетом простоя и мелкого ремонта.

Analysis

Management uses the cash payback period equation to see how quickly they will get the company’s money back from an investment—the quicker the better. In Jim’s example, he has the option of purchasing equipment that will be paid back 40 weeks or 100 weeks. It’s obvious that he should choose the 40-week investment because after he earns his money back from the buffer, he can reinvest it in the sand blaster.

Longer payback periods are not only more risky than shorter ones, they are also more uncertain. The longer it takes for an investment to earn cash inflows, the more likely it is that the investment will not breakeven or make a profit. Since most capital expansions and investments are based on estimates and future projections, there’s no real certainty as to what will happen to the income in the future. For instance, Jim’s buffer could break in 20 weeks and need repairs requiring even further investment costs. That’s why a shorter payback period is always preferred over a longer one. The more quickly the company can receive its initial cost in cash, the more acceptable and preferred the investment becomes.

Keep in mind that the cash payback period principle does not work with all types of investments like stocks and bonds equally as well as it does with capital investments. The main reason for this is it doesn’t take into consideration the time value of money. Theoretically, longer cash sits in the investment, the less it is worth. Money today is worth more than money tomorrow. In order to account for the time value of money, the discounted payback period must be used to discount the cash inflows of the project at the proper interest rate.

Return on InvestmentEnterprise Value

Contents

Коэффициент эффективности инвестиции (Accounting Rate of Return, ARR)

Другим показателем статической финансовой оценки проекта является коэффициент эффективности инвестиций (Account Rate of Return или ARR). Данный коэффициент называют также учетной нормой прибыли или коэффициентом рентабельности проекта.

Существует несколько алгоритмов исчисления ARR.

Первый вариант расчета основан на отношении среднегодовой величины прибыли (за минусом отчислений в бюджет) от реализации проекта за период к средней величине инвестиций:

ARR =Pr /(1/2)Iср.0

где Рr — среднегодовая величина прибыли (за минусом отчислений в бюджет) от реализации проекта,

Iср.0 — средняя величина первоначальных вложений, если предполагается, что по истечении срока реализации проекта все капитальные затраты будут списаны.

Иногда показатель рентабельности проекта рассчитывается на основе первоначальной величины инвестиций:

ARR = Pr/I

Рассчитанный на основе первоначального объема вложении, он может быть использован для проектов, создающих поток равномерных доходов (например аннуитет) на неопределенный или достаточно длительный срок.

Второй вариант расчета основан на отношении среднегодовой величины прибыли (за минусом отчислений в бюджет) от реализации проекта за период к средней величине инвестиций с учетом остаточной или ликвидационной стоимости первоначальных инвестиций (например учет ликвидационной стоимости оборудования при завершении проекта):

ARR= Pr/(1/2)*(I-If),

где Pr — среднегодовая величина прибыли (за минусом отчислений в бюджет) от реализации проекта;

I — средняя величина первоначальных вложений;

If — остаточная или ликвидационная стоимость первоначальных инвестиций.

Преимуществом показателя эффективности инвестиций является простота расчета. В то же время он имеет и существенные недостатки. Этот показатель не учитывает стоимости денег во времени и не предполагает дисконтирования, соответственно, не учитывает распределения прибыли по годам, а, следовательно, применим только для оценки краткосрочных проектов с равномерным поступлением доходов. Кроме того, невозможно оценить возможные различия проектов, связанных с разными сроками осуществления.

Поскольку метод основан на использовании бухгалтерских характеристик инвестиционного проекта — среднегодовой величине прибыли, то коэффициент эффективности инвестиций не дает количественной оценки прироста экономического потенциала компании. Однако данный коэффициент предоставляет информацию о влиянии инвестиций. На бухгалтерскую отчетность компании. Показатели бухгалтерской отчетности иногда являются важнейшими при анализе инвесторами и акционерами привлекательности компании.

Данный материал подготовлен по книге «Коммерческая оценка инвестиций»

Авторы: И.А. Бузова, Г.А. Маховикова, В.В. Терехова. Издательство «ПИТЕР», 2003 год.

01.01.1970

Сохраните статью, чтобы внимательно изучить материал

Понимание срока окупаемости

Корпоративные финансы – это основа капитального бюджета. Одна из наиболее важных концепций, которую должен усвоить каждый корпоративный финансовый аналитик, – это то, как оценивать различные инвестиции или операционные проекты, чтобы определить наиболее прибыльный проект или вложение для осуществления. Один из способов, которым корпоративные финансовые аналитики делают это, – это период окупаемости.

Срок окупаемости – это стоимость инвестиции, деленная на годовой денежный поток . Чем короче окупаемость, тем желательнее вложения.

И наоборот, чем дольше окупаемость, тем она менее желательна. Например, если установка солнечных панелей стоит 5000 долларов, а экономия составляет 100 долларов в месяц, то для достижения срока окупаемости потребуется 4,2 года.