Финансовые пирамиды в россии: мошенничество или способ заработка

Содержание:

- Как не спутать с сетевым маркетингом

- Что делать, если вы уже попали в сети финансовой пирамиды?

- Описание схемы Понци

- Пирамидальная схема

- ТОП-20 признаков финансовой пирамиды

- Самая известная финансовая пирамида Чарльза Понци

- Первая в истории финансовая пирамида

- Самая известная финансовая пирамида Чарльза Понци

- Немного истории

- Что такое финансовая пирамида

- Как защититься от финансовых пирамид

- Основные признаки финансовых пирамид

- Что такое финансовая пирамида

- Можно ли заработать на финансовой пирамиде

- История финансовых пирамид

- Проекты 2000-х годов

- Заключение

Как не спутать с сетевым маркетингом

В отдельный вопрос вынесу информацию о том, чем отличается финансовая пирамида от сетевого маркетинга. Многие считают их синонимами, но это не так. Вспомним такие популярные у нас в стране компании, как Фаберлик, Эйвон или Амвей. Они благополучно существуют уже несколько десятков лет и дают возможность заработать тысячам людей по всему миру.

Отличительные признаки сетевого маркетинга:

- Сетевой маркетинг – это прямой канал продвижения товара от производителя к потребителю, минуя посредников (оптовые базы, магазины). Таким образом удается значительно снизить себестоимость продукции.

- Наличие реального товара для реализации, который приносит пользу человеку, его купившему.

- Доход рассчитывается от товарооборота. Чем большему количеству людей вы смогли продать товар, тем большую прибыль получаете. Никаких условий и ограничений для заработка нет.

- Регистрация участников, как правило, бесплатная.

- Прибыль продавца зависит от его способностей в маркетинге: реклама себя и товара, выгодные каналы сбыта и др. Сетевика кормят ноги и умение продавать.

Часто пирамиды маскируются под сетевой маркетинг

Здесь важно еще раз проанализировать признаки того и другого и сделать правильные выводы

Что делать, если вы уже попали в сети финансовой пирамиды?

Самое главное – не паникуйте! Еще раз точно убедитесь, что данная компания является финансовой пирамидой. Руководствуйтесь вышеописанными .

Если вы в этом точно уверены и хотите забрать свои средства, то сразу приготовьтесь к тому, что сделать это будет нелегко. У нас один знакомый недавно связался с финансовой пирамидой, и сгоряча вложил определенную сумму денег.

Если у вас на руках есть документы, подтверждающие факт передачи денег мошенникам, то незамедлительно обратитесь к человеку, через которого вы попали в пирамиду. Если же таких документов нет, то все равно требуйте деньги назад. Если вам их не отдают, говорят, что «деньги уже в системе, их не вернуть» – обращайтесь в правоохранительные органы и скажите об этом мошенникам. Обычно в этом случае шансы вернуть свои деньги намного выше. Именно с помощью этого способа наш товарищ смог вернуть свои деньги, хорошенько припугнув мошенников.

Удачи вам и не участвуйте в сомнительных проектах!

Автор статьи: sites

Описание схемы Понци

Что такое финансовая пирамида – знают, я думаю, все. Но немногие знают, что деятельность финансовых пирамид основана на схеме Понци с некоторыми отличиями, о которых мы будем говорить дальше. Отметим лишь то, что, согласно схеме Понци, доход распределяется управляющим, а в финансовой пирамиде каждый вкладчик, привлекший новых участников, получает доход из денег, которые эти участники внесли.

Итак, что представляет собой схема Понци и как она работает?

- Инвестиционная компания или частное лицо проводит рекламную компанию, гарантируя инвесторам высокие доходы, которые будут обеспечиваться якобы за счет эффективного использования их капитала. В названиях и рекламных слоганах таких компаний обычно используются такие слова, как «инвестиции», «фонд», «центр», «высокодоходный» и т.п.

- Успех компании напрямую зависит от количества привлеченных вкладчиков. Если на первых порах удается обеспечить большой приток новых средств, то пирамида может вырасти до огромных размеров. Доход вкладчикам выплачивается из денег новых участников.

- Далее происходит постепенное разрушение пирамиды по причине падения спроса и сокращения притока средств. Схема может рухнуть и внезапно, если основатель скрывается со всеми деньгами, полученными от инвесторов.

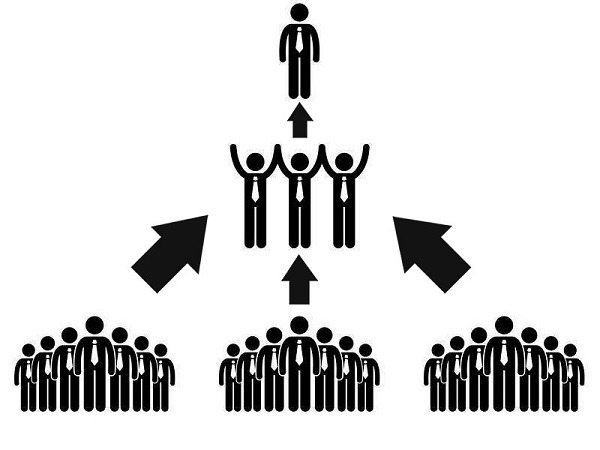

Пирамидальная схема

Пирамидальная схема – это модель получения прибыли за счёт привлечения новых участников. Но ведь и финансовая пирамида приносит доход точно так же? Именно поэтому эти два понятия часто путают. Объясняем разницу. Организаторы финансовой пирамиды говорят, что вы заработаете на своих инвестициях. На самом деле деньги придут от вступивших после вас. Пирамидальная схема сразу заявляет о том, что ваши доходы зависят только от других участников. И активно призывает каждого приглашать новых клиентов, давая небольшие деньги только за новичков.

Чувствуете, где подвох? Чтобы обеспечить деньгами всех вкладчиков, количество людей должно быть бесконечным! Рано или поздно приток новых членов заканчивается. Когда вся схема рушится, по-настоящему большие деньги остаются только у “верхушки”.

ТОП-20 признаков финансовой пирамиды

Финансовая пирамида определяется по следующим проявлениям:

| Характерные признаки | Пояснение |

| Деятельность подтверждается только честным словом. | Представители компании не предоставляют никакую документацию об операциях. |

| Отсутствует бухгалтерия. | Она, конечно, есть, но никто не покажет отчетную документацию. |

| Обещают процент больше, чем в банках. | Это главный признак, когда стоит насторожиться. Если организация обещает доход больше, чем банки при вкладах, то наверняка является мошеннической. |

| Отсутствие сведений об организаторах. | Если с компанией все в порядке, то вряд ли ее представители будут скрывать данные. Однако информация об организаторах не дает 100 % гарантию, что фирма не является пирамидой. |

| Документация в оффшорной стране. | Организации являются легальными, потому что купить бумаги не сложно. Подделываются и сертификаты, подтверждающие, что деньги застрахованы от банкротства. |

| Специально нанятые люди постоянно проводят рекламные кампании. | Активисты ищут новых вкладчиков, обещая 100 % результат и отсутствие рисков. |

| Обещают быструю окупаемость. | От 1 месяца до года. Это сильно превосходит даже банковские условия при вкладе, что является подозрительным. |

| Запрашивают минимальный вклад или, наоборот, огромную сумму. | Для участия можно вложить столько денег, сколько есть. Нет четкой минимальной и максимальной суммы. |

| Обещают стабильный доход на долгие годы. | Финансовые пирамиды существуют 1-12 месяцев, а планы организаторов уходят вперед на десятилетия. |

| Чрезмерная настойчивость учредителей. | Организаторы используют хитрости и уловки для привлечения новых акционеров. Первых вступивших участников побуждают к реинвестированию. |

| Пассивный доход. | Не нужно вести никакую трудовую деятельность. Просто вложи деньги и сиди спокойно на диване и зарабатывай. Если бы можно было действительно таким образом стать богатым, то все бы ничего не делали и получали процент. Как говорится в пословице: «Без труда не выловишь и рыбку из пруда». |

| Прибыль поступает за счет привлечения новых людей. | Доход — это процент от вкладов привлеченных участников. Пирамиды действуют по принципу: не привел новых людей, не получишь деньги назад. |

| Фирма реализует сверхновый продукт, которого еще не было на рынке. | Инновационные технологии, нестандартно-прогрессивные схемы работы и прочее должны насторожить. Если мыслить логически, задумайтесь: действительно ли было изобретено что-то гениальное и зачем создателям привлекать мелких инвесторов. Можно сразу пойти к олигархам или же запустить краудфандинговую кампанию на специальной платформе (например, TeamRing). В крайнем случае, можно сделать акции на продукт, чтобы о нем узнали все, создать спрос на товар. |

| Постоянная мотивация. | Организаторы часто проводят семинары, вебинары, конференции с привлечением «успешных» людей, которые стали такими благодаря вложениям. На них рассказывают о светлом будущем, огромном богатстве и т.д. Существует даже кодекс внутри фирмы. Из-за этого легко не заметить опасность и попасться в ловушку. |

| Отсутствие лицензии на деятельность. | Значит, компания работает вне закона, т.е. нелегально. |

| Организаторы уверяют, что нет никаких рисков. | Любая фирма, занимающаяся финансовой деятельностью, проинформирует, что при вкладе есть вероятность (пусть и минимальная) потерять часть денег или все средства. |

| В договоре присутствует пункт, что при определенных обстоятельствах компания не вернет деньги инвесторам. | Естественно, учредители потом пользуются этим. Поэтому перед подписанием документации ее нужно внимательно читать. Желательно даже показать опытному юристу. |

| Слишком заумная или запутанная схема выплат. | Акционеру обещают высокий доход, но при выполнении определенных условий, содержащих множество пунктов. Естественно, когда дело дойдет до получения денежных средств, найдется причина их не выплачивать. |

| Принуждение к периодическим взносам или покупке ненужной продукции фирмы. | Это признак, что компания кое-как держится на плаву и существует только благодаря вложениям участников. |

| Призывы действовать прямо сейчас и быстрее вложить деньги. | Такие лозунги давят, принуждая быстрее нести средства, потому что скоро заманчивое предложение закончится. |

Самая известная финансовая пирамида Чарльза Понци

Чарльз Понци – основатель одной из первых в мире финансовых пирамид

Чарльз Понци – основатель одной из первых в мире финансовых пирамид

Чарльзом Понци

- Достаточно было запустить слух в СМИ о том, что эта разница позволяет заработать огромные деньги всего за 3 месяца, чтобы начать заработок на доверчивых инвесторах. Вкладчики, желающие приумножить свой капитал в послевоенные годы, слепо доверяли организатору одной из первых финансовых пирамид.

- Люди верили в эту , пока один из друзей Чарльза, занявший ему 200 долларов для старта дела, не заявил о праве доли в созданной организации. И после этого начался суд, в ходе которого Понци стал обвиняемым.

- О том, что начато судебное разбирательство, быстро узнали вкладчики, пожелавшие вернуть свои деньги. И тут-то обман вскрылся. Вернуть удалось только 8 миллионов долларов, хотя инвесторы пожелали забрать 10. Остальное, видимо, было потрачено. По итогу создателю крупнейшей финансовой пирамиды присудили 5 лет тюрьмы. Умер Чарльз Понци в конце 40-х годов прошлого столетия.

Первая в истории финансовая пирамида

Джон Ло – основатель первой в мире финансовой пирамиды

Джон Ло – основатель первой в мире финансовой пирамиды

- Создана Джоном Ло, которому правительство Франции позволило «напечатать» 50 тысяч акций, каждая из которых обходилась инвесторам в 500 ливров. Ежемесячный доход от одной ценной бумаги – 25 ливров.

- Цены акций, как и количество ценных бумаг, росли. Крупнейшая финансовая пирамида настолько сильно вошла в жизнь французов, что Джон Ло занял министерское место.

- Однако вкладчики уже через год стали отказываться от ценной бумаги, меняя ее на золото. По этой причине Ло решил выкупать акции, но для этого ему пришлось напечатать очень много денег, которые не обеспечивались золотом.

- Эти «бумажки» создали гиперинфляцию, эффект от которой усугубился чумой. В итоге во Франции закончилось продовольствие, и страна погрузилась в голод.

- Вкладчики продавали ценные бумаги «Компании Миссисипи» за бесценок, а сам Джон Ло бежал в Венецию, где умер в нищете уже в 1730 году.

Самая известная финансовая пирамида Чарльза Понци

Чарльз Понци – основатель одной из первых в мире финансовых пирамид

Чарльз Понци – основатель одной из первых в мире финансовых пирамид

Чарльзом Понци

- Достаточно было запустить слух в СМИ о том, что эта разница позволяет заработать огромные деньги всего за 3 месяца, чтобы начать заработок на доверчивых инвесторах. Вкладчики, желающие приумножить свой капитал в послевоенные годы, слепо доверяли организатору одной из первых финансовых пирамид.

- Люди верили в эту , пока один из друзей Чарльза, занявший ему 200 долларов для старта дела, не заявил о праве доли в созданной организации. И после этого начался суд, в ходе которого Понци стал обвиняемым.

- О том, что начато судебное разбирательство, быстро узнали вкладчики, пожелавшие вернуть свои деньги. И тут-то обман вскрылся. Вернуть удалось только 8 миллионов долларов, хотя инвесторы пожелали забрать 10. Остальное, видимо, было потрачено. По итогу создателю крупнейшей финансовой пирамиды присудили 5 лет тюрьмы. Умер Чарльз Понци в конце 40-х годов прошлого столетия.

Немного истории

Первая финансовая пирамида была создана в тысяча девятьсот девятнадцатом году в США. А где же ещё? Создал её эмигрант из Италии Чарльз Понци. Он обещал вкладчикам совершенно невероятную по тем временам прибыль в сто процентов за девяносто дней. Я не буду описывать всех подробностей той аферы. Скажу лишь, что продержалась она ровно год. Тогда вкладчикам удалось вернуть часть своих денег.

Любопытно, но в России до краха всем печально известной МММ, термин «Финансовая пирамида» применялся к развитым финансовым сетям с централизованным контролем. И изначально не нёс в себе ничего плохого.

Что такое финансовая пирамида

С экономической точки зрения финансовая пирамида — это схема, созданная для заработка на привлечении новых участников. То есть, создатель пирамиды и первые участники зарабатывают, привлекая все новых вкладчиков.

Финансовые пирамиды часто маскируются под благотворительные или инвестиционные фонды, или обычный бизнес. Кстати, предприниматель может поневоле стать создателем финансовой пирамиды другого типа. Например, он не рассчитал рентабельность, бизнес не пошел, а расплачиваться с поставщиками и кредиторами надо. Приходится брать новые займы, чтобы погасить долги. В целом, такую схему нельзя назвать классической финансовой пирамидой, однако общие черты есть.

Как защититься от финансовых пирамид

Анализ деятельности хайп-проектов, по определению являющихся финансовыми пирамидами, позволяет сформулировать нехитрые «правила безопасности», которые помогут изначально отсеивать финансовые пирамиды из круга финансовых интересов еще на старте.

Основное правило – никогда не связываться с такими проектами, и тогда риски потерь вложенных средств будут сведены к нулю.

Если побороть соблазн не удается, вспомнить о втором правиле – воспринимать вложения в хайпы исключительно как развлечение, а не как серьезную инвестиционную деятельность.

Такой подход потребует сознательного ограничения предполагаемых инвестиций суммой, которая обычно тратится на развлечения и которую не жалко потерять.

Фото 10. Защититься от финансовых пирамид можно только самому — намеренно отказаться от участия в них

Участие в финансовой пирамиде в таком случае не приведет к потере основного капитала и в худшем случае принесет убытки в заранее ожидаемых пределах.

Пренебрежение этим правилом может иметь катастрофические последствия и привести к полному обнищанию и разорению. За примерами долго ходить не надо, достаточно вспомнить три заветные буквы «М» и ужас в глазах бабулек и работяг перед наглухо запертыми кассами…

Опираясь на описанные правила, можно попробовать вложиться в проекты, обещающие баснословные проценты за пользование деньгами. Здесь тоже есть некоторые хитрости.

Во-первых, следует избегать фондов, предлагающих явно зашкаливающие процентные ставки доходности (например, 15-20-30 % в день; норма – 1-2, максимум 5 %).

То же относится и к партнерским отчислениям (10 % и более от доходов рефералов – это многовато; норма определяется теми же 3-5 процентами).

Во-вторых, обращать внимание на несущественные, на первый взгляд, детали: качество и функциональность дизайна, уникальность контента, оригинальность инвестиционных планов. Очевидные недоделки в дизайне, опечатки, дешевые скрипты, отсутствие защиты от DDoS-атак, размещение сайта на подозрительных хостингах – далеко не полный перечень признаков, по которым можно судить о перспективности того или иного проекта

Очевидные недоделки в дизайне, опечатки, дешевые скрипты, отсутствие защиты от DDoS-атак, размещение сайта на подозрительных хостингах – далеко не полный перечень признаков, по которым можно судить о перспективности того или иного проекта.

Сказанное не касается хайпов-партизан, обычно сторонящихся активной рекламы своей деятельности на старте (этой теме посвящена отдельная статья).

В-третьих, прежде чем инвестировать крупные суммы, протестировать фонд на незначительных суммах. Это убережет от больших потерь.

В-четвертых, руководствоваться другими принципами успешного инвестирования, описанными на нашем сайте.

Основные признаки финансовых пирамид

- Обещание выплат участникам проекта в процентах намного больше чем в среднем по рынку

- Гарантия отсутствия рисков (такого не может быть в принципе)

- Наличие в рекламе различного рода непонятных большинству терминов. Фьючерс, ликвидность, трейдинг и тому подобное.

- Отсутствие официальной регистрации проекта (компании)

- Отсутствие официального разрешения на осуществление финансовой деятельности (деятельности по привлечению денежных средств)

- Деятельность организации точно не определена

- Относительно крупный порог для вхождения. Тем не менее доступный многим. Суммы могут варьироваться от пяти и до тридцати тысяч рублей. Могут быть и другие суммы, как больше, так и меньше.

- Отсутствие собственного уставного капитала и активов

- Отсутствие какой-либо достоверной информации о финансовом положении организации

Тут надо понимать, что все признаки перечисленные выше, одновременно могут встречаться крайне редко. Или вообще не встречаться. Например, организация может быть официально зарегистрирована и даже иметь свой офис. Но вот разрешения на осуществление финансовой деятельности и лицензии ЦБ России у неё точно не будет.

Что такое финансовая пирамида

Схема извлечения дохода засчёт привлечения в проект денег новых участников называется финансовой пирамидой. Если говорить простым языком, принцип финансовой пирамиды такой. Организаторы («верхушка» пирамиды) приглашают в «проект» первых участников и берут с них вступительные взносы. Чтобы заработать, новые участники должны пригласить следующих, взять их деньги, часть из которых достанется им, а часть уйдёт «наверх». Затем приходят всё новые и новые участники. Они приносят деньги, которые распределяются между вкладчиками более высоких ступеней.

Каждая махинация такого рода сопровождается активной рекламой и обещаниями лёгкого обогащения. Это воздействует на эмоции людей: многие не могут объективно оценивать информацию, когда речь идёт о быстрой наживе. С точки зрения мошенников, это бизнес без вложений и труда. Такие проекты не занимаются никакой другой работой (предпринимательством, производством) помимо привлечения капитала. Им неоткуда брать деньги на выплаты участникам, кроме как от новых вкладчиков. Именно поэтому даже «лучшие» финансовые пирамиды в конечном итоге разваливаются.

В действительности же такие проекты нельзя рассматривать как источник заработка. Для участников попытка обогатиться по такой схеме равносильна игре в казино. Успел оказаться в числе первых, значит есть шанс получить деньги. Не успел, значит потерял вложения. Со стороны организаторов такой доход — чистое мошенничество, за которое закон предусматривает уголовное наказание.

Организация финансовых пирамид предусматривает уголовное наказание, но мошенники умело маскируют их

Признаки финансовой пирамиды

Ни одна финансовая пирамида, разумеется, не называет себя «пирамидой». Такие проекты маскируются под инвестиционные или венчурные фонды, стартапы, начинающий бизнес, «волшебный кошелёк» или сетевой маркетинг. Поэтому опознать их довольно трудно. Даже прямой запрет в большинстве стран мира, включая Россию, не помогает остановить мошенников. Лучший способ сохранить деньги — избегать сомнительных и ненадёжных проектов. В этом помогут признаки финансовой пирамиды:

- доход участников не привязан к объёму продаж или производства, принцип его формирования не очевиден;

- большой первоначальный взнос, при этом не всегда понятно, на что именно будут израсходованы деньги;

- обещание процентов по вкладам значительно выше рыночных (например, при средних по рынку 6-8% пирамида может обещать вплоть до 100%);

- агрессивная реклама в нескольких источниках;

- появление из «ничего» — у фирмы нет истории, о владельцах ничего неизвестно, контактов мало или нет вовсе;

- организация не зарегистрирована в установленном законом порядке и уклоняется от налогов;

- схема движения денег размыта, часто используется несколько стран.

Можно ли заработать на финансовой пирамиде

В интернете можно найти множество статей о том, как на финансовой пирамиде люди делают деньги. Главная идея это поиск молодых «хайпов» (сайтов), вложение в них денег и вывод через 1-3 месяца. Итогом служит доход в виде обещанных процентов. За столь короткое время сайт не успевает закрыться и можно успеть вернуть свои деньги.

Не могу посоветовать вам заниматься подобными вещами, поскольку это рискованная игра. Деньги вы доверяете чужим людям и даже через короткий срок они могут «кинуть».

Большие деньги в такой проект не инвестировать, а мелочиться особо нет смысла. Тем более еще и переживать придется за это.

История финансовых пирамид

Первые попытки накапливать огромный фонд для долевых выплат известны еще из Франции с конца XIX века, но наиболее ярким примером, вошедшим в историю, стал проект Чарльза Понци, реализованный в США. По сути, он предлагал ничего не делая заработать миллион, просто занимаясь предпродажей почтовых сертификатов.

Его хайп сумел собрать более 150 млн. долларов вложений, но проработав немного больше года, после интереса государства к этому проекту, закрылся, оставив много недовольных инвесторов, которые назад не получили свои вложения. Вспоминая яркие мировые примеры таких явлений, выделю:

- Продажа акций «Южных морей» в 1719–20 гг., когда мореходная и судостроительная компания предлагала свои акции по приемлемой цене для инвесторов до того момента, пока испанское королевство не запретило торговлю акциям частным компаниям.

- Всем известный Сергей Мавроди и его ммм. Пик деятельности попал на 1994 год, когда в проект вложились более 15 млн. россиян. Стартовый заход был представлен в размере 25 тысяч рублей, а всего удалось привлечь инвестиций на сумму более 110 млн. рублей.

- МММ-2, которое работало в 2012–2014 гг. По сути люди, уже знакомы с брендом, но все равно достаточно активно вкладывались в проект.

Но в чем же секрет успеха проектов, и почему люди все же в них вкладываются, хотя изначально понимают, что это яркий пример именно пирамиды.

Проекты 2000-х годов

«ММСИС»

Константин Кондаков – один из основателей ММСИС

Константин Кондаков – один из основателей ММСИС

- Всего, по легенде от организаторов, на компанию трудилось 20 лучших трейдеров. Их постоянная работа с деньгами вкладчиков позволяла сделать одну из первых финансовых пирамид «нулевых» достаточно прибыльным инструментом для пассивного дохода.

- Месячный доход вкладчиков – 10%, в год – более 100%. Но так было до того, как руководители крупнейшей финансовой пирамиды в истории рассказали об отсутствии денег для дальнейшей работы проекта.

- На момент 2020 года неизвестно, где находятся организаторы проекта.

«Дабл Шах»

Саед Сибтул – основатель финансовой пирамиды Дабл Шах

Саед Сибтул – основатель финансовой пирамиды Дабл Шах

- Эта махинация стала одной из самых известных финансовых пирамид благодаря усилиям журналистов местной газеты. Они на первой полосе своего печатного издания рассказали об авантюрных действиях со стороны предпринимателя.

- По итогу создателю первой пакистанской финансовой пирамиды удалось заработать более миллиона долларов США, после чего его арестовали.

«Форекс Тренд»

В рекламе пирамиды были задействованы известные звезды шоу-бизнеса

В рекламе пирамиды были задействованы известные звезды шоу-бизнеса

- Представители одной из самых известных украинских финансовых пирамид отправляли все заработанные 340 миллионов гривен через фиктивные компании на оффшорные счета. Обналичивание происходило в странах Европы.

- Известна Форекс Тренд еще и тем, что ее создателей так и не смогли найти, хотя они и находятся в розыске по статье «Мошенничество».

Заключение

Рано или поздно ВСЕ финансовые пирамиды прекращают свою деятельность. Причем «рано» случается гораздо чаще, чем «поздно». Это — непреложный ЗАКОН.

Цели, ради которых финансовые пирамиды создавались, достигнуты, нужные объемы финансовых вложений аккумулированы.

Дальше все зависит от весьма нестабильных факторов, главным образом, желания основателей пирамиды продолжать свою деятельность в том же ключе…

ПРЕДУГАДАТЬ этот момент В ПРИНЦИПЕ невозможно. Об этом стоит помнить в минуты непосредственного перечисления средств на счета той или иной инвестиционной программы, обещающей баснословные прибыли.

В идеале — обходить стороной любые проекты, от которых веет этакой бесшабашной пирамидальностью и высокой доходностью.

Небольшой процент отчаянных инвесторов, умудряющихся ЗАРАБАТЫВАТЬ на финансовых пирамидах, не в счет. Они либо обладают инсайдерской информацией, позволившей им войти в проект на старте, либо транслируют заведомо ложную информацию о своих доходах.

Удачных инвестиций!

Видео о финансовых пирамидах: