Подоходный налог с физических лиц 2021 в россии: изменения и ставки ндфл

Содержание:

- Ставка НДФЛ и сроки подачи декларации

- Плательщики и объект налогообложения

- Как работает калькулятор

- Кто и когда обязан уплачивать НДФЛ самостоятельно

- НДФЛ с зарплаты

- Плательщики и объект налогообложения

- Налоговые агенты

- Страховые взносы

- Срок уплаты НДФЛ

- Как уменьшить налоги на зарплату?

- Что такое НДФЛ

- Доходы, не облагаемые НДФЛ

- Список документов для налогового вычета за квартиру в 2020 году

- Сущность

Ставка НДФЛ и сроки подачи декларации

Основная ставка НДФЛ в России составляет 13%. Для отдельных видов доходов установлены . Сумма налога исчисляется в полных рублях, при этом сумма налога округляется до полного рубля в большую сторону, если она составляет 50 коп. и более ().

Основная часть НДФЛ (прежде всего, с заработной платы) рассчитывается, удерживается и перечисляется в бюджет работодателем (налоговым агентом).

Доходы от продажи имущества декларируются физлицом самостоятельно. В этом случае по итогам года заполняется декларация и рассчитывается сумма налога, которую физлицо должно перечислить в бюджет. Декларацию необходимо сдать в налоговую инспекцию по месту постоянного проживания (постановки на налоговый учет) до конца апреля года, следующего за годом получения дохода.

Отметим, что представить декларацию о доходах, полученных в 2019 году, физлицам необходимо до 30 апреля 2020 года, использовать при этом можно только новую форму декларации. Уплатить налог надо не позднее 15 июля.

В то же время представить декларацию по НДФЛ только с целью получения налоговых вычетов можно в любое время в течение года. Предельный срок подачи декларации на этот случай не распространяется.

Напомним, что налогоплательщики, получившие доходы, с которых налоговые агенты не удержали исчисленную сумму налога и передали сведения о них в налоговые органы, уплачивают налог не позднее 1 декабря года, следующего за истекшим налоговым периодом, на основании направленного налоговым органом уведомления об уплате налога ( и , ). Такая норма была введена в 2016 году, а значит уже с 2017 года представлять декларации по форме 3-НДФЛ в вышеуказанных случаях не нужно.

Плательщики и объект налогообложения

Общая информация

Плательщиками налога на доходы физических лиц являются физические лица, для целей налогообложения подразделяемые на две группы:

— лица, являющиеся налоговыми резидентами Российской Федерации (фактически находящиеся на территории России не менее 183 календарных дней в течение 12 следующих подряд месяцев);

— лица, не являющиеся налоговыми резидентами Российской Федерации, в случае получения дохода на территории России.

30 апреля — крайний срок для подачи отдельными категориями налогоплательщиков, обязанных самостоятельно задекларировать доход, декларации по налогу на доходы физических лиц.

Лица, на которых не возложена обязанность представлять налоговую декларацию, вправе представить такую декларацию в налоговый орган по месту жительства в течение всего года.

Лица, обязанные самостоятельно декларировать доход:индивидуальные предприниматели;нотариусы, адвокаты, другие лица, занимающиеся частной практикой;физические лица по вознаграждениям, полученным не от налоговых агентов (например, по договорам аренды имущества, договорам найма);физические лица по суммам, полученным от продажи имущества, находившегося в собственности менее минимального предельного срока владения объектом недвижимости;физические лица, резиденты Российской Федерации по доходам, полученным от источников, находящихся за пределами Российской Федерации;физические лица, по доходам, при получении которых не был удержан налог налоговыми агентами;физические лица, получающие выигрыши, выплачиваемые организаторами лотерей и других основанных на риске игр;физические лица, получающие доходы в виде вознаграждения, выплачиваемого им как наследникам авторов произведений науки, литературы, искусства, а также авторов изобретений;физические лица, получающие от физических лиц доходы в порядке дарения от физических лиц, не являющихся членами семьи и (или) близкими родственниками в соответствии с Семейным кодексом Российской Федерации;доходы, полученные в порядке наследования от физических лиц, не являющихся членами семьи и (или) близкими родственниками в соответствии с Семейным кодексом Российской Федерации;физические лица, получающие доходы в виде денежного эквивалента недвижимого имущества и (или) ценных бумаг, переданных на пополнение целевого капитала НКО.Пример:Доходы, полученные лицами от занятия преподавательской деятельностью и проведения консультация, подлежат обложению налогом на доходы физических лиц.

Объект налогообложения

Доходы, облагаемые НДФЛ

НК РФ Статья 209. Объект налогообложения

Объектом налогообложения признается доход, полученный налогоплательщиками:1) от источников в Российской Федерации и (или) от источников за пределами Российской Федерации — для физических лиц, являющихся налоговыми резидентами Российской Федерации;2) от источников в Российской Федерации — для физических лиц, не являющихся налоговыми резидентами Российской Федерации.

Виды облагаемых налогом доходов перечисляются в статье 208 Налогового Кодекса РФ

НК РФ Статья 208. Доходы от источников в Российской Федерации и доходы от источников за пределами Российской Федерации

Сюда входят. в том числе, доходы:

от продажи имущества, находившегося в собственности менее минимального предельного срока владения объектом недвижимости;от сдачи имущества в аренду;доходы от источников за пределами Российской Федерации;доходы в виде разного рода выигрышей;иные доходы.

Доходы, не облагаемые НДФЛ

В соответствии со ст.217 НК РФ не все доходы физических лиц облагаются НДФЛ

НК РФ Статья 217. Доходы, не подлежащие налогообложению (освобождаемые от налогообложения)

Сюда относятся, в том числе, доходы:

от продажи имущества, находившегося в собственности более минимального предельного срока владения объектом недвижимости;доходы, полученные в порядке наследования от члена семьи и (или) близкого родственника в соответствии с Семейным кодексом Российской Федерации (от супруга, родителей и детей, в том числе усыновителей и усыновленных, дедушки, бабушки и внуков, полнородных и неполнородных (имеющих общих отца и мать) братьев и сестер);доходы, полученные по договору дарения от члена семьи и (или) близкого родственника в соответствии с Семейным кодексом Российской Федерации;иные доходы.

Отчетный период и налоговый период

Отчетный период — Год

Налоговый период — Год

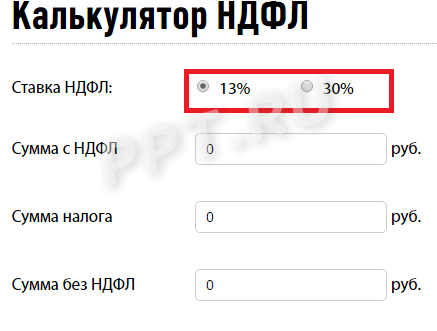

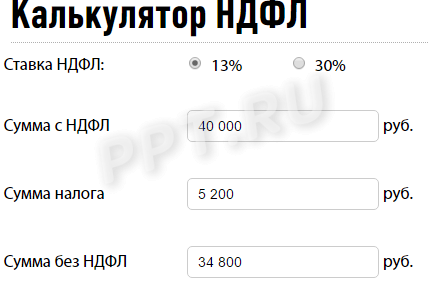

Как работает калькулятор

При работе с сервисом необходимо сделать несколько шагов. Сначала выбрать налоговую ставку — 13 или 30%. Эта величина зависит от того, является получатель налоговым резидентом или нет. Резидентство определяется продолжительностью непрерывного проживания на территории России. Если гражданин (независимо от национальности и гражданства) в течение 12 месяцев проживает в РФ 183 дня и более, то ставка для него 13%. Это правило не распространяется на военнослужащих и государственных служащих, командированных за пределы страны. Они всегда считаются налоговыми резидентами, даже если фактически выполняют работу за границей на протяжении 183 и более дней.

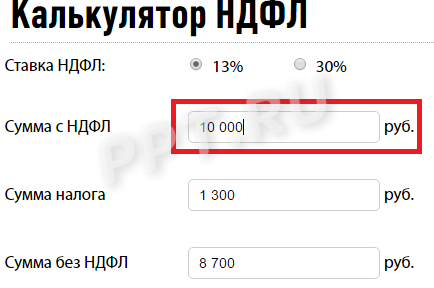

После того как выбрана ставка, надо в онлайн-калькулятор расчета НДФЛ в 2021 году вписать сумму, с которой удерживают сумму отчислений в бюджет. Автоматически в графах «Сумма налога» и «Сумма без НДФЛ» появятся результаты расчета.

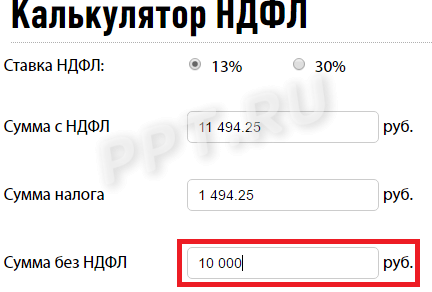

При необходимости используйте калькулятор НДФЛ онлайн бесплатно для расчетов «в обратном порядке». Допустим, вы не знаете, какой была сумма до удержания подоходного налога, и надо узнать, сколько денег пойдет в бюджет. В таком случае начинайте работу не с первой строки, а последней. Например, работник Пэпэтэшин, налоговый резидент РФ, получил «чистыми» 10000 рублей. Ему интересно, сколько пришлось отдать государству. Вводим число 10000, чтобы вычислить сумму НДФЛ на калькуляторе, в поле «Сумма без НДФЛ» и автоматически получаем результат.

Если вы хотите посчитать НДФЛ 13 % на калькуляторе онлайн с вычетами на детей, то сначала придется отнять сам вычет. Например, Пэпэтэшин — отец четверых несовершеннолетних детей. Один из них, который родился третьим, имеет справку об инвалидности. В таком случае, согласно пп. 4 п. 1 , налоговый вычет составит (калькулятор НДФЛ 2021 года тут не понадобится):

- по 1400 рублей — на первого и второго ребенка;

- по 3000 рублей — на третьего и четвертого ребенка;

- и 12 000 рублей — на ребенка-инвалида (опекунам, попечителям, приемным родителям вычет дают в размере 6000).

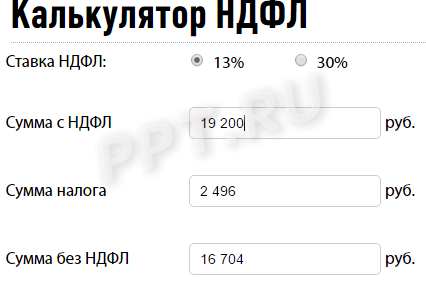

Если Пэпэтэшин получает 20 000 рублей «грязными», то налог с него в течение года удерживать не будут в принципе, поскольку его доход меньше. Если зарплата 40 000 рублей, то калькулятор НДФЛ 13 процентов посчитает вычет исходя из следующей суммы:

На руки Пэпэтэшин сможет получить:

Обратите внимание, что льгота предоставляется только до тех пор, пока сумма дохода в году не превысит 350 000 рублей. Если зарплата до налога равна 20 000, то за год Пэпэтэшин получает 240 000, значит, на протяжении всего года сможет получать вычет

Если зарплата составляет 40 000 рублей, то общегодовой доход уже 480 000. В таком случае льгота действует только 8 месяцев, например с января по август. В сентябре многодетный отец получит зарплату, рассчитанную уже без вычетов, — 34 800 рублей.

Напомним, вычет на детей предоставляется работодателем после получения соответствующего заявления от работника. Обязательно прилагаются документы о рождении, усыновлении либо получении опеки над детьми. Родители, которые воспитывают детей в одиночку, имеют возможность оформить вычет на ребенка в удвоенном размере. Но такое право возникает, если второго родителя фактически нет (умер, объявлен без вести пропавшим). Если родители в разводе, это не позволит получать льготу в двойном размере.

Кто и когда обязан уплачивать НДФЛ самостоятельно

Когда речь идет о работнике, то за него сбор уплачивает работодатель. Но есть ситуации, которые обязывают субъекта самостоятельно рассчитывать и уплачивать подоходный налог. При нарушениях платежной дисциплины к физическому лицу применяется административная ответственность.

Когда необходимо самостоятельно оплачивать НДФЛ:

- сдача имущества в аренду другим лицам. При этом для резидентов не имеет принципиальной разницы, где находится такое имущество – в России или за ее пределами;

- реализации недвижимости и других объектов, если они пребывали в собственности менее 3-х лет;

- получение гражданами различного рода подарков от лиц, которые не признаны близкими родственниками. Правда, главное условие – это официальный характер одаривания;

- вознаграждение от других лиц. Как вариант, выплата денежного возмещение педагогу — репетитору. Правда, нужно документальное подтверждение того, что учитель получил деньги;

- выигрыш, полученный в результате лотереи, розыгрыша и т.д.;

- роялти от авторских прав и других объектов интеллектуальной собственности;

- процентные платежи по вкладам, но при условии, что такой доход превысил учетную ставку Центробанка+5% (если депозит в рублях) или +9%, если средства хранятся в иностранной валюте.

Также не стоит забывать, что все лица, которые осуществляют частную практику, обязаны также платить указанный сбор. То есть частные юристы, адвокаты, нотариусы в обязательном порядке самостоятельно проводят расчет и платят НДФЛ. Такая же обязанность возлагается и на индивидуальных предпринимателей, которые платят и за себя, а также за наемных работников.

НДФЛ с зарплаты

Все организации, ведущие коммерческую деятельность на территории страны, должны удерживать НДФЛ с заработной платы и прочих доходов своего персонала. Ставка подоходного налога зависит от того, является ли сотрудник резидентом или нет.

Физические лица, являющиеся резидентами, оплачивают НДФЛ по ставке 13%.

Если работающий в компании сотрудник, за последний год отсутствовал в стране больше 183 дней, он считается нерезидентом. С доходов таких лиц работодатель обязан высчитывать налог 30%.

Также по 13% налоговой ставке работают следующие группы иностранцев, даже если они не являются резидентами страны:

- высококвалифицированные специалисты;

- иностранцы, работающие без виз, по патенту;

- трудоустроенные в РФ граждане государств, которые входят в состав ЕАЭС. К ним относятся Армения, Казахстан, Кыргызстан и Беларусь.

- иностранные граждане, получившие убежище в России;

- лица, признанные беженцами.

Налоговый агент обязан регулярно проверять статус своих сотрудников. Это делается каждый месяц, перед начислением оплаты труда. Итоговый статус проверяют в конце календарного года, 31 декабря.

Бывает, что в течение года сотрудник был резидентом Российской Федерации, но на 31 декабря изменил статус. В этом случае бухгалтер обязан пересчитать НДФЛ с 13% на 30% за весь предыдущий год.

Как рассчитать НДФЛ с заработной платы

Подоходный налог для российских работников высчитывается так:

- Сложите все доходы, полученные работником, включая премии, денежные поощрения и т.д.

- Из получившейся суммы вычтите расходы, с которых должен быть возвращен налог (например, социальные вычеты).

- Умножьте ставку НДФЛ на получившуюся сумму (для резидентов — 13%, для остальных — 30%).

Приведем пример. Степанова Анна Николаевна в феврале получила оклад 30 000 рублей и производственную премию 10 000 рублей. Сотрудница за последний год из страны не выезжала и вычет не оформляла. Для Анны Николаевны НДФЛ будет рассчитываться так: (30 000+10 000)*13%=5 200. А на руки Степанова получит 40 000-5 200=34 800 рублей.

Если бы Степанова жила за границей больше полугода, а потом приехала и устроилась на работу, работодатель рассчитывал бы НДФЛ по другой ставке — 30%. Расчет НДФЛ выглядел бы таким образом: (30 000+10 000)*30%=12 000 рублей. А в кассе Анна Николаевна бы получила 40 000-12 000=28 000 рублей.

При расчете НДФЛ никогда не учитываются копейки, только рубли. Округлять следует так:

- если копеек меньше пятидесяти, записывать их необходимости нет;

- если копеек больше пятидесяти, нужно округлить сумму в большую сторону.

Должен ли платить налог сотрудник, работающий не на территории страны?

Российским организациям не нужно удерживать НДФЛ с сотрудников, которые трудоустроены в компании и получают денежное вознаграждение, но живут на территории другой страны. Объясняется это тем, что выплаченная заработная плата считается доходом, полученном не в Российской Федерации. Поэтому, фирма-работодатель в этом случае не будет признана налоговым агентом.

Плательщики и объект налогообложения

Плательщиками налога на доходы физических лиц являются физические лица, для целей налогообложения подразделяемые на две группы:

- лица, являющиеся налоговыми резидентами Российской Федерации (фактически находящиеся на территории России не менее 183 календарных дней в течение 12 следующих подряд месяцев);

- лица, не являющиеся налоговыми резидентами Российской Федерации, в случае получения дохода на территории России.

30 апреля — крайний срок для подачи отдельными категориями налогоплательщиков, обязанных самостоятельно задекларировать доход, декларации по налогу на доходы физических лиц.

Лица, на которых не возложена обязанность представлять налоговую декларацию, вправе представить такую декларацию в налоговый орган по месту жительства в течение всего года.

Лица, обязанные самостоятельно декларировать доход:

- индивидуальные предприниматели;

- нотариусы, адвокаты, другие лица, занимающиеся частной практикой;

- физические лица по вознаграждениям, полученным не от налоговых агентов;

- физические лица по суммам, полученным от продажи имущества;

- физические лица, резиденты РФ по доходам, полученным от источников, находящихся за пределами РФ;

- физические лица, по доходам, при получении которых не был удержан налог налоговыми агентами;

- физические лица, получающие выигрыши, выплачиваемые организаторами лотерей и других основанных на риске игр;

- физические лица, получающие доходы в виде вознаграждения, выплачиваемого им как наследникам авторов произведений науки, литературы, искусства, а также авторов изобретений;

- физические лица, получающие от физических лиц доходы в порядке дарения.

Пример:

Доходы, полученные лицами от занятия преподавательской деятельностью и проведения консультаций, подлежат обложению налогом на доходы физических лиц.

Для граждан, проживающих в Российской Федерации более 183 дней в году, такие доходы облагаются по налоговой ставке 13%.

В случае получения таких доходов необходимо помнить, что если Вы занимаетесь преподавательской деятельностью либо оказываете консультационные услуги самостоятельно, на основании договора гражданско-правового характера, Вы обязаны отразить полученные доходы в налоговой декларации и представить ее не позднее 30 апреля года, следующего за годом получения рассматриваемых доходов, в налоговый орган по месту жительства. И не позднее 15 июля того же года уплатить исчисленную в налоговой декларации сумму налога в бюджет.

В соответствии со ст.217 НК РФ не все доходы физических лиц облагаются НДФЛ

Доходы, облагаемые НДФЛ

Доходы, не облагаемые НДФЛ

- от продажи имущества, находившегося в собственности менее 3 лет;

- от сдачи имущества в аренду;

- доходы от источников за пределами Российской Федерации;

- доходы в виде разного рода выигрышей;

- иные доходы.

- доходы от продажи имущества, находившегося в собственности более трех лет;

- доходы, полученные в порядке наследования;

- доходы, полученные по договору дарения от члена семьи и (или) близкого родственника в соответствии с Семейным кодексом Российской Федерации (от супруга, родителей и детей, в том числе усыновителей и усыновленных, дедушки, бабушки и внуков, полнородных и неполнородных (имеющих общих отца или мать) братьев и сестер);

- иные доходы.

Отчетный период

Год

Налоговый период

Год

Порядок уплаты НДФЛ в виде фиксированного авансового платежа распространен на иностранных граждан, прибывших в Российскую Федерацию в безвизовом режиме и работающих на основании патента не только у физических лиц (как было до 2015 года), но и в организациях,у индивидуальных предпринимателей или занимающихся частной практикой лиц (например, адвокатов, учредивших адвокатский кабинет).

НДФЛ в виде фиксированных авансовых платежей уплачивается за период действия патента в размере 1 200 рублей в месяц, с индексацией платежа на коэффициент – дефлятор, установленный на соответствующий календарный год и коэффициент, отражающий региональные особенности рынка труда, устанавливаемый на соответствующий календарный год законом субъекта Российской Федерации (Федеральный закон от 24.11.2014 № 368-ФЗ).

Налоговые агенты

Налоговые агенты – это лица, на которых возложена обязанность по исчислению, удержанию налогов с налогоплательщиков и их дальнейшему перечислению в государственный бюджет.

В России налоговыми агентами признаются:

- российские организации;

- индивидуальные предприниматели;

- нотариусы, занимающиеся частной практикой;

- адвокаты, учредившие адвокатские кабинеты;

- обособленные подразделения иностранных компаний.

Подавляющее большинство налоговых агентов России составляют индивидуальные предприниматели и организации, являющиеся работодателями.

Работодатели, выступая в роли налоговых агентов, обязаны с доходов, выплачиваемых своим сотрудникам, рассчитывать, удерживать и перечислять в бюджет НДФЛ.

При этом подоходный налог (НДФЛ) работодатели должны удерживать в полной мере как с выплат сотрудникам, работающим по трудовым договорам, так и с выплат физическим лицам по договорам гражданско-правового характера.

Обратите внимание, до начала 2020 года уплата НДФЛ за счёт средств работодателя не допускалась. Однако с указанной даты пункт 9 статьи 226 НК РФ изложен в новой редакции

Суть в следующем: если налоговая проверка выявит, что агент (работодатель) неправомерно не удержал НДФЛ (удержал его не полностью), то недоимку могут взыскать из его средств.

Страховые взносы

Какие курсы дополнительного обучения Вы бы хотели пройти?

Poll Options are limited because JavaScript is disabled in your browser.

Вы можете указать свой вариант ответа

Помимо подоходного, российские работодатели ежемесячно перечисляют страховые взносы с выплат сотрудникам. Отчисления идут в разные фонды и предназначены для разных целей:

- пенсия;

- медстраховка;

- страхование на случай материнства или временной нетрудоспособности (ВНиМ);

- страхование от несчастных случаев на производстве или профзаболеваний.

Пенсиями ведает ПФР, медицинским страхованием — ФФОМС, а страхованием несчастных случаев на производстве — малоизвестный ФСС. ФОТО: fss.ru

Пенсиями ведает ПФР, медицинским страхованием — ФФОМС, а страхованием несчастных случаев на производстве — малоизвестный ФСС. ФОТО: fss.ru

Статус иностранца влияет на то, какие взносы ему начисляются.

- С выплат временно пребывающим иностранцам отчисляются пенсионные взносы (22%) и страховка на случай временной нетрудоспособности (1,8%).

- С выплат временно (РВП) или постоянно (ВНЖ) проживающим ИГ, а также жителям ЕАЭС отчисляются пенсионные (22%), медстраховка (5,1%), а также страховка ВНиМ (2,9%).

- С выплат высококвалифицированным специалистам отчисляются пенсия (22%) и ВНиМ (2,9%).

Срок уплаты НДФЛ

Если в процессе уплаты задействован налоговый агент, то тогда сроком оплаты считается день, следующий за днем выплаты. Например, если зарплату выплачено 5 августа, то уже 6 августа работодатель должен перечислить налог в бюджет.

Если на человека возложена обязанность самостоятельно оплачивать платеж, то тогда срок – до 15 июля года, следующего за годом, в котором получен доход.

ИНТЕРЕСНО: сейчас каждый гражданин РФ получил возможность уплачивать налоги, штрафы и другие сборы и за себя, и за своих родственников. При этом оплата может производиться с одной карты.

Оплатить НДФЛ самостоятельно можно несколькими способами:

Как уменьшить налоги на зарплату?

Выплата установленной суммы с зарплаты в казну государства – это обязанность гражданина. Однако субъекты, относящиеся к некоторым определенным законом категориям, освобождаются от удержания платежей или получают право на сокращение налоговой базы.

Льготы предоставляются:

получающим различные виды материальной поддержки от государства – пенсии, пособия, алименты, обладающим стипендиальными грантами;

приобретателям прибыли, назначенной в результате выдающихся достижений, вкладов в науку (должны быть указаны в Постановлениях Правительства Российской Федерации);

обладателям некоторых видов компенсаций;

получившим единовременную денежную поддержку социального характера;

в некоторых других случаях, предусмотренных законом.

Частичное уменьшение налоговой базы предоставляется тем, кто:

получил подарки, стоимость которых оценивается не более чем в 4 000 рублей;

стал обладателем материальной помощи, размер которой составляет более 4 000 рублей;

приобрел другой доход из категории, указанной в Налоговом Кодексе.

Что такое НДФЛ

НДФЛ, налог на доходы физических лиц или подоходный налог — один из основных регулярных платежей в бюджет, который совершают россияне. По Налоговому кодексу он относится к федеральным, то есть с его помощью формируется федеральный бюджет. Чаще всего отчисляется от заработной платы, а также от средств, вырученных от продажи имущества и после выигрыша в лотерею.

В России налог НДФЛ чаще всего платят не сами граждане, а их работодатели. Закон обязывает их выступать налоговыми агентами, поэтому они ежемесячно вычитают положенную сумму из зарплаты подчинённых и перечисляют её в бюджет. Лично платить подоходный налог, а заодно и подавать декларацию с его расчётом, приходится всего нескольким категориям налогоплательщиков:

- индивидуальным предпринимателям;

- адвокатам, нотариусам;

- гражданам, заработавшим деньги на продаже имущества (жилья, автомобиля, лодки, при условии, что находились в собственности менее 3 лет, после 3 лет собственность освобождается от налогообложения);

- наследникам, получившим доход за творческую деятельность своих предков;

- получателям любых денег, включая средства из-за рубежа, с которых НДФЛ ещё не был взят;

- победителям лотерей.

С помощью НДФЛ или подоходного налога формируется федеральный бюджет

С помощью НДФЛ или подоходного налога формируется федеральный бюджет

Иногда возникает вопрос: нужно ли платить НДФЛ с денежных переводов между частными лицами? Российское законодательство предусматривает возможность дарения любых денежных сумм без налогообложения. То есть, ваш родственник или друг без проблем может перевести любую сумму и вам не придётся платить с неё налог, если это подарок или возвращение долга без процентов. Исключение касается только государственных и муниципальных служащих — им запрещено принимать подарки дороже 3 тысяч рублей.

Доходы, не облагаемые НДФЛ

При вычислении размера НДФЛ следует учесть, что не все виды начислений могут быть включены в базовую сумму дохода для налогообложения. Согласно статье 217 Налогового кодекса, не облагаются подоходным налогом:

- алименты;

- компенсации (за командировки, при увольнении по сокращению и др.);

- материальная помощь в сумме не более 4000 рублей в год либо полученной в связи со смертью родственника либо чрезвычайной ситуацией;

- пенсии;

- стипендии;

- пособия по беременности и родам;

- выплаты по безработице;

- жилье и земельные участки, переданные во владение из муниципальной или госсобственности;

- субсидийные средства и гранты крестьянам и фермерам, полученные ими с начала 2012 года.

До начала 2018 года подоходный налог удерживался с компенсационных выплат пострадавшим от обмана дольщикам. На сегодня выплаты, начисленные из спецфонда, налогообложению не подлежат (ст. 217 пункт 71).

При этом с текущего года подоходный налог не удерживается с дисконтов по рублевым облигациям РФ, эмитированным начиная с 2017 года (№58-ФЗ ст. 1 пункт 2).

Также не начисляется НДФЛ на авансовую выплату заработной платы. Расчет и удержание производится по итогам месяца со всей суммы заработной платы.

Список документов для налогового вычета за квартиру в 2020 году

В зависимости от выбранного способа получения вычета будет зависеть и перечень бумаг, обязательных для предъявления в налоговые органы.

При подаче документов, подтверждающих ваши расходы, есть простое правило: «Много документов не бывает»

Документы для возврата налога за прошлый период одной суммой

При покупке квартиры вернуть уплаченный подоходный налог можно в течение 3 лет. Поэтому подавать документы можно сразу за 3 года, либо можно оформлять их каждый год. Это право каждого человека. Если данный срок будет пропущен, то получить вычет за покупку этого жилья уже будет невозможно. Для возврата потребуется направить в налоговые органы следующие документы:

- Заявление о возврате налога.

- Декларация 3-НДФЛ, она может быть в 2 форматах TIF или PDF. Заполняется за каждый календарный год отдельно.

- Справка 2-НДФЛ, подтверждающая сумму доходов, а также сумму начисленных и удержанным НДФЛ работодателем. Справку можно оформить отдельно за каждый год. Или она может отражать доходы и оплаченные налоги за все 3 года.

- Документы, подтверждающие право собственности: договор купли-продажи, акт о передаче жилья (обязательно!) и свидетельство о регистрации собственности (при наличии).

- Кредитный договор и график погашения по нему (если квартира в ипотеке).

- Документ, подтверждающий перечисление средств на счет заемщика: расписка о получении средств продавцом, выписки о движении денежных средств, иные бумаги подтверждающие оплату квартиры покупателем.

- Справки об уплате процентов по кредиту (если квартира в ипотеке). Такую справку можно получить в вашем банке.

- Свидетельство о браке (если квартира куплена в браке).

- Брачный договор (при наличии).

- Заявление о распределении вычета между супругами

Все документы, кроме декларации, справки 2-НДФЛ и заявления подаются в виде копий. Они должны быть заверены подписью заявителя с расшифровкой фамилии, датой заверения и словами «Копия верна». Каждый лист и каждая копия должна иметь такое заверение.

Важно знать, что каждый супруг может получить налоговый вычет, независимо от того, оформлен он по документам собственником или нет. Если недвижимость куплена в браке, а брачный договор не предусматривает иного, то такая собственность считается совместной

При подаче документов при себе всегда необходимо иметь паспорт или иной документ, удостоверяющий личность заявителя. Без него документы приняты не будут. Делать его копии не надо.

Документы для оформления вычета в текущем году (не платим НДФЛ с з/п)

Если новый владелец квартиры желает воспользоваться своим правом на налоговый вычет сразу, не дожидаясь окончания календарного года, то он должен получить уведомление от налоговых органов о наличии у него права на данный вычет. Выдается такое уведомление в течение 30 дней после подачи документов. А срок его действия заканчивается в конце календарного года. Далее надо снова получать уведомление на новый календарный год.

Для получения уведомления потребуются следующие документы:

- Заявление, написанное в произвольной форме в налоговые органы для получения уведомления о праве на имущественный вычет.

- Документы, подтверждающие право собственности: договор купли-продажи, акт о передаче жилья (обязательно!) и свидетельство о регистрации собственности (при наличии).

- Кредитный договор и график погашения по нему (если квартира в ипотеке).

- Справка, уведомление или иной документ, подтверждающий перечисление средств заемщику, расписка о получении средств продавцом, банковские выписки о движении средств в пользу продавца, иные бумаги подтверждающие оплату квартиры покупателем.

- Справки об уплате процентов по кредиту или иные документы, подтверждающие уплату процентов по кредиту в определенном количестве (если квартира в ипотеке). Такую справку можно получить в вашем банке.

- Свидетельство о браке (если квартира куплена в браке).

- Брачный договор (при наличии).

Право на оформление таким способом налогового вычета имеет также каждый супруг независимо от того, вписан он в качестве собственника жилья, или нет. Главное, чтобы недвижимость была приобретена в собственности, а брачный договор не предусматривал иного деления имущества между супругами.

Полученное уведомление предоставляется работодателю. С этого момента он будет выдавать вам заработную плату без вычета подоходного налога.

При подаче заявления для последующих годов потребуется также представлять справку 2-НДФЛ за прошлые годы, чтобы производить правильные расчеты остаточной суммы налогового вычета на текущий год.

Теперь рассмотрим более подробно те документы, которые могут вызвать некоторые затруднения при их составлении.

Сущность

Подоходный налог, или как он официально называется НДФЛ (налог на доходы физических лиц), получил свое закрепление на территории РФ с 2001 г. в Налоговом кодексе (глава 23).

По старой еще советской привычке его часто называют «подоходным налогом» и у значительной части населения, работающего за заработную плату, он ассоциируется с некой суммой, которую удерживает работодатель.

На самом деле это не так, в соответствии со ст. 207 НК РФ, плательщиками являются именно физические лица, то есть данная обязанность ложится на плечи любых лиц, получающих доход внутри страны. О том, какой подоходный налог обязаны платить граждане РФ, от чего отталкиваться, более подробно расскажем в следующих разделах.