Формирование бддс и отличия от бдр

Содержание:

- Классификация доходов и расходов

- Структура отчетов

- Как не допустить превышения расходов бюджета над его доходами – 3 полезных совета

- Кто может помочь в составлении БДР и БДДС

- Как автоматизировать процесс

- Протокол различий отчета по бюджету движения денежных средств для актуальной деятельности

- Как составить БДДС косвенным методом

- Бюджет доходов и расходов – методика составления + примеры

- Зачем составлять БДДС?

- Где найти программу для бюджетирования + таблица Excel для скачивания

- Формирование БДДС

- Где получить помощь при составлении БДР и БДДС – обзор ТОП-3 компаний по предоставлению услуг

- Что такое бюджет движения денежных средств

Классификация доходов и расходов

Для постатейной систематизации притока и оттока финансов на предприятии разрабатывается система классификации расходов и доходов.

Принципы группирования и степень детализации определяется спецификой деятельности предприятия и требованиями к управленческому учету. Грамотная разработка классификации доходов и расходов позволяет детально отслеживать движение финансов по самым важным направлениям (статьям).

Наиболее содержательный раздел БДДС — операционная или текущая деятельность. Перечень статей поступления средств данного раздела должен содержать пункты: поступления от основной деятельности (продаж продукции, предоставления услуг) и поступления от прочей деятельности.

Постатейная классификация поступлений может быть организована по видам продукции (услуг), направлениям деятельности, сегментам рынка и другим признакам.

Расходы раздела операционной (текущей) деятельности состоят из перечня статей примерно такого содержания:

- выплата зарплаты,

- налоговые платежи,

- оплата сырья и материалов,

- оплата энергоресурсов,

- расходы на услуги связи и информационные технологии,

- оплата расходов на ремонтную программу,

- оплата перевозок,

- таможенные платежи,

- арендные платежи и прочие подобные затраты.

Перечень платежных статей отражает особенности деятельности предприятия и соответствует потребностям управленческого учета.

Структура отчетов

Рассмотрим детальнее, какие показатели отражаются в каждом из отчетов. Воспользуемся таблицей для лучшего восприятия информации.

| Амортизация | БДР |

| Переоценка ТМЦ | БДР |

| Излишки / недостачи по инвентаризации | БДР |

| Курсовые и суммовые разницы | БДДС |

| Получение / выплата займов | БДДС |

| Капитальные вложения | БДДС |

| Налоги | БДДС |

При формировании бюджетов у финансового отдела больше всего вопросов возникает с налогами. Следует ли включать НДС в БДР? Как показывает практика, сумма налогов не влияет на эффективность бизнеса как такового. Особенно это касается организаций, которые используют данный баланс для управления хозяйственной деятельностью производства. Поэтому сумма начисленных налогов должна быть выведена из отчета.

Как не допустить превышения расходов бюджета над его доходами – 3 полезных совета

Вести бюджет профессионально – значит, постоянно отслеживать финансовый результат деятельности. Одна из целей бюджетирования – не допустить превышения расходов над доходами.

Как этого добиться? Применяйте на практике экспертные советы.

Совет 1. Дисциплинируйте персонал в сфере использования денежных средств

Финансовая дисциплина – основа рационального распределения материальных активов предприятия.

Если руководители отделов и рядовые сотрудники грамотно распоряжаются деньгами компании, это в конечном счёте идёт на пользу им самим. Видя, что работники экономно относятся к средствам предприятия, руководство поощряет их премиями и привилегиями.

Совет 2. Пользуйтесь услугами компаний, специализирующихся на финансовом управлении

Об этом я уже говорил – сомневаетесь в собственных профессиональных ресурсах, пригласите экспертов. При этом абонементное обслуживание на регулярной основе обойдётся дешевле, чем разовый вызов сторонних специалистов.

Совет 3. Используйте автоматизированные системы бюджетирования

Без современных автоматизированных систем сегодня далеко не уедешь. Компании, которые хотят оставаться в тренде, применяют актуальное ПО для бюджетирования и финансового управления.

Для одних предприятий больше подойдут продукты на основе 1С, для других – универсальные платформы типа UPE и PlanDesigner. Последние представляют собой многофункциональные логические конструкторы и генераторы отчётов, способные смоделировать бюджет любого уровня.

Кто может помочь в составлении БДР и БДДС

Чтобы готовый бюджет был действительно информативным и полезным, его составлением должны заниматься профессионалы.

Если в штате вашей организации таковых специалистов нет или их опыт недостаточен для качественного выполнения поставленных задач, советую обратиться за помощью в консалтинговые компании.

Услуги по составлению БДР и БДДС предлагают большинство из них.

Что вы получите от такого сотрудничества?

Во-первых, сэкономите время и деньги. Вам не нужно приобретать и разбираться в программном обеспечении для бюджетирования.

Во-вторых, над бюджетом будет работать команда профессионалов, которая отвечает за качество получаемого документа.

И наконец, в-третьих, вы получите аудит деятельности компании и рекомендации по дальнейшей её оптимизации.

Поверьте, затраченные средства на оплату услуг быстро окупятся! Самое главное правильно выбрать фирму-исполнителя.

Как автоматизировать процесс

Автоматическое налаживание процессов бюджетирования позволяет решить следующие проблемы:

- Отсутствие гибкой бюджетной системы. Автоматизация снижает издержки на корректировку бюджета при наличии внешних и внутренних преобразований в компании.

- Непрозрачность контроля бюджетов и их составления. Автоматическая система обеспечивает сквозной контроль над бюджетными процессами в компании.

- Высокую сложность бюджетирования. Специальные программы автоматизации просты в использовании и доступны специалистам.

Поэтому для эффективности и контроля составления бюджетов применяют автоматизированные программы.

Автоматизация процессов решает различные проблемы.

Автоматизация процессов решает различные проблемы.

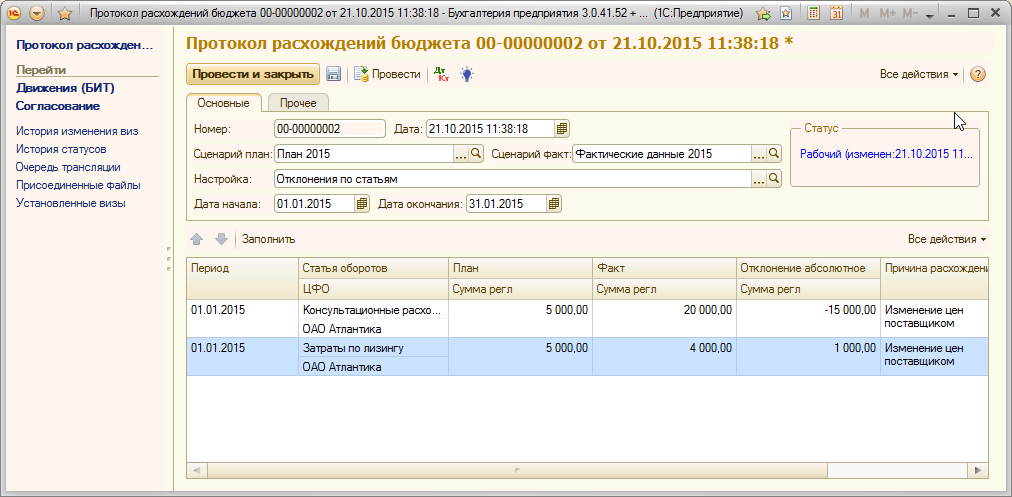

Протокол различий отчета по бюджету движения денежных средств для актуальной деятельности

Для фиксации расхождений планируемых и реальных бюджетов, их описания в системе БИТ.ФИНАНС предназначен документ «Протокол расхождений бюджета».

Документ позволяет выбрать два сценария формирования отчета и настраивать протокол расхождения бюджета в рамках заданного временного интервала.

Кнопка «Заполнить» автоматически заполняет данные в табличную часть документа. В соответствующие ячейки вносятся плановые и фактические данные по БДДС. Система автоматически высчитывает отклонение между показателями и отражает их в столбце «Отклонение абсолютное».

В причинах расхождения есть возможность прописать причину путем выбора ее из справочника «Причины отклонений» или можно оставить произвольный комментарий.

Все необходимые настройки документа производятся с помощью справочника «Настройки протоколов расхождений бюджета». В нем есть возможность отметить бюджеты и виды аналитики, в которые в дальнейшем будут внесены показатели по планируемым и фактическим бюджетам.

Как составить БДДС косвенным методом

Баланс формируется с начала до конца выбранного отчётного периода. Такой баланс не продемонстрирует общую сумму дохода за выбранный отрезок времени или расходы на оплату товаров у контрагентов, но покажет: откуда были взяты средства на расходы, куда была потрачена прибыль за отчётный период и откуда было взято финансирование убытков компании.

Начальной точкой при построении отчёта таким способом является чистая прибыль компании. Поскольку показатель является «бумажным», то есть несвязанным с реальным наличием или отсутствием денег на счетах организации, его нужно подвергнуть корректировке.

В качестве корректировки к чистой прибыли нужно обязательно прибавить сумму амортизации за выбранный период времени. Дело в том, что амортизация фактически уменьшает прибыль компании и реальные доходы, но отдельной денежной статьёй не выделяется. Причина этого в том, что реальный расход средств происходит в момент покупки актива, а не в процессе его эксплуатации. Поэтому чистая прибыль и увеличивается на сумму амортизации, чтобы полученные данные соответствовали реальному положению дел.

Проводится ещё одна корректировка — на сумму изменения дебиторской задолженности (данные об этом берутся из балансового отчёта, который нужно сделать перед формированием БДДС косвенным методом). Если сумма задолженности выросла, значит нужно проверить договора и акты с контрагентами. Увеличение дебиторской задолженности проводится как отрицательная корректировка в балансе, а уменьшение (контрагент перевёл денежные средства, сократив свою задолженность перед компанией) — как корректировка в плюс.

Проводится корректировка на изменение кредиторской задолженности. Данные для этого берутся также из баланса. Принцип проведения корректировки сходный, но здесь увеличение кредиторской задолженности проводится как плюсовая корректировка (это недоплата и, соответственно, сохранение суммы на счетах компании), а уменьшение задолженности по кредитным обязательствам проводится в качестве минусовой корректировки.

Отдельно в рамках отчёта выводится столбец «Рост», в котором проводится анализ финансовых показателей. Столбец разделяется на 2 основных направления:— Активы. В качестве источников финансирования тут выступает продажа основных средств или произведённых товаров, сбор задолженности от контрагентов, а используются активы для покупки основных средств или товаров, продажи своих товаров в кредит или по постоплате. — Пассивы

Рост их происходит по причине получения займов и кредитов, а сокращаются за счёт погашения имеющейся задолженности.

Важно, чтобы итоговая сумма по всем возможным источникам финансирования вашей компании равнялась сумме направлений использования средств (принцип простой — каждый затраченный вашей компанией ₽ должен быть обеспечен полученным ₽). Такой же принцип характерен и для составления баланса.

Для того, чтобы информация воспринималась максимально удобно, можно переименовать часть полученных формулировок, сделав их удобно звучащими (к примеру, например «рост задолженности дебиторского плана» можно поменять на «продажа товаров по постоплате или в кредит», «падение задолженности» меняйте на «получение денег от контрагентов»).

Для того, чтобы сравнить полученный отчёт с прямым БДДС нужно вывести также общее сальдо по инвестиционной, финансовой и прямой операционной деятельности

Эти данные сформируют отражаемый в отчётности специальный блок «Итого сальдо по БДДС». Сумма итоговых поступлений и затрат должна соответствовать изменению суммы денег.

Бюджет доходов и расходов – методика составления + примеры

А теперь перейдём от теории к практике!

Для лучшего понимания схема формирования БДР нам в помощь.

Процесс формирования БДР, как видим, многоэтапный. В рамках этой статьи мы рассмотрим только основные из них, те, что обычно вызывают наибольшее количество вопросов.

Этап 1. Рассчитываем расходы

Формировать БДР начинаем с планирования расходов. Делать это советую по схеме «снизу-вверх» с постоянной обратной связью.

По ней расчёт прогнозных расходов начинается на уровне отделов, после чего, готовые цифры с их обоснованием поступают финансовому менеджеру, где и распределяются по статьям раздела «Расходы».

Состав этой части включает в себя:

| Постоянные коммерческие | коммунальные расходы, арендные платежи и др. |

| Постоянные административные | зарплата администрации, амортизация и пр. |

| Постоянные производственные | затраты на материалы, зарплата производственных рабочих и т.д. |

| Переменные коммерческие | расходы по доставке, закупке, стоимость материалов для производственных нужд и т.п. |

| Переменные административные | аудиторские услуги, командировочные расходы, расходы на содержание структурных подразделений и т.п. |

Проект расходной части готовится бухгалтерской службой компании на основе статистической информации за предшествующий период. Затем он передаётся на согласование руководителя ЦФО (центра финансовой ответственности) для внесения предложений по допзатратам, которые могут возникнуть в планируемом периоде.

В утверждённом БРД затраты могут корректироваться по заявкам ЦФО. Обычно такие заявки центры предоставляют раз в квартал. Увеличение расходов должно обосновываться. Если рост затрат превысит установленный в компании для этих целей лимит (как правило, 10-15% от плана), то потребуется согласование с главбухом и гендиректором.

Этап 2. Рассчитываем доходы

Перед расчётом и планированием доходов необходимо разобраться с видами деятельности компании, определить, какие из них основные, какие прочие.

Затем все доходы подразделяются и планируются по:

- видам продукции, услуг, товаров;

- рынкам (внутренний/внешний);

- видам валюты (рубли, доллары, евро и т.д.)

Таким образом подразделяем и рассчитываем все остальные поступления.

При составлении доходной части бюджета учитываются результаты выполнения БДР прошлого года, данные из планов доходов и планов развития компании, представленные структурными подразделениями.

Этап 3. Определяем прибыль

Рассчитав доходы и расходы, переходим к определению величины прибыли. Для этого из планируемых доходов вычитаются полученные расходы.

В зависимости от того, какие расходы минусуем, получаем величину того или иного вида прибыли: валовую, маржинальную.

Этап 4. Планируем прибыль

Прибыль – основная цель любой коммерческой организации. Имея сведения о планируемых доходах/расходах, можно вывести норму прибыли – величину, ниже которой опускаться нельзя.

Этап 5. Составляем отчёт

Логическим завершением всех расчётов станет бюджет доходов и расходов. Разнесём все полученные значения в утверждённую в компании форму БДР.

Помните, его структура зависит от вида деятельности, размера бизнеса и типа компании?

Чтобы у вас сложилось более чёткое представление, ниже я представила БДР небольшой фирмы.

Зачем составлять БДДС?

Руководители составляют БДДС для управления финансовыми потоками компании. Руководство должно удостовериться, что у фирмы будет достаточно финансов для оплаты необходимых счетов при их очередном поступлении. Например, заработная плата должна выплачиваться каждые две недели, а счета за коммунальные услуги оплачиваются каждый месяц. БДДС позволяет руководству прогнозировать уменьшение остатка денежных средств фирмы и исправить проблему, до наступления очередного срока платежа.

БДДС также полезен для прогнозирования больших сумм, наличие которых на счетах не является идеальным для компаний. Лучше вложить эти деньги, чтобы они приносили проценты. Избыточные денежные средства также можно использовать для расширения фирмы и развития новых операций, чем оставлять их бездействовать на счете компании. БДДС позволяет руководству прогнозировать уровни денежных средств и корректировать их по мере необходимости.

Бюджет движения денежных средств представляется важным финансовым инструментом управления, поскольку он:

- заставляет вас распределять свои финансы на месяц или год;

- показывает эффективность или неэффективность финансовых стратегий ведения бизнеса;

- прогнозирует, какой объем кредита вам понадобится и когда он может быть погашен;

- позволяет сравнивать запланированные показатели по движению денежных потоков с фактически полученными.

Ваша компания может быть прибыльной сейчас, но будет ли она получать прибыль через шесть месяцев? Важно тщательно отслеживать, сколько денег получает ваша компания и сколько ей нужно в будущем для покрытия своих расходов. Отслеживание бюджета движения денежных средств поможет понять, когда в компании будут средства на оплату текущих расходов, а когда их будет недостаточно.. По отчету о прибылях и убытках может быть видно, что компания имеет прибыль, но фактически у нее нет свободных денег

Этот момент связан с тем, что отчет составляется по методу начисления. В этом случае учет доходов и расходов не связан с фактическим движением денежных средств.

По отчету о прибылях и убытках может быть видно, что компания имеет прибыль, но фактически у нее нет свободных денег. Этот момент связан с тем, что отчет составляется по методу начисления. В этом случае учет доходов и расходов не связан с фактическим движением денежных средств.

Где найти программу для бюджетирования + таблица Excel для скачивания

Сейчас на просторах интернета найти можно всё, что угодно, достаточно лишь набрать нужный запрос в поле поисковика.

Я не стала изобретать велосипед и воспользовалась этим же способом. Набрав в Яндекс-поиске «Программы для бюджетирования», я получила 7 млн. откликов

Обычно внимание заслуживают первые 10-15 предложений. Из них я выбрала 3

Знакомьтесь!

1. «Planior»

Это онлайн-сервис, а значит, не требуется установка программы, работа ведётся прямо в браузере. С его помощью пользователи решают широкий спектр задач по бюджетированию.

Planior умеет:

- составлять разнообразные бюджеты;

- проводить анализ их исполнения;

- автоматически загружать фактические данные;

- прогнозировать сценарии развития компании и т.д.

При всей своей многофункциональности у сервиса доступные тарифы.

Рекомендую ознакомиться с видеообзором сервиса:

2. «1С:ERP Управление предприятием»

Конфигурация универсальна, подходит для малого и среднего бизнеса.

С её помощью вы сможете:

- составлять финпланы, исходя из имеющихся ресурсов;

- устанавливать лимиты расходования денежных средств и контролировать их выполнение;

- формировать множество различных отчётов для анализа фактического и прогнозного финсостояния компании;

- произвольно настраивать источники используемых данных;

- сравнивать различные планы и контролировать отклонения.

И это только некоторые из возможностей модуля «1С:ERP Управление предприятием». Подробности узнавайте на официальном сайте 1С или сайтах её партнёров, например, компании Wiseadvice.

3. «Простое бюджетирование»

Это продукт компании «Информационные технологии». Создан специально для управления и контроля деятельности предприятия.

Позволяет:

- увидеть со всех ракурсов финмодель деятельности хозяйствующего субъекта в перспективе;

- повысить эффективность работы предприятия;

- избавиться от рутинной бумажной работы и громоздких расчётов;

- составить бюджет и прогноз финсостояния;

- консолидировать бюджеты;

- сформировать платёжный календарь;

- автоматизировать согласование платежей.

4. Составление бюджетов в Эксель

Процесс бюджетирования с помощью таблиц Эксель достаточно трудоёмок. Прежде чем составить, например, БДР вам потребуется собрать множество данных, провести дополнительные расчёты, разработать не один функциональный бюджет (бюджет продаж, готовой продукции, материальных затрат и т.д.). После чего составить шаблон БДР, прописать в нём формулы и макросы, разнести подготовленную информацию.

Как видим, работы много. А теперь представьте, что делать это придётся для крупного промышленного предприятия с большим ассортиментом продукции, с несколькими расчётными счетами, активной инвестиционной деятельностью. Согласитесь, та ещё задачка!

Именно поэтому я и рекомендую автоматизировать бюджетирование компании.

Если же ваш бизнес небольшой, и вы всё же хотите работать в Эксель, держите нашу таблицу. Скачивайте и пользуйтесь!

Формирование БДДС

БДДС — инструмент балансирования финансов предприятия на определенном отрезке времени.

Поэтому заглавная часть БДДС — остаток денежных средств на начало бюджетного периода, а заключительная часть документа — планируемый остаток на конец периода.

Каждый раздел БДДС по видам деятельности также завершается подведением итогов: выводится плановый чистый денежный поток как результат хозяйственной деятельности на данном направлении.

БДДС — итоговый документ, завершающий комплекс работ по составлению основного бюджета предприятия.

В основу формирования БДДС закладываются данные бюджетов поступлений и бюджетов платежей по подразделениям (центрам финансовой ответственности).

При этом при расчете поступлений финансов как результата продаж (отгрузки продукции) должны быть учтены предоставляемые отсрочки платежей, полученные авансы, дебиторская задолженность; рассчитаны планируемые дебиторская и кредиторская задолженности на момент окончания бюджетного периода.

Объем оттока финансов определяется суммированием всех планируемых в данном периоде платежей. Размер расходов на материально-техническое и энергетическое снабжение рассчитывается на основе производственного плана (бюджета производства) и бюджета закупок, при этом учитываются кредиторская задолженность, авансы уплаченные, договорные условия платежей.

Планируются расходы на зарплату, налоговые отчисления с нее, прочие налоговые выплаты согласно действующему налоговому законодательству.

Где получить помощь при составлении БДР и БДДС – обзор ТОП-3 компаний по предоставлению услуг

Формирование БДР и БДДС – ответственная работа, которой должны заниматься опытные и квалифицированные сотрудники.

Если таковых нет на вашем предприятии или вашим специалистам не хватает знаний, есть смысл пригласить сторонние организации. Они выполнят эту работу профессионально, компетентно и полноценно, используя современное программное обеспечение.

Эксперты нашего журнала изучили рынок и выбрали тройку наиболее надёжных и привлекательных в плане стоимости услуг компаний.

1) ИТАН

«ИТАН» – это актуальные системы бюджетирования коммерческих объектов на основе 1С. Основное направление деятельности – постановка, внедрение и автоматизация финансового планирования на предприятии заказчика, организация управленческого учёта, консолидация финансовой информации для крупных холдингов и компаний с разветвлённой сетью филиалов.

Компания создана в 1999 году. Среди достижений – разработка универсальных и интегральных решений на основе платформы 1С. С каждым годом уникальные продукты компании совершенствуются, становятся более простыми и удобными в управлении. Миссия «ИТАН» — способствовать повышению продуктивности финансового управления предприятий.

2) GOODWILL

Продажа и внедрение в практику программных продуктов 1С. Направления деятельности – бюджетирование, бухгалтерский, складской и производственный учёты, продажи, документооборот.

В компании работает 56 высококвалифицированных и опытных специалистов. Предусмотрена финансовая ответственность сотрудников за результат. За последний год у фирмы появилось 250 новых клиентов. Ещё одно преимущество – столичное качество при региональных ценах. У GOODWILL множество готовых проектов в сфере автоматизации финансового, складского, управленческого учёта.

3) Первый БИТ

Компанию «Первый БИТ» основали в 1997 году несколько молодых и амбициозных специалистов по экономике и прикладной математике. Главное направление деятельности организации – развитие бизнеса на основе актуальных IT-технологий. Сейчас у компании 80 офисов в России, странах ближнего и дальнего зарубежья.

«Первый БИТ» выполнит автоматизацию предприятия по всем необходимым направлениям, включая бюджетирование и управленческий учёт. 2500 тысячи клиентов уже выбрали программные продукты и услуги компании.

Что такое бюджет движения денежных средств

Предприятие существует и получает прибыль за счет успешного вложения денег в товар и производство. Это позволяет получать доход. Финансовые потоки (например, расходы и доходы) есть везде и их надо контролировать. Контролировать — значит влиять, а чтобы влиять нужно точно понимать цель. Постановка количественных целей движения денег по статьям — это процесс бюджетирования. Планирование движения денег и анализ отклонения реальности от планов и есть БДДС. Как правило выполняют подготовку проекта БДДС в Excel, а после этого переходят к автоматизации БДДС в 1С.

Что такое БДДС

Бюджет движения денежных средств (БДДС) дает возможность управлять денежными потоками. Отчет показывает, как ими лучше распоряжаться. В бюджет закладывается:

- поступления финансов,

- расход средств.

Пример отчета БДДС в Финоко

Сразу стоит сказать, что трудность формирования бюджета в том, что издержки известны наперед, а доходы непредсказуемы. Это основная трудность при анализе и прогнозе. Бюджет старается сделать их наиболее реалистичными в перспективе на неделю, месяц, квартал или год. Цель — предотвратить кассовые разрывы, то есть сделать так, чтобы платежи не превышали доходную часть бюджета. Идеально, когда бюджет сотавлен так, что поступлений денег больше, чем расход. Трудность этой задачи зависит от многих факторов. Главный из них — руководство расходами. Выплаты денег можно сократить в любой момент перестав платить, но этим легко нанести вред предприятию. Если вести бюджет, то такой ситуации можно избежать, ведь в его основе лежит оптимальность.

БДДС формируется на основе документов о движении денег, которые считаются достаточным основанием для внесения в бюджет. К ним относятся:

- Первичные документы: чеки, квитанции, выписки из банка.

- Договора с контрагентами.

- БДР — бюджет доходов и расходов.

Зачем нужен БДДС

Начиная процесс автоматизации учета на предприятия обычно начинают с БДДС в Excel, и часто на этом останавливаются и не переходят к запуску БДР. Но этого достаточно только в том случае, если у организации нет долгосрочных обязательств.

Формировать БДДС в 1С имеет смысл всем компаниям, но важнее ввсего это для организаций с длительным финансовым циклом. В первую очередь, торговые и производственные предприятия. Например, продукт может быть изготовлен в начале календарного года, а реализован — в конце. Соответственно выручка придет только через год. И в течение этого периода у предприятия должны быть деньги для поддержания производственного цикла.

Из чего состоит бюджет движения денежных средств

Бюджет движения денежных средств достаточно объемен, так как охватывает широкий круг деятельности. Для упрощения все операции формируются в три группы, в зависимости от их характера и назначения. Выделяют:

- Инвестиционную деятельность.

- Операционную деятельность.

- Финансовую деятельность.

Инвестиционная деятельность

Включает в себя любые размещения капитала, которые в перспективе могут принести прибыль. Например, такими тратами могут считаться вложение активов предприятия в дочернюю компанию или расход выручки на обновление оборудования. Также стоит помнить, что компания может покупать ценные бумаги, недвижимость, предоставлять кредиты и займы. Все это тоже считается инвестициями.

Операционная деятельность

Основная цель операционной деятельности предприятия — извлечение прибыли из конечного продукта. Поэтому затраты в этом разделе покрывают затраты на производство и реализацию, а также текущие потребности. Например, можно выделить расходы на:

- производство продукта,

- логистику,

- оплату труда персоналу,

- содержание помещений и оборудования в рабочем виде,

- реализацию товаров.

Операционная деятельность охватывает не только изготовление, но и хранение, сбыт и торговлю. Во всех компаниях набор стей движения денег разный потому, что он отражает особенности работы. Тем не менее, основной набор у всех компаний очень похож.

Чаще всего, операционная деятельность является основным объектом при составлении БДДС, так как она в первую очередь страдает на предприятиях с длинным финансовым циклом.

Финансовая деятельность

Предприятие заинтересовано в том, чтобы привлекать дополнительные средства. Источниками финансов могут быть банковские займы или вклады учредителей. В разделе финансовая деятельность отражаются обороты кредитных средств, займы, которые взяла организация.

Дополнительные деньги не считаются выручкой, они всегда направлены внутрь предприятия. Средства идут либо на покрытие разрыва между расходами и доходами, либо инвестируются в производство, оборудование, персонал.

Обратная сторона финансовой деятельности — выплаты процентов, возврат займов