Как правильно составить договор между ип и ооо

Содержание:

- Тендеры для ИП: участие ИП в торгах и госзакупках по 44 фз 2020 г.

- Какие существуют риски

- Форма договора поставки с участием ИП

- Самозанятый или наемный работник: опасность подмены понятий

- Правовые нюансы заключения договора между ИП и физическим лицом

- Работаем с ИП: как проверить реквизиты

- Особенности составления различных типов договоров

- Гражданский кодекс РФ и договор ИП с ООО

- Правовое регулирование договора услуг

- Форма договора поставки между физическими лицами

- Кто такой самозанятый

- Дело 4. Торговля спецтехникой и агенты 👍

- На основании какого документа действует ип при заключении договора зарегистрированный в 2021 году

Тендеры для ИП: участие ИП в торгах и госзакупках по 44 фз 2020 г.

Перечень лиц, которые могут получить меры социальной поддержки по контракту, определен статьей 7 закона № 178-ФЗ:

- Малоимущие семьи;

- Малоимущие одиноко проживающие граждане;

- Иные малообеспеченные лица, которые имеют среднедушевой доход менее прожиточного минимума по субъекту РФ по независящим от них причинам.

- Наличие у заявителя и членов его семьи (если речь идет именно о семье) российского гражданства. В противном случае, в получении помощи будет отказано;

- наличие у семьи действительных финансовых проблем, которые подтверждаются документально (как правило, органы соцзащиты в этом случае в качестве доказательств рассматривают справки о том, «дотягивает» ли семья или отдельно взятый человек до уровня прожиточного минимума в регионе или нет);

- документально подтвержденный присвоенный статус лица, имеющего право на льготы (если речь идет о семье, то она должна обладать официальным статусом многодетной или малоимущей семьи с присвоенным статусом).

Нормативными актами субъекта РФ могут предусматриваться иные условия для заключения социального контракта. Например, большинство регионов распространили действие такой программы на семьи, в которых есть инвалиды I и II групп.

Перечень необходимых для заключения социального контракта документов в каждом субъекте разный. Скорей всего потребуется предоставить:

- паспорта всех членов семьи, для граждан младше 14 лет — свидетельство о рождении;

- справки о заработной плате и иных доходах за последние три месяца;

- документы, подтверждающие наличие образования;

- справки, подтверждающие сведения об имуществе заявителя и членов его семьи (квартира, дом, земельный участок, автомобиль, гараж и т.д.).

- если заявитель хочет открыть ИП, он должен предоставить бизнес-план.

Орган социальной защиты обязательно проверит всю предоставленную заявителем информацию. Для проверки сведений может быть создана даже специальная комиссия, которая проверит условия проживания малоимущей семьи и составит акт обследования.

Бланк, на котором это заявление составляется, можно получить в том территориальном подразделении органов социальной защиты, куда такое заявление будет подаваться. В тексте этого заявления необходимо указать следующие данные:

- основание для подачи заявления на заключение социального контракта;

- указание на то территориальное подразделение, куда будет происходить подача заявления;

- указание на тот вид государственных мер поддержки, которые планирует получить человек или семья;

- поименный список тех лиц, на которых будет происходить распространение условий подписанного социального контракта и, соответственно, полученной помощи от органов социальной защиты населения.

Учитывая, что в отделе социальной защиты могут потребовать едва ли не любой возможный документ (и будут правы, так как правила устанавливает регион), лучше всего заранее обратиться туда лично и узнать, какие документы потребуются в конкретной ситуации. Проще оформлять социальный контракт параллельно со статусом малоимущей семьи и безработного – документы во многом дублируются. А если планируется по соцконтракту открывать свое дело, то один и тот же бизнес-план можно защитить и в центре занятости, и в отделе соцзащиты (и в итоге получить помощь двух видов сразу).

Отвечают же за программу исключительно власти регионов – федеральный бюджет лишь помогает им с деньгами. Чтобы оформить социальный контракт, нужно обратиться к региональным властям одним из способов:

- лично в местное отделение социальной защиты;

- в МФЦ;

- через портал госуслуг региона.

Проверкой заявления и иных документов на заключение социального контракта занимаются органы соцзащиты населения. Этот орган проверяет и соответствие среднедушевого дохода на каждого члена семьи по показателю прожиточного минимума. Социальный контракт заключается от имени субъекта РФ, на территории которого проживает семья.

Телефоны МФЦ для справок по регионам:

Какие существуют риски

При заключении договора с предпринимателем об управлении ООО, есть риск, что отношения между сторонами будут признаны трудовыми (ст. 19.1 ТК РФ), например, по инициативе ФНС или ПФР.

Основаниями для этого будут:

- график работы ИП, приближенный к рабочим часам штатных сотрудников предприятия, например, понедельник — пятница с 8 до 18 часов и выходными в субботу и воскресенье;

- отсутствие управленческой деятельности специалиста;

- фиксированной оплаты с выплатой лицу два раза в месяц, например, 1 и 15 числа;

- гарантий, сведения о которых содержатся в ТК РФ, например, о предоставлении отпуска, больничного и тому подобное.

Негативным последствием в данном случае является требование об уплате НДФЛ и страховых взносов, причем за весь период действия договора. Кроме того, будет наложен административный штраф за просрочку внесения обязательных платежей.

Поскольку коммерческие предприятия зачастую используют сторонних управляющих для вывода средств, то существует немалый риск того, что крупные выплаты ИП привлекут внимание налоговиков. Поэтому организация должна всегда уметь обосновать расходы на вознаграждение за управленческие услуги

Иначе ФНС может до начислить НДФЛ и взыскать штраф с пени за просрочку.

БЕСПЛАТНЫЕ КОНСУЛЬТАЦИИ всегда доступны для Вас! Именно Вашу проблему можно решить так:

- опишите вашу ситуацию юристу в онлайн чат;

- напишите вопрос в форме ниже;

- позвоните 8 (499) 350-55-06 доб. 145 — Москва и Московская область

- позвоните 8 (812) 309-06-71 доб. 704 — Санкт-Петербург и область

- позвоните 8-800-555-67-55 доб. 686 — По России, звонок бесплатный

Распечатать

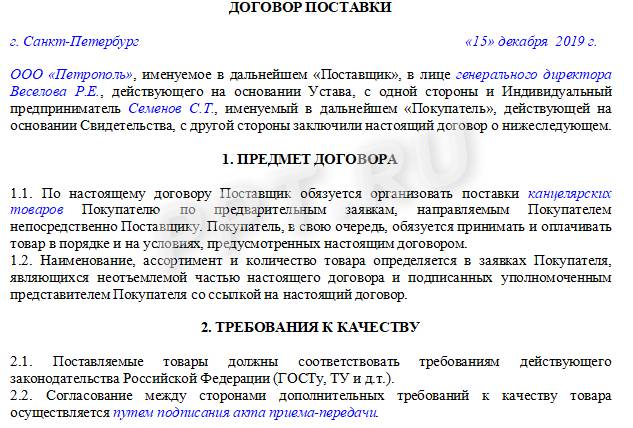

Форма договора поставки с участием ИП

Одним из наиболее часто используемых договоров в предпринимательстве является договор поставки, по которому одна сторона обязуется поставить другой определенный перечень товаров в согласованном количестве, а другая сторона должна принять их и оплатить (ст. 506 ГК РФ). Товар приобретается в целях осуществления предпринимательской деятельности, а не для личного использования. ИП может выступать как поставщиком, так и покупателем.

Поскольку к ИП при совершении сделок применяются те же правила, что и к юридическим лицам (п. 3 ст. 23 ГК РФ), договор поставки между ИП и ИП подлежит заключению в письменной форме (п. 1 ст. 161 ГК РФ). В идеале это должен быть самостоятельный документ, содержащий все существенные условия, а также предусматривающий ответственность сторон в случае нарушения обязательств. Каждая отдельная поставка товара должна оформляться товарной накладной со ссылкой на договор.

Однако на практике субъекты часто заменяют полноценный договор поставки ИП от ИП накладной, а в ряде случаев вообще не оформляют поставки документально. В судебной практике поставка товара при отсутствии договора расценивается как разовая сделка купли-продажи, а договор поставки признается незаключенным, вследствие чего правила о поставке вообще и конкретного договора к данной сделке не применяются.

По данному вопросу вам также будет интересен наш материал «Поставка без договора — судебная практика».

Самозанятый или наемный работник: опасность подмены понятий

Работа такого гражданина на условиях трудового соглашения возможна — в этом случае все налоги за него платит работодатель, как за работника без особого статуса. Одновременно с работой по найму гражданин вправе зарегистрироваться в качестве плательщика профналога и в свободное от работы время оказывать услуги. В этом случае он сам платит за себя профессиональный налог с полученного дохода.

НО если работодатель пытается подменить трудовой договор ГПХ с самозанятым, есть риск, что такой контракт госорганы переквалифицируют в трудовой. Чтобы этого избежать, не указывайте в нем следующие пункты:

- одинаковая оплата по графику, установленному на предприятии;

- соцпакет;

- указание на должность, функцию, не на конкретное задание;

- обязанность исполнять правила внутреннего трудового распорядка;

- предоставление рабочего места, инструментов, оборудования и т. д.

Не стоит маскировать трудовой контракт под взаимоотношения с самозанятым, налоговая и трудовая инспекции осуществляет за такими правоотношениями особенно жесткий контроль.

Итак, отвечая на вопрос, как самозанятому работать с юридическими лицами, необходимо обязательно отметить, что только в качестве самостоятельного субъекта, оплачивающего за себя налоги. Заключить трудовой контракт разрешается только в качестве наемного работника, не применяя новый режим по 422-ФЗ.

Правовые нюансы заключения договора между ИП и физическим лицом

Относительно правового статуса ИП в законодательстве России имеются вполне ясные указания.

И также достаточно чётко законом очерчена мера ответственности ИП. Бизнесмен отвечает по своим обязательствам всеми принадлежащими ему средствами в денежной и имущественной форме. За свою предпринимательскую деятельности он несёт административную, субсидиарную и уголовную ответственность.

В то же время правовой статус физического лица не имеет таких чётких и однозначных определений. Основным вопросом тут является законность осуществления физическим лицом услуг, выполнения работ и продаж без постановки на учёт в качестве субъекта предпринимательской деятельности.

Более того, согласно налоговому законодательству, для физических лиц, сдающих в аренду имущество и осуществляющих продажу своего имущества, регистрироваться ИП нет необходимости.

Тут возникает определённый нюанс, если физическое лицо заведомо приобретает имущество, включая недвижимость, для систематической перепродажи. Такое действие со стороны физлица является незаконным, однако его совершение необходимо доказывать фактами.

Из других правовых аспектов договоров между ИП и физлицами необходимо отметить следующие особенности:

- ИП должен самостоятельно удерживать НДФЛ с физлица непосредственно при оплате услуг или работ.

- В случае продажи своего имущества или имущественных прав физлица сами выплачивают НДФЛ.

Особенностью заключения договоров между ИП и физическим лицом является возможность заключения договора в устном виде. Во всяком случае, в Гражданском кодексе РФ разрешается заключать договоры в устном виде между двумя физическими лицами. Но для заключения сделки в устном виде законом установлено ограничение. Если сделка между двумя гражданами превышает 10 тысяч рублей, то она должна быть зафиксирована исключительно в письменном виде.

На практике устные соглашения между индивидуальным предпринимателем и физическим лицом не заключаются, так как к деятельности ИП применяются правила о юрлицах, в коммерческой деятельности которых все сделки основываются только на документально подтверждённых соглашениях. Поэтому устные сделки между физлицом и ИП совершать нельзя.

На практике одной лишь договорённости о заключении сделки недостаточно: индивидуальным предпринимателям для учёта и отчётности необходимо документальное подтверждение достигнутых соглашений

Работаем с ИП: как проверить реквизиты

Сервис https://egrul.nalog.ru/ позволяет получить регистрационные данные ИП или организации. Они являются открытыми. Для доступа к сервису не нужна никакая регистрация, а принцип работы максимально просто – как узнать реквизиты ИП, написано рядом с формой поиска, в правой колонке сайта:

Любая сделка, будь то купля-продажа, оказание услуг, устройство на работу и т.д. оформляется договором, в котором стороны указывают условия работы, суммы и сроки оплаты и другие детали их взаимодействия. Индивидуальный предприниматель – не исключение: вот, какие реквизиты ИП должны быть в договоре для того, чтобы он стал не просто бумажкой, а официальным документом:

Особенности составления различных типов договоров

На оказание услуг

Для начала разберем договор индивидуального предпринимателя на оказание услуг и его основные характеристики.

В соответствии с этим соглашением, исполнитель берет на себя обязательство выполнить услугу, а заказчик оплачивает ее.

Существенные условия:

- предмет — определенные действия, которые совершает исполнитель;

- сроки начала и совершения действий;

- стоимость;

- показатели качества услуг.

В большинстве случаев форма сделки письменная.

Договор займа

Заимодавец передает заемщику ценности на определенный срок, а заемщик обязуется их вернуть.

При заключении этого соглашения следите за формулировками, так как это может расцениваться как финансовая деятельность. Индивидуальный предприниматель не вправе ею заниматься. Но взять в долг у физического лица вполне возможно.

Существенные условия такого соглашения:

- сумма займа и процентная ставка;

- срок контракта;

- порядок погашения задолженности;

- санкции за невыполнение условий.

Составляя контракт с индивидуальным предпринимателем, укажите порядок разрешения споров.

Купли-продажи

Это соглашение, по которому продавец передает товар за плату покупателю. Предметом и единственным существенным условием этой сделки является товар.

Цена товара является существенным условием только для некоторых видов контрактов:

- розничная и оптовая купля-продажа;

- купля-продажа недвижимости;

- купля-продажа предприятий.

Признаки этого соглашения: двустороннее, возмездное, консенсуальное, публичное, бессрочное, взаимосогласованное, взаимообязывающее.

О рекрутинге

Рассмотрим еще и такой специфический контракт, как договор о рекрутинге с индивидуальным предпринимателем, или соглашение по подбору персонала. Предметом этой сделки является обязанность исполнителя подобрать персонал по заданию заказчика в соответствии с указанными требованиями. Заказчик обязуется оплатить эти услуги.

Услуга выполнена, если заказчик принял на работу кандидата, направленного исполнителем, или в иных случаях, указанных в контракте.

Плата за услуги устанавливается в процентах от месячной зарплаты кандидата. Иногда в контракте оговаривается фиксированная сумма.

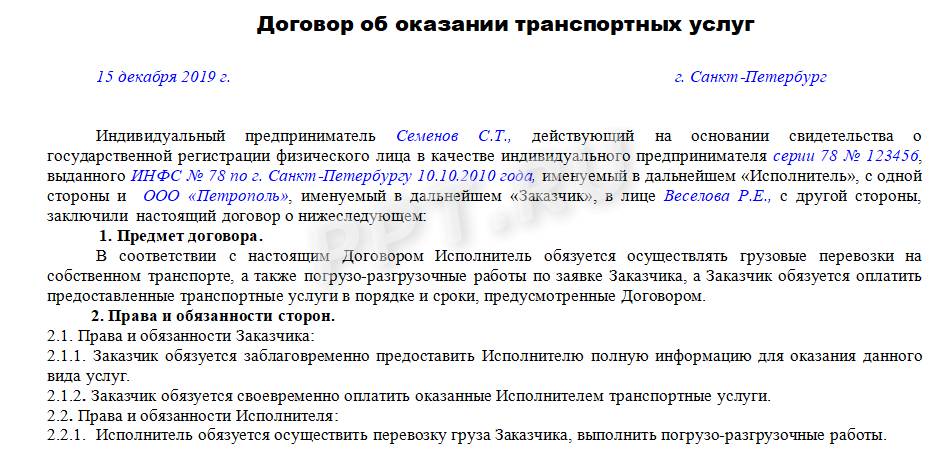

На грузоперевозки

По контракту перевозки грузов перевозчик обязуется принять от отправителя груз и доставить его получателю. Отправитель обязан оплатить стоимость перевозки. Получатель не является стороной соглашения.

Отношения отправителя и перевозчика подтверждаются товарно-транспортной накладной, выданной отправителю. Предмет сделки — перемещение груза в конкретный пункт назначения.

Срок — время, в течение которого груз должен быть доставлен. Цена контракта равняется плате за перевозку груза.

Гражданский кодекс РФ и договор ИП с ООО

Сделки любых хозяйствующих субъектов, которые имеют статус юридического лица, между собой (с физическими лицами) должны быть заключены в простой письменной форме (Статья 161 ГК РФ). Таким образом, общества с ограниченной ответственностью (ООО), акционерные общества и предприятия по закону письменно оформлять коммерческие правоотношения.

Напомним, что индивидуальные предприниматели (ИП) — не являются юридическими лицами. Они имеют особый юридический статус. Обязанность ИП заключать договоры в письменном виде закреплена пунктом 3, статьи 23 ГК РФ.

В этой статье идет речь о том, что к предпринимательской деятельности, осуществляемой без образования юридического лица, применяются нормы Гражданского кодекса, которые определяют деятельность юр. лиц (являющихся коммерческими организациями). То есть, действие статьи 161 («Сделки, совершаемые в простой письменной форме») ГК РФ распространяется и на индивидуальных предпринимателей.

В тоже время ИП является физическим лицом, и даже в предпринимательстве к нему применимы требования о нотариальном одобрении супругом сделок с совместно нажитой недвижимостью (письмо Минфина России от 27.05.2016 № 03-11-09/30794).

Правовое регулирование договора услуг

В Гражданском кодексе есть отдельная глава 39, которая регулирует возмездное оказание услуг между ООО и ИП. Образец договора должен учитывать эти положения. Кроме того, для отдельных видов услуг предусмотрены специальные нормы. Это НИОКР, перевозка, транспортная экспедиция, услуги банков, хранение, поручение, комиссия, доверительное управление имуществом.

Так, если организация заказывает у индивидуального предпринимателя услугу по перевозке грузов, недостаточно руководствоваться только разделом 39 ГК РФ. Обязательно учитывайте положения главы под номером 40. В отношении других услуг, например, образовательных, медицинских, ветеринарных, аудиторских, консультационных, информационных, специальных норм ГК РФ не устанавливает.

Договор с ИП, как с субъектом предпринимательской деятельности, обязательно заключается в письменной форме.

Форма договора поставки между физическими лицами

Важно! Поставщик в любом случае должен быть предпринимателем (т. е. в данном случае юрлицом или физлицом — только ИП)

Покупатель может приобретать товары как для использования в бизнесе, так и в иных целях, не связанных с личным или семейным потреблением (например, для нужд общественной организации).

Хотя ст. 161 ГК РФ дозволяет гражданам заключать сделки на сумму не более 10 000 руб. устно, на ИП данная возможность не распространяется. Дело в том, что статус ИП приравнен к статусу юрлица. Поэтому на них распространяются правила гражданского законодательства для юрлиц (п. 3 ст. 23 ГК РФ).

Вывод! Соответственно, предприниматели обязаны следовать подп. 1 п. 1 ст. 161 и заключать сделки друг с другом и юрлицами только в письменной форме. Договор же ИП с физическим лицом — не предпринимателем может быть устным.

Простая письменная форма не требует обязательного подписания одного документа. Допустим ответ на оферту, при этом акцепт может быть выражен конклюдентными действиями, например оплатой счета. Будет соблюдением простой письменной формы и обмен электронными сообщениями, если стороны согласовали такой метод взаимодействия, а происхождение сообщения можно достоверно установить. Устная форма договора поставки при соблюдении правил о лимите суммы и субъектах будет допустима (см. решение АС Томской области от 26.09.2017 по делу № А67-4234/17).

Кто такой самозанятый

Чтобы получить статус самозанятого, надо пройти регистрацию на сайте ФНС или в приложении «Мой налог». Вести отчётность и применять кассовый аппарат не требуется, а налог к уплате рассчитывается автоматически.

Налог, который платят самозанятые, называется налогом на профессиональный доход, и его ставка зависит от статуса клиента, которому оказаны услуги:

- 4% с доходов, полученных от физических лиц;

- 6% с доходов, полученных от ИП и организаций.

При получении оплаты за услуги или работы самозанятый формирует с помощью бесплатного приложения чек, который можно принять в качестве обоснования расходов.

Страховые взносы на своё пенсионное обеспечение самозанятые платят в добровольном порядке. Что касается медицинского страхования, то на эти цели идёт часть уплаченного ими налога на профдоход.

- Как начисляется трудовой стаж для самозанятых

- Может ли иностранец быть самозанятым?

Дело 4. Торговля спецтехникой и агенты 👍

Бывают обратные примеры. Налоговая заподозрила компанию в незаконной схеме с ИП, требовала доплатить налоги, но суд оказался на стороне компании.

Челябинская компания заключила агентские договоры с семью ИП, чтобы они продавали спецтехнику, запчасти и комплектующие. Предприниматели раньше работали в компании, а после увольнения зарегистрировались как ИП и продолжили работать с клиентами компании.

Налоговая решила, что ИП — сотрудники. В суде она указала, что основной доход они зарабатывали по договору с компанией. Договоры с клиентами агенты заключали по инициативе бывшего руководства, в этих договорах не было указания на агентские отношения. А в отчетах агентов не было ссылок на договоры поставок.

По мнению налоговой сотрудники компании знали клиентов так же, как и агенты. Фирма сама продавала товары, без участия агентов, и оплачивала транспортировку.

Налоговая посчитала агентские договоры ненастоящими, начислила НДФЛ за два года на 6,5 млн рублей и оштрафовала компанию на 2,8 млн рублей. Компания оспорила решение инспекции и выиграла дело.

Компания выиграла, и вот почему:

- предприниматели работали сами по себе и получали агентскую премию. Они общались с клиентами, помогали компании заключать договоры поставок, а фирма платила им разницу между стоимостью товара в спецификации и той ценой, по которой они его продали;

- у них были агентские договоры с другими заказчиками;

- в офисе компании у предпринимателей не было рабочих мест;

- они не подчинялись трудовому распорядку;

- налоговая не опровергла, что агентские договоры были реальными.

ИП работали с другими заказчиками и не подчинялись трудовому распорядку, поэтому компания выиграла.

На основании какого документа действует ип при заключении договора зарегистрированный в 2021 году

Гражданин вправе заниматься предпринимательской деятельностью без образования юридического лица с момента государственной регистрации в качестве индивидуального предпринимателя (п. 1 ст. 23 ГК РФ). При этом гражданин всегда приобретает и осуществляет права и обязанности под своим именем, включающим фамилию и собственно имя, а также отчество (п. 1 ст. 19 ГК РФ)*(1).Исходя из этого, при заключении физическим лицом, зарегистрированным в качестве индивидуального предпринимателя (далее — ИП), договора в рамках предпринимательской деятельности в договоре, помимо имени гражданина, указывается на факт его регистрации в качестве ИП. При этом, поскольку, самолично подписывая договор, ИП выступает от своего имени, использовать формулировку «в лице» некорректно. Такая формулировка требуется, если от имени предпринимателя сделка совершается его представителем, действующим на основании доверенности.В силу п.п. 2, 3 ст. 11 Федерального закона от 08.08.2021 N 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей» (далее — Закон N 129-ФЗ) моментом государственной регистрации признается внесение регистрирующим органом соответствующей записи в соответствующий государственный реестр. Заявителю либо его представителю выдается (направляется) документ, подтверждающий факт внесения записи в соответствующий реестр. Согласно пп. «к» п. 2 ст. 5 Закона N 129-ФЗ в Едином государственном реестре индивидуальных предпринимателей (далее — ЕГРИП), в частности, указываются дата государственной регистрации физического лица в качестве ИП и данные документа, подтверждающего факт внесения в ЕГРИП соответствующей записи.На практике индивидуализация ИП в качестве стороны договора осуществляется путем указания реквизитов упомянутого документа.До 1 января 2021 г. в качестве документа, подтверждающего факт внесения в ЕГРИП записи о государственной регистрации ИП, выдавалось свидетельство о государственной регистрации физического лица в качестве индивидуального предпринимателя. С указанной даты при государственной регистрации ИП налоговый орган выдает Лист записи ЕГРИП по форме Р60009, утвержденной приказом ФНС России от 12.09.2021 N ММВ-7-14/481@.С учетом изложенного, ИП в качестве стороны гражданско-правового договора может быть индивидуализирован, например, следующим образом: «Индивидуальный предприниматель Ф.И.О., лист записи Единого государственного реестра индивидуальных предпринимателей выдан «полное наименование налогового органа» «число, месяц, год», либо (в отношении ИП, зарегистрированных до 1 января 2021 г.): «Индивидуальный предприниматель Ф.И.О., свидетельство о государственной регистрации физического лица в качестве индивидуального предпринимателя «серия, номер», выданное «полное наименование налогового органа» «число, месяц, год»*(2). При наличии у организации сведений об основном государственном регистрационном номере (ОГРНИП) и идентификационном номере налогоплательщика, присвоенных предпринимателю, в договоре целесообразно дополнительно указать и эти данные.

————————————————————————-*(1) Спецификой правового статуса граждан, занимающихся предпринимательской деятельностью без образования юридического лица, является то обстоятельство, что они выступают в гражданском обороте от своего собственного имени. Физическое лицо, осуществляя свою регистрацию в качестве предпринимателя, не утрачивает вместе с тем признаков физического лица, а только обозначает характер своей деятельности (Апелляционное определение СК по гражданским делам Верховного Суда Республики Татарстан от 25 июля 2021 г. по делу N 33-11440/2021, Апелляционное определение СК по гражданским делам Свердловского областного суда от 17 июня 2021 г. по делу N 33-10559/2021).*(2) Сама по себе формулировка, содержащая данные об имени гражданина (Ф.И.О.) и реквизитах документа, подтверждающего факт внесения в ЕГРИП записи о его регистрации в качестве ИП, принципиального значения не имеет. Приведенная Вами в тексте вопроса формулировка («Индивидуальный предприниматель Ф.И.О., действующий на основании . » в принципе может быть использована, но не совсем корректна. Так, гражданин приобретает право заниматься предпринимательской деятельностью без образования юридического лица не на основании свидетельства или листа записи ЕГРИП, а на основании как такового факта государственной регистрации в качестве ИП. При этом соответствующий документ (свидетельство или лист записи ЕГРИП) лишь подтверждает факт указанной регистрации.