Маржа: формула и правила расчета, назначение показателя, виды

Содержание:

- Что такое маржа

- Как рассчитать маржу букмекера

- Что это такое?

- Маржинальная прибыль: что это такое

- Коэффициент прибыльности

- Для чего нужна вариационная маржа?

- Применение маржи в трейдинге

- Где используются данные показатели

- Как умножить число на процент.

- Применение

- Как влияет маржа букмекера на прибыль игрока на дистанции

- Каков операционный доход??

- Использование расчетов в биржевой деятельности

- Какая маржа бывает

- Разница с торговой наценкой

- Отличие определения маржи от прибыли и наценки

- Понятия маржинальность и маржа

- Пример использования маржи и наценки

- Заключение

Что такое маржа

Сразу подчеркнем, что в разных сферах деятельности под маржой понимаются несколько различные понятия:

- Торговля. Здесь маржа — это наценка, то есть процент, который прибавляется к цене закупки. Именно торговая наценка позволяет получать прибыль от работы.

- Микроэкономика. Grossprofit (GP) — вид прибыли, который высчитывается как разница между ценой и себестоимостью изделия. Или разница между выручкой и всеми затратами на производство, продажу. Собственно говоря, это просто выручка от реализации, ничего нового. В экономике также применяется contributionmargin (CM) или маржинальный доход — разница между выручкой и всеми переменными затратами компании.

- Финансы. Здесь маржа — это разница между курсами валют, процентными ставками, стоимостью ценных бумаг. Высчитывается в процентах.

- Банки. Для них маржой будет разница между процентами на кредиты и депозиты.

- Рынок ценных бумаг. Маржа — залог, необходимый для получения товаров или кредитов. Традиционно маржа составляет 25% от размеров займа.

Важно

Также под маржой понимается аванс в деньгах, который предоставляется в процессе покупки фьючерсов.

Как видим, значений у маржи много, но все они достаточно просты и подразумевают вычисление прибыли, которую получит предприятие в результате своей работы.

Как рассчитать маржу букмекера

Формула маржи для двух исходов:

(1 / Кэф1 + 1 / Кэф2– 1) х 100%

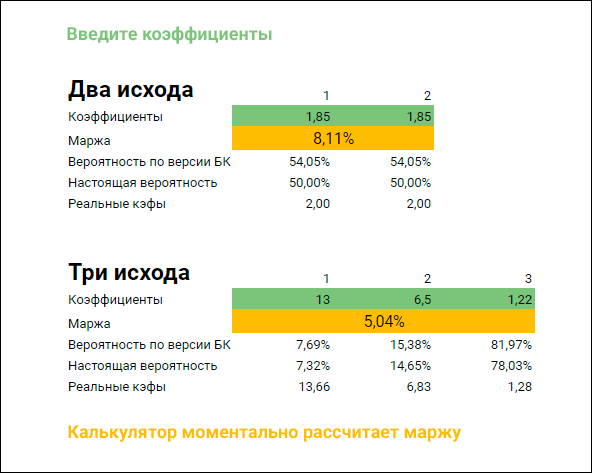

В теннисном матче Свитолина – Киз букмекер предлагает кэф 1.85 на победу первой теннисистки и 1.85 на победу второй, подставим их в формулу:

(1 / 1.85 + 1 / 1.85 − 1) х 100% = (0,5405 − 0,4594) х 100% = 8,11%

Чтобы рассчитать маржу для трех исходов, добавьте в формулу третий коэффициент:

(1 / Кэф1 + 1 / Кэф2 + 1 / Кэф3 – 1) х 100%

В футбольном матче «Унион» – «Бавария» букмекер предлагает коэффициент 13.00 на победу первой команды, 6.50 – на ничью, 1.22 – на победу второй команды. Подставим кэфы в формулу:

(1 / 13 + 1 / 6.50 + 1 / 1.22 − 1) х 100% = (0,07692 + 0,15384 + 0,81967 − 1) х 100% = 5,04%

Калькулятор маржи букмекераРазмер маржи меняется для каждого набора исходов. Например, на победителя матча «Унион» – «Бавария» букмекер установил маржу 5,04%, на форы – 5,33%, на тоталы – 5,34. В каждом случае считать маржу вручную сложно и долго. Мы создали калькулятор маржи, который моментально рассчитывает комиссию букмекера.

Как пользоваться калькулятором

Откройте калькулятор маржи в Гугл таблицах, нажмите Файл > Создать копию. Введите коэффициенты событий, калькулятор моментально рассчитает маржу букмекера. Также калькулятор показывает вероятность события по версии БК – это вероятность, в которую заложена маржа. Ниже отображается реальная вероятность события и реальный коэффициент – так выглядят честные котировки, без маржи.

Выбирайте «Два исхода», если у вас два события. Например, победа первого или второго спортсмена в теннисном матче. «Три исхода» – если у вас три события. Например: победа первой команды, ничья или победа второй футбольной команды.

Введите коэффициенты в зеленые ячейки, маржа букмекера отобразится в оранжевой ячейке

Введите коэффициенты в зеленые ячейки, маржа букмекера отобразится в оранжевой ячейке

Что это такое?

Иногда финансисты используют термин «маржинальный доход». Это тоже самое, что и валовая маржа.

Данное понятие не подходит для того, чтобы охарактеризовать компанию с финансовой стороны. Однако, с его помощью можно рассчитать другие важные показатели.

Одним из составляющих расчета валовой маржи являются переменные затраты. В реальности они считаются прямо пропорциональными к общему объему производимой продукции.

Любое предприятие хочет, чтобы те затраты, которые оно делает на одну единицу готовой продукции, были максимально низкими. Это даст возможность получить высокую прибыль. С течением времени возможны вариации в сторону увеличения или уменьшение объема производства. Однако, их постоянное влияние на одну единицу готовой продукции является константой.

Понятие валовая маржа необходимо для финансистов. Оно позволяет им провести операционный анализ деятельности предприятия.

Иногда этот термин заменяют более привычными – сумма покрытия расходов, маржинальный доход. Определяется он государственной политикой ценообразования.

Для каждой сферы деятельности валовая маржа обозначает свое:

- для торговли – это сделанная наценка;

- в макроэкономике – это вариант прибыли, которую получает компания;

- в финансах – это разница в процентах, курсах валют, акций;

- для банков – это процентная разница, которую получает банк в результате выдачи кредитов и открытия депозитов;

- рынок ценных бумаг использует это понятие для определения размера взятого кредита для осуществления сделок.

Маржинальная прибыль: что это такое

Прибыль предприятия формируется в результате производства продукции и его реализации, за вычетом расходов, понесенных в процессе этого производства, а также издержек организации и управления.

Маржинальная прибыль (от английского «Margin» или французского «Marge», что означает «разница») – это доход предприятия, образуемый выручкой от реализации определенного объема товаров за вычетом затрат, образовавшихся в процессе производства (переменных затрат) этого же объема продукции.

Эту финансовую категорию иногда называют «суммой покрытия», так как именно за ее счет формируется покрытие затрат на трудовое вознаграждение персонала, а остаток составляет чистую прибыль бизнесмена.

Важное значение в обосновании управленческих решений в бизнесе имеет маржинальный анализ. Его методика базируется на соотношении трех важнейших экономических показателей (издержек, объема реализации (продаж), прибыли) и прогнозировании величины каждого из этих показателей при заданном значении других.

Как оценивается рентабельность маржинальной прибыли в системе маржинального анализа экономического субъекта?Посмотреть ответ. Близкий, но не тождественный термин – валовый доход

Разница с маржинальной прибылью состоит в том, что учитываются еще и непроизводственные затраты, а также он вычисляется на единицу продукции. Маржинальная прибыль же учитывает весь ассортимент выпускаемых товаров, тем самым характеризуя общую рентабельность предприятия

Близкий, но не тождественный термин – валовый доход. Разница с маржинальной прибылью состоит в том, что учитываются еще и непроизводственные затраты, а также он вычисляется на единицу продукции. Маржинальная прибыль же учитывает весь ассортимент выпускаемых товаров, тем самым характеризуя общую рентабельность предприятия.

Словом «маржа» иногда на профессиональном сленге называют саму маржинальную прибыль, но чаще это обозначает показатель маржинальной доходности (он вычисляется в процентах).

К СВЕДЕНИЮ! Рост маржинальной прибыли означает подъем чистой прибыли предприятия за счет более быстрого возмещения переменных затрат на производство. Именно увеличение маржинальной прибыли является целью различных управленческих стратегий, применяемых для повышения прибыльности производства.

Как рассчитывается и что характеризует маржинальный доход?

Коэффициент прибыльности

Отношение прибыли к общей сумме выручки и есть коэффициент прибыльности

Причем, важно брать именно чистую прибыль, то есть сумму, которая осталась после уплаты налогов и прочих потерь. Коэффициент показывает в процентном соотношении, насколько рентабельно то или иное предприятие за определенный отрезок времени

То есть, какая часть прибыли является чистым заработком владельца бизнеса.

Формула расчета проста:

Кпр= Чпр/Опрх100%

Где:

- Кпр – коэффициент прибыльности.

- Чпр – чистая прибыль.

- Опр – общая прибыль (то есть, выручка).

Если полученная цифра получилась больше нуля – бизнес приносит доход. Если меньше нуля – дело убыточное и не окупает себя.

Для разных сфер деятельности индикатор коэффициента прибыльности имеет разные нормативные уровни. Например, для розничной торговли эта величина составляет 2,2 %. В строительстве зданий – 1,1 %. А вот сельское хозяйство имеет коэффициент прибыльности 9 %.

Начинающим предпринимателям легче будет найти онлайн-калькулятор для бизнеса. С его помощью можно рассчитать такие показатели как чистый доход, общая прибыль и, конечно, маржа. Приложение можно установить даже на телефон.

Онлайн-калькулятор значительно облегчает работу

Онлайн-калькулятор значительно облегчает работу

Для чего нужна вариационная маржа?

Чтобы ответить на этот вопрос, необходимо прежде всего разобраться в том, что представляет собой маржинальная торговля, а также в механизме и принципах работы клирингового центра биржи.

Маржинальная торговля позволяет инвесторам открывать позиции с частичным покрытием, то есть с использованием кредитного плеча. Для открытия позиции инвестор должен внести на свой счет сумму, равную только некоторой части от полной стоимости контракта. Эта сумма называется первоначальной маржей (англ. Initial Margin), а ее размер устанавливает биржа с учетом требований финансового регулятора.

Величина максимально допустимого кредитного плеча напрямую зависит от волатильности базового актива. Например, для валютных фьючерсов она может составлять 20 к 1, то есть для открытия позиции инвестору необходимо внести 1/20 или 5% от стоимости контракта. Однако для фьючерсов на акции максимально допустимое кредитное плечо может составлять уже 4 к 1. В этом случае инвестор для открытия позиции должен будет располагать суммой, равной ¼ или 25% от стоимости контракта.

Важно! Величина кредитного плеча не постоянна и может пересматриваться в зависимости от текущей волатильности рынков. Как мы уже выяснили, клиринговый центр является гарантом исполнения контракта для каждой из сторон сделки

Поскольку обе стороны предоставляют лишь частичное покрытие, возникает риск того, что оно окажется недостаточным при значительном движении цены базового актива

Как мы уже выяснили, клиринговый центр является гарантом исполнения контракта для каждой из сторон сделки. Поскольку обе стороны предоставляют лишь частичное покрытие, возникает риск того, что оно окажется недостаточным при значительном движении цены базового актива.

Одной из ключевых задач клирингового центра биржи является контроль над суммами обеспечения, которые вносят участники торгов. С этой целью в конце каждого торгового дня производится переоценка рыночной стоимости контракта (Mark-to-Market) и расчет суммы вариационной маржи. Затем осуществляется списание вариационной маржи со счета проигравшей стороны с ее последующим зачислением на счет выигравшей стороны.

Такая практика позволяет существенно снизить риски, возникающими из частичного покрытия сделки. Это достигается за счет того, что вероятность существенного изменения цены в течение одного торгового дня незначительна.

Применение маржи в трейдинге

Для инвестора маржинальная торговля — это возможность торговать за пределами существующего капитала. И это работает со всеми активами.

Советы по торговле

Вот пару советов от меня, как торговать на Форексе с заемными средствами эффективнее:

- Используйте маржу там, где это возможно. Особенно если вы активный трейдер. Только наши цели инвестирования решают, подходит ли нам маржинальная торговля и на каких условиях.

- Будьте избирательны в том, что покупаете. Не все инструменты безопасны. Форекс и криптовалюты — прибыльные, но очень волатильные и непредсказуемые инструменты. Эти параметры нужно учитывать перед тем, как открыть сделку.

- Чем длиннее плечо — тем короче таймфрейм. Грамотный специалист по инвестициям обычно порекомендует открывать сделки с маржей только на короткие периоды времени. Один-два месяца максимум. Иначе слишком высок риск непредвиденного поведения рынка снижению чистой прибыли от инвестиций (либо их полной потери).

- Избегайте маржин-коллов. Из-за одной неудачной сделки могут сорваться куча потенциально прибыльных. Следите за ситуацией. Заранее рассчитайте минимальные требования к счету — для надежности денег нужно на 30% больше, чем требуется по марже.

- Сначала пройдите тест-драйв. Лучший способ начать торговать на Форексе с кредитным плечом — обкатать в симуляторе. Так мы ощутим все его прелести и неудобства, не рискуя реальными деньгами.

Пример маржинальной торговли

Прогнозируя рост или падение цены, он открывает длинную либо короткую сделку. Если цена идет куда надо, трейдер получит прибыль. Если нет, просадка перекрывает лежащую на депозите тысячу, сделка закроется, трейдер потеряет деньги.

Где используются данные показатели

Маржинальность показывает, сколько отдачи (процентов прибыли) получает компания от деятельности. Иными словами – насколько эффективен бизнес-процесс. Наценка лишь определяет размер валового дохода.

Как мы знаем, валовый доход должен покрывать постоянные и переменные издержки. Если увеличить наценку, а маржинальность при этом увеличивается медленно – это означает, что расходы съедают прибыль.

Маржинальный доход позволяет проанализировать переменные затраты. К примеру, для пошива 10 платьев нам потребуется 50 м ткани, 3 набора катушек ниток и 5 запасных игл для швейных машин. Все это мы закупаем на начальном этапе. Далее, для 20 платьев нужно уже 100 м ткани, т.е. растут переменные издержки. А вот нитки пока не понадобятся, т.к. мы их уже закупили. Аналогично с доставкой: к примеру, для транспортировки 5 холодильников мы заказываем одну машину, но и для 10 холодильников достаточно одного автомобиля. То есть, сказать, что переменные затраты растут пропорционально выручке, нельзя. Для этого и считается маржинальный доход.

При расчете торговой наценки следует ориентироваться, во-первых, на спрос: согласитесь, мало кто купит буханку хлеба за 375 руб. (5 $ или 145 грн.). А при цене в 38 руб. (0,50 $ или 15 грн.) мы получим убыток, т.к. не окупятся затраты на муку, добавки и заработную плату. С одной стороны, следует посчитать предстоящие расходы, с другой – проанализировать цены конкурентов.

Как умножить число на процент.

Часто бывает необходимо умножить число какой-то процент. К примеру, речь идет об изменении текущей цены через какой-то промежуток времени (например, через месяц), чтобы добавить к ней определенный процент.

Чтобы увеличить число на определённый процент, используйте эту формулу:

или

Например, формула =A1*(1+20%) увеличивает значение в ячейке A1 на 20%.

Чтобы уменьшить на процент:

= Число * (1 — %)

Например, формула =A1*(1-20%) уменьшает значение в ячейке A1 на 20%.

В нашем примере, если A2 – действующая цена, а B2 — процент, на который вы ожидаете её увеличение либо уменьшение, то вот формулы, которые вы должны ввести в ячейку C2:

Умножить на процент: =A2*(1+B2)

Уменьшить на процент: =A2*(1-B2)

Кроме того, как вы видите на рисунке выше, процент может быть выражен и отрицательным числом, что означает уменьшение первоначального значения. В этом случае формула =A2*(1+B2) также отлично подходит.

Применение

Попытаюсь объяснить простым языком, как применяется маржа в различных сферах.

В экономике

Маржинальность рассчитывается в отдельных сегментах:

- по сделке;

- по направлению бизнеса;

- по организации;

- по экономической отрасли;

- по экономике государства в целом.

Таким образом, маржа в экономике показывает рентабельность продукции, товаров, работ или услуг на внутреннем и мировом рынках.

В банковской сфере

Рентабельность кредитного учреждения определяется показателем процентной маржи, которая рассчитывается как разница между доходами и расходами:

- по кредитам и депозитам;

- по кредитным договорам для отдельных заемщиков. Например, произошло повышение ставок по ипотеке. Обычно в таких случаях ставки по уже действующим кредитным договорам остаются на прежнем уровне, а повышенные ставки применяются для новых клиентов. Кроме того, существуют льготы для отдельных категорий заемщиков, например: пенсионеров, инвалидов, молодых семей и др.;

- по активным и пассивным операциям. К активным операциям относятся: расчетно-кассовое обслуживание, брокерские, консалтинговые, факторинговые услуги и др. Пассивные операции – это привлечение средств физических лиц и организаций, эмиссия ценных бумаг, кредиты других банков и др.

В биржевой деятельности

Доход трейдера определяется показателем вариационной (или плавающей) маржи. Здесь нужно разобраться, что значит использовать маржу. Открывая позицию, трейдер вносит на свой депозит некую сумму, которая является гарантийным обеспечением сделки. При росте цены актива эта сумма увеличивается на разницу котировок, при падении цены – уменьшается. Таким образом, размер вариационной маржи должен укладываться в сумму гарантийного обеспечения сделки. Если эта сумма полностью использована и счет не будет пополнен, позиция закрывается. Ситуация, при которой деньги на счете израсходованы полностью, носит название Margin Call.

Форекс

Большинство сделок на Форекс совершается с использованием кредитного плеча – заемных средств, предоставляемых трейдеру брокером. Без кредитного плеча большинство трейдеров работать не смогут – далеко не все располагают суммами в десятки, а то и сотни тысяч долларов.

Маржа на Форекс – это, по сути, залоговое обеспечение для брокера. В случае неудачного исхода сделки на депозите остается некая сумма, которая нужна в целях:

- обеспечения безопасности сделки (для брокера);

- стимулирования торговли (для трейдера).

Маржа на Форекс считается по формуле:

\

\( V \) – объем сделки (контракта);

\( L \) – размер кредитного плеча (левериджа);

\( R \) – текущий обменный курс.

Чем больше размер кредитного плеча, тем большая сумма залога потребуется для обеспечения сделки.

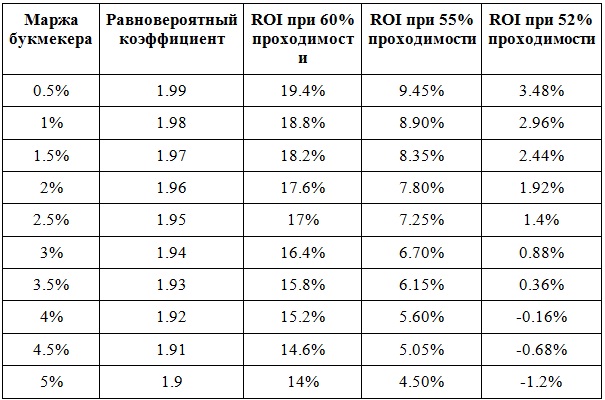

Как влияет маржа букмекера на прибыль игрока на дистанции

Понимание влияния букмекерской маржи на прибыль позволит определится не только с букмекером, но и игровой стратегией и правилами управления размером банка.

Для наглядности сведем в таблицу влияния маржи на прибыль при 100 ставках по 1000 рублей на события с двумя возможными и равновероятными исходами (как с примером подбрасывания монетки).

ROI по ставкам = (Сумма выигрыша – сумма ставок) / сумму ставок * 100%.

Результаты сведены в таблицу:

Из анализа результатов таблицы следует, что у букмекера с высокой маржой коэффициенты ниже и тем меньше у игрока шансов остаться в прибыли на дистанции. А у букмекера, у которого средняя маржа коэффициенты больше и соответственно потенциальная прибыль при хорошей проходимости на дистанции выше.

Каков операционный доход??

Операционная прибыль аналогична прибыли компании до вычета процентов и налогов (EBIT). Они также известны как операционная выгода или периодическая выгода.

Единственная большая разница между операционным доходом и EBIT заключается в том, что EBIT включает в себя любой неоперационный доход, полученный компанией. Операционный доход рассчитывается как:

Операционный доход = Валовой доход — Стоимость проданных товаров — Операционные расходы.

Операционные расходы включают в себя все расходы, связанные с выполнением основной коммерческой деятельности. Например, продажи, общие и административные расходы, износ и амортизация и другие расходы.

С другой стороны, они исключают такие элементы, как инвестиции в другие компании (внереализационные доходы), налоги и процентные расходы.

Кроме того, непериодические статьи, такие как корректировки бухгалтерского учета, судебные разбирательства или отдельные операции, не включены. Также нет других статей в отчете о прибылях и убытках, которые не имеют прямого отношения к основной деятельности компании..

Операционный доход требуется для расчета операционной маржи, которая описывает операционную эффективность компании.

Операционная прибыль и чистая прибыль

Имейте в виду, что только то, что компания показывает прибыль в итоговом балансе года, не означает, что компания здорова. На самом деле, это может означать обратное.

Например, компания может потерять клиентов и уменьшить их размер. В результате они ликвидируют свое оборудование и получают огромную прибыль. Основные виды деятельности теряют деньги, но продажа оборудования приносит прибыль. Этот бизнес явно не здоров.

важность

Операционные доходы важны, потому что они считаются критическим показателем эффективности, с которой работает компания. Чем больше операционный доход с течением времени, тем более прибыльным будет основной бизнес компании.

Они являются косвенной мерой производительности компании и ее способности генерировать больше прибыли, которая затем может быть использована для дальнейшего расширения бизнеса..

Они также позволяют нам анализировать операционную рентабельность как особый показатель эффективности. Этот анализ особенно важен при сравнении аналогичных компаний в одной отрасли. Это потому, что эти компании могут иметь различные структуры капитала или фискальную среду.

Также важно иметь в виду, что в некоторых отраслях затраты труда или материалов выше, чем в других.. Это причина, почему сравнение операционной прибыли или операционной маржи, как правило, более значимо среди компаний в одной отрасли

Определение «высокой» или «низкой» пропорции должно быть сделано в этом контексте.

Это причина, почему сравнение операционной прибыли или операционной маржи, как правило, более значимо среди компаний в одной отрасли. Определение «высокой» или «низкой» пропорции должно быть сделано в этом контексте..

Для управления

Несколько факторов могут повлиять на операционные доходы, такие как ценовая стратегия, цены на сырье или трудозатраты.

Однако, поскольку эти элементы напрямую связаны с ежедневными решениями, принимаемыми менеджерами, операционный доход также является показателем управленческой гибкости и компетентности, особенно в трудные экономические времена..

Для инвесторов

Это важная концепция, поскольку она дает инвесторам и кредиторам представление о том, насколько хорошо работают основные виды деловой деятельности. Отдельный доход, операционные и внереализационные расходы, чтобы предложить внешним пользователям четкое представление о том, как компания зарабатывает деньги.

Инвесторы внимательно следят за операционной прибылью, чтобы оценить динамику эффективности компании за определенный период времени..

Операционный доход предоставляет инвестиционным аналитикам полезную информацию для оценки операционной деятельности компании

Процентные расходы или налоговые ставки не принимаются во внимание, две переменные, которые могут быть уникальными для одной компании к другой

Операционная прибыль, а также валовая прибыль и чистая прибыль являются ключевыми финансовыми показателями, которые используются для определения стоимости компании для потенциальной покупки..

Использование расчетов в биржевой деятельности

При продаже фьючерсов на бирже, часто применяется понятие биржевой маржи. Маржей на биржах выступает разница в изменениях котировок. После открытия позиции начинается расчет маржи.

При продаже фьючерсов на бирже, часто применяется понятие биржевой маржи. Маржей на биржах выступает разница в изменениях котировок. После открытия позиции начинается расчет маржи.

Для того, чтобы было наиболее понятно разберем один пример:

Стоимость фьючерса, который вы приобрели 110000 пунктов на индекс РТС. Буквально через пять минут стоимость возросла до 110100 пунктов.

Итого размер вариационной маржи составил 110000-110100=100 пунктов. Если в рублях – ваша прибыль 67 рублей. При открытой позиции в конце сессии, торговая маржа переместится в накопленный доход. На следующий день все повторится снова по той же схеме.

Итак, подведем общий итог, отличия между данными понятиями существуют. Для человека без экономического образования и работы по такому направлению данные понятия будут идентичны. И все – же теперь мы знаем, что это не так.

Какая маржа бывает

Значение слова «маржа» и ее влияние на доходы игроков и компаний понятно. Детальнее разберем виды комиссий. Они бывают 3 типов:

- низкомаржинальные;

- среднемаржинальные;

- фундаментальные.

Какая маржа бывает

Компании с низкомаржинальными комиссиями закладывают не более 3% в доходность. Фирмы не отличаются высокой росписью. Узкое число исходов помогает БК балансировать при простановке кэфов во время принятия средств от клиентов. Поиск баланса для таких компаний – основа выживания. «Лайвы» не распространены.

Низкомаржинальные компании в большей степени зарабатывают на проигрыше бетторов. Пари с этими фирмами любят заключать профессиональные игроки. Причин 2:

- Нежелание платить высокую комиссию посредникам.

- Простота прогнозов, так как многие варианты исхода отсутствуют.

Неожиданные исходы для таких фирм – шанс дополнительно обогатиться.

Среднемаржинальные компании выставляют комиссию от 3 до 5%. Из общей массы букмекерских компаний ничем особым не выделяются.

Фундаментальные фирмы ставят маржу более 5%. Организации на сленге называют классическими и рекреационными. Дают большое количество спортивных событий, богатую роспись. Задача – подогрев азарта игрока. Кэфы ниже, чем у остальных, но появление тоталов и фор позволяет бетторам рассчитывать на куш.

Разница с торговой наценкой

Маржа это никак не наценка. Данные термины часто путают, так как оба выражаются в процентах. Но разница между ними существенная. В формуле наценки в знаменателе стоит не общая прибыль, а себестоимость товара.

Если смотреть на примере, становится яснее. Допустим, себестоимость товара 100 рублей, торговая наценка составляет 30 %. Итого, имеем продажную цену 130 руб.

Чтобы определить маржу, достаточно посчитать на одной единице товара:

М= 30/130х100%=23%

Итого, 23 % составляет маржа и 30 % наценка.

Торговая наценка показывает процент, который заложен в себестоимость товара для получения прибыли. А маржа – чистую прибыль, без учета себестоимости и других расходов предприятия, то есть эффективность той самой наценки.Маржа, в отличие от торговой наценки, никогда не может быть больше 100%.

Наглядная схема, указывающая на разницу между наценкой и показателем маржи

Операционная

Это показатель способности компании или предприятия получать прибыль. За основу расчета берется валовая прибыль, из которой вычитаются все расходы, в том числе на уплату налогов. Полученная цифра делится на общую сумму дохода и умножается на 100. Если этот показатель низкий, значит себестоимость товара выше, чем его продажи.

Отличие определения маржи от прибыли и наценки

Эффективность ведения деятельности определяется при анализе данных о прибыли, операционной марже, ценовой политике. Показатели используют для получения различной информации. Данные о наценке позволяют оценить себестоимость, информация об операционной марже дает возможность анализировать прибыль от продаж.

| Условие | Наценка | Прибыль | Операционная маржа |

| Характеристика показателя | Наценкой признается сумма, начисленная на цену закупки (в зависимости от учетной политики с расходами на доставку) товара, полученного от поставщика | Прибыль предприятия показывает конечный результат, являющийся целью коммерческой деятельности (по законодательству) | Операционная маржа показывает реальную прибыль, полученную от продаж, не включающую прочие затраты, не связанные с основной деятельностью |

| Формула расчета | Разница между ценой и себестоимостью, отнесенная к себестоимости | Разница между суммами доходов, полученных от реализации и величиной расходов | Разница цены реализации и себестоимости, отнесенные к выручке от продажи |

| Особенности применения экономического индекса | Величина наценки используется в торговой деятельности, позволяет регулировать розничный товарооборот | В отличие от маржи в сумме прибыли учтены, кроме себестоимости, прочие издержки предприятия | Другие расходы организации, помимо себестоимости, в составе данных не учитываются |

| Ограничительная величина индекса | Максимальная величина оценки не ограничивается законодательством. Размер наценки регулируется рыночными отношениями | Прибыль может иметь отрицательную величину, означающую, что предприятием получены убытки | Маржа имеет ограничения по суммам дохода, не может достигать неограниченного уровня или размера 100% |

Понятия маржинальность и маржа

Маржа и маржинальность – это понятия, обозначающие один и тот же показатель, а точнее, рентабельность продаж.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Маржа представляет собой финансовый результат, выявленный в результате уменьшения стоимости готовой продукции на произведенные на ее изготовления затраты.

Зачастую под маржей подразумевают прибыль. Однако, подобное сравнение не уместно, так как доход предприятия – это не только разница между себестоимостью продукции и ее ценой, но и другие составляющие. Скорее всего, маржинальность можно сравнить с коэффициентом прибыльности, который определяется путем выявления дохода предприятия с рубля затрат на изготовление продукта.

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Пример использования маржи и наценки

Сначала определимся с наценкой. Известно, что для рекламы нового товара потребуется 52 500 руб. (700 $ или 20 300 грн.). Также в расходы войдет зарплата промоутеров и торговых представителей. Ее величина за месяц – 112 500 руб. (1 500 $ или 43 500 грн.).

Компания закупила 100 единиц техники. Весь товар в течение месяца должен быть продан, в противном случае переменная часть оплаты труда будет уменьшена.

Для первого месяца нам нужно покрыть хотя бы эти расходы. В дальнейшем, на данную категорию товаров будет отнесена часть других постоянных издержек (аренда торгового зала, зарплата административно-управленческого персонала и др.). Планируемая прибыль – 2 625 руб. (35 $ или 1 015 грн.) с каждой единицы проданного товара.

Таким образом, прогнозируемая наценка: 2200+35*100=427 500 руб. (5 700 $ или 165 300 грн.).

На каждое изделие наценка составит: 5700/100=4 275 руб. (57 $ или 1 653 грн.).

Следовательно, отпускная цена будет равна 13 275 руб. (177 $ или 5 133 грн.) (120+57).

Предположим, план по продажам был выполнен. Теперь рассчитаем валовую маржу:

ВM=(177*100-120*100)/17700*100%=32,20% (норма для торговли – 20-40%).

Маржинальный доход составил 1 162 500 руб. (15 500 $ или 449 500 грн.) (17700-2200).

И, наконец, маржа прибыли: 35*100/17700*100%=19,77%. Очень неплохое значение.

Если же добавить постоянные издержки в сумме 60 000 руб. (800 $ или 23 200 грн.), но уменьшить расходы на рекламу до 26 250 руб. (350 $ или 10 150 грн.), то картина будет такая:

МД=17700-350-1500=1 188 750 руб. (15 850 $ или 459 650 грн.).

Чистая прибыль=17700-12000-800-350-1500=228 750 руб. (3 050 $ или 88 450 грн.).

МП=3050/17700*100%=17,23%.

Как видите, структура издержек (постоянные или переменные) на размер маржи прибыли не влияет. А вот маржинальный доход увеличивается при сокращении переменных затрат. Для чего нужен этот анализ?

Дело в том, что постоянные затраты сложнее регулировать. Переехать в другой офис, или сократить работников – крайние меры, которые принимаются, когда положение компании серьезно ухудшается.

Переменные издержки легче варьировать. Согласитесь, бюджет расходов на рекламу можно отрегулировать таким образом, чтобы сэкономить и при этом получить качественный рекламный продукт. То же касается и бонусов – их можно увеличивать или уменьшать в зависимости от объема продаж, и это нормальная практика.

Заключение

Конечно, маржинальная торговля — это полезный инструмент для тех, кто хочет заняться трейдингом на Форексе, имея ограниченный стартовый капитал. При правильном использовании торговля с заемными средствами способствует быстрому росту прибыли и дает больше возможностей для диверсификации портфеля.

Этот метод торговли может также усилить убытки и включает дополнительные риски. Таким образом, делаем вывод, что без знания особенностей Форекса, дополнительного обучения и обкатки на симуляторе на реальный рынок выходить нельзя.

Слишком высок риск слить все деньги. Что касается криптовалют и других волатильных инструментов, как, например, металлы, сюда могут соваться только опытные трейдеры, которые в целом имеют хороший уровень и успешную статистику.

Кстати, будет интересно узнать, нравится ли вам Форекс, любите ли вы торговать на заемные средства и какое ваше любимое кредитное плечо.