Сложная ситуация: вычеты больше доходов. как заполнить 6-ндфл?

Содержание:

- Что такое код вычета 503?

- Документы на вычет. Код 127

- Общая информация

- Что нужно сделать, чтобы получить стандартный вычет

- Двойной вычет на ребенка

- Коды налоговых вычетов: официальная таблица

- Что писать в строке 311

- Цели применения льгот по НДФЛ

- Алименты высчитываются с начисленной зарплаты или после вычета НДФЛ

- Стандартные коды вычетов и их расшифровка

- Субсидии

- Как еще можно использовать вычет

- Причины отказа в получении налогового вычета

Что такое код вычета 503?

Мы часто слышим про такие понятия как «налоговый вычет», «налог на добавленную стоимость» и т.д. Код вычета также относится к теме налогового регулирования деятельности населения, а именно — к стандартной справке 2-НДФЛ.

В 2021 году никаких значительных поправок в налоговый кодекс РФ внесено не было. Поэтому объяснение тому, что значит код вычета 503 в справке 2-НДФЛ, по-прежнему дается в ст. 217 НК РФ. Согласно данному положению, определенная сумма с любого дохода налоговых резидентов и нерезидентов на территории России должна «уходить» в налоговый бюджет страны.

Даже сама аббревиатура, НДФЛ, означает «налог на доход физических лиц». Для резидентов, т.е. постоянно проживающих в России граждан страны и иностранных граждан с ВНЖ, установлена ставка в 13%, для нерезидентов — 30%.

Согласно законодательству РФ, все граждане обязаны не только стабильно выплачивать налоги, но также заполнять соответствующую документацию: например, документ по форме 2-НДФЛ или налоговую декларацию по форме 3-НДФЛ. Первое требуется чаще всего для получения услуг: кредита в банке, различных субсидий от государства, грантов и т.д. Заполняется справка 2-НДФЛ только работодателем с заверением документа уполномоченными лицами — главбухом и руководителем предприятия.

Декларация 3-НДФЛ заполняется физическим лицом полностью самостоятельно, документ требуется при выставлении своей кандидатуры на пост депутата или иного госслужащего, а также при ежегодной уплате налогов в ИФНС на имущество (или иных налогов). Код вычета 503 указывается как в справке 2-НДФЛ, так и в налоговой декларации 3-НДФЛ. Разница лишь в том, что первый документ полностью заполняет работодатель, а второй — само физическое лицо.

Помимо 503, встречается также код вычета 501 в справке 2-НДФЛ или в декларации, коды 129 и т.д. В соответствии с Приказом ФНС от 10 сентября 2015 г. N ММВ-7-11/387@, значение 503 означает вычет из суммы материальной помощи, оказываемой работодателями своим сотрудникам, а также бывшим сотрудникам, уволившимся по причине выхода на пенсию, по возрасту либо по инвалидности. Подробности регламентирования порядка выдачи мат. помощи отражены в п. 28 ст. 217 НК РФ.

Справка: Код 503 всегда тесно связан с кодом 2760, обозначающим ту самую материальную помощь в виде дополнительного дохода физического лица.

Если говорить простыми словами, код 503 означает, что указанная в соответствующем столбце сумма не учитывается при подсчете налогового сбора, т.к. она попадает в облагаемую налогом сумму. То есть работодатель до определенного предела может выдавать своим сотрудникам материальную помощь, при этом выданная сумма не будет облагаться налогом.

Таким образом достигается компромисс между государством, гражданами и коммерческими компаниями: налог присутствует, если допустимо его ставить, но если взимание налога становится похожим на грабеж — вводятся специальные условия с возможностью получения льготного налогообложения.

Пример использования

Согласно ст. 217 НК РФ, максимальный размер налогового вычета по материальной помощи — 4000 рублей в финансовый год. Это значит, что при выплате сотруднику ровно 4000 рублей или меньшей суммы, доход не будет облагаться налогом. А вот если превысить лимит, вся сумма превышения будет облагаться стандартным для налоговых резидентов 13% налогом.

Пример: Ивану была выплачена мат. помощь в размере 9000 рублей. Соответственно, налогом будет облагаться только сумма в размере 5000 рублей (9000 — максимальная сумма вычета в размере 4000 рублей = 5000 рублей). Далее, из этих 5000 высчитывается сумма налога по ставке 13%: 5000 х 0,13 = 650 рублей. Именно эту сумму работодатель и должен отправить в налоговые органы с учетом произведенного вычета.

Где указывается код?

В налоговой декларации и справке 2-НДФЛ код обозначается в столбце под названием «Код вычета». Помните, что код 503 может стоять только в той строке, в которой имеется код дохода «2760». В самой правой ячейке той же строки, в столбце «сумма вычета», можно узнать, сколько именно из суммы материальной помощи было учтено в вычете.

Например, в сумме дохода 2760 может быть указано 10 000 рублей, а в сумме вычета — 4000 рублей. Это значит, что только оставшиеся 6000 рублей материальной помощи будут облагаться налогом.

Документы на вычет. Код 127

Коды налогового вычета 126 и 127 похожи, поэтому имеют схожий набор документов. Однако для последнего он будет несколько шире.

Если работник имеет двоих детей, не достигший восемнадцати лет или же обучающихся на дневной форме, он должен предоставить следующие документы:

- Личное заявление. В одно можно вписать сразу обоих детей.

- Свидетельство о рождении обоих детей, а также их копии. Стоит отметить, что даже если ребенок уже имеет паспорт, предоставляется именно свидетельство, так как именно в этом документе есть информации о родителях.

- Справка по форме 2-НДФЛ, если работник устраивается на работу.

Также стоит отметить, что если первый ребенок уже не подходит под категорию лиц, на которые предоставляется вычет, то свидетельство на него все равно нужно принести. Это подтверждает тот факт, что ребенок, на которого используется код 127, является вторым.

Общая информация

Налоговым вычетом называют своеобразную льготу для сотрудника. Примечательно, что существует несколько видов. Наиболее популярны личные вычеты и на детей. К первым относятся небольшие суммы, которые не облагаются налогом и на которые имеют право участники войн, а также инвалиды первой и второй группы.

Ко второй обширной группе можно отнести те суммы, которые не облагаются по ставке тринадцати процентов из-за того, что сотрудник имеет детей. Здесь классификация достаточно масштабна, так как на код вычета влияет все, от наличия второго родителя и до того, каким по счету является ребенок.

Кодов стало больше, так как один вычет получил по два кода в зависимости от того, кому он предоставляется. До 26.12.2016 г. такого разделения не было.

- Например , в скорректированном перечне вычет на первого ребенка имеет два кода: — код 126 присвоен вычету на ребенка, предоставляемому родителю, его мужу или жене, усыновителю;

- — кодом 130 обозначен тот же вычет, но уже предоставляемый опекуну, попечителю, приемному родителю, его супругу или супруге.

Разделение кодов потребовалось, потому что с 2021 года размер вычета на ребенка-инвалида стал различаться в зависимости от того, кому он предоставляется. Если родителю, его мужу или жене, усыновителю, то 12 тыс. руб. Если же приемному родителю, его супругу, опекуну, попечителю, то 6 тыс. руб.

Таким же образом меняется и величина вычета на учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, если он инвалид I или II группы.

Что нужно сделать, чтобы получить стандартный вычет

Чтобы подтвердить право на получение стандартного вычета, нужно документы предоставить по месту работы, в бухгалтерию, это и будет основание для применения вычета.

Родителя для этого предоставляют копии свидетельств о рождении всех детей, копия страницы паспорта с записью о детях, а также заявление.

Супруг родителя также имеет на это право, например, в случае, если вдова вышла замуж повторно, она утрачивает право на получение вычета в двойном размере, но право на вычет в обычном размере автоматически получает ее супруг. Для него, чтобы подтвердить его, нужно предоставить такие документы: копия свидетельства о рождении и документ, подтверждающий брак.

Приемные родители, опекуны и усыновители подтверждают факт соответствующими документами – удостоверением приемного родителя, справкой об усыновлении или документом из органов опеки.

Если ребенок достиг 18-летнего возраста, но учится очно, то в бухгалтерию ежегодно нужно будет предъявлять справку из вуза о том, что он действительно учится.

Для получения вычета на ребенка инвалида нужно предъявить справку об установлении инвалидности.

Заявление пишется только раз, когда документы на вычет подаются впервые. Повторно его нужно будет писать только, если изменились основания, по которым вычет предоставляется.

Может возникнуть такая ситуация, что вычетом по месту работы не воспользовались. В таком случае можно подать документы для получения вычета в налоговую инспекцию. В этот пакет входит помимо обычных документов, которые подаются в бухгалтерию, придется еще написать заявление и составить декларацию по установленной форме (3-НДФЛ).

Также придется запросить с работы справку с подтверждением дохода (2-НДФЛ). Этот пакет документов нужно подать до 30 апреля.

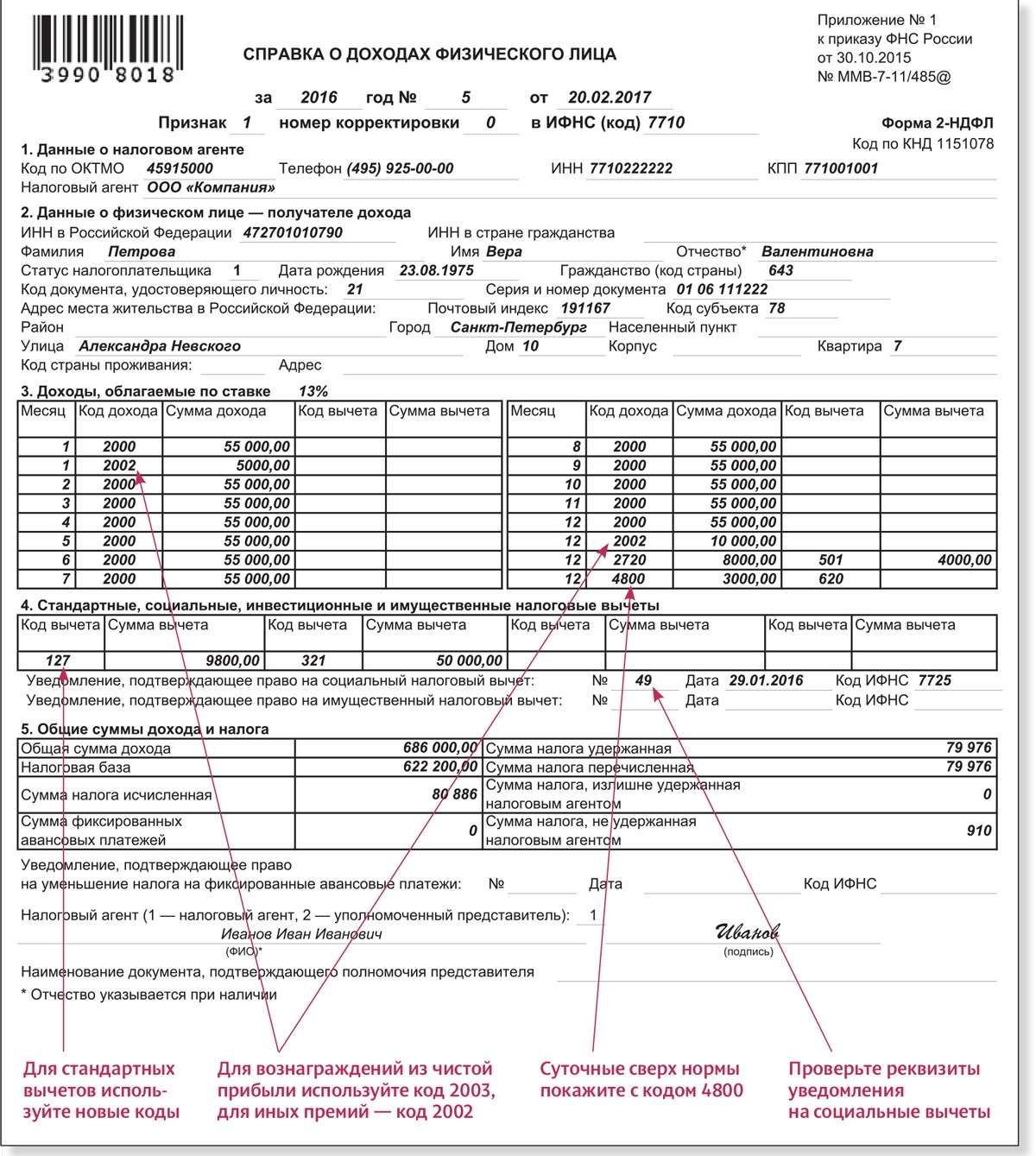

Образец заполнения справки 2-НДФЛ.

Как правильно заполнить коды вычета в справке 2-НДФЛ?

Как правильно заполнить коды вычета в справке 2-НДФЛ?

Сроки действия вычета

Вот подробный пример предоставления вычета в двойном размере. Этот вычет предоставляется единственному родителю. При этом статус законодательно не закреплен. Право на двойной вычет родитель может утратить, если он вступает в брак. Кроме этой категории, на двойной вычет имеет право один из родителей, если другой оказался в его пользу от вычета.

Но отказываться в пользу супруга не могут неработающие, находящиеся в декрете, отпуске по уходу за ребенком, состоящие в центре занятости на учете. То есть это те категории, которые не получают дохода, подлежащего обложению налогом по ставке 13%. К ним также можно отнести индивидуальный предпринимателей, не платящих этот налог.

Примеры расчетов по НДФЛ

Рассмотрим некоторые примеры расчета налогового вычета:

Пример 1. Мать-одиночка с тремя детьми. Ее заработная плата составляет 33000 рублей. Поскольку годовой доход суммарно не превышает 350000 рублей, то в течение всего года будет начисляться вычет. Для первых двух детей вычет составляет 1400 рублей на каждого, для третьего он составляет 3000 рублей. Так как она одинока, вычет удваивается.

Таким образом, получится: (33000 – 2800 – 2800 – 6000) *0,13 = 2782 рубля. Без вычета налог бы составил 4290 рублей. За счет вычета она получит на 1508 рублей больше.

Но представим дальше, она выходит замуж, и ее право на двойной вычет утрачивается. Но вместе с тем ее супруг получает право на вычет. Его зарплата составляет 40000 рублей. Тогда логичнее от вычета ему отказаться, чтобы вычет получала жена, и он сохранялся весь год.

Иначе по прошествии 8 месяцев он до конца года не будет получать вычет, поскольку его доход будет больше законодательного ограничения.

Что делать в случае переплаты по НДФЛ вы можете прочесть тут.

Пример 2. Семья с двумя детьми, один из которых инвалид. В этом случае на обоих детей положен вычет: на здорового 1400 рублей и на больного 12000 рублей. При этом один из родителей не работает, обеспечивая уход за больным ребенком, в таком случае вычет будет получать только второй родитель и в обычном размере. Его зарплата составляет 36000 рублей.

В таком случае выплата ему полагается до ноября включительно, в декабре зарплата перевалит максимально разрешенный порог. НДФЛ составит 3120 рублей, без вычета он бы составлял 4680 рублей.

Двойной вычет на ребенка

Льгота по двойному тарифу рассчитывается, если есть только один родитель (усыновитель). При этом имеется свидетельство о смерти, решение суда о признании человека без вести пропавшим, в свидетельстве о рождении не указаны данные об отце.

Пример

Женщина самостоятельно воспитывает троих детей. Самый младший из них (20 лет) учится в институте. Стандартный вычет на студента очной формы предоставляется за каждый месяц в двойном размере: 3 х 2 = 6 тыс. руб.

Если такая сотрудница вступит в брак, она потеряет право на вычет на детей в двойном размере. Увеличенная льгота вернется после расторжения союза. В данную категорию не попадают родители, которые находятся в разводе, и лишенные родительских прав. Оба инцидента не освобождают их от обязанности содержать детей.

Родители могут перераспределить «детские», то есть оформить на одного льготу по двойному тарифу. В заявлении следует указать, что второй родитель отказывается от своего права, предоставить документ из бухгалтерии о том, что льгота действительно не рассчитывается. В данном пункте речь идет именно о родителях. То есть новый муж матери не может отказаться от права на получение льготы на первого ребенка супруги.

Коды налоговых вычетов: официальная таблица

Для чего нужны коды налоговых вычетов?

Код налогового вычета — это цифровой шифр. Вычет представляет собой сумму, которую при наличии документально подтвержденных оснований можно обоснованно вычесть из налоговой базы, тем самым уменьшив не только ее, но и сумму начисляемого от этой базы налога.

Код вычета необходим при заполнении табличной части справки 2-НДФЛ, служащей:

- формой отчетности налогового агента о выплате доходов и суммах удержанного с них налога;

- формой отчетности налогового агента о неудержанном налоге с выплаченных доходов;

- документом, подтверждающим объем и виды дохода, полученного налогоплательщиком по месту работы, и величину уплаченного им НДФЛ при обращении в различные инстанции (например, на новую работу, в ИФНС, банк).

Должен ли код вычета указываться в заявлении на его получение, узнайте из образца, составленного экспертами КонсультантПлюс, получив пробный доступ к системе.

Что было изменено в перечне кодов вычетов?

Скорректированная таблица кодов вычетов сохранила основной их набор, использовавшийся в старой таблице, но вместе с тем ряд кодов из нее исключен, есть добавления новых, присутствует замена старых кодов на новые и корректировки текстов описания вычета.

В разбивке по видам вычетов изменения выглядят так:

- Стандартные коды — из них исключены коды 114–125. Вместо них введены коды 126–149. Теперь они различаются в зависимости от того, кому предоставляется вычет: родным родителям (усыновителям) или лицам, которые их заменяют.

- Уменьшающие базу согласно ст. 214.1 НК РФ (операции с ценными бумагами и финансовыми инструментами срочных сделок) — в кодах 205–207 вместо расходов по операциям с финансовыми инструментами срочных сделок теперь указываются расходы по операциям с производными финансовыми инструментами, а по кодам 209–210 отражается не убыток по операциям с финансовыми инструментами срочных сделок, а убыток по операциям с производными финансовыми инструментами. Дополнительно введен код 208, по которому отражается убыток по операциям с производными финансовыми инструментами.

- Уменьшающие налоговую базу по операциям займа ценными бумагами согласно ст. 214.4 — вместо кода 221, который использовался для отражения суммы расходов по операциям с ценными бумагами, учитываемым на индивидуальном инвестиционном счете, введены коды 225–252. Добавлены коды 250–252, уменьшающие налоговую базу по операциям, учитываемым на индивидуальном инвестиционном счете в соответствии со ст. 214.9 НК РФ.

- Из инвестиционных налоговых вычетов, предусмотренных ст. 219.1 НК РФ, исключен код 617.

Структура новой таблицы кодов вычетов

Таким образом, новая таблица кодов вычетов состоит из 14 разделов, имеющих наименования по видам вычетов, и 1 дополнительного кода 620, включающего иные виды вычетов, не перечисленные в таблице.

Последовательность разделов и нумерация кодов в них такова:

- стандартные вычеты по ст. 218 НК РФ — коды 104, 105,126–149;

- уменьшающие базу согласно ст. 214.1 НК РФ — коды 201–203, 205–210;

- уменьшающие базу согласно ст. 214.3 НК РФ — коды 211, 213;

- уменьшающие базу согласно ст. 214.4 НК РФ — коды 215–220; 222–241;

- уменьшающие базу согласно ст. 214.9 НК РФ — коды 250–252;

- имущественные вычеты по ст. 220 НК РФ — коды 311, 312;

- социальные по подп. 2 п. 1 ст. 219 НК РФ — коды 320, 321;

- социальные по подп. 3 п. 1 ст. 219 НК РФ — коды 324–326;

- социальные по подп. 4 п. 1 ст. 219 НК РФ — код 327;

- социальные по подп. 5 п. 1 ст. 219 НК РФ — коды 328;

- профессиональные вычеты по ст. 221 НК РФ — коды 403–405;

- вычеты по необлагаемым доходам по ст. 217 НК РФ — коды 501–510;

- уменьшающие базу согласно ст. 214 НК РФ — код 601;

- инвестиционные вычеты по ст. 219.1 НК РФ — код 618;

- иные вычеты — код 620.

Таблица завершается 5 примечаниями, отсылающими к реквизитам документов, на основании которых следует применять социальные вычеты и вычеты с кодами 509 и 510 по необлагаемым доходам.

Что писать в строке 311

Код 311 используется налоговым агентом при заполнении на работника справки 2 НДФЛ, если в течение отчетного года сотруднику предоставлялся имущественный вычет. В разделе 4 справки 2 НДФЛ проставляется код вычета, а рядом общая сумма предоставленной льготы по нему.

Внизу необходимо внести реквизиты документа подтверждения, выданного ИФНС работнику и предъявленного им своему работодателю. Реквизиты включают номер документа, дату его выдачи, а также код ИФНС, осуществившей его выдачу.

Вам будет интересно:

Как получить СНИЛС физическому лицу и зачем он нужен

Нужно помнить, что если вычет предоставляется на основании подтверждения работодателем с даты, стоящей на документе. Если документ датирован февралем, то использование имущественного вычета по данному бланку в январе не допускается.

Рассмотрим на примере.

Иванов И. И. в марте 2020 года предоставил своему работодателю подтверждение №49 от 15 марта 2020 года на право применение имущественного в связи с покупкой жилья общей суммой 1500,00 млн. рублей.

Его зарплата за январь февраль составила 45,00 тыс. рублей, март — декабрь 210,00 тыс. рублей.

Рассчитаем имущественный вычет Иванова И.И. за 2020 год.

Общая сумма дохода за 2020 году в компании составит 255,00 тыс. рублей.

Так как подтверждение было выдано работнику ИФНС в марте, начать применять вычет он имеет право только с марта. 210,00 тыс. рублей не превышает 1500,00 тыс. рублей заявленных в Подтверждении ИФНС, поэтому вся эта сумма (210,00 тыс рублей) является имущественным вычетом.

В справке 2 НДФЛ работодатель в разделе 4 отразит следующее:

код 311 210000, и указать, например, “Подтверждение №49 от 15 марта 2020 года от ИФНС 4401”.

На основании справки 2-НДФЛ работник при заполнении декларации 3 НДФЛ листа Д1 отражает:

- Строка 120 (пункт 1.12) — общая сумма вычета, в нашем примере это 1500000 руб.;

- Строка 180 (пункт 2.5) — сумма предоставленного вычета по справке, в нашем примере это 210000 руб.

- Строка 230 (пункт 2.10) — сумма вычета, переходящая на следующий год, в примере это 1500000-210000=1290000 руб.

Цели применения льгот по НДФЛ

Вычеты по своей сути являются освобождением части доходов физлица от взимания подоходного налога. Ими на добровольной основе может воспользоваться каждый гражданин, имеющий ребенка, на основании положений ст. 218 НК РФ.

Инициировать применение подобной льготы должен сам сотрудник посредством подачи заявления в расчетный отдел (бухгалтерию) компании. Бухгалтер, в свою очередь, обязан учесть при расчете облагаемого дохода волеизъявление работника.

ОБРАТИТЕ ВНИМАНИЕ! Без наличия такого обращения в автоматическом порядке указанное послабление налогоплательщику не предоставляется. Поэтому всем тем, кто имеет детей и соответствующее право на льготу, желательно при поступлении на работу подать заявление о предоставлении детских вычетов

Льгота на детей, как правило, реализуется в течение налогового периода у работодателя. Однако работник, не обратившийся за ней в течение года, может по окончании налогового периода (того же самого года) самостоятельно составить декларацию, приложить копии документов и заявление и передать их в местное отделение ФНС.

ВАЖНО! Таким образом он может получить вычеты только за последние 3 года, предшествующие обращению. Налоговики обязаны рассмотреть заявление в течение установленного законодательством срока

Если вопросов у контролеров не возникнет, налогоплательщику вернут излишне уплаченный налог

Налоговики обязаны рассмотреть заявление в течение установленного законодательством срока. Если вопросов у контролеров не возникнет, налогоплательщику вернут излишне уплаченный налог.

Алименты высчитываются с начисленной зарплаты или после вычета НДФЛ

Когда родители не могут договориться в добровольном порядке о содержании несовершеннолетних детей, следует обращаться в судебные инстанции. Для этого составляется исковое заявление.

Перечисление вознаграждений на детей, как правило, присуждается бывшей супруге в процентном отношении к заработку, также может быть определена фиксированная ставка согласно прожиточному минимуму, установленный для района проживания малыша.

В каждой конкретной ситуации судебные власти назначают размер выплат согласно финансовому положению ответчика.

Не всегда есть возможность получить справку 2 и собрать весь пакет требуемых документов, ввиду ряда причин:

- У родителя нет постоянного места работы;

- не стабильная заработная плата.

В таком случае, можно представить не декларацию 2 НДФЛ, а справку на фирменном бланке компании, составленную в произвольной форме. Она заверяется руководителем, главбухом, подписи необходимо расшифровать, а также круглой печатью организации.

Справка о начисленных и удержанных вознаграждениях в пользу ребенка:

Стандартные коды вычетов и их расшифровка

Итак, новый диапазон стандартных вычетов на детей. Рассмотрим подробнее новые коды и их расшифровки.

Код вычета 126 – отражает вычет, произведенный на первого ребенка, который еще не достиг совершеннолетия, также на детей, обучающихся очно, либо аспирантов, ординаторов, интернов, курсантов, которым не исполнилось 24 года. Предоставляется родителю или его супругу, усыновителю, на попечении которых этот ребенок. Сумма вычета 1400 рублей.

Код вычета 127 в справке 2-НДФЛ – отражает вычет, предоставляемый на второго ребенка (несовершеннолетнего), также на детей, обучающихся очно, либо аспирантов, ординаторов, интернов, курсантов, которым нет 24 года. Предоставляется родителю или его супругу, усыновителю, на попечении которого этот ребенок. Заменил 115 код вычета в справке 2-НДФЛ в новом году. Сумма вычета 1400 рублей.

Код 128 – отражает вычет, производимый на третьего (и следующего) ребенка, не достигшего совершеннолетия, также на детей до 24 лет, если они являются студентами очного отделения, обучаются в ординатуре, аспирантуре, интернатуре или являются курсантами. Предоставляется родителю или его супругу, усыновителю, на попечении которого пребывает ребенок. Вычет будет 3000 рублей.

Код 129 – вычет на ребенка, имеющего группу инвалидности, а также на детей до 24 лет, если они – студенты очного отделения, обучаются в ординатуре, аспирантуре, интернатуре или являются курсантами. Предоставляется родителю или супругу родителя, усыновителю, на попечении которого находится ребенок. Вычет — 12000 рублей.

Код 130, 131, 132, 133 – отражает вычет, предоставляемый на первого, второго, третьего и последующего несовершеннолетнего ребенка, на ребенка с группой инвалидности, также на детей до 24 лет, если они – студенты очного отделения, обучаются в ординатуре, аспирантуре, интернатуре или являются курсантами. Предоставляется приемному родителю, попечителю опекуну, либо супругу приемного родителя, опекуна, попечителя. Код вычета 126 используется гораздо чаще 130.

Код 134 – двойной вычет на первенца, который не достиг совершеннолетия, также на детей до 24 лет, если они – студенты очного отделения, обучаются в ординатуре, аспирантуре, интернатуре или являются курсантами. Предоставляется родителю или усыновителю, если он является единственным. Вычет рассчитывается в сумме 2800 рублей.

Код 135 — произведенный двойной вычет на первенца, не достигшего совершеннолетия, также на детей до 24 лет, если они – студенты очного отделения, обучаются в ординатуре, аспирантуре, интернатуре или являются курсантами. Предоставляется приемному родителю (попечителю или опекуну), если он является единственным. Сумма вычета 2800 рублей.

Код 136 — отражает вычет (двойной) на второго ребенка (несовершеннолетнего), также на детей до 24 лет, если они – студенты очного отделения, обучаются в ординатуре, аспирантуре, интернатуре или являются курсантами. Предоставляется родителю (усыновителю), если он является единственным. Вычет составит 2800 рублей.

Код 137 — отражает произведенный вычет (двойной) на второго ребенка, который еще несовершеннолетний, также на детей до 24 лет, если они – студенты очного отделения, обучаются в ординатуре, аспирантуре, интернатуре или являются курсантами. Предоставляется приемному родителю, попечителю или опекуну, если он является единственным. Вычет — 2800 рублей.

Код 138 — вычет двойной на третьего (следующего) не достигшего совершеннолетия ребенка, также на детей до 24 лет, если они – студенты очного отделения, обучаются в ординатуре, аспирантуре, интернатуре или являются курсантами. Предоставляется родителю или усыновителю, если он является единственным. Сумма вычета 6000 рублей.

Код 139 — двойной вычет на третьего (и каждого последующего) ребенка, который является несовершеннолетним, также на детей до 24 лет, если они – студенты очного отделения, обучаются в ординатуре, аспирантуре, интернатуре или являются курсантами. Предоставляется приемному родителю, попечителю, если он является единственным. Вычет — 6000 рублей.

Это еще не вся расшифровка кодов вычета в справке 2-НДФЛ.

Коды с 140-го по 149-й — вычеты в двойном размере, предоставляемые на первого, второго, третьего несовершеннолетнего ребенка, или имеющего группу инвалидности, также на детей до 24 лет, если они – студенты очного отделения, обучаются в ординатуре, аспирантуре, интернатуре или являются курсантами. Предоставляется родителю или приемному родителю (одному на выбор) при наличии заявления от второго родителя или родителя, который является приемным, об отказе от оформления налогового вычета.

Из данной статьи мы узнали о введении новых кодов налогового вычета в справке 2-НДФЛ.

Субсидии

Удержание алиментов и перечисление их взыскателю Если в исполнительном документе не указывается сумма алиментов или их фиксированный размер, что определен в соответствии с прожиточным минимумом, то рассчитываются они следующим образом:

- На 1 ребенка — ¼ дохода плательщика.

- На 2 детей — 1/3 дохода.

- На 3 детей и больше — ½ дохода.

Общий размер алиментных выплат не должен превышать 70% от суммы дохода плательщика за вычетом НДФЛ. В соответствии с законодательством, работодатель обязан перечислить алименты получателю в течение трех рабочих дней с момента выплаты работнику зарплаты или другой суммы, с которой они могут быть удержаны.

Алименты на ребенка Место регистрации Каков срок действия справки 2 ндфл при предоставлении в суд для начисления алиментов.читать ответы (1) Теги: Срок действия справки Установленный законом срок Срок действия Взял справку 2 ндфл зарплатой 15000 на алименты пришло письмо от пристава на работу на алименты а бугалтер заявляет что будет не от 15000 алименты а от 18000 платить алименты разве это правомерно?читать ответы (2) Теги: Заработная плата Взять справку Я очень много должен по алиментам, судебный пристав сказал принести справку 2 НДФЛ и долг пересчитаем! Той фирмы где я работал уже нетчитать ответы (1) Теги: Судебные приставы Сделать запрос Нужна ли справка 2 НДФЛ от бывшего супруга для подачи на алименты через суд?читать ответы (1) Теги: Нужна ли справка Бывшие супруги Подача на алименты У моего сына и сожительницы общий ребенок, она подаёт на алименты и требует справку 2 ндфл.

Семейное право Алименты считаются до или после удержания НДФЛ? Законодательство РФ обязывает каждого родителя обеспечивать своих детей, пока они не достигнут совершеннолетия. Если ребенок проживает только с матерью или только с отцом, то другой должен оказывать материальную помощь на его содержание. В действительности дети чаще всего остаются жить с мамой, поэтому платит алименты отец. Получатели алиментов нередко задаются вопросом, являются ли получаемые ими алименты доходом, алименты удерживаются до начисления НДЛФ или после.

НДЛФ — это налог, которым облагаются доходы физических лиц. Его величина составляет 13% и удерживается из официального дохода плательщика налогов.

Также по теме: Как проходит суд по алиментам?

Выплаты, которые являются алиментами в соответствии с Семейным кодексом РФ, не облагаются НДФЛ. Несмотря на это, в нестандартных ситуациях бухгалтера озадачены проблемой.

В соответствии с законодательством РФ 2021, сначала удерживаются суммы в погашение долгов первой очереди. К ним относится алименты и следующие требования:

- По возмещению причиненного здоровью вреда.

- По возмещению вреда в связи со смертью кормильца.

- По возмещению ущерба, который был причинен преступлением.

- О компенсации морального вреда.

На втором плане находятся требования, связанные с платежами в бюджет. Затем осуществляются все остальные удержания

При этом важно учитывать, что при взыскании алиментов на несовершеннолетних детей и иных требований первой очереди, общий размер удержания не может превышать 70% от зарплаты и других доходов должника. В иных случаях можно удержать не более 50%

Как еще можно использовать вычет

При расчете вычета не учитывают средства государственной поддержки. Например, материнский капитал, военную ипотеку или жилищные сертификаты от региональной администрации. Такая госпомощь не отражается на налогооблагаемой базе. А средства, потраченные на отделку жилья, можно включить в сумму лимита до 2 млн руб. Но для этого должны быть соблюдены определенные нюансы:

- если жилье выкуплено у застройщика, а в тексте договора купли-продажи указано, что продана незавершенная строительством жилплощадь;

- в тексте договора на покупку указано, что реализуемая жилплощадь продается без отделки.

Если в тексте договора будет указан пункт, что в квартире нет ремонта, а не отделки, то в вычете могут отказать. Для налоговой службы ремонт и отделка не синонимы

Поэтому важно соблюдать такую формулировку

Покупатель квартиры может включить в имущественный вычет такие расходы на отделку:

- материалы для ремонта;

- оплату работы строительной бригады;

- оплату за составление сметы и проекта отделочных работ.

Четкого перечня в законодательстве нет, но понесенные расходы должны быть соответствующими по смыслу. Затраты, которые не относятся напрямую к отделочным работам могут не включить в сумму имущественного вычета. Одобрят расходы на:

- установку и демонтаж окон и дверей;

- монтаж напольных покрытий, кафеля, кухни, потолков, ванной;

- покраску или оклейку обоями стен и потолков;

- прокладку систем коммуникаций — водопровода, отопительных систем, электропроводу.

Для подтверждения расходов подойдут чеки, акты, квитанции, платежные поручения, где четко указано, за что произведена оплата. Вы можете включить в расходы материалы, даже если все работы по ремонту и установке проводили самостоятельно. Материалы можно указать любые — двери, окна, грунтовку, обои. А вот дрель, кондиционер или цену на кухонный гарнитур включить в вычет не получится.

Включить сумму отделки можно не в вычет на оформление квартиры, а другой период. Если в этом году начисленная сумма налога меньше, чем вычет, то остаток можно перенести на следующий и так до тех пор, пока не будет возвращена вся допустимая сумма.

Причины отказа в получении налогового вычета

Надо сказать, что превалирующее число отказов приходится на социальные и имущественные льготы. Однако есть перечень причин, по которым могут отказать и инвалидам в выплате стандартного вычета:

- неполный список документов;

- отсутствие подписи лица;

- подача заявления в отделение инспекции не по месту постоянной регистрации.

Как ускорить получение налогового возмещения? К сожалению, определенного алгоритма для этого нет – все зависит от загруженности налоговой службы. Остается сделать все зависящее от себя, чтобы не затягивать этот процесс – подготовить номер банковского счета, правильно заполнить заявление и предоставить нужные документы, чтобы не получить по истечении трех месяцев проверки отказ.