Служебная командировка

Содержание:

- Признаки командировки

- Что такое командировка

- Что такое служебная командировка: понятие по ТК РФ

- Заполнение приказа по форме Т-9

- Документальное оформление

- Можно ли отказаться

- Отчет

- Авансовый отчет о командировачных расходах – на что обратить внимание

- Однодневная командировка: оформление документов, 2020 год

- Влияние командировки работника на налоги

- Что учесть и как оформить?

- Командировочные документы

- Структура положения о командировках

- Направление в командировку

Признаки командировки

1) Минимальный срок длительности командировки – один рабочий день. Даже если работник справился с выполнением своих рабочих обязанностей за  несколько часов, он не обязан возвращаться в офис на оставшуюся половину дня. Максимальный срок нахождения в командировке – 40 дней. Время нахождения в пути сюда не засчитывается. 2) Все расходы, которые несет работник для исполнения своих обязанностей в другом городе, оплачивает работодатель за счет компании: проезд всеми видами транспорта, кроме такси, питание, проживание, прочие текущие расходы, в которых нуждается сотрудник.

несколько часов, он не обязан возвращаться в офис на оставшуюся половину дня. Максимальный срок нахождения в командировке – 40 дней. Время нахождения в пути сюда не засчитывается. 2) Все расходы, которые несет работник для исполнения своих обязанностей в другом городе, оплачивает работодатель за счет компании: проезд всеми видами транспорта, кроме такси, питание, проживание, прочие текущие расходы, в которых нуждается сотрудник.

Для подтверждения целевого использования средств фирмы, работник должен предоставить для отчетности все платежные документы и квитанции.

Деньги, которые компания выделила на питание и бытовые потребности сотрудника в командировке, отчету не подлежат, так как это – суточные, минимальный размер которых закреплен на законодательном уровне. 3) Существуют некоторые ограничения относительно круга лиц, которых можно отправлять в командировку. Так, запрещено отправлять в командировку беременных сотрудников. Этот же запрет действует относительно несовершеннолетних лиц, если они не творческие работники СМИ, кинематографии, театров, цирка или профессиональные спортсмены. Сотрудников, у которых есть дети до 3 лет или неработоспособные члены семьи ездят в командировки исключительно по своему желанию и всегда имеют право отказаться. 4) На лиц, находящихся в командировке, распространяется такой же рабочий график, как и на обычном месте работы. При этом за сотрудниками сохраняется положенная им заработная плата и прочие выплаты.

Что такое командировка

Некоторые виды работ могут быть связаны с необходимостью для сотрудников совершать дальние или близкие поездки, имеющие непосредственную связь с выполнением основных трудовых обязанностей. По , служебная командировка — это любой выезд работника в рабочее время за пределы предприятия, связанный с выполнением трудовых задач. Минимальный срок служебной командировки может составлять один рабочий день, а вот максимум не ограничен. Длительность командировки определяется необходимостью выполнить поставленную задачу с учетом ее сложности и объема. Оформлять отъезд сотрудников в командировки работодатель должен официально, заранее определяя их цели и задачи.

В долговременных командировках, связанных с выездом за пределы родного населенного пункта, сотрудникам полагаются суточные — дополнительные средства на проживание. Также они могут рассчитывать на компенсацию транспортных расходов и оплату найма жилья.

Важно понять отличия командировки от работы, выполнение которой связано с постоянными разъездами. Представим сходства и различия в виде таблицы:

| Признаки |

Командировка |

Работа разъездного характера |

|---|---|---|

| Количество поездок |

Разовые, до нескольких раз в год. |

Постоянные. |

| Регулирующие нормы ТК РФ |

— . |

Часть 2 (в сфере заключения трудового договора); . |

| Регион поездок |

Любой. |

Любой, прописывается в трудовом договоре. |

| Характер работы |

Выполнение конкретных отдельных задач или поручений работодателя. |

Осуществление основных трудовых обязанностей. |

| Оплата |

Из расчета среднедневного заработка. |

Оклад, ставка (условия содержит трудовой договор). |

| Оформление |

Специальный приказ (распоряжение) руководителя. |

Порядок регулируется работодателем в локальных нормативных актах. |

| Возмещение расходов при поездке |

|

|

| Варианты возмещения расходов |

В соответствии с подтверждающими документами, приложенными к авансовому отчету. |

По локальным нормативным актам:

|

| Оправдательные документы |

|

В соответствии с локальными нормативными актами либо авансовый отчет. |

Что такое служебная командировка: понятие по ТК РФ

Служебная командировка — это инициированная нанимателем поездка работника предприятия в другой регион или населенный пункт на конкретный установленный срок для выполнения поставленной руководством задачи. По факту наемный сотрудник едет со своего рабочего места, указанного в трудовом соглашении, в другой город или поселок. На время поездки ему законодательно определены гарантии и компенсации, которые возлагаются на нанимателя.

Условия командировок для сотрудников регламентированы трудовым законодательством. Первые изменения были внесены более 5 лет назад, а 2 года назад они были окончательно зафиксированы. До внесения изменений все нюансы, связанные с оформлением командировок и связанных с ними гарантий и выплат были в ведении внебюджетных фондов. Теперь они находятся в ведении налоговых органов.

Именно с этого момента были установлены четкие суммы выплат и компенсаций, при превышении которых сверхнормативные средства облагаются налогами.

Регламент выплат теперь прописан в Налоговом кодексе России (статья №217).

При этом при оформлении командировок нанимателю следует учитывать основные требования Трудового кодекса, в том числе касаемо компенсации работнику понесенных им затрат, связанных с поездкой, так как направление его в служебную командировку не должно ухудшать его материального состояния.

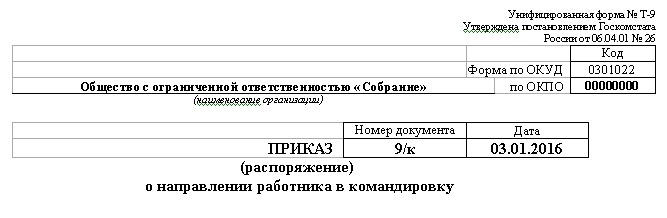

Заполнение приказа по форме Т-9

Часть 1

Условно форму Т-9 можно поделить на 3 части. Первое, что нужно указать в приказе на командировку: наименование компании с указанием ее организационно-правового статуса (ИП, ООО, ЗАО, ОАО). Затем в приказ вписывается код ОКПО (берется он из правоустанавливающих документов), номер приказа по внутреннему документообороту, а также дата его заполнения.

Часть 2

Вторая часть данного документа включает в себя основные сведения. Здесь необходимо вписать личную информацию о сотруднике: ФИО (полностью), его табельный номер, должность и структурное подразделение (отдел), к которому он относится. Далее пишется место назначения (страна и город), срок командировки (в календарных днях) с указанием даты ее начала и окончания.

Обращайте внимание на подсчёт дней

При оформлении формы Т-9 важно правильно подсчитать командировочные дни – поездка должна быть рассчитана со дня отъезда на день приезда. То есть, в том случае, если по проездному документу время отправления 23:45, этот день необходимо включить в срок командировки (то же самое касается дня приезда)

Если командировочный приезжает ночью в 00:05 – этот день также должен быть включен в поездку.

Часть 3

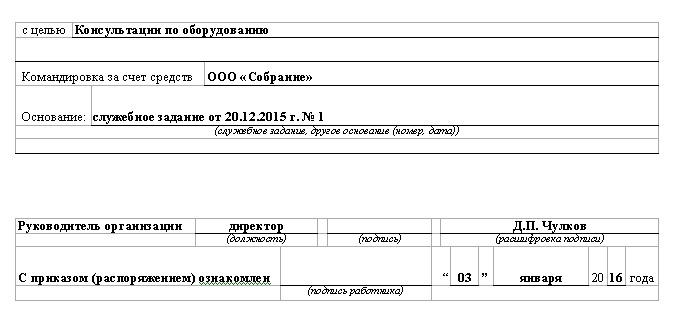

В третьем разделе нужно обозначить цель командировки и обязательно прописать за чей счет она будет оплачена.

Цели поездки можно условно поделить на два вида.

Общие цели:

- закупка сырья, оборудования, материалов для деятельности организации;

- переговоры с партнерами, заключение новых сделок, договоров, контрактов;

- личное участие представителя компании в спорных переговорах;

- поиск новых поставщиков и знакомство с новыми рынками сбыта;

- получение новых умений, знаний и навыков, научные изыскания.

Узконаправленные цели

- контроль за работой филиала, структурного подразделения;

- обучение молодых специалистов;

- ремонт и обслуживание техники и оборудования в филиалах и структурных подразделениях.

Чуть ниже после строк о целях и оплаты поездки нужно внести ссылку на документ, который послужил основанием для командировки. После того, как приказ оформлен по всем правилам, его нужно предоставить на подпись директору организации. В самую последнюю очередь форму Т-9 о командировке должен подписать и сам сотрудник, направляемый в служебную поездку. Напротив его подписи ставится дата создания приказа.

Документальное оформление

Локальный внутренний документ, рекомендуемый для предприятий и предпринимателей ведущими редакторами и аудиторами – разработанное «Положение о командировках»

В документе важно прописать размер суточных, документооборот, за сколько дней до командировки выдаются командировочные в части аванса. Формально аванс на приобретение транспортных билетов может быть выдан сразу после создания приказа

Начиная с 08.01.2015 командировочное удостоверение, служебное задание и отчёт по командировке являются необязательными документами. Поездка регламентируется приказом руководителя и авансовым отчётом, что требует пристального внимания и чёткости при оформлении.

Приказ о командировке

Документальное оформление служебной поездки начинается с оформления приказа руководителя предприятия, включающего:

- ФИО и должность работника;

- цель командировки;

- срок поездки;

- населённый пункт;

- проблемы, требующие решения.

При необходимости задержки руководителем создаётся дополнительный приказ о продлении срока поездки.

Авансовый отчёт

Отражение расходов в учёте, оплата командировки и окончательный расчёт с подотчётным лицом производятся на основании авансового отчёта, который предоставляется в бухгалтерию в течение 3-х рабочих дней после прибытия. Приложениями к отчёту являются сопроводительные документы:

- транспортные билеты;

- счета, чеки и квитанции;

- комиссионные сборы;

- пошлина за получение документации;

- расходы по обмену валют;

- провоз багажа и оплата камер хранения;

- документы о проживании;

- копия загранпаспорта с отметками о пересечении границ;

- путевые листы при передвижении на автомобильном транспорте и чеки заправочных станций.

После проверки отчёта бухгалтером и утверждения руководителем перерасход денежных средств возвращается в кассу предприятия, задолженность выплачивается работнику. Если переходящая командировка, в каком месяце начислять расходы и отражать в учёте, свидетельствует дата утверждения отчёта, формирующая бухгалтерские проводки.

Можно ли отказаться

Командировка – это часть технологического процесса работы компании. Направление сотрудником для осуществления такого вида труда происходит по приказу работодателя. Необоснованный отказ от командировки может расцениваться как нарушение трудовой дисциплины с вытекающими отсюда дисциплинарными последствиями.

Но здесь следует выделить некоторые нюансы. В частности, на законодательном уровне установлен перечень лиц, которых запрещено направлять в длительные поездки за пределами основного рабочего места. Это:

- несовершеннолетние труженики (до 18 лет);

- беременные (официально уведомившие о своем положении работодателя и предоставившие соответствующий медицинский документ);

- инвалиды (1 и 2 групп инвалидности);

- ученики (принятые на предприятие по ученическому договору).

Кроме этого, присутствует категория лиц, командировать которых можно исключительно при наличии их согласия. Сюда вошли:

- матери, у которых малышам не исполнилось 3 годика;

- родителей одиночек с несовершеннолетними детьми;

- воспитывающих детей инвалидов;

- осуществляющих уход за больным родственником по медицинскому заключению;

- опекунам несовершеннолетних.

Среди уважительных причин отказа от командировок остальных тружеников являются такие:

- Болезнь. Это может быть нахождение на больничном, либо какое-то хроническое заболевание, связанное с поездкой в другую местность, нахождению во вредных или опасных условиях.

- Несчастный случай.

- Семейные обстоятельства. В эту категорию можно отнести свадьбу, похороны, необходимость устранения бытовых проблем (прорыв водопроводной трубы в доме).

Отчет

В положении следует определить порядок и сроки представления отчетов о командировке.

Форма отчета командируемого о проделанной работе не регламентируется нормативными документами. Его содержание определяется исключительно спецификой деятельности предприятия и должностными обязанностями работника. Однако имеет смысл в положении привести образец такого отчета для командируемых сотрудников, иначе зафиксировать, что отчет составляется в произвольной форме.

По возвращению командируемый сотрудник обязан составить авансовый отчет в установленный срок. Этот документ является обязательным для заполнения.

Следует установить полномочия по заполнению и проверке отдельных разделов авансового отчета, требования к прилагаемым расходным документам, порядок выдачи перерасхода и возврата неиспользованного остатка денежных средств, выданных под отчет.

Например, в положении можно учесть специфику состава предоставления подтверждающих документов, а также конкретизировать по видам:

-

билеты на проезд, страховой полис и багажный билет, прилагаемые к билету. К электронному билету на самолет необходимо приложить посадочный талон. Посадочный талон не предоставляется в случае приобретения электронного ж/д билета. Если билет для сотрудника закупает сторонняя организация, предоставляется товарный чек с указанием стоимости билета и стоимости услуг посредника (сервисный сбор) и чек;

-

если проживание в гостинице оплачивалось сотрудником за наличные (либо оплачивал клиент), то необходимо предоставить чек. При отсутствии чека гостиница выписывает счет на бланке строгой отчетности;

-

чеки или подтверждения по другим расходам, установленным к возмещению действующим положением (бензин, Интернет, телефон, ГСМ, такси и пр.);

-

авансовый отчет в установленной форме.

В некоторых случаях для возмещения перерасхода от работника требуют письменное заявление. Если такой порядок практикуется, ему необходимо придать нормативную силу путем упоминания в Положении.

Например, если работник добирался до места командирования на личном транспорте, тогда по возвращении из командировки сотрудник представляет работодателю служебную записку, в ней указывается фактический срок пребывания в командировке и прилагает оправдательные документы, которые подтверждают использование личного транспорта (путевой лист, счета, квитанции, кассовые чеки и др.)

В противном случае дополнительные права возникают у предприятия. Ст.137 ТК РФ предусмотрено при несвоевременном возврате денежных средств удержание их из заработной платы работника с его письменного согласия. В Положении необходимо разработать механизм удержания, его сроки, письменного уведомления работника, а также утвердить форму документа-основания для удержания (приказ или распоряжение).

Авансовый отчет о командировачных расходах – на что обратить внимание

В нынешних обстоятельствах упрощения процедуры по оформлению командировок авансовый отчет становится самым важным отчетом, подтверждающим расходы по состоявшемуся мероприятию (см. → Авансовый отчет АО-1. Образец заполнения).

Как и прежде после служебной поездки рабочего должно оправдать документально понесенные затраты:

- дорожные издержки в оба конца;

- услуги гостиницы или аренду другого жилья;

- суточные. Размер их утверждается организацией и прописывается в учетной политике;

- другие расходы, разрешенные работодателем.

Выплата суточных имеет еще одну немаловажную особенность. Необходимо помнить, что налогом на доходы физ. лица они не облагаются при получении их в размере ≤ 700 руб./сутки при внутренних разъездах по стране и до 2500 руб./сутки при загранпоездках. Сверх данного лимита удерживается НДФЛ.

Так как распоряжение о направлении в служебную поездку является основанием для получения денег из кассы под отчет авансом, в которые помимо заведомо известной суммы суточных включаются и суммы других предстоящих расходов, то для их примерного предварительного расчета можно утвердить некий алгоритм, помогающий производить расчет с наибольшей степенью достоверности либо обозначать авансовую сумму к выдаче на командировочные расходы в приказах на командировку. Обратите внимание, что авансовый отчет необходимо составить в течение трех дней с момента окончания командировки. К составленному авансовому отчету прикладываются подтверждающие расходы документы

Это могут быть:

К составленному авансовому отчету прикладываются подтверждающие расходы документы. Это могут быть:

- проездные билеты или маршрутная карта билета, приобретенного в электронном виде;

- багажные квитанции;

- квитанция об оплате гостиницы;

- договор аренды жилья в месте пребывания в командировке.

Так как сотрудники любой организации должны сами составлять авансовый отчет, что у многих вызывает целый ряд затруднений, то здесь можно предложить 2 варианта решения проблемы, чтобы со стороны контролирующих органов впоследствии не возникло претензий к оформлению данного оправдательного документа по командировочным расходам:

- Можно издать памятку о составлении авансовых отчетов. В памятку, кстати, можно также включить для особо нерадивых и безалаберных сотрудников перечень прилагаемых к отчету документов. В качестве рекомендации можно посоветовать знакомить будущих КЛ с данным перечнем заблаговременно.

- Так как нигде нет указания на то, что авансовый отчет заполняется исключительно от руки, то вполне можно вернувшегося из командировки сотрудника, не умеющего составлять авансовый отчет, посадить рядом с собой и впечатать необходимые данные при нем. Тогда ознакомленное с отчетом подотчетное лицо лишь поставит под таким отчетом собственноручную подпись, подтвердив свое согласие с внесенными в него данными.

Для любой компании важно следить за своевременностью предоставления сотрудниками таких отчетов

Однодневная командировка: оформление документов, 2020 год

Минимальная длительность поездки может составлять один день. Она предполагает выезд работника в пункт, из которого представляется возможность вернуться в место проживания в тот же день. Порядок оформления коротких рабочих поездок практически не отличается от многодневных. Различия заключаются в порядке оплаты. Расходы на транспорт обязан возместить работодатель при наличии у работника проездных документов. Что касается суточных, то они при таких коротких рабочих поездках не выплачиваются, в соответствии с пунктом 10 Постановления Правительства РФ от 13.10.2008 № 749. Исключение составляют однодневные заграничные командировки. Размер суточных в этом случае составляет половину от установленной нормы. Эти цифры должны быть оговорены в локальных нормативных актах организации.

Влияние командировки работника на налоги

- Налог на прибыль, УСН «Доходы минус расходы», ЕСХН

Любая командировка работника влечет за собой затраты. Все командировочные расходы, если они связаны с деятельностью компании и документально подтверждены, уменьшают облагаемую базу по указанным налогам.

Суточные списываются на затраты в том размере, который установлен в организации.

Здесь важно помнить, что для УСН и ЕСХН расходы признаются «по оплате». Поэтому списать затраты на командировку при этих спецрежимах можно только после того, как работник сдаст авансовый отчет, а работодатель (при необходимости) компенсирует ему перерасход

- НДС

Во время командировок работники нередко производят расходы, на которые начисляется НДС. В первую очередь речь идет об оплате проезда и проживания. В этом случае для вычета необходимо, чтобы в полученном бланке строгой отчетности (билет, счет гостиницы и т.п.) НДС был выделен отдельной строкой (п. 18 правил ведения книги покупок, утвержденных постановлением Правительства РФ от 26.12.2011 № 1137).

Также организация может оплатить эти расходы в безналичном порядке. Тогда транспортная компания или гостиница оформит счет-фактуру, и НДС можно будет взять к вычету в обычном порядке.

- НДФЛ

Зарплата, которую работник получает за время командировки облагается НДФЛ так же, как и вознаграждение других сотрудников, оставшихся на своих рабочих местах.

Но в некоторых случаях при командировках возникают дополнительные расходы, облагаемые подоходным налогом.

Под НДФЛ подпадают сверхнормативные суточные, т.е. выплаты, превышающие следующий лимит на день (п. 3 ст. 217 НК РФ):

— 700 руб. при командировках по РФ;

— 2500 руб. при заграничных поездках.

Если работник имеет возможность ежедневно возвращаться домой из местности, куда он командирован, то работодатель не обязан выплачивать ему суточные (п. 11 постановления Правительства РФ от 13.10.2008 № 749). Это же относится и к однодневным командировкам по России. При зарубежных однодневных командировках выплату нужно производить в размере 50% от «обычной» дневной суммы (п. 20 Постановления № 749).

Но часто работодатель все равно платит суточные сотрудникам, командированным на один день. По мнению Минфина РФ такие выплаты освобождаются от НДФЛ на общих основаниях, т.е. в пределах лимитов, утвержденных п. 3 ст. 317 НК РФ (письмо от 02.09.2015 N 03-04-06/50607).

Кроме того, подоходным налогом облагается сверхнормативная компенсация оплаты жилья без документального подтверждения. В этом случае необлагаемый лимит будет таким же, как для суточных.

- Обязательные страховые взносы

Оплата труда, начисленная за дни командировки работника подлежит обложению страховыми взносами «на общих основаниях».

Суточные не облагаются страховыми взносами в пределах тех же лимитов, что и НДФЛ: 700 руб. в день по РФ, и 2500 руб. – при поездках за границу. А если работодатель компенсирует работнику оплату жилья без документального подтверждения, то страховые взносы начисляются на всю сумму выплаты (п. 2 ст. 422 НК РФ).

Суточные при однодневных командировках работника также облагаются страховыми взносами в полном объеме (письмо Минфина РФ от 17.05.2018 N 03-15-06/33309).

Выше мы говорили обо всех обязательных страховых взносах, порядок начисления которых регулируется НК РФ, т.е. пенсионных, медицинских и социальных в части выплат по временной нетрудоспособности и материнству.

Обложение командировочных выплат взносами в ФСС на страхование от несчастных случаев (ФСС НС) имеет свои особенности:

- Суточные не облагаются ФСС НС в полном объеме (п. 2 ст. 20.2 закона от 24.07.1998 № 125-ФЗ).

- Оплата жилья без подтверждающих документов облагается «несчастными» взносами в сумме, превышающей нормативы. Т.к. закон 125-ФЗ не содержит таких норм, то здесь можно применять лимиты, установленные п. 3 ст. 317 НК РФ

Что же касается однодневных командировок, то ФСС НС начисляются на всю сумму суточных, аналогично остальным страховым взносам (письмо ФСС РФ от 02.07.2013 N 15-03-14/05-6357).

Что учесть и как оформить?

Поскольку командировка на один день отличается от многодневной лишь сроком пребывания работника в разъездах, оформляется она обычным порядком, узаконенным Положением о командировках (пост. Правительства №749 от 13/10/08).

По смыслу п. 11 этого документа понятно, что однодневной законодатель называет командировку, из которой сотрудник может возвращаться каждодневно к месту, где постоянно проживает.

Вопрос: Коллективным договором установлено, что при однодневных командировках работникам выплачиваются суточные в размере 700 руб. для возмещения расходов на питание. Работник подтвердил расходы на питание счетами и чеками кафе. Облагается ли НДФЛ сумма суточных?Посмотреть ответ

Работодатель должен самостоятельно определить, целесообразно ли такое возвращение для работника, с учетом:

- расстояния до места выполнения служебного поручения;

- реальной возможности воспользоваться транспортом, чтобы вернуться в тот же день;

- объема и сложности служебного поручения.

Необходимо учитывать и тот факт, что работник на следующий день должен явиться на службу отдохнувшим, значит, у него должно остаться время на полноценный сон.

Вопрос: Согласно локальному акту работник, направленный в однодневную командировку по территории РФ, получает дополнительную денежную сумму в размере 700 руб. Представление документов, подтверждающих расходование указанной суммы (чеков ККТ, квитанций, БСО), локальным актом не предусмотрено. Облагается ли данная выплата НДФЛ?Посмотреть ответ

Порядок оформления однодневной командировки стандартный:

- Издание приказа о командировке. Здесь указываются срок, цели поездки, порядок оплаты, согласно ЛНА о командировках фирмы, и другие сведения, необходимые кадровой, бухгалтерской службе для оформления и расчета командировочных.

- Выдача аванса командированному лицу – наличными или перечислением на карту, согласно ЛНА.

Хотя это не является обязательным, многие фирмы ведут журнал учета командированных, что особенно актуально, если организация крупная и часть работников постоянно находятся в служебных разъездах. Порядок, закрепленный в ЛНА, может предусматривать и выдачу служебного задания, даже на один командировочный день.

Полагаются ли суточные за однодневную командировку, если квитанция по услугам такси из аэропорта датирована следующим днем?

Если командируется внешний совместитель, такую ситуацию тоже лучше заранее предусмотреть в ЛНА. Как правило, требуется его письменное согласие на однодневную (как и на многодневную) командировку; от фирмы – справка о направлении в командировку. Командированному необходимо решить производственные вопросы по основному месту работы, к примеру, взять на это время отгул.

В табеле учета рабочего времени однодневная командировка обозначается «К» или «06».

Вопрос: Как рассчитать и отразить в учете средний заработок, сохраняемый за работником на время однодневной служебной командировки?

Работник направлен в однодневную служебную командировку в марте 2020 г. Должностной оклад работника составляет 60 000 руб. В организации установлена пятидневная рабочая неделя. В расчетном периоде работник находился в основном оплачиваемом отпуске продолжительностью 28 календарных дней (с 1 по 28 июля 2019 г.), в связи с чем сумма начисленной заработной платы за фактически отработанное в июле 2019 г. время составила 7 826,09 руб. Иные периоды, исключаемые из расчетного, а также начисленные за эти периоды выплаты в пользу работника отсутствуют. Сумма среднего заработка перечисляется на банковский счет работника. Командировка связана с производственной деятельностью организации и не направлена на приобретение активов.

Для целей налогообложения прибыли учет доходов и расходов ведется методом начисления.Посмотреть ответ

После возвращения работник на общих основаниях сдает авансовый отчет с приложением первичных оправдательных документов на понесенные расходы.

Важно! Нельзя отправлять даже в однодневные командировки беременных; имеющих детей до трех лет – только с их согласия; одного родителя (опекуна), воспитывающего малолетнего ребенка; сотрудников, ухаживающих за больными родственниками; заключивших ученический договор, кроме целей ученичества (ст. 259, 203, 268, 264 ТК РФ)

Командировочные документы

Оплата командировочных расходов производится на основании полного, надлежащим образом оформленного комплекта документов в соответствии с требованиями действующего законодательства.

До начала командировки и выезда сотрудника в командировку работодатель должен оформить следующие документы:

-служебное задание;

-приказ об организации командировки работника для выполнения задания руководства;

-командировочное удостоверение с записью о времени отъезда работника.

Сотрудник, вернувшийся из служебной поездки, обязан предоставить в бухгалтерию в трехдневный срок следующие документы:

-командировочное удостоверение с отметками о прибытии/убытии по месту командировки и о времени возвращения на работу;

— авансовый отчет с перечнем понесенных затрат и суммой, причитающейся к выплате работнику или удержанию из его заработной платы (если не израсходован весь аванс);

— документы, подтверждающие расходы (например, билеты на транспорт, квитанции, счета). Документы можно приклеить на листы формата А4 и приложить к авансовому отчету;

-отчет о выполнении служебного задания в командировке, утвержденный работодателем.

Структура положения о командировках

Как правило структура положения о командировках включает типичные разделы, но существуют и дополнительные разделы, которые зависят от специфики деятельности того или иного предприятия.

Рассмотрим основные разделы:

-

общие положения;

-

порядок оформления служебной командировки;

-

сроки командировки;

-

порядок оплаты труда командированных расходов и гарантии при направлении в служебные командировки;

-

порядок предоставления отчетности, связанной с направлением работников в служебные командировки;

-

иные пункты, в зависимости от специфики направления компании.

Общие положения:

Данный раздел является водным и содержит перечень основных понятий.

Здесь раскрываются понятие и виды служебных командировок, определяется круг лиц, на которых распространяется действие данного положения.

В трудовом законодательстве установлен запрет на направление в служебные командировки определенному перечню лиц: беременные женщины, работники, не достигшие возраста 18 лет, и иные лица, указанные в ТК РФ.

В данном разделе также можно определить, какие поездки не считаются командировками, например:

-

служебные поездки работников, должностные обязанности которых предполагают разъездной характер работы (т.е. в течение рабочего дня выезды к клиентам), если иное не предусмотрено локальными или нормативно-правовыми актами;

-

поездки в местность, откуда работник по условиям транспортного сообщения и характеру работы имеет возможность ежедневно возвращаться к местожительству;

-

выезды по личным вопросам (без производственной необходимости, соответствующего договора или вызова приглашающей стороны);

-

поступление на учебу и обучение на заочных отделениях образовательных учреждений высшего и дополнительного профессионального образования.

Направление в командировку

Если производственная деятельность связана с частыми командировками сотрудников, то составляется график. На основании документа издаётся приказ и оформляется служебное поручение.

В назначенный день трудящийся получает командировочную сумму, покидает предприятие и отправляется в путь. В графике выходов делается пометка о командировке, а рабочая деятельность происходит в новом месте.

Когда задание исполнено, трудящийся возвращается назад и представляет отчёт, в котором отражаются сведения о выполнении или отсутствии результата и причинах. Сотрудник обязан предъявить проездные билеты и документы о проживании.

Когда сотрудник работал меньше, то к расчёту берётся доход за фактически отработанное время.

Если трудовая деятельность длилась несколько дней, при определении средней зарплаты за день не учитывается:

- декретный отпуск;

- пособие по временной нетрудоспособности;

- оплата дней простоя;

- иные компенсации, когда сотрудник получал деньги, но не работал, например, при простое.

Для определения среднего дохода за день суммируется зарплата за всё время и делится на число дней, когда трудящийся выполнял функциональные обязанности. Затем полученная сумма множится на количество дней служебной поездки. Этот размер является авансом, за который работник по приезду должен отчитаться.

Если полученная сумма меньше среднемесячного дохода, администрация доплачивает. Начисление дополнительных средств предусмотрено внутренними нормативными документами. Если она превышает среднедневной доход, рассчитывают аванс согласно этому показателю.