Как малому и среднему бизнесу рассчитывать страховые взносы с апреля 2020 года

Содержание:

- Льгота для благотворительных организаций

- Особенности определения доли доходов от льготного вида деятельности

- Как получить льготы

- Критерии принадлежности организации к МСП

- Взносы на страхование от самозанятого населения

- Меню категорий

- Как исчислять?

- Как рассчитать налог

- Страховые взносы 2021 года: новые ставки, таблица

- Заполнение расчета по страховым взносам

- Как оформить пониженный тариф

- Каков размер пониженных тарифов страховых взносов в 2021 году?

- Льготные условия по страховым взносам

- Пример, как рассчитать страховые взносы по ставке 15%

Льгота для благотворительных организаций

Наряду с НКО других направлений право на льготу имеют благотворительные организации, в уставных документах которым имеется указание на данный вид деятельности. При соответствии условий взносы на доходы работников организации исчисляются по пониженным ставкам, равным тарифам других видов НКО.

Пример применения пониженных ставок

НКО «Солидарность» благотворительного направления деятельности имеет в штате 2 сотрудника, получающих вознаграждение в размере 10 000 рублей в месяц. В январе 2018 года организация начислила:

- Взносы на пенсионное страхование: С1 = 20 000 х 20% = 4 000 рублей;

- Взносы на ОМС и ОСС отсутствуют.

Особенности определения доли доходов от льготного вида деятельности

Основные поступления любого госучреждения — субсидии из соответствующего бюджета на выполнение муниципального задания и целевые средства, а собственные поступления — только небольшая часть. При таком раскладе автономке, льгот по страховым взносам не добиться. Поэтому актуален вопрос: включаются ли субсидии в расчет доли доходов — мнения специалистов разнятся до сих пор.

Субсидии включать не нужно

Некоторые специалисты придерживаются мнения, что субсидии и целевые средства, полученные организацией, не следует учитывать, ссылаясь на порядок перехода на УСНО. То есть при переходе на упрощенную систему налогообложения необходимо подготовить расчет своих доходов по определенному в статье 346.15 НК РФ порядку. В такой расчет не включают госсубсидии и целевые средства, такие условия прописаны в 251 статье НК РФ. Следовательно, для вычисления доли основных доходов при определении тарифа по страховому обеспечению должен действовать аналогичный порядок.

Пример: муниципальное автономное образовательное учреждение «Подольская школа» в 2016 году получила доходов:

- субсидии на выполнение муниципального задания — 30 000 рублей;

- целевые средства — 1 000 рублей;

- поступления от предпринимательской деятельности (платные образовательные курсы) — 5 000 рублей.

Общие поступления: 36 000 рублей.

Для вычисления не берем субсидии, значит, доход от льготного вида деятельности составил 100% (5000 / 5000 х 100%). Следовательно, госучреждение вправе платить по сниженным ставкам.

Субсидии включать обязательно

Большинство чиновников считает, что субсидии — это тот же доход госучреждения, и он должен быть учтен в суммарных поступлениях. Но для прибыли по льготному виду деятельности субсидии не подходят, так как здесь учитывается исключительно поступления от реализации товаров, работ и услуг.

Пример: проведем расчет для того же примера. Доходы от реализации по льготному виду деятельности / общие поступления *100% = 5000 / 36 000 х 100% = 13,9%.

Следовательно, автономная организация не имеет права на пониженный тариф по страховым взносам.

Как получить льготы

Налог на прибыль и страховые взносы

Чтобы получить льготы по страховых взносам и налогу на прибыль, нужно заполнить два документа для аккредитации в Минцифре:

- Заявление о предоставлении государственной аккредитации.

- Справка за подписью руководителя организации, подтверждающая, что организация работает в области ИТ.

Отправить документы можно по почте либо курьером напрямую в министерство. Точные адреса указаны на сайте. Заявления рассматривают в течение 30 рабочих дней с даты получения документов (до шести недель = 1,5 месяца).

НДС

С получением льготы по НДС придется попотеть:

- Нужен аккаунт организации в ЕСИА (по сути, Госуслуги). Если вы хоть раз сдавали отчетность по ООО, ваш бухгалтер уже должен был создать учетную запись.

- Нужна ЭЦП для подписи заявлений.

- Нужно подать заявление о регистрации ПО в реестр через сайт реестра (пункт 19). Авторизация в реестре происходит через ЕСИА. Вам потребуется зайти в личный кабинет и подать заявление: указать необходимые данные и приложить пакет документов. Список документов указан в официальной инструкции. Среди этих документов: устав; документы, подтверждающие исключительность права владения ПО; техническая документация и другие.Исчерпывающий список документов для подачи заявления представлен в этом документе (пункт 14 и 15).

Решение о регистрации заявления принимается в течение 20 рабочих дней после подачи всех документов (пункт 36).

Далее заявление рассматривается Экспертным советом по программному обеспечению Минцифры. Решение может приниматься до 65 рабочих дней (пункт 10), но обычно происходит быстрее.

По регламенту общий срок включения ПО в реестр составляет до 85 рабочих дней (~3,5 месяца), так что если вы хотите с 2021 применять освобождение от НДС, то лучше уже сейчас подавать документы на регистрацию (тем более что вас могут развернуть, если, например, подадите не те документы или не предоставите всю информацию).

На сайте реестра можно посмотреть, какое ПО находится в реестре. Сейчас там порядка 8140 программных продуктов.

Критерии принадлежности организации к МСП

|

Общие признаки |

||

|

Предельное значение среднесписочной численности работников за предыдущий календарный год |

15 человек – для микропредприятий; 16–100 человек – для малых предприятий; 101–250 человек – для средних предприятий |

п. 2 ч. 1.1 ст. 4 Закона от 24.07.2007 № 209-ФЗ |

|

Доходы за год по правилам налогового учета не превысят |

120 млн руб. – для микропредприятий; 800 млн руб. – для малых предприятий; 2 млрд руб. – для средних предприятий |

п. 3 ч. 1.1 ст. 4 Закона от 24.07.2007 № 209-ФЗ постановление Правительства от 04.04.2016 № 265 |

|

Дополнительные критерии для ООО и хоз.товариществ |

||

|

Суммарная доля участия в уставном (складочном) капитале организации |

Не более 25% принадлежит: – государству, субъектам РФ; – муниципальным образованиям; – общественным и религиозным организациям (объединениям); – благотворительным и иным фондам |

подп. «а» п. 1 ч. 1.1 ст. 4 Закона от 24.07.2007 № 209-ФЗ |

|

Не более 49% принадлежит иностранным организациям и (или) компаниям, которые не являются субъектами МСП. Размер суммарной доли участия иностранных компаний в уставном капитале ООО не ограничен, если эти компании не являются офшорными и соответствуют нашим критериям среднего бизнеса по показателям дохода и среднесписочной численности |

||

|

Дополнительные признаки для АО |

||

|

Суммарная доля участия в капитале |

Не более 25% голосующих акций принадлежит: – государству, субъектам РФ; – муниципальным образованиям; – общественным и религиозным организациям (объединениям); – благотворительным и иным фондам |

подп. «а» п. 1 ч. 1.1 ст. 4 Закона от 24.07.2007 № 209-ФЗ |

|

Не более 49% голосующих акций принадлежит иностранным организациям и (или) компаниям, которые не являются субъектами МСП. Размер суммарной доли участия иностранных компаний не органичен, если эти компании не являются офшорными и соответствуют нашим критериям среднего бизнеса по показателям дохода и среднесписочной численности |

Чтобы не беспокоиться о том, как правильно рассчитать и начислить в 1С зарплату в нерабочие дни, страховые выплаты и больничные по коронавирусу – попробуйте абонентское сопровождение вашей 1С. Особенно удобно, если у вас нетиповая конфигурация или возникают сложности с закрытием периода и отражением операций в 1С. Закрепленный персональный программист в курсе именно вашей ситуации и подключается в удобное для вас время.

Ответы на часто задаваемые вопросы. Часть 2

Как сделать товарную накладную в 1С:Бухгалтерия?

Взносы на страхование от самозанятого населения

Для данной категории плательщиков предусматриваются несколько видов тарифов:

- При доходах менее 300 000 рублей за страхование по пенсии придется уплатить по формуле 12 месяцев * на величину МРОТ * на 26%.

- Если доходы человека превышают 300 000 рублей, то в дополнение к основному платежу на пенсионное страхование, плательщик должен перечислить 1% от превысившей минимальный порог суммы.

- Взносы на страховку по ОМС являются фиксированными и не зависят от размера полученного дохода: 12 месяцев * на величину МРОТ * на 5,1%.

Законодательно предусматривается несколько ситуаций, в которых человек может быть освобожден от уплаты взносов:

- Прохождение срочной службы.

- Отпуск по БИР.

- Отпуск по уходу за ребенком.

Меню категорий

Госконтроль сравнение Закона 248-ФЗ с прежним 294-ФЗ

Как не привлечь внимание ФНС к компании?

Контрольно-надзорные органы Закон N 248-ФЗ

Минэк оплатит услуги СберРешений ведения бухгалтерии на 6 месяцев

Налогообложение грантов

Отчетность для компаний и ИП, не ведущих деятельность

Схемы больше не работают

Что будет если не давать нулевые отчёты?

Что делать если банк заблокировал счет?

Расчеты экономической эффективности аутсорсинга бухгалтерского учета

Цифровая трансформация рутины, типовых, частых операций

Быстрая проверка контрагента

Узнай о проверке заранее

Сдача деклараций и отчетности через интернет

Методы налоговой оптимизации

Найди нужный закон

Налоговые льготы преференциальные режимы

Вместо ЕНВД: какой налоговый режим выбрать?

Вычет по налогу на прибыль на покупку ЭВМ техники (без амортизации) для аккредитованных ИТ-компаний

Налоговые каникулы ИП на 2 года до конца 2023 года

Разъяснения Минцифры понятий 284 и 427 статей НК РФ

Уменьшение страховых взносов для МСП 2020-2021

Льготное налогообложение для судостроителей и судовладельцев

Льготные 1% и 5% ставки налога УСНО для резидентов ОЭЗ ТВТ Иннополис применяющих 62 и 63 коды ОКВЭД

Льготные 14% тарифы страховых взносов в области информационных технологий

Льготные 14% тарифы страховых взносов для участников проекта Центра Сколково

Льготные 20% тарифы страховых взносов для УСНО

Льготные 20% тарифы страховых взносов для применяющих патентную систему налогообложения

Льготные 7,6% страховые взносы резидентам ТОСЭР, свободного порта Владивосток (СПВ), ОЭЗ Крым и Калининград

Льготные тарифы страховых взносов использующих патенты ВУЗов и научных организаций

Льготные тарифы страховых взносов резидентам ОЭЗ ТВТ ППТ ТРД

Льготные тарифы страховых взносов резидентов ОЭЗ ТВТ или использующих патенты ВУЗов и научных организаций

Льготный 14% или 20% тариф страховых взносов

Минфин придумал 6 новых налогов

Патентная система налогообложения Татарстан

Патентная система налогообложения в 2020 году и в сельском хозяйстве с 2021 года

Пониженные тарифы страховых взносов (не более 14 процентов) для аккредитованных ИТ-компаний

Пониженные тарифы страховых взносов редакция август 2020

Применение упрощенки (УСНО) и льгот резидента ТОСЭР

Применение упрощенки (УСНО) и льгот резидента ТОСЭР

Размер льготных тарифов страховых взносов на обязательное пенсионное социальное медицинское страхование с 1 января 2019 г

Размер страховых взносов «на травматизм»

Размер страховых взносов «на травматизм»

Снижение облагаемой базы налога на прибыль на сумму НИОКР с коэффициентом 1,5 к размеру фактических затрат

Специальный налоговый режим Налог на профессиональный доход

Статья 145. Освобождение от уплаты НДС

Статья 262 НК РФ

Расходы на научные исследования и (или) опытно-конструкторские разработки

Упрощенная система налогообложения

с 2021 года пониженные 22% и 10% страховые взносы по обязательному пенсионному страхованию СМСП

Автоматизация типовых юридических услуг

Бухгалтерия без бухгалтера? Это возможно!

Документооборот без бумажных документов? Это реально.

Допущение временной определенности фактов хозяйственной деятельности

НК РФ о силе законодательства о налогах и сборах

Написание текста делового письма

Новые ККМ: с какой целью внедряются «онлайн-кассы»?

Открытые государственные данные ФНС России

Отчетность без визита в налоговую и фонды? Это возможно!

Применение онлайн касс приведет к замене НДС налогом с продаж

Роль аутсорсинга в составлении разделов бизнес-плана

ФНС не вправе устанавливать для налогоплательщика критерии «должной осмотрительности» судьи высшей инстанции наконец-то решили,

Как исчислять?

Льготные страховые тарифы применяются в отношении «части выплат в пользу физического лица, определяемой по итогам каждого календарного месяца как превышение над величиной минимального размера оплаты труда, установленного федеральным законом на начало расчетного периода» (п.1 ст. 5 и ст.6 Федерального закона от 01.04.2020 N 102-ФЗ).

Поэтому для расчета страховых взносов нужно взять сумму федерального минимального размера оплаты труда на начало отчетного периода, т.е. на начало календарного года (п.1 ст.423 НК РФ). На 01.01.2020 года федеральный МРОТ установлен в размере 12 130 руб. Соответственно по пониженным тарифам облагается разница между суммой выплат начисленных в пользу физического лица по итогам календарного месяца и 12130 руб.

Обратите внимание! Региональный МРОТ, а также региональные повышающие коэффициенты не имеют значения для расчета страховых взносов. Пример

ООО «Рамашка» является субъектом малого предпринимательства. Работнику по итогам апреля была начислена заработная плата в сумме 22130 руб. Общая сумма выплат нарастающим итогом с начала года не превышает максимальные величины баз взносов на ОПС и в ФСС

Пример. ООО «Рамашка» является субъектом малого предпринимательства. Работнику по итогам апреля была начислена заработная плата в сумме 22130 руб. Общая сумма выплат нарастающим итогом с начала года не превышает максимальные величины баз взносов на ОПС и в ФСС.

Страховые взносы должны быть начислены так:

По тарифам: 22% на ОПС, 2.9 % в ФСС и 5.1 % на ОМС с суммы 12130 руб. — всего 3639 руб.

По тарифам: 10% на ОПС, 0 % в ФСС и 5 % на ОМС с суммы превышающей 12130 руб., т.е. с 10000 руб. (22130-12130) — всего 1500 руб.

Общая сумма страховых взносов — 5139 руб. (3639+1500).

Таким образом, для расчета страховых взносов нужно взять сумму выплат, начисленных в пользу физического лица (застрахованного) по итогам календарного месяца. Если общая сумма выплат с начала года не превышает максимальную величину базы по взносам на ОПС или (и) в ФСС, то с суммы до или равной 12130 руб. в 2020 году начисляем взносы по общему тарифу (22% на ОПС, 2.9 % в ФСС и 5.1 % на ОМС), с суммы выплат, превышающей 12130 руб. за месяц начисляем взносы по льготному тарифу 10% на ОПС, 0 % в ФСС и 5 % на ОМС.

Обратите внимание! По мнению автора, не имеет значение на полную или неполную ставку оформлен работник. Т.е

для расчета страховых взносов важна только величина (цифра) МРОТ, установленного федеральным законом на начало года, тем более, что льготные тарифы применяются не только к выплатам в пользу работников, но и иных застрахованных лиц.

Виктория ВарламоваСоветник налоговой службы II ранга, заместитель руководителя отдела консалтинга, главный эксперт по бухучету и налогообложению «Правовест Аудит», эксперт при Палате общественных уполномоченных по защите прав предпринимателей в г. Москве, аттестованный аудитор

Например, к выплатам по договорам подряда, к которым требования о минимальной оплате труда не применимы.

Соответственно, если работник оформлен на 0.5 ставки и ему начислено, например, 20000 руб. за календарный месяц, то в пределах максимальных величин базы по страховым взносам: сумма 12130 руб. будет облагаться по общеустановленным тарифам (30%), а сумма 7870 руб. (20000-12130) по льготным тарифам (15%).

Как рассчитать налог

Расчет по ЕСН осуществляется ежемесячно по каждому сотруднику отдельно, после чего составляется общая ведомость, выделяющая сумму по предприятию в целом. Ведомость формируется нарастающим итогом: в каждой графе указывается, сколько работники получили с начала календарного года и от данных средств высчитывается 30%, выплачиваемые в рамках ЕСН.

При необходимости расчет можно произвести отдельно:

- Рассчитать часть ЕСН в размере 22% для ПФ на каждого сотрудника, исходя из его заработка с начала календарного года.

- Рассчитать часть ЕСН на ОМС в размере 5,1%.

- Рассчитать часть ЕСН на ВНиМ в размере 2,9%.

- Вычесть из сформировавшихся сумм уже выплаченные в ФНС в текущем году средства и получить остаток, требуемый к переводу в бюджет.

По окончании расчетов из полученной суммы вычитаются средства, которые уже были ранее уплачены в ФНС в рамках ЕСН. Остаток и должен быть перечислен в бюджет в установленным законом сроки.

Отдельно создается отчет по травматизму, в который включается оклад сотрудников, подверженных риску на работе. От суммы, основываясь на категории, следует выделить нужный процент.

Калькулятор

В крупных организациях расчетом ЕСН и перечислением средств в бюджет занимаются опытные бухгалтеры, небольшим же фирмам и ИП, не имеющим в штате специалистов, можно обратиться на сайт ФНС. Здесь представлен удобный калькулятор, с помощью которого в два клика можно узнать точную сумму взносов, требуемую к переводу.

Перейдите на страницу и в свободные поля вбейте период налогообложения и доход за указанные сроки. Система автоматически произведет расчеты и выдаст результат в виде таблицы, в которой будут содержаться суммы по ЕСН, а также актуальные коды КБК.

Онлайн-калькулятор на сайте ФНС рассчитывает ЕСН по стандартному алгоритму. Налогоплательщики, относящиеся к льготным категориям или превысившие суммы выплат, должны считать величину взносов по иным алгоритмам.

Страховые взносы 2021 года: новые ставки, таблица

До 2014 года ИП, а также адвокаты, нотариусы и другие лица, ведущие частную практику, перечисляли в пенсионный фонд и на ОМС фиксированные взносы, одинаковые для всех категорий. Однако в 2018 году был принят ряд поправок в законодательство, приведших к изменениям в расчетах.

Взносы в установленном размере должны выплачивать все индивидуальные предприниматели, независимо от выбранной системы налогообложения, кроме случаев, перечисленных в законе:

- призыв на обязательную службу в армии;

- период ухода за ребенком-инвалидом, инвалидом 1 группы, лицами старше 80 лет;

- проживание вместе с супругом-военнослужащим, если это связано с невозможностью вести предпринимательскую деятельность;

- жизнь за границей с супругом, находящимся на госслужбе или работающим в организациях, входящих в утвержденный перечень.

Сумма, которую придется перечислить на страхование, варьируется и зависит от следующих факторов:

- является плательщик ИП или организацией, субъектом МСП;

- относится ли его род деятельности к льготным;

- наличие у лица, получающего доход, российского гражданства;

- размер всех выплат застрахованного работника.

С 2021 года изменилась и предельная величина дохода, при которой страховые взносы оплачиваются по льготному тарифу. Они отражены в графе «дополнительные условия». Размер взносов, подлежащих к выплате в новом году работодателем, отражен в таблице:

| Назначение взноса | Ставка | Дополнительные условия |

| ПФР | 22% | При доходе ниже 1,465 млн руб. |

| 10% | При доходе выше 1,465 млн руб. | |

| ФСС(на ВНиМ) | 2,9% | До 966 тыс. руб. |

| 0% | Свыше 966 тыс. руб. | |

| ФФОМС | 5,1% | — |

Тарифы на взносы «на травматизм», то есть страхование несчастных случаев на производстве или возникновения профзаболеваний до 2023 года сохраняются на прежнем уровне.

Заполнение расчета по страховым взносам

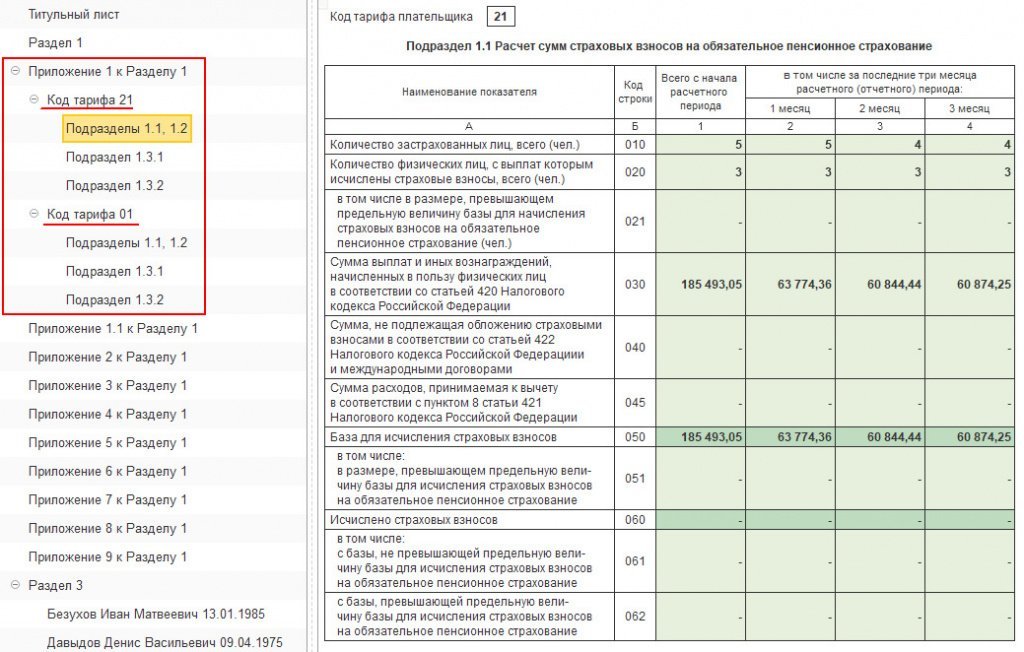

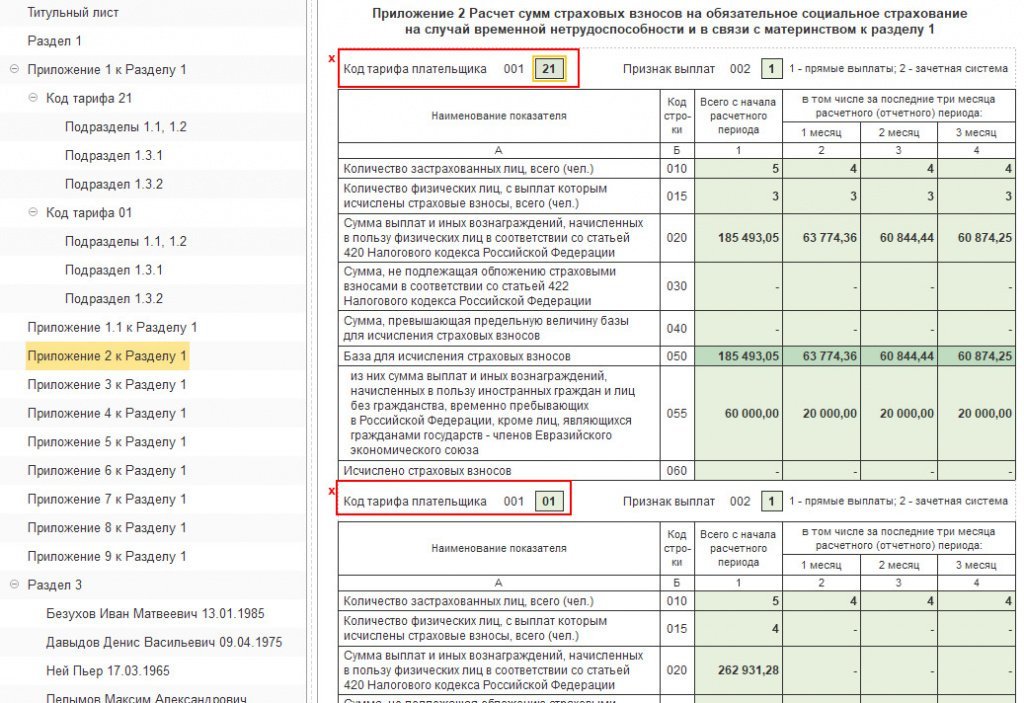

Плательщики, которые имеют право на нулевые тарифы страховых взносов за полугодие 2020 года, при заполнении приложения № 1 и приложения № 2 к разделу 1 расчета, в поле 001 «Код тарифа плательщика» указывают значение «21». Этот код пока не внесен в приложение № 5, однако специалисты ФНС России рекомендуют указывать именно его, пока в Порядок не внесены соответствующие изменения (письмо ФНС России от 09.06.2020 № БС-4-11/9528@).

В строках 070-090 отражается информация в целом по плательщику страховых взносов. Если в течение апреля-июня 2020 года организации и предприниматели, применяющие ставку 0 процентов по страховым взносам, производили оплату пособий, то зачесть эти суммы можно в следующих периодах (п. 9 ст. 431 НК РФ). Также за возвратом суммы превышения можно обратиться в орган ФСС России (ч. 2 ст. 4.6 Федерального закона от 29.12.2006 № 255-ФЗ).

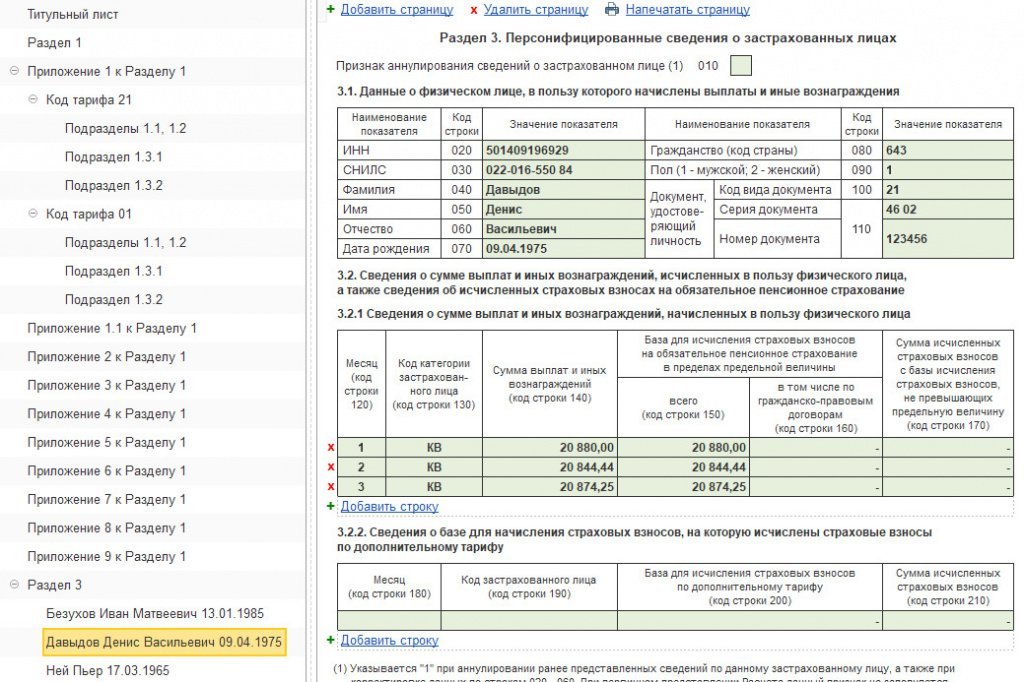

В разделе 3 по сотрудникам за апрель-июнь 2020 указывается: всего сумма выплат (строка 140), база для исчисления страховых взносов на ОПС (строка 150), но при этом в строках исчисленных страховых взносов будут прочерки (строка 170). В строке 130 указывается код застрахованного лица — КВ (ВЖКВ, ВПКВ в отношении иностранцев).

ФНС России дополнила ранее утвержденные контрольные соотношения для проверки расчета по страховым взносам. Они приведены в приложении к письму налоговой службы от 10.06.2020 № БС-4-11/9607.

В соответствии с п. 2.11–2.13 контрольных соотношений при отражении в расчете по взносам кода «21» налоговые органы будут проверять обязательное соблюдение условий, закрепленных в ст. 3 Закона № 172-ФЗ, т.е. условий для применения тарифов в размере 0 процентов.

Необходимо, чтобы:

-

работодатель по состоянию на 01.03.2020 был включен в »«;

-

основной вид деятельности (по коду из ЕГРЮЛ или ЕГРИП) относился к .

Как оформить пониженный тариф

Представлять документацию или писать заявление в ФНС теперь не нужно, организация самостоятельно определяет условия оплаты. Сотрудники налоговой службы определят переход компании на сниженные ставки после предоставления расчета по страховым взносам при пониженном тарифе. В РСВ должно быть заполнено одно из приложений № 5-8 к Первому разделу отчета.

В любом случае проконсультируйтесь с представителем территориального отделения ФНС. Самостоятельный переход на пониженные тарифы по страховым взносам, даже при полном соответствии условиям, может обернуться крупными штрафами. В идеале составьте письмо с детальным изложением сути вопроса и специфики вашего госучреждения, затем отправьте в ФНС. Действуйте в соответствии с официальным ответом чиновников.

Каков размер пониженных тарифов страховых взносов в 2021 году?

Согласно НК РФ размер тарифов страховых взносов для организаций, осуществляющих деятельность в области информационных технологий, в 2021 году равен 7,6 % (до 01.01.2021 – 14 %):

-

на обязательное пенсионное страхование – 6 %;

-

на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством – 1,5 %;

-

на обязательное социальное страхование на случай временной нетрудоспособности в отношении выплат и иных вознаграждений в пользу иностранных граждан и лиц без гражданства, временно пребывающих в РФ (за исключением высококвалифицированных специалистов в соответствии с Федеральным законом от 25.07.2002 № 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации»), – 1,5 %;

-

на обязательное медицинское страхование – 0,1 %.

Указанные тарифы применяются в рамках установленной предельной величины базы для исчисления страховых взносов по соответствующему виду страхования.

Отметим также, что приведенные пониженные тарифы страховых взносов утверждены на бессрочный период.

Льготные условия по страховым взносам

За определенной категорией налогоплательщиков, как и прежде, сохранились льготы, которыми пользуются при исчислении и уплате взносов на все виды страхования. Методы и правовые положения, которые дают право на применение льготы, должны соблюдаться налогоплательщиком неукоснительно, иначе право теряется (указания НК РФ, статьи 427).

| Для кого предусмотрены льготы | Что дает право на льготы | Тарифные ставки взносов, % | Суммарный объем, % | ||

| ОПС | ОМС | ОСС | |||

| Представители СЭЗ Крыма и Севастополя | Деятельность с любым ОКВЭД исключения (71.12; 05;06; 07; 08;09.1) | 6,0% | 1,5% | 0,1% | 7,6 |

| Участникам проекта Сколково | ОКВЭД: 72.1 | 14,0% | 14,0 | ||

| Трудовые вознаграждения экипажам судов | ОКВЭД: 50, исключения для судов, в которых хранят нефтепродукты в портах приписки | ||||

| ООО или ИП, которые сотрудничают с СЭЗ | Туристические, рекреационные, технико-внедренческие виды деятельности (65.20;79.1;94.99;62.0;63.1) | 8,0% | 2,0% | 4,0% | 14,0 |

| ООО, ИП работающие с информационными технологиями | ОКВЭД (62; 63) | 8,0% | 2,0% | 4,0% | 14,0 |

| Плательщики, ведущие благотворительность | При УСН

ОКВЭДы (64,9; 88,1) |

20,0% | 20,0 | ||

| Партнерства, хоз.общества, которые внедряют изобретения | При УСН

ОКВЭД 72 |

8,0% | 2,0% | 4,0% | 14,0 |

| НКО, занимающиеся образованием, культурными мероприятиями, искусством, здравоохранением, спортом, научными изысканиями | При УСН

ОКВЭДы (37;86;88;93;87) |

20,0% | 20,0 | ||

| Аптеки, фармацевтическая деятельность | На ЕНВД

ОКВЭДы (46.18.1; 46.46.1; 47.73) |

20,0% | 20,0 | ||

| ИП с определенной сферой деятельности | Патент

ОКВЭДы (31.0; 74.20; 75.0; 96.01; 96.02) |

20,0% | 20,0 | ||

| ООО, ИП для отдельной сферы экономичекой деятельности | При УСН

Доход 70% всего объема (за год не больше 79 млн.руб.) ОКВЭДы (13;14;15;16) |

20,0% | 20,0 |

Пример, как рассчитать страховые взносы по ставке 15%

ООО «Ромашка» входит в реестр МСП. Сотрудник Петров работает в ООО «Ромашка» по фиксе — 45 000 руб. Выплаты по сотруднику с начала года не превышают предельную базу.

Выплаты по взносам за апрель по сотруднику составляют в пределах МРОТ по общему тарифу 30%:

- пенсионные взносы — 2 668,6р (12 130р × 22%)

- медицинские взносы — 618,6р (12 130р × 5,1%)

- социальные взносы — 351,7р (12 130р × 2,9%)

А выплаты всех федерального МРОТ в размере 32 870р (45 000р – 12 130р) начисляются по льготному тарифу 15%:

- пенсионные взносы — 3 287,0р (32 870р × 10%)

- медицинские взносы — 1 643,5р (32 870р × 5%)

- социальные взносы — 0р (0%)

Итого взносы по сотруднику составляют:

- пенсионные взносы — 5 955,6р (12 130р × 22% + 32 870р × 10%)

- медицинские взносы — 2 262,1р (12 130р × 5,1% + 32 870р × 5%)

- социальные взносы — 351,7р (12 130р × 2,9% + 0)

При расчете зарплаты сотрудника за каждый месяц, учитываются все выплаты, в т.ч. районные коэффициенты, северная надбавка и другие выплаты.