Оценка нематериальных активов

Содержание:

- Активы стоимостью до 10 000 рублей

- Приобретение путем обмена

- Учет нематериальных активов

- Лучшие оценочные компании: тройка лидеров

- Справедливая стоимость нематериального актива за вычетом расходов на продажу

- КЛАССИФИКАЦИЯ НЕМАТЕРИАЛЬНЫХ АКТИВОВ

- Какие подходы используются при оценке нематериальных активов — 3 основных подхода

- Раскрытие информации в бухгалтерской отчётности

- Помощь: Выбытие нематериальных активов

- Доработка и усовершенствование объектов НМА

- Какие активы относятся к нематериальным

- Проведение оценивания

- Оценка нематериальных активов

Активы стоимостью до 10 000 рублей

Согласно п. 1 ст. 256 НК РФ НМА (результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности) признаются амортизируемым имуществом в том случае, если находятся у налогоплательщика на праве собственности, используются им для извлечения дохода и стоимость их погашается путем начисления амортизации. В пп. 3 п. 1 ст. 254 НК РФ указано, что расходы на приобретение (создание) имущества, если его стоимость не превышает 10 000 руб., в полной сумме включаются в состав материальных расходов по мере ввода его в эксплуатацию (пп. 3 п. 1 ст. 254 НК РФ). ФНС России в Письме от 27.02.2006 N 04-2-05/2 отметила, что ограничение по стоимости более 10 000 руб. для признания объекта учета амортизируемым имуществом установлено только в отношении имущества организации, к которому НМА не относится. Это следует из п. 2 ст. 38 НК РФ, которым установлено, что под имуществом в целях налогообложения понимаются виды объектов гражданских прав (за исключением имущественных прав), относящихся к имуществу в соответствии с ГК РФ. Поэтому, по мнению налоговиков, если стоимость НМА составляет менее 10 000 руб., то в целях формирования налоговой базы по налогу на прибыль она все равно подлежит учету только через суммы амортизации.

Однако в Письме от 12.03.2006 N 03-03-04/2/54 Минфин изложил другую позицию. Он указал, что для учета актива как нематериального его стоимость должна превышать 10 000 руб. Таким образом, до сих пор не ясно, как решать данный вопрос.

<3> Федеральный закон от 24.07.2007 N 216-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации и некоторые другие законодательные акты Российской Федерации».

Приобретение путем обмена

Нематериальные активы могут быть приобретены в обмен на немонетарный актив или активы, либо на комбинацию монетарных и немонетарных активов. Согласно предписаниям IAS 38, первоначальная стоимость приобретенного в ходе таких операций НМА определяется как его справедливая стоимость. Исключением из этого общего правила являются случаи, когда либо операция обмена не имеет коммерческого содержания, либо справедливая стоимость и полученного, и переданного актива не может быть определена с достаточной степенью достоверности. В таком случае первоначальная стоимость определяется равной балансовой стоимости переданного актива. В соответствии с рассматриваемым Стандартом, организация должна определять, есть ли в операции обмена коммерческое содержание. Бухгалтер должен оценить степень ожидаемого изменения будущих потоков денежных средств фирмы, которые смогут иметь место в результате совершения данной операции. Стандартом устанавливается, что операция обмена имеет коммерческое содержание, если в ее результате:

- изменяются параметры (риск, сроки и сумма) денежных потоков;

- изменяется специфичная для организации ценность той части ее деятельности, которая связана с данной операцией;

- величина указанных изменений существенна по отношению к справедливой стоимости обмениваемых активов.

При этом считается, что стоимость НМА, для которого не существует рынка, может быть надежно оценена, если:

(a) размах диапазона обоснованных оценок справедливой стоимости применительно к данному активу не является значительным, или

(b) вероятности различных оценок внутри этого диапазона могут быть обоснованно определены и использованы при оценке справедливой стоимости.

Учет нематериальных активов

В бухучете НМА учитываются по счету 04. При этом каждый актив отражается и учитывается отдельно от других, а первоначальная цена объекта погашается путем переноса части стоимости на вновь созданную продукцию компании через амортизацию. Статья рассчитана на практических инвесторов, так что углубляться в бухгалтерский баланс не будем.

В финансовых отчетах НМА организации указываются по остаточной стоимости. Она рассчитывается, как разница между начальной ценой и амортизацией.

Амортизация НМА исчисляется с момента принятия объекта к учету и на протяжении всего периода эксплуатации. Срок эксплуатации рассчитывается по одному из двух параметров:

- фактического периода действия прав на интеллектуальную собственность

- предполагаемого срока получения финансовой выгоды от эксплуатации объекта

Компания приобрела лицензию на осуществление деятельности, которая будет действовать в течение двух лет. Именно этот период и будет периодом использования нематериальных активов.

Еще одно предприятие разработало программу для ПК и планирует использовать ее в течение 10 лет, получая от этого доход. В таком случае срок использования актива будет равен 10 лет.

Срок использования НМА подлежит ежегодному пересмотру на предмет правильности его установления. При необходимости в учет вносятся корректировки.

Если по НМА невозможно достоверно определить срок эксплуатации, то такой объект считается имуществом с неопределенным периодом использования. Амортизация по таким видам активов не насчитывается.

Лучшие оценочные компании: тройка лидеров

Для того, чтобы получить достоверную оценку актива, обращайтесь только в солидные фирмы с безукоризненной деловой репутацией. Выбрав надежную компанию, вы получите точную стоимость актива в короткие сроки. Отчет о процедуре, который выдадут вам эксперты, будет принят в любой инстанции.

Среди сотен компаний, предлагающих свои услуги по оценке НМА, выделяются три безусловных лидера рынка.

КСК Групп

Компания создана более 20 лет назад. В фирме работает всего 30 сотрудников, но они ведущие специалисты в области оценки. Профессиональная ответственность сотрудников застрахована. Компания работает не только с НМА, но и с прочими активами

Атлант Оценка

Стаж работы компании 16 лет. Эксперты этой компании берутся за оценку любого НМА вне зависимости от сложности процедуры. И доводят эту трудоемкую работу до конца так, что клиенты остаются довольны.

Прогресс Оценка

Компания специализируется только на оценке НМА и накопила в этом деле большой опыт. В компании строгий отбор сотрудников в зависимости от их профессионализма и стажа работы. Серьезный и вдумчивый подход к оценке сделал эту компанию одним из лидеров рынка.

Справедливая стоимость нематериального актива за вычетом расходов на продажу

Применительно к любому виду нематериальных активов сделка по его продаже — это юридическая сделка по передаче правообладателем третьему лицу исключительных прав на соответствующий объект интеллектуальной собственности, осуществляемая в Российской Федерации на основании договора об отчуждении исключительных прав или лицензионного договора, который, в зависимости от типа объекта интеллектуальной собственности, может подлежать обязательной государственной регистрации (обязательной государственной регистрации подлежат договоры в случаях, предусмотренных положениями статьи 1232 Гражданского кодекса РФ).

Следовательно, расходы на продажу нематериальных активов, как правило, включают фиксированные расходы на подготовку соответствующего договора о передаче исключительных прав и, при необходимости, фиксированные суммы пошлины за регистрацию соответствующего договора. Справедливая стоимость нематериального актива по своему определению определена как цена, которая была бы получена при продаже актива или уплачена при передаче обязательства при проведении операции на добровольной основе между участниками рынка на дату оценки. Вследствие декларированного в п. 78 МСФО (IAS) 38 отсутствия активного рынка нематериальных активов сравнительный подход к оценке нематериальных активов неприменим, и оценка может проводиться двумя методами: на основе затратного подхода и доходного подхода.

Таким образом, для оценки возмещаемой стоимости нематериального актива необходима оценка ценности использования нематериального актива.

КЛАССИФИКАЦИЯ НЕМАТЕРИАЛЬНЫХ АКТИВОВ

Нематериальные активы достаточно разнообразны по своей природе, поэтому их классифицируют по видам в составе четырех групп:

1) объекты патентного права;

2) объекты авторского права;

3) средства индивидуализации;

4) иные объекты НМА.

В первую группу входят НМА, которые представляют собой исключительные права владельца на объекты интеллектуальной собственности, регулируемые патентным правом. Эту группу можно разделить на три составляющие:

- права на товарные знаки и торговые марки, используемые правообладателем в ходе коммерческой деятельности;

- изобретения, включающие в себя изготовление промышленных образцов, полезные модели, селекционные достижения, породы животных и т. д.;

- результаты творческой деятельности, получаемые от использования патентов и лицензионных договоров (например, договор франшизы или договор коммерческой концессии).

Вторая группа НМА состоит из исключительных прав на объекты интеллектуальной собственности, охраняемые авторским правом. Она делится на три подгруппы:

- гуманитарные объекты НМА в виде произведений литературы, живописи, музыки, кинематографии, объекты смежных прав и т. д.;

- технические объекты НМА: базы данных, программное обеспечение, произведения архитектуры и градостроительства, конструкторская и технологическая документация, отчеты по НИОКР и т. д.;

- научные объекты НМА в виде научной идеи, научного эксперимента, научного открытия, научного произведения.

Третья группа НМА объединяет объекты, представляющие исключительные права владельца средства индивидуализации юридического лица, его продукции или услуг. В данной группе можно выделить следующие направления:

- фирменные наименования, к которым относится название компании, наименование места происхождения товаров и т. д.;

- коммерческие обозначения продукции или услуг компании.

В четвертой группе НМА объединены объекты, возникающие в результате хозяйственной деятельности компании:

- секреты производства (ноу-хау): рецептура, технология, методика и т. д.;

- деловая репутация (гудвилл) компании, являющаяся оценкой финансово-коммерческого результата развития бизнеса компании.

Кроме указанных групп объектов нематериальных активов предприятие может использовать в своей деятельности НМА, переданные ей во временное пользование на основе предоставления неисключительных прав использования (лицензия, франшиза и т. д.). Такие объекты НМА (программы, технологии и др.) должны учитываться по каждому объекту, но за балансом предприятия.

Какие подходы используются при оценке нематериальных активов — 3 основных подхода

Оценка нематериальных активов – процедура довольно сложная, требующая высокого профессионализма исполнителя.

Основные трудности заключаются в отсутствии у объекта физической формы, а также зачастую в невозможности его четко классифицировать.

Рассмотрим суть основных подходов к оценке.

Подход 1. Сравнительный

Оценка строится на стоимости аналогичных активов. При расхождениях в качественных характеристиках используются специальные коэффициенты.

Способ не всегда применим, т.к. бывает трудно найти на рынке схожие нематериальные активы.

Подход 2. Затратный

Стоимость актива основывается на фактических затратах на его создание или приобретение. Сложен в применении в случаях, когда объект неотделим от других. При этом оценка нематериальных активов, приобретенных за плату, проводится преимущественно методами затратного подхода.

Подход 3. Доходный

Рассматривает стоимость объекта как рост дохода, который компания получила от использования НМА. При этом оценка может быть сравнительно неточной, т.к. используется факторный анализ.

О том, как проводится оценка имущества, читайте в соответствующей статье.

Раскрытие информации в бухгалтерской отчётности

В бухгалтерской

отчётности должны отражаться по видам нематериальных активов:

а) первоначальная

стоимость (на начало и конец отчётного периода, поступивших и выбывших за

отчётный период);

б) сумма начисленной

амортизации (на начало и конец отчетного периода).

В составе информации об

учётной политике организации в бухгалтерской отчётности подлежит обязательному

раскрытию следующая информация:

1. Способы оценки

нематериальных активов приобретённых не за денежные средства;

2. Принятые организацией

сроки полезного использования нематериальных активов (по отдельным группам);

3. Способы начисления

амортизации (по отдельным группам);

4. Способы отражения в

бухгалтерском учёте амортизации.

Помощь: Выбытие нематериальных активов

ВЫБЫТИЕ НЕМАТЕРИАЛЬНЫХ АКТИВОВ

Документальное оформление выбытия нематериальных активов

Выбытие (снятие с учета) инвентарных объектов нематериальных активов (НМА) осуществляется в следующих случаях:

— реализации;

— безвозмездной передачи;

— списания по истечении нормативного срока службы или срока полезного использования;

— внесения в качестве вклада в уставный фонд другой организации;

— в других случаях, предусмотренных законодательством РБ.

Факт совершения хозяйственной операции подтверждается первичным учетным документом, имеющим юридическую силу, который составляется ответственным исполнителем совместно с другими участниками операции.

В настоящее время специализированная форма акта на списание объекта нематериальных активов Минфином РБ не разработана. Вместе с тем выбытие объектов нематериальных активов следует оформлять документально, как и выбытие объектов основных средств.

Первичные учетные документы принимаются к учету, если они составлены по форме, содержащейся в альбомах унифицированных форм первичной учетной документации, поэтому можно порекомендовать организациям для списания объектов нематериальных активов использовать формы актов о списании, применяемые в отношении основных средств и утвержденные постановлением Минфина РБ от 08.12.2003 № 168 «Об утверждении типовых унифицированных форм первичной учетной документации по учету основных средств и нематериальных активов и Инструкции о порядке заполнения бланков типовых унифицированных форм первичной учетной документации по учету основных средств и нематериальных активов» (с изменениями и дополнениями, внесенными в т.ч. постановлением от 07.07.2005 № 89), в частности:

ОС-4 «Акт о списании объекта основных средств (кроме автотранспортных средств)»;

ОС-4б «Акт о списании групп объектов основных средств (кроме автотранспортных средств)».

Организации также могут разработать самостоятельно форму такого акта. При создании собственной формы первичного документа необходимо учесть требование ст.9 Закона РБ от 18.10.1994 № 3321-XII «О бухгалтерском учете и отчетности» (в редакции Закона РБ от 25.06.2001 № 42-З, с изменениями и дополнениями, внесенными в т.ч. Законом РБ от 26.12.2007 № 302-З) о наличии в ней обязательных реквизитов. Так, первичные учетные документы, форма которых не предусмотрена в альбомах унифицированных форм первичной учетной документации, должны содержать следующие обязательные реквизиты:

— наименование, номер документа, дату и место его составления;

— содержание и основание совершения хозяйственной операции, ее измерение и оценку в натуральных, количественных и денежных показателях;

— должности лиц, ответственных за совершение хозяйственной операции и правильность ее оформления, их фамилии, инициалы и личные подписи.

В зависимости от характера хозяйственных операций и системы обработки данных в первичные учетные документы могут включаться дополнительные реквизиты.

Кроме того, разработанная форма первичного документа должна быть утверждена соответствующим организационно-распорядительным документом и отражена в учетной политике организации.

Данные результатов выбытия вносятся в инвентарную карточку по учету нематериальных активов (форма НА-2).

По общему правилу акт составляет комиссия, назначаемая приказом руководителя. В состав комиссии, как правило, включают представителей администрации организации, работников бухгалтерии, а также специалистов, способных оценить нематериальный актив.

Приказ может составляться по следующей форме:

| ООО «Восход»

ПРИКАЗ 26.06.2008 № 68 г.Минск О создании комиссии для списания нематериальных активов В целях производственной необходимости ПРИКАЗЫВАЮ: 1. Создать комиссию для списания с баланса объектов нематериальных активов в составе: — председатель комиссии — директор Игонесов Д.И.; — члены комиссии: — финансовый директор Иванов П.Л.; — технический директор Павлов Е.К. 2. Возложить на комиссию следующие обязанности: — анализ объекта, подлежащего списанию (с использованием необходимой документации и данных бухгалтерского учета); — установление возможности дальнейшего использования объекта нематериальных активов; — составление актов на списание нематериальных активов. Директор ООО «Восход» Игонесов Д.И.Игонесов |

Комиссия составляет акт в одном экземпляре и передает его в бухгалтерию. В акте указываются:

— первоначальная стоимость объекта нематериальных активов;

— сумма расходов, связанных со списанием объекта с баланса организации;

— сумма амортизации, начисленной на нематериальный актив к моменту его выбытия.

Акт подписывают все члены комиссии и главный бухгалтер.

Доработка и усовершенствование объектов НМА

Для нематериальных активов, в отличие от основных средств, понятие «модернизация» отсутствует. Как в этом случае учитывать расходы, например, на обновление (переработку) программного обеспечения, являющегося нематериальным активом?

В бухгалтерском учете согласно п. 16 ПБУ 14/2007 изменение фактической (первоначальной) стоимости НМА, по которой он принят к бухгалтерскому учету, допускается только в случаях переоценки и обесценения. Таким образом, расходы, связанные с модернизацией (модификацией, доработкой, усовершенствованием) нематериального актива, не увеличивают его первоначальную стоимость. Такие расходы нужно учитывать в составе расходов по обычным видам деятельности (п.п. 5, 7, 19 ПБУ 10/99. Согласно позиции Минфина России, затраты, относящиеся к следующим отчетным периодам, отражаются в бухгалтерском балансе как расходы будущих периодов и подлежат списанию путем их обоснованного распределения между отчетными периодами в порядке, установленном организацией, в течение периода, к которому они относятся (письмо от 12.01.2012 № 07-02-06/5).

В налоговом учете также не предусматривается увеличение первоначальной стоимости нематериальных активов в связи с улучшением (изменением) их качеств (не предусматривается и переоценка (уценка) стоимости НМА до рыночной стоимости). Затраты на усовершенствование НМА можно учесть как прочие расходы, связанные с производством и реализацией в соответствии с пп. 26 или пп.49 пункта 1 статьи 264 НК РФ. В некоторых рекомендациях Минфин России высказывает точку зрения, что указанные расходы налогоплательщику следует распределять в соответствии с принципом равномерности признания доходов и расходов, при этом, организация вправе самостоятельно определить период, в течение которого будет признавать такие расходы (письмо от 06.11.2012 № 03-03-06/1/572).

Пример 3

|

В связи с производственной необходимостью ООО «Андромеда» заключило договор со сторонней организацией на модификацию программного обеспечения «Туманность Андромеды», учитываемого организацией в составе НМА. В сентябре 2015 года работы по модификации были приняты. Стоимость работ составила 88 092,90 руб. (в т.ч. НДС — 18 %). Учетной политикой организации определено, что расходы на модификацию для целей бухгалтерского и налогового учета будут признаваться равномерно в течение срока полезного использования программного продукта. |

Для равномерного распределения расходов по доработке НМА в соответствии с позицией Минфина в программе доступен механизм расходов будущих периодов для целей бухгалтерского и налогового учета.

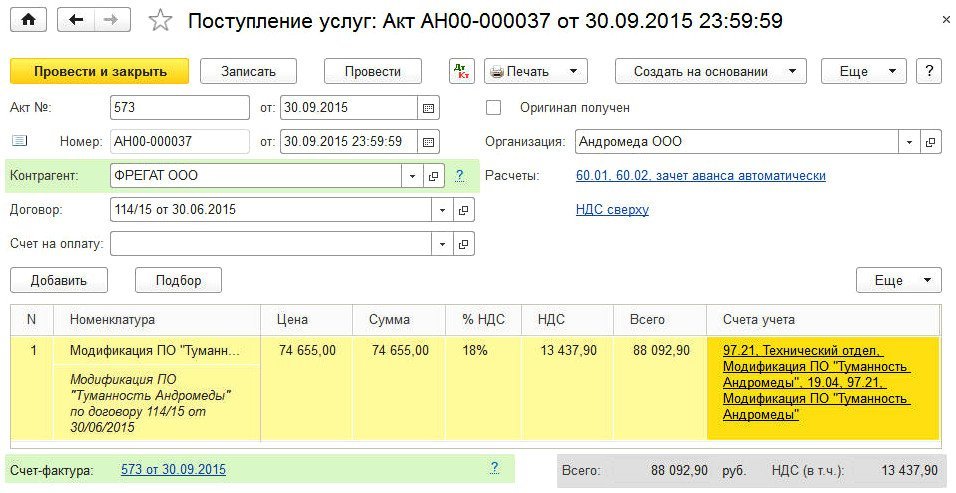

Поступление работ по модификации регистрируется документом Поступление (акт, накладная) с видом операции Услуги (рис. 7).

Рис. 7. Учет расходов по модификации НМА

При заполнении поля Счета учета следует перейти по гиперссылке в одноименную форму и указать (для целей бухгалтерского и налогового учетов):

- счет затрат (97.21 «Прочие расходы будущих периодов»);

- наименование расхода будущих периодов — Модификация ПО «Туманность Андромеды» (выбирается из справочника Расходы будущих периодов);

- подразделение затрат;

- счет учета НДС.

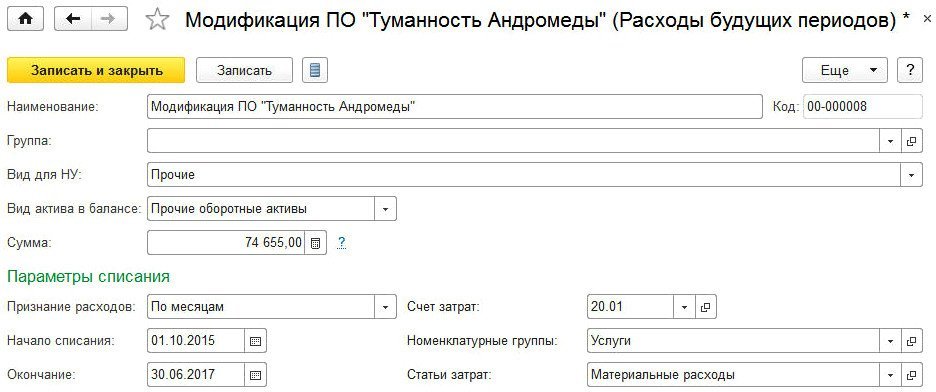

В форме элемента справочника Расходы будущих периодов, кроме наименования, необходимо заполнить следующие реквизиты (рис. 8):

- вид расхода для целей налогообложения;

- вид актива в балансе;

- сумму РБП (справочно);

- порядок признания расходов;

- даты начала и окончания списания;

- счет затрат и аналитику списания затрат.

Рис. 8. Заполнение элемента справочника «Расходы будущих периодов»

Что касается входного НДС, то его можно принять к вычету единовременно в полной сумме в момент принятия к учету затрат по модификации НМА, поскольку НК РФ не содержит указаний на необходимость принятия НДС к вычету равными долями.

В результате проведения документа сформируются следующие бухгалтерские проводки (в том числе записи в ресурсах Сумма НУ Дт и Сумма НУ Кт):

- Дебет 97.21 Кредит 60.01

- — на стоимость работ по модификации программного обеспечения без НДС;

- Дебет 19.04 Кредит 60.01

- — на сумму НДС по приобретенным работам.

Начиная с октября 2015 года после выполнения регламентной операции Списание расходов будущих периодов стоимость работ по модификации НМА будет ежемесячно включаться в состав расходов равными долями.

ИС 1С:ИТС

Подробнее об отражении в учете операций с нематериальными активами см. в «Справочнике хозяйственных операций» в разделе «Бухгалтерский и налоговый учет» на .

Какие активы относятся к нематериальным

Согласно п. 4 ПБУ 14/2000 <1> к НМА относят, прежде всего, исключительные права:

- патентообладателя на изобретение, промышленный образец, полезную модель, а также селекционные достижения;

- владельца на товарный знак и знак обслуживания, наименование места происхождения товаров;

- автора на программы для ЭВМ, базы данных.

<1> Положение по бухгалтерскому учету «Учет нематериальных активов» ПБУ 14/2000, утв. Приказом Минфина России от 16.10.2000 N 91н.

Имеются в виду именно исключительные права, простое пользование указанными активами не дает организации права на их учет в качестве НМА (Постановления ФАС СКО от 13.11.2006 N Ф08-5567/2006-2328А, ФАС МО от 15.05.2006 N КГ-А40/3728-06). Не учитываются в качестве НМА материальные объекты (материальные носители), в которых выражены произведения науки, литературы, искусства, программы для ЭВМ и базы данных. Приобретение исключительных прав на воспроизведение и распространение программы для ЭВМ не влечет передачу неимущественных авторских прав и не может рассматриваться как НМА (Письмо Минфина России от 12.11.2003 N 04-02-05/2/65).

К НМА относят также имущественное право автора или иного правообладателя на топологии интегральных микросхем, деловую репутацию организации. В их состав входят организационные расходы, связанные с образованием юридического лица, признанные в соответствии с учредительными документами частью вклада участников (учредителей) в уставный (складочный) капитал организации. При этом признаются расходы, понесенные именно при организации юридического лица, в том числе связанные с формированием и регистрацией учредительных документов, но не в случае внесения последующих изменений в учредительные документы (Постановление ФАС СЗО от 26.10.2005 N А42-15033/04-20).

В налоговом учете к НМА можно дополнительно отнести фирменное наименование, а также «ноу-хау», секретную формулу или процесс, информацию в отношении промышленного, коммерческого или научного опыта (пп. 4, 6 п. 3 ст. 257 НК РФ). При этом надо отличать, например, расходы на приобретение права производства уже приобретенного и сконструированного предмета от «ноу-хау» (Постановление ФАС ЗСО от 26.06.2006 N Ф04-3813/2006(23742-А70-26)).

Для признания указанных активов в качестве НМА необходимо выделять их из прочего имущества организации, при этом они должны быть, как следует из названия, нематериальны. Их создание или приобретение нужно оформлять документально, чтобы подтвердить, в частности, исключительные права организации на них. Такими первичными документами, в соответствии с ПБУ 14/2000, являются патенты, свидетельства, другие охранные документы, договор уступки (приобретения) патента, товарного знака и т.п. Например, в Постановлении ФАС СЗО от 27.03.2007 N А56-36404/2005 судьи признали первичными учетными документами, составленными в соответствии с предъявляемыми к ним законодательно закрепленными требованиями и подтверждающими исключительные права на товарный знак, договор уступки товарных знаков с приложением к нему и акты приема-передачи объектов основных средств по форме ОС-1.

Срок использования НМА превышает 12 месяцев. В дальнейшем организация предполагает получить от них доход, но не в результате его продажи (п. 3 ПБУ 14/2000).

Не учитываются в качестве НМА НИОКР, не давшие положительного результата или не законченные и не оформленные в установленном законодательством порядке, а также имущественные права в виде прав требования (Письмо Минфина России от 31.07.2007 N 03-11-04/2/191).

Совокупность прав, возникающих из одного патента, свидетельства, договора уступки прав и т.п., составляет инвентарный объект в целях бухгалтерского учета НМА.

Проведение оценивания

Оценку НМА проводят для определения их конкретной рыночной стоимости. Но для большинства объектов интеллектуальной собственности отсутствуют организованные рынки купли-продажи данного товара. Поэтому, при оценке его рыночной стоимости, требуются дополнительные разъяснения применительно к конкретной ситуативной реальности.

Стандарты

Оценка НМА зависит от:

- Величины инвестиций в разработку объектов интеллектуальной собственности.

- Затрат на создание результатов интеллектуальной деятельности и покупку лицензий.

- Необходимости использования НМА для получения финансового результата.

Методика оценки нематериальных активов — тема видеоролика ниже:

Методики и способы оценки

При выборе методики оценки НМА имеет три подхода:

- Затратный.

- Сравнительный (рыночный).

- Доходный.

Все способы оценки на одном из этих подходов. Затратный подход подразумевает оценивать активы по степени износа. Но за отсутствием физического используют временной или моральный. Он подразумевает методы:

- По начальным затратам. То есть по фактически произведенным.

- По стоимости замещения (оценка в балансе). Оценка производится по затратам на аналогичные активы, имеющиеся на балансе компании.

- По восстановленной стоимости. Это затраты по аналогичным НМА, но пересчитанным на современные цены.

Полноценный рыночный подход может быть применен только при имеющихся свободных рынках для данного актива. При этом используют следующие методы:

- Сравнительные продажи. В основе метода – изучение конъектуры рынка по каждому виду оцениваемых активов, сравнений их по отличиям и принятие стоимости, сопоставимой с аналогами.

- Рынок интеллектуальной собственности. Стоимость формируется из выплат за использование интеллектуальной собственности.

При доходном подходе будущие доходы привязываются к «эксплуатационным» свойствам НМА. И оценка его стоимости связана с ожидаемыми будущими доходами и экономическими выгодами (справедливой стоимостью). Это могут быть методы:

- Дисконтирования. При этом способе сумма будущих денежных потоков рассчитывается при помощи ставки дисконтирования, которая зависит от потенциальных рисков.

- Капитализации доходов. Предполагаемый чистый доход делится на ставку капитализации и получается теперешняя стоимость актива.

Наиболее точная оценка получается после применения нескольких методик одновременно и выборе наиболее подходящей для вида деятельности компании.

Составление отчета

По результатам оценки готовится соответствующий отчет (требование 135-го федерального закона). В нем указывается:

По результатам оценки готовится соответствующий отчет (требование 135-го федерального закона). В нем указывается:

- Заключение о размере стоимости оцениваемого НМА.

- Допущения и ограничительные условия данной оценки.

- Разъяснения о расхождениях в результате оценки (если таковые имеются).

Пример оценки

Производственная компания получила патент на изобретение нового прибора, отдав за него разработчикам 3000 акций по 25 рублей за каждую. Таким образом, оценка стоимости данного НМА затратным методом будет составлять: 25×3000 = 75000 рублей.

Но рыночная стоимость одной акции на момент совершения сделки составляла 30 рублей. Следовательно, при оценке стоимости НМА рыночным методом она будет составлять: 30×3000 = 90000 рублей.

Оценка нематериальных активов в бухгалтерском учете, ее проведения и особенности описаны в видео ниже:

Оценка нематериальных активов

Порядок оценки

нематериальных активов, в основном, аналогичен порядку оценки основных средств,

предусмотренному в ПБУ 6/97 «Учет основных средств». Исключением

является оценка нематериальных активов, полученных по договорам,

предусматривающим исполнение обязательств (оплату) не денежными средствами. В

данном случае применяется порядок оценки, предусмотренный пунктом 6.3 ПБУ 10/99

«Расходы организации». Кроме того, оценка нематериальных активов, при

оплате которых предусмотрена отсрочка или рассрочка платежа, осуществляется в

соответствии с пунктом 6.2 ПБУ 10/99.

В ПБУ 14/2000 сказано,

что нематериальные активы считаются созданными самой организацией, если:

1) исключительное право

на результаты интеллектуальной деятельности, полученные:

а) в порядке выполнения

служебных обязанностей или по конкретному заданию работодателя, принадлежит

организации-работодателю;

б) автором (авторами) по

договору с заказчиком, не являющимся работодателем, принадлежит

организации-заказчику;

2) свидетельство на

товарный знак или на право пользования наименованием места происхождения товара

выдано на имя организации.