Нужна ли печать на справке 2 ндфл

Содержание:

На какие документы ставится гербовая печать учреждения

- письма гарантийного характера на выполнение работ определенного рода либо получение услуг;

- всевозможные поручения (пенсионные, платежные, банковские, платежные);

- разные заявления, связанные с аккредитивами, отказами от акцепта и т.п.;

- доверенности (для осуществления процедуры получения товаро-материальных ценностей).

На рынке услуг по изготовлению печатей наша компания уже более 18 лет. Вся наша деятельность основывается на оказании только услуг высокого уровня. В работе мы не пытались найти легких путей, противоречащих законодательным требованиям. Все это в комплексе было вознаграждено со стороны наших постоянных и многочисленных клиентов, которые доверяют нам и качеству изготавливаемой продукции.

Кто подписывает справку 2-НДФЛ в 2019 году?

Документальные основания

Справка 2-НДФЛ относится к налоговой документации, а соответственно, круг лиц допущенных к визированию документа определяется на основании закона 402-ФЗ, который гласит о праве подписывать справку как генеральному директору предприятия, так и уполномоченному лицу. Чтобы с делегированием полномочий на право подписи не возникало проблем, в компании должен быть создан документ в виде приказа, где будут перечислены сотрудники, имеющие полномочие подписывать справки 2-НДФЛ.

Общий порядок

Подписывать документ имеют право исключительно уполномоченные лица, а именно:

- непосредственно работодатель в лице руководителя;

- официально утвержденный сотрудник организации.

Причём в официальном документе есть специальная графа для отметки об исполнителе, признак 1 – для работодателя, а 2 – для официально утверждённого исполнителя.

Если форма предоставляется в налоговый орган, то дополнительно следует прикрепить подтверждение о том, что ответственное лицо имеет право на действия с документом.

Как правильно подписать

Уполномоченное лицо, наделённое правом подписи, обязуется указать фамилию с инициалами и занимаемую должность в организации.

По доверенности

Доверенность – это документ, с помощью которого директор может делегировать свои полномочия, а именно, передать право подписи.

Документ может выдавать исключительно одно лицо руководящего звена.

Образец доверенности 2021:

Если предприятие по Уставу работает с использованием печати, её необходимо проставить на доверительном документе.

Генеральному директору (руководителю)

Подписать справку 2-НДФЛ гендиректору организации имеет право уполномоченный сотрудник. Но правила не запрещают руководителю визировать свою справку самостоятельно.

Для сотрудника

Сотруднику организации подписывает справку чаще всего работник отдела бухгалтерии по месту трудоустройства.

Но полномочия имеют все лица, которые допущены к сдаче аналогичной отчётности в ФНС.

Главному бухгалтеру

Главный бухгалтер не всегда имеет право на подписание документа по форме 2-НДФЛ. Соответственно, когда справка визируется для него, полномочия предоставляются исключительно директору или кругу лиц, которые утверждены приказом организации.

У индивидуального предпринимателя (ИП)

У индивидуального предпринимателя отчётность по форме 2-НДФЛ за себя отсутствует.

В случае необходимости он предоставляет годовую декларацию по полученным доходам.

Если у бизнесмена есть наёмный персонал, то в независимости от системы налогообложения он обязан сдавать отчётность и перечислять налог.

Подписывать справки наёмным работникам, которые числятся в штате у предпринимателя, может как сам руководитель, так и уполномоченное лицо, чаще всего в лице главного бухгалтера.

Для банка

Для банка справка по доходам физического лица является главным документом, на основании которого принимается решение для положительного или отрицательного ответа при получении кредита.

Подписывает документ генеральный директор, главный бухгалтер или должностное лицо, наделённое правом визирования документа.

Обязателен ли штрих-код на 2-НДФЛ?

Что грозит за отсутствие ИНН в 2-НДФЛ? Об этом — .

Как заполнить 2-НДФЛ иностранцу? Узнайте .

Для налоговой

Для налоговой службы форма 2-НДФЛ требуется для проверки доходов по всем сотрудникам и каждому в отдельности.

Составляется справка отделом бухучета, визируется непосредственно руководителем организации либо сотрудником, уполномоченным на право подписи на основании приказа компании.

За налогового агента

За налогового агента по причине отсутствия в результате отпуска или болезни уполномоченного лица форма 2-НДФЛ должна визироваться лицом, утвержденным на основании приказа во время отсутствия первого.

В обособленном подразделении (филиале)

В филиале право подписи на документе 2-НДФЛ имеет как руководитель головного подразделения, так и уполномоченное лицо обособленного.

Если нет главного бухгалтера

Если на предприятии в штате сотрудников нет главного бухгалтера, то зачастую право подписи на документе принадлежит руководителю предприятия.

Как заполнить 2-НДФЛ

Справка содержит большое количество информации о работнике, его месте работы, доходах и исчисленных налоговых платежах.

Состав документа включает следующие сведения:

- Дату составления и период, за который она оформляется;

- Указание на первичность/вторичность (если справка будет содержать какие-то ошибки или неточности, то придётся регистрировать её под следующими номерами корректировки);

- Информацию о той компании, которая осуществляет выплаты за сотрудника (именуется она налоговым агентом);

- Сведения о форме реорганизации компании;

- Признак справки. 1 – начисленный налог был удержан; 2 – если это не представилось возможным; 3 – если налог удержал правоприемник; 4 – если это невозможно было сделать;

- Данные о самом работнике, включая записи из паспорта;

- По каждому месяцу перечисляются доходы, облагаемые той или иной ставкой (здесь также указывается суть дохода, обозначенная специальным кодом);

- Вычеты, применяемые в отношении сотрудника (указывается сумма и соответствующая кодировка, обозначающая повод для вычета);

- Суммарный доход (складываются цифры за каждый месяц);

- Налогооблагаемую сумму (та часть доходов, которая будет участвовать в начислении ставки. Из общего дохода минусуют положенные вычеты);

- Значение налога, который подлежит уплате за работника в бюджет страны;

- Подпись составителя документа (форма заполнения не предусматривает подпись самого сотрудника).

Что нового в 2021 году

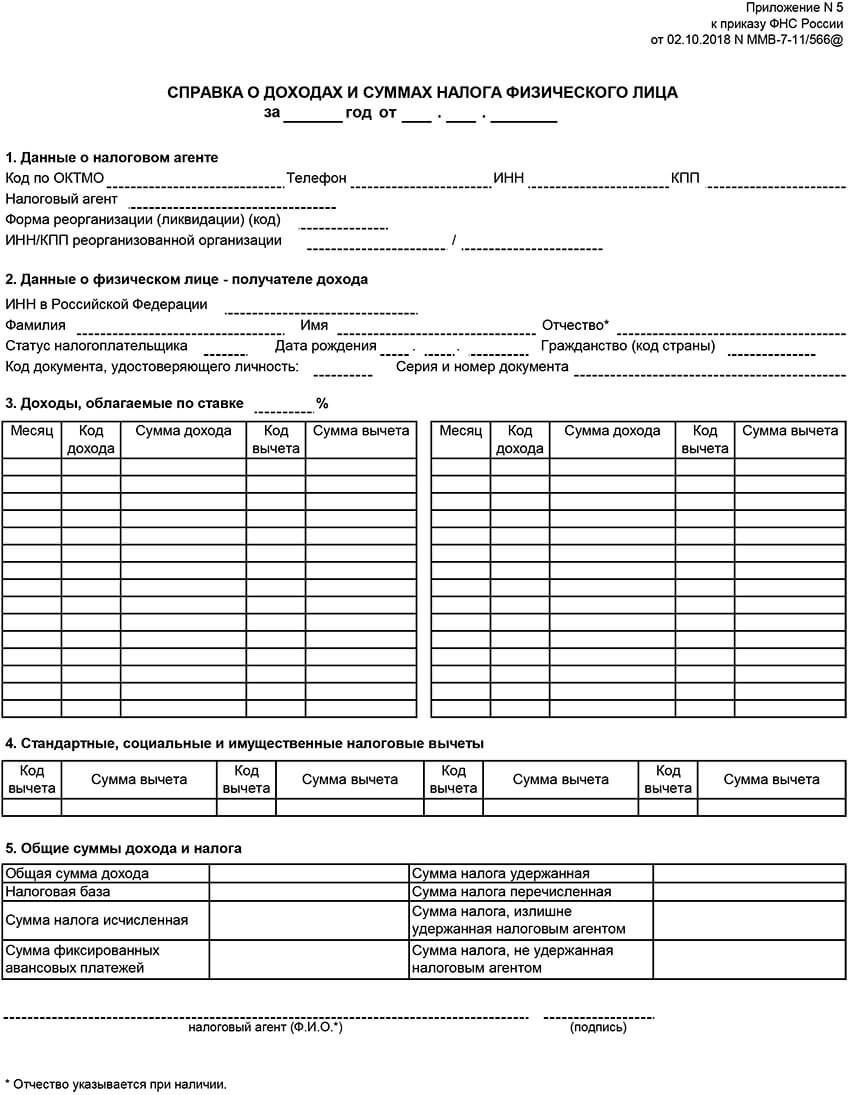

В 2021 году отчитываемся в налоговую по новой форме справки, утвержденной приказом ФНС №ММВ-7-11/566 от 02.10.2018 г. Что поменялось? Во-первых, название справки. Во-вторых, ее содержание. Новая форма состоит из двух листов, включающих в себя титульник, три раздела и приложение. Вначале, как обычно, заполняем данные о налоговом агенте, в 1-разделе – сведения о конкретном работнике, во 2-разделе – данные об общем доходе, налоговой базе и НДФЛ, в 3-разделе – прописываем все вычеты, которые были начислены работнику (стандартные, социальные, имущественные), в приложении прописываем доходы и вычеты по месяцам (оно идентично разделу 3 старой формы справки).

Еще одно отличие новой формы от предыдущей состоит в том, что в разделе 3 нужно будет проставить «Код вида уведомления». Это касается расшифровки права работника на определенный вычет. Здесь поступаем следующим образом:

- Ставим 1, если сотрудник имеет право на имущественный вычет.

- 2- если речь идет о социальном вычете.

- 3 – если НДФЛ уменьшен на сумму уплаченного авансового фиксированного платежа по НДФЛ, что будет касаться работника-иностранца.

- 4 – проставляем, если налог невозможно удержать по причине того, что компания является правоприемником предыдущей.

Если в организацию обращается работник с просьбой выдать 2-НДФЛ «на руки», к примеру, для оформления кредитной заявки, мы ему справку выдаем на специально предназначенном для этих целей бланке. Он также утвержден вышеназванным приказом ФНС и выделен в отдельное приложение №5. В нем предусмотрена более детальная, с разбивкой по месяцам, расшифровка дохода работника, с указанием кодов видов дохода и вычета.

Образец бланка выглядит следующим образом:

- Бланк 2-НДФЛ для налоговой

- Бланк 2-НДФЛ для работника

- Образец заполненного 2-НДФЛ

Что касается срока сдачи отчета, то он остался прежним – до 1 апреля года, следующего за отчетным. В этот период мы сдаем обычную отчетность (признак 1) по сотрудникам и в срок до 1 марта года, следующего за отчетным – за тех работников, с доходов которых не было возможности удержать налог (признак 2). Если отчетная дата выпадает на выходной день, то срок сдачи переносится на следующий рабочий день.

Оформленные справки можно сдавать в налоговую как в бумажном, если численность работников не превышает 25 человек, так и электронном формате, при условии, если численность 25 и более сотрудников, какие либо флеш и диско носители исключаются. Еще один момент. Из справки исключена обязанность ставить на ней печать, «М.П.» убрано.

Также законодатели предусмотрели порядок аннулирования ошибочно предоставленных сведений по справкам 2-НДФЛ. К примеру, на одного и того же сотрудника были направлены две идентичные справки или иные ошибки, выявленные самой компанией. Чтобы привести в соответствие данные нужно составить аннулирующую справку, заполнив в ней лишь раздел 1 и 2. Номер корректировки в этом случае будет стоять «99». В полях номер справки и дата нужно будет проставить ранее отправленные сведения: см. разъяснения ФНС №ЕД-4-3/1224.

Раздел 1

ОКТМО – это Общероссийский классификатор территорий муниципальных образований. Код можно посмотреть на сайте налоговой службы в этом сервисе).

ИП на ЕНВД и ПСН указывают ОКТМО по месту ведения деятельности в отношении своих наемных работников, занятых в данных видах бизнеса.

Правопреемник налогового агента заполняет ОКТМО по месту нахождения реорганизованной компании (ОП).

Выписываются из свидетельства о постановке на учет в налоговой. В 2-НДФЛ по сотрудникам обособленных подразделений указываются ОКТМО и КПП данных подразделений. Индивидуальные предприниматели КПП не указывают.

Если справку сдает правопреемник налогового агента, заполняется ИНН/КПП правопреемника.

Указывается сокращенное (в случае его отсутствия – полное) наименование организации (ФИО предпринимателя).

Если справка представляется правопреемником, следует указать наименование реорганизованной фирмы (ОП).

Коды реорганизации (ликвидации)

В поле «Форма реорганизации» указываются коды реорганизации (ликвидации) юрлица (ОП):

|

Код |

Наименование |

|

1 |

Преобразование |

|

2 |

Слияние |

|

3 |

Разделение |

|

5 |

Присоединение |

|

6 |

Разделение с одновременным присоединением |

| Ликвидация |

В поле ИНН / КПП заносятся коды реорганизованной компании (ОП).

Если справка подается не за реорганизованное юрлицо (ОП), данные поля не заполняются.

В случае, когда в заголовке справки указан признак «3» или «4», данные поля должны быть заполнены в установленном порядке.

Новая форма

Новая форма 2-НДФЛ действует не очень давно, с 2021 года. Ранее действующая форма содержала обязательный реквизит «М.П.». В связи с этим вопрос о том, ставить или нет печать фирмы на бланке, является очень актуальным.

Налоговый кодекс РФ обязывает все юридические лица, которые имеют нанятых сотрудников, представлять отчет 2-НДФЛ на каждого из них. При этом нужно помнить, что если штат компании превышает 25 человек, то вся без исключения отчетность должна подаваться в электронном виде.

В ином случае она будет считаться непредставленной. Если же штат маленький, т.е. менее 25 человек, то компания представляет рассматриваемый отчет в бумажном виде.

Юридические лица, имеющие в своем штате нанятых сотрудников, выступают для них в роли налогового агента, перечисляя суммы удержанного НДФЛ.

В этом качестве они обязаны передавать 2-НДФЛ в свою налоговую инспекцию ежегодно, по истечении календарного года.

Этот же отчет передается и в том случае, если должностным лицом были обнаружены несовпадения в суммах начисленного и перечисленного 2-НДФЛ.

Кроме того, компания должна составить справку при соответствующем заявлении сотрудника, если она ему понадобилась при оформлении заявки на получение какого-либо кредита, для расчета удержаний из начисленной суммы оплаты труда либо при его увольнении.

Справки, копии и выписки из документов

Внешние справки должны оформляться на бланке. А в соответствии с ГОСТом Р 6.30-2003 выделяются три вида бланка по видам документов, оформляемых на них:

- общий бланк (используется для изготовления любых видов документов, кроме письма);

- бланк конкретного вида документа (кроме письма);

- бланк письма.

Итак, по требованиям ГОСТа Р 6.30-2003 справки должны оформляться на общем бланке или бланке конкретного вида документа (т.е. на бланке справки). Соответственно, к обязательным реквизитам справки относятся следующие (см. Примеры 1 и 3):

- Государственный герб Российской Федерации, или герб субъекта Российской Федерации, или эмблема организации/ товарный знак (знак обслуживания)2*;

- наименование организации (знак обслуживания)*;

- наименование вида документа (СПРАВКА)*;

- дата документа**;

- регистрационный номер документа**;

- место составления или издания документа*;

- заголовок к тексту (при оформлении на бланке формата А4);

- текст документа;

- адресат;

- текст документа;

- подпись;

- оттиск печати (для справкок биографического или финансового характера).

Для справок можно использовать бланки как с угловым расположением реквизитов, так и с продольным. Однако первый вариант является более предпочтительным, так как в данном случае правая сторона верхней части бланка используется для размещения реквизита «адресат». А это позволяет более экономно использовать площадь листа.

В процессе подготовки справки реквизиты оформляют в соответствии со схемами расположения реквизитов, приведенных в приложении А ГОСТа Р 6.30-2003. Между реквизитами оставляют два–четыре межстрочных интервала.

Датой справки является дата ее подписания, которая, как правило, оформляется арабскими цифрами в последовательности: день месяца, месяц, год. День месяца и месяц оформляют двумя парами арабских цифр, разделенными точкой; год – четырьмя арабскими цифрами. Например, 14.01.2009. При этом допускается и словесно-цифровой способ оформления даты, например, 02 февраля 2009 г.

Регистрационный номер располагается на одной строке с датой документа и включает порядковый номер, который может дополняться индексом или несколькими индексами. Порядковые номера справкам должны присваиваться в течение календарного года, т.е. первая справка в календарном году должна иметь порядковый номер 1.

Дату и регистрационный номер справки принято оформлять в момент регистрации документа (т.е. после подписания), поэтому правильнее их проставлять на документе вручную, а не печатать при подготовке справки.

Заголовок к тексту справки должен отвечать на вопрос «О чем?» и может включать указание на период времени, к которому относятся изложенные в справке сведения. Например: «Об организации авиаперевозок туристов во втором полугодии 2009 года».

Заголовок в соответствии с ГОСТом Р 6.30-2003 должен печататься от поля без кавычек, начинаться с прописной буквы и заканчиваться без использования точки. На справках, оформленных на формате А5, заголовок допускается не указывать.

Текст справки, как правило, состоит из двух частей: в первой излагаются факты, послужившие основанием или поводом для ее составления, во второй приводятся конкретные сведения, отражающие существо вопроса. Текст справки может и не содержать оснований для его подготовки, тогда справка включает только одну часть с описанием фактов (событий).

Если справка содержит однородную систематизированную информацию, ее текст оформляется в виде таблицы.

Текст справки биографического характера обычно начинается с указания в именительном падеже фамилии, имени и отчества лица, о котором сообщаются сведения. Ряд справок биографического характера выдается по типовым, часто повторяющимся ситуациям, и для их подготовки могут использоваться унифицированные бланки с трафаретным текстом.

В тексте справки не следует использовать архаичные обороты, например: «настоящая справка дана…», «настоящим подтверждается, что… действительно работает…».

Каким образом сдается в орган контроля справка 2-НДФЛ

Отчет сдается до первого апреля относительно следующего отчетного периода. Подавать образцы можно любым из трех способов:

- Собранные справки 2-НДФЛ сдаются сотрудником фирмы, после чего их помещают в специальной бланк. Заполняется информация на компьютере, при помощи пишущей машинки или просто от руки.

- Отправка формы 2-НДФЛ в органы контроля в виде электронного документа. Для этого нужна специальная компьютерная программа. Далее ее устанавливают на компьютере компании, переносят на диск или иное записывающее устройство и используют для распечатки необходимой справки.

- Отправка в органы контроля при помощи средств массовой телекоммуникаций. Отчетность, отправленная таким способом, будет принята лишь в том случае, если в организацию доставляется протокол внешнего контроля, отправленный налоговым органом контроля и статистики. В протоколе должно быть указано, что в справке не обнаружено недочетов, документ правильно написан и оформлен.

Форма 2-НДФЛ требуется гражданам для представления в банк. А банковские учреждения нуждаются в справке такого образца, когда оформляют кредитные займы, особенно на крупные денежные суммы. Она необходима также для получения кредита на автомобиль, для ипотечных займов. Такая форма может понадобиться в том случае, если гражданин меняет место прежней работы, а новый работодатель хочет ознакомиться с имеющейся информацией о нем.

Она также нужна при:

- оформлении вычетов налоговых взносов;

- начислении, перерасчете пенсионных средств;

- для граждан, которые хотят усыновить ребенка;

- при судебных разбирательствах, особенно трудового характера;

- при проведении расчетов любых выплат.

Ставится ли печать в справке 2 ндфл за 2021 год

Как всегда, мы постараемся ответить на вопрос «Ставится ли печать в справке 2 ндфл за 2021 год». А еще Вы можете бесплатно проконсультироваться у юристов онлайн прямо на сайте не выходя из дома.

Сразу не разберешься, надо ли ставить печать на справке 2-НДФЛ в 2021 году? В данной сфере произошло много изменений, поэтому время от времени у бухгалтеров и кадровиков возникают вопросы по правилам оформления этого документа.

Её просят предъявить в различных ситуациях, когда требуются сведения об уровне доходов человека. Документ нужен при выезде за границу, получении кредита, различных субсидий, устройстве на работу и в других случаях.

Ставят Ли Печать На 2 Ндфл В 2021

Начиная с 2021 года, в стране действуют две формы справок о доходах физического лица и суммах налога. Все новое вызывает вопросы, поэтому не удивительно, что время от времени перед специалистами встают вопросы по заполнению новых документов.

Сразу скажем, что реквизит «печать» отсутствует в бланках справок. Нужна ли печать на справке 2-НДФЛ в 2021 году? Конечно, нет. Место, куда ее можно приложить в новых формах не предусмотрено, значит, и проставлять ее не нужно.

Сразу не разберешься, надо ли ставить печать на справке 2-НДФЛ в 2021 году? В данной сфере произошло много изменений, поэтому время от времени у бухгалтеров и кадровиков возникают вопросы по правилам оформления этого документа. Правильный ответ ищите в статье.

Печать не ставят

Начиная с 2021 года, в стране действуют две формы справок о доходах физического лица и суммах налога. Все новое вызывает вопросы, поэтому не удивительно, что время от времени перед специалистами встают вопросы по заполнению новых документов. Например, надо ли ставить печать на справке 2-НДФЛ в 2021 году для сотрудников?

Сначала заполняется поле «Признак». Здесь ставится «2» в том случае, когда физическое лицо не может удерживать доходы и, соответственно, налоги. Такая ситуация может возникнуть, к примеру, если человек получил деньги в ходе рекламной акции – тогда налог не взымается и доходом эта сумма считаться не может. В остальных случаях ставится «1».

Далее заполняется вышеупомянутое поле «Номер корректировки».

После этого следует указать код своего ИФНС. Если этот код неизвестен, то узнать его можно на официальном сайте ФНС.

Еще один код – ОКТМО, который тоже можно узнать на сайте ФНС. Все эти коды также можно узнать в ближайшем отделении налоговой службы.

Если работодателем выступает организация, то в поле «Налоговый агент» необходимо написать ее название, а также заполнить поля «ИНН» и «КПП». А если работодатель – ИП, то следует указать его ФИО и ИНН.

Теперь следует написать ФИО работника. Если он является иностранцем, его ФИО необходимо указывать латинскими буквами, по возможности, максимально приближенно к оригиналу.

Далее нужно заполнить поле «Статус налогоплательщика» согласно новым кодам, упомянутым выше (1 – резидент, 2 –нерезидент…).

В поле «Гражданство» указывается код страны (для России это 643, а для указания кода остальных стран следует смотреть общероссийский классификатор).

После этого нужно заполнить поле, касающееся документа, который удостоверяет личность и тоже указать его код. Для паспорта это 21, а для всех остальных документов существует специальный справочник (Приложение 1 Приказа №ММВ-7-11/485).

Далее нужно написать адрес места жительства и, для иностранцев и нерезидентов РФ, код страны проживания.

Теперь необходимо заполнить таблицу с облагаемыми доходами. В шапке ставится ставка (13% для резидентов и 30% для остальных), для каждого вида дохода заполняется поле с кодом согласно таблице из Приложения 1 Приказа ММВ-7-11/387 и таким же образом для налогового вычета (Приложение 2 того же приказа).

Далее нужно заполнить следующую таблицу для стандартных, социальных, инвестиционных и имущественных вычетов

Принцип тот же самый и коды тоже те же.

Для заполнения следующей таблицы нужно суммировать все доходы и вычеты, здесь стоит обратить внимание на такие пункты:налоговая база – это разница между суммой доходов и суммой вычетов;

сумма налога исчисления – это налоговая база, умноженная на ставку (13% или 30%);

поле для авансовых платежей заполняется только иностранцами;

есть два поля для сумм налога – перечисленная (те деньги, что реально перечислены в налоговую службу) и удержанная (деньги, которые еще нужно перечислить).

Печать в 2-НДФЛ

Похожие публикации

Начиная с отчетности за 2015 год, справка о доходах физлиц 2-НДФЛ предоставляется по новой форме. Уже скоро налоговым агентам предстоит отчитаться по начисленному, удержанному и перечисленному налогу с доходов своих работников за 2016 год. У многих неизбежно возникнут вопросы по заполнению справки, в том числе и о необходимости проставления печати на 2-НДФЛ.

Согласно пункту 2 статьи 230 НК РФ, налоговые агенты должны представлять справки по форме 2-НДФЛ в электронной форме, печать на которых не нужна, но если число физлиц, получивших доходы не превышает 25 человек, то сдать сведения можно и на бумажных носителях. Как быть с печатью в этом случае, разберемся в нашей статье.

Нужна ли печать в новой справке 2-НДФЛ

Новая форма справки утверждена приказом ФНС РФ от 30.10.2015 № ММВ-7-11/485. Этим же приказом утвержден Порядок заполнения справки 2-НДФЛ. Требований о проставлении печати не содержится ни в самой форме, ни в Порядке ее заполнения. Это вполне закономерно, поскольку с 07.04.2015 наличие печати у организаций, созданных в форме ООО и АО перестало быть обязательным, кроме случаев, когда это прямо предусмотрено законом. Такое изменение было внесено Федеральным законом от 06.04.2015 № 82-ФЗ.

Теперь организация вправе сама выбирать, будет ли у нее печать или нет, закрепив свое решение в уставе:

- если от печати отказались, то ее не ставят нигде;

- если печать решено оставить, то в обязательном порядке использовать ее следует только для ряда документов в случаях, установленных законом, например: для доверенности представителя в суде, для акта о несчастном случае на производстве, для документов при выпуске ценных бумаг и в некоторых иных ситуациях.

В свою очередь ФНС разъяснила в своем письме от 17.02.2016 № БС-4-11/2577, что печать на 2-НДФЛ ставить не требуется, сославшись на Закон № 82-ФЗ и Приказ ФНС от 30.10.2015 об утверждении новой формы справки 2-НДФЛ, где место для печати не предусмотрено.

Отсутствие требования о печати организации при заполнении 2-НДФЛ не означает, что печать в справке ставить нельзя. Запрета на этот счет ни один нормативный акт не содержит.

Где ставится печать в справке 2-НДФЛ

Порядок заполнения справки 2-НДФЛ предусматривает заверение документа только подписью налогового агента, либо его уполномоченного представителя. Для этого нужно проставить соответствующий код: 1- налоговый агент, 2- его представитель, а также указать документ, подтверждающий полномочия представителя. Указывается должность, фамилия и инициалы лица, подписывающего справку.

По своему собственному желанию организация, имеющая круглую печать, может заверить справку еще и ее оттиском.

В новой форме сведений о доходах места для печати нет, то есть строка «М.П.», отсутствует. Как быть в этом случае – где поставить печать на 2-НДФЛ?

Думаем, что можно провести аналогию со старой формой справки 2-НДФЛ, где место для печати было предусмотрено под строкой «Налоговый агент». В новой форме справки вполне допустимо поставить печать на той же строке, где стоит подпись руководителя или представителя налогового агента.

Напоминаем, что справки 2-НДФЛ по доходам физлиц за 2016 год налоговые агенты должны предоставить не позднее 3 апреля 2017 года, а справки по доходам физлиц, с которых не удалось удержать НДФЛ, нужно направить в налоговую и самому физлицу-налогоплательщику в срок до 1 марта 2017 года.

Итак, мы ответили на вопрос: ставится ли печать на справке 2-НДФЛ. Независимо от того, отказались ли вы от печати, согласно Закона № 82-ФЗ, или продолжаете ее использовать, на 2-НДФЛ ее ставить не обязательно. Любое требование налоговых инспекторов о проставлении печати на справке 2-НДФЛ будет незаконным.