Что такое расчётный счёт?

Содержание:

- Пользование

- Расчетный счет для ИП

- Какие документы нужны для открытия счета?

- Как узнать по номеру карты, наименование банка?

- Как узнать по номеру карты владельца?

- Какие операции можно проводить по расчетному счету

- Какие бывают счета

- Виды расчетных счетов

- Открыть счет

- Как открыть расчётный счёт ИП: сбор документов

- Запрещенные операции

- Расчетный счет – понятие

- Как узнать по БИК в каком банке счет?

- Тайна реквизитов р/с

- Отличительные особенности накопительных и кредитных счетов

Пользование

Что такое банковский счёт? Это общий технический инструмент формы сотрудничества банковского учреждения и клиента, имеющий разнообразное назначение. Счёт — документ, открытый банковским учреждением на определённое физическое или юридическое лицо, которое участвует в безналичных денежных операциях или накапливает средства на личном счёте.

Следует различать понятия внутренние счета финансовых учреждений и банковские. Разница в том, что банковские счета открываются по заявлению и договору с клиентом, и ими распоряжаются их владельцы. Отличием функций внутренних банковских депозитов является то, что они находятся в распоряжении кредитной организации для бухгалтерского учёта и анализа денежных операций, проводимых банком. Парные – это два лицевых банковских счёта (активный и пассивный), отражающие однородную деятельность банковского учреждения.

Форма безналичных расчётов и режим банковских счетов регламентируется нормативными документами:

- Гражданским Кодексом РФ.

- Налоговым Кодексом РФ.

- Федеральным законом №86 от г. «О Центральном Банке России».

- Положениями Банка России №579-П и №383-П.

Согласно законодательству, клиенты имеют право открывать неограниченное количество счетов в банках и кредитных организациях (с согласия последних). Все депозиты предпринимателей должны быть зарегистрированы в фискальных органах. Банковские счета характеризуют четыре признака:

- открываются и ведутся банковскими структурами;

- являются составной частью предмета договора;

- учитывают денежные средства;

- отражают обязательства кредитной организации перед клиентом.

Для того, чтобы открыть счет, заключается договор с банком или лицензированной кредитной организацией, в котором указываются взаимные ответственности сторон. В соответствии с договором банк обязуется перед клиентом:

- Зачислять денежные средства.

- Перечислять указанные суммы денежных средств другим клиентам.

- Производить другие денежные операции, например, начисление процентов (схемы начисления процентов могут существенно отличаться).

Это интересно: Индивидуальный инвестиционный счет Финам

Расчетный счет для ИП

Законодательство не обязывает предпринимателей открывать расчетные счета. Можно использовать банковские счета и карты, открытые на физическое лицо. Но, как показывает практика, вести успешный бизнес с их использованием затруднительно.

Случаев, когда можно вести предпринимательскую деятельность без использования расчетного счета, не так уж и много. Все они относятся к розничной торговле и оказанию бытовых услуг.

Так, например, если вы продаете фрукты/овощи на рынке и принимаете оплату от покупателей наличкой, то, скорее всего, расчетный счет вам не понадобится.

Кстати, по указанию Банка России (п.5 и 6 № 3073-У от 7 октября 2013), наличные расчеты между ИП и юридическими лицами ограничены суммой 100.000 руб. по одному Договору. Разъясним это правило на примерах.

Пример #1: Торговля на рынке

Допустим, за место на рынке вы платите аренду путем перечисления денег на расчетный счет организации, которой принадлежит рынок. Договор аренды, обычно, заключается на 11 месяцев. Если аренда вашего места официально по Договору составляет, к примеру, 20.000 руб. в месяц, то ограничение в 100.000 руб. наступит через 5 месяцев. Это значит, что с шестого по одиннадцатый месяц вам нужно будет проводить остальные арендные платежи по безналу, то есть без расчетного счета никак.

Когда вы закупаете фрукты/овощи у юридического лица по Договору, то и здесь действует ограничение в 100.000 руб. Чтобы этого избежать, некоторые предприниматели разбивают такие договоры на несколько. Правда, не все организации и юридические лица на это охотно соглашаются.

Пример #2: Услуги маникюра на дому

Рассмотрим другой пример: девушка открыла ИП на Патенте и оказывает услуги маникюра/наращивания ногтей на дому. Оплату клиентов принимает наличными, аренду не платит, с юр.лицами не взаимодействует. В этом случае расчетный счет можно не открывать.

Однако, не всем клиентам будет удобно оплачивать услуги наличкой. По данным Центрального Банка, количество операций по банковским картам в 2017 году выросло на треть по сравнению с аналогичным периодом 2016 года. Всего было совершенно 24 млрд транзакций на общую сумму 63,4 трлн рублей.

Как заявила Ольга Скоробогатова, первый зам.пред Банка России: «На протяжении последних лет усиливается тренд по увеличению использования банковских карт в системе расчета за товары и услуги и снижается количество снимаемых с карт наличных средств».

В такой ситуации, для повышения качества обслуживания, индивидуальному предпринимателю – мастеру маникюра целесообразнее завести терминал для приема платежей по картам. И тогда, для полноценной работы такого терминала, ей понадобится расчетный счет в банке..

Ну а если ваша деятельность завязана на работе с крупными предприятиями и в обороте солидные суммы, то тут без расчетного счета никуда. Даже если экономически будет менее выгодно, ваши потенциальные заказчики отдадут предпочтение тем контрагентам, у кого есть расчетный счет.

Открыть можно несколько расчетных счетов для разных целей, что позволяет более четко учитывать денежные потоки. Для оптимизации расходов на бухгалтерию предприниматели используют дистанционные банковские сервисы, получая возможность для автоматизации бизнес-процессов.

Какие документы нужны для открытия счета?

Расчетный счет зарезервируют быстро, буквально сразу же после регистрации на сайте. Нюанс в том, что снять или перевести на другой счет деньги с него можно будет только после того как будет подписан договор. Для этого вам нужно будет либо самостоятельно явиться в банк, либо попросить менеджера прислать к вам курьера с документами. Но и вам придется захватить на встречу пакет с бумагами.

Разные банки предъявляют разные требования к открытию счета. В некоторых кредитных организациях периодически проводят специальные акции, направленные на привлечение клиентов путем предоставления им возможности получить расчетный счет с минимальным пакетом бумаг. Но если вы не попадете на столь щедрое предложение, вам нужно знать, какие документы чаще всего подают в банк.

Документы для ООО

Расчетный счет для ООО открывают на основании таких бумаг:

- паспорта директора предприятия;

- идентификационного кода;

- решения либо протокола/приказа о факте создания предприятия;

- устава компании либо учредительного договора;

- приказа о назначении или вступлении в должность управляющего предприятия;

- печати организации;

- документов о местонахождении компании. Для этого подойдет свидетельство о праве собственности или договор аренды.

- свидетельства о регистрации организации в Едином государственном реестре юридических лиц.

Кроме того, в зависимости от типа бизнеса, банк может потребовать от вас лицензию, разрешение или патент, если организация работает на их основании.

Все документы нужно отсканировать и отправить по почте, а копии менеджер банка прикрепит к договору об открытии расчетного счета.

Документы для ИП

Индивидуальным предпринимателям нужно собрать следующий пакет документов:

- любой удостоверяющий личность предпринимателя документ – паспорт, водительские права и тому подобное;

- свидетельство о государственной регистрации в качестве индивидуального предпринимателя;

- документ, подтверждающий полномочия лиц, упомянутых в карте, распоряжаться деньгами, которые лежат на счету предприятия;

- свидетельство о постановке на учет в налоговую;

- лицензию или патент, выданные предпринимателю или особе, которая занимается частной практикой.

В мае 2014 года бизнесмены были освобождены от обязательства ставить в известность о факте открытия расчетного счета налоговую службу, ПФР и ФСС. Теперь этим занимаются исключительно банки. До этих пор несвоевременное сообщение либо отказ от него карался штрафом в размере 5000 рублей для каждой из упомянутых инстанций.

Как узнать по номеру карты, наименование банка?

Банковские карты имеют многие миллионы людей. Ими очень удобно расплачиваться за продукты, покупаемые товары и за оказанные услуги, получать заработную плату.

Особенно популярны карты самых крупных банков в стране, таких, как Сбербанк, банк ВТБ и Альфа банк.

Номер карточки не содержит сведений о держателе пластика. Можно по номеру узнать только характеристики самой банковской карты. В номере карты содержатся данные о банке, выдавшем пластик, системе платежа, виде карточки (дебетовая или кредитная карта).

Используя официальные сервисы в интернете, удается узнать банк. Проанализировав информацию, полученную из несколько сервисов одновременно, можно получить более точные сведения.

Большинство карт имеют 16 цифр:

- Первая цифра — система платежей;

- Далее до шестой цифры — банковский идентификатор (БИН). Для карточек, выпущенных данной платежной системой он единый;

- Затем следует закодированная информация о держателе карты, о банке выдавшем карту и иных характеристиках карточки. Последняя цифра контрольная.

Специальные сервисы имеют базу данных наиболее популярных банков. Анализируя комбинацию цифр, используя информацию своей базы, они могут определить наименование требуемого банка.

Имеется простой способ. При наличии карт, выпущенных известным уже банком, можно сравнить номера карточек. БИН может совпасть и можно узнать наименование интересующего банка (код одинаковый для карточек одной платежной системы).

Большинство карточек, выпущенных ведущими банками, именные карты. На оборотной стороне пластика указывается имя владельца карты. На безымянных картах вместо имени представлена техническая информация (например, «MOMENTUM», «INSTANT ISSUE»).

Многих владельцев карт интересует, как по номеру карты определить банк и владельца, разберем ниже.

Как узнать по номеру карты владельца?

Иногда требуется, зная только номер карточки, узнать ее держателя. Согласно закону «О банковской тайне» (№395-1), данная информация закрытая и не публикуется — поэтому банк данные сведения не предоставляет.

Сведения о держателе пластика могут быть нужны, если, например, денежный перевод направлен ошибочно не на ту карту банка. При этом необходимо:

- Обратиться к держателю карты с просьбой вернуть деньги. Помочь может обращение в Центр поддержки своего банка. Потребуется предъявить квитанцию с указанием реквизитов карты, на которую были переведены денежные средства ошибочно, и номер проведенной операции;

- Необходимо указать причину отзыва транзакции;

- Уполномоченный специалист обратится официально к получателю с просьбой вернуть полученные деньги;

- Получить деньги, ошибочно переведенные не на ту карту.

Если карта была найдена, не следует искать ее владельца. Необходимо сдать ее в отделение любого банковского учреждения.

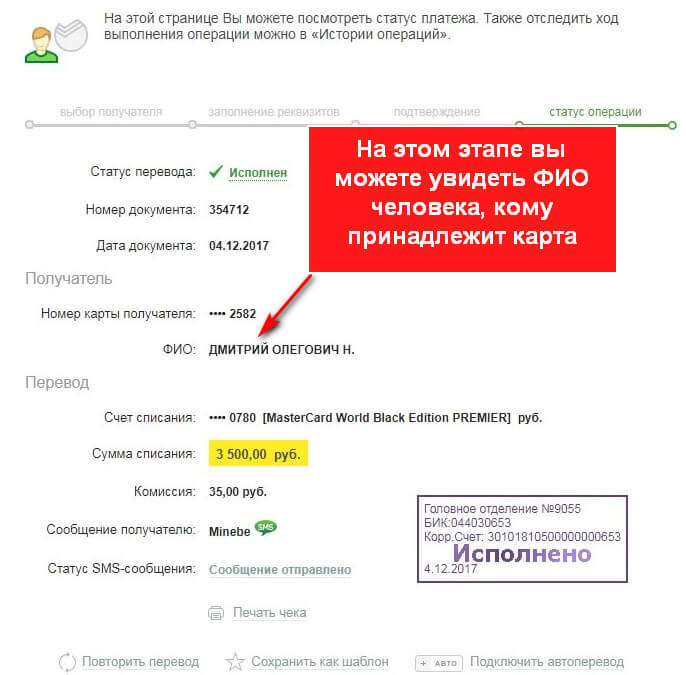

Имя держателя карты можно узнать и через интернет. Держатели карт Сбербанка на законных основаниях могут поискать информацию на официальных сервисах. При этом обязательно необходим доступ к системе «Сбербанк — Онлайн» (если оформлена данная услуга) и созданию платежных документов/чеков.

Потребуется:

- Войти в систему на сайте банка, авторизоваться;

- Сформировать платежный документ в разделе «Платежи и переводы». Указать переводимую сумму денег и номер карты, на которую ранее ошибочно были переведены денежные средства;

- Ознакомиться со сформированным платежным документом, выведенным на экран для подтверждения платежа. В документе отразится имя, отчество и только первая буквы фамилии держателя карты;

- Кликнуть «Отмена», не подтверждая операцию по переводу денег.

Также клиент Сбербанка может на номер 900 на мобильном телефоне указать номер карты и сумму денег для перевода. Для подтверждения операции в сформированном платежном документе будет указан получатель платежа. Операция по переводу денег должна быть отменена.

Какие операции можно проводить по расчетному счету

По расчетному счету допускается проведение следующих действий:

1 Пополнение счета. Если ваша фирма оказывает услуги с использованием наличных средств, то пополнение производится через кассу банка или через банкомат/терминал.

В целом банки осторожно относятся к таким операциям и, если вы попробуете подобным образом ежедневно «закачивать» на счет миллионы дензнаков, у службы безопасности кредитной организации возникнут вопросы. Они вполне резонно постараются выяснить, насколько законным путем получены данные средства

Поэтому следует тщательно сохранять всю отчетность по наличным операциям – при больших оборотах банк может ее затребовать.

2 Снятие со счета наличных средств. Такие операции банки тоже не очень любят: на снятие крупных сумм часто устанавливаются драконовские комиссии. Как правило, систематически снимать значительные средства можно только через кассу банка.

3 Переводы в адрес юрлиц и ИП. Оплата поставок, оказанных услуг, выполненных работ – для проведения таких расчетов с контрагентами необходимо создать платежное поручение. Можно оформить платежное поручение в бухгалтерской программе, например 1С, распечатать и принести в банк. Но этот способ более затратный и редко используется предпринимателями. Большинство современных банков, оказывающих услуги расчетно-кассового обслуживания, позволяют создавать платежные документы удаленно (из дома или офиса), что гораздо удобнее и быстрее, чем бегать по отделениям банка и стоять в очередях.

4 Обязательные платежи в Налоговую, ПФР и ФСС. Онлайн-сервисы многих банков позволяют формировать платежки в адрес государственных органов.Комиссию за перевод обычно не берут.

5 Переводы в адрес физических лиц.Если вы ИП без сотрудников, то с помощью этого вида платежей можно переводить заработанные деньги на карту, оформленную на вас как на физическое лицо. В большинстве банков это дешевле, чем если обналичивать деньги в кассе.Только не вздумайте заниматься авантюрами с обналичиванием средств – счет заблокируют моментально.

6 Получение безналичных платежей от физических и юридических лиц. Денежные средства на счет поступают от платежей, проведенных через кассу банка, эквайринговые pos-терминалы и от обычных платежей, совершенных по платежным документам.

Какие бывают счета

Счета различаются в зависимости от активов, которые на них учитываются.

Вы можете открыть:

- рублевый счет;

- валютный счет;

- обезличенный металлический счет (ОМС).

Открыть рублевые счета можно в любом банке, у которого есть разрешение (лицензия) Банка России на работу с физическими лицами — такой банк участвует в системе страхования вкладов (ССВ).

Валютные счета можно открыть в банке, у которого кроме лицензии на работу с физлицами есть еще и лицензия Банка России на совершение валютных операций.

Деньги физических лиц, размещенные на рублевых и валютных банковских счетах, застрахованы в системе страхования вкладов (ССВ) — так же, как и средства во вкладах.

Виды расчетных счетов

Существуют следующие разновидности р/с:

- Основной — счет, с которого перечисляются деньги контрагентам.

- Карточный — счет, к которому привязывается платежная (корпоративная) карта для оплаты товаров, снятия и зачисления наличных.

- Бюджетный — оформляется при выделении средств из федерального или местного бюджета (например, когда компания получает гранд).

- Лицевой — используется организациями, оказывающими услуги населению (например, для сбора квартплаты).

- Аккредитивный — используется для выдачи банковских гарантий.

- Капитальных вложений — используется юр. лицами для накопления крупных сумм, не участвующих в обороте компаний.

- Инвестиционный — предназначен для приумножения средств через вложения в валютные и фондовые рынки, стартапы, ПИФы и прочие проекты.

- Валютный — открывается для расчета с контрагентами из других стран.

Открыть счет

Документы, необходимые для открытия счета

Индивидуальным предпринимателям

PDFСписок документов для открытия расчетного счета ИП478,9 КБ

PDFСписок документов для открытия расчетного счета адвокатам, нотариусам, арбитражным управляющим, патентным поверенным224,6 КБ

Юридическим лицам — резидентам

PDFСписок документов для открытия расчетного счета ООО, АО, Товарищества401 КБ

PDFСписок документов для открытия расчетного счета ФГУП, ГУП, МУП401,1 КБ

PDFСписок документов для открытия расчетного счета общественной организации, движения, фонда, учреждения, политической партии, религиозной организации, некоммерческого партнерства, учреждения, организации, социального или благотворительного фонда, ассоциации, союза403,7 КБ

Юридическим лицам — нерезидентам

PDFСписок документов для открытия расчетного счета юридическому лицу — нерезиденту, кроме филиалов и представительств, зарегистрированных на территории РФ407,6 КБ

PDFСписок документов для открытия расчетного счета юридическому лицу — нерезиденту, действующему в лице филиала и представительства, зарегистрированного на территории РФ407 КБ

PDFСписок документов для открытия расчетного счета посольству, консульству, а также иному дипломатическому и приравненному к нему представительству иностранного государства484,7 КБ

PDFСписок документов для открытия расчетного счета международной организации или обособленному подразделению международной организации для совершения операций этим обособленным подразделением (филиалом, представительством), находящимся на территории РФ408,8 КБ

Специальные банковские счета

PDFСписок документов для открытия специального банковского счета312,1 КБ

Документы для заполнения при открытии счета

DOCГлоссарий19,3 КБ

DOCПодтверждение о присоединении (для ИП) (действует с 30.07.2021)247 КБ

DOCПодтверждение о присоединении (для резидента РФ) (действует с 30.07.2021)244 КБ

DOCПодтверждение о присоединении (для нерезидента РФ) (действует с 30.07.2021)283 КБ

DOCСведения о структуре и персональном составе органов управления36 КБ

DOCDETAILS OF INDIVIDUAL BENEFICIAL OWNER40,2 КБ

Сведения о физическом лице, которое прямо или косвенно владеет Юридическим лицом/ контролирует действия ИП

DOCСведения о физическом лице — бенефициарном владельце для юридических лиц23 КБ

DOCСведения о физическом лице — бенефициарном владельце для индивидуальных предпринимателей24 КБ

Сведения о лице, к выгоде которого действует компания / ИП, в том числе на основании договора или иного документа

DOCСведения о выгодоприобретателе юридическом лице14,9 КБ

DOCСведения о выгодоприобретателе индивидуальном предпринимателе18,5 КБ

DOCСведения о выгодоприобретателе физическом лице18 КБ

Договор РКО

PDFГлоссарий к Договору расчетно-кассовом обслуживании в АО «АЛЬФА-БАНК»773,8 КБ

PDFПравила открытия и обслуживания расчетных счетов (действует с 31 августа 2021)1,1 МБ

PDFПравила электронного документооборота в территориальных подразделениях АО «АЛЬФА-БАНК» (действует с 14 июля 2021)296,5 КБ

PDFПолная версия договора о расчетном-кассовом обслуживании в Альфа-Банке (действует с 31 августа 2021)971,1 КБ

PDFСоглашение об электронном документообороте по системе «Альфа-Офис» (действует с 30 августа 2021)607,7 КБ

PDFСоглашение об электронном документообороте по системе «Альфа-Офис» (действует с 24 февраля 2021)585,2 КБ

PDFПеречень сведений и документов, предоставляемых банку в целях установления и идентификации лиц, к выгоде которых действует клиент234,8 КБ

Приложения к Договору РКО и Правилам РКО

DOCЗаявление о переводе банковского счета на обслуживание по Договору о расчетно-кассовом обслужиании23,2 КБ

DOCУведомление об изменении счета списания комиссии23,3 КБ

DOCЗаявление об изменении порядка представления выписок по счету и приложений к ним25 КБ

DOCЗаявление о применении/ изменении Кодового слова24,1 КБ

DOCУведомление об акцепте платежных требований по счету (приложение № 1 к Правилам РКО)44,7 КБ

DOCРаспоряжение на исполнение инкассовых поручений в валюте Российской Федерации по счету (Приложение № 2 к Правилам РКО)45,4 КБ

PDFПравила предоставления кредитного продукта овердрафт (кредитование счета) (Приложение № 6 к Правилам РКО)261,1 КБ

Договор об осуществлении расчетов по переводам денежных средств посредством банкоматов

Альфа-Банка с функцией cash-in

Как открыть расчётный счёт ИП: сбор документов

Для подключения к банковским услугам РКО клиент должен предоставить определённый пакет документов. С точным перечнем документации лучше ознакомиться в выбранном банке. Если вы подаете заявку онлайн, список сообщит менеджер по телефону.

Если расчётный счёт открыть желает индивидуальный предприниматель, документов потребуется минимум. Например, банк Открытие и Сбербанк просят ИП предоставить только один обязательный документ — паспорт.

Дополнительно в обязательный пакет могут быть включены:

- карточка с образцами печатей и подписей, которая оформляется непосредственно в банке;

- свидетельство о регистрации ИП или лист записи ЕГРИП;

- налоговые декларации;

- лицензии, доверенности (при наличии).

Запрещенные операции

Банк вправе проводить по счетам только разрешенные законом операции. Если клиент хочет осуществить операцию, которая противоречит нормам действующего законодательства, банк ему откажет.

Банк тщательно контролирует все операции, осуществляемые в безналичной форме по его счетам. При возникновении малейшего подозрения, операция будет приостановлена. Физические лица часто сталкиваются с этой проблемой при осуществлении расчетов с использованием банковских карт. Обычно банки считают подозрительными частые поступления на счет небольших сумм. Также подозрительно, если клиент никогда не получал большой суммы денег, но ему неожиданно пришла на счет крупная сумма.

С юридическими лицами все еще сложнее. Банк условно разделяет подозрительные операции на:

- подлежащие обязательному контролю;

- сомнительные.

О первых он обязан оперативно сообщить в регулирующий орган. Это –операции, удовлетворяющие определенным критериям. При этом сумма операции должна превышать 600 000 рублей.

Все остальные операции, вызывающие подозрение, сотрудник отдела мониторинга может анализировать некоторое время, накапливая информацию. И лишь потом он может сообщить о них в контролирующий орган.

Однако выявление этих операций не означает их блокировку. Просто эти транзакции будут находиться под особым контролем.

Одним из основных законов, контролирующих банковскую деятельность, является так называемый «противоотмывочный» закон.

Наиболее пристальное внимание банк уделяет операциям в иностранной валюте. Если кредитная организация сочтет какую-либо операцию подозрительной, то она имеет полное право заблокировать доступ к средствам, размещенным на счете

Для разблокировки владелец счета обязан доказать законность проводимых транзакций. Для этого его попросят представить необходимые документы.

Таким образом, банковский счет имеется практически у каждого

Поэтому важно иметь хотя бы общее представление об особенностях его открытия и обслуживания

Расчетный счет – понятие

В настоящее время практически в каждом документе среди реквизитов хозяйствующих субъектов можно встретить обозначение «р/с» – расчетный счет. Под данным понятием подразумевается счет, открытый в банке юридическими лицами и индивидуальными предпринимателями для осуществления расчетов в безналичной форме при ведении хозяйственной деятельности.

Стоит отметить, что расчетный счет может быть открыт не только представителями бизнеса, но и рядовыми гражданами. В этом случае он носит название – текущий счет.

СПРАВКА! В действующем законодательстве отсутствует трактовка понятия «расчетный счет». Единственное его упоминание содержится в Инструкции ЦБ РФ от 30.05.2014 № 153-и, раскрывающей порядок открытия и закрытия банковских и иных видов счетов.

Для чего может пригодиться

Как уже было отмечено выше, расчетный счет необходим для ведения хозяйственной деятельности организациями и ИП. Если говорить о юридических лицах, то наличие счета в банке является обязательным условием, о котором четко написано в действующем законодательстве. Причем использовать его можно исключительно для ведения коммерческой деятельности.

Так, основное назначение расчетного счета заключается в проведении различных платежных операций. Сюда относится следующее:

- расчеты с поставщиками и партнерами;

- перечисление налоговых платежей в бюджет;

- выплата заработной платы (пособий, компенсаций, отпускных и т. д.) сотрудникам фирмы;

- оплата аренды помещения или здания;

- внесение ежемесячных платежей в счет погашения кредита в банке и др.

Отдельно стоит отметить, что помимо проведения упомянутых платежных операций, расчетный счет также обладает целым набором дополнительных опций (более подробно этот вопрос раскрыт ниже).

Чем он отличается от других видов счетов

Помимо расчетного счета, в банковской сфере используются и другие разновидности счетов. Чтобы понять, чем они отличаются от расчетного, нужно четко знать понятие каждого.

Итак, можно привести следующие виды счетов:

- Лицевой – дополнительный счет, который обычно прикрепляется к расчетному. При этом на нем учитываются денежные средства, предназначенные для капитальных вложений и решения иных задач.

- Ссудный – здесь отражается кредиторская задолженность перед банком, образовавшаяся у организации или ИП. При этом на ссудном счете фиксируются все операции по выданному кредиту (перечисление средств заемщику, внесение ежемесячных платежей и др.).

- Депозитный – на таком счете организация может хранить свои свободные денежные средства в виде вклада, по которому банк начисляет определенный процент.

- Корреспондентский – такой вид счета открывается самим банком с целью взаимодействия с другими кредитными учреждениями в рамках исполнения условий корреспондентского договора.

- Валютный – это счет, по которому могут проводиться операции только по определенной валюте (например, в долларах). Он может выполнять функцию расчетного, ссудного и иных видов счетов.

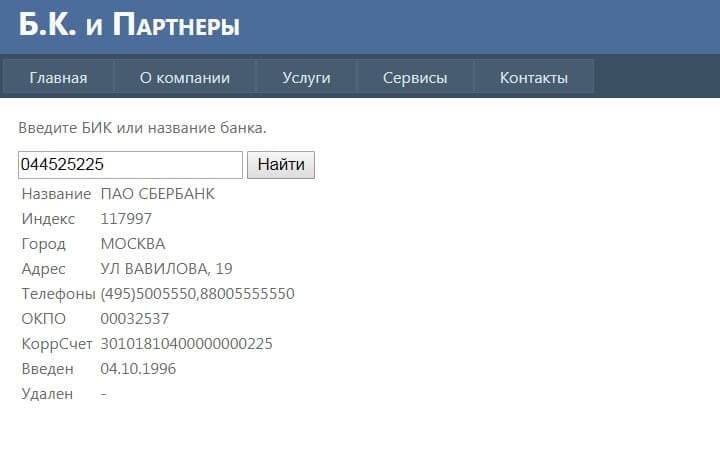

Как узнать по БИК в каком банке счет?

По БИК можно определить не только банк, но и его юридический адрес.

Номер БИК имеет 9 цифр:

- Две цифры в начале – код страны, на территории которой располагается банк;

- Следующие две – территориальный код в стране;

- Пятая и шестая цифры — подразделение Банка России;

- Три крайние цифры — подразделение любого банка.

Для получения данных следует:

- Найти через поиск сайт в интернете, который может бесплатно предоставить интересующую информацию;

- Ввести номер БИК в «Поиск» и кликнуть «Найти»;

- За считанные минуты получить информацию.

Данный способ очень удобный и бесплатный можно найти через поиск в интернете.

Тайна реквизитов р/с

20-значный номер р/с – это не случайный набор цифр. Каждая комбинация знаков в нем имеет особый смысл и значение.

СПРАВКА! Правило о 20-значной нумерации установлено приложением к Инструкции ЦБ РФ от 16.07.12 г. № 385-П для любых счетов на территории России.

Расшифровываем значение цифр:

- первые 3 цифры кодируют владельца счета трехзначным номером от 102 до 705 (например, 401 обозначает бюджетные организации);

- 4 и 5 цифры уточняют данные собственника: является ли его целью получение прибыли (например, 40202 – субъекты РФ, коммерческие структуры);

- 6,7 и 8 цифра – код валюты по классификатору ОКВ;

- 9 цифра – проверочный ключ, вычисляемый по сложному алгоритму (если цифра не совпадает с вычисленной, значит, в р/с вкралась ошибка или опечатка);

- 10-13 цифры обозначают филиал банка, где открыт счет (вычислить по этим цифрам сам филиал может только посвященный сотрудник банка);

- последние 7 цифр – внутренний (лицевой) номер счета, где две цифры обозначают вид счета, а остальные 5 его индивидуальный номер; именно последняя «семерка» составляет суть расчетного счета.

ОБРАТИТЕ ВНИМАНИЕ! Номер расчетного счета и номер пластиковой карты никак не связаны между собой. Определить номер счета по номеру карты может только знающий внутреннюю кодировку банковский служащий

Отличительные особенности накопительных и кредитных счетов

Счет накопительного типа более удобен в использовании, нежели вклад срочного действия. По сути клиент выбирает приоритет: свободное распоряжение личными сбережениями или более высокие процентные ставки.

Согласно стандартным условиям по накопительным счетам, клиент может:

- Свободно снимать средства. При этом ставка по процентам остается прежней – снижаться не будет

- Произвольно вносить деньги на счет. Как правило, ограничение касается итоговой суммы после операции пополнения, а именно, недопустимость ее превышения первоначальной величины в 10 раз и более.

- Ориентиром для выплаты процента является минимальный размер остатка. Его период непременно оговаривается условиями договора.

Особенностями счета ссудного (кредитного) вида являются следующие критерии:

- Основанием для открытия служит кредитный договор. Следовательно, его открывает банк на имя получателя кредита.

- Один клиент может быть обладателем нескольких подобных счетов, то есть получение каждого кредита сопровождается открытием кредитного счета.

- Ссудный счет не относится к самостоятельной банковской услуге. Это сопутствующий сервис при кредитовании. Так кредитору удобней учитывать выданные и возмещенные средства.

- Если в обязанности физических лиц не входит оплата за открытие счета, то с юрлиц взимаются деньги не только за его открытие, но и за обслуживание.