Каталог франшиз сбербанка

Содержание:

- Дополнительные предложения Сбербанка для малого и среднего бизнеса

- Необходимые документы

- Сферы деятельности компаний-франчайзеров

- Список франшиз от Сбербанка

- Наиболее выгодные предложения банков

- Преимущества использования сервиса

- Как взять кредит на открытие бизнеса по франшизе?

- Что нужно знать предпринимателю, принявшему решение взять кредит на покупку франшизы?

- Банки, которые выдают кредит под франшизу

- Этапы получения бизнес-кредита заемщиком

- Документы и условия для получения кредита

- Проект Сбербанка «Бизнес Старт»

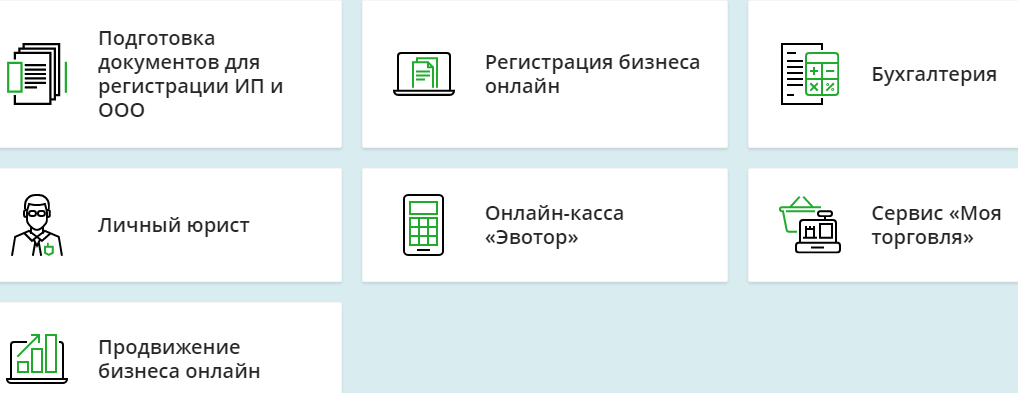

Дополнительные предложения Сбербанка для малого и среднего бизнеса

Тех, кто подключится к продукту впервые получит специальные льготные предложения

Кроме нового продукта банк предложил еще несколько вариантов помощи начинающим бизнесменам: совместно с Google, Яндекс и Mail.Ru была организована акция, участие в которой позволяет получить на рекламу 120 тыс.руб. Немаловажную роль в становлении предпринимательства имеют специальные знания. С этой целью банковское учреждение предоставило всем, кто подключился к любому пакету услуг, участие в Школе бизнеса сроком на один год. Онлайн-обучение позволит избежать характерных ошибок в управлении собственным делом.

Вам может быть интересно:

Статистика свидетельствует, что недостаток рекламы и неправильный подход к управлению, являются причинами того, что уже в первый год после начала своей деятельности большинство начинающих предпринимателей терпит фиаско.

Условия бонусов для новых клиентов

Понимая это, банк при открытии нового счета предоставил ИП бонусы:

- Дополнительные 15 тыс. руб. на первую рекламную компанию в Яндекс (при внесении платежа в 15 000 руб.).

- Для рекламы my Target удвоение суммы первой оплаты.

- На рекламную компанию у партнеров Google до 30 тыс. руб.

- Бесплатное размещение вакансий в базе hh.ru в течение месяца и неделю на доступ к базе резюме.

Дополнительные бесплатные услуги банка

Для получения бонуса до 120 тыс. руб. (на первую рекламную компанию) на интернет-площадках понадобится сделать следующее:

- открыть счет;

- подключиться к интернет-банкингу;

- для получения промокода кликнуть на баннер с специальным предложением;

- затем на сайтах компаний-партнеров активировать полученные промокоды.

Скачать файл:

Тарифы на пакеты Лёгкий старт

Для ИП, которые планируют снимать большие суммы наличных или осуществлять платежи большому количеству контрагентов, предпочтительнее воспользоваться платными пакетами.

https://youtube.com/watch?v=FzfyBkuHHRI%3F

Необходимые документы

Подобрать нужные документы, правильно подготовить их копии и оформить надлежащим образом представителя, если вместо владельца бизнеса будет действовать его доверенное лицо – все это нужно знать каждому предпринимателю. Копии заверяются всегда подписями и печатями зарегистрированного лица. Со всех документов, состоящих в перечне, снимается копия.

Доверенность на право совершать сделки и ставить свою подпись от имени владельца бизнеса, должна в обязательном порядке быть зарегистрирована у нотариуса с его печатью и визой. Доверенность составляется на каждого представителя, представляющего интересы той или иной стороны, если они фигурируют в процессе сделки.

Для юрлица

Общий пакет бумаг, которые готовит для встречи с сотрудником банка юридическое лицо (его уполномоченный представитель – гражданин, либо гражданка), является следующим:

- Бизнес-план

- Резюме-ходатайство от начальства того предприятия, которое выступает в роли франчайзера.

-

Свидетельство о регистрации ЮЛ.

(нажмите для увеличения)

-

Выписка из ЕГРЮЛ.

- Выписки со счетов из банков.

- Финансовая отчетность.

- Свидетельство, подтверждающее принадлежность предприятия к налогообложению.

- Копии налоговых отчетов за последние 6 месяцев (или за период, что потребует банк).

- Документ поручителя (или нескольких поручителей) – паспорт, подтверждение дохода, правоустанавливающие документы на залоговое имущество.

- Залоговое имущество (документы на него), предоставляемое основным заемщиком – партнером по франшизе.

- Лицензия (или лицензии), разрешающие проводить тот или иной вид деятельности.

- Доверенность представителя юридического лица.

- Персональные данные и документы, которые удостоверяют личность гражданина (гражданки), представляющей интересы юридического лица.

Особенности бизнес-плана юридического лица должны быть следующими:

- содержание должно быть подробным;

- составление профессионалом на высоком качественном уровне обязательно;

- план должен отражать перспективу на несколько лет вперед;

- необходимо в содержании документа также наличие оценки прибыли и аналитических результатов рынка;

- очень важны также потребность покупателя, конкурирующие стороны дела.

Очень важно, чтобы бизнес-план был составлен не сплошным текстом или списками, но содержал также и графики, диаграммы, схемы, фото и прочее, что могло бы наглядно доказывать очевидную перспективность дела. Искусственное завышение показателей предполагаемых доходов будет банковским специалистом замечено сразу

Поэтому смысла нет показывать в бизнес-плане неочевидные результаты расчетов по проекту.

Для ИП

Общий перечень документов, что следует подготовить индивидуальному предпринимателю, следующий:

- Бизнес-план.

- Ходатайство от руководства предприятия-франчайзера.

- Персональная документация:

- гражданский паспорт с пропиской в том же регионе, где расположен офис банка;

- ИНН;

- водительское удостоверение или СНИЛС (по требованию);

- военный билет, если клиент – мужчина (по требованию).

- Свидетельство о регистрации ИП.

-

Выписка из ЕГРИП.

- Справка о доходах – форма №3-НДФЛ (форма № 2-НДФЛ может потребоваться в исключительных случаях).

- Финансовая отчетность – по оборотным капиталам.

- Лицензии на виды деятельности.

- Копии соглашений, заключенных ранее с контрагентами.

- Правоустанавливающие документы на залог.

- Выписки со счетов в банке.

- Документация от поручителя – его паспорт, подтверждение доходов, а также бумаги на имущество, что пойдет как залог по его обязательствам.

Резюме, служащее ходатайством для партнера, всегда будет в глазах банка служить гарантией того, что у будущего клиента имеется достаточный опыт в ведении бизнеса либо есть инновационная технология, которая быстро привлечет потребителя к новому предприятию.

Сферы деятельности компаний-франчайзеров

Такие компании находятся в самых разных сферах бизнеса:

торговля (43 компании);

услуги (13 компаний);

производство (3 компании);

питание (8 компаний).

Как показано выше, больше всего таких компаний-франчайзеров насчитывается в сфере торговли. Меньше всего — в производстве.

Это говорит о том, что пока в России превалирует именно торговая деятельность. Конечно, этим заниматься легче всего и проще всего. Поэтому большинство бизнесменов выбирают именно эту сферу деятельности.

Итак, рассмотрим конкретные компании, одобренные Сбербанком в качестве франчайзеров.

Торговля

Большинство торговых компаний-франчайзеров реализуют различную одежду, а именно:

- одежду — Baon, Elis, Ketroy, Serginnetti, Tom Farr;

- детскую одежду — Choupette, PlaytoDay, Acoola;

- ремни с аксессуарами — BB1;

- спортивную одежду — Forward;

- мужскую одежду для бизнеса и отдыха — Kanzler;

- женскую одежду — Levall, Endea;

- нижнее белье — Mademoiselle de Paris, Милабель, Парижанка;

- одежду и белье для беременных — Newform, Буду мамой;

- одежду для детей и подростков — Orby;

- обувью — Ralf Runger.

Есть компании, реализующие украшения, игрушки и сувениры, а именно:

- бижутерию — Jenavi;

- мягкие игрушки — Craftholic, Штучки, к которым тянутся ручки;

- подарки и товары для активных развлечений — Nogi v Ruki;

- аксессуары — Selena;

- детские игрушки — БЕГЕМОТиК, Остров знаний;

- подарки — Календарь подарков, Томат.

Меньше компаний, торгующих оптикой: OKVision, Айкрафт, Четыре глаза.

Компании, торгующие автомобильными аксессуарами, следующие: Авто-Кореец, Автодевайс.

Остальными, одобренными Сбербанком в качестве франчайзеров в сфере торговли компании являются:

- Gross Haus – по канцелярским принадлежностям;

- Велодрайв — магазин велосипедов и аксессуаров;

- Ле’Муррр — магазин товаров для животных;

- МЕББЕРИ — розничная торговля мебелью;

- ОРМАТЕК — магазин матрасов;

- ТКК — торговля электроинструментами;

- Чайная гильдия — магазин развесного чая и аксессуаров;

- ЭкоТочка — торговля экотоварами;

- ЯНТА — розничная торговля продуктами питания;

Услуги

В сфере услуг больше всего предложений от салонов красоты и массажа:

- салоны красоты — Персона Имидж Лаборатория, Студия маникюра Лены Лениной;

- салоны массажа — Soqi Slim Spa, Wai Thai, Тайрай;

Среди образовательных услуг предлагаются: Школа продаж Ларисы Цветовой, детский клуб ЯСАМ.

Агентства недвижимости: ХИРШ, МИЭЛЬ.

Ремонтные и бытовые услуги: Соня, Евросервис.

Другие услуги:

- консультационные — Инфолайф;

- выездной кейтеринг — Шоколадная мечта.

Производство

В производственной сфере Сбербанком одобрены всего три компании — франчайзера. Это:

- IST – по промышленной очистке;

- ПолиграфычЪ — по изготовлению печатей и штампов, а также полиграфической продукции;

- Система строительного снабжения — по строительным материалам.

Питание

В сфере питания превалируют заведения быстрого обслуживания. Это: SUBWAY, Кукурай, Пельмешки да Вареники Экспресс, Стардогс.

Остальными заведениями являются:

- Harat’s – паб в ирландском стиле;

- Кофейный дом «Гурме»;

- Killfish Discount Bar – молодежный дисконтный бар.

Для вас также может показаться интересной статья о истории франшизы Бургер Кинг условиях ее покупки в России.

Узнать об условиях и цене франшизы Стардогс в России можете здесь.

Прочитать о стоимости и условиях франшизы кофейни Старбакс можно тут.

Список франшиз от Сбербанка

Список франшиз, участвующих в программе кредитования, представлен на официальном сайте организации. Там можно изучить подробную информацию о них, включая описание, размер инвестиций, величину роялти и вступительного взноса, срок окупаемости, требования и преимущества

При выборе направления нужно принимать во внимание специфику региона, потребительский спрос, уровень конкуренции и другие факторы

Каталог включает большое количество предложений. Клиенты Сбербанка могут стать партнерами следующих организаций:

- рестораны, кафе, другие заведения общепита;

- развивающие центры для детей;

- магазины одежды;

- студии маникюра и салоны красоты;

- фитнес-центры;

- магазины бижутерии и аксессуаров;

- прачечные;

- салоны оптики и т. д.

Сбербанк не ограничивает клиентов франшизами, представленными на сайте. Однако, по мнению крупнейшей финансовой организации России, эти предложения считаются самыми привлекательными и надежными.

Наиболее выгодные предложения банков

Несколько выгодных программ по получению инвестиционного займа можно найти в Сбербанке и ВТБ 24.

«Бизнес старт»

Услуга Бизнес-старт – уникальный кредитный продукт, предназначенный для новичков. Условия кредита для открытия бизнеса от Сбербанка предполагают обязательное согласование сферы деятельности будущей компании. При этом предпринимателю предоставляется выбор: реализовать типовой бизнес-план партнеров Сбербанка или приобрести франшизу из одобренного перечня.

По условиям данной программы кредитные деньги могут получить 20-60 летние граждане РФ, не зарегистрированные ИП или владельцем ООО, а также лица, чьи предприятия не ведут деятельности более 3-х месяцев. Кроме физических лиц партнером Сбербанка может стать ООО или ИП, способный предоставить бизнес-план и готовый вложить в новое предприятие до 40% собственных средств.

Преимуществом данной программы является:

- возможность открыть бизнес, купив франшизу;

- полугодовой отсрочки платежа;

- отсутствие комиссии;

- получение консультационной поддержки.

Выделенные Сбербанком кредитные средства переводятся на расчётный счёт предпринимателя. Погашение займа производится по аннуитетной схеме.

Кредит Сбербанка под типовой бизнес план

Для получения кредита на франшизу следует представить ходатайство от франчайзера и подробно составленный план ведения франчайзинг-бизнеса. В случае типового бизнес-плана деньги предоставляются исключительно под бизнес-план, предлагаемый самим банком или разработанный партнером-поручителем и согласованный с банком-кредитором. В последнем варианте поручитель осуществляет поддержку и сопровождение предпринимателя, получившего заём, до полного возврата кредитных средств. Сотрудничество поручителя и заемщика регулируются условиями договора, и предполагает выплату первому суммы в размере 6% от полученных инвестиций.

Среди других займов, на получение которых могут рассчитывать ИП следует выделить кредит «Доверие Стандарт» и «Бизнес-Доверие».

При условиях предоставления под залог недвижимости, Сбербанк готов выдать предпринимателю:

- «Экспресс-кредит» до 7 млн. руб. на срок до 10 лет под 16,5%. Дополнительные условия – предоставление надежного поручителя, наличие р/с и опыта предпринимательской деятельности не менее 1 года;

- «Бизнес-проект» – программа, позволяющая получить особые условия с учётом индивидуальных финансовых возможностей реализуемого проекта. По условиям данной программы заёмщику может быть предоставлен не просто кредит, а инвестиционный портфель или открыта кредитная линия, под сниженную %-ную ставку, сроки погашения которой оговариваются в индивидуальном порядке.

Займ в ВТБ 24

При отсутствии работающего бизнеса или поручителей обратиться за получением инвестиционного займа можно в банк ВТБ 24, воспользовавшись возможностями программы «Франчайзинг». Она предполагает финансирование стартапов и уже действующих франчайзинговых бизнес-проектов. Условия выдачи кредитов предпринимателям зависят от сроков существования их бизнеса на рынке. Для запуска стартапа финансирование доступно по ставке 16,5 %, с возможностью годовой отсрочки.

Преимущества кредитного продукта ВТБ 24:

- оперативность при выдаче финансовых средств;

- минимальный пакет документов, помощь эксперта в их сборе;

- в качестве залога, обеспечивающего возврат денежных средств, может выступать любое имущество;

- возможность частичного обеспечения залога;

- действует поручительство от региональных партнёров;

- дистанционная система для расчётов с банком-кредитором;

- разнообразие кредитных форм, финансирование без кредитной истории.

Преимущества использования сервиса

При правильном применении предоставленных банком денег и бонусов покупка франшизы через Сбербанк дает начинающему предпринимателю ряд преимуществ. Бизнесмен получает прибыль даже при выборе готовых моделей, предлагаемых кредитным учреждением.

К преимуществам предложения относятся:

- Получение готового места для открытия собственного бизнеса.

- Необязательность составления плана развития, изучения ценовой политики и множества нюансов. Все эти моменты пришлось бы продумывать при самостоятельном открытии предприятия.

- Возможность принятия решения о сотрудничестве с теми или иными партнерами. Рекомендации франчайзера учитывать нужно не всегда.

Преимущества доступные с франшизой.

Преимущества доступные с франшизой.

Как взять кредит на открытие бизнеса по франшизе?

Не у каждого предпринимателя имеется достаточная денежная сумма на оплату роялти и прочие расходы, связанные с арендой помещения для будущей франшизы, покупкой необходимо оборудования, сырья или товаров. В таком случае, разумнее оформить кредит. Перед проведением данной процедуры необходимо обговорить все детали сотрудничества с франчайзером, утвердить бизнес план и подписать официальный договор.

Выбор банка — еще одна задача, стоящая перед франчайзи. Следующим шагом становится сбор и подача документов. Личное собеседование с сотрудником банка поможет в подборе подходящих условий. В случае предварительного одобрения, банк подписывает с клиентом специальный договор. На этом этапе закачивается процесс сбора документов, вносится первоначальный залог.

Перечень документов для оформления кредита на франшизу (для юридических лиц):

- паспорт представителя компании, а также документ, подтверждающий его назначение на должность;

- выписка из ЕГРН;

- свидетельство о государственной регистрации;

- выписки с расчетных счетов;

- паспорта и свидетельства о доходах от поручителей;

- документы на залоговое имущество;

- финансовая и налоговая отчетность за тот период, который установил сам банк (обычно, от 3 месяцев до года);

- лицензия на ведение деятельности.

Список документов на кредит для франшизы (для ИП):

- паспорт РФ;

- ИНН, СНИЛС и военный билет (по требованию банка);

- справка о доходах по форме 2-НДФЛ;

- финансовая/налоговая отчетность;

- свидетельство о государственной регистрации, выписка из ЕГРИП ;

- дополнительные документы (бизнес план, письмо от франчайзера, расчет затрат на открытие проекта).

Условия в Сбербанке

На данный момент, бизнесмен имеет возможность получить кредит на франшизу в Сбербанке. До 2015 года банк предоставлял специальную программу «Бизнес-Старт», которая на данный момент прекратила свое существование. Сегодня представители Сбербанка рекомендуют предпринимателям брать не целевой кредит на открытие франшизы. Доступный лимит по такому предложению — от 100 000 рублей до 3 млн. рублей. Максимальный срок кредитования составляет 2-3 года.

Условия для получения кредита на открытие франшизы в Сбербанке:

- наличия гражданства РФ;

- положительная кредитная история, отсутствие просрочек и открытых задолженностей;

- зарегистрированная предпринимательская деятельность (обязательно внесение записи в реестр ЕГРЮЛ или ЕГРИП);

- наличие дополнительного источника заработка, либо готовность предоставить существенный залог;

профессиональное ведение бизнеса (не менее полугода).

Что нужно знать предпринимателю, принявшему решение взять кредит на покупку франшизы?

Хотя работа по франшизе и уменьшает риски ведения бизнеса и снижает стартовый капитал на открытие, но перед тем, как решиться взять кредит на франшизу, нужно знать некоторые ограничения в этой связи:

- Фирма-франчайзер доверяет работать по своей франшизе только опытному предпринимателю, у которого есть навыки ведения бизнеса.

- Определите направление будущего бизнеса, и подберите подходящие варианты предлагаемых франшиз, попытайтесь установить контакты с продавцом.

- Не нужно спешить с выбором, хорошо изучите компанию-франчайзера, узнайте систему выплат, нужные для этого инвестиции. Предъявляет ли она особые требования к месту будущего расположения, условия предлагаемого договора, поставки продукции и контроля материнской компании.

- Если у вас есть знакомые, уже работающие по этой схеме, то небесполезно будет у них узнать секреты получения прибыли: есть ли выгода работать по этой франшизе? А если информацию раскрывают неохотно, то можно и отказаться от приобретения такого бизнеса без проблем.

- Подписывать договор нужно с квалифицированным юристом, он объяснит все важные момента договора. Договорная сумма вложения не включает другие расходы на проведение регистрационных действий, стоимость аренды и выплаты заработанных денег сотрудникам. Именно по этим причинам нужно рассчитать средства: хватит ли их для открытия бизнеса? Но и во время организации работы прибыли не будет, а зарплату сотрудникам выплачивать нужно, и это обстоятельство имейте в виду.

Можно ли самостоятельно подобрать вариант?

Успех нового предприятия зависит от многих причин, наверное, самое главное – это тщательная аналитика рынка, где будет вращаться новое предприятие, но из того списка, который предлагает Сбербанк. Если решите открыть компанию по оказанию услуг населению, франшиза стоить будет меньше, но для успеха нужно будет привлекать квалифицированных сотрудников: именно от их работы во многом будет зависеть деловая репутация.

Вложение средств в торговое предприятие может быстро окупиться, если правильно подойти к выбору места, в многолюдных местах товарооборот выше, а это приводит к быстрой окупаемости. Но и сами товары должны быть хорошего качества и небольшой стоимости.

Например, открытие точки общественного питания по франшизе приводит к строгому соблюдению всех установленных правил материнской компании: использовать тот же технологический процесс, установленные инструкции производства.

Но не всем предпринимателям под силу выкупить франшизу, собственных средств может и не хватать, вот как раз для малого и среднего бизнеса Сбербанк России выдает кредит по определенным условиям.

Банки, которые выдают кредит под франшизу

Взять кредит на франшизу можно не только в Сбербанке. Многие банки предлагают свои программы для будущих франчайзи. Рассмотрим самые привлекательные предложения:

Альфа банк «Кредит на бизнес по франшизе»:

- максимальная сумма составляет 1 млн. рублей,

- процентная ставка — 17% годовых,

- срок предоставления — 1,5 года,

- размер первоначального взноса варьируется в пределах 250 тыс. рублей;

ОТП Банк:

- сумма — до 1 млн. рублей,

- срок до 2 лет,

- размер процентной ставки — 15%,

- сумма залога — не менее 300 тыс. рублей;

АлтайЭнергоБанк:

- максимальная сумма кредита — 1 млн. рублей,

- ставка — 18% годовых,

- срок — 1,5 года,

- первый взнос — 200 тыс. рублей;

ВТБ банк предлагает:

- до 3 млн. рублей,

- под 17% годовых,

- на срок 1,5-2 года,

- первичный взнос должен составлять не менее 400 тыс рублей;

Россельхоз банк:

- до 7 млн. рублей на развитие бизнеса,

- под 14,5% годовых,

- максимальный срок кредитования — 5 лет,

- требуется залог и поручитель,

- точная сумма первоначального взноса зависит от размера самого займа.

Кредит на открытие франшизы — это оптимальный вариант для тех, кто желает в ближайшее время заняться развитием собственного бизнеса.

Преимущества

Так же важно знать, что заявка на кредит для бизнеса по франшизе имеет более высокие шансы на одобрение, чем кредит на на бизнес с нуля. В первом случае у кредитора больше доверия к потенциальном заемщику и выше вероятность того, что выданные средства вернутся к нему в срок, благодаря тому, что бизнес под уже известным именем быстрее и проще «раскрутить», чем новый бренд. Так и ставка и сумма и срок на франшизу более привлекательны, чем кредит на бизнес с нуля

Быстрая форма заявки

Заполни заявку сейчас и получи деньги через 30 минут

Этапы получения бизнес-кредита заемщиком

Сбербанк предоставляет кредиты на открытие бизнеса с нуля для ЗАО, ООО, ИП. Перед визитом в отделение банка, следует заранее подготовиться.

Создание бизнес-плана

Создание бизнес-плана — необходимое условие для получения предпринимательского кредита. Решение о его выдаче прежде всего зависит от качества составленного плана. Создавать бизнес-план нужно независимо от размера бизнеса. Бизнес-план нужен для малого, среднего и крупного бизнеса.

В плане проекта необходимо определить краткосрочные и долгосрочные направления предприятия. Также участники бизнеса должны раскрыть в плане качественный и количественный (технологический и производственный) анализ фирмы. В бизнес-плане также раскрывается информация об объемах производства, всех издержках и прибыли, производится анализ рынка. В плане должна детально раскрываться финансовая информация о самом предприятии, процессах его функционирования, о его сотрудниках.

Выбор франшизы

Большое доверие банка вызывают предприятия, работающие на франшизах. Франшиза предлагает для бизнеса определенную проверенную модель поведения, дающую некоторые гарантии прибыли. Примерами компаний, работающих по франшизам, являются «Macdonald’s», «Coca-Cola». Помимо зарубежных компаний, предлагающих франшизы, существуют местные компании. Найти франшизу для работы в любом регионе страны не составит труда. Стоимость получения права пользоваться проверенными маркетинговыми решения может начинаться от 70 тысяч и достигать более 20 миллионов рублей.

Дополнительные гарантии для банка

Так как банки мало доверяют начинающим предпринимателям, необходимо предоставить для банка дополнительную страховку. В качестве гарантии может быть оформлен залог любого ценного движимого или недвижимого имущества. К примеру, оформленная под залог квартира, будет хорошей гарантией для банка. С залогом собственности, полностью или почти полностью покрывающей размер кредита, вероятность одобрения банком значительно увеличивается. В случаях, когда у начинающего предпринимателя нет возможности оставить для банка залог, единственной гарантией для банка будет первоначальный взнос. Взнос — обязательная процедура. Его размер обычно составляет 30% от размера кредита для бизнеса.

Подача заявки в Сбербанк

После подготовки всех документов предприниматель может осуществить визит в банк.

- В отделении банка необходимо заполнить анкету. В анкете заполняется информация о лице, получающем кредит.

- Выбор кредитной программы.

- Регистрация предпринимателя в налоговой службе.

- В банк нужно представить такие документы, как паспорт, справка о доходах, ИНН, военный билет для мужчин в призывном возрасте, страховое свидетельство, свидетельство о регистрации фирмы, документ, подтверждающий франчайзинг, документы, подтверждающие право собственности на залоговое имущество, бизнес-план и т. д.

- Подача заявки на получение кредита на бизнес.

- Оформление залогового имущества или оформление первоначального взноса.

После подачи заявки на кредит банк рассмотрит ее и примет решение о финансировании. В процессе получения бизнес-кредита могут возникнуть разные ситуации. Если банк является партнером франчайзинга, последний может потребовать произвести подробный анализ бизнес-рынка. Это, в свою очередь, может потребовать дополнительных лицензий или разрешений.

Документы и условия для получения кредита

Программа Сбербанка «Бизнес Старт» рассчитана на малый, средний бизнес. Она позволяет получить заемные средства в размере от 100 тыс. руб. до 3 млн под 18,5% годовых. Возможность получения большей суммы оговаривается в индивидуальном порядке при условии, что клиенту больше 27 лет.

Срок кредитования составляет 3,5 года, отсрочка — 6 месяцев. Чтобы воспользоваться данным предложением, необходимо внести первоначальный взнос — не менее 40%. Дополнительным условием является поручительство физического лица.

Получить кредит на франшизу Сбербанка могут следующие заемщики:

- физические, юридические лица;

- жители Москвы и других регионов России;

- не младше 20 и не старше 60 лет;

- не занимавшиеся бизнесом в течение 3 месяцев до обращения в банк;

- готовые выполнять требования франчайзера: арендовать помещение и делать в нем ремонт, покупать торговое оборудование, проводить рекламные кампании для привлечения клиентов.

Если человек соответствует этим требованиям, он может обратиться в ближайшее отделение с паспортом гражданина РФ, временной регистрацией (если нужно), военным билетом или приписным свидетельством, документами ИП или юридического лица. Также придется заполнить анкету, которую выдадут в банке.

После утверждения документов человек становится официальным участником программы. Банк формирует список компаний-партнеров и предоставляет будущему франчайзи право выбора. Перечень формируется с учетом стабильности компании, ее успеха на отечественном рынке, перспектив роста.

Следует помнить о том, что для франчайзи, использующих заемные средства, действуют следующие условия:

- Имущество, которое бизнесмен покупает при открытии и развитии собственного дела, становится залоговым.

- Список поручителей зависит от выбранной организационно-правовой формы. Если это ИП, поручителями становятся родственники. Если юридическое лицо — все его учредители.

Проект Сбербанка «Бизнес Старт»

В связи с востребованностью такого формата бизнеса на российском рынке Сбербанк открыл особую кредитную линию поз названием «Бизнес Старт». В рамках программы предприниматель мог получить займ, выбрав подходящий вариант из списка франшиз Сбербанка. Кредитование осуществлялось на следующих условиях:

- Внесение индивидуальным предпринимателем вступительного взноса в размере 40%.

- Процентная ставка в 18,5%.

- Предельная сумма кредита – 3 млн. рублей.

- Минимальная сумма – 100 тыс. рублей.

- Период действия соглашения – 3,5 года.

- Срок на погашение задолженности по отсрочке – 6 месяцев.

К участию в программе допускались заемщики 20-60 лет, у которых отсутствовали проявления бизнес-активности в течение 90 дней. Обеспечением по кредиту служило имущество, приобретаемое в рамках проекта. «Бизнес Старт» был рассчитан в основном на малый бизнес, но существовали предложения и для среднего.

Для получения кредита на франшизу Сбербанка было необходимо:

- Заполнить анкету (можно скачать с официального сайта и распечатать либо получить в банковском подразделении).

- Приложить паспорт, военный билет (приписной документ), временную регистрацию и документальное подтверждение регистрации ИП либо юрлица.

- Выбрать в каталоге Сбербанка франшизу.

- Привести поручителя, у которого есть справка о доходах либо налоговая декларация.

Однако со временем проект был приостановлен.

Возможности получения кредита на франшизу

Правда, это не означает, что получить средства на покупку франшизы уже нельзя. Для этого существует несколько способов:

Мнение эксперта

Анастасия Яковлева

Банковский кредитный эксперт

Подать заявку

Прямо сейчас вы можете бесплатно подать заявку на займ, кредит или карту сразу в несколько банков. Предварительно узнать условия и рассчитать переплату на калькуляторе. Хотите попробовать?

- Получение потребительского кредита в качестве физлица.

- Займы для малого бизнеса, предоставляемые ИП и ООО.

- Линия Овердрафт для владельцев счетов в данном банке.

Рассмотрим эти варианты более подробно. Частному лицу проще получить кредит в Сбербанке, чем официально оформленному бизнесу. Именно поэтому будущие франчайзи нередко пользуются подобными займами, не озвучивая их целевое назначение. К тому же клиенты банка, открывшие здесь счет, получающие на него зарплату или пенсию, получают доступ к сниженным ставкам

Важное значение имеет хорошая кредитная история

По коммерческим проектам предлагаются кредитные пакеты «Доверие», «Бизнес-доверие», «Овердрафт». Программа «Доверие» рассчитана на предпринимателей, получающих годовую выручку в пределах 60 млн. рублей. Обязательным условием является прописка в данном регионе. Если в соглашении указывается гарант, ставка снижается.

По программе «Бизнес-доверие» предусмотрена 3-месячная отсрочка выплаты основного долга. Для предпринимателей-новичков период кредитования ограничивается годом, для остальных может составлять до 3-х лет. Особенностями займа являются страхование объектов залога, наличие поручителя, территориальные ограничения.

На «Бизнес-овердрафт» могут претендовать малые предприятия и ИП, открывшие счета в Сбербанке. Приоритетом пользуются предприятия сельскохозяйственного направления. За открытие лимита взимается плата, требуется участие поручителя.