4-фсс 2021

Содержание:

- Если деятельность не велась (нулевой отчет)

- Заполняем сведения о застрахованном лице для оформления пособия

- Способ сдачи 4-ФСС: электронно или на бумаге

- Сроки сдачи расчета 4-ФСС

- Подготовка электронной версии 4-ФСС

- Пример 1. Заполненный образец нулевого расчета 4-ФСС

- Изменения в форме 4-ФСС в 2020-2021 годах

- Форма 4 ФСС за 2 квартал 2021 года

- Периодичность 4-ФСС — расчетный и отчетный периоды

- Пример заполнения

- Как заполнять, если деятельность приостановлена

- Форма отчетности для ФСС

- Сроки сдачи расчета 4-ФСС

- Подготовка отчета 4-ФСС

- Ответственность за несдачу отчета 4-ФСС

- Порядок заполнения 4-ФСС за 2021 год

- Ежеквартальный отчет 4-ФСС

- Расходы на выплату пособий

- Заполнение таблиц 3 и 4 формы 4-ФСС

- Особенности расчета для участников «пилотного проекта»

- СРОКИ и СПОСОБЫ сдачи отчета

Если деятельность не велась (нулевой отчет)

Отчет 4-ФСС подается в любом случае, даже если деятельность не велась и взносы за сотрудников не начислялись. В такой ситуации необходимо сдать расчет с Титульным листом и таблицами обязательными к заполнению (1, 2, 5).

Все остальные таблицы заполняйте, только если у вас есть показатели, которые в них необходимо отразить. Если таких данных нет, то заполнять таблицы и сдавать их в фонд не нужно.

Дополнительно к отчетности можно приложить пояснения, что в конкретном периоде деятельность не велась и зарплата не начислялась. Однако это делать не обязательно, так как при необходимости ФСС сам запросит эти сведения.

Заполняем сведения о застрахованном лице для оформления пособия

В документе нужно указать следующую информацию (каждую букву или цифру пишут в отдельной клетке):

- Полное название организации или ее обособленного подразделения, ФИО ИП или физлица.

- ФИО работника-заявителя в родительном падеже.

- ФИО работника, дату рождения.

- Номер СНИЛС и ИНН.

- Паспортные данные.

- Если есть временное удостоверение личности, то нужно указать информацию из него.

- Реквизиты документов, которые подтверждают проживание в РФ. Этот блок заполняют только иностранные граждане и лица без гражданства.

- Данные о месте регистрации.

- Данные о месте фактического проживания.

- Способ, которым заявитель будет получать пособие. Нужно выбрать, как и куда будет приходить выплата: на банковский счет, почтовым переводом, через другую организацию.

- Банковские реквизиты, номер карты МИР, если работник выбрал перевод на банковский счет.

- Информация об иной организации, если работник выбрал соответствующий способ.

- Адрес для доставки пособия почтой, если работник выбрал этот способ.

- Номер телефона, подпись работника, дата подачи данных.

Остальные графы заполняют работодатель (ФИО доверенного лица организации-работодателя, подпись, дата, адрес электронной почты) и должностное лицо ФСС.

Способ сдачи 4-ФСС: электронно или на бумаге

Отчет направляется в ФСС:

- По юридическому адресу организации.

- По месту жительства индивидуального предпринимателя.

- По месту учета подразделения, поставленного на отдельный баланс и имеющего собственных сотрудников, которым самостоятельно платит.

Вид предоставления отчета по форме 4-ФСС в текущем квартале определяется среднесписочной численностью сотрудников в 2020 году, за исключением юрлиц или ИП, зарегистрированных в 2021 году. В этом случае учитываются работники, получившие зарплату в этом году. Работодатели с количеством работников более 25 человек обязаны сдавать отчет только в электронной форме посредством интернета. Предоставление отчета в бумажной форме наказывается штрафом в размере 200 рублей. Работодатели с численностью сотрудников не более 25 человек могут выбрать из электронного и бумажного вариантов.

Сроки сдачи расчета 4-ФСС

Сроки сдачи отчета по страхованию «на травматизм» содержатся в п. 1 ст. 24 Закона от 24.07.1998 г. № 125-ФЗ. Но в нормативно-правовом акте не указано, что делать, если срок приходится на выходной день или праздник. Однако есть Письмо Минэкономразвития от 16.09.2011 г. № 3346-19, в котором указано, что в этом случае срок продлевается до первого рабочего дня.

Срок сдачи электронного отчета 4-ФСС

Если 4-ФСС подается в электронном формате, то направить его нужно в течение 25-ти дней по окончании отчетного квартала.

Электронный расчет подают работодатели при среднесписочной численности персонала от 26 человек. Кроме того, электронный документ направляют и вновь созданные организации (в т.ч. через реорганизацию) с численностью от 26 человек.

Срок сдачи бумажного отчета 4-ФСС

Если 4-ФСС подается в бумажном виде, то сдать его нужно в течение 20 дней по окончании отчетного квартала.

Бумажный расчет подают работодатели при среднесписочной численности персонала до 25 человек. Кроме того, бумажный документ направляют и вновь созданные организации (в т.ч. через реорганизацию) с численностью до 25 человек.

Общие сроки сдачи отчета 4-ФСС в 2021 году

При сдаче расчета 4-ФСС в 2021 году нужно ориентироваться на такие сроки:

|

Период |

Бумажный формат |

Электронный формат |

|

1 квартал |

20 апреля |

26 апреля |

|

Полугодие |

20 июля |

26 июля |

|

9 месяцев |

20 октября |

25 октября |

|

Год |

20 января 2022 г. |

25 января 2022 г. |

Подготовка электронной версии 4-ФСС

Помимо этого на портале ФСС имеется еще один сервис, который называется «Шлюз приема расчета. Форма 4-ФСС с ЭП». Он предназначен для приема электронных отчетов, отправляемых страхователями. Воспользоваться им можно только при наличии ЭП. Ссылка на сервис: http://f4.fss.ru.

Все поступающие электронные расчеты проходят форматно-логический контроль. Фонд не принимает их, если ЭП страхователя не действительна либо если они не соответствуют требуемому формату. Учитывая данный факт, рекомендуется сдавать расчет заранее. Если он поступит в последний день, то подать скорректированную версию придется позже установленного срока сдачи, что чревато «штрафными» последствиями.

Пример 1. Заполненный образец нулевого расчета 4-ФСС

ООО «Траектория» открыто в Казани совсем недавно, в конце 3 квартала 2021. Компания будет заниматься строительством жилых и нежилых домов (код ОКВЭД «41.20). Адрес регистрации: г. Казань, ул. Академика Парина, д. 10, корп. 2, кв. 5.

Между тем деятельность еще не начата, сотрудников нет, поэтому взносы за 3 кв. не уплачивались. В штате числится один директор (Гусаров Марат Олегович). Определен тариф по взносам «на травматизм»: 2,3%. Проведение спецоценки условий труда в ООО «Траектория» запланировано на ноябрь 2021 г.

Несмотря на то, что деятельность в 3 кв. отсутствовала, ООО «Траектория» обязано за этот период оформить и представить отчет 4-ФСС (в октябре 2021 г.) Т. к. данных нет, то подать следует нулевой расчет, заполнив только титул и табл. 1, 2, 5.

Предложенный далее образец представлен в формате Excel. При его заполнении использованы условные данные.

Изменения в форме 4-ФСС в 2020-2021 годах

По итогам 2021 года отчитываться по форме 4-ФСС будем по прежним правилам.

С 2021 года в бланк 4-ФСС и порядок его заполнения внесут изменения (ID проекта 01/05/09-20/00107825):

- Подготовлен новый бланк 4-ФСС, на котором впервые нужно будет отчитаться за 1 квартал 2021 года. Новая форма разработана в связи с переходом всех регионов на прямые выплаты социальных пособий (из формы исключены таблицы с данными по расходам страхователя, появится таблица по самостоятельным классификационным единицам, если они есть у страхователя и другие изменения).

- При численности физлиц более 10 человек 4-ФСС можно будет представлять в Соцстрах только в электронной форме (сейчас этот порог численности составляет 25 чел.).

- Уточнят порядок подписания электронного 4-ФСС: можно будет проставить на расчете УКЭП представителя работодателя с одновременным представлением в ФСС доверенности в электронном виде, заверенной УКЭП работодателя.

Планируются изменения и в порядке уплаты взносов «на травматизм». С 2021 года их смогут уплачивать иные лица: учредитель или иное взаимозависимое лицо за компанию, одна компания холдинга за другую и т. д. Поправки внесут в ст. 26.1 Федерального закона от 24.07.1998 № 125-ФЗ «Об обязательном социальном страховании…» № 125-ФЗ.

Форма 4 ФСС за 2 квартал 2021 года

В 2021 году расчет по страховым взносам на страхование от несчастных случаев на производстве и профзаболеваний сдается по форме 4 ФСС. Эта форма утверждена Приказом фонда соцстраха от 26.09.2016 № 381 с изменениями, внесенными Приказом ФСС от 07.06.2017 № 275, который уточнил эту форму, внося изменения в титульный лист и табл. 2. Поэтому «новой» форму можно называть весьма условно.

Расчет взносов на «травматизм» страхователи представляют в Фонд социального страхования. Форму 4-ФСС ежеквартально обязаны подавать в соцстрах все организации, а также предприниматели, кроме ИП без работников, не зарегистрированных в Фонде соцстраха в качестве страхователей.

Порядок заполнения расчета.

Форма состоит из титульного листа и 6-ти таблиц (1, 1.1, 2,4–5).

В соответствии с письмом ФСС от 09.03.2021 № 02-09-11/05-03-5777 все страхователи:

- в таблице 2 не заполняются показатели строки 15 «Расходы по обязательному социальному страхованию»;

- таблица 3 не заполняется и не представляется.

Правила заполнения такие:

- Титульный лист и таблицы 1, 2, 5 заполняют все страхователи (п. 2 Порядка) – это обязательно для всех.

- Те таблицы, которые остались, заполняют только, если есть соответствующие им показатели. Если их нет, то они не заполняются и не сдаются. Например, лист 1.1 заполняют, если есть договора о направлении персонала для выполнения работ иному юрлицу. Таблица 3 не заполняется. В 4 листе указывают количество пострадавших и страховые случаи.

- Данные вписываются с помощью принтера или вручную черной или синей ручкой. Буквы должны быть печатными.

- В каждое поле вписывают только одно значение или ставится прочерк.

- Ошибки исправляются путем перечеркивания и вписывания нового значения с подписью страхователя под этими данными с указанием даты, а также ставится печать на этом месте. Корректирующие средства не применяются – это запрещено.

Порядок заполнения такой:

- Сначала заполняются бланки. Далее ставятся номера страниц в поле «стр.». На каждой странице в верхней части ставится регистрационный номер страхователя и код подчиненности.

- Каждая страница в конце подписывается страхователем, также указывается дата.

- Титульную часть заполняет страхователь, кроме тех мест, где указано, что они заполняются работниками фонда. В графе «Номер корректировки» указывают код «000», если сдают первичный расчет. Если же в нем есть изменения и уточнения, то указывается номер, какой расчет с изменениями подается.

- При подаче документа за первый квартал или за 6, 9, 12 мес. в графе «Отчетный период (код)» заполняют только первые две ячейки, а если обращаются за выделением денег по страховке, то только две последние.

- Отчетные периоды – первый квартал, 6 и 9 мес. – обозначаются цифрами 3, 6, 9. Расчетный период – это календарный год и он обозначается цифрой «12».

- Если деятельность прекращена, то в поле «Прекращение деятельности» проставляется буква «Л», если предприятие работает – не ставят ничего.

- Если коды организаций меньше, чем ячеек, то в первых ячейках проставляются нули. Например, если код состоит из 10 цифр, а ячеек 12, то в первых двух ставят «00».

- Указывают, сколько раз обращалась организация за страховыми выплатами (больничные, отпуска), например, 01, 02 или больше раз.

- Далее, заполняют реквизиты ИНН, КПП, Ф. И. О. уполномоченных лиц. Затем – шифр страхователя (показывает, есть ли понижение тарифов согласно ст. 212 ФЗ №125) и спецрежимы (01 – для упрощенки, 02 – для временщиков, 03 – для единого налога, для всех прочих – 00).

- Указывают количество персонала, занятого на вредных и опасных работах, сколько инвалидов, женщин.

- Цифрой обозначают, кто подтверждает полноту данных (1 – для руководителя, 2 – для представителя, 3 – для правопреемника).

- В раздел 2 первым делом вносят данные о начислении и выплате взносов, включая по медстрахованию, по декретным отпускам.

- Раздел 3 заполняется теми лицами, которые выплачивали взносы на травматизм.

Ссылки для скачивания:

в Excel

Порядок заполнения формы 4 ФСС скачать в формате doc.

См. также:

Расчет по страховым взносам за 1 квартал 2021 года с примером заполнения.

Периодичность 4-ФСС — расчетный и отчетный периоды

Платить (и, соответственно, начислять) взносы на травматизм нужно ежемесячно (п. 4 ст. 22 закона № 125-ФЗ). Но это не означает необходимости с такой же периодичностью составлять отчеты по ним. Отчетность создается ежеквартально, формируется нарастающим итогом и позволяет увидеть отражаемые в нем суммы помесячно.

Расчетный период для 4-ФСС — год (п. 1 ст. 22.1 закона № 125-ФЗ). Он разбивается на отчетные периоды, продолжительность которых отсчитывается от начала года поквартально путем добавления очередного квартала.

Отчетные периоды для 4-ФСС (п. 2 ст. 22.1 закона № 125-ФЗ):

- первый квартал;

- полугодие;

- 9 месяцев.

Установление расчетного периода означает, что в таблицу 2 отчета на его начало вносится сумма взносов, отражающая наличие долга по ней за одной из сторон. С учетом этой суммы и данных, накопленных за период отчета, в таблице формируется итоговый результат на конец отчетного или расчетного периода. При этом в каждом из отчетов данные по начислениям, расходам и платежам разносятся по месяцам последнего квартала. Данные предшествующих месяцев в каждом последующем периоде «сворачиваются», что позволяет отчету сохранять компактный вид, несмотря на большой объем данных.

Помесячная разбивка сведений позволяет при необходимости сформировать отчет за любое количество месяцев года. Такая необходимость возникает, если требуется обратиться в фонд за возвратом потраченных за выплаты по соцстрахованию средств, существенно превысивших сумму начисленных взносов.

Расчетный период может быть неполным для года создания или ликвидации/реорганизации (пп. 3-5 ст. 22.1 закона № 125-ФЗ).

Какие санкции предусмотрены за нарушение сроков представления 4-ФСС, узнайте из Готового решения от КонсультантПлюс. Пробный доступ к системе можно получить бесплатно.

Пример заполнения

Предположим, что выплаты физическим лицам за период составили 90 000 руб. (ежемесячно по 30 000 руб). Размер страхового тарифа — 0,2%.

ВАЖНО!

Отчетность 4-ФСС следует заполнять нарастающим итогом с начала отчетного периода, то есть года. Следовательно, этот отчет страхователи предоставляют в Соцстрах всего четыре раза в год: по итогам предыдущего года, за 1 квартал, за 1 полугодие, за 9 месяцев текущего года.

Заполненная форма 4-ФСС за 3 квартал 2021

Расчет 4-ФСС сдают не только в территориальный орган социального страхования, но и в Росстат — в составе обязательной отчетности по охране труда (1-Т (условия труда), 7-травматизм, 4-ФСС). Вот что нужно отразить по охране труда в отчетности для Росстата по форме 4-ФСС за 3 квартал 2021:

Как заполнять, если деятельность приостановлена

Компании приостанавливают ведение деятельности нечасто. В большинстве случаев такая ситуация возникает у некоммерческих организаций, бюджетников «замораживают» намного реже.

Если деятельность субъекта приостановлена, облагаемых начислений в пользу наемных работников нет, необходимо сдавать нулевой 4-ФСС. Даже если в расчетном периоде не было ни одного начисления в пользу штатных работников (к примеру, в некоммерческой организации не было выплат в течение всего 2021 года), отчет все равно предоставьте вовремя.

Никаких исключений чиновники не предусмотрели, нулевой отчет 4-ФСС сдается контролерам в обязательном порядке. За несданную «нулевку» выпишут штраф. Чтобы не допустить применения санкций, придется заполнить титульный лист бланка 4-ФСС и таблицы под номерами 1, 2 и 5.

Форма отчетности для ФСС

Отчетность в Фонд социального страхования — это расчет по форме 4-ФСС, в котором фиксируется информация о взносах «на травматизм». Бланк отчета, а также правила его заполнения регламентированы Приказом ФСС от 26.09.2016 г. № 381.

Предполагалась, что в 2021 году форма бланка будет изменена в связи с тем, что именно с этого года по всей стране распространена система прямых выплат через ФСС. Но на данный момент никаких корректировок в отчет не внесено, а потому его нужно формировать на старом бланке.

Однако все же в 2021 году есть некоторые изменения, о чем ФСС указал в Письме от 09.03.2021 г. № 02-09-11/05-03-5777. В частности, с этого года не нужно заполнять:

- строчку 15 в таблице 2;

- таблицу 3.

Предоставим письменный отчет по ошибкам. Анализируем более 30 параметров

- Неправильное указание НДС в документах;

- Отсутствие счетов-фактур, проверка дублей;

- Неправильный учет ТМЦ (пересорт, неверная последовательность прихода и расхода);

- Дублирование элементов (номенклатура, валюты, контрагенты, договоры и счета и т.д.);

- Ошибки во взаиморасчетах («красные» и развернутые сальдо по документам расчетов или договоров на счетах 60, 62, 76.);

- Контроль заполнения реквизитов в документах (контрагенты, договоры);

- Контроль (наличие, отсутствие) движений в документах и другие;

- Проверка корректности договоров в проводках.

Подробнее Заказать

Сроки сдачи расчета 4-ФСС

Сроки сдачи отчета по страхованию «на травматизм» содержатся в п. 1 ст. 24 Закона от 24.07.1998 г. № 125-ФЗ. Но в нормативно-правовом акте не указано, что делать, если срок приходится на выходной день или праздник. Однако есть Письмо Минэкономразвития от 16.09.2011 г. № 3346-19, в котором указано, что в этом случае срок продлевается до первого рабочего дня.

Срок сдачи электронного отчета 4-ФСС

Если 4-ФСС подается в электронном формате, то направить его нужно в течение 25-ти дней по окончании отчетного квартала.

Электронный расчет подают работодатели при среднесписочной численности персонала от 26 человек. Кроме того, электронный документ направляют и вновь созданные организации (в т.ч. через реорганизацию) с численностью от 26 человек.

Срок сдачи бумажного отчета 4-ФСС

Если 4-ФСС подается в бумажном виде, то сдать его нужно в течение 20 дней по окончании отчетного квартала.

Бумажный расчет подают работодатели при среднесписочной численности персонала до 25 человек. Кроме того, бумажный документ направляют и вновь созданные организации (в т.ч. через реорганизацию) с численностью до 25 человек.

Общие сроки сдачи отчета 4-ФСС в 2021 году

При сдаче расчета 4-ФСС в 2021 году нужно ориентироваться на такие сроки:

|

Период |

Бумажный формат |

Электронный формат |

|

1 квартал |

20 апреля |

26 апреля |

|

Полугодие |

20 июля |

26 июля |

|

9 месяцев |

20 октября |

25 октября |

|

Год |

20 января 2022 г. |

25 января 2022 г. |

Подготовка отчета 4-ФСС

Подготовить отчет 4-ФСС можно в сервисе, размещенном на сайте ФСС. Для этого нужно поставить на ПК специальную программу, скачать сертификаты для подписания расчета.

Кроме того, сдать электронный 4-ФСС можно через оператора ЭДО. Для этого обязательно нужно заключить договор и получить ЭЦП. В этом случае после отправки пользователь получает квитанцию о приеме (если отчет принят) или протокол контроля (если отчет не прошел контроль).

Есть еще один удобный вариант — заполнить отчет 4-ФСС в учетной программе 1С, а затем напрямую без выгрузки на компьютер отправить его в ФСС, используя сервис 1С-Отчетность.

Ответственность за несдачу отчета 4-ФСС

Если работодатель не сдаст вовремя отчет 4-ФСС, ему назначат штраф — 5% от размера взносов по расчету, начисленных за 3 последних месяца. Штраф устанавливается за каждый полный и неполный месяц задержки по сдаче отчетности. Максимальная сумма штрафа — 30% от размера этих взносов, а минимальная — 1 000 руб.

Если работодатель обязан сдать электронный 4-ФСС, а подал бумажный, также предусмотрен штраф — 200 руб.

Сервисы, помогающие в работе бухгалтера, вы можете приобрести здесь.

Хотите установить, настроить, доработать или обновить «1С»? Оставьте заявку!

Декларация по НДС — изменения с отчётности за 3 квартал 2021 года

Календарь бухгалтера на сентябрь 2021 года

Порядок заполнения 4-ФСС за 2021 год

Основные требования по оформлению 4-ФСС:

- Заполнить расчет допускается на компьютере или от руки шариковой (перьевой) ручкой черного либо синего цвета печатными буквами.

- В каждую строку отчета вносят только один показатель. При отсутствии данных в строке или графе проставляются прочерки.

- Если данных для заполнения таблиц 1.1, 3, 4 нет, их в отчет не включают.

- Если в 4-ФСС допущена ошибка, ее зачеркивают и вписывают верное значение, после чего ставят под ней подпись того, кто сдает отчет, дату внесения изменений и печать (при ее наличии).

- Исправлять ошибки корректирующим средством не допускается.

- Нумерация страниц — сквозная.

- В конце каждой страницы отчета страхователю следует проставить подпись и дату подписания.

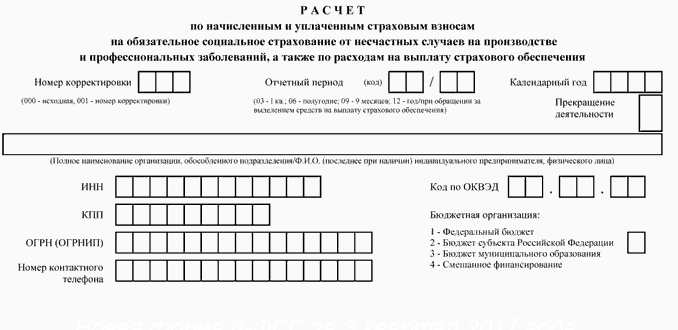

Заполняем титульный лист 4-ФСС

Титульный лист включает основные сведения о страхователе, сдающем отчет:

Регномер страхователя.

10-значный номер, присваиваемый работодателю фондом ФСС при постановке на учет.

Код подчиненности.

Кодовое обозначение территориального ФСС, где зарегистрирован работодатель. Код состоит из 5 знаков, его тоже можно найти в извещении о постановке на учет.

Номер корректировки.

Если 4-ФСС сдается первый раз за отчетный период, нужно указать «000». Если сдается корректировка, то указываем ее номер: «001», «002» и т. д.

Отчетный период.

При заполнении отчета за 1 квартал, полугодие, 9 месяцев и год заполняют только первые две ячейки поля. При сдаче 4-ФСС за 1 квартал — «03», за полугодие — «06», за 9 месяцев — «09», за год указывается «12». Вторые две ячейки заполняют только при обращении за выделением средств на выплату страхового обеспечения.

Календарный год.

Указывают год, в котором отчитывается страхователь. При сдаче 4-ФСС за 2021 год указываем «2020».

Прекращение деятельности.

Заполняется только при сдаче отчета при ликвидации организации или закрытии ИП. В этом случае в нем указывают значение «Л».

Полное наименование.

Приводится название организации в соответствии с учредительными документами. ИП, нотариусы, адвокаты, главы КФХ и лица, не являющиеся ИП, указывают полностью свои ФИО, без сокращений.

ИНН/ОГРН.

Организации в первых двух ячейках ставят нули, а в остальные — номер ИНН и ОГРН. ИП, имеющие 12-значный ИНН, вносят его полностью, без нулей. КПП заполняют только компании.

ОКВЭД.

Указывается код основного вида деятельности в соответствии с классификатором ОК 029-2014 (КДЕС Ред. 2). По основному коду ФСС присваивает страхователю класс профриска и устанавливает тариф «несчастных» взносов на 2021 год.

Даже если вы опоздали с подачей документов, все-равно представьте их фонд. Как следует из судебной практики, само по себе опоздание с документами, которые подтверждают основной вид деятельности для установления тарифа по взносам на травматизм, не говорит о том, что ФСС не должен их рассматривать (Постановление АС Московского округа от 28.02.2020 по делу № А40-184022/2019).

Ежеквартальный отчет 4-ФСС

Все страхователи, уплачивающие взносы от несчастных случаев и профзаболеваний, должны сдавать в ФСС отчет за 2021 год, новый бланк утвержден Приказом Фонда социального страхования РФ от 26.09.2016 № 381. Форма отчета корректировалась несколько раз, последние нововведения были регламентированы в отдельном Приказе Соцстраха № 275 от 07.06.2017.

Актуальный бланк выглядит так.

Правила заполнения документа отражены в том же Приказе Фонда социального страхования № 381 (с последними изменениями). Правила сдачи едины для всех страхователей. Если в штате организации 25 человек и более, то отчет придется сдавать в электронном формате. Для средней численности до 25 сотрудников компания вправе отчитаться на бумаге.

Сроки зависят от формата предоставления отчетности в ФСС в 2020 году. Так, организации, обязанные отчитываться на бумаге, должны сдать 4-ФСС до 20 числа, следующего за отчетным кварталом. Для компаний, отчитывающихся электронно, сроки продлили — до 25 числа.

Особенности заполнения отчетного бланка 4-ФСС мы подробно раскрыли в отдельном материале: «Образец заполнения формы 4-ФСС».

Расходы на выплату пособий

Взносы на травматизм. Пособия не облагаются взносами на травматизм. Сумму пособий надо показать в столбце 5 таблицы 6.

Помимо этого суммы выплаченных пособий надо отразить отдельно в таблице 2. Здесь показывают только фактически выплаченные пособия за счет фонда. То есть если бухгалтер рассчитал пособие, но пока его не выдал, то сумму заносить в расчет не надо. Общую сумму расходов на выплату пособий заносят в строку 15 таблицы 1. Этот показатель уменьшает сумму начисленных взносов.

Уточненный расчет

Можно подать, если обнаружили, что в первичном расчете:

- допустили ошибки;

- не отразили или не полностью отразили какие-то сведения;

- указали недостоверную информацию.

При этом обязанность подать уточненный расчет есть только в одной ситуации. Организация занизила суммы страховых взносов к уплате. Во всех остальных случаях подача уточненного расчета – это право. А не обязанность организации. Такой порядок установлен пунктом 1.2 статьи 24 Закона от 24.07.1998 .

Уточненный расчет составляют по форме. Которая действовала в периоде, за который вы выявили ошибки. Номер уточненного расчета укажите на титульном листе в поле «Номер корректировки». Например, если вы впервые уточнили расчет за II квартал 2018 года, поставьте номер 001.

Если возникла недоимка, то предварительно перечислите в фонд остаток взносов и пени. Тогда вам не начислят штраф (подп. 1 п. 1.4 ст. 24 Закона от 24.07.1998 № 125-ФЗ).

Организация обязана пересчитать и доплатить взносы. Если фонд повысил тариф из-за смены основного вида деятельности. При этом, когда организация получит уведомление об изменении тарифа. То, скорее всего, расчет за I квартал уже будет сдан. Уточнять его организации не обязательно – пересчет взносов связан не с ошибкой. А с тем, что фонд установил новый тариф. Однако территориальные отделения в некоторых регионах требуют уточнить расчет за I квартал. Поэтому выясните позицию фонда по месту учета организации.

Перерасчет взносов по новому тарифу из-за смены основного вида деятельности покажите в таблице 2 расчета за полугодие:

- по строке 5 «Начислено взносов страхователем за прошлые расчетные периоды» – сумму взносов к доплате;

- строке 16 «Уплачено страховых взносов» – реквизиты платежного поручения и сумму. Если уже успели доплатить пересчитанные взносы;

- строке 19 «Задолженность за страхователем на конец отчетного (расчетного) периода» – сумму пересчета, если еще не успели доплатить взносы.

В строку 2 «Начислено к уплате страховых взносов» пересчет не вносите. Иначе не сойдутся контрольные соотношения. Показатель «на начало отчетного периода» строки 2 таблицы 2 отчета за полугодие. Он должен быть равен начисленным взносам из графы 3 строки 2 таблицы 2 отчета за I квартал (приказ от 09.03.2017 № 83). Кроме того, неоплаченный пересчет не задолженность, поэтому не указывайте его по строке 20.

Фонд соцстраха может уменьшить тариф взносов «на травматизм». Если у организации изменился основной вид деятельности. Пересчитайте взносы по новой ставке с начала календарного года. Переплату можно вернуть или зачесть в счет будущих платежей (ст. 26.12 Закона от 24.07.1998 № 125-ФЗ). При этом безопаснее подать уточненку.

В расчете нет специальных строк, где можно указать, как вы пересчитали взносы. Ревизоры из фонда просто не поймут, откуда возникла переплата. Не забудьте поменять тариф взносов на актуальный. Его указываете в строках 5 и 9 таблицы 1 расчета. В таблице 2 уточненки за I квартал укажите:

- по строке 2 «Начислено к уплате страховых взносов» – начисления, пересчитанные по пониженному тарифу;

- строке 9 «Задолженность за территориальным органом Фонда на конец отчетного (расчетного) периода». И строке 11 «За счет переплаты страховых взносов» – сумму переплаты, которая образовалась у организации;

- строке 16 «Уплачено страховых взносов» – фактически перечисленные суммы взносов.

Как вернуть переплату взносов на «травматизм»

Чтобы вернуть переплату, подайте в фонд заявление по форме 23-ФСС. Уутвержденной приказом от 17.11.2016 № 457. Если решите зачесть переплату в счет будущих платежей, оставьте все как есть. Переплату зачтут автоматически (п. 6 ст. 26.12 Закона № 125-ФЗ). Рассчитывайте взносы, как и раньше, а платите в бюджет меньше, пока переплата не зачтется полностью.

Заполнение таблиц 3 и 4 формы 4-ФСС

Эти таблицы не входят в список обязательных. Они заполняются теми работодателями, которые в отчетном периоде расходовали средства ФСС, а именно:

- выплачивали пособия по несчастным случаям и травмам;

- оплачивали лечение работников вредных производств в санаториях;

- финансировали предупредительные мероприятия по охране труда;

- закупали средства индивидуальной защиты.

Если таких расходов в отчетном периоде в организации не было, то заполнять и сдавать этот лист не нужно. На одном листе с таблицей 3 расположена таблица 4, в которой приводят сведения о случаях профессиональных заболеваний и несчастных случаях на производстве за отчетный период. Если такие происшествия были зафиксированы актами, то в этой таблице указывают количество пострадавших работников.

ВАЖНО!

Особенности расчета для участников «пилотного проекта»

Перечень регионов, принимающих участие в «пилотном проекте» ФСС, увеличивается с каждым годом. Данная категория страхователей должна придерживаться правил, определенных приказом ФСС РФ от 28.03.2017 № 114:

1. Оставляют не заполненными строку 15 таблицы 2 и таблицу 3 следующие регионы:

Карачаево-Черкесская Республика, Нижнегородская область, Астраханская область, Курганская область, Новгородская область, Новосибирская область, Тамбовская область, хабаровский край, Республика Крым, г. Севастополь, Республика Татарстан, Белгородская область, Ростовская область, Самарская область, Республика Мордовия, Брянская область, Калиниградская область, Калужская область, Липецкая область, Ульяновская область, Республика Ингушетия, Марий Эл, Хакасия, Чеченская и Чувашская Республики, Камчатский край, Владимирская, Псковская, Смоленская области, Ненецкий и Чукотский автономные округа, Республика Адыгея, республика Алтай, Республика Бурятия, Республика Калмыкия, Алтайский край, Приморский край, Амурская область, Вологодская область, Магаданская область, Вологодская область, Омская область, Орловская область, Томская область, Еврейская автономная область.

2. Для регионов: Забайкальский край, Архангельская, Воронежская, Ивановская, Мурманская, Пензенская, Рязанская, Сахалинская и Тульская области действуют следующие правила:

- строку 15 таблицы 2 по графе 1 за последние 3 месяца отчетного периода по строкам «1 месяц», «2 месяц», «3 месяц» не заполняют;

- таблицу 3 заполняют данными по расходам по состоянию на 1 июля года вступления в пилотный проект;

- таблицу 3 не заполняют, а, следовательно, и не представляют начиная с 1 квартала года, следующего за годом вступления в «пилотный проект».

С 1 января 2020 года механизм прямых выплат будет реализован еще в 9 субъектах Российской Федерации: Республика Коми, Республика Саха (Якутия), Удмуртская Республика, Кировская, Кемеровская, Оренбургская, Саратовская и Тверская области, Ямало-Ненецкий автономный округ.

С 1 июля 2020 года в пилотном проекте примут участие: Республика Башкортостан, Республика Дагестан, Красноярский и Ставропольский края, Волгоградская, Иркутская, Ленинградская, Тюменская и Ярославская области.

С 1 января 2021 года ФСС перечисляет выплаты работникам напрямую во всех регионах РФ. Поэтому, начиная с отчетности за 1 квартал 2021 года, Абсолютно все страхователи в таблице 2 не заполняют строку 15. Раньше в ней отражали расходы по страхованию на случай травматизма и не заполняют таблицу 3. В ней раскрывали расходы на страхование от несчастных случаев на производстве и профессиональных заболеваний.

СРОКИ и СПОСОБЫ сдачи отчета

Когда скачали и заполнили форму 4, в пункте 1 статьи 24 Закона от 24 июля 1998 № 125-ФЗ указано, что сроки сдачи:

- на «бумаге» — не позднее 20-го числа месяца, следующего за отчетным периодом.

- в электронном виде — не позднее 25-го числа месяца, следующего за отчетным периодом.

Способ сдачи отчетности по форме 4-ФСС представляется по установленной форме следующими способами:

- на бумажном носителе;

- электронно по телекоммуникационным каналам связи.

Отчетность по форме 4 на бумаге сдается:

- лично;

Необходимо предъявить паспорт -

через своего представителя;

Представителю необходимо выписать доверенность - направлен в виде почтового отправления с описью вложения.При отправке отчетности по почте днем его представления считается дата отправки почтового отправления декларации с описью вложения.

Расчеты по форме №4 сдавайте только в электронном виде. Если среднесписочная численность сотрудников страхователя за предыдущий год превышает 25 человек. Такой порядок распространяется и на вновь созданные организации. Численность которых превышает 25 человек.

Организации с меньшей численностью вправе подавать расчеты как на бумаге, так и в электронном виде (п. 1 ст. 24 Закона от 24.07.1998 № 125-ФЗ).

В электронном виде расчет в территориальное отделение Фонда можно представить:

- по телекоммуникационным каналам связи (через шлюз приема расчетов в Интернете);

- на внешнем носителе (компакт-диск, флеш-накопитель и т. п.) с электронной подписью.

Чтобы сдавать отчетность в электронном виде. Организация должна приобрести сертификат электронной подписи. У любого аккредитованного фондом удостоверяющего центра. Список удостоверяющих центров размещен на сайте ФСС.

Для подготовки отчетности в электронном виде рекомендуется использовать обновленный электронный портал Фонда. На портале доступны:

- сервис подготовки формы 4-ФСС. Доступный зарегистрированным пользователям с расширенными правами доступа. Воспользовавшись этим сервисом, такие пользователи могут заполнить расчет. И сохранить его в базе данных портала. При этом обеспечиваются автоматический перенос необходимых данных из отчета за предыдущий период. Вывод подсказок и другой вспомогательной информации. Кроме того, этот сервис позволяет выполнить автоматическую проверку взаимоувязок расчета и его логический контроль;

- сервис подготовки формы 4-ФСС, доступный любому посетителю без регистрации. Этот сервис позволяет заполнить расчет. И выполнить автоматическую проверку на прохождение логического контроля и взаимоувязок.

В качестве альтернативного варианта для страхователей разработано автоматизированное рабочее место (АРМ) «Подготовка расчетов для Фонда соцстраха». АРМ позволяет подготовить и отредактировать данные расчета. Проверить их и выгрузить в формате xml. Без использования портала. Отправить подготовленный таким образом файл на шлюз приема расчетов. Можно, зашифровав его и подтвердив электронной подписью. Файл АРМ «Подготовка расчетов для ФСС» также доступен для скачивания на сайте Фонда.

Пользоваться этим сайтом и программным обеспечением не обязательно. Большинство спецоператоров электронной отчетности могут самостоятельно зашифровать и отправить расчет 4-ФСС. Все, что нужно сделать организации: выгрузить расчет из своей учетной программы и передать спецоператору. В дальнейшем сданный расчет отобразится на электронном портале ФСС. И будет доступен так же, как если бы был сдан непосредственно организацией.

Расчеты по форме 4-ФСС, которые сдали в электронном виде. Проходят входной форматно-логический контроль. Фонд не примет и вернет на доработку 4-ФСС. Если расчет не соответствует установленному формату. Или ваша электронная подпись недействительна. Если форму отправили в последний день, повторно сдать исправленный вариант организация сможет с опозданием. Отделения Фонда социального страхования рассматривают такое опоздание как несвоевременное представление отчетности и предъявляют штраф.

Определить, что расчет по форме был отправлен в срок. Можно по дате в квитанции о получении расчета.