Как взять автокредит с плохой кредитной историей?

Содержание:

- Как взять автокредит с плохой кредитной историей — инструкция для заемщика

- Автокредит через автосалон, выгодно ли?

- Почему испорчена кредитная история?

- Как возникает плохая кредитная история?

- Какие бывают автокредиты

- Из чего состоит типичная КИ?

- Нюансы автокредитования при плохой кредитной истории

- Варианты займов на автомобиль

- Требования к заёмщику

- Какие банки дают автокредит с испорченной КИ

- Основная классификация

- Как кредитная история влияет на шансы получить автокредит в банке

Как взять автокредит с плохой кредитной историей — инструкция для заемщика

На этом этапе нужно найти кредитора, который предложит выгодные условия.

Для клиентов с испорченной репутацией финансовая выгода отходит на второй план. Ждать низких ставок не приходится. Основная цель – получить одобрение заявки на ссуду по средним параметрам, без огромной переплаты по страховкам и процентам.

Шаг 1. Выбираем банк и программу кредитования

Помощь вам окажут в автосалоне, через который вы покупаете машину. Дилер предложит специальные программы для новых авто.

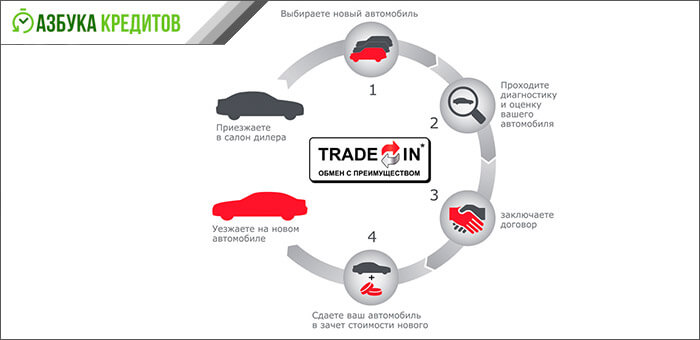

Для машин с пробегом тоже есть свои «плюшки», например treid-in, когда в зачет принимают старые машины определенных марок. Можно воспользоваться и госпрограммой поддержки отечественного автопрома.

Условия Trade In могут незначительно отличаться в пользу покупателя или автосалона

Условия Trade In могут незначительно отличаться в пользу покупателя или автосалона

В каждом конкретном случае условия программы определяют срок кредитования, размер первого платежа и проценты. Большинство предложений ограничиваются периодом 5 лет, но можно найти варианты с длительным сроком, на 7 – 10 лет.

Но какую бы программу вы не выбрали, решение о выдаче денег принимает кредитор. Советуем заемщику с плохой кредитной историей и без справок о доходах воспользоваться услугами автосалона по рассылке заявки во все финансовые структуры. Либо самостоятельно найти лояльного заимодавца, проведя анализ предложений и потратив некоторое время на звонки и визиты.

Шаг 2. Собираем документы и подаем заявление

После того, как предварительно одобрили вашу заявку, соберите документы.

Основной комплект для автокредита на б/у авто или новую машину:

- заявка-анкета;

- копия паспорта заемщика и созаемщика (если есть);

- копия водительского удостоверения;

- подтверждение доходов (2НДФЛ или ее альтернативы);

- договор купли-продажи ТС;

- копия ПТС;

- подтверждение оплаты страховки или копия договора СК;

- согласие супруга(и) на передачу залогового имущества кредитору.

Кроме стандартного перечня документов для автокредита, заемщику с низким рейтингом придется предоставить и другие бумаги, по требованию кредитора.

Список документов может быть весьма обширным

Список документов может быть весьма обширным

Если отсутствует справка об официальных доходах, приготовьте подтверждения своей состоятельности: выписки с депозитных счетов, договоры аренды имущества, копии пакета акций крупного металлургического комбината или слитки ценных металлов. Кстати, банковские золотые слитки — отличный залог.

После рассмотрения документов и проверки сведений вы получите решение. Обычно процедура аудита занимает два-три дня. Остается дождаться договоров и внимательно их прочитать.

В договоре купли-продажи продавец и покупатель определяют условия сделки, в том числе и порядок расчетов заемными деньгами. В договоре кредитования могут фигурировать три стороны: покупатель (вы), продавец (автосалон) и кредитор (банк).

В этом случае продавец выступает только получателем денег, а все обязательства по выполнению условий ссуды принимает на себя заемщик. Договор залога определяет все, что касается обеспечения: порядок передачи, страхование, изъятие в случае нарушения расчетов.

Наши советы:

Убедитесь, что присутствует пункт о досрочном погашении без комиссии. Проверьте информацию о полной стоимости кредита (эффективной ставке). Изучите график платежей, информацию о штрафах и пени в случае нарушения сроков

Отдельное внимание уделите договору залога, при любых сомнениях возьмите консультацию юриста

Что будет, если не заплатить автокредит вовремя, смотрите в этом видео:

Шаг 4. Страхуем авто и ждем перечисления средств на счет продавца

После согласования и подписи договоров с продавцом машины и банком, застрахуйте авто по КАСКО. Наличие других полисов (жизни и здоровья) позволит получить лояльность кредитора, но вряд ли отразится на тарифах.

Шаг 5. Регистрируем авто в ГИБДД

Если вы приобретаете авто через автосалон, воспользуйтесь комплексным обслуживанием. Сегодня автобизнес переживает не лучшие времена и уважающие клиентов дилеры предлагают продажи «под ключ», с регистрацией в ГИБДД. Вам останется оплатить пошлину, поставить подписи в журналах регистрации и получить свидетельство.

Шаг 6. Сдаем ПТС на хранение в банк

После всех формальностей необходимо нанести визит в офис кредитора и передать ПТС на хранение. Не забудьте получить выписку об этом. Имеете право распоряжаться машиной по прямому назначению, использовать ее в рабочих или личных целях. Но залоговое авто нельзя продать, подарить или обменять, пока не выплачен кредит и не снято обременение.

Автокредит через автосалон, выгодно ли?

Когда возникает необходимость в покупке авто в кредит, то возможен вариант сотрудничества непосредственно с дилером – в самом автосалоне. Это менее хлопотно для заемщика. Работник салона не только подберет авто по вашему вкусу, но и может помочь в оформлении займа, если КИ испорчена.

Клиент экономит массу времени, избавляется от походов по разным банковским организациям, но выбор банков в салоне достаточно узкий – только партнеры. И помните, за комфорт принято платить. Покупка авто в кредит через автосалон обойдется заемщику на порядок дороже, чем если оформить кредит отдельно и прийти с деньгами в пункт продажи машин.

Нередко люди прибегают к помощи брокеров, чтобы взять автокредит с плохой КИ, но здесь также существуют подводные камни. Брокеры – это посредники между заемщиком и банком, они способны решить многие проблемы. Если вам интересен такой вариант, то обращайтесь к официально-зарегистрированным фирмам, имеющим соответствующую лицензию, иначе повышается риск встречи с мошенниками. Злоумышленники могут пообещать вам бесплатный займ, предложить подделать документы, даже саму кредитную историю, что противозаконно и невозможно, попросить предоплату. А надежные брокеры не работают дешево. Иногда размер их вознаграждения составляет львиную долю от суммы вашего кредита.

Почему испорчена кредитная история?

Заемщик может получить кредит, не обращаясь к услугам брокера. Но тогда ему нужно самому продумать стратегию. Чтобы рассчитывать на положительное решение от банка, необходимо собрать расширенный пакет документов, подтверждающих платежеспособность потенциального заемщика и наличие дополнительного обеспечения. Кроме того, в отличие от оформления стандартного потребительского денежного займа, шансов получить автокредит больше. Дело в том, что автомобиль выступает в качестве залога и до конца срок кредита находится в залоге у банка и ежегодно страхуется, что снижает риски кредитора.

Когда заемщик раздумывает, дадут ли автокредит с испорченной кредитной историей, он должен помнить, что банки учитывают сразу несколько факторов. Во-первых, не все нарушения платежной дисциплины отражаются в кредитной истории. Например, клиент, взявший заем, уехал в командировку, перепутал дату, не смог сразу набрать нужную сумму, и в итоге заплатил на 2-3 дня позже установленной даты. Пеню за время просрочки ему насчитают, но при этом заносить соответствующие сведения в кредитную историю не будут. Теоретически, если задолженность просрочена менее чем на 29 дней, это никак не отразится на кредитной истории. Разве что речь идет о каких-то миллионных суммах. Более того, банки могут дать второй шанс тем заемщикам, у которых есть однократная 120-дневная задержка по кредиту.

Теоретически, если задолженность просрочена менее чем на 29 дней, это никак не отразится на кредитной истории. Разве что речь идет о каких-то миллионных суммах. Более того, банки могут дать второй шанс тем заемщикам, у которых есть однократная 120-дневная задержка по кредиту.

Кредитную историю можно исправить. Допустим, в прошлом был неприятный случай, и сведения о задержке платежей попали в кредитную историю. Но если этот заем был погашен, если клиент после этого еще несколько раз оформлял кредиты (пусть даже потребительские ссуды или займы в микрофинансовых организациях), то это исправит историю. Обычно банки в таких случаях дают кредит, пусть даже и на более жестких условиях.

Многое зависит и от того, сколько времени прошло. Существуют определенные сроки давности, и, если с тех пор прошло уже больше трех лет, финансовые учреждения могут давать ссуду даже на стандартных условиях. Считается, что за три года заемщик мог поменять место работы, или его повысили в должности, что повлияло на его платежеспособность. Конечно, никто не будет верить ему на слово, документы, подтверждающие стабильный доход и постоянное место работы, все равно предъявить нужно.

Если заемщик собирается вести переговоры с банком самостоятельно, он должен акцентировать внимание на перечисленных выше факторах. Если по предыдущему кредиту проводилась реструктуризация, для чего были уважительные причины, об этом тоже нужно сообщить в ходе переговоров

К числу уважительных причин относятся рождение ребенка, временная нетрудоспособность, тяжелая болезнь (подтверждается больничным листом), увольнение (например, в связи с реорганизацией) и другие аналогичные факторы.

Как возникает плохая кредитная история?

Прежде чем ответить на этот вопрос, необходимо разобраться – что же такое кредитная история?

Итак, история кредитовзаёмщика – это досье на клиента банка, которое включает следующие данные:

- Персональные сведения кредитуемого лица: ФИО, паспортные данные и т.д.

- Информация о полученных кредитах (дата выдачи, сумма займаи размер процентов за его использование, сроки погашения).

- Наименование банков и кредитных организаций, услугами которых пользовался клиент.

- Факты выявленных нарушений в связи с несвоевременным поступлением очередных платежей.

- Данные о судебных разбирательствах по спорным вопросам, связанным с долговыми обязательствами.

Такое досье имеется на каждого человека, который когда – либо оформлял кредит. Банки передают данную информацию в Бюро кредитных историй, где она хранится в базе данных в течение пятнадцати лет с момента внесения последних изменений, после чего досье удаляется.

Тем не менее на протяжении всего срока хранения, отрицательные факты, отражённыев досье, влияют на принятие положительного решения банком.

Вот почему положительная кредитная история заёмщика, гораздо лучше отрицательной. Прежде всего, следует отметить, что плохая КИ – это следствие нарушения любого пункта кредитного договора.

Давайте более детально разберём факторы, формирующие отрицательную историю клиентов банка:

- Просроченные платежи как по основному долгу, так и процентным обязательствам.

- Длительные периоды непогашенной задолженности.

- Незакрытые долги, пени иштрафы.

- Судебные разбирательства.

Необходимо понимать, для того, чтобы заработать минус в личное кредитное досье, достаточно всего лишь нескольких просрочек по займу, в свою очередь, для восстановления репутации надёжного и платежеспособного лица нужно долго и кропотливо исправлять предыдущие оплошности.

Как улучшить кредитную историю?

Довольно часто оказывается, что «неблагонадежные» клиенты на самом деле являются не злостными неплательщиками, а жертвами неблагоприятных обстоятельств.

Потеря работы, нестабильная экономическая обстановка в стране, внезапно возникшие проблемы со здоровьем и другие затруднительные ситуации выбивают из колеи даже самых ответственных заёмщиков. И тогда резонно возникает вопрос – возможно ли улучшить кредитную историю и как это осуществить?

Ответ весьма прост, здесь возможно несколько вариантов решения:

- Если история испорчена по вине банка по причине предоставления недостоверных или неточных данных в Бюро кредитных историй, тогда это исправляется путем обращения в кредитную организацию с заявлением о передаче недостающей информации в Бюро, которое в свою очередь, обязано внести исправления вбазу данных в течение десяти дней.

- Если нарушения кредитного договора действительно имели место, в этом случае, необходимо погасить задолженности, решить все вопросы с банком, в котором брали заём.

- Оформить новый кредит на небольшую сумму и своевременно его погасить.

Обратите особое внимание! Если вам предлагают исправить КИ в обмен на денежную компенсацию, ни в коем случае не соглашайтесь это мошенничество!

Внесение изменений в базу данных по кредитным историям строго контролируется, исправления в досье задним числом и иные незаконные манипуляции попросту невозможны. Пойдя на поводу у злоумышленников вы рискуете остаться всё с той же отрицательной историей, только уже лишившись определенной суммы денег. Кроме всего вышеупомянутого, это ещё и противозаконно.

Какие бывают автокредиты

Одной из разновидностей целевых потребительский займов является автокредит. Банк выдает денежные средства только на покупку нового или бывшего в употреблении автомобиля. Этот вид займа очень популярен, так как многие автолюбители только так могут позволить себе купить собственный автомобиль.

Банки тщательно разработали схему рассрочки платежа по кредиту, поэтому можно взять ссуду и тем, у кого плохая финансовая репутация.

Можно выделить несколько вариантов автомобильных займов:

- Без первоначального взноса. Отлично подходит для тех, кто впервые сталкивается с необходимостью взять кредит, а средств на предоплату нет. Сумма делится равными частями на весь срок гашения. Такой вид займа обходится физическому лицу дорого, так как банк страхует свои риски. Сумма переплаты по такому кредиту очень большая.

- При получении кредита можно обойтись без оформления каско. Так можно сэкономить на страховке, но процентные ставки по займу будут очень высокие. Банк очень сильно рискует, когда выдает кредит без предоставления страховки на имущество, которое берет в залог. Если автомобиль окажется поврежден до того, как полностью будет погашен кредит, финансовому учреждению самостоятельно придется решать вопросы с ремонтом, так как страховую компанию привлечь нельзя.

- Экспресс-кредитование – помогает в короткие сроки приобрести автомобиль без большого пакета документов. Банк позволяет взять довольно внушительную сумму, но процентные ставки по ней будут очень высокие. Экспресс-кредит можно взять только заёмщикам с хорошей кредитной историей.

- Для первоначального взноса используют залоговый автомобиль заемщика. Такой автокредит можно взять в том случае, когда физическое лицо решило поменять старый авто на новый. При этом именно старая машина становится обеспечением займа. Она же является первоначальным взносом. Заёмщику необходимо выплатить только остаток.

Последний вариант очень выгоден. Страховать автомобиль не обязательно, процентные ставки относительно небольшие. Но есть главное условие: в качестве первоначального взноса может выступить довольно новая модель в хорошем состоянии и с небольшим пробегом.

Даже с плохой кредитной историей можно взять заём. Но при любом виде автокредита процентная ставка будет очень высокая относительно той, что предлагают заёмщикам с хорошей репутацией.

Из чего состоит типичная КИ?

Начинается этот документ с базового заголовка. В нем указываются основные персональные данные человека, такие как:

- Паспортные;

- ФИО;

- СНИЛС;

- ИНН и т.д.

В этой части собраны все идентификационные данные, по которым можно опознать человека в пенсионных БД например или в налоговой базе (ФНС).

Стандартная кредитная история же начинается с того, что в ней описываются ваши кредиты. Здесь могут дополнять все информацией о просрочках и нарушениях. Например, в КИ могут указать:

- Взыскания со стороны сотрудников ФССП;

- Данные об исполнительных производствах;

- Информацию о наличии алиментов;

- Просрочки по оплате услуг мобильной связи и т.д.

Этот полно массивный набор данных позволяет в полной мере оценить вас, как потенциального плательщика. Именно поэтому, в кредитной истории указывают:

- Кредиты которые были;

- Данные о начислении платежей;

- Информацию о просроченных кредитах и т.д.

Исходя из всех вышеперечисленных данных банку удается определить, добросовестно ли вы платили по кредитам ранее. И разумеется, если нет, то это первый признак того, что ваша кредитная история испорчена.

Более того, для отказа по кредиту могут быть использованы даже данные о том, что вы просрочили оплату коммунальных услуг. Но речь идет не о задержках платежей на 1-2 дня. А о тех гражданах, которые с точки зрения поставщика коммунальных услуг являются злостными неплательщиками. Отношение к таким людям очень обособленное.

Плюсом, в основную часть можно добавить еще и персональный рейтинг для заемщика. Бюро рассчитывает его опираясь как раз таки на все вышеперечисленные показатели. Но механизм точного расчета с БКИ:

- Недоступен для большинства;

- Защищен конфиденциальностью.

Разумеется, если ваш рейтинг достаточно высокий, то никаких особых проблем возникнуть не должно. А вот если он низкий, то кредит скорее всего не выдадут.

Плюс к тому, в кредитной истории есть еще и приватная часть документа. Здесь указываются все технические описания и данные по запросам этого документа например. Плюс к тому, здесь укажут:

- Всех кто выдавал вам кредиты;

- Компании выкупившие ваш долг;

- Наличие судебных разбирательств;

- Организации, которые работали с вашими данными.

Ну а в финальной части этого документа указывается вся история ваших кредитных обращений. Для заемщика, эта часть одна из самых важных.Ведь наличие огромного количества отказов может привести к тому, что очередная банковская организация поддастся устоявшейся тенденции и тоже не выдаст вам кредит.

Плюс к тому, в конце документа указываются:

- Признаки того, что вы не платили кредит;

- Просрочки;

- Наличие других проблем.

Например, здесь внесут информацию о том, что вы не платили за кредит несколько раз, за определенный период (3 месяца например).

Итак, с основной структурой кредитных историй мы разобрались. Все что касается дополнительных разделов, находится в ограниченном доступе. Поэтому, если бы у нас была эта информация, публиковать ее точно было бы нельзя. Так как в этом случае, весь механизм в рамках одного банка просто рухнет. И независимой оценки поведения заемщика не получится, ей смогут манипулировать, найдя «бреши».

Нюансы автокредитования при плохой кредитной истории

Во-первых, запомните, что вы уже не сможете получить кредит на авто от банка на выгодных условиях. То есть банк создаст для вас определенные условия с повышенными требованиями ради компенсации своих финансовых рисков, например:

- более высокая процентная ставка по автокредиту;

- не самая высокая сумма для кредитования;

- укороченный срок выплаты кредита.

Также сразу стоит позаботиться о поиске хорошего поручителя (обязательно с хорошей кредитной историей, если у него она имеется). К этому можно добавить наличие справки о хорошем доходе или заработной плате (желательно с постоянным местом работы за последние годы).

Варианты займов на автомобиль

Автокредит вы можете оформить в одной из следующих организаций: кредитная организация, МФО, ломбард. Труднее всего получить займ именно в банке, т. к. для этого вам потребуется предоставить больше всего документов, а также банки более тщательно подходят к чистоте кредитных данных заемщика.

Без справок можно получить кредит в МФО, либо же в ломбарде, однако, будьте готовы к внушительным процентам и жестким коллекторам.

Большинство кредитных организаций предлагают два варианта автозайма: под залог недвижимости и под залог ПТС (паспорт транспортного средства). Давайте рассмотрим каждый из вариантов более подробно.

|

Под залог недвижимости |

Под залог транспортного средства |

| Объект недвижимости должен находится в той области, в которой человек берет кредит. Например, если вы оформляете автокредит в Санкт-Петербурге, то и квартира у вас должна быть в Ленинградской области. Сумма кредита может быть от 100 тыс. рублей до 50% от рыночной цены квартиры. Сроки договора, процентная ставка и параметры досрочного погашения оговариваются отдельно. | Сумма кредита может быть от 50 тыс. рублей до 90% от цены машины. Машина находится в пользовании заемщика, но на период кредитования он передает технический паспорт кредитору. Сроки уплаты процентов, процентная ставка, а также возможность досрочно погасить займ оговариваются с банком отдельно. |

Кредит по залог недвижимости чаще всего выдают банки и МФО, ломбарды же предпочитают давать кредиты, изымая у заемщика ПТС. Кроме того, что заемщику необходимо предоставить в ломбард ПТС, он также должен взять с собой свидетельство о регистрации автомобиля, паспорт и удостоверение водителя.

Требования к заёмщику

Оформление автокредита для клиентов с испорченной финансовой историей не отличается от стандартного. Нужно собрать документы и обратиться в подходящую организацию, заполнив соответствующее заявление.

Перечислим условия, которые минимизируют вероятность получения автокредита по степени возрастания значимости:

- допущенные в прошлом просрочки по кредитам;

- нет достаточных для кредита официальных доходов;

- отсутствие залога или поручителей;

- наличие крупных непогашенных кредитов;

- судимость, возбужденные уголовные дела и пр.

Высока вероятность взять автокредит с неважной историей погашения займов тем, кто:

- официально трудоустроен в крупные компании или бюджетные учреждения;

- имеет подтвержденную высокую степень платёжеспособности.

При соблюдении этих условий кредитное учреждение может закрыть глаза на прошлые недоразумения.

Необходимо гражданство и постоянная прописка в месте выдачи кредита. Значение имеет и возраст – от 21 до 65 лет.

Какие банки дают автокредит с испорченной КИ

Для того чтобы получить ответ на вопрос, как взять автокредит заемщику с плохой кредитной историей, нужно ознакомиться с банками, которые готовы предложить данный продукт такому клиенту.

Организация охотнее всего выдаст деньги на покупку нового автомобиля из салона, чем на приобретение подержанной машины. Рассмотрим предложения кредитных организаций:

- Восточный экспресс-банк. Готов предложить ссуду на покупку авто на сумму до полумиллиона рублей, по ставке от 27,5% годовых. На выдачу кредита могут рассчитывать граждане, которые имеют стабильный доход и закрытые просрочки.

- Хоум кредит банк также готов предложить клиентам кредитный продукт, но с повышенной процентной ставкой по договору. Максимальная сумма на покупку автомобиля выдается до 500 тысяч рублей.

- Русский Стандарт выдает кредиты практически с любой КИ. Процентная ставка устанавливается индивидуально для каждого заемщика, в зависимости от КИ и платежеспособности.

- Русфинанс банк выдает займы до 1,5 миллиона рублей, по ставке от 17,25% годовых. Для получения займа необходимо убедить кредитора в своей благонадежности.

Чтобы увеличить шансы на получение ссуды, рекомендуется предоставить организации залог. Это может быть как приобретенное авто, так и недвижимость. Лучше всего, если это будет квартира или дом, так как автомобиль является источников повышенной опасности. Если заемщик готов предоставить имущество в залог, то вероятность получить одобрение возрастает.

Оформление

Оформление договора на покупку автомобиля происходит точно так же, как и процедура выдачи обычного займа. Для этого необходимо обратиться в финансовое учреждение и предоставить обязательные документы. Помимо основных документов, можно предоставить дополнительно справки с работы, выписки по счетам или другие варианты подтверждения ежемесячного дохода. Также потребуется принести документы на приобретаемый автомобиль.

После составления заявки и проверки документов, заявка отправится на рассмотрение инспектора. Решение обычно принимается в течение двух-трех дней. Если получен отказ, то подать повторную заявку можно спустя пару месяцев.

Документы

Перечень документом для оформления кредитного договора:

- заявление на получение кредита на покупку авто;

- паспорт гражданина РФ;

- документ, подтверждающий ежемесячный доход за последние 6 месяцев;

- копия трудовой книжки или договора;

- договор купли-продажи авто;

- счет, выданный на приобретаемый автомобиль со всеми реквизитами и сведениями;

- договор страхования, где выгодоприобретателем будет кредитор;

- полис ОСАГО;

- паспорт ТС;

- ИНН.

Внимание! Список необходимых документов у каждого кредитора свой, это только основные. Кредитор вправе также запросить дополнительные бумаги на свое усмотрение

Точный перечень необходимо уточнять в банке.

Договор автокредита

При покупке авто в салоне будет заключен договор купли-продажи. Оплата по договору проходит в два этапа:

- Клиент, покупающий машину, вносит первоначальный взнос.

- Остальные денежные средства должен перевести кредитор.

Приобретая машину, покупатель подписывает два документа — договор с финансовым учреждением и с автосалоном.

Типовой бланк автокредита

При подписании бумаг с кредитором, следует уделить особое внимание следующим моментам:

Проверить график платежей по займу на весь срок кредитования, уточнить процентную ставку. В платежном графике не может быть скрытых комиссий и дополнительных взносов, не оговоренных при оформлении ссуды. Следует проверить отсутствие дополнительных комиссий, например, за выдачу кредита, за обслуживание счета и т. д

Нужно обратить внимание на пункт с процентной ставкой, а точнее на возможность изменить ее в течение срока кредитования. Внимательно ознакомиться с прописанными штрафами за пропуск платежа

Уточните, есть ли возможность досрочного погашения займа, и будет ли взята комиссия за погашение. Обратить внимание, если есть возможность реструктуризации и рефинансирования долга.

Оформление автомобиля в кредит сопровождается получением и оформлением полиса КАСКО. Это является обязательным условием кредитора, но некоторые банки готовы выдать ссуду без страхования, тем самым увеличив процентную ставку

На этот момент также необходимо обратить внимание

Основная классификация

Начнем с самых кратковременных просрочек. Речь идет о:

- Маленьких платежах;

- Задержках на срок не больше 30 дней.

Если вы погасили кредит вовремя, и просрочки не были систематическими, то в принципе, особых проблем с автокредитом у вас возникнуть не должно.

А вот в следующих случаях, вероятность стремительно приближается к 30% или еще меньшему показателю:

- Продолжительная задержка;

- Нарушение договора;

- Действующий кредит с просрочкой.

В первом случае, речь идет о задержках до 3 месяцев сроком (90 календарных дней). Тут еще не все потеряно. Но надо понимать, что вероятность получения кредита даже в этом случае уже сильно снижается. Придется договариваться с кредитной организацией лично. Впрочем, процент отказов еще не так велик.

Если же вы нарушили договор явно (просрочка свыше 90 дней), то в большинстве случаев вы будете получать отказы. Однако, здесь есть одна хитрость. Вам нужно попробовать воспользоваться банком, в котором:

- Вы получаете заработную плату;

- Начисляется пенсия или соц. пособие.

В этом случае шансы немного увеличиваются. Но уповать на это тоже не стоит. Все-таки просрочка довольно серьезная, и в большинстве своем, автокредит получить не удастся.

Если же вы пытаетесь взять машину в кредит при том, что на вас есть другой кредит, то скорее всего будет отказ. В 90% случаев по крайней мере. Если же просрочек по действующему кредиту достаточно, то вероятность отказа близится уже к 99%.

Как кредитная история влияет на шансы получить автокредит в банке

Кредитная история (КИ) влияет на возможность получить любой кредит, в том числе и на покупку автомобиля. Ведь в случае с автокредитом банк выделяет заёмщику немаленькую сумму и на большой срок. Если кредит на покупку мобильного телефона или компьютера можно взять и на три месяца, автомобиль стоит гораздо дороже. И смысл привлекать заёмные средства на его покупку имеется именно с перспективой расплатиться минимум за год.

Конечно, особенность автокредита — до полного расчёта автомобиль остаётся предметом залога, а его техпаспорт всё это время хранится в банке. Но банку нужны платежи в срок, а не судебные тяжбы, с которыми сопряжено взыскание долга с проблемного заёмщика, а реализация залога — это всегда время и дополнительная возня.

Поэтому кредитной организации всегда проще отказать заёмщику с признаками проблемного. Однако бывают и исключения.

Новая машина, пересекая порог автосалона, теряет 15–20% стоимости, с машинами б/у ситуация ещё сложнее, поэтому ликвидность кредитного авто заведомо сомнительна

Новая машина, пересекая порог автосалона, теряет 15–20% стоимости, с машинами б/у ситуация ещё сложнее, поэтому ликвидность кредитного авто заведомо сомнительна