Патентная система налогообложения: сколько платить и как перейти

Содержание:

- Кратко об особенностях:

- Условия переоформления патента

- Оплата налога

- Проверка знаний

- Меры наказания работодателей, не подавших уведомление в ГУВМ МВД

- Сколько платить за патент?

- Изменения на ПСН с 2020 года

- Зачем продлевать регистрацию

- Сколько стоит патентование

- Способы оплаты

- Причины отказа и способы их нивелировать

- Получение патента

- Чем чревато отсутствие патента на работу и как не получить штраф

- Медкомиссия на патент: где сдавать анализы и сколько денег потребуется?

- Кто такие патентные поверенные и зачем они нужны

Кратко об особенностях:

Патентная система налогообложения более всего приближена к ЕНВД и также работает по принципу «заплатил и спи спокойно»: ставка небольшая (6%), сумма потенциального дохода заранее определена, при этом никаких деклараций и финансовой отчетности сдавать не нужно. Единственное, что предписывает вести законодатель — книгу учета доходов индивидуального предпринимателя, чтобы была возможность проверить факт соблюдения лимита выручки, позволяющего применять ПСН. Так же как и ЕНВД патент можно совмещать как с одновременным применением по другим направлениям УСН, так и с ОСН. При условии соблюдения установленных для ПСН лимитов.

С 01 января 2021 года ПСН по ст. 346.43 НК РФ можно применять в отношении более 80 (восьмидесяти) видов предпринимательской деятельности, в том числе:

-

техническое обслуживание и ремонт автотранспортных и мототранспортных средств, машин и оборудования;

-

сдача в аренду (наем) жилых и нежилых помещений, дач, земельных участков, принадлежащих индивидуальному предпринимателю на праве собственности или аренды;

-

оказание автотранспортных услуг по перевозке грузов/пассажиров автомобильным транспортом,

-

деятельность автостоянок;

-

оказание услуг (выполнение работ) по разработке программ для ЭВМ и баз данных (программных средств и информационных продуктов вычислительной техники), их адаптации и модификации;

-

розничная торговля, осуществляемая через объекты стационарной торговой сети, имеющие и не имеющие торговых залов, а также через объекты нестационарный торговой сети и другие.

-

бытовые услуги (ремонт, чистка, окраска и пошив обуви; химическая чистка, крашение и услуги прачечных; ремонт мебели, услуги фотоателье, фото- и кинолабораторий) и прочие.

Однако окончательное решение о введении и особенностях патентной системы принимает конкретный субъект РФ, законом которого определяется:

-

Итоговый перечень видов деятельности, в отношении которых возможно применение этой системы налогообложения.

-

Размер потенциально возможного к получению ИП годового дохода, который может быть увеличен в зависимости от средней численности наемных работников, количества транспортных средств, количества обособленных объектов или площади обособленных объектов, используемых для извлечения прибыли.

-

Также региональному законодателю предоставлено право вводить «налоговые каникулы» в виде нулевой налоговой ставки для налогоплательщиков — ИП, впервые зарегистрированных после вступления в силу соответствующих законов субъектов РФ. При этом «налоговые каникулы» могут быть введены не для всех, а только для некоторых видов деятельности.

Предположим, что ИП, имеющий в Екатеринбурге торговое помещение, площадью 50 кв. м., осуществляет в нем розничную торговлю и принимает решение о том, выгодно ли перейти на патент после отмены ЕНВД с 2021 года.

Размер ЕНВД в 2020 году у такого ИП составил:

Нaлoгoвaя бaзa зa мecяц = БД*ФП*K1*K2= 1 800 pyб. x 50 кв.м. x 2,005 x 1 = 180 450 pyб.

Нaлoгoвaя бaзa зa квapтaл = 180 450 pyб. x 3 мec. = 541 350 pyб.

EНВД зa квapтaл = 541 350*15% = 81 202,5 pyб.

На первый квартал 2021 года по осуществляемому ИП виду деятельности в случае, если в 4 квартале 2020 г., он применял ЕНВД, стоимость потенциального к получению дохода будет рассчитываться по формуле для расчет ЕНВД, но с понижающим коэффициентом 0,5 и коэффициентом пересчета нлаоговой ставки 15/6. (см. ст. 3 Федерального закона № 373-ФЗ от 23.11.2020 г.) Таким образом, на 1 квартал 20201 года стоимость патента для ИП составит:

БД= 12*1800*50*2,005*1*2,5*0,5= 2 706 750

Стоимость патента за 1 квартал 2021 года = 2 706 750* 6% / 4 = 40 601,25 руб.

В 2020 году стоимость патента ИП за квартал, при размере потенциальной базовой доходности в 2 017 170 (установлена для г. Екатеринбурга для некоторых видов розничной торговли), составила бы 30 257,55.

Актуальную версию закона субъекта, на территории которого вы планируете применять ПСН, можно найти на сайте https://www.nalog.ru или обратиться за разъяснениями в финансовые органы субъектов РФ и муниципальных образований.

Условия переоформления патента

Если срок вашего разрешительного документа истекает, вы вправе его продлить:

Без выезда из РФ — путем обращения в ГУВМ МВД не позднее, чем за 10 рабочих дней до завершения срока выдачи патента (п. 8 ст. 13.3 закона № 115-ФЗ). Однако мы рекомендуем приступать к переоформлению разрешения заблаговременно — как минимум за месяц

Обратите внимание: продление возможно на ту же самую специальность и ту же территорию действия, которые были закреплены в первичном документе.

Покинув РФ и пройдя повторно весь процесс получения патента на работу в России — если он уже просрочен.

ВАЖНО! Продлить патент безвизовому иностранцу разрешается единожды (п. 8 ст

13.3 закона № 115-ФЗ). Когда истечет срок действия переоформленного разрешения, работодатель обязан расторгнуть с ним трудовой договор (п. 5 ст. 327.6 ТК РФ).

Оплата налога

^

Порядок оплаты

Срок действия патента меньше 6 месяцев

— в размере полной суммы налога в срок не позднее срока окончания действия патента

Срок действия патента от 6 до 12месяцев

— в размере 1/3 суммы налога в срок не позднее девяноста календарных дней после начала действия патента;

— в размере 2/3 суммы налога в срок не позднее срока окончания действия патента.

Если произведен перерасчет суммы налога в связи прекращением ИП предпринимательской деятельности, в отношении которой применяется ПСН, то сумма налога, подлежащая доплате, уплачивается не позднее 20 дней со дня снятия с учета налогоплательщика в налоговом органе.

Обращаем внимание! В случае неуплаты или неполной уплаты налога налоговый орган по истечении установленного срока направляет индивидуальному предпринимателю требование об уплате налога, пеней и штрафа.

Перейти Сервис «Заполнить платежное получение»

Проверка знаний

Чтобы процесс интеграции иностранцев в российское общество прошел максимально успешно, приезжий гражданин иного государства должен уметь изъясняться на официальном языке России. Дополнительно иммигрант должен обладать общими знаниями по истории России и уметь ориентироваться в законодательной сфере. Для этого иностранные граждане проходят специальное тестирование для определения уровня владения информацией по всем перечисленным выше пунктам.

Проходить проверку мигранты могут только в учебных заведениях, получивших лицензию на этот вид деятельности. Список образовательных учреждений, проводящих тестирование, есть во всех миграционных подразделениях.

экзамен на патент для мигрантов состоит из 3х модулей: русский, история, основы законодательства РФ.

1. Тест-экзамен на патент по русскому языку включает в себя 5 разделов:

- Лексика. Грамматика (25 заданий, на которые отводится 15 минут);

- Чтение (10 заданий, на которые отводится 15 минут);

- Аудирование (10 заданий, на которые отводится 15 минут);

- Письмо (1 задание, на которое отводится 15 минут);

- Говорение ( на которое отводится 10 минут).

2. Экзамен на патент по Истории России состоит из 1 теста с 10 вопросами.

3. Экзамен на знание основ законодательства Российской Федерации также представляет собой 1 тест с 10 вопросами.

На тест-экзамен на патент по Истории России отводится 15 минут. Такое же время отводится и на экзамен на патент по основам законодательства: этот тест для мигрантов нужно также нужно сдать за 15 минут.

Тест на патент (экзамен для мигрантов), считается пройденным, в случае, если иностранный гражданин дает 60% правильных ответов в каждом разделе блока по русскому языку и правильно отвечает минимум на 5 вопросов из 10 в блоке тестирования по Истории России и дает минимум 5 правильных ответов из 10 в блоке тестирования по основам законодательства РФ.

Меры наказания работодателей, не подавших уведомление в ГУВМ МВД

Ответственность за предъявление ГУВМ МВД уведомления о трудоустройстве мигранта с патентом несет только сам работодатель. Новому сотруднику штраф и иные административные санкции не грозят.

Если наниматель нарушил установленные законом сроки, вообще еще не оформил уведомление или воспользовался устаревшей формой бланка документа, то все это может привести к большим штрафам (ст. 18.15 КоАП РФ). Особенно сильно рискуют юр. лица.

Суммы штрафов для работодателя приведены ниже в таблице.

| № | Работодатель | Размер штрафа |

| 1 | Физ. лицо (гражданин) | От 2 до 5 тыс. р. |

| 2 | Должностное лицо | От 35 до 50 тыс. р. |

| 3 | Юр. лицо (организация) | От 400 до 800 тыс. р. Вместо штрафа работодателю может грозить приостановление деятельности его фирмы (организации, ИП) на 3 месяца как максимум |

Какие документы должен проверить работодатель у иностранца с патентом

Для приема мигранта на работу потребуется проверить наличие у него следующих справок:

- копия личного паспорта;

- миграционная карта;

- отрывная часть бланка уведомления о прибытии (миграционный учет, регистрация);

- ИНН;

- СНИЛС;

- патент;

- квиток об оплате патента;

- полис ДМС.

Причем работодателю нужно проверить и срок действия каждой справки, предоставленной иностранцем. Ведь поданная документация должна быть действительна все то время, пока приезжий будет работать в фирме (ИП, заводе). При необходимости иностранцу нужно будет дооформить недостающие документы.

Сколько платить за патент?

Ещё один плюс патента — вы заранее знаете, сколько налога заплатите. И эта сумма не зависит от ваших настоящих доходов. Для расчёта налога берётся потенциальный доход — сколько по мнению властей вы можете заработать за год. Потенциальный доход устанавливают в региональном законе. Он зависит от таких показателей: число работников или транспортных средств, площадь магазина или кафе.

Катя — мастер маникюра из Екатеринбурга. Сначала она работала одна и купила патент с января на год за 13 500 рублей. В июле она нанимает сотрудника. Патент для ИП с сотрудником стоит дороже, чем патент для одного ИП. Поэтому Кате придётся купить второй патент на 6 месяцев за 12 608 рублей. По её предыдущему патенту сумма пересчитается.

В некоторых регионах есть налоговые каникулы для предпринимателей на патенте, которые ведут бизнес в социальной, научной или производственной сфере. На «каникулах» можно не платить налог два налоговых периода (если патенты на год — на два года, если на месяц — на два месяца). Узнайте, попадаете ли вы под них, в статье «Налоговые каникулы ИП».

Изменения на ПСН с 2020 года

Какие изменения ожидают плательщиков ПСН в 2020 году? Новшеств на самом деле много, поэтому разберёмся в них подробнее.

Часть изменений относится к индивидуальным предпринимателям на всех системах, в том числе, тем, кто работает на патенте.

- ИП без работников, которые занимаются оказанием услуг, выполнением работ или реализуют товары собственного производства, вправе работать без кассового аппарата до 1 июля 2021 года.

- Обязательная сумма страховых взносов ИП за себя вырастет и составит 40 874 рублей. Дополнительный взнос в размере 1% от 300 тысяч рублей, как и прежде, будет взиматься с потенциально возможного годового дохода.

- ИП-работодатели обязаны сдавать отчётность за работников только в электронном виде, если их количество превысило 10 человек (до 2020 года сдавать отчёты в бумажном виде можно при численности не более 25 человек).

- Для работодателей на всех режимах ввели новую отчётность по трудовым книжкам в связи с переводом их в электронный формат. Ежемесячно до 15 числа надо сдавать в ПФР форму СЗВ-ТД.

Но есть ряд изменений, которые относятся только к патентной системе налогообложения. Они внесены в главу 26.5 НК РФ законами N 176-ФЗ от 18.07.2019 и N 325-ФЗ от 29.09.2019.

| Новая норма | Статья НК РФ |

|---|---|

| Патент можно получить не на отдельный вид деятельности, а на группу схожих видов деятельности, если в регионе примут соответствующий нормативный акт. Например, в субъекте РФ могут утвердить вид предпринимательской деятельности «Строительство зданий», который будет включать в себя не только собственно строительные работы, но и электромонтажные, сантехнические, малярные, кровельные, отделочные и др. | п. 8 ст. 346.43 |

| Регионы вправе на своей территории вводить дополнительные виды деятельности, относящиеся к бытовым услугам и не входящим в федеральный перечень п. 2 статьи 346.43 НК РФ. | п. 8 ст. 346.43 |

| Лимит средней численности наёмных работников для ИП на ПСН остался прежним (15 человек), однако теперь учитываются только работники, занятые в патентных видах деятельности. Ранее этот лимит устанавливался для общей численности работников по всем видам деятельности ИП, в том числе на других режимах (например, при совмещении ПСН и УСН). | п. 5 ст. 346.43 |

| Субъекты РФ смогут устанавливать дополнительные ограничения по применению ПСН: по общему количеству автотранспортных средств; объектов стационарной и нестационарной торговой сети, объектов организации общественного питания (или их общей площади); по общей площади сдаваемых в аренду жилых/нежилых помещений и земельных участков. | п. 8 ст. 346.43 |

| Размер потенциально возможного годового дохода может устанавливаться по отдельности на единицу таких физических показателей: средней численности наёмных работников; автотранспортных средств, судов водного транспорта; тонну грузоподъемности транспортных средств; пассажирское место; квадратный метр площади сдаваемых в аренду помещений и земельных участков; один объект торговой сети общепита (или на квадратный метр площади таких объектов). | п. 8 ст. 346.43 |

| Патент по-прежнему выдаётся на период от 1 до 12 месяцев в пределах календарного года, однако теперь установлен новый порядок расчёта патента. Налог рассчитывается путем деления потенциально возможного годового дохода на количество дней в этом году и умножения результата на налоговую ставку и количество дней срока, на который выдан патент. | ст. 346.51 |

| Новый коэффициент-дефлятор для ПСН утверждён Минэкономразвития и составляет 1,592. Применяется для расчёта максимального размера потенциально возможного к получению годового дохода | Приказ от 21.10.2019 N 684 |

Зачем продлевать регистрацию

Некоторые иностранцы, не знакомые с нюансами российских законов, полагают, что наличие патента позволяет им находиться в РФ, пока действует трудовой договор без выполнения каких-либо дополнительных действий. Это мнение ошибочно, так как наличие такого документа не освобождает приезжего от обязанности периодического продления регистрации.

Согласно упомянутому пункту законодательства, кратковременная прописка продлевается в течение 3 суток с момента уплаты налогового сбора по патенту. Иностранец получает возможность находиться в РФ, периодически делая платежи и соблюдая формальности.

Сколько стоит патентование

Стоимость патента можно разделить на две части: размеры пошлин и стоимость услуг юристов.

Размеры пошлин зависят от вида патента и не зависят от юриста. Заявителю придется заплатить несколько пошлин: 1) за подачу заявки и формальную экспертизу; 2) за принятие решения после экспертизы по существу; 3) за регистрацию; 4) за выдачу бумажного документа. Впоследствии придется поддерживать действительность патента — платить ежегодные пошлины.

|

Изобретение |

Полезная модель |

Промобразец |

|

|

Подача заявки |

3300 ₽ + 700 ₽ за каждый пункт формулы свыше 10 |

1400 ₽ + 700 ₽ за каждый пункт формулы свыше 10 |

1700 ₽ + 700 ₽ за каждый промобразец больше 1 |

|

Принятие решения |

12500 ₽ + 9200 ₽ за каждый независимый пункт формулы свыше 1 |

2500 ₽ |

3000 ₽ + 2500 ₽ за каждый промобразец больше 1 |

|

Регистрация + электронный патент |

3000 ₽ |

3000 ₽ |

3000 ₽ |

|

+ бумажный патент |

2000 ₽ |

2000 ₽ |

2000 ₽ |

3 способа сэкономить на госпошлине

Способы оплаты

С 1 января 2021 года все налоги, в том числе и за патент, поступают в Единое управление казначейства субъекта. Получить реквизиты для оплаты можно у инспектора УВМ МВД, при подаче документов на патент или найти их на нашем сайте в статье «Изменились реквизиты для оплаты патента». При наличии реквизитов оплатить продление патента можно несколькими способами:

Сбербанк

Самый очевидный способ — обратиться напрямую в ближайшее отделение банка, где любой сотрудник примет ваш платеж и выдаст чек.

Но намного более удобным способом является оплата через мобильное приложение СберБанк. Подходит для тех, у кого есть карточка данного банка. Оплата производится следующим образом:

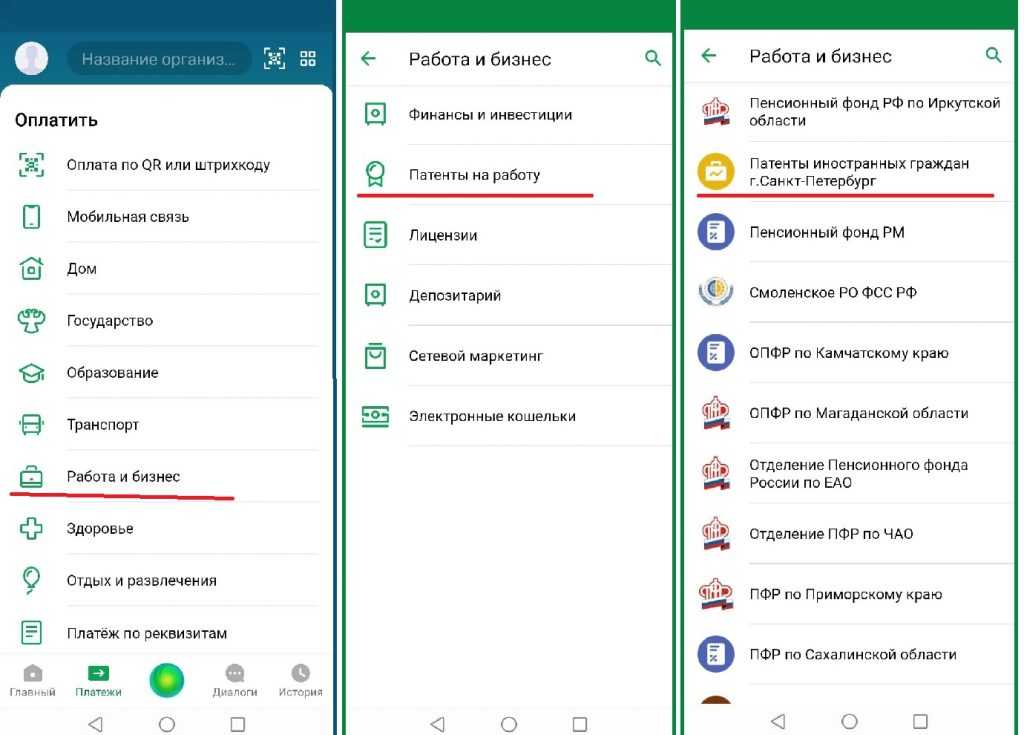

1. Открываем приложение СберБанк, выбираем «Платежи», а затем пункт «Работа и бизнес».

2. Выбираем подпункт «Патенты на работу». В открывшемся меню находим получателя. Например, для Питера это будет «Патенты иностранных граждан г. Санкт-Петербург».

Для быстроты процесса стоит вбить запрос в строку поиска.

Для быстроты процесса стоит вбить запрос в строку поиска.

3. Выбираем районную налоговую по месту регистрации.

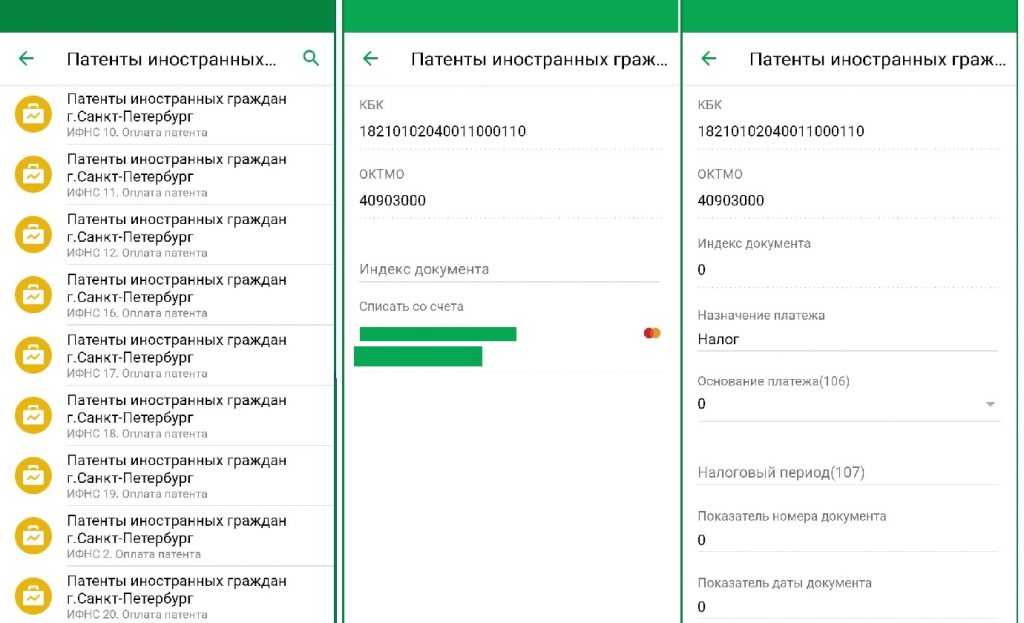

4. Вводим КБК — 182 1 01 02040 01 1000 110 (он един для всех регионов). Ищем свой код ОКТМО здесь и вбиваем и его тоже.

5. В строке «индекс документа» ставим 0, в строке «назначение платежа» — Налог.

В строке «налоговый период» указываем дату оплаты в формате дд.мм.гг.

В строке «налоговый период» указываем дату оплаты в формате дд.мм.гг.

6. Тщательно заполняем свой ИНН, ФИО, и в «статусе налогоплательщика» ставим 13.

7. Нажимаем «продолжить», указываем сумму, а после оплаты сохраняем чек на телефон.

Сайт Федеральной налоговой службы

На сайте уплаты налогов и пошлин ФСН можно сформировать квитанцию и оплатить ее онлайн или в любом из ближайших банков. Для этого нужно:

1. Зайти на сайт service.nalog.ru/payment/.

2. Выбрать раздел «Физическим лицам», «Уплата налогов, страховых взносов».

3. Далее нажать «Уплата за себя», а затем «Заполнение всех платежных реквизитов документа».

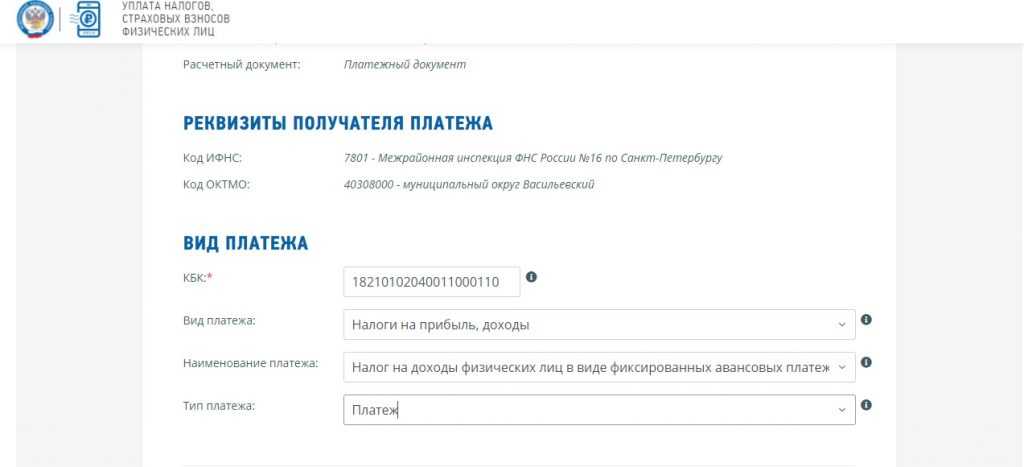

4. Заполните строки. Код ИФНС можно выбрать из автоматического списка, а ОКТМО найти на сайте налоговой или здесь. В строке КБК пишем 182 1 01 02040 01 1000 110.

5. В качестве вида платежа нужно выбрать «Налоги на прибыль, доходы», в качестве наименования платежа — «Налог на доходы физических лиц в виде фиксированных авансовых платежей с доходов, полученных физическими лицами, являющимися иностранными гражданами…». Тип проставится автоматически.

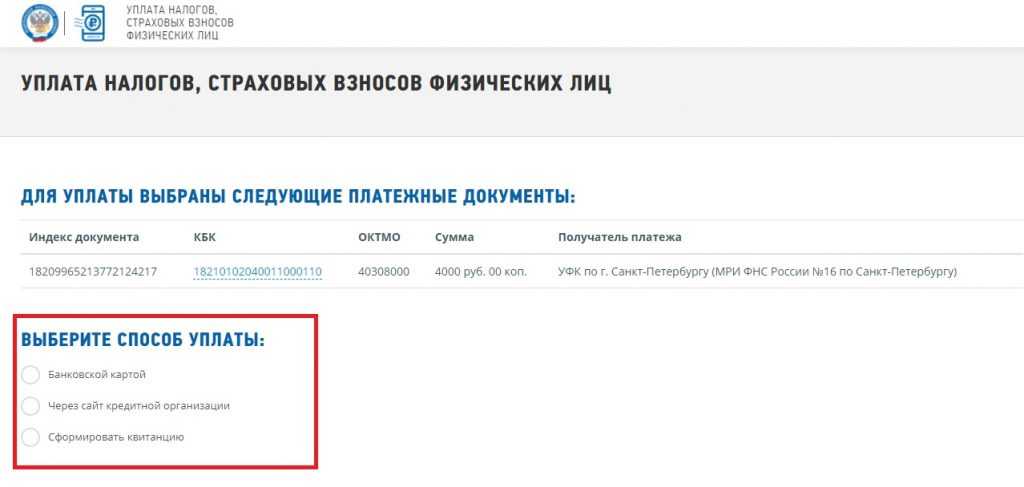

6. Основание платежа — «ТП», налоговый период «Месячные платежи», сумма оплаты выбирается в зависимости от региона.

7. Заполняете личные реквизиты: ФИО, адрес, ИНН.

8. Выбираете интересующий способ. Оплачиваете на месте картой, либо распечатываете квитанцию и идете с ней в любой банк.

Следите за тем, чтобы в готовой квитанции все реквизиты отображались корректно.

Следите за тем, чтобы в готовой квитанции все реквизиты отображались корректно.

Причины отказа и способы их нивелировать

Временная регистрация на основании патента продлевается только при соблюдении определённых условий. Территориальное отделение ФМС может отказать в продлении, если:

- Основания не подкреплены доказательствами. В составе документов может отсутствовать копия патента или трудового договора. Решить проблему можно, дополнив пакет документов недостающими бумагами;

- Имеют место неоднократные нарушения законодательства. В такой ситуации довольно сложно добиться от ФМС продления временной прописки, даже если были выплачены штрафы или истёк срок тюремного заключения;

- Заявление было заполнено некорректно. Документ возвращается заявителю, ФМС обозначает, что именно нужно исправить. Проблемы может вызвать указание недостоверных сведений. В этом случае уполномоченные органы также дадут шанс исправить написанное;

- Имеет место нарушение условий проживания в РФ. Подробно о решении такой проблемы можно узнать у сотрудников ФМС, которые вынесли отрицательное решение, или юридических специалистов.

Вне зависимости от причины вынесения отказа его можно обжаловать в судебном порядке в течение 10 дней с момента получения письменного решения.

Получение патента

Согласно законодательству, патент выдается в срок 10 рабочих дней с момента подачи заявления на его получение. Чтобы его получить, нужно оплатить НДФЛ в виде фиксированного авансового платежа на период действия документа.

Если по каким-то причинам произошел отказ в выдаче, то сотрудники ГУВМ МВД в течение 10 дней выдадут уведомление об этом.

Повторное обращение возможно не раньше, чем через 1 год с момента отказа.

Кроме этого, иностранный гражданин должен в течение двух месяцев со дня получения патента, представить в МВД копию трудового договора (либо гражданско-правового договора на выполнение работ). Если иностранец не нашел работы в двухмесячный срок, его патент аннулируют.

В случаи утери документа, его дубликат изготовят для вас в трехдневный срок.

Чем чревато отсутствие патента на работу и как не получить штраф

Мигранты и руководители компаний и организаций, практикующие нелегальное трудоустройство, сознательно нарушают закон РФ. Такое поведение наказывается лишением не только денег, но и некоторых возможностей.

Работодателя при привлечении к трудовой деятельности иностранца из «безвизовой» страны при отсутствии у него патента влечет наложение административного штрафа:

- на граждан — в размере от 2 тысяч до 5 тысяч рублей;

- на должностных лиц — от 35 тысяч до 50 тысяч рублей;

- на юридических лиц — от 400 тысяч до 800 тысяч рублей либо административное приостановление деятельности на срок от 14 до 90 суток (ч. 1 ст. 18.15 КоАП РФ).

Медкомиссия на патент: где сдавать анализы и сколько денег потребуется?

Без медицинского освидетельствования документ для легального трудоустройства сделать не получится. Проводят комиссию в государственных и частных больницах/клиниках.

Здесь учитывайте один нюанс: проходить медкомиссию на патент разрешается не во всех учреждениях. У больницы или, например, медцентра должна быть лицензия, которая разрешает организации выдавать справки для мигрантов. Какие учреждения в вашем городе выполняют мед. освидетельствования для иностранцев, лучше уточнить непосредственно в УВМ МВД РФ.

Если оформляетесь в московском ММЦ, то здесь выбирать медицинскую организацию не придется — пройти комиссию нужно будет в организации, расположенной на базе этого учреждения. Справки из других клиник здесь не принимают.

Что ожидать от медкомиссии? Медики возьмут кровь и мочу,

чтобы провести анализ, также придется сделать флюорографию, посетить нескольких

врачей: терапевта, дерматолога, психиатра-нарколога и других.

В результате вам выдадут три справки:

- Общая — с печатями от врачей об отсутствии или наличии у вас опасных болезней (проверяют на туберкулез, лепру, сифилис и некоторые другие недуги);

- Справка от врача-нарколога — она удостоверит инспекторов УВМ в том, что вы не употребляете наркотики;

- Сертификат об отсутствии ВИЧ. Если инфекция обнаружена, то Сертификат не выдадут, а мигранту придется покинуть страну.

Цены на медицинское освидетельствование различаются в зависимости от региона и учреждения. В среднем они варьируются в пределах 2700 — 4500 рублей.

Справки будут активны только три месяца. Это стоит учитывать, если хотите использовать результаты медкомиссии для дальнейшего оформления РВП.

На Migranturus есть полезный материал о личном опыте прохождения медкомиссии для мигрантов на РВП.

Кто такие патентные поверенные и зачем они нужны

Зачем нужен поверенный. Он в совершенстве знает порядок регистрации, имеет необходимый опыт и связи в Роспатенте. Его участие в патентовании сильно повышает шансы на положительный результат.

На что смотреть при выборе поверенного:

Наличие в реестре. Это не обязательно — интересы изобретателя может представлять любой юрист. Но статус поверенного сильно повышает шансы.

Кейсы и портфолио

Обратите внимание, какие решения уже патентовал поверенный. Идеально, если это изобретения из вашей сферы

Хорошо, если у него в портфолио вообще есть патенты. Плохо, если юрист обещает показать кейсы завтра или не публикует их на сайте.

Что входит в цену. Убедитесь, что в озвученную цену входят все ответы на запросы Роспатента. Может оказаться, что за каждый ответ на запросы экспертов нужно доплачивать по 20 тысяч. Запросов может быть очень много — можете разориться.

17 лет

на рынке

Мнение редакции

Доменные имена не являются объектами интеллектуальных прав. Между тем, их использование может быть квалифицировано как нарушение исключительных прав на схожие товарные знаки. Для того, чтобы обеспечить эксклюзивное использование домена и избежать судебных споров, администраторам доменов следует регистрировать домен в качестве товарного знака. Верно и обратное – правообладатель товарного знака, который рассчитывает вести свою деятельность в том числе в интернете, должен как можно быстрее, приобрести одноименный со своим знаком домен, чтобы не стать жертвой «троллей» и сквоттеров.

Как узнать зарегистрирует ли Роспатент наш бренд?

1 июня 2021

Инструкция по переоформлению красивого домена владельцу одноименного товарного знака

5 июня 2021

Можно ли защитить название бизнеса, не имея юрлица.

2 июня 2021

Алгоритм регистрации авторских прав и освобождения от НДС IT-бизнеса

4 июня 2021

Чем бренд отличается от товарного знака и кому пригодится бессрочный///

3 июня 2021

Главное преимущество регистрации товарного знака – гарантия безопасности бренда.

6 июня 2021

Грамотная стратегия защиты товарного знака от незаконного использования конкурентами.

2 августа 2021

Внесение товарного знака в таможенный реестр – пошаговая инструкция.

5 августа 2021