Проводки по бухучету

Содержание:

- Нормы безопасности при выполнении электромонтажных работ на производстве

- Как ведется учет производственных затрат

- Особенности проводов

- Примеры проводок в бухгалтерском учете

- Понятие счета (что такое счет)

- Заработная плата и другие пособия

- Начисление и уплата налогов

- Примеры бухгалтерских записей

- Что собой представляют бухгалтерские проводки?

- Товары

- На какой счет отнести транспортные расходы если отдельно

- Кто несет ответственность за ошибки

- 1С:Бухгалтерия 8

- Что значит составить проводку в бухучете?

- Другие бухгалтерские проводки

- Справочные материалы по теме

- Кто занимается ведением бухгалтерских проводок?

- Налог на прибыль

- Производство

- Причины необходимости ведения бухучета

Нормы безопасности при выполнении электромонтажных работ на производстве

Строгое соответствие нормам и требованиям безопасности при электромонтаже, а также прокладке кабеля должно играть ключевую роль, это дает гарантии для безопасной работы производства и сотрудников. Соблюдение этих требований гарантирует полное соответствие объекта условиям пожарной безопасности.

Верный выбор при покупке электрооборудования, а также сопутствующих проводниковых продуктов – это залог безопасной и долгосрочной эксплуатации электросети. Технические характеристики используемых составляющих должны в полной мере быть согласованы с уровнем мощности, к которому они будут подключаться. Такие важные нюансы, как влажность на объекте, возможное внешнее воздействие и агрессивность среды, обязаны учитываться. Особые требования к монтажу электросети на любом производстве должны быть соблюдены в каждом составляющем сети, поэтому эти работы должны выполнять только квалифицированные профессионалы своего дела.

Как ведется учет производственных затрат

Современный производственный учет, как правило, включает учет издержек и доходов по следующей аналитике:

- по их видам;

- по подразделениям;

- по видам продукции (номенклатурным группам).

В различных отраслях и производствах объектом учета затрат могут быть изделия, их части, группа однородных изделий, отдельный заказ, объем производства в целом по предприятию или на его отдельных участках. Выбор и особенности объектов учета часто определяется спецификой бизнеса.

Все счета, учитывающие затраты производства в проводках, активные. Расходы основного производства ведутся на счете 20, вспомогательных – на счете 23, общепроизводственные и общехозяйственные расходы – на счетах 25, 26.

По состоянию на конец месяца накопленные расходы по дебету счетов 25 и 26 переносятся в дебет счетов и/или , при этом счета и закрываются и имеют нулевое сальдо. На счете 28 учитывается брак в производстве, на счете 29 – обслуживающие производства.

Особенности проводов

Как правило, в здание ввод осуществляется при помощи кабеля СИП. Если стоит вопрос, выбрать медный или алюминиевый, лучше всего отдать предпочтение первым, так как у них большая электропроводность (на 30 %), значительно реже происходит перегрев. Но запрещается скручивать медные и алюминиевые провода – они быстро окислятся, и потеряется (если не полностью, то частично) электропроводимость.

Чтобы соединить медный и алюминиевый провода, обязательно нужно использовать переходные зажимы. Скрутка допускается при использовании проводов из одинаковых металлов. Что касается изоляции, то поливинилхлоридная способна прослужить даже в экстремальных условиях свыше 25 лет. Медные провода с изоляцией из ПВХ марки ВВГ и алюминиевые АВВГ предназначаются для подключения к воздушной линии. Но проблема в том, что поливинилхлорид под действием ультрафиолета быстро разрушается. По этой причине такие провода желательно использовать для ввода.

Примеры проводок в бухгалтерском учете

Проводки по приобретению и выбытию основных средств.

|

Содержание факта хозяйственной деятельности, реквизиты первичного документа |

Сумма |

Дебет |

Кредит |

|

Накладная № 31, счет-фактура № 31. Приобретено производственное оборудование у механического завода Сумма НДС |

40 000 |

08 |

60 |

|

7200 |

19 |

60 |

|

|

Акт приемки-передачи основных средств № 149. Принято в эксплуатацию производственное оборудование |

40 000 |

01 |

08 |

|

Акт на списание основных средств № 41. Списано производственное оборудование со 100 % износом |

60 000 |

01.08 |

01.01 |

|

Ведомость амортизации на дату списания ОС. |

60 000 |

02 |

01.08 |

|

Ведомость по заработной плате. Начислена заработная плата за демонтаж списанного ОС. |

10 000 |

91.2 |

70 |

|

Справка-расчет по начислению страховых взносов. Начислены отчисления во внебюджетные фонды с зарплаты за демонтаж списанного ОС |

3000 |

91.2 |

69 |

|

Оприходованы материалы от демонтажа списанного ОС |

1100 |

10 |

91.1 |

|

Определен финансовый результат от списания ОС |

-11 900 |

99.01.02 |

91.1 |

|

Акт приемки-передачи основных средств № 35. Продано малому предпринимателю «Парус» производственное оборудование Накладная на реализацию ОС. Стоимость продаж с НДС Счет-фактура на реализацию ОС. Сумма НДС |

80 000 |

01.08 |

01.01 |

|

118 000 |

62 |

91.1 |

|

|

1800 |

91.2 |

68.2 |

|

|

Сумма амортизации к моменту выбытия ОС |

1600 |

02 |

01.08 |

|

Остаточная стоимость ОС |

78 400 |

91.2 |

01.08 |

|

Финансовый результат от продажи ОС |

37 800 |

91.2 |

99.2 |

|

Накладная № 22 поставщика, счет-фактура № 25 ООО «Интеллект». Приобретен компьютер |

30 000 |

08 |

60 |

|

5400 |

19 |

60 |

|

|

Акт приемки-передачи № 15 основных средств. Принят в эксплуатацию компьютер |

30 000 |

01 |

08 |

|

Выписка банка. Списано с расчетного счета механическому заводу за оборудование |

47 200 |

60 |

51 |

|

Выписка банка. Списано с расчетного счета ООО «Интеллект» за компьютер |

35 400 |

60 |

51 |

|

Выписка банка. Поступило на расчетный счет от МП «Парус» за производственное оборудование |

118 000 |

51 |

62.01 |

|

Выписка банка. Поступила на расчетный счет от ООО «Вектор» предоплата за продукцию. |

106 900 |

51 |

62.02 |

Бухгалтерские проводки (таблица) по учету импорта.

|

Содержание хозяйственной операции, реквизиты первичного документа |

Сумма операции |

Дебет |

Кредит |

|

Выписка банка, инвойс № 223, контракт — перечисление оплаты иностранной компании |

1 220 000 |

60.22 |

52.02 |

|

Таможенная декларация: поступил импортный станок |

1 250 000 |

08 |

60.22 |

|

Списана курсовая разница |

30 000 |

60.22 |

91.1 |

|

Таможенная декларация: начислены таможенные сборы |

25 000 |

08 |

76.06 |

|

Таможенная декларация: начислена таможенная пошлина |

300 000 |

08 |

76.06 |

|

Выписка банка, ТД: начислен и уплачен НДС на таможне по ставке 10 % |

125 000 |

19.05 68.02 |

68.02 51 |

|

Погрузочные работы и доставка товара до склада — начислено на основании акта оказанных услуг |

35 000 |

08 |

60.01 |

|

Оприходовано импортное оборудование на склад |

1 575 000 |

01 |

08 |

Проводки по бухучету (примеры, таблица) по начислению зарплаты.

|

Содержание хозяйственной операции, реквизиты первичного документа |

Сумма |

Дебет |

Кредит |

|

Выписка банка, ведомость на выплату аванса |

230 545 |

70 |

51 |

|

Начислена зарплата за октябрь, ведомость Т-51 |

700 000 |

26 (44, 20) |

70 |

|

Начислен НДФЛ с доходов за октябрь |

91 000 |

70 |

68.01 |

|

Выплата заработной платы по ведомости. Выписка банка |

378 455 |

70 |

51 |

Понятие счета (что такое счет)

Создание компании с коммерческим направлением направлено на прибыль и ее получение. Разнообразные сделки, поглощения и разделения – все это позволяет получить приток финансов в компанию.

Создание организации подразумевает основание учетной структуры с четкой организацией и персоналом, в котором многие – специалисты своего дела. Они, работая на юр.лицо, обязаны вести максимально точно бухучет. В целом, каждый бухучет непрерывно документирует хоз.операции. Он включает в себя ряд функций:

- информационная;

- аналитическая;

- контрольная;

- “feedback”.

Такой учет раскрывает экономическое и финансовое положения компании внутренним лицам в виде руководства и менеджмента, а также внешним в лице различных органов.

Заработная плата и другие пособия

- Пособия сотрудником — как начислять и типовые проводки

- Исполнительные листы: начисление, выплаты, проводки

- Проводки по отпускам

- Проводки по начислению и выплате материальной помощи работнику

- Командировочные расходы сотрудника в бухучете

- Проводки по подаркам сотрудникам

- Отражение оплаты и начисления премий в учете

- Бухгалтерские проводки по заработной плате

- Начисление и выплата отпуска на примере

- Компенсации за неиспользованный отпуск — как рассчитать и отразить?

- Выплата отпускных работнику

- Резервы отпусков — примеры проводок в бухгалтерском учете

- Больничные листы с точки зрения бухгалтерии

- Финансовая помощь сотруднику

- Отпуск по беременности и родам — выплаты и проводки в бухучете

- Компенсации за задержку заработной платы: расчет и проводки

- Алименты в бухгалтерском учете

- Проводки по уплате зарплаты на карточку сотрудника

- Начисление зарплаты работнику в бухучете

- Выплата заработной платы с точки зрения бухгалтерии

- Проводки по депонированию ЗП

- Возврат заработной платы по бухгалтерскому учету

- Удержания из заработной платы в бухгалтерском учете

Начисление и уплата налогов

- Проводки по начислению и уплате налогов

- Проводки по начислению и оплате во внебюджетные фонды

- Принимаем налог к уменьшению по УСН

- Бухгалтерские проводки по госпошлинам

- ЕСН: проводки, кто и сколько платит

- Основные проводки по НДС

- Бухгалтерские проводки по начислению НДС

- Тарифы и проводки по страховым взносам

- Налог на доходы физических лиц: как и кто платит, проводки

- Уплата налогов — как отразить в бухгалтерских проводках

- Проводки по земельному налогу в бухгалтерском учете

- ОНА и ОНО: о чем это?

- Налог с транспорта и его составные

- Особенности налога на прибыль: кто и за что платит, проводки

- Имущественный налог предприятия: расчет и проводки

- Проводки НДС при работе с экспортом

- Пени по налогам — проводки, примеры

- Проводки по налоговому убытку

- Отражение в проводках минимального налога

- НДС к вычету: проводки, условия

- Проводки бухучета по переплате налога и его возврат

- Проводки по НДС по реализации

- Проводки по списанию НДС

- Что такое ЕНВД: расчет, проводки, законодательство, примеры

- НДС с авансов: проводки, примеры, закон

- Проводки бухучета по оплате НДС

- Налоги по УСН: особенности, проводки, регламент, отчетность

- Проводки по возмещению НДС из бюджета

- Проводки бухучета по восстановлению НДС

Примеры бухгалтерских записей

Пример корреспонденции двух счетов: выплачена заработная плата сотрудникам из кассы в размере 500 000 рублей. Отражается операция следующей проводкой: По дебету счета – 70 «Расчеты с персоналом по оплате труда», по Кредиту – 50 «Касса» ― 500 000 рублей.

Если проводки затрагивают более двух корреспондирующих счетов, их можно представить двумя способами. Может дебетоваться один счет и кредитоваться несколько. При этом общая сумма кредитуемых не отличается от суммы дебетуемого счета.

Пример:

На счет предприятия зачислена выручка в размере 100 тыс. рублей и сумма от продажи оборудования – 50 тыс. рублей:

Дебет счета 51 «Расчетные счета» ― 150 тыс. рублей;

Кредит счета 90 «Продажи» ― 100 тыс. рублей;

Кредит счета 91 «Прочие доходы и расходы», в этом случае используется субсчет «Прочие доходы» ― 50 тыс. рублей.

Сложная проводка может быть представлена и в виде двух простых:

По дебету – 51 «Расчетные счета», по Кредиту ― 90 «Продажи» ―100 тыс. рублей;

Дебет 51 «Расчетные счета» Кредит 91 «Прочие доходы и расходы (субсчет «Прочие доходы»)» ― на сумму 50 тыс. рублей.

Рассмотрим еще один вариант, когда одновременно дебетуется несколько счетов и кредитуется один. В этом случае сумма дебетовых равна сумме кредитуемого.

В качестве примера:

Поступили материалы от контрагента в размере 50 тыс. рублей, а также устройство к установке на сумму 50 тыс. рублей. Сложная бухгалтерская проводка отражается следующим образом:

Дебет счета 10 «Материалы» ― 10 тыс. рублей;

Дебет счета 07 «Оборудование к установке» ― 50 тыс. рублей;

Кредит счета 60 «Расчеты с поставщиками и подрядчиками» ― 60 тыс. рублей.

Сложная проводка может быть также представлена в виде двух простых:

По Дебету ― 10 «Материалы», по Кредиту счета 60 «Расчеты с поставщиками и подрядчиками» ― 10 тыс. рублей;

По Дебету счет 07 «Оборудование к установке» Кредит счета 60 «Расчеты с поставщиками и подрядчиками» ― 50 тыс. рублей.

Сложные проводки существенно сокращают количество учетных записей, а это позволяет сократить время для выполнения функций – аналитических и учетных.

Что собой представляют бухгалтерские проводки?

Через любую компанию, какой бы маленькой она ни была, ежедневно проходит большое количество платежей, различных торговых операций. Они включают в себя:

- оплату задолженностей перед кредиторами;

- внесение налогов;

- расчеты с поставщиками;

- плата за покупку оборудования;

- обеспечение транспортировки продукции и многое другое.

Бухгалтерские проводки являются инструментом учета расходов и доходов. Они отражают стоимость торговых операций.

Вопрос: Достаточно ли бухгалтеру знать, что в бухгалтерии существуют термины «дебет» и «кредит», или же ему требуется знать, например, куда относить закупаемую продукцию — на баланс или же за баланс, и уметь выполнять основные проводки?Посмотреть ответ

Вся финансовая деятельность компании отражается при помощи двойной записи:

- Дебет дает представление о доходах предприятия из различных источников.

- В кредит заносятся расходы компании: выплата зарплат, расчеты с поставщиками.

Счета по дебету и кредиту взаимосвязаны. В документах они отражаются в рамках единой таблицы. Созданная таблица является корреспондентским счетом. Корреспонденция счетов – это и есть бухгалтерские проводки.

Какими бухгалтерскими проводками отражается приобретение бланков трудовых книжек и вкладышей в них?

По сути, это запись, внесенная в бумажные ведомости или компьютерную базу. Свидетельствует она об изменении свойств объектов, подвергаемых учету. Включает в себя следующие пункты:

- дебет;

- кредит;

- значения, выраженные в числах: количество или цена.

Проводки позволяют регистрировать торговые операции. Приведенные значения в ведомостях должны соответствовать первичным документам. Все операции, изложенные в журналах, подтверждаются соответствующими бумагами.

Товары

Товарно материальные ценности есть у каждого предприятия, которое ведет хозяйственную деятельность. Ниже представлен список большинства бухгалтерских проводок по товарам:

- Учет товаров в бухучете: проводки, примеры, законы

- Переоценка товаров в бухгалтерских проводках

- Перемещения товаров по складам: проводки, правила, примеры

- Перепродажа товара между комиссионером и комитентом в бухучете

- Отражение товаров на хранении в бухгалтерских проводках

- Бухгалтерские проводки по передаче товара безвозмездно

- Бухгалтерские счета и проводки по оплате товаров и услуг

- Бухгалтерский учет товаров в пути

- Комиссионный товар: отношения комитента и комисионера

- Проведение инвентаризации: приходование излишков и списание недостач

- Как происходит отгрузка товара в проводках бухучета на примере

- Проводки по приобретению товаров и услуг

- Проводки по реализации товаров и услуг

- Возврат товара поставщику: причины, таблицы проводок, примеры

- Проводки по оприходованию товара на склад

- Как отразить в бухучете возврат товара от покупателя

- Списание товара при недостаче или порчи в бухгалтерских проводках

- Проводки по доп. расходам на доставку товара

На какой счет отнести транспортные расходы если отдельно

Транспортные расходы — это затраты предприятия непосредственно связанные с доставкой купленного товара контрагенту. Порядок учета транспортных затрат на доставку в бухгалтерии отражают в учетной политике. Сумма транспортных расходов может входить в стоимость товара или оформляться как отдельно оказанная услуга. В зависимости от способа учета транспортных расходов формируются соответствующие проводки.

Особенности учета транспортных расходов

К транспортным расходам (иначе говорят, транспортно-заготовительные расходы) можно отнести следующие затраты:

- Оплата транспортных расходов за доставку товара;

- Оплата за погрузочно-разгрузочные работы;

- Плата за временное хранение.

Варианты оплаты стоимости услуг по доставке товара:

- Стоимость доставки предприятие включает в цену товара;

- Возврат потраченной суммы продавцом согласно заключенному договору с покупателем;

- Покупатель оплачивает транспортные расходы отдельной суммой;

- Оплачивают услуги согласно заключенному договору на доставку товара с транспортной компанией.

Пример 1. Сумма транспортных расходов включена в стоимость товара

Организация ООО «ВЕСНА» закупила техники на общую сумму 531 000,00 руб., в т.ч. НДС — 81 000,00 руб. Транспортные расходы составили 29 500,00 руб, НДС 4 500,00 руб. Согласно учетной политике предприятия транспортные расходы включаются в себестоимость товара. Для формирования себестоимости служит счет 15.

Согласно пункту 6 ПБУ 5/01 затраты по доставке могут включаться в их фактическую стоимость. Фактическая стоимость списывается на счет 41 «Товары».

В бухгалтерском учете отражены транспортные расходы по доставке, делаем следующие проводки:

| Счет Дебета | Счет Кредита | Сумма проводки, руб. | Описание проводки по операции | Документ-основание |

| 15 | 60 | 450 000,00 | Учтена покупная стоимость купленной техники | Товарная накладная (ТОРГ-12),Счет фактура полученный |

| 19 | 60 | 81 000,00 | Учтен НДС по приобретенной технике | |

| 15 | 60 | 25 000,00 | Учтена стоимость транспортных расходов | |

| 19 | 60 | 4 500,00 | Учтен НДС по транспортным расходам | |

| 41 | 15 | 475 000,00 | Учтена фактическая стоимость купленной техники |

Пример 2. Сумма транспортных расходов включена в состав расходов на продажу

ООО «ВЕСНА» закупила товары на общую сумму 413 000,00 руб, в т.ч. НДС 63 000,00 руб. Транспортные расходы составили 20 060,00 руб, в т.ч. НДС 3 060,00 руб. Согласно учетной политике транспортные расходы включаются в состав расходов на продажу. Формирование себестоимости производится на счете 41.

Получите 267 видеоуроков по 1С бесплатно:

Согласно пункту 13 ПБУ 5/01 транспортные расходы входят в состав расходов на продажу.

В бухгалтерском учете формируются проводки по транспортным расходам:

| Счет Дебета | Счет Кредита | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 41 | 60 | 350 000,00 | Учтена покупная стоимость товаров | Товарная накладная (ТОРГ-12),Счет фактура полученный |

| 19 | 60 | 63 000,00 | Учтен НДС по приобретенным товарам | |

| 44.01 | 60 | 17 000,00 | Учтена стоимость транспортных расходов | |

| 19 | 60 | 3 060,00 | Учтен НДС по транспортным налогам |

Пример 3. Доставка товара услугами транспортной компании

ООО «ВЕСНА» реализует товар покупателю товар на общую сумму 885 000,00 руб, в т.ч. НДС 135 000,00 руб. Согласно учетной политике стоимость транспортных услуг включена в цену товара. По условиям договора ООО «ВЕСНА» должна доставить товар покупателю. Для доставки товара заключен договор с транспортной компанией. По условиям договора стоимость услуг по доставке товара покупателю составляет 35 400,00 руб, в т.ч. НДС 5 400,00 руб.

В бухгалтерском учете отражены транспортные расходы по договору оказания услуг, делаем следующие проводки:

| Счет Дебета | Счет Кредита | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 62 | 90.01 | 885 000,00 | Учет выручки от реализации товаров | Товарная накладная (ТОРГ-12),Счет фактура выданный,Товарно-транспортная накладная(форма 1-Т) |

| 90.03 | 68.02 | 135 000,00 | Начислен НДС с реализации товаров | |

| 90.02 | 41 | 885 000,00 | Списание реализованных товаров | |

| 44.01 | 60 | 30 000,00 | Учет расходов на доставку товаров покупателю транспортной компанией | Договор доставки,Акт об оказании транспортных услуг, Транспортная накладная,Товарно-транспортная накладная (форма 1-Т),Товарная накладная (ТОРГ-12) |

| 19.04 | 60 | 5 400,00 | Учет входного НДС, предъявленного транспортной компанией | Счет фактура полученный |

| 51 | 62 | 885 000,00 | Оплата покупателя за реализованный товар | Банковская выписка |

| 60 | 51 | 35 400,00 | Оплата транспортной компании за доставку товара | Банковская выписка |

| 90.07.01 | 44.01 | 30 000,00 | Списаны расходы за доставку реализованного товара | Бухгалтерская справка |

| 68 | 19 | 5 400,00 | НДС принят к вычету | Книга покупок |

Кто несет ответственность за ошибки

Серьезные нарушения в части составления записей могут повлечь за собой применение следующих санкций:

- налоговых;

- административных;

- выплату штрафов.

Ответственность за ошибки лежит на главном бухгалтере, а также руководителе компании. При выявлении ошибки в бумагах необходимо незамедлительно их исправить, так как меры воздействий могут быть серьезными.

За причиненный ущерб ответственность перед непосредственным работодателем несет главный бухгалтер. Он выступает материально ответственным лицом. Порядок его взысканий указывается в трудовом договоре с сотрудником.

Если эта информация не отражена в договоре, по отношению к бухгалтеру могут применяться лишь взыскания, сумма которых не превышает размер его месячного заработка.

Материальная ответственность регламентируется федеральными законами и трудовым кодексом. Трудовой договор не может противоречить законам. Запрещено взыскивать сумму больше, чем указано в кодексе.

Материально ответственным лицом также выступает и руководитель. Все убытки, которые могут взыматься с него, указаны в Трудовом кодексе (статья 277). Аналогичные условия распространяются и на период испытательного срока.

Каждый день компании проводят несколько сделок. К значимым операциям относится и перевод между счетами, поэтому все действия должны найти отражение в базе компьютера. Некоторые организации продолжают вести учет в бумажном журнале.

Проводки дают возможность отследить, как, что и в каком размере переводилось между корреспондентскими счетами. С помощью этой информации можно составить представление о доходах и расходах, а также деятельности компании в целом. На некоторых предприятиях проводится обязательная проверка бухгалтерского учета. Необходимо удостовериться в том, что все проводки не расходятся с первичной документацией. Это позволить избежать применения санкций.

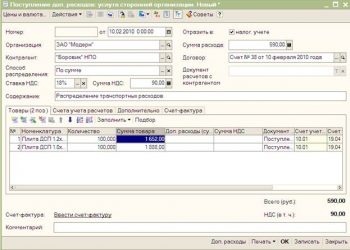

1С:Бухгалтерия 8

«1C:Бухгалтерия 8» — это самая популярная бухгалтерская программа, способная вывести автоматизацию учета на качественно новый уровень. Удобный продукт и подключаемые к нему сервисы позволят эффективно решать задачи бухгалтерской службы любого бизнеса!

- Поддержка разных систем налогообложения, ведение бухгалтерского и налогового учета, сдача отчетности;

- Учет МПЗ, партионный учет, расчеты с контрагентами, выписка первичных документов;

- Расчет зарплаты, учет денежных операций;

- Интеграция с другими программами 1С и сайтами;

- Работа с электронными листами нетрудоспособности (ЭЛН).

Попробовать 30 дней бесплатно Заказать

Готовим для директора отчеты по дебиторке и продажам

Бухгалтерская отчетность

Что значит составить проводку в бухучете?

Говоря простыми словами, чтобы составить проводку, нужно выбрать два бухгалтерских счета и внести сумму операции в дебет одного и в кредит другого.

После каждой выполненной проводки меняется величина суммарного дебетового и кредитового оборотов на одну и ту же величину, что сохраняет бухгалтерский баланс.

Прежде, чем перейти к пошаговой инструкции по формированию проводок в бухучете, нужно вспомнить несколько важных правил, которые мы изучили в предыдущих уроках:

Правило 1:

На активных счетах учитываются активы, на пассивных — пассивы, на активно-пассивных — и то, и другое в зависимости от ситуации.

Правило 2:

На активном счете увеличение актива отражается по дебету, уменьшение — по кредиту. Остаток (сальдо) всегда дебетовый или равен 0.

Правило 3:

На пассивном счете увеличение пассива отражается по кредиту, уменьшение — по дебету. Остаток (сальдо) всегда кредитовый или равн 0.

Правило 4:

Активно-пассивный счет может вести себя либо как активный, либо как пассивный. Остаток (сальдо) может быть любым.

Пошаговая инструкция по составлению проводок

Чтобы составить бухгалтерскую проводку, нужно знать, что такое План счетов, и помнить о правилах, приведенных выше.

Пошаговый алгоритм по составлению проводок:

Шаг 1. Из Плана выбирается два счета, участвующих в операции.

Если сложно сразу определить, какие счета подходят, можно почитать краткие пояснения в Плане, где указывается, что именно учитывается на каждом отдельном счете. Также нужно руководствоваться Рабочим Планом, утвержденном на предприятии.

Шаг 2. Определяется сумма операции.

Сумму можно найти в документе, на основании которого совершена операция.

Шаг 3. Определить, на каком счете сумму нужно внести в дебет, на каком — в кредит.

Как правило, именно на третьем шаге возникает большинство сложностей. Для правильного его выполнения, нужно проанализировать операцию и понять:

- что подлежит учету — актив или пассив,

- какие счета участвуют в проводке — активные или пассивные;

- на основе правил, установленных для активных и пассивных счетов совершить правильную двойную запись.

Рассмотрим алгоритм составления проводок на примерах ниже.

Примеры

Пример 1: От поставщика поступили товары на склад на основании товарной накладной на сумму 100 000.

Пользуясь пошаговой инструкцией, составим проводку для указанной выше операции:

- Шаг 1. Два участвующих счета — 60 «Расчеты с поставщиками и подрядчиками» (активно-пассивный) и 41 «Товары» (активный).

- Шаг 2. Сумма операции из товарной накладной = 100 000.

- Шаг 3. В процессе указанной операции активы (товар) поступают от поставщика на склад.

Появление товаров на нашем складе (увеличение актива) отражается по дебету активного счета 41.

Появление товаров на нашем складе (увеличение актива) отражается по дебету активного счета 41.

Выбытие товаров от поставщика (уменьшение актива) отражается по кредиту активно-пассивного счета 60 (в данном случае он ведет себя как активный).

То есть сумму 100 000 одновременно внести в Дебет 41 и в кредит 60. Такая запись и называется проводкой. Сокращенно может обозначаться Дт 41 Кт 60.

Пример 2: Организация берет кредит в банке в сумме 200 000 на срок 5 лет.

Составим проводку:

- Шаг 1. Два счета, которые участвуют в операции — 67 «Долгосрочные кредиты и займы» (пассивный) и 51 «Расчетные счета» (активный).

- Шаг 2. Сумма — 200 000.

- Шаг 3. В процессе операции пассив (задолженность перед банком) создает актив (деньги на расч/счете).

Появление безналичных денег (увеличение актива) отражается по дебету активного сч. 51.

Появление безналичных денег (увеличение актива) отражается по дебету активного сч. 51.

Актив «деньги» формируется благодаря появлению кредиторской задолженности (увеличение пассива), которая отражается по кредиту пассивного сч. 67.

То есть сумма кредита 200 000 одновременно вносится в дебет 51 и в кредит 67. Проводка — Дб 51 Кт 67.

Пример 3: Организация выплатила работника заработную плату наличными в размере 200 000.

Составим проводку:

- Шаг 1. Два участвующих счета — 70 «Расчеты с персоналом по оплате труда» (пассивный) и 50 «Касса» (активный).

- Шаг 2. Сумма — 200 000.

- Шаг 3. В ходе операции уменьшается количество наличных денег в кассе и погашается задолженность перед работниками.

Выдача денег из кассы (уменьшение актива) отражается по кредиту активного сч. 50.

Выдача денег из кассы (уменьшение актива) отражается по кредиту активного сч. 50.

Погашение долга по заработной платы (уменьшение пассива) отражается по дебету пассивного сч. 70.

То есть сумму операции 200 000 нужно внести в дебет 70 и кредит 50 — проводка Дт 70 Кт 50.

Еще примеры проводок в бухучете:

Другие бухгалтерские проводки

- Проводки бюджетного бухгалтерского учета с примерами основных операций

- Проводки по субсидиям

- Проводки в розничной торговле

- Бухгалтерские проводки казенного учреждения

- Бухгалтерские проводки по денежным средствам на расчетном (банковском) счету

- Проводки по страховым премиям

- Бухгалтерские проводки некоммерческой организации (НКО)

- Пожертвования с точки зрения бухгалтерского учета — проводки и законы

- Корректировочные проводки

- Проводки по членским взносам в СРО и другие организации

- Проводки по взносам в уставной капитал: на расчетный счет, в виде ОС и НМА

- Дивиденды — начисление и выплата в бухгалтерском учете

- Проводки по авансовым отчетам сотрудников

Справочные материалы по теме

Сохраните статью в социальные сети:

Дт 79 Кт 441

Порядок формирования учетной информации о финансовых результатах

Для учета финансовых результатов предназначен активно-пассивный счет 79, на субсчетах которого сопоставляются доходы и расходы по видам деятельности. Для этого на дебет счета 79 списываются все расходы, а на кредит – все доходы

Схема корреспонденции счетов по учету формирования финансовых результатов от обычной деятельности (см.дальше).

Счета 79 закрывается активно-пассивным счетом 44 «Нераспределенная прибыль» (непокрытый убыток).

Если предприятие в отчетном периоде получило больше доходов, чем расходов, то кредитовый оборот сч.79 превышает дебетовый и при его списании делается проводка:

Если предприятие не смогло доходами перекрыть расходы, значит дебетовый оборот больше кредитового. Разница между ними – это непокрытый убыток, который списывается:

Все операции по счету 79 не требуют документального обоснования. Они являются операциями бухгалтерского оформления.

Предприятие может вычислять предварительное сальдо по субсчетам счета 79 для выявления конечного финансового результата в целом по предприятию и в разрезе видов деятельность. Если финансовым результатом обычной и чрезвычайной деятельности является прибыль, то согласно стандарта 17»Налог на прибыль» предприятие обязано исчислить налог на прибыль. Его сумма рассчитывается по ставке, согласно Закона о налогообложении прибыли предприятия и рассматривается как расходы предприятия.

Кто занимается ведением бухгалтерских проводок?

В соответствии с российским фискальным законодательством налоговый учет обязаны вести все субъекты хозяйственной деятельности (налоговые резиденты РФ), даже простые граждане и самозанятые лица без регистрации ИП. В отношении бухучета законодатели сделали послабление, обязанность вести журналы, составлять отчеты и ведомости на основании бухпроводок оставили:

- юрлицам (коммерческим и бюджетным);

- некоммерческим организациям и самозанятым лица, указанным в п.5 ст. 6 закона №402 –ФЗ (адвокаты, нотариусы, политические партии, микрофинансовые предприятия и ЖСК).

Фиксировать операции и составлять отчетность в упрощенном порядке разрешено субъектам малого предпринимательства (СМП, в соответствии со ст. 4 закона №209-ФЗ) и резидентам «Сколково».

Из всего многообразия субъектов коммерческой деятельности, прошедших регистрацию в госреестрах ЕГРИП и ЕГРЮЛ, освобождение от обязательного составления проводок и бухгалтерского учета получили только предприниматели (ИП) и представительства заграничных компаний. Правило действует только до тех пор, пока иное не устанавливается другими специализированными законами РФ.

При этом поручить эти обязанности можно исключительно подготовленному специалисту. В соответствии со ст. 7 закона №402-ФЗ работник должен иметь в активе:

- диплом о высшем образовании;

- стаж работы, связанный с бухгалтерией, не менее 3 лет;

- «чистую» биографию (то есть у сотрудника не должно быть непогашенной судимости в области экономических преступлений).

Именно этот человек будет нести ответственность за допущенные ошибки. В помощь назначенному лицу может быть создана отдельная служба (бухгалтерия) с привлечением работников, обладающих более низкой квалификацией.

Закон не определяет, как должно звучать название должности специалиста, ведущего бухучет (бухгалтер, главный бухгалтер, экономист или финансовый директор). Главное, чтобы работник соответствовал требованиям ст. 7 закона №402-ФЗ и профстанларту (приказ Минтруда №103н).

Налог на прибыль

Объектом налогообложения и налоговой базой по налогу на прибыль для российских организаций, не являющихся участниками консолидированной группы налогоплательщиков, признается прибыль (ее денежное выражение), которая представляет собой разницу между полученными ими доходами и величиной произведенных ими расходов, которые определяются в соответствии с главой 25 НК РФ (п. 1 ст. 247, п. 1 ст. 274 НК РФ).

К доходам, учитываемым при формировании налоговой базы по налогу на прибыль, относятся доходы от реализации товаров (работ, услуг) и имущественных прав, определяемые в порядке, установленном ст. 249 НК РФ, и внереализационные доходы, определяемые в порядке, установленном ст. 250 НК РФ (п. 1 ст. 248 НК РФ).

Доходом для целей налогообложения прибыли на основании п. 1 ст. 41 НК РФ признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить, и определяемая в соответствии с главой 25 НК РФ.

Отношения, возникающие в рамках перевода долга, не являются отношениями по договору займа. Вместе с тем заметим, что материальная выгода, полученная организацией от пользования беспроцентным займом, не увеличивает налоговую базу по налогу на прибыль (смотрите, например, письма Минфина России от 09.02.2015 N 03-03-06/1/5149, от 11.05.2012 N 03-03-06/1/239, постановление Президиума ВАС РФ от 03.08.2004 N 3009/04).

Производство

- Основные бухгалтерские проводки по производству

- Проводки бухучета по общепроизводственным затратам

- Проводки бухучета по отходам производства

- Учет затрат по методу директ-костинг: проводки, примеры, нюансы

- Проводки бухучета по реализации готовой продукции

- Учет готовой продукции: проводки, примеры, нюансы

- Проводки по себестоимости продукции в бухучете

- Проводки бухучета по основному производство

- Проводки бухучета по вспомогательному производству

- Учет затратам на производство в проводках

- Проводки по производственному браку

- Проводки по бухгалтерского учета в незавершенном производстве

Причины необходимости ведения бухучета

Первая и самая весомая причина того, почему необходимо обязательно вести бухгалтерский учет предприятия по общепринятой процедуре – данное требование закреплено законодательно. Поэтому выбора нет, если предприниматель хочет работать, нужно вести свою деятельность согласно букве закона.

В законе нет условия, которое бы могло разрешить организации не вести бухгалтерский учет, ведь он обязателен. Если бухгалтерская отчетность никогда не велась, хозяйственные операции не фиксировались, как следует, а отчеты не подавались контролирующим органам, тогда предприниматель будет привлечен к ответственности:

- при условии, что фискальные органы не получили в четко обозначенные сроки сведения о хозяйственной деятельности, граждане будут обязаны заплатить штраф на сумму 100-300 рублей за каждый выявленный случай, а также 300-500 рублей штрафа для должностного лица за каждый случай непредоставления данных или просрочку (согласно ст. 15.6 КоАп).

- при грубом пренебрежении и несоблюдении правил ведения учета и предоставления бухгалтерской документации, а также порядка и сроков сбережения бухгалтерский документов, должностное лицо обязано заплатить штраф 2000-3000 рублей согласно ст. 15.11 КоАп.