Срок уплаты налога на имущество за 2020 год

Содержание:

- Ставка налога на имущество юридических лиц — законодательная база

- Что не является объектами налогообложения?

- Кому требуется платить налог на имущество организаций?

- Ставка налога

- Транспортный налог

- Налог на имущество физлиц

- Раздел 3

- Кто освобожден от уплаты налога на имущество

- Когда платить налог на имущество?

- Налоговые льготы

- Измерение имущества, облагаемого сбором

Ставка налога на имущество юридических лиц — законодательная база

Система регулирования имущественных налогов предприятий сложна в силу многоуровневой законодательной основы таких отчислений:

- общие принципы имущественного налогообложения юрлиц определяются главою 30 раздела IX Налогового кодекса (часть вторая) №117-ФЗ;

- многочисленные инструкции, постановления финансовых ведомств дополняют федеральный свод законов, вносят поправки. К примеру, вопросы, связанные с учетом фондов предприятия, утверждены на правительственном уровне Положением по бухучету 6/01;

- поскольку в общей структуре налоговой системы имущественные отчисления юрлиц относятся к бюджету регионов, конкретизируют государственные нормы региональными законопроектами. Регион может разработать собственные перечни льготников, не умаляя права тех, кто претендует на преференции по федеральным основаниям.

Что не является объектами налогообложения?

Объектами налогообложения не могут быть признаны следующие формы имущества:

- Земля и прочие объекты природопользования.

- Объекты, которые переданы федеральным органам для осуществления военной службы, нужд обороны.

- Объекты культурно-исторического наследования.

- Имущество, связанное с ядерной промышленностью.

- Объекты, связанные с космической областью.

- Движимая собственность, поставленная на учет после 31 декабря 2012 года.

Все данные объекты не облагаются налогом вне зависимости от того, учтены ли они официально. Однако есть некоторые нюансы. К примеру, если земля, переданная для нужд обороны, используется не по назначению или предоставляются в аренду, на нее будет начисляться налог

Нужно принимать во внимание все эти ограничения

Кому требуется платить налог на имущество организаций?

Этот налог, как можно понять из названия, платят юридические лица, во владении которых числится какая-либо недвижимость. В это вопросе законодательство не распределяет их на российские и иностранные. Уплачивать сбор обязаны все компании, которые владеют недвижимым имуществом, находящимся в пределах границ РФ.

Исключение составляют организации, которые:

- не имеют во владении какие-либо объекты недвижимого имущества;

- используют УСН;

- работают по налоговой системе ЕСХН — касается только тех объектов, которые напрямую задействованы в производственном процессе, то есть административное здание или столовая сельскохозяйственной компании будет облагаться налогом по общим правилам.

Ставка налога

Как происходит расчет налога на имущество юр лиц?

В соответствие со ст. 372 ставка налога на имущество юридических лиц устанавливается законами субъектов.

По федеральным нормам коэффициент не должен превышать 2,2%. В регионах допускается дифференцирование ставок по типам/видам плательщиков и балансовых объектов.

Если налогооблагаемая база выражается кадастровой оценкой, максимум с 2016 года составляет 2% для всех регионов и остается на этом уровне в текущем налоговом периоде.

Напомним, что еще в 2015 году столичный регион пополнял бюджет на 1,7%, тогда как остальная Россия рассчитывала налог на имущество юридических лиц по ставке 1,5%.

Для имущества, относящегося к магистральным трубопроводам, энергетическим линиям, субъекты не имеют права применять ставки свыше 1,6% в 2017 году и 1,9% в 2018 году. Правда, в 2013 году расчет велся на коэффициенте 0,3%, достигнув в прошедшем 2016 – 1,3.

Для ж\д путей общего пользования и объектов их технологической составляющей ставки еще ниже:

- 2017 г. – 1%;

- 2018 – 2019 г. г. – 1,3%;

- 2020 г. – 1,6 %.

Особая категория имущества, где действуют нулевые коэффициенты, включает:

- объекты газовой инфраструктуры (трубопроводные магистрали, системы газодобычи, транспортировки и хранения «голубого» топлива);

- объекты разработки месторождений полезных ископаемых и недропользования.

Но фактическое отсутствие имущественных отчислений применяется только, если активы поставлены на баланс с 01.01.2015 и хотя бы частично расположены в Якутии, Иркутской или Амурской областях. Предположительно, такая практика сохраниться до 2035 года.

Если региональные ставки какой-либо части имущественных отчислений для предприятий не предусмотрены, применяются федеральные коэффициенты.

Транспортный налог

В части транспортного налога поправки уточняют порядок определения момента, с которого плательщики-физлица вправе рассчитывать на получение существующих налоговых льгот. В указанных целях ст. 361.1 НК РФ дополняется нормой о том, что налоговая льгота предоставляется физлицу начиная с момента возникновения права на такую льготу, а не с налогового периода, в котором плательщик направит в ИФНС соответствующее заявление.

С 1 июля 2021 года поправки исключают возможность перерасчета транспортного налога в сторону его увеличения. В связи с этим в ст. 52 НК РФ вносится уточнение, согласно которому перерасчет транспортного налога физлица можно будет проводить только в случаях, если такой перерасчет не влечет увеличение ранее уплаченной суммы этого налога независимо от оснований перерасчета (пп. «а» п. 10 ст. 1 Федерального закона от 23.11.2020 № 374-ФЗ).

Еще одна важная поправка касается порядка прекращения обязанности по уплате транспортного налога в отношении уничтоженных или погибших транспортных средств. Напомним, до настоящего момента налог прекращал начисляться только с момента снятия таких транспортных средств с учета в ГИБДД (ст. 362 НК РФ). По новым правилам, вступающим в силу с 1 января 2021 года, транспортный налог на уничтоженный транспорт перестанет начисляться уже с 1-го числа месяца, в котором произошла гибель или

уничтожение транспортного средства (п. 44 ст. 2 Федерального закона от 23.11.2020 № 374-ФЗ).

уничтожение транспортного средства (п. 44 ст. 2 Федерального закона от 23.11.2020 № 374-ФЗ).

Порядок прекращения обязанности по уплате налога на уничтоженные автомобили с нового года будет урегулирован в соответствии с п. 3.1. ст. 362 НК РФ. Согласно данной норме, чтобы прекратить начисление налога, плательщик должен будет направить в ИФНС специальное заявление.

К заявлению прикладываются документы, подтверждающие факт гибели или уничтожения объекта налогообложения. Указанное заявление и документы разрешается направить в любую налоговую инспекцию по выбору плательщика или представить через МФЦ.

При этом налогоплательщик вправе не прикладывать к заявлению документы, подтверждающие факт гибели или уничтожения транспортного средства. В этом случае данную информацию запросит сама налоговая инспекция, но время на рассмотрение заявления будет увеличено.

По общему правилу заявление о гибели или уничтожении транспортного средства в целях освобождения от обязанности по уплате налога станет рассматриваться налоговым органом в течение 30 дней со дня его получения. Однако в случаях направления ИФНС запросов о подтверждении факта уничтожения/гибели транспортного средства данный срок разрешается продлить еще на 30 дней.

О продлении срока рассмотрения заявления налоговая инспекция в обязательном порядке должна будет уведомить налогоплательщика. По результатам рассмотрения заявления ИФНС направляет налогоплательщику уведомление о прекращении исчисления налога в связи с гибелью или уничтожением объекта налогообложения либо сообщение об отсутствии основания для прекращения налоговой обязанности.

В уведомлении указываются основания прекращения исчисления налога, объекты налогообложения и период, начиная с которого заявитель вправе не платить транспортный налог в отношении уничтоженного транспорта.

Отметим, что в настоящее время форма заявления о гибели/уничтожении транспортного средства ФНС России еще не утверждена. Поэтому до момента утверждения указанной формы плательщикам разрешается представлять данное заявление в произвольной форме с указанием месяца гибели или уничтожения объекта налогообложения (п. 16 ст. 9 Федерального закона от 23.11.2020 № 374-ФЗ).

Налог на имущество физлиц

В числе прочего подписанный закон уточняет момент, с которого налог на имущество физлиц рассчитывается с применением полагающихся физлицу льгот. В соответствии с будущей редакцией п. 6 ст. 407 НК РФ льготы при расчете налога учитываются начиная с налогового периода, в котором у плательщика возникло право на указанные льготы, а не с момента направления в ИФНС соответствующего заявления. Это положение вступит в законную силу уже с 1 января 2021 года (п. 5 ст. 9 Федерального закона от 23.11.2020 № 374-ФЗ).

Одновременно поправки разрешают учитывать изменение кадастровой стоимости недвижимости при расчете налога как в текущем, так и предыдущих налоговых периодах (будущая редакция ст. 403 НК РФ). Применять таким образом изменившуюся кадастровую стоимость недвижимости разрешается в случаях:

- уменьшения кадастровой стоимости из-за исправления технической ошибки в сведениях Единого государственного реестра недвижимости;

- внесения изменений в акт об утверждении результатов определения кадастровой стоимости.

Также поправками отменяются ограничения в части количества налоговых периодов, за которые можно проводить перерасчет налога на имущество физлиц в связи с заявлением о предоставлении льготы, право на которую возникло более трех лет назад.

Также поправками отменяются ограничения в части количества налоговых периодов, за которые можно проводить перерасчет налога на имущество физлиц в связи с заявлением о предоставлении льготы, право на которую возникло более трех лет назад.

Напомним, сейчас в соответствии с абз. 2 п. 6 ст. 408 НК РФ при обращении физлица с заявлением о предоставлении льготы по уплате налога на имущество физлиц перерасчет налога производится не более, чем за 3 налоговых периода, предшествующих календарному году обращения. С 1 января 2021 года эта норма утратит силу. Соответственно, с нового года перерасчет налога можно будет производить за 3 и более налоговых периода (п. 56 ст. 2 Федерального закона от 23.11.2020 № 374-ФЗ).

Другое важное изменение касается введения понижающего коэффициента 0,6, который будет применяться при исчислении налога на имущество физлиц для вновь образованных объектов недвижимости. Сейчас понижающий коэффициент 0,6 в целях снижения уплачиваемого физлицами налога применяется только в течение третьего налогового периода, в котором налоговая база определяется исходя из кадастровой стоимости недвижимости

Начиная же с четвертого квартала налог на имущество уплачивается физлицами в полном объеме. То есть без применения понижающих коэффициентов (п. 8 ст. 408 НК РФ). С 1 января 2021 года для вновь образованных объектов недвижимости вводится понижающий коэффициент в размере 0,6. Он станет применяться при расчете налога с четвертого периода, в котором налоговая база определяется исходя из кадастровой стоимости недвижимости (будущий пункт 8.2 ст. 408 НК РФ)

Сейчас понижающий коэффициент 0,6 в целях снижения уплачиваемого физлицами налога применяется только в течение третьего налогового периода, в котором налоговая база определяется исходя из кадастровой стоимости недвижимости. Начиная же с четвертого квартала налог на имущество уплачивается физлицами в полном объеме. То есть без применения понижающих коэффициентов (п. 8 ст. 408 НК РФ). С 1 января 2021 года для вновь образованных объектов недвижимости вводится понижающий коэффициент в размере 0,6. Он станет применяться при расчете налога с четвертого периода, в котором налоговая база определяется исходя из кадастровой стоимости недвижимости (будущий пункт 8.2 ст. 408 НК РФ).

Еще одно изменение направлено на расширение перечня физлиц, которым налоговые льготы предоставляются в беззаявительном порядке.

С 2021 года в указанный перечень будут включены ветераны боевых действий, сведения о которых размещены в Единой государственной информационной системе социального обеспечения (п. 18 ст. 1 Федерального закона от 23.11.2020 № 374-ФЗ). При этом в беззаявительном порядке ветеранам будут предоставляться льготы не только по налогу на имущество физлиц, но также по транспортному и земельному налогу. Подавать какие-либо заявления и подтверждающие документы в целях получения льгот по указанным налогам ветераны боевых действий больше не будут. Всю необходимую информацию в ИФНС направит ПФР.

Раздел 3

Этот раздел содержит как информацию о самих «кадастровых» объектах, так и расчет суммы авансового платежа по ним.

- Строка 001 содержит код вида имущества, в соответствии с приложением 5 к Порядку.

- В строке 010 содержится код ОКТМО, по которому платится налог.

- В строке 014 указывается кадастровый номер здания (сооружения).

- Строка 015 содержит кадастровый номер помещения, если в отношении него проведен кадастровый учет.

- По строке 020 указывается кадастровая стоимость объекта. Если речь идет о помещении, стоимость которого не определена, то показатель строки 020 рассчитывается, исходя из кадастровой стоимости всего здания и доли площади помещения, приведенной в сроке 035.

- По строке 025 из строки 020 выделяется необлагаемая налогом кадастровая стоимость.

- Строка 030 заполняется только в случае нахождения объекта в общей собственности. Она содержит информацию о доле налогоплательщика в праве на объект.

- По строке 035 указывается доля площади помещения в общей площади здания. Она заполняется, если не определена кадастровая стоимость помещения, а стоимость всего здания – известна.

- Строка 040 состоит из двух частей. Первая включает код налоговой льготы из приложения 6 к Порядку. Если льгота установлена законом субъекта РФ в виде понижения налоговой ставки (код 2012400) или уменьшения общей суммы налога (код 2012500), то строка 130 не заполняется. Для остальных региональных налоговых льгот (код 2012000) заполняется и правая часть строки. Пример заполнения приведен в п. 5 описания раздела 2.

- Строка 050 заполняется, если облагаемый объект расположен на территории нескольких субъектов РФ. Тогда в поле заносится доля кадастровой стоимости, которая относится к части объекта, находящейся в данном регионе.

- Строка 060 заполняется, если законом субъекта РФ установлена налоговая льгота в виде снижения ставки. В левой части поля содержится код льготы 2012400, а в правой – реквизиты статьи регионального закона, аналогично строке 040.

- Строка 070 содержит налоговую ставку с учетом льгот (при их наличии).

- Строка 080 используется только если объект находился в собственности налогоплательщика в течение части отчетного периода. Коэффициент в данном случае равняется количеству полных месяцев нахождения объекта в собственности, деленному на 9.

- В строке 90 указывается сумма авансового платежа. В общем случае это ¼ часть от разности значений строк 20 и 25, умноженная на налоговую ставку (строка 070). В случае необходимости сумма платежа умножается на дополнительные корректирующие коэффициенты из строк 030, 050 и 080.

- Строка 100 используется, если законом субъекта установлена льгота в виде уменьшения суммы платежа в бюджет. Сначала указывается код льготы 2012500, а затем – сведения о норме регионального закона, аналогично строкам 040 и 060.

- По строке 110 при этом указывается сумма льготы.

Кто освобожден от уплаты налога на имущество

Перечень льготников

В Налоговом кодексе перечислены 15 льготных категорий граждан, которые освобождены от уплаты налога на имущество (), включая:

- пенсионеров, включая военных пенсионеров;

- инвалидов;

- ветеранов ВОВ и тыла;

- блокадников;

- ликвидаторов аварии на Чернобыльской АЭС и пр.

Это федеральные льготники, которые не платят налог на имущество, независимо от региона проживания на территории России. Есть также местные льготы, которые вводятся по решению муниципальных властей.

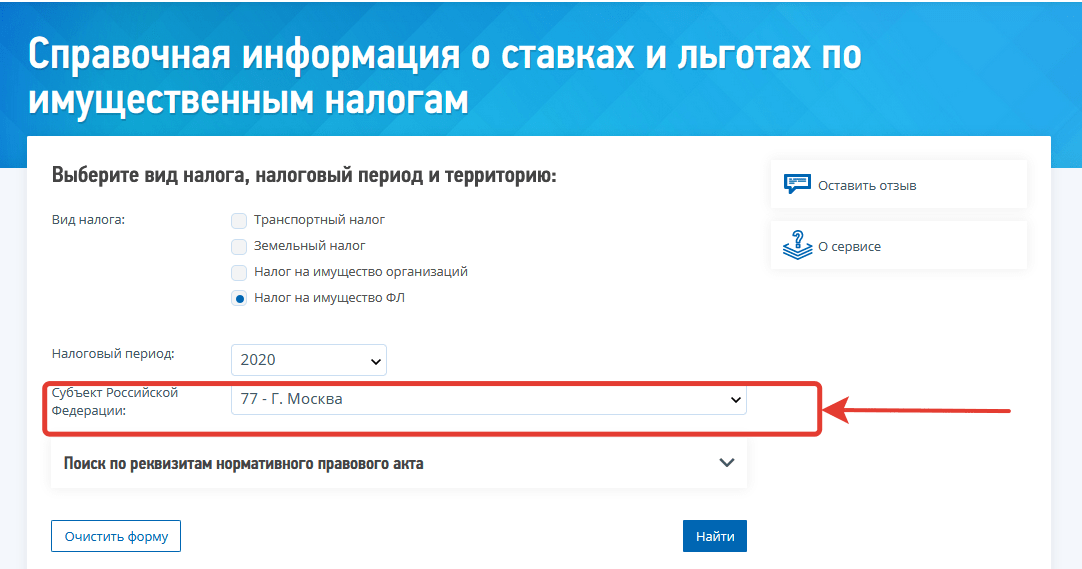

Чтобы узнать о льготах в Вашем регионе, можно воспользоваться специальным сервисом от ФНС. Здесь необходимо указать вид налога и регион проживания и на основании этого получить полный список льготников.

Как узнать о льготах по налогу на имущество в 2021 году

Как узнать о льготах по налогу на имущество в 2021 году

Законодательно установлено несколько видов недвижимого имущества, в отношении которых можно получить льготу:

- квартира;

- комната;

- жилой дом;

- гараж.

Льготу можно получить в отношении одного объекта каждого вида: на одну квартиру, один жилой дом, один гараж. То есть пенсионер имущественный налог платит только, если у него несколько квартир в собственности. Если у пенсионера одна квартира, то налог он не платит.

Пенсионерка Новикова имеет в собственности загородный дом и квартиру. Она получает освобождение от уплаты налога и на дом, и на квартиру.

Пенсионерка Арсеньева имеет в собственности ½ долю в квартире в Екатеринбурге и квартиру в Москве. Освобождение от налога пенсионерка может оформить в отношении одной квартиры, а за вторую – будет платить налог.

Стоит отметить, что налоговая инспекция автоматически предоставляет льготу в отношении самой дорогой недвижимости. Никаких дополнительных заявлений льготникам подавать не нужно. Пенсионерка из примера выше получит «письмо счастья» из налоговой в отношении квартиры в Екатеринбурге.

С 2018 года перечень федеральных льготников дополнили многодетные семьи (по Федеральному закону от 15.04.2019 № 63-ФЗ). Раньше семьям с тремя и более детьми предоставляли льготы не во всех регионах, а только по решению местных властей. Теперь всем без исключения многодетным полагается дополнительный вычет на каждого ребенка 5 кв.м. из площади квартиры и 7 кв.м. — из площади дома.

У Марины трое детей. Она живет с ними в квартире 60 кв.м. До принятия поправок она должна была заплатить налог с 40 кв.м. Теперь она вправе применить вычет за детей и заплатит сбор с 25 кв.м.

Для многодетных семей вычет предоставляется только в отношении жилья (на гараж и нежилые помещения льгот не будет).

Есть определенные категории налоговых послаблений, которые связаны не со статусом плательщика, а с типом недвижимости: это льготы на творческие студии и хозпостройки. Вычет можно получить на один такой объект в собственности.

Как подтвердить свое право на льготы

Право на льготы необходимо дополнительно подтверждать. Для этого в налоговую инспекцию по месту жительства необходимо предоставить:

- ;

- документ, подтверждающий право на льготы (с 2018 года подтверждающие документы прикладывать не обязательно – ФНС сама формирует запросы для проверки информации).

Желательно подавать заявление не позднее 1 ноября текущего года. Обратиться в инспекцию можно лично, направить заявление почтой (заказным письмом с описью вложения) или использовать личный кабинет налогоплательщика.

С 2018 года в Налоговой инспекции вводится беззаявительный порядок предоставления льгот для некоторых россиян. Они могут не предоставлять заявление для получения льготы по налогу на имущество. Беззаявительный порядок действует в отношении:

- пенсионеров;

- предпенсионеров;

- инвалидов (ряда категорий);

- многодетных семей.

С 2021 года перечень дополнили ветераны боевых действий, сведения о которых размещены в Единой государственной информационной системе социального обеспечения (п.18 ст.1 374-ФЗ).

Как вернуть переплату по налогу на имущество

До 2021 года в Налоговом кодексе (по старой редакции п.6 ст.408 НК) при обращении физлица с заявлением на предоставление льготы он мог рассчитывать на льготы при уплате налога на имущество только за три налоговых периода. С января 2021 года данная правовая норма утратила силу и пересчет налогов для льготников станет более выгодным (п. 56 ст. 2 374-ФЗ).

Теперь они могут получить перерасчет налога на имущество физлиц без ограничений по количеству налоговых периодов, за которые допускается получить перерасчет.

Когда платить налог на имущество?

Налоговое Законодательство России устанавливает единый срок уплаты имущественного налога для физически лиц – до 01. 12 текущего за годом образования прав собственности на недвижимый объект.

Сведения от ФНС поступают по почте каждому налогоплательщику, в его адрес направляется налоговое уведомление с последней предполагаемой датой, когда налогоплательщик обязан совершить платеж. Но информирование должно быть не позднее, чем за 30 суток до окончания срока уплаты.

Оплата может быть проведена как через любое банковское подразделение, так и посредством личного кабинета налогоплательщика через интернет.

Физических лиц

Оплата налогового сбора осуществляется за предыдущий календарный год, исходя из срока фактического пользования имуществом. Например, если право собственности возникло в течение года, но после 15 числа любого месяца, то начисление ставки налогообложения начнется с 01 числа следующего месяца, идущего за месяцем возникновения права владения и распоряжения имуществом.

В случае оформления сделки до 15 числа, владельцу начислят налог уже за текущий месяц того года, когда образовалось право на владение имуществом.

За последующие периоды исчисления будут проводиться за полный календарный год, но получить уведомление от налоговой службы собственник должен заблаговременно.

Граждане обязаны провести платежи в течение 30 дней с момента поступления уведомления, и если оно содержит сведения о корректировке суммы оплаты из-за ошибок в начислениях, либо сумму исчислений за уже истекший период, то оплату следует провести так же в течение 30 дней с момента получения налогового уведомления по почте.

Хотя во время регистрации перехода права владения, сведения должны передаваться по межправительственным каналам связи к налоговикам, но порой случаются сбои в системе, поэтому записей об имеющемся имуществе может не быть.

Порядок предоставления сведений о вновь образовавшемся праве собственности стандартный:

- Направляется либо заказное письмо на адрес инспекции с приложением копии договора купли-продажи.

- Либо выписка из Росреестра.

Для жителей Москвы городская Дума отложила крайний срок оплаты до 01.07 2020 года, все недоимки будут возникать при несоблюдении даты этой уплаты.

Юридических лиц

Конечные сроки погашения долго перед бюджетом определяют власти регионов самостоятельно, поскольку все средства поступают именно для наполнения местной казны.

Например, по Москве Санкт-Петербургу и областям крайний срок определен до 30 марта, в Ставропольском крае – до 15.04, а Краснодарскими властями установлено 10 суток после подачи декларации об имеющихся имущественных активах.

ИП

Конечные сроки уплаты налогов по имущественным активам определяют органы местной власти, но все бремя налогообложения индивидуальный предприниматель может разложить на квартальные или авансовые платежи.

Организаций

Налог на имущество организаций сроки уплаты в 2020 исчисляются по периодам, власти регионов могут установить:

- поквартальные платежи имущественного налога для организаций.

- за отчетные периоды: 3 месяца, полгода, 9 месяцев, год.

К примеру, имущественные сборы по Москве могут оплачиваться авансовыми перечислениями за 30 суток до окончания отчетного срока платежа, а годовой – до 30.03. 2020 года.

Налоговые льготы

Перечень организаций, которым предоставляются льготы по уплате налога на имущество, установлен статьей 381 НК РФ. Согласно ей от уплаты налога освобождаются:

- организации и учреждения уголовно-исполнительной системы — в отношении имущества, используемого для осуществления возложенных на них функций;

- религиозные организации — в отношении имущества, используемого ими для осуществления религиозной деятельности;

- общероссийские общественные организации инвалидов:

- среди членов которых инвалиды и их законные представители составляют не менее 80%, — в отношении имущества, используемого ими для осуществления их уставной деятельности;

- уставный капитал которых полностью состоит из вкладов указанных организаций, если среднесписочная численность инвалидов среди их работников составляет не менее 50%, а их доля в фонде оплаты труда — не менее 25%, — в отношении имущества, используемого ими для производства и (или) реализации товаров (за исключением подакцизных и некоторых иных), работ и услуг (за исключением брокерских и иных посреднических услуг);

- учреждения, единственными собственниками имущества которых являются указанные организации инвалидов, — в отношении имущества, используемого ими для достижения образовательных, культурных, лечебно-оздоровительных, физкультурно-спортивных, научных, информационных и иных целей социальной защиты и реабилитации инвалидов, а также для оказания правовой и иной помощи инвалидам, детям-инвалидам и их родителям;

- организации, основным видом деятельности которых является производство фармацевтической продукции, — в отношении имущества, используемого ими для производства ветеринарных иммунобиологических препаратов;

- организации:

- в отношении федеральных автомобильных дорог общего пользования и сооружений, являющихся их неотъемлемой технологической частью. Перечень имущества, относящегося к указанным объектам, утверждается Правительством Российской Федерации;

- в отношении имущества, учитываемого на балансе организации — резидента особой экономической зоны, созданного или приобретенного для использования на территории ОЭЗ при ведении деятельности в рамках заключенного соглашения (в течение 10 лет с месяца, следующего за месяцем постановки на учет указанного имущества);

- признаваемые управляющими компаниями инновационного центра «Сколково»;

- получившие статус участников проекта «Сколково» по осуществлению исследований, разработок и коммерциализации их результатов;

- имущество:

- специализированных протезно-ортопедических предприятий;

- коллегий адвокатов, адвокатских бюро и юридических консультаций;

- государственных научных центров;

- и другие — полный список см. в статье 381 НК РФ.

Обратите внимание!

С 1 января 2017 года субъекты РФ наделены правом устанавливать на своей территории льготу в отношении движимого имущества, принятого с 1 января 2013 года на учет в качестве основных средств.

Исключение составляют движимые объекты, принятые на учет при:

- реорганизации или ликвидации;

- передаче друг другу взаимозависимыми лицами.

Однако эти исключения не применяются в отношении железнодорожного подвижного состава, произведенного с января 2013 года. Изменения внесены в пункт 25 статьи 381 НК РФ.

Кодекс также дополнен статьей 381.1 НК РФ, которая установила: если регион не воспользуется этим правом, то с 2018 года эта льгота на его территории действовать больше не будет. Льгота, установленная п. 24 ст. 381 НК РФ (в части имущества, расположенного в российском секторе дня Каспийского моря) также будет применяться с 1 января 2018 года только при принятии субъектом соответствующего закона.

Изменения предусмотрены Федеральным законом от 30.11.2016 N 401-ФЗ.

Измерение имущества, облагаемого сбором

Финансовая база определяется, как имущественная стоимость объекта, признанного облагаемым сбором, в среднем за год. Учёт этого имущества ведётся по стоимости остаточной. Что это за стоимость? Она определяется как разница между величиной износа и первоначальной стоимостью объекта и формируется в порядке, установленном для ведения бухучёта, утверждённого учётной политикой фирмы. Износ исчисляется по амортизационным нормам отчислений, которые ведутся в рамках бухгалтерского учёта ежегодно. Эта стоимость. Если остаточная стоимость имущества подразумевает оценку издержек, прогнозируемых позднее, она учитывается без денежных затрат на таковую экспертизу.

Финансовая база в обособленном порядке фиксируется для налогооблагаемого имущества, которое

- Числится у отдельного филиала или подразделения фирмы на отдельном балансе.

- Находится вне местонахождения компании или её подразделения, или официального представительства зарубежных фирм.

- В соответствии с ФЗ №69 входит в состав Единой системы газоснабжения страны.

- Имеет финансовую базу, равную стоимости по кадастру.

- Облагается различными ставками по одному налогу.

- Подлежит обложению пошлиной по территориальному нахождению компании или поставлено на учёт в ФНС (для иностранцев).

Плательщики самостоятельно определяют финансовую базу, руководствуясь статьёй №30 HK РФ. В ней говорится, что для объекта, признанного налогооблагаемым, средняя имущественная стоимость изыскивается так:

Средняя стоимость = величина, получаемая методом сложения цифры, обозначающей имущественную цену в остатке за каждое первое число каждого месяца в отчётном периоде и первое число месяца, за ним идущего, поделённая на число месяцев отчётного срока и прибавить ещё единицу. Звучит достаточно громоздко, но если посмотреть расчёт помощью примера, станет проще. Представим, что данные предоставлены для российской фирмы «Дом у озера».

Таблица 1. Расчёт ставок налога на имущество гипотетической организации «Дом у озера»

| Дата | Остаточная стоимость |

|---|---|

| 1 января | 26 400 рублей |

| 1 февраля | 25 200 рублей |

| 1 марта | 24 000 рублей |

| 1 апреля | 757 175 рублей |

| Средняя стоимость | (26 400 + 25 200 + 24 000 + 757 175)/(3 + 1) = 208 тысяч 193 рубля 75 копеек |

Похожим образом исчисляется стоимость налогооблагаемого имущества фирм за год в среднем. Цифра получится, если сложить те же величины имущественной стоимости в остатке, но за год (складываем, соответственно, двенадцать позиций). Цифра, полученная при сложении, затем делится на сумму двенадцати месяцев и той же единицы.

Мы уже поняли — периодом, за который плательщики имущественного сбора платят, принят цельный год. Отчётными периодами названы квартал, шесть и девять месяцев. До 30 марта организациям следует подать в ФНС надлежащие отчётные документы, а затем произвести выплату. Отметим, что отчётные периоды не обязательно устанавливаются — это происходит по решению местных властей.