Декларация 3-ндфл — бланк и образец заполнения

Содержание:

- Заполняем приложение 3 декларации.

- Для чего нужна справка 3-НДФЛ?

- Декларация 2017

- Перечень кодов доходов для заполнения 3-НДФЛ

- Шаг 2. Заполняем листы 3-НДФЛ

- Как заполнить 3-НДФЛ за 2020 год

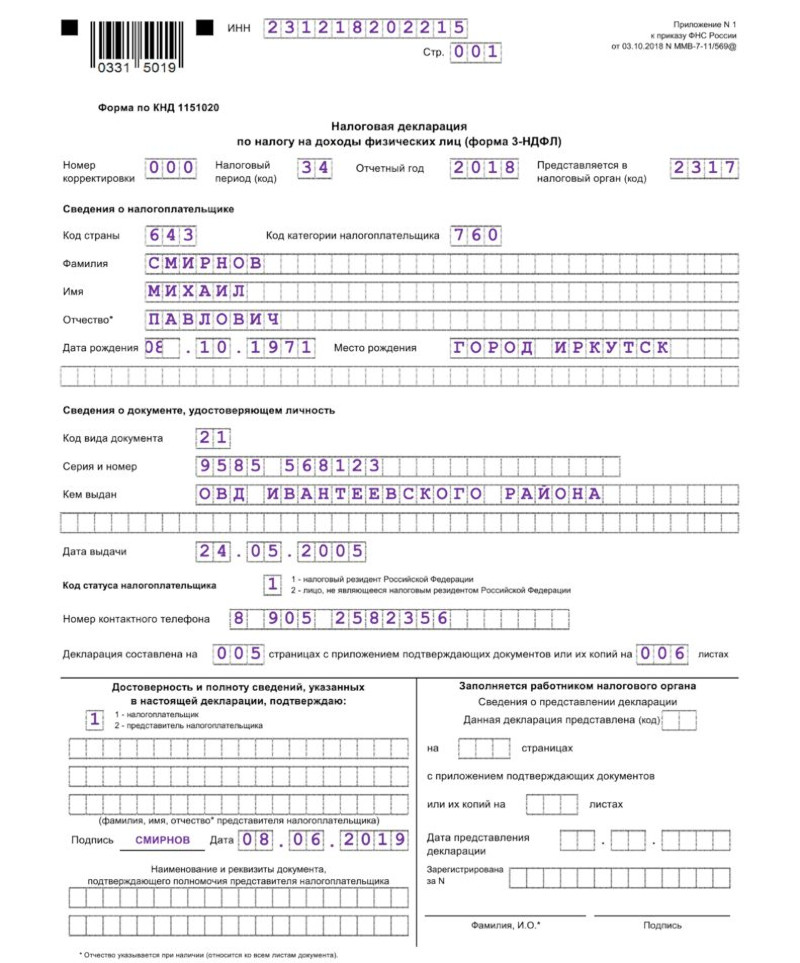

- Шаг 1. Заполняем титульный лист 3-НДФЛ

- Новая форма декларации 3-НДФЛ в 2020 году

- Декларация 2020 по НДФЛ

- Сроки и порядок сдачи декларации 3-НДФЛ

- Порядок заполнения 3-НДФЛ для получения вычета

- Форма 3-НДФЛ 2020

- Вручную

- Заполняем онлайн

- Скачать 3-НДФЛ 2020 для подачи в 2021 году

Заполняем приложение 3 декларации.

Строки 010 – 100 приложения 3 заполняются индивидуальными предпринимателями по суммам доходов, полученным от осуществления соответствующей деятельности. Предпринимательская деятельность имеет код 01.

По каждому виду деятельности указанные пункты приложения 3 заполняются отдельно. Расчет итоговых данных производится на последней заполняемой странице приложения 3.

|

Строки приложения 3 формы 3-НДФЛ |

Отражаемая информация |

|---|---|

|

010 |

Код вида деятельности в соответствии с приложением 5 к порядку заполнения |

|

020 |

Код основного вида предпринимательской деятельности в соответствии с Общероссийским классификатором видов экономической деятельности |

|

030 |

Сумма полученного дохода по каждому виду деятельности |

|

040 |

Сумма фактически произведенных расходов, учитываемых в составе профессионального налогового вычета, по каждому виду деятельности |

|

041 |

Сумма материальных расходов |

|

042 |

Сумма амортизационных начислений |

|

043 |

Сумма расходов на выплаты и вознаграждения в пользу физических лиц |

|

044 |

Сумма прочих расходов, непосредственно связанных с извлечением доходов |

|

050 |

Общая сумма дохода, которая рассчитывается как сумма значений показателя строк 030 по каждому виду деятельности |

|

060 |

Сумма профессионального налогового вычета, которая рассчитывается как сумма значений показателя строки 040 по каждому виду деятельности, или в размере 20 % от общей суммы доходов, полученных от предпринимательской деятельности (строка 030 x 0,20), если расходы, связанные с деятельностью в качестве индивидуального предпринимателя, не могут быть подтверждены документально |

|

070 |

Сумма фактически уплаченных авансовых платежей (на основании платежных документов) |

Налоговая декларация заполняется индивидуальными предпринимателями на основании данных книги учета доходов и расходов и хозяйственных операций индивидуального предпринимателя. Расходы, непосредственно связанные с получением доходов от предпринимательской деятельности, и в данном налоговом регистре, и в декларации формируются и отражаются одинаково: материальные расходы, расходы на оплату труда, амортизационные отчисления и прочие расходы. Данные берутся из разд. VI «Определение налоговой базы» (таблица 6-1) книги учета доходов и расходов.

Корректировка налоговой базы. Что касается строк 090 – 100 приложения 3 формы 3-НДФЛ, они подлежат заполнению только теми налогоплательщиками, которые произвели самостоятельную корректировку налоговой базы и суммы НДФЛ по итогам истекшего налогового периода согласно положениям НК РФ в случае применения в сделках с взаимозависимыми лицами цен товаров (работ, услуг), не соответствующих рыночным ценам:

-

в строке 090 указывается сумма скорректированной налоговой базы, если в отчетном налоговом периоде была осуществлена такая корректировка;

-

в строке 100 отражается сумма скорректированного налога, если в отчетном налоговом периоде была осуществлена корректировка налоговой базы.

Профессиональные вычеты.

Отметим, что разд. 6 «Расчет профессиональных вычетов» заполняется физическими лицами – налоговыми резидентами РФ, получившими доходы от источников в РФ или за пределами РФ. Тут же указывается общая сумма фактически произведенных и документально подтвержденных расходов по всем договорам гражданско-правового характера (строка 120), а также по всем источникам выплаты доходов, полученных налогоплательщиками в виде авторских вознаграждений и вознаграждений за создание, исполнение или иное использование произведений науки, литературы и искусства, вознаграждений авторам открытий, изобретений, полезных моделей и промышленных образцов (строка 130). Общая сумма расходов по авторским вознаграждениям, вознаграждениям за создание, исполнение или иное использование произведений науки, литературы и искусства, вознаграждениям авторам открытий, изобретений и промышленных образцов в пределах норматива указывается в строке 140. Итог подводится в строке 150 путем сложения значений показателей строк 120 – 140. Ранее эти данные приводились в листе «Ж».

Для чего нужна справка 3-НДФЛ?

Основным предназначением данного документа является обеспечение норм налогового законодательства и определение налогооблагаемой базы. По итогам оценки формы 3-НДФЛ ФНС рассчитывает и начисляет сумму подоходного налога.

Если налогоплательщик вовсе не подаст декларацию или сделает это несвоевременно, то за данное нарушение на него будут наложены санкции. При отсутствии доходов в отчётном периоде штраф за непредставление нулевой декларации составит 1 000 рублей. Если же по итогам отчётного периода есть налог к уплате, то размер взыскания составит от 5 до 40% от начисленной суммы за каждый месяц просрочки.

Также справка 3-НДФЛ может понадобиться при оформлении кредита. К примеру, если в роли заёмщика выступает индивидуальный предприниматель, то налоговая декларация является единственным способом подтверждения его доходов.

Ещё одна ситуация, при которой требуется оформление справки 3-НДФЛ — это получение налогового вычета. Право на возврат подоходного налога возникает в следующих случаях:

- оплата образовательных или медицинских услуг;

- покупка или строительство объекта недвижимости;

- выплата процентов по ипотечному кредиту;

- оплата пенсионных страховых взносов;

- внесение средств на индивидуальный инвестиционный счёт.

Оформление данной налоговой льготы позволяет вернуть 13% от потраченной суммы. Для каждого типа вычета предусмотрены определённые лимиты. Например, при покупке квартиры можно вернуть не более 260 000 рублей. Сумма возврата также зависит от размера дохода налогоплательщика и не может превышать сумму удержанного НДФЛ.

Декларация 2017

Программа для подготовки деклараций 3-НДФЛ и 4-НДФЛ за 2017 год.

Предыдущие версии: 1.1.0 от 05.02.2018, 1.0.1 от 17.01.2018, 1.0.0 от 28.12.2017.

Декларация 2016 – программа для подготовки деклараций 3-НДФЛ и 4-НДФЛ за 2016 год.

Предыдущие версии: 1.2.0 от 21.02.2017, 1.1.0 от 16.01.2017, 1.0.0 от 20.12.2016.

Декларация 2015 – программа для подготовки деклараций 3-НДФЛ и 4-НДФЛ за 2015 год.

Предыдущие версии: 1.2.0 от 19.02.2016, 1.1.0 от 19.01.2016, 1.0.0 от 30.12.2015.

Декларация 2014 – программа для подготовки деклараций 3-НДФЛ и 4-НДФЛ за 2014 год.

Предыдущая версия: 1.0.2 от 25.02.2015

Декларация 2013 – программа для подготовки деклараций 3-НДФЛ и 4-НДФЛ за 2013 год.

Предыдущие версии: 1.0.1 от 30.07.2014, 1.0.0 от 01.01.2014.

Новая версия программы Декларация 2014, предназначенная для заполнения деклараций за 2014 год, будет выпущена ориентировочно в январе 2015 года, но подготавливать и сдавать декларации можно и в последней версии программы Декларация 2013.

Декларация 2012 – программа для подготовки деклараций 3-НДФЛ и 4-НДФЛ за 2012 год.

Скачать декларация 2012 предыдущих версий: 1.0.1 от 17.01.2013, 1.0.0 от 25.12.2012.

Декларация 2011 – программа для подготовки отчетности по форме 3-НДФЛ и 4-НДФЛ за 2011 год.

Скачать декларация 2011 предыдущих версий: 1.1.0 от 25.01.2012, 1.0.0 от 15.12.2011.

Декларация 2010 – программа для подготовки деклараций за 2010 год по форме 3-НДФЛ и 4-НДФЛ.

Скачать программу декларация 2010 предыдущих версий: 1.0.1 от 17.03.2011, 1.0.0 от 27.12.2010.

Перечень кодов доходов для заполнения 3-НДФЛ

Из приложения №4 к приказу ФНС ясно, какой вид дохода указать в 3-НДФЛ при налоговом вычете, это важно для корректного применения правил. Вот таблица обновленных кодов:

|

Код |

Наименование |

|---|---|

|

01 |

Доход от продажи жилых домов, квартир, комнат (включая приватизированные жилые помещения), дач, садовых домиков или земельных участков или доли (долей) в указанном имуществе, определенный исходя из цены объекта, указанной в договоре об отчуждении имущества |

|

02 |

Доход от продажи жилых домов, квартир, комнат (включая приватизированные жилые помещения), дач, садовых домиков или земельных участков или доли (долей) в указанном имуществе, определенный исходя из кадастровой стоимости этого объекта, умноженной на понижающий коэффициент 0,7 |

|

03 |

Доход от продажи иного имущества (за исключением ценных бумаг) |

|

04 |

Доход от операций с ценными бумагами |

|

05 |

Доход от сдачи имущества в аренду (наем) |

|

06 |

Доходы в денежной и натуральной формах, полученные в порядке дарения |

|

07 |

Доход, полученный на основании трудового (гражданско-правового) договора, налог с которого удержан налоговым агентом |

|

08 |

Доход, полученный на основании трудового (гражданско-правового) договора, налог с которого не удержан налоговым агентом, в том числе частично |

|

09 |

Доход от долевого участия в деятельности организаций в виде дивидендов |

|

10 |

Иные доходы |

|

11 |

Доход от продажи иного недвижимого имущества, определенный исходя из цены объекта, указанной в договоре об отчуждении имущества |

|

12 |

Доход от продажи иного недвижимого имущества, определенный исходя из кадастровой стоимости этого объекта, умноженной на понижающий коэффициент 0,7 |

|

13 |

Доход от продажи транспортных средств |

|

14 |

Доход в виде вознаграждения, полученного наследниками (правопреемниками) авторов произведений науки, литературы, искусства и авторов изобретений, полезных моделей и промышленных образцов |

|

15 |

Доход в виде выигрыша, выплачиваемого операторами лотерей, распространителями, организаторами азартных игр, проводимых в букмекерской конторе и тотализаторе |

|

16 |

Доход в виде выигрыша, выплачиваемого организаторами азартных игр, не относящихся к азартным играм в букмекерской конторе и тотализаторе |

|

17 |

Шаг 2. Заполняем листы 3-НДФЛ

Далее переходим к заполнению листов налоговой декларации

Обратите внимание, что новый отчет КНД 1151020 состоит из 13 листов. Обновленный бланк существенно сократили, ранее в декларации было более 19 листов

Изменили и наименование страниц НД. Вместо буквенного и цифрового обозначения листа введены разделы и приложения. Теперь в НД всего два раздела и 8 приложений. Стандартные, социальные и инвестиционные вычеты объединены в приложении №5. Профессиональные вычеты теперь отражаем в приложении №3 вместе с доходами от предпринимательской, адвокатской и частной деятельности.

Заполнять все листы нет необходимости. Указывайте информацию только в тех листах налоговой декларации, которые необходимы для отражения полученных доходов, произведенных расходов и налоговых вычетов, которые полагаются физлицу в отчетном периоде.

ВАЖНО!

Титульный лист, раздел №1 и раздел №2 являются обязательными к заполнению, вне зависимости от оснований для составления фискального отчета

В остальном состав заполненных страниц разнится. Например, чтобы получить вычет за покупку жилья, помимо титульника и разделов №1 и №2, придется заполнить приложение №1 и приложение №7. А при продаже недвижимости заполняются приложения №1 и №6.

Для оформления социального вычета за обучение заполните титульный лист, разделы №1 и №2 и Приложения №1 и №5.

Как заполнить 3-НДФЛ за 2020 год

Заполнение 3-НДФЛ требует придерживаться нижеперечисленных правил:

- данные вписываются чернилами чёрного либо синего цвета (приемлем как напечатанный вариант, так и заполненный от руки);

- в пустых ячейках нужно проставить прочерки;

- все суммы указываются с учётом рублей и копеек, за исключением НДФЛ (он пишется в рублях);

- доходы, полученные в валюте, следует перевести в рубли (курс берётся тот, что существовал на дату получения средств или произведения расходов).

Шаг 1: заполняем титульный лист

Начинают оформление декларации за 2020 год с шапки. Здесь потребуется прописать: ИНН, номер корректировки и код ИФНС, а также налоговый период. После прописываются сведения о налогоплательщике, код страны и категории субъекта налогообложения. Не забудьте также указать дату и место рождения лица.

Также на первой странице указываются данные документа, подтверждающего личность. Затем выбирается статус налогоплательщика и указывается его контактный номер телефона. Титульный лист подписывается с указанием даты его заполнения.

Шаг 2: заполняем все страницы

Новый документ состоит из 13 страниц (в отличие от ранее существовавших 19). Теперь здесь всего 2 раздела и 8 приложений. Заполняйте документ внимательно и только на тех страницах, где необходимо вписывать сведения о доходах.

Шаг 1. Заполняем титульный лист 3-НДФЛ

Начинаем с шапки. Здесь прописываем ИНН, указываем номер корректировки, налоговый период, код ИФНС. Если НД предоставляется в инспекцию впервые, то в поле «Номер корректировки» проставляем 000. Если ее сдают повторно, то указывают номер корректировки, учитывая хронологический порядок.

Сведения о налогоплательщике — физическом лице. Заполняем код страны. По общероссийскому классификатору стран мира России присвоен код 643. Если у человека нет гражданства, укажите 999.

- Для ИП — 720.

- Для лица, осуществляющего частную практику, например нотариусы, — код 730.

- Для адвокатов ставьте 740.

- Для физических лиц указывайте 760.

- Для фермеров — 770.

Далее заполните поля Ф.И.О., дату и место рождения.

Укажите информацию о документе, подтверждающем личность. Код вида документа заполните с учетом приложения №2 к порядку, как заполнить 3-НДФЛ за 2020 год (тот же приказ ФНС).

Затем проставьте статус налогоплательщика, пропишите номер контактного телефона.

Просчитайте и укажите число заполненных страниц налоговой декларации, затем подпишите титульный лист и укажите дату. Если заполнение осуществляется в электронном формате, потребуется электронный ключ — цифровая подпись.

Новая форма декларации 3-НДФЛ в 2020 году

В 2019 году физ.лица сдавали 3-НДФЛ по форме, которая содержалась в Приказе ФНС России №ММВ-7-11/569@. С 1 янв. 2020 года в данный бланк внесены корректировки приказом №ММВ-7-11/506@ от 07.10.2019.

Перед заполнению налоговой отчетности рекомендуем проверить, тот ли бланк заполняется. Во-первых в правом верхнем углу должны стоять реквизиты указанных выше приказов, утвердивших саму форму декларации и изменения в ней. Во-вторых надо проверить правильность штрих-кодов в левом верхнем углу каждой страницы. С начала 2020 года они изменились. Новые штрих-коды можно найти в таблице в данной статье ниже.

Необходимость обновления формы 3-НДФЛ вызвана внесения некоторых поправок в НК РФ в 2019 году.

Если же бланк скачан с интернета, то актуальность нужно проверять в первую очередь. В нашей статье можно скачать правильный бланк декларации 3-НДФЛ в excel.

Представленный бланк сдается в отделение налоговой службы в следующих целях:

- ИП для отражения данных о прибыли по предпринимательской деятельности;

- физ.лицо для оформления вычета и возврата налога (при наличии расходов на приобретение недвижимости, оплату медикаментов, медицинских или учебных услуг);

- физ.лицо для самостоятельного выполнения налоговой обязанности по перечислению НДФЛ с доходов, с который в отчетном году налог не был удержан в силу различных причин.

В зависимости от причины заполнения 3-НДФЛ, сроки сдачи меняются. Для уплаты налога и отражения доходов крайняя дата подачи декларации и сопутствующих документов — 30 апреля 2020 года за 2019 год. Для оформления имущественного или социального вычета сроки оформления и подачи 3-НДФЛ не ограничены, то есть обратиться в ФНС можно в любой день 2020 года за прошедший год.

Скачать бланк и образцы заполнения за 2019 год

Ниже представлена правильная форма декларации, а также примеры оформления отчета в различных случаях.

Образец заполнения декларации за 2019 год:

- для ИП;

- при продаже недвижимого имущества;

- при продаже движимого имущества;

- при покупке жилья;

- при погашении ипотечных процентов.

Что изменилось в налоговом отчете о доходах физического лица?

Не все декларанты заметят изменения в новой форме 3-НДФЛ, так как они не столь значительны, количество страниц не изменилось, разделы и приложения остались те же, несколько обновилось их внутреннее содержание и штрих-коды всех страниц.

Корректировки затронули:

- приложение 2 (отражение выплат от иностранных лиц);

- приложение 5 (исчисление социального вычета для граждан);

- приложение 7 (исчисление имущественного вычета для физ.лиц).

Плюс скорректировы штрих-коды, их новые и старые значения можно увидеть в таблице ниже, по ним следует проверять актуальность бланка 3-НДФЛ, которые приготовлен для заполнения:

Что изменилось во 2-ом приложении:

- поле 071 — поменялась формулировка при сохранении смысла, по-прежнему в данном поле нужно показывать поступления от иностранной ликвидируемой фирмы, с которых не удерживается НДФЛ в соответствии с п.60 ст.217 НК РФ;

- поле 072 — аналогично, скорректировано лишь наименование поля — отражать следует поступления от распределенной прибыли иностранной компании, которые не облагаются налогом согласно п.60.1 ст.217 НК РФ;

- поле 073 — добавлено с 2020 года для отражения доходов согласно п.66 ст.217 НК РФ, с которых не взимается НДФЛ;

- поле 074 — бывшее поле 073, где поясняется правила распределения прибыли компании.

Что изменилось в 5-ом приложении:

- поле 140 — раньше в этой строке указывались расходы на услуги по лечению и оплата медикаментов и лекарств, теперь нужно отражать только затраты на оплату медицинских услуг (лечения);

- поле 141 — добавлено с 2020 года для отражения обособленно данных о том, сколько денег было потрачено на лекарства по рецептам. Причем если раньше можно было только учитывать затраты на определенный перечень лекарств, то сейчас включать в расходы можно траты на все виды лекарственных препаратов, если они куплены по врачебному официальному рецепту и сохранились чеки об их покупке.

В остальное приложение формы 3-НДФЛ не изменилось.

Что изменилось в 7-ом приложении:

- поля 030 и 031 — пункт 1.3 теперь содержит две строки вместо одной, теперь, помимо кода номера объекта, нужно также указывать способ приобретения (готовый объект или строительство), поле 031 нужно заполнять только в случае, когда в строке 010 стоит код 1 или 7;

- скорректированы номера полей в связи с появлением новой строки 031 — прежнее 031 поменялось на новое 032, а прежнее 032 на 033.

Больше никаких исправлений в новом бланке 3-НДФЛ нет. Введенные корректировки заметят не все налогоплательщики подоходного налога, однако для заполнения все равно нужно использованный правильную форму налоговой декларации.

Декларация 2020 по НДФЛ

Программа «Декларация 2020» предназначена для автоматизированного заполнения налоговых деклараций по налогу на доходы физических лиц (деклараций 3-НДФЛ и 4-НДФЛ) за 2020 год.

Декларация 3-НДФЛ

Налоговая декларация по налогу на доходы физических лиц по форме 3-НДФЛ за 2020, 2019, 2018, 2017, 2016, 2015, 2014, 2013, 2012, 2011, 2010 годы заполняется с целью получения имущественных налоговых вычетов по расходам на приобретение квартиры и по доходам от продажи квартиры, а также социального налогового вычета по расходам на обучение и лечение налогоплательщика.

Декларация 3-НДФЛ заполняется согласно приказу Федеральной Налоговой Службы от 25.11.2010 № ММВ-7-3/654

Декларация 4-НДФЛ

Налоговая декларация формы 4-НДФЛ подается с целью указания суммы предполагаемого дохода, определяемого налогоплательщиком, на основании которой налоговым органом производится расчет сумм авансовых платежей по налогу на доходы на текущий налоговый период.

Декларация 4-НДФЛ заполняется согласно приказу Федеральной Налоговой Службы от 27.12.2010 № ММВ-7-3/768@

Декларация 4-НДФЛ подается вместе с декларацией 3-НДФЛ.

Сроки и порядок сдачи декларации 3-НДФЛ

Налоговое законодательство устанавливает строгий порядок для тех налогоплательщиков, которые обязаны отчитываться в получении доходов. Такие декларации необходимо сдать в налоговую инспекцию не позднее 30 апреля того года, который следует после отчетного. Однако 3-НДФЛ в 2020 году сдается за 2019 год в период с 1 января по 30 июля 2020 года. Перенос сроков вызван эпидемией коронавируса.

При этом следует помнить, что налоговые декларации сдают не только физические лица, но и работники различных предприятий и учреждений, а также индивидуальные предприниматели. Поэтому не следует откладывать сдачу своей декларации до последнего момента, лучше сделать это заранее.

Граждане, не обязанные оформлять налоговые декларации по форме 3-НДФЛ в 2020 году, но желающие получить различные налоговые вычеты, могут сдавать их в течение всего календарного года. Для них налоговый кодекс определенных сроков не устанавливает.

Есть ограничения в получении социальных вычетов: возврат налога за обучение и лечение можно получить только в том году, в котором происходило это социальное событие.

ПРИМЕР 3. Турбинова Мария Григорьевна заработала за 2019 год 110 000 рублей, из которых у нее удержали 14 300 рублей налога. В течение года она болела и частично лечилась в платной клинике. За лечение заплатила 150 000 рублей. Оформив декларацию и сдав её в налоговую инспекцию в любое время 2020 года, Мария Григорьевна получит возврат налога на банковский счет в сумме 14300 рублей.

Объясняется это следующими требованиями закона:

- Лечение простое (не дорогостоящее), поэтому ограничивается 120 000 рублей, а не фактически оплаченной суммой в 150 000 рублей.

- Возврат налога производится в размере той суммы, которая удержана у налогоплательщика в отчетном (2019) году — 14 300 рублей, а не расчетной: 120 000 * 0,13 = 15 600 рублей. «Недополученная» сумма налога (15 600 — 14 300 = 1 300) на следующий год не переносится.

Закон требует, чтобы декларация 3-НДФЛ в 2020 году (как и в любом другом налоговом периоде — календарном году) была составлена по принципу: один налогоплательщик — одна декларация. Это означает, что в отчетном документе физические лица указывают все полученные ими в налоговом периоде доходы, источники их выплаты, налоговые вычеты, суммы налога, удержанные налоговыми агентами, суммы фактически уплаченных в течение налогового периода авансовых платежей, суммы налога, подлежащие уплате (доплате) или возврату по итогам налогового периода. Повторная декларация может быть только корректирующей: можно что-то добавить или что-либо исправить в ней.

ПРИМЕР 4. Фарафонова Нина Ивановна в феврале 2019 года продала квартиру за 2 500 000 рублей, а в ноябре этого же года купила дом с земельным участком, заплатив за него 2 000 000 рублей. В этом же году Нина Ивановна прошла простое лечение в платной клинике, оплатив за медицинские услуги 50 000 рублей. Заработок ее составил 380 000 рублей, из которого удержан налог 49 400 рублей.

Оформив и сдав налоговую декларацию по форме 3-НДФЛ в 2020 году, Нина Ивановна получила следующие результаты:

- Налог на продажу квартиры: 2 500 000 — 1 000 000 = 1 500 000 * 0,13 = 195 000 рублей.

- Налоговый вычет за дом: 2 000 000 * 013 = 260 000 рублей.

- Возврат налога за лечение: 50 000 * 0,13 = 6 500 рублей.

- Всего налога: 195 000 + 49 400 = 244 400 рублей.

- Всего налога к возврату: 260 000 + 6 500 = 266 500 рублей.

- Возвращено налога на банковский счет: 244 400 рублей (6 500 + 237 900).

- Остаток имущественного налогового вычета на приобретение дома, перенесенного на следующий год: 260 000 — 237 900 = 22 100 рублей.

Имущественные налоговые вычеты на приобретение жилья, недополученные по декларации 3-НДФЛ в 2020 году, переносятся на последующие периоды.

Порядок заполнения 3-НДФЛ для получения вычета

Разберем на конкретной ситуации, как заполнить форму 3-НДФЛ для налогового вычета в 2021 году для человека, который работал по договору авторского заказа. В нашем примере вычет заявляется за 2019 году, на бланке, который действовал в тот период.

ВАЖНО!

Профессиональный вычет заявляют в течение 3 лет после получения доходов.

За 2019 год Морская Н.А. получила доход в сумме 620 000 рублей. Заказчик по договору авторского заказа вычеты не предоставлял. Сумма вычета — 124 000 (620 000 × 20%) рублей. Сумма НДФЛ к возврату — 16 120 рублей.

Вот пример заполнения декларации для получения вычета:

Форма 3-НДФЛ 2020

Бланк Налоговой Декларации состоит из таких разделов:

- Титульного листа, который предназначен для указания сведений о налогоплательщике, а также налоговом периоде, за который подают отчет;

- Раздела 1, в котором отражают сведения о суммах подоходного налога, подлежащие оплате/доплате в бюджет или возврату из него;

- Раздела 2, предназначенного для указания налоговой базы и сумм налогов по доходам, которые облагаются по разными налоговыми ставкам;

- Приложения 1, в котором указывают суммы доходов, которые получены от источников в РФ;

- Приложения 2, которое предназначено для отражения сумму доходов, полученных от источников, находящихся за пределами РФ;

- Приложения 3, в котором указывают сведения о суммах доходов, полученных от ведения предпринимательской деятельности (заполняют индивидуальные предприниматели);

- Приложения 4, которое предназначено для отражения сумм доходов, которые не подлежат налогообложению;

- Приложения 5, в которой проводят расчет сумм социальных, стандартных и инвестиционных налоговым вычетов;

- Приложения 6, которое предназначено для расчета имущественных налоговых вычетов по доходам от продажи имущества;

- Приложения 7, в котором проводят расчет имущественных налоговых вычетов по расходам на покупку объекта недвижимости или новое строительство;

- Приложение 8, которое используют для расчета налоговой базы по операциям, проведенным с ценными бумагами и производными финансовыми инструментами.

Также есть Расчет по социальным налоговым вычетам и Расчет по доходам от продажи имущества.

Справка 3-НДФЛ: новая форма 2020

Согласно Приказу ФНС РФ №ММВ-7-11/506@ от 07.10.2019 году изменились штрих-коды каждой страницы.

|

Название Раздела |

Штрих-код |

| Титульный лист | 03316016 |

| Раздел 1 | 03316023 |

| Раздел 2 | 03316030 |

| Приложение 1 | 03316047 |

| Приложение 2 | 03316054 |

| Приложение 3 | 03316061 |

| Приложение 4 | 03316078 |

| Приложение 5 | 03316085 |

| Приложение 6 | 03316092 |

| Приложение 7 | 03316108 |

| Приложение 8 | 03316115 |

| Расчет к Приложению 1 | 03316122 |

| Расчет к Приложению 5 | 03316139 |

Также были внесены изменения в Приложения 2, 5 и 7.

Изменения Приложения 2:

- Стр. 071 — изменилась формулировка, но смысл остался таким же. В ней отражают суммы необлагаемых доходов от ликвидируемой организации.

- Стр. 072 — изменена формулировка. В ней так же отражают суммы необлагаемых доходов, которые получены от контролируемых иностранных компаний по итогам распределения ее прибыли.

- Стр. 073 — это новое поле в форме 3-НДФЛ. В нем указывают необлагаемые доходы в соответствии со ст. 217 п. 66 НК РФ, которые получены от контролируемой иностранной компании по факту распределения ее прибыли.

- Стр. 074 — в ней поясняется порядок определения прибыли иностранной компании.

Изменения в Приложении 5:

- Стр. 140 — в ней отражают расходы на оплату услуг медицинских учреждений.

- Стр. 141 — расходы на лекарства.

Изменения в пункте 1.3 Приложения 7:

- Стр. 030 — способ приобретения имущества;

- Стр. 031 — код номера объекта.

Строка 032 изменена на строку 033.

Внесены изменения в правила заполнения поля «Номер корректировки». Его не заполняют в том случае, если первичный отчет еще не был принят налоговым инспектором.

В строке 020 Раздела 2 указывают доходы, прописанные в строках 071, 072 и 073 Приложения 2, а также в строке 120 Приложения 4.

В Приложение 3 к Приказу ФНС РФ также внесены изменения. Скорректированы коды видов доходов:

- 01 — доход от продажи жилых домов, комнат, квартир, включая приватизированные помещения, дачи, земельные участки, садовые домики, доли в указанном имуществе, определенной на основании стоимости объекта согласно договору купли-продажи;

- 02 — доход от продажи жилых домов, комнат, квартир, включая приватизированные помещения, дачи, земельные участки, садовые домики, доли в указанном имуществе, определенной на основании кадастровой стоимости объекта.

- 03 — доходы от продажи другого имущества (кроме ценных бумаг).

Были добавлены еще 8 кодов видов доходов. Ознакомиться с полным перечнем можно в Приказе ФНС РФ с изменениями от 07.10.2019 года.

Вручную

Здесь два способа. Первый – распечатать бланк и вписывать данные в клеточки от руки. Второй – заполнить на компьютере в формате PDF или Excel, а потом распечатать.

В любом случае придерживайтесь правил:

- Пишите синей или черной ручкой.

- Распечатывайте документ на одной стороне листа.

- Не скрепляйте листы, чтобы не повредить штрих код.

- Когда пишете вручную, заполняйте поля слева направо. Если останутся пустые клеточки, нужно проставить прочерки. Например, графа «код ОКТМО» имеет 11 клеточек. Восьмизначный код вписываем вот так: «12445698—»

- Если заполняете на компьютере, выравнивайте по правому краю. Прочерки ставить не нужно. Используйте шрифт Courier New размером 16-18.

- Нельзя исправлять, зачеркивать или замазывать.

- Каждую страницу нужно подписать. Для этого внизу есть поле «Достоверность и полноту сведений, указанных на данной странице, подтверждаю».

- Если декларацию подает ваш представитель, вложите в пакет документов нотариально заверенную копию доверенности.

- Сумма НДФЛ указывается в полных рублях. Копейки округляются (до 50 – в меньшую сторону, равно или больше 50 – в большую).

- Доходы в иностранной валюте пересчитывайте в рубли по курсу ЦБ на дату их получения.

- В специальном поле нужно проставить нумерацию. Ячейка содержит 3 клеточки. В лишних проставляйте 0. Например, 003 или 011.

Заполняем онлайн

Предлагаем пошаговый алгоритм, где можно бесплатно заполнить 3-НДФЛ для физических лиц в электронной форме — на официальном сайте ФНС через личный кабинет налогоплательщика.

ВАЖНО!

Для составления отчета онлайн потребуется зарегистрироваться на сайте ИФНС, войти в личный кабинет и оформить электронный сертификат цифровой подписи. Операции не займут много времени. Можно использовать свою учетную запись с единого портала «Госуслуги» — это существенно облегчит порядок регистрации и сократит время на то, чтобы заполнить 3-НДФЛ онлайн.

Пошаговая инструкция, как заполнить декларацию 3-НДФЛ самостоятельно онлайн:

Шаг 1. Войдите в личный кабинет налогоплательщика под своим логином. Введите пароль. Перейдите в раздел составления НД, как показано на картинках.

Шаг 2. От подготовки до отправки НД всего пять этапов. Большая часть сведений заполнится автоматически. Проверьте данные. При возникновении вопросов пользуйтесь подсказками: наведите курсор на знак вопроса с правой стороны поля.

Шаг 3. Проверьте данные титульного листа расчета. Это код ИФНС, отчетный год, информация о корректировке.

Шаг 4. Заполните раздел «Доходы»

Обратите внимание, что на этом этапе доступно заполнение информации из справки 2-НДФЛ. Данные становятся доступны только после сдачи этой отчетности работодателем (срок — 02.03.2020)

Шаг 5. Впишите информацию о полагающихся налоговых вычетах. Пользуйтесь подсказками системы. Прикрепите сканы подтверждающих документов.

Шаг 6. Итоговый раздел. Проверьте итоговые показатели. Если все верно, сформируйте файл для отправки, подпишите его электронной подписью и отправьте в ФНС.

Скачать 3-НДФЛ 2020 для подачи в 2021 году

Срок подачи 3-НДФЛ за 2020 год (для тех лиц,

кому подавать декларацию обязательно)

до 30 апреля 2021 года.

Однако подать декларацию 3-НДФЛ для получения налогового вычета можно и после этого срока.

Где скачать декларацию 3-НДФЛ с двухмерным штрихкодом?

Для того чтобы распечатать декларацию 3-НДФЛ с двухмерным штрихкодом

нужно воспользоваться специальными программами. Поскольку двухмерный

штрих-код может быть связан с данными в декларации и изменяется в зависимости

от них, то скачать форму с двухмерным штрихкодом для незаполненной декларации не имеет смысла.

Так же нет смысла пытаться сформировать двухмерный штрихкод самостоятельно, для этого есть специальные программы.

Например, можно заполнить декларацию 3-НДФЛ в 1С.

В 1С в декларацию по налогу на доходы физических лиц (форма 3-НДФЛ) за 2020 год добавлена возможность

печати машиночитаемой формы с двухмерным штрихкодом PDF417. Или для того

чтобы заполнить 3-НДФЛ можно использоваться программы,

которые специально разрабатывает ГНИВЦ ФНС России.