Портфельные инвестиции

Содержание:

- Принципы формирования инвестиционного портфеля

- Распределение вложений в рамках инвестпортфеля

- Обзор 8 вечных портфелей

- С чего начать инвестировать

- Прямые и портфельные инвестиции

- Инвестиционный портфель Рэя Далио («Все сезонный»)

- Виды инвестиционных портфелей

- Что такое инвестиционный портфель

- Как правильно составить инвестиционный портфель новичку

Принципы формирования инвестиционного портфеля

При формировании инвестиционного портфеля на фондовом рынке следует придерживаться основных принципов, которые направлены на увеличение доходности и минимизацию рисков.

1. Соответствие целям инвестирования

Инвестиционный портфель должен соответствовать вашим целям и стратегии инвестирования. Если вы решили, что основная цель инвестиций – сохранение накопленных сбережений и минимальный риск (консервативная стратегия), ваш портфель должен состоять из инструментов с минимальным риском – государственные облигации (ОФЗ) и облигации крупных российских компаний (Сбербанк, Газпром, Роснефть), дефолт по которым практически исключен; биржевые инвестиционные фонды (ETF), курс которых не зависит от роста или падения акций одной или нескольких компаний; акции «голубых фишек», обладающие максимальной ликвидностью.

Распределение активов внутри консервативного инвестиционного портфеля: 50% — облигации; 35% — ETF; 15% — акции.

Чем выше допустимые вами риски при инвестировании, тем больше должна быть доля акций в инвестиционном портфеле.

2. Сбалансированность активов

Инвестиционный портфель должен быть сбалансированным, а значит не должен зависеть от одного или двух экономических факторов – цен на нефть, курса доллара или евро и других. Акции компаний должны быть распределены по секторам экономики. Так вы сможете минимизировать риски при резких изменениях макроэкономической ситуации.

Например, если ваш портфель состоит исключительно из акций Газпрома, Роснефти и других нефтегазовых компаний, ваш доход напрямую зависит от неконтролируемых и слабо прогнозируемых факторов – цен на нефть, санкций со стороны США и стран Евросоюза, а также курса иностранных валют, так как российские сырьевые компании экспортируют свою продукцию, а значит получают основной доход в долларах и евро. Если курс рубля к этим валютам падает, растет прибыль компаний, если рубль укрепляется – прибыль сокращается. Чем меньше прибыль, тем ниже курс акций Газпрома и Роснефти.

Не ставьте себя в зависимое положение. Инвестируйте в компании разных секторов экономики: финансы, информационные технологии, металлургия, угольная промышленность, энергетика.

3. Ликвидность

Ликвидность – важный фактор, определяющий допустимое соотношение риска и доходности биржевых инструментов.

Разница между максимальной заявкой на покупку и минимальной заявкой на продажу акций называется биржевым спредом. Чем выше спред между заявками на покупку и продажу акций, тем ниже их ликвидность. Спред акций Газпрома и Сбербанка составляет 1-2 копейки, что говорит о максимальной ликвидности.

4. Диверсификация рисков

Как мы уже выяснили, инструменты инвестиционного портфеля должны обладать допустимым уровнем риска, соответствовать финансовым целям и выбранной инвестиционной стратегии и высокой ликвидностью. Кроме этого, инвестиционный портфель не должен целиком зависеть от влияния одного или нескольких экономических факторов – например, цен на нефть или курса доллара. Совокупность всех перечисленных принципов позволяет говорить о диверсифицированном подходе к управлению рисками и формированию инвестиционного портфеля.

Диверсификация – распределение инвестиций по разным биржевым инструментам, не связанных друг с другом.

Распределение вложений в рамках инвестпортфеля

Инструменты в портфель подбираются согласно параметрам:

- Тип инвестстратегии. Существует два типа стратегий:

- активная. Инструменты подбираются исходя из текущей рыночной ситуации, ребалансировка производится несколько раз в год. Активные инвесторы зарабатывают и на спекулятивных сделках. В целом, активная стратегия требует много времени и наличия опыта;

- пассивная. Здесь упор делается на ETF или ПИФы, которые достаточно точно повторяют структуру индексов. Пассивная стратегия предполагает долгосрочное владение бумагами и невысокий уровень риска, поскольку потери сглаживаются последующим ростом цен.

- Приемлемый уровень риска. Мы уже приводили типы инвестиционных портфелей по уровню риска:

- консервативный, или защитный портфель. Сюда можно включить облигации, драгметаллы, дивидендные акции с высоким рейтингом;

- агрессивный портфель включает фьючерсы, акции развивающихся компаний, опционы. Возможно использование кредитного плеча. Уровень риска – высокий;

- сбалансированный, или умеренный инвестиционный портфель сочетает в себе инструменты как с высоким, так и с низким уровнем риска. Кредитное плечо не используется. Примерный состав такого портфеля – ОФЗ, дивидендные акции, корпоративные облигации, бумаги развивающихся компаний.

- Диверсификация. Это принцип, согласно которому инструменты в портфеле должны минимально коррелировать между собой. Например: 50% вашего портфеля составляют акции крупных корпораций. 20% из них – бумаги сырьевого сектора, следовательно, остальные 30% желательно вложить в другой сектор, например, высокие технологии. Диверсификация портфеля может быть нескольких типов: по уровню риска, по отраслям, странам, виду ценных бумаг и др.

Процентное распределение активов в портфеле зависит от ваших личных целей и возможностей. Чуть ниже мы приведем несколько примеров портфелей для начинающих и опытных инвесторов, а пока вспомним понятие ребалансировки.

Обзор 8 вечных портфелей

Портфель №1. Гарри Браун

- 25% — акции;

- 25% — краткосрочные облигации;

- 25% — долгосрочные облигации;

- 25% — золото;

Вариант неплохой, но содержит слишком много облигаций и золота. Доля акций в 1/4 капитала может проиграть простому копированию индекса на долгосроке.

Этот вариант показывает стабильный результат на протяжении очень долгого периода. Он больше подойдёт для людей уже старшего поколения, поскольку им важна низкая волатильность, чем возможность улучшить прибыльность.

На российском рынке есть даже готовый ETF на этот вариант инвестирования. Называется он TRUR на российский рынок, TUSD на американский и TEUR на европейский.

Портфель №2. Лежебока

На просторах интернета есть так называемый «портфель лежебоки». Напоминает первый вариант с незначительным отличием:

- 33,3% — акции;

- 33,3% — среднесрочные облигации;

- 33,3% — золото;

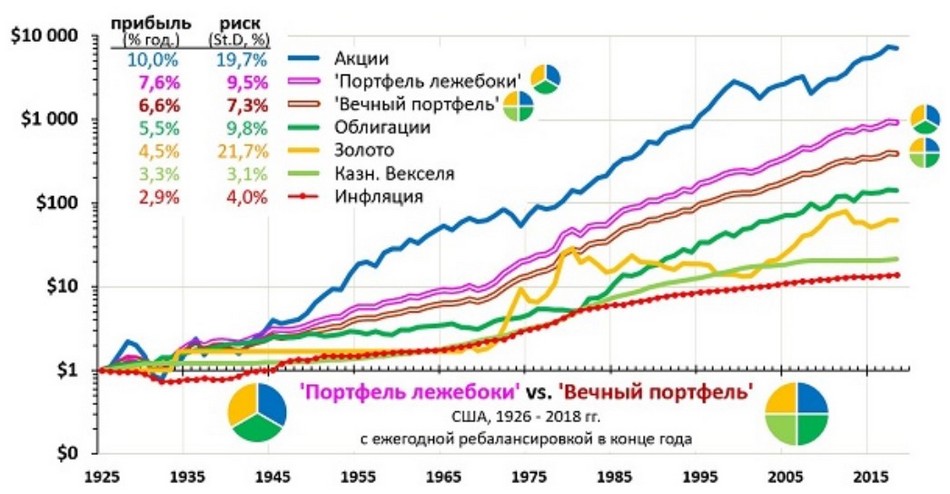

Можно сравнить эти два портфеля по доходности:

Фактически среднегодовая доходность за последние 10 лет в рублях составляет 10-12% годовых. Это не так уж и много, с учётом что рубль подешевел с 30 рублей до 73 рублей к доллару.

В этом портфеле слишком большая доля золота, что накладывает слишком сильную зависимость от этого актива. А оно довольно волатильно. Также ходят разные мнения касательно его дальнейшей стоимости.

Портфель №3. Рэй Далио

Известный инвестор Рэй Далио предлагает очень консервативный вариант вечного портфеля:

- 30,0% — акции;

- 40,0% — долгосрочные облигации;

- 15,0% — среднесрочные облигации;

- 7,50% — золото;

- 7,50% — товары (commodities): нефть, металлы, пищевые товары;

Рэй составил уникальный портфель сбалансированный по рискам. Он назвал его «всепогодным» или «всесезонным». Но в текущей ситуации 2020/2021 г. доходность по облигациям стремится к нулю, поэтому такой вариант будет не самый лучший по прибыльности. Конечно, будущего никто не знает. Возможно, что лучше было иметь околонулевую доходность, чем сидеть в минусе по акциям.

Всепогодный/всесезонный портфель Рэя Далио;

Портфель №4. Уоррен Баффет

Легендарный «оракул из Омахи» предлагает инвестировать в акции почти весь капитал.

- 90% – ETF на индекс S&P 500;

- 10% – краткосрочные государственные облигации США;

Для долгосрочного вложения этот вариант действительно оказывается самым прибыльным. Баффет держит часть денег своей компании Berkshire Hathaway в кэше, чтобы иметь возможность вложить деньги в какой-то бизнес. Периодически ему удаётся найти привлекательные компании.

Возможно, что для инвестора будет проще купить акции Berkshire Hathaway (тикер BRK.B). Они не платят дивидендов, зато всю прибыль реинвестируют в развитие компании. С 2010 г. акции немного проигрывают индексу S&P500, но это не делает их хуже. Всё же это консервативные вложения в надёжные компании.

Портфель №5. Пол Мерриман

Модель портфеля Пола Мерримана предусматривает 100% акций с широкой диверсификацией по активам, что хорошо для долгосрочного инвестирования:

- 10% – ETF на индекс S&P 500;

- 10% – акции стоимости крупной капитализации США;

- 10% – акции малых компаний США;

- 10% – акции стоимости малой капитализации США;

- 10% – REITs (фонды недвижимости) США;

- 10% – зарубежные акции крупной капитализации;

- 10% – зарубежные акции стоимости крупной капитализации;

- 10% – зарубежные акции малой капитализации;

- 10% – зарубежные акции стоимости малой капитализации;

- 10% – акции развивающихся рынков;

Портфель №6. Лиг Плюща

Простой консервативный портфель. Подойдёт для многих инвесторов:

- 35% – Акции США;

- 28% – Облигации США;

- 15% – Зарубежные акции;

- 11% – Товарные активы;

- 11% – Недвижимость;

В нём есть 11% недвижимости, небольшому инвестору эту часть можно заменить фондом REIT.

Портфель №7. Кофейни

Ещё один вариант простого портфеля от Кофейни:

- 40% – инструменты с фиксированным доходом США;

- 10% – акции крупной капитализации США;

- 10% – акции стоимости крупной капитализации США;

- 10% – акции малой капитализации США;

- 10% – акции стоимости малой капитализации США;

- 10% – зарубежные акции;

- 10% – REITs (фонды недвижимости) США;

В данном варианте 40% — это доля облигаций с защитой от инфляции. На российском рынке представлено всего два ОФЗ с таким вариантом: ОФЗ-ИН 52001 и 52002.

Портфель №8. Билла Бернстайна

Отличный вариант от Бернстайна:

- 25% – Облигации США;

- 25% – Европейские акций;

- 25% – Акций малой капитализации США;

- 25% – Акции S&P 500;

Этот вариант может посоревноваться с доходностью фондового индекса, при этом частично защищен от сильной волатильности за счёт включения 1/4 облигаций.

С чего начать инвестировать

Прежде всего вам необходим минимум теоретических знаний и четкое видение цели. Поясню это на примере. Покупая акции, вы вкладываете свои деньги в какой-то бизнес. Ваши деньги помогают этому бизнесу развиваться и получать прибыль. За это компания выплачивает вам часть этой прибыли в виде дивидендов. До того как купить ценные бумаги, вы наверняка собирали информацию о дивидендных выплатах: как часто они производятся, в каком размере и т.д. Таким образом, у вас есть определенные ожидания, что вложения в эту компанию принесут такой-то доход.

Далее, на что я собираюсь этот доход потратить? Например, я хочу уйти на пенсию в 45 лет или отправить ребенка учиться в престижный ВУЗ. Таким образом, вы сформировали два начальных пункта – решение и цель. Но этого мало, нужен еще капитал и знание основ инвестирования.

Итак, получив нужный на начальном этапе объем информации, можно приступать к формированию портфеля. Пока ваш капитал небольшой, выбирайте для инвестирования минимальный набор инструментов – один или два вида. Например, акции и облигации.

Прямые и портфельные инвестиции

Можно пройти специализированные курсы по бизнесу или же уточнить у собственных консультантов разницу между прямыми и портфельными вложениями. Да, безусловно, они имеют принципиальные различия, но общих точек соприкосновения намного больше, а именно:

- Ориентация на получение прибыли;

- Обеспечивают стабильно высокие темпы роста капитала;

- Минимизируют риски;

- Повышают ликвидность инвестиционного портфеля.

Основное отличие в том, что прямые — объемные и более длительные во времени; для удобства вложения используют торговлю на бирже. Вместе с этим прямые инвестиции даже иногда не выделяют в самостоятельное понятие, говоря о том, что портфельные, что прямые — это родственные понятия. Для внутренних инвестиций характерны прямые, а вот в случае международных — все же портфельные, занимающие до 90% всего рынка.

Прямые инвестиции

Основной аспект в том, что инвестор не может никак повлиять на конъюнктуру рынка, поэтому сталкивается с повышенными рисками. Например, купив портфельные акции в компании, которая специализируется на изготовлении столов, через месяц-второй наступил кризис. К нему привели изменения на рынке и падение потребительской способности, но вывести средства из капитала уже никак нельзя.

Вместе с этим от прямого вида вложений зависит безопасность биржевого рынка: представьте, если все инвесторы в один день выведут свою долю из капитала мебельных фабрик, то вероятность падения рынка составит 100%. С помощью прямых вложений происходит контроль над рыночной ситуацией в определенном сегменте.

При этом частные инвестиции при грамотном подходе могут обойтись без распродаж ценных бумаг, а работать в привычном режиме стабильной прибыли, если изначально сделать ставку на различные формы диверсификации.

Ценные бумаги для портфельных инвестиций

Все просто: вкладываешь деньги в бизнес – получаешь свою долю в капитале в виде ценных бумаг. Сегодня наиболее часто речь идет об:

- Акциях — до 70% всех сделок рынка связанны с ними;

- Векселях;

- Облигациях финучреждений;

- Облигациях муниципальных займов.

Последние два, будем откровенны, давно потеряли свою потенциальную аудиторию из-за низкой ликвидности и огромных проблем с бюрократией, чем успели воспользоваться венчурные инвестиции, занявшие лидирующие позиции. Мало того, что прозрачные условия, так и минимизированные риски, и огромный ассортимент сегментов для вложений — преимущество на лицо.

Ликвидность портфельных инвестиций

Начиная финансовую операцию, разумно взвесить все «за и против», реальные и потенциальные «доходы и расходы». Если вы выбираете финансовые вложения, придется немного попотеть, чтобы изучить позицию на рынке интересующей компании, оценить развитие на ближайшее время. Как правило, ставка делается на переговоры с личными консультантами, которые постоянно вникают в тонкости процесса и понимают нюансы ликвидности:

- В какой валюте буду осуществлены вливания?

- Какой средний процент прибыли обещает компания?

- Насколько важны деньги в этот момент развития для фирмы?

- Будут ли они использоваться в хозяйственной деятельности?

Плюс, за ликвидность отвечаем сама компания, которая рассчитывает на денежные вливания. Как правило, чтобы поддерживать ее на высоком уровне выбираются 2 стратегии привлечения клиентов:

- Регулярная выплата дивидендов с прибыли;

- Постепенное повышение курса ценных бумаг на бирже.

Разнообразие инструментов — козырь для тех, кто думает над стартом получения пассивной прибыли.

Инвестиционный портфель Рэя Далио («Все сезонный»)

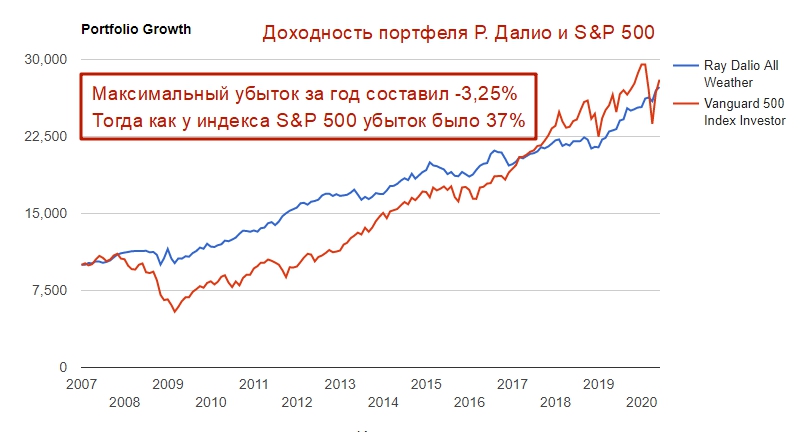

Доходность стоимости портфеля: 67% за 5 лет (S&P 500 47%)

Макс. Убыток за год: -3,25%

Макс. Просадка (drawdawn) -11,98%

Капитализация: 5 039 633 000 $

Портфелем управляет его хеджевый-фонд Bridgewater, который управляет активами на сумму более 160 млр. $. Его портфель называется «всезонным» потому что нацелен на создание прибыли в различные фазы экономического цикла. Рассмотрим, какие активы создают доходность в различные этапы цикла:

- Экономика растет (увеличение спроса). Акции развитых рынков растут, ↑ доходность облигаций развивающихся рынков растет ↑ корпоративные облигации ↑ биржевые товары ↑

- Экономика падает (падение спроса). Доходность получается за счет облигаций с защитой от инфляции (такие есть в США) ↑ и государственных облигаций ↑.

- Инфляция растет (деньги дешевеют). Облигации с защитой от инфляции растет ↑ облигации развивающихся рынков ↑ биржевые товары ↑.

- Инфляция падает (деньги дорожают). Акции развитых рынков растут ↑ государственные облигации ↑.

В результате такой инвестиционной политике его портфель имеет следующие пропорции:

- 30% в акциях

- 40% в долгосрочных облигациях

- 15% в среднесрочных облигациях

- 5% в золоте

- 5% в товарных активах (commodities), металлы, сахар, рогатый скот, нефть и тд.

Такая стратегия направлена на диверсификации между различными классами активов, чтобы максимально сгладить и снизить колебания доходности.

ТОП 10 акций из портфеля Рэя Далио

Если сравнить портфель с другими инвесторами, то в нем наблюдается большая сглаженность в весах, чем у У. Баффета, К. Айкена или Б. Гейтса, у которых более 50% доминировал какой то актив. Как видно доля золота в портфеле выросла до 11,9% – это связано с кризисом и увеличением доли защитных активов. Также можно увидеть, что есть вложения в развивающиеся рынки Бразилии (EWZ).

| Тикер | Название | Капитализация в млн. | Доля в портфеле % |

| SPY | SPDR S&P 500 ETF Trust | 918.6 | 18.2% |

| GLD | SPDR Gold Trust | 600.6 | 11.9% |

| VWO | Vanguard International Equity Index Funds – Vanguard FTSE Emerging Markets ETF | 465.5 | 9.2% |

| IVV | iShares Trust – iShares Core S&P 500 ETF | 332.0 | 6.6% |

| TLT | iShares Trust – iShares 20+ Year Treasury Bond ETF | 279.1 | 5.5% |

| LQD | iShares Trust – iShares iBoxx $ Investment Grade Corporate Bond ETF | 227.0 | 4.5% |

| EWZ | iShares, Inc. – iShares MSCI Brazil ETF | 192.6 | 3.8% |

| IAU | iShares Gold Trust | 176.0 | 3.5% |

| IEMG | iShares, Inc. – iShares Core MSCI Emerging Markets ETF | 134.6 | 2.7% |

| HYG | iShares Trust – iShares iBoxx $ High Yield Corporate Bond ETF | 115.2 | 2.3% |

Доходность портфеля за 12 лет

Сильно захеджированный портфель, приносящий доход в любые этапы экономического цикла. Портфель подходит для консерватичных инвесторов

На рисунке ниже показано абсолютное сравнение по влиянию ETF.

Экспоненциальное распределение долей активов портфеля

Составление портфеля Р. Далио из ETF

Можно составить имитированный портфель Р. Далио из ETF (торгуемые фонды). Многие ETF включают в себя множество различных видов активов и широко диверсифицированы. Ниже в таблице предложен портфель из ETF↓

| Название актива | Вес в ИП | ETF (тикер) |

| Долгосрочные облигации | 40% | TLT |

| Акции | 30% | VTI |

| Среднесрочные облигации | 15% | IEF |

| Золото | 7,5% | GLD |

| Товары | 7,5% | DBC |

Доходность портфеля составляет 170% за 12 лет, тогда как у S&P 500 было 180%. Несмотря на это риски, если бы мы вложились в портфель Р. Далио и индекс S&P 500 отличались в 5 раз! Просадка по ИП в худший год составила -3,25%, тогда как у индекса было -37%.

В периоды активного роста индекс будет приносить большую доходность, но в периоды кризиса распределение между различными классами сглаживает просадки баланса. Во время все более частых кризисов и экономической нестабильности портфель Рэя Далио себя уверенно показывает.

Виды инвестиционных портфелей

Инвесторы в зависимости от своих целей, психики и материального состояния создают различные варианты инвестиционных портфелей ценных бумаг. Их основное различие заключается в разных соотношениях риска и доходности. Каждому инвестору нужно найти компромисс между этими двумя цифрами.

В инвестициях работает простое правило:

Чем выше риск, тем выше потенциальный доход

Например, вы готовы получать с гарантией и почти нулевыми рисками по 8-9% годовых? Или может вас устроит доход в 15% годовых, но с риском в 10%. Это тонкая грань между доходностью и риском всегда вызывает множество раздумий у каждого человека. Что лучше выбрать никто в этом вопросе не подскажет. Как правило, люди выбирают среднюю доходность и небольшой риск.

В связи с этим принято различать следующие три разновидности портфелей ценных бумаг:

- Консервативный. Этот тип портфелей приносит меньше всего дохода, но зато является почти безрисковым. Доходность по нему в среднем составляет 7%..10% в зависимости от момента вложения в рынок. Он состоит исключительно из облигаций. Причём на большую половину из самых надёжных облигаций Минфина — ОФЗ и частично из корпоративных выпусков крупных компаний. В некоторых случаях возможно наличие 10-20% акций голубых фишек (в основном дивидендных).

- Умеренный (комбинированный, уравновешенный). Сочетает в себе баланс между акциями и облигациями (пропорции почти равны: 40/60, 50/50 или 60/40). Этим достигается потенциальная более высокая доходность в 15-25% годовых. Но с риском порядка 10-20%.

- Агрессивный. Состоит из акций развивающихся компаний и голубых фишек. Потенциально самый доходный вариант среди других вариантов. Можно заработать в год порядка 40%-100%. Риск возрастает до 25-50%. Если рассматривать промежуток от 3 лет, то такие портфели обычно показывают самую высокую динамику роста (если не будет экономических потрясений). Результаты по годам будут выглядеть как качели: +30%, -5%, -3%, -40%, +100%.

Мы рассмотрели популярные виды инвестиционных портфелей, состоящих исключительно из ценных бумаг. У крупных инвесторов помимо этого набора всегда есть в наличии валюты, недвижимость, товары. То есть они придерживаются максимальной диверсификации. Но надо понимать, что их капитал более 10-30 млн долларов, поэтому они могут так сильно диверсифицировать их.

Принцип формирования портфеля ценных бумаг для начинающих — руководство;

Инвесторам, у которых в наличии меньше 1 млн долларов могут вполне уверенно и спокойно торговать исключительно на фондовой бирже или же просто купить ценные бумаги и ждать. Необязательно распылять свой капитал на товары, валюты и прочее.

Есть множество и других удобных вариантов для составления портфелей. Например, можно создать портфель исключительно из зарубежных акций. Что-то вложить в ПИФы или даже группу ПИФов.

Примечание

В основе всех ПИФов и других фондов лежат инвестиционные портфели. Вы можете посмотреть их доходности, чтобы понимать, сколько можно зарабатывать и при каких стратегиях. Также интересно будет изучить историю доходности. Как правило, по годам это будет выглядеть примерно так: +20%, -6%, +60%, +6%, -8%, -6%, +40%, +30%. То есть доходность сильно скачет. Но в сумме за 8 лет получается +128% или 16% годовых в среднем. Понятно, что если вложиться только в последние два года, то средняя доходность будет выше (+35%), но предсказать момент для лучшего вложения никак нельзя. Это лишь результат везения.

иностранные, отечественные и региональные портфели ценных бумаг.

- Пополняемые (когда есть возможность доложить средства);

- Отзывные (можно только снимать);

- Постоянные (объём вложенных денежных средств не изменяется);

- Краткосрочные;

- Среднесрочные;

- Долгосрочные;

- Бессрочные;

- Фиксированными (состав активов не изменяется и не ребалансируется);

- Меняющимися (состав активов может меняться);

- Портфель роста;

- Портфель дохода;

- 50% на 50% роста и дохода;

Что такое инвестиционный портфель

Инвестиционный портфель — это совокупность различных финансовых инструментов, используемых для инвестирования средств. Под финансовыми инструментами здесь понимаются все виды ценных бумаг, депозиты, опционы, товарные договоры и иные активы (драгоценные металлы, недвижимость и т.д.), которые используются для размещения капитала с целью получения прибыли.

Активы в составе портфеля могут иметь различные сроки действия, процентные ставки, рентабельность и относиться к совершенно разным отраслям. Их объединяет то, что они являются портфельными инвестициями и находятся в руках одного инвестора.

Отличительные особенности инвестиционного портфеля:

- Инвестор может одновременно располагать и управлять разными видами инвестиционных инструментов. Их пропорциональное соотношение определяет тип портфеля.

- В любой момент инвестор может перевести все свои активы в реальные деньги, поскольку большая часть портфельных инвестиций отличается высокой ликвидностью.

- Владелец портфеля может производить перераспределение средств, отбрасывая убыточные направления и вкладывая средства в более прибыльные проекты. Таким образом можно увеличивать доходность портфеля.

- Низкий уровень риска за счет диверсификации. Использование разных активов и направлений для размещения капитала позволяет значительно снизить риски. Поскольку обесценивание актива и получение значительных убытков по нему можно компенсировать за счет получения прибыли с помощью других портфельных инвестиций.

Начинающие инвесторы часто задаются вопросом, зачем вообще нужен инвестиционный портфель, если можно просто подобрать наиболее рентабельный актив и вложить все деньги в него? Конечно, если дело выгорит, то прибыли будут хорошие, а если прогорит? Тогда про накопленный капитал можно забыть.

Всем известно, что главное правило инвестиционного рынка гласит: чем выше предполагаемая доходность проекта, тем более рискованным он является. Если рассматривать, к примеру, ОФЗ, то они достаточно надежны, но доходность по ним оставляет желать лучшего и хорошо, если перекроет инфляцию. Акции, наоборот – более прибыльный и ликвидный инструмент, но при этом на них можно прогореть, если допустить малейшую ошибку.

А если распределить капитал так, что часть его будет вложена в акции нескольких компаний, часть в ОФЗ или в облигации «голубых фишек», а другая часть в золото? В этом случае средства будут более надежно защищены. При возникновении единичной неудачи другие инструменты смогут перекрыть ее или хотя бы сохранят большую часть средств. Такой подход к распределению капитала и называется диверсификацией.

Диверсификация позволяет снизить волатильность портфеля. Поскольку резкие скачки цен по одному направлению перекрываются стабильными котировками других. Но несмотря на значительное снижение инвестиционных рисков при таком подходе, полностью исключить их невозможно. Рассмотрим наиболее распространенные:

- Допущение ошибок при расчете комиссий и налогов. Важный момент, поскольку начинающие инвесторы иногда могут неправильно посчитать налог или не учесть какой-либо важный момент. В итоге доходности по активу не будет.

- Не учитывается инфляция. Реальная стоимость денег постоянно снижается, поэтому при расчете предполагаемой доходности стоит сравнивать ее со средним процентом инфляции.

- Выбран слишком рискованный инструмент. Это могут быть акции молодых компаний, особенно, когда дело касается технологий. Предполагаемая доходность по ним бывает очень высокой, но вопрос в том, удастся ли ее получить.

- Выбран неподходящий момент для покупки актива. Когда котировки по акциям падают, многие трейдеры спешат сбагрить с рук убыточные бумаги, пусть даже сами при этом уходят в минус. Но рынок цикличен, и стоимость ценных бумаг постоянно скачет. Приобретая акции, которые находятся на дне (конечно, если предварительно оценить перспективы роста), инвестор имеет больше шансов заработать, чем когда он покупает акции, которые находятся на пике. А секрет в том, что подняться до набранной ранее высоты проще, чем пробить потолок.

Как бы то ни было, полностью исключить риски не удастся. Но если грамотно сформировать инвестиционный портфель, их можно значительно минимизировать.

Каждый инвестор составляет портфель исходя из своего опыта, предпочтений и характера. Спокойные люди, не склонные к различным авантюрам, предпочитают использовать более надежные проекты. В то время как активные и предприимчивые инвесторы выбирают более «живые» и рискованные направления. Рассмотрим же, из чего можно составить инвестиционный портфель.

Как правильно составить инвестиционный портфель новичку

Самое первое, на что следует обратить внимание, – активы, в которые вы вкладываете деньги, должны обладать максимальной ликвидностью. То есть, если вы захотите их продать – сможете сделать это легко

Ознакомьтесь с листингом Московской и Санкт-Петербургской фондовых бирж. Если вы хотите вложиться в иностранные бумаги – изучите их котировки за последние пару лет на мировых биржах. Также следует тщательно подойти к выбору брокера. Ознакомьтесь с базовыми условиями (порог входа, комиссия, налогообложение).

Теперь разберем по пунктам более подробно, как правильно составить инвестиционный портфель новичку.

Определитесь с суммой

Как я уже говорила, инвестировать следует начинать с небольших сумм. Но если у вас образовалась достаточно крупная сумма и вы готовы ею рискнуть – почему бы и нет.

Далее, примерно сформулируйте доходность, которую вы хотите получать от портфеля. После этого переходим к следующему этапу.

Анализ целей, ограничений инвестора и горизонта инвестирования

Предположим, ваша цель – накопить один миллион рублей. На данный момент у вас есть только 100 тысяч руб. Какова вероятность накопить миллион за год? Правильно, скорее всего нулевая. Про сверхприбыль от криптовалют мы не говорим, поэтому цель должна быть достижима.

Итак, начальный капитал – 100000 руб., а цель – миллион. Отсюда вытекают понятия ограничений инвестора и горизонта вложений.

Предположим, мы хотим получить миллион через пять лет. Реально ли это? Все зависит от того, как вы сформируете инвестиционный портфель. Надо понимать, что высокая доходность предполагает и высокий риск. Таким образом, горизонт инвестирования следует увеличить, если вы хотите этот риск снизить. Кроме того, в портфеле должны присутствовать защитные активы, которые не дают высокой доходности. Они нужны на случай неблагоприятных обстоятельств, например, периодов экономической рецессии.

Но, возвращаясь к цели, следует определить и нижнюю планку доходности портфеля. Как минимум она должна быть выше инфляции и ставок по банковским депозитам.

Степень риска

Уровень риска выше среднего присущ спекулятивным инвестиционным стратегиям, а также некоторым инструментам, в частности, фьючерсам и акциям отдельных компаний. Такие активы необходимо «уравновешивать» консервативными инструментами. Доля последних в структуре инвестиционного портфеля определяется вашей личной стратегией и устойчивостью к риску.

Основы риск-менеджмента следующие:

- диверсификация рисков;

- следование выбранной стратегии;

- анализ инструментов, в которые вы вкладываете средства.

Следует еще добавить, что риск значительно увеличивается при торговле с кредитным плечом.

Структура портфеля

Какова будет структура вашего портфеля – зависит от целей, ожиданий, горизонта инвестиций, а также возраста инвестора. Чем ближе к пенсии, тем выше должна быть доля консервативных инструментов. А в молодом возрасте, пока у вас есть заработок, можно вкладывать и в ценные бумаги развивающихся компаний.

Вы можете посоветоваться со своим брокером, как правильно собрать инвестиционный портфель. Приведем лишь небольшую классификацию активов по уровням риска:

| Наименование актива | Уровень риска |

|---|---|

| Фьючерсы | Высокий |

| Опционы | |

| Акции | |

| Корпоративные облигации | Средний |

| Драгметаллы | |

| Гособлигации | Низкий |

| Банковские депозиты |