Как уменьшить налог на прибыль при осно?

Содержание:

- Амортизируемое имущество

- Обоснование для снижения налога на прибыль

- Увеличить расходы или снизить расходы

- Инструкция расчета налога на прибыль

- Особенности оптимизации для юридических лиц

- Налог на прибыль Расчет

- Примеры уменьшения УСН на взносы

- Законный подход

- ОСНО

- Общие рекомендации по уменьшению налогов ООО

- УСН

Амортизируемое имущество

Признание НМА амортизируемым имуществом

Определение амортизируемого имущества дано в НК РФ. Таковым в целях применения гл. 25 НК РФ признаются имущество, результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, которые находятся у налогоплательщика на праве собственности (если иное не предусмотрено указанной главой), используются им для извлечения дохода и стоимость которых погашается путем начисления амортизации. Амортизируемым имуществом является имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 100 000 руб.

Как видим, в последнем предложении СПИ более 12 месяцев и стоимостный порог в 100 000 руб. четко обозначены только для имущества. С 01.01.2020 эта норма будет изложена в новой редакции и данные показатели будут применяться к результатам интеллектуальной деятельности и иным объектам интеллектуальной собственности.

Вот как это будет выглядеть. Амортизируемым имуществом признаются имущество, результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 100000 рублей.

Основные средства, исключаемые из состава амортизируемого имущества

Перечень ОС, исключаемых из состава амортизируемого имущества, дан в НК РФ.

С 01.01.2020 в него будут внесены следующие изменения.

Во-первых, признается утратившим силу абз. 2. С указанной даты из состава амортизируемого имущества не будут исключаться основные средства, переданные (полученные) по договорам в безвозмездное пользование.

Соответствующие изменения внесены и в другие нормы. Так, упоминание об ОС, переданных (полученных) по договорам в безвозмездное пользование, исключено из НК РФ, где устанавливался порядок начисления амортизации при прекращении договора безвозмездного пользования и возврате объектов амортизируемого имущества налогоплательщику.

То есть по основным средствам, переданным (полученным) по договорам в безвозмездное пользование, амортизация начисляется, но в расходах для целей налогообложения не учитывается. Основание – п. 16.1, который с нового года появится в ст. 270 НК РФ.

Исчезнет упоминание об ОС, переданных (полученных) по договорам в безвозмездное пользование, и из НК РФ, который будет изложен в следующей редакции: по ОС, переведенным по решению руководства организации на консервацию продолжительностью свыше трех месяцев, а также по ОС, находящимся по решению руководства организации на реконструкции (модернизации) свыше 12 месяцев, начиная с 1-го числа месяца, следующего за месяцем, в котором указанные ОС были переведены на консервацию или с которого они находятся на реконструкции (модернизации), начисление амортизации не производится.

При расконсервации, завершении реконструкции (модернизации) объекта ОС амортизация по нему начисляется с 1-го числа месяца, следующего за месяцем, в котором произошла расконсервация ОС или завершилась его реконструкция (модернизация).

Во-вторых, внесены изменения в последний абзац, где говорится, что при расконсервации объекта основных средств амортизация по нему начисляется в порядке, действовавшем до момента его консервации. С 01.01.2020 из этого абзаца будет исключено положение о том, что срок полезного использования продлевается на период нахождения объекта основных средств на консервации.

Изменение метода начисления амортизации

Согласно действующей редакции НК РФ налогоплательщик вправе переходить с нелинейного на линейный метод начисления амортизации не чаще одного раза в пять лет.

Данная формулировка позволяла прочесть ее таким образом, что переход с нелинейного метода на линейный ограничен пятилетним сроком, а обратный переход (с линейного метода на нелинейный) можно проводить хоть через год, например, так:

|

Начало налогового периода |

Переход с одного метода на другой |

|

01.01.2014 |

С линейного на нелинейный |

|

01.01.2015 |

С нелинейного на линейный |

|

01.01.2016 |

С линейного на нелинейный |

|

Не ранее 01.01.2020 |

С нелинейного на линейный |

С 01.01.2020 эта норма будет гласить, что налогоплательщик вправе менять метод начисления амортизации не чаще одного раза в пять лет.

Обоснование для снижения налога на прибыль

Мало кто знает, но на структуру и величину налоговой базы можно оказывать влияние с помощью специального планирования. Согласно Конституции России, каждый гражданин РФ, официально получающий денежные средства, должен оплачивать сборы и различные налоги. При этом любой человек может применять различные законные способы для максимально возможного уменьшения своих налоговых обязательств. Налоговое планирование отличается от многих вариантов уменьшения платежей тем, что фирма исправно платит налоги, а также имеет экономические обоснования для снижения размера взноса.

Налоговое планирование базируется на следующих моментах:

- использование трансферных цен;

- возможность отсрочки при уплате налогов;

- применение выгодных способов исчисления налогов;

- использование в рамках компании льготных режимов налогообложения;

- рациональная эксплуатация законодательства о сборах и налогах;

- выбор способа налогообложения;

- применение оффшорных зон;

- заключение «грамотных» договоров;

- замена и разделение отношение после заключения сделки.

Увеличить расходы или снизить расходы

Всевозможные способы расчета прибыли, которая облагается налогом, позволяют снизить размер налогового взноса в этом направлении. Давно известно, что прибыль – это разница между расходами и доходами. Этого говорит о том, что уменьшить налог на прибыль можно двумя способами: увеличить расходы или снизить доходы. Для большинства небольших предприятий или компаний второй вариант с уменьшением доходной части бизнеса кажется более привлекательным и простым. Здесь в ход начинают идти изобретательность и находчивость: не учитывается проданный товар, стирается память кассового аппарата или не оприходуется наличная прибыль. Разумеется, что такая «сообразительность» предпринимателя увеличивает его шансы на знакомство с правоохранительными органами.

Если говорить об увеличении расходов, то, как и в предыдущем случае, здесь впору применить фантазию и сэкономить на уплате налогов вполне законным способом.

Первый вариант предполагает превращение капитальных расходов в текущие. На сегодняшний день существует больше количество компаний, которые занимаются переделкой зданий или помещений, и если в документах указать эту деятельность как капитальный ремонт, то налоговые ставки значительно уменьшаются. Это связано с тем, что в подобном случае расходы компании будут сопоставимы с расходами конкретного периода. Ко всему прочему, деньги, потраченные на ремонт помещения, приписываются самому объекту реставрации, и в будущем при расчете налога на прибыль будут учитываться равными частями на протяжении всего срока службы здания (от 30 лет). В таком случае имеет смысл уменьшить налог в самом начале ремонтного процесса. Так же стоит отметить, что затраченные средства будут входить в актив организации, что в некоторой степени увеличит показатели по налогу на имущество.

Третий вариант, с помощью которого можно достичь подобного результата, – покупка фондов, применяя вместо договора купли-продажи лизинговую сделку. Лизинговые платежи имеют много общего с арендной платой, и также включаются в список расходов сразу после их осуществления. Приобретая оборудование или недвижимость традиционным методом, придется переносить понесенные расходы с помощью амортизации, что является очень невыгодно.

Следует заметить, что все вышеуказанные способы следует применять только в некоторых способах, а не для замены фактов или документации.

Инструкция расчета налога на прибыль

Актуальная пошаговая инструкция, как посчитать налог на прибыль в 2021 году:

Посмотрим расчет налога на прибыль организаций по формуле с таблицами, основанный на этих данных:

| Доходы | 4 500 000 рублей |

| Расходы | 2 700 000 рублей |

| Прибыль | 1 800 000 рублей |

Взнос уплачивается с суммы 1 800 000. Смотрите далее, как найти налог на прибыль, на примере.

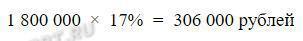

Если региональная ставка в вашей местности основная и равна 18%, то по итогам года вы заплатите следующие суммы.

В местный бюджет:

В федеральный бюджет:

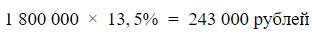

Если в регионе применяется пониженная ставка 13,5%, то расчет следующий.

В местный бюджет:

В федеральный:

На примере видно, что сумма поступления в федеральный бюджет не меняется — 3% дохода попадают туда.

Особенности оптимизации для юридических лиц

Юрлица, выбирая определенный способ оптимизации налогового сбора на прибыль, должны учитывать следующие принципы:

- легальность;

- осознание последствий, которые могут наступить при применении незаконных способов;

- владение актуальными данными, связанными с судебной практикой по этому вопросу;

- выполнение полного анализа положения по расчету налогового сбора, проведение налогового планирования по итогам данного анализа.

Физлица вправе применять несколько законных способов оптимизации. Однако обычно им нужно доказывать, что применение того или иного метода обосновано.

Допускается использование таких способов:

- Уменьшение налоговой нагрузки на фирму.

- Использование налоговых вычетов в связи с расходами на образование, медицину, недвижимое имущество. Размер обычных вычетов ограничен, соответственно, применять их бесконечно невозможно.

- Налогоплательщики, имеющие стабильный большой доход, могут аннулировать трудовой контракт с нанимателем, пройти регистрацию в качестве индивидуального предпринимателя (ИП) и начать сотрудничать с бывшим нанимателем на других условиях. Это обеспечит экономию на оплате налоговых сборов, так как будет применяться упрощенка.

- Перевод части заработной платы в качестве матпомощи. В законодательной базе предусмотрена возможность применения данного метода, необходимо лишь соблюдать месячный лимит.

Наиболее распространенным считается способ налогового планирования (НП). Он прост в применении, результативен. Налоговики не запрещают использовать его, потому что он на 100 процентов легален.

В НП включены:

- отсрочки по платежам;

- выбор и использование лучшего режима налогообложения;

- исследование и использование аспектов, способствующих заключению соглашений на условиях, которые оптимальны для плательщика налогов;

- задействование льгот по уплате налогов;

- сотрудничество с предприятиями, находящимися на льготном режиме налогообложения;

- задействование офшоров;

- разработка учетной политики, позволяющей использовать выгодные схемы подсчета налоговых платежей.

Внимание! Выбирая, как реализовывать НП, бизнесмен должен учитывать свои финансовые возможности

Налог на прибыль Расчет

При расчете налога на прибыль, необходимо точно знать, какие доходы и расходы можно признать в данном периоде, а какие нет. Существует два метода для определения дат, на которые признаются расходы и доходы для целей налогообложения. (ст. 271-273 НК РФ)

Метод начисления.

При данном методе налогового учета доходы (расходы) признаются в отчетном (налоговом) периоде, в котором они имели место (к которому они относятся). Дата признания доходов и расходов не зависит от даты фактического поступления средств (фактической оплаты расходов).

Порядок признания доходов:

- доходы признаются в том отчетном периоде, в котором они имели место, независимо от фактического поступления денежных средств, иного имущества и имущественных прав;

- в том случае когда связь между доходами и расходами не может быть определена четко или определяется косвенным путем, доходы распределяются налогоплательщиком самостоятельно, с учетом принципа равномерности;

- для доходов от реализации датой получения дохода признается дата реализации товаров (работ, услуг, имущественных прав) независимо от фактического поступления денежных средств.

Для внереализационных доходов датой получения дохода признается:

- дата подписания сторонами акта приема-передачи имущества (приемки-сдачи работ, услуг);

- дата поступления денежных средств на расчетный счет (в кассу) организации.

Порядок признания расходов:

Расходы признаются в том отчетном периоде, в котором эти расходы возникают исходя из условий сделок. В том случае, когда сделка не содержит таких условий и связь между доходами и расходами не может быть определена четко или определяется косвенным путем, расходы распределяются налогоплательщиком самостоятельно.

Датой осуществления материальных расходов признается:

- дата передачи в производство сырья и материалов;

- дата подписания акта приемки-передачи услуг (работ) производственного характера и т.д.

Датой осуществления внереализационных и прочих расходов признается:

- дата начисления налогов (сборов) — для расходов в виде сумм налогов;

- дата расчетов в соответствии с условиями договоров или дата предъявления налогоплательщику документов.

Кассовый метод.

При применении данного метода ведения налогового учета доходы и расходы признаются по дате фактического поступления средств — фактической оплаты расходов.

Порядок определения доходов и расходов

- датой получения дохода является день поступления денежных средств на счет в банк или в кассу организации, поступления иного имущества (работ, услуг) и имущественных прав, а также погашение задолженности перед налогоплательщиком иным способом;

- расходами признаются затраты после их фактической оплаты. Оплатой товара (работ, услуг и т.д) признается прекращение встречного обязательства приобретателем указанных товаров (работ, услуг) и имущественных прав, непосредственно связаное с поставкой этих товаров (выполнением работ, оказанием услуг, передачей имущественных прав).

Необходимо выбрать единый метод налогового учета для доходов и расходов организациии.

Организации имеют право на определение даты получения дохода (расхода) кассовым методом, если в среднем за предыдущие 4 квартала сумма выручки от реализации без учета НДС не превысила 1 млн. рублей за каждый квартал.

Налог на прибыль Порядок расчета

Для того, чтобы рассчитать за налоговый период налог на прибыль, необходимо определить налоговую базу (то есть прибыль, подлежащую налогообложению) и умножить её на соответствующую налоговую ставку.

Размер налога = Ставка налога * Налоговая база

В соответствии со ст. 315 НК РФ, расчет налоговой базы должен содержать:

- период, за который определяется налоговая база;

- сумму доходов от реализации, полученных в отчетном (налоговом) периоде;

- сумму расходов, произведенных в отчетном (налоговом) периоде, уменьшающих сумму доходов от реализации;

- прибыль (убыток) от реализации;

- сумму внереализационных доходов;

- прибыль (убыток) от внереализационных операций;

- итоговую налоговую базу за отчетный (налоговый) период;

- для определения суммы прибыли, подлежащей налогообложению, из налоговой базы исключается сумма убытка, подлежащая переносу.

По прибыли, попадающей под разные ставки, базы определяются отдельно.

Основная ставка

20%

2% — в федеральный бюджет

18% — в бюджет субъекта РФ. Законодательные органы субъектов РФ могут понижать налог на прибыль для отдельных категорий налогоплательщиков, но не более чем до 13,5%.

Налоговым кодексом РФ установлены, кроме основной, еще и специальные ставки на прибыль.

Примеры уменьшения УСН на взносы

Порядок уменьшения УСН на сумму страховых взносов в 2021 году зависит от объекта налогообложения и наличия работников.

Обратите внимание: для простоты в примерах приводятся расчеты с годовой суммой налога, без разбивки на авансовые платежи. Но общая сумма налоговых платежей будет той же самой

Пример 1. Уменьшение налога для ИП на УСН Доходы без работников

Это как раз тот случай, когда на вопрос, можно ли уменьшить налог на страховые взносы за себя до нуля, ответ будет положительным. Дело в том, что НК РФ позволяет ИП без работников учитывать все перечисленные взносы и снижать налог без ограничений.

Предположим, предприниматель заработал в 2021 году 650 000 рублей. Исчисленный налог по ставке 6% составит 39 000 рублей. Теперь посчитаем, сколько взносов за себя должен заплатить ИП при таких доходах:

фиксированная сумма — 40 874 рубля;

дополнительный взнос – (650 000 – 300 000) * 1% = 3 500 рублей.

Общая сумма взносов в размере 44 374 рубля была перечислена в течение 2021 года, поэтому исчисленный налог уменьшается полностью (39 000 – 39 738) < 0.

Но если доходов получено больше, часть налога УСН предпринимателю без работников придется заплатить. Например, при доходе в 1,2 млн рублей исчисленный налог составит 72 000 рублей, а взносы с такого дохода – 49 874 рубля. Уменьшить налог можно только до (72 000 – 49 874) = 22 126 рублей.

Пример 2. Уменьшение налога УСН на сумму страховых взносов для ИП с работниками

Для работодателей на УСН Доходы Налоговый кодекс устанавливает ограничение: налог может быть уменьшен на сумму взносов, но не более, чем на 50%.

Об этом говорится в п. 3.1 статьи 346.21 НК РФ: «При этом налогоплательщики, за исключением налогоплательщиков, указанных в абзаце шестом настоящего пункта, вправе уменьшить сумму налога (авансовых платежей по налогу) на сумму указанных в настоящем пункте расходов не более чем на 50 процентов». Исключением в данном случае являются предприниматели без работников.

Предположим, что у ИП из примера выше есть работник. В этом случае можно уменьшить налог УСН на взносы, перечисленные не только за себя, но и за работника.

Считаем:

- годовой доход – 1,2 млн рублей;

- исчисленный налог – 72 000 рублей;

- взносы ИП за себя – 49 874 рубля;

- взносы за работника – 90 000 рублей.

Как видим, общая сумма взносов составляет уже 139 874 рубля, однако учесть их полностью нельзя. Исчисленный налог может быть снижен только до половины (72 000/2), т.е. заплатить надо 36 000 рублей.

Аналогичным образом происходит уменьшение налога УСН на сумму страховых взносов для ООО, потому что организации автоматически признаются работодателями.

Пример 3. Уменьшение УСН на страховые взносы на объекте «Доходы минус расходы»

Теперь разберемся с расчетом для ИП УСН Доходы минус расходы. Уменьшение УСН на страховые взносы здесь происходит по другим правилам, чем на объекте «Доходы». На этом варианте упрощенки уменьшаем на взносы не исчисленный налог, а налоговую базу. При этом наличие или отсутствие работников не имеет значения, главное – сколько взносов было перечислено.

Возьмем для расчета такие показатели ИП:

- доходы за год – 2,4 млн рублей;

- расходы за год (без учета взносов) – 1,8 млн рублей.

С 2020 года при расчете страховых взносов за себя на УСН Доходы минус расходы базой для начисления является разница между доходами и расходами.

В нашем примере это будет:

- фиксированная сумма — 40 874 рубля;

- дополнительный взнос – (2 400 000 – 1 800 000 – 300 000) * 1%) = 3 000 рублей.

Считаем налоговую базу при таких данных: 2 400 000 – (1 800 000 + 40 874 + 3 000) = 556 126 рублей. Налог по ставке 15% составит 82 969 рублей. А если бы уменьшить УСН на страховые взносы не разрешали, то налоговая база была бы равна 600 000 рублей, налог к уплате – 90 000 рублей.

Законный подход

Законодательство предлагает целый набор инструментов для налоговой оптимизации — спецрежимы, льготы, нулевые ставки и адресные преференции. Например, компании малого и среднего бизнеса могут перейти на упрощённую систему. Это позволит им не уплачивать НДС, а налог со своих доходов платить по сниженным ставкам. Однако крупные организации и многие субъекты среднего бизнеса не могут применять льготные режимы. Перед ними встаёт вопрос — как уменьшить налог на прибыль при ОСНО.

Налогом облагается разница между полученными доходами и расходами, которые понесены в ходе деятельности. В Налоговом кодексе строго оговорено, что относится к доходам и расходам для целей расчёта налога на прибыль. Какая-либо самодеятельность здесь недопустима — это прямое нарушение закона.

Нельзя говорить о способах снижения налога на прибыль, не затрагивая тему серой и черной оптимизации. Самая явная незаконная практика — приписать затраты, которых не было, или завысить размер понесённых расходов. Налоговая служба ведет активную и весьма успешную борьбу с такими нарушениями. Поэтому ни в коем случае не стоит прибегать к этой схеме «оптимизации», равно как и к иным незаконным способам. Далее мы рассмотрим только легальные методы.

ОСНО

Минимизировать сумму налоговых отчислений можно:

Посредством уменьшения налога на прибыль

В этом случае в налоговом учете важно указывать все затраты на осуществление бизнес-деятельности. Это может быть оплата обучения сотрудников (только при наличии трудового договора), услуг маркетолога, расходы по использованию товарного знака и т

д. Но каждая позиция должна быть подтверждена документами, оформленными в соответствии и требованиями профильного законодательства

Важно, чтобы расходы были экономически обоснованными, иначе это привлечет внимание налоговой службы и может стать основанием для проведения проверки.

За счет НДС. Сумма этого налога будет принята к вычету только при условии, что материалы или товары компания закупила у продавца, который является плательщиком НДС.

Путем уменьшения суммы налога на имущество

Размер такого фискального платежа напрямую зависит от стоимости основных фондов. Но по мере того, как они изнашиваются, сумма налоговых отчислений должна уменьшаться. С этой целью важно правильно и своевременно рассчитывать амортизацию фондов. Определенные проблемы могут возникнуть у предприятия, которое оперирует кадастровой стоимостью. Такой показатель более «устойчивый», но даже его значение можно оспорить в судебном порядке, ссылаясь на необъективную государственную оценку.

Общие рекомендации по уменьшению налогов ООО

Независимо от того, на какой системе налогообложения находится предприятие, для уменьшения фискальных платежей стоит следовать таким рекомендациям:

Разработка взвешенной учетной политики

При этом должна приниматься во внимание специфика бизнес-деятельности. Только при таком условии потребители бухгалтерской информации будут получать объективное представление о финансовом положении дел на предприятии

Если при разработке учетной политики не будут допущены ошибки, можно снизить налоговую базу и фискальные отчисления.

Снижение вероятности проведения проверки ФНС. В большинстве случаев визит сотрудников налоговой службы оборачивается для предприятия штрафами или начислением налогов

Чтобы избежать подобной ситуации, важно своевременно подавать отчеты и платить все обязательные платежи. Как правило, нарушение сроков – это прямая предпосылка для проведения проверки.

Тщательное формирование базы первичной документации

ООО не всегда уделяют внимание сбору и хранению таких материалов. Но если совершенная сделка не была подтверждена соответствующей документацией, то налоговая база существенно увеличивается, что явно не в интересах предприятия. В этом случае сумма отчисления будет на порядок больше, что влияет на доходную часть бюджета ООО.

Выбор добросовестных контрагентов. Сотрудничество с полулегальной компанией может обернуться не только репутационными потерями. Если, в соответствии с требованиями законодательства, ООО должна вести систему учета расходов, то ей лучше сотрудничать только с добросовестными и легальными партнерами. В противном случае налоговая инспекция не разрешит предприятию учесть расходы по совершенной сделке с «сомнительным» партнером, что поспособствует увеличению суммы налоговых отчислений. Это актуально даже в том случае, если сотрудничество с контрагентом было реальным и экономически обоснованным.

Своевременная подача отчетности и оплата фискальных платежей. Несмотря на то, что это не поможет снизить суммы отчислений, только при соблюдении такого правила ООО сможет избежать дополнительных расходов и санкций со стороны налоговой инспекции.

УСН

При УСН добиться уменьшения налоговых платежей можно преимущественно за счет страховых взносов. В этом случае ООО придется следовать таким правилам:

- Максимальная сумма, на которую можно уменьшить фискальный платеж – 50% от первоначального значения.

- Предприятие может уменьшить сумму налога на сумму ранее уплаченных страховых взносов (на медицинское, пенсионное, социальное страхование, за сотрудников на ДМС, больничные и т. д.). Воспользоваться такой возможностью предприятие может даже в том случае, если оно сменило объект налогообложения (например, с системы «за вычетом расходов» перешло на «доходы»).