Кбк для уплаты страховых взносов за работников

Содержание:

- КБК по налогам для ИП в 2021 году

- Коды бюджетной классификации (КБК) — Транспортный налог

- КБК по страховым взносам для ИП

- КБК — фиксированный платеж в Пенсионный фонд за 2021 — 2021 годы для ИП за себя (новые реквизиты)

- Куда платить в 2021 году

- Порядок уплаты фиксированных взносов в ПФР индивидуальным предпринимателем

- Взносы на пенсионное и медицинское страхование в 2021 году

- Какие КБК установлены на 2021 — 2021 годы для взносов в ФФОМС (пени, штрафы)

- Сроки уплаты страховых взносов

- Кбк фсс 2021 травматизм, от несчастных случаев, нс и пз, пени

- Расшифровка КБК 18210202140061200160

- Подводя итоги о применении этих КБК

КБК по налогам для ИП в 2021 году

При исполнении налоговых обязательств, составляя платежное поручение, индивидуальный предприниматель обязан отобразить правильный КБК. В противном случае средства поступят не по назначению.

Во всех случаях, если ИП выступает для своего сотрудника в качестве налогового агента, указывается КБК 18210102010011000110.

Если бизнесмен платит подоходный налог за себя, то следует использовать 18210102020 011000110.

Для уплаты суммы НДС, ИП, которые применяют общую систему налогообложения, следует применить КБК 182 0301000011000110.

Предприниматель, выбравший УСН, обязан вносить налог по доходам. В таком случае КБК напрямую зависит от выбранного бизнесмена вида налогообложения:

- Если налогоплательщик уплачивает УСН с совокупных доходов, то используют 18210501011011000110.

- Для формы налогообложения «поступления мину затраты» применяется 18210501021011000110.

Предприниматели, использующие патентную систему налогообложения, также обязаны вносить плату в бюджеты РФ.

|

№ п.п. |

Бюджет РФ | КБК |

| 1 | Городской округ | 18210504010021000110 |

| 2 | Район (муниципальный) | 18210504020021000110 |

| 3 | Город (федеральное значение) | 18210504030021000110 |

| 4 | Городской округ (внутригородское деление) | 18210504040021000110 |

| 5 | Район (внутри города) | 18210504050021000110 |

| 6 | Муниципальный округ |

18210504060021000110 |

А в случае уплаты единого сельскохозяйственного налога, необходимо использовать КБК обозначенный 1821050301001 1000 110.

Коды бюджетной классификации (КБК) — Транспортный налог

| Наименование платежа | КБК |

| Налог на прибыль, который начисляют в федеральный бюджет (кроме консолидированных групп налогоплательщиков) | 182 1 0100 110 |

| Налог на прибыль, который начисляют в бюджеты субъектов РФ (кроме консолидированных групп налогоплательщиков) | 182 1 0100 110 |

| Налог на прибыль, который начисляют в федеральный бюджет (для консолидированных групп налогоплательщиков) | 182 1 0100 110 |

| Налог на прибыль, который начисляют в бюджеты субъектов РФ (для консолидированных групп налогоплательщиков) | 182 1 0100 110 |

| НДС, кроме импортного | 182 1 0300 110 |

| Налог на имущество, не входящее в Единую систему газоснабжения | 182 1 0600 110 |

| Налог на имущество, входящее в Единую систему газоснабжения | 182 1 0600 110 |

| Налог по упрощенке с объектом «доходы» | 182 1 0500 110 |

| Налог по упрощенке с объектом «доходы минус расходы», в том числе минимальный налог | 182 1 0500 110 |

| ЕНВД | 182 1 0500 110 |

| ЕСХН | 182 1 0500 110 |

| НДФЛ для налогового агента | 182 1 0100 110 |

| Транспортный налог | 182 1 0600 110 |

| Земельный налог с участков Москвы, Санкт-Петербурга, Севастополя | 182 1 0600 110 |

Коды бюджетной классификации КБК на 2021 год утверждены приказом Минфина России от 08.06.2020 № 99н. Эти коды нужно указывать в платежных поручениях при уплате пеней по налогам в 2021 году.

| Наименование платежа | КБК |

| Налог на прибыль, который начисляют в федеральный бюджет (кроме консолидированных групп налогоплательщиков) | 182 1 0100 110 |

| Налог на прибыль, который начисляют в бюджеты субъектов РФ (кроме консолидированных групп налогоплательщиков) | 182 1 0100 110 |

| Налог на прибыль, который начисляют в федеральный бюджет (для консолидированных групп налогоплательщиков) | 182 1 0100 110 |

| Налог на прибыль, который начисляют в бюджеты субъектов РФ (для консолидированных групп налогоплательщиков) | 182 1 0100 110 |

| НДС | 182 1 0300 110 |

| Налог на имущество, не входящее в Единую систему газоснабжения | 182 1 0600 110 |

| Налог на имущество, входящее в Единую систему газоснабжения | 182 1 0600 110 |

| Налог по упрощенке с объектом «доходы» | 182 1 0500 110 |

| Налог по упрощенке с объектом «доходы минус расходы» | 182 1 0500 110 |

| ЕНВД | 182 1 0500 110 |

| ЕСХН | 182 1 0500 110 |

| НДФЛ для налогового агента | 182 1 0100 110 |

| Транспортный налог | 182 1 0600 110 |

| Земельный налог с участков Москвы, Санкт-Петербурга, Севастополя | 182 1 0600 110 |

КБК на 2021 год утверждены приказом Минфин России от 08.06.2020 № 99н. Эти коды нужно указывать в платежных поручениях при оплате штрафов по налогам в 2021 году.

| Наименование платежа | КБК |

| Налог на прибыль, который начисляют в федеральный бюджет (кроме консолидированных групп налогоплательщиков) | 182 1 0100 110 |

| Налог на прибыль, который начисляют в бюджеты субъектов РФ (кроме консолидированных групп налогоплательщиков) | 182 1 0100 110 |

| Налог на прибыль, который начисляют в федеральный бюджет (для консолидированных групп налогоплательщиков) | 182 1 0100 110 |

| Налог на прибыль, который начисляют в бюджеты субъектов РФ (для консолидированных групп налогоплательщиков) | 182 1 0100 110 |

| НДС | 182 1 0300 110 |

| Налог на имущество, не входящее в Единую систему газоснабжения | 182 1 0600 110 |

| Налог на имущество, входящеее в Единую систему газоснабжения | 182 1 0600 110 |

| Налог по упрощенке с объектом «доходы» | 182 1 0500 110 |

| Налог по упрощенке с объектом «доходы минус расходы» | 182 1 0500 110 |

| ЕНВД | 182 1 0500 110 |

| ЕСХН | 182 1 0500 110 |

| НДФЛ для налогового агента | 182 1 0100 110 |

| Транспортный налог | 182 1 0600 110 |

| Земельный налог с участков Москвы, Санкт-Петербурга, Севастополя | 182 1 0600 110 |

Минфин России утвердил новые коды бюджетной классификации для платежных поручений на страховые отчисления приказом от 08.06.2020 № 99н.

| Наименование платежа | КБК |

| Пенсионные взносы по основным и пониженным тарифам | 182 1 0210 160 |

| Пенсионные взносы по доптарифу, не зависящему от спецоценки (список 1) | 182 1 0210 160 |

| Пенсионные взносы по доптарифу, зависящему от спецоценки (список 1) | 182 1 0220 160 |

| Пенсионные взносы по доптарифу, не зависящему от спецоценки (список 2) | 182 1 0210 160 |

| Пенсионные взносы по доптарифу, зависящему от спецоценки (список 2) | 182 1 0220 160 |

| Медицинские взносы | 182 1 0213 160 |

| Социальные взносы | 182 1 0210 160 |

| Взносы на травматизм | 393 1 0200 160 |

| Наименование платежа | КБК |

| Пенсионные взносы по основным и пониженным тарифам | 182 1 0210 160 |

| Пенсионные взносы по доптарифу, не зависящему от спецоценки (список 1) | 182 1 0210 160 |

| Пенсионные взносы по доптарифу, зависящему от спецоценки (список 1) | 182 1 0200 160 |

| Пенсионные взносы по доптарифу, не зависящему от спецоценки (список 2) | 182 1 0210 160 |

| Пенсионные взносы по доптарифу, зависящему от спецоценки (список 2) | 182 1 0200 160 |

| Медицинские взносы | 182 1 0213 160 |

| Социальные взносы | 182 1 0210 160 |

| Взносы на травматизм | 393 1 0200 160 |

КБК по страховым взносам для ИП

Для индивидуальных предпринимателей Минтрудом РФ разработаны специальные КБК, которые указываются при совершении платежей в бюджеты РФ разных уровней.

Каждый предприниматель обязан уплачивать взносы. Только для ИП с работниками и без предусмотрены разные тарифы. Именно поэтому, КБК напрямую зависит, имеет ли частный бизнесмен в своем штате наемников или нет.

КБК по страховым взносам за ИП без работников

Предприниматели, которые не имеют наемных работников, обязаны уплачивать страховые взносы за себя. Сумма платежей устанавливается соответствующими НПА, принятыми Правительством РФ. В таком случае объем вносимых средств одинаков для всех ИП без сотрудников и может быть изменен только в случае утверждения нового Постановления ПП РФ.

| Вид платежа | КБК | Дополнительный код |

| На пенсионное страхование | 18210202140061110160 | Для взносов в ПФР с дохода выше 300 тыс. руб., указывается другой код 18210202140061110160. |

| На медицинское страхование | 18210202103081013160 | Другой идентификатор используется лишь в случае уплаты пени и штрафов. |

КБК по страховым взносам в 2021 году для ИП с сотрудниками

Индивидуальные предприниматели, которые имеют в своем штате сотрудников, обязаны платить страховые взносы не только за себя, но и работников. В таком случае в платежном поручении указывается иной КБК. Сам код напрямую зависит от ведомства, куда направляются средства, а также от специфики трудовой деятельности сотрудников.

Надо отметить, что направляя платеж в ПФР, важно обращать внимание, в каких условиях труда трудится работник. Все дело в том, что при повышенной опасности, при наличии вредных и тяжелых условий, работодатель обязан уплатить дополнительные взносы на пенсионное страхование, которые дают право гражданину выйти на пенсионное обеспечение досрочно. В связи с тем, что назначение платежа меняется, предусматривается и отдельный код

В связи с тем, что назначение платежа меняется, предусматривается и отдельный код.

- В случае уплаты стандартных пенсионных взносов следует использовать КБК 182102 02010061010160.

- Платежи, направляемые в медицинский фонд, обозначаются кодом 18210202101081013160.

- Для взносов на социальное страхование следует использовать 18210202090071010160.

- Дополнительные взносы на пенсионное страхование, связанные с осуществлением работниками деятельности во вредных условиях труда обозначаются одним из КБК 18210202131061010160, 18210202131061020160, выбираемых на основании оценки специфики работы.

- Если работник занят на тяжелых работах, предприниматель уплачивает дополнительные пенсионные взносы, для внесения которых следует использовать КБК 18210202132061010160 или 18210202132061010160, в зависимости от результатов оценки.

Платежное поручение, направленное в бюджеты фондов и ведомств РФ, без указанного в нем КБК не может быть исполнено. Система просто напросто не пропустит платеж.

КБК для ИП в случае уплаты пени и штрафов по страховым взносам

Если индивидуальный предприниматель во время не исполнил обязательства по уплате страховых взносов, то на сумму недоимки могут быть начислены пени. Также ИП могут оштрафовать, например, за нарушение сроков предоставления отчетности, внесения платежей. В таких случаях КБК указывается совершенно другой. Все дело в том, что если в платежном поручении указаны вышеуказанные коды, система фонда автоматически зачислит платеж, в виде текущих взносов, а пени или штраф останется неоплаченным.

| Фонд | КБК для уплаты штрафов | КБК для внесения пени |

| ПФ РФ (за работников) | 18210202010063010160 | 18210202010062110160 |

| ФСС | 18210202090073010160 | 18210202090072110160 |

| ФОМС (за работников) | 18210202101083013160 | 18210202101082013160 |

| ПФ РФ (за себя) | 18210202140063010160 | 18210202140062110160 |

| ФОМС (за себя) | 18210202103081013160 | 18210202103081013160 |

В случае внесения пени и штрафов по дополнительным взносам на пенсионное страхование, также используются иные коды.

КБК — фиксированный платеж в Пенсионный фонд за 2021 — 2021 годы для ИП за себя (новые реквизиты)

Фиксированные платежи в 2021 — 2021 годах ИП платят на следующие КБК (приказы Минфина России: в 2021 году — от 08.06.2020 № 99н, в 2020 году — от 29.11.2019 № 207н):

- 182 1 0210 160 — по взносам на пенсионное страхование (ОПС), он единый для взносов как в пределах годового дохода 300 000 рублей, так и с превышающей его суммы;

- 182 1 0213 160 — по взносам на медстрахование (ОМС).

Размер фиксированных взносов в 2021 и 2021 годах одинаков (п. 1 ст. 430 НК РФ):

- 32 448 руб. — на ОПС;

- 8 426 руб. — на ОМС.

Для ИП, осуществляющих деятельность в наиболее пострадавших из-за коронавируса отраслях экономики, взносы на ОПС в фиксированном размере за 2021 г. составляли 20 318 руб.

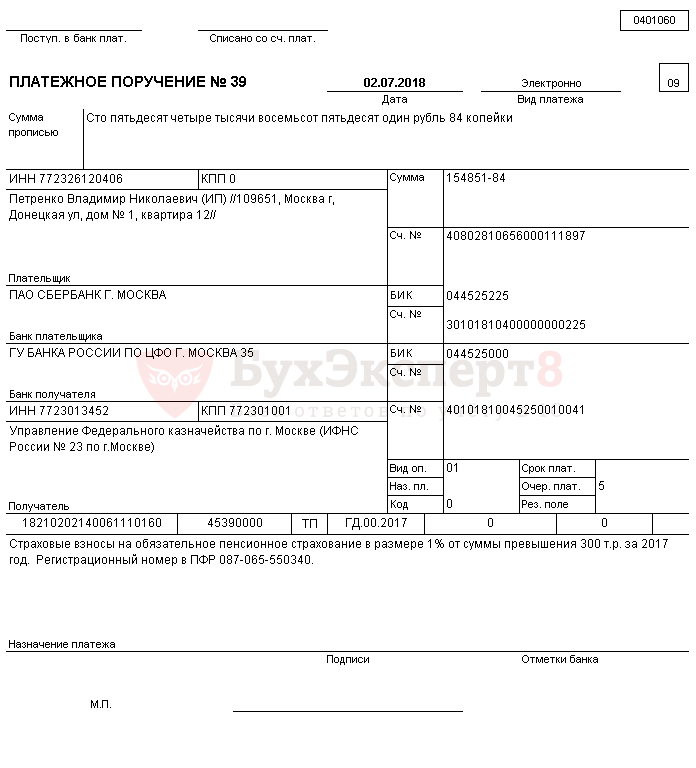

Срок уплаты фиксированных платежей за 2021 год — не позднее первого рабочего дня 2022 года (поскольку 31.12.2021 — выходной), за 2021 год срок был не позднее 31.12.2020. Платежи можно уплачивать частями в течение года или внести единовременно. На каждый взнос заполните отдельное платежное поручение. Наши эксперты подготовили образцы платежных поручений для уплаты фиксированных взносов ИП за 2021 год.

Обратите внимание на реквизиты, которые в образцах отмечены цветом. Они заполнены по новым правилам

Если будете перечислять взносы в мае и позднее, указывать их следует именно так. До 30.04.2021 включительно банк проведет платежку и со старыми реквизитами. Найти новые реквизиты вам поможет сравнительная таблица от ФНС. Где взять эту таблицу, мы рассказывали в этой публикации.

С доходов, превышающих 300 000 руб. в год, следует уплатить дополнительный взнос на ОПС в размере 1% от суммы превышения не позднее 01 июля года, следующего за отчетным, т.е. взносы за 2020 год нужно будет перечислить не позднее 01.07.2021, за 2021-й — не позднее 01.07.2022.

Важно! Разъяснения от КонсультантПлюс Платит ли ИП страховые взносы за себя при временном приостановлении деятельности В общем случае ИП, который временно не осуществляет деятельность, но при этом сохраняет свой статус (не исключен из ЕГРИП), должен продолжать платить за себя взносы на ОПС и ОМС. Это касается и периода административного приостановления деятельности (пп

2 п. 1 ст. 419, п. 1 ст. 430 НК РФ, Письмо Минфина России от 16.12.2020 N 03-15-03/110145, ст. 3.12 КоАП РФ). Исключением являются… Подробнее об этом читайте в К+. Пробный доступ к системе можно получить бесплатно.

Допвзнос за 2020-2021 гг. ограничен максимальной величиной в размере 259 584 руб. КБК для допвзноса такой же, как для фиксированного — 182 1 0210 160.

Примеры и сроки уплаты фиксированных взносов ИП см. в этой статье. Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Куда платить в 2021 году

В 2021 году расчет и уплату страховых взносов на обязательное пенсионное, медицинское и социальное страхование (за исключением взносов на травматизм в ФСС) контролирует Федеральная налоговая служба. Эти виды страховых взносов в 2021 году нужно платить в ИФНС, а не в фонды.

Соответственно, платежное поручение на уплату взносов в 2020 году необходимо заполнять следующим образом:

- в поле ИНН и КПП получателя средств – ИНН и КПП налоговой инспекции;

- в поле «Получатель» — сокращенное наименование органа Федерального казначейства и в скобках — сокращенное наименование ИФНС;

- в поле КБК — код бюджетной классификации, состоящий из 20 знаков (цифр). При этом первые три знака, обозначающие код главного администратора доходов бюджетов, должен принимать значение «182» — Федеральная налоговая служба.

Иногда случается, что в платежном поручении на уплату страховых взносов КБК указан неправильно. Как это трактует закон и что делать, объясняет КонсультантПлюс:

Уточнить платеж можно, если с момента его перечисления прошло не более трех лет. Пени за то время, пока платеж вы не уточнили, должны пересчитать, поскольку он считается уплаченным с даты ошибочной платежки (пп. 1 п. 3, п. 7 ст. 45, п. 1 ст. 75 НК РФ).Смотреть готовое решение полностью.

Порядок уплаты фиксированных взносов в ПФР индивидуальным предпринимателем

Индивидуальные предприниматели, и иные лица, занимающиеся частной практикой, уплачивают страховые взносы на пенсионное страхование (п. 1 ст. 430 НК РФ, ):

в фиксированном размере, установленном для доходов ИП до 300 тыс. руб., — до 31 декабря текущего календарного года;

Подробнее об уплате фиксированных страховых взносов на обязательное пенсионное страхование ИП

в размере 1% с суммы превышения предельной суммы в 300 тыс. руб. — до 01 июля года, следующего за истекшим расчетным периодом.

Величина взносов на обязательное пенсионное страхование не может превышать сумму лимита для уплаты взносов на ОПС (пп. 1 п. 1 ст. 430 НК РФ), рассчитываемого по формуле:

Лимит для уплаты взносов на ОПС = Величина фиксированного платежа за текущий год * 8.

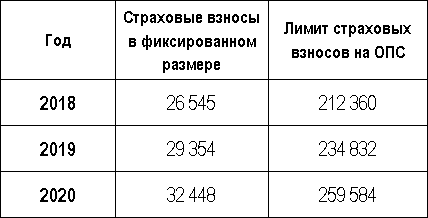

В периоды с 2018 по 2020 год сумма лимита для уплаты взносов на ОПС составит:

На 2021 год сумма страховых взносов в фиксированном размере — 32 448 руб., а лимит страховых взносов на ОПС — 259 584 руб.

На 2022-2023 годы предусмотрено повышение суммы платежа.

Если исчисленный платеж по взносам превышает указанные предельные суммы, то в бюджет необходимо уплатить сумму, равную лимиту.

Рассмотрим подробнее порядок формирования платежного поручения и уплаты фиксированных взносов в программе.

Взносы на пенсионное и медицинское страхование в 2021 году

Напомним, что фиксированные взносы на обязательное пенсионное страхование до 2018 года рассчитывались по следующей формуле:

МРОТ на начало года X Тариф страховых взносов (26%) X 12.

С 2018 года правительство РФ приняло решение повысить МРОТ до прожиточного минимума и установить МРОТ с 1 января 2018 года в размере 9 489 рублей. При такой величине МРОТ, фиксированные взносы, рассчитанные по прежним правилам (ст.430 НК РФ), должны были существенно увеличиться. Для того чтобы радикально не увеличивать налоговую нагрузку на предпринимателей, руководство страны определило, что:

С 2018 года фиксированные взносы перестали быть привязаны к МРОТ, установленному на 1 января. Решением правительства РФ установлена не расчетная, а строго фиксированная сумма на уплату обязательных взносов пенсионного страхования в 2019 году — 29 354 рублей, в 2020 году — 32 448 рублей, в 2021 году — 32 448 руб. На 2021 год правительство решило не увеличивать нагрузку на ИП в части фиксированных взносов и их размер остался на уровне прошлого 2020 года.

Помимо фиксированных взносов в строго определенном размере, до 1 июля 2020 года за 2019 год индивидуальным предпринимателям, годовой доход которых превысил 300 000 рублей, нужно было уплатить 1% от суммы превышения. На 2021 год срок уплаты дополнительного взноса на пенсионное страхование за 2020 год остается прежним – до 1 июля 2021 года.

Срок уплаты 1 процента на пенсионное страхование за 2020 год – до 01.07.2021. Перечислять их нужно в ИНФС. Причем уплачивать взнос можно по частям, равномерно распределяя финансовую нагрузку.

КБК для этого платежа: 182 1 02 02140 06 1110 160.

Все актуальные КБК 2021 года опубликованы на этой странице.

На медицинское страхование в 2021 году уплачиваются взносы только в фиксированном размере. Взносы на медицинское страхование с доходов свыше 300 000 рублей рассчитывать и уплачивать не нужно.

Для уплаты фиксированных медицинских взносов ИП в 2020 году, так же как и в случае с пенсионными взносами, учитывать размер МРОТ не надо. Правительство определило конкретный размер медицинских взносов. В 2019 году он составляет 6 884 рублей; в 2020 году — 8 426 рублей, в 2021 году — 8426 руб. Повышение размера медицинских взносов, так же как и пенсионных взносов, в 2021 году по сравнению с 2020 годом не произойдет.

Напомним, размер МРОТ в 2019 году составляет 11 280 рублей; в 2020 году — 12 130 рублей; в 2021 МРОТ вырастет на 5,5 % и составит 12 792 руб.

Но, как сказано выше, на размер страховых взносов он за периоды 2019 и 2020 и 2021 годов не влияет.

Фиксированные взносы за 2020 год

|

Получатель взносов |

КБК (2020 год) |

Сумма фиксированных платежей за 2019 год |

|

ИФНС на обязательное пенсионное страхование в фиксированном размере |

182 1 02 02140 06 1110 160 |

32 448 рублей |

|

182 1 02 02103 08 1013 160 |

8 426 рубля |

|

|

Итого: 40 874 рублей |

Фиксированные взносы за 2021 год

|

Получатель взносов |

КБК (2021 год) |

Сумма фиксированных платежей за 2021 год |

|

ИФНС на обязательное пенсионное страхование в фиксированном размере |

182 1 02 02140 06 1110 160 |

32 448 рублей |

|

ИФНС на обязательное медицинское страхование |

182 1 02 02103 08 1013 160 |

8 426 рублей |

|

Итого: 40 874 рублей |

Больше информации о фиксированных платежах на пенсионное и медицинское страхование в 2021 году вы найдете в этом материале.

Какие КБК установлены на 2021 — 2021 годы для взносов в ФФОМС (пени, штрафы)

Все актуальные КБК, включая коды для взносов в ФФОМС, на 2021 год содержит приказ Минфина России от 08.06.2020 № 99н, на 2021 год — приказ Минфина от 29.11.2019 №2017н. Согласно этим докуменам работодателям следует производить перечисление взносов на ОМС с указанием следующих КБК:

| Вид платежа | КБК | |

| По платежам, начисленным после 2021 года | По платежам, начисленным до 2021 года | |

| Взнос на обязательное медицинское страхование | 18210202101081013160 | 18210202101081011160 |

| Пени | 18210202101082013160 | 18210202101082011160 |

| Штрафы | 18210202101083013160 | 18210202101083011160 |

ИП, уплачивающие медицинские взносы только за себя, будут использовать такие значения кодов:

| Вид платежа | КБК | |

| По платежам, начисленным после 2021 года | По платежам, начисленным до 2021 года | |

| Взнос на обязательное медицинское страхование | 18210202103081013160 | 18210202103081011160 |

| Пени | 18210202103082013160 | 18210202103082011160 |

| Штрафы | 18210202103083013160 | 18210202103083011160 |

Неверное указание КБК по платежам в ФФОМС может обернуться для работодателя лишними санкциями от ФНС.Как исправить неправильно указанный КБК в платежном поручении на уплату налогов и страховых взносов, разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

См.также КБК — фиксированный платеж в Пенсионный фонд в 2021 — 2021 годах для ИП за себя.

Сроки уплаты страховых взносов

Страховые взносы платятся по итогам каждого месяца не позднее 15-го числа следующего месяца. Взносы на обязательное пенсионное, медицинское страхование, на случай временной нетрудоспособности и в связи с материнством (ВНиМ) нужно перечислять в налоговые органы, а «травматические» взносы — в ФСС РФ. Если срок платежа выпадает на выходной или нерабочий праздничный день, он переносится на ближайший следующий за ним рабочий день.

Для включенных на 01.03.2020 в реестр субъектов МСП организаций, занятых в наиболее пострадавших от распространения коронавируса сферах деятельности, был продлен срок уплаты взносов с выплат физлицам (Постановление Правительства РФ от 02.04.2020 № 409):

- за март — май 2021 года — в общем случае на 6 месяцев. А если такой субъект МСП работает в отрасли из Перечня, приведенного в п. 4 Постановления Правительства РФ от 07.11.2020 № 1791, то для него срок уплаты взносов с выплат за март 2021 года продлен на 9 месяцев (п. 1 Постановления Правительства РФ от 07.11.2020 № 1791);

- за июнь — июль 2021 г. — на 4 месяца.

Сроки продлены и для организаций, включенных в реестр социально ориентированных НКО, получающих поддержку в связи с распространением коронавируса.

Сроки уплаты страховых взносов в 2021 году (без учета переносов):

- за декабрь 2021 года — 15.01.2020

- за январь — 17.02.2020

- за февраль — 16.03.2020

- за март — 15.04.2020

- за апрель — 15.05.2020

- за май — 15.06.2020

- за июнь — 15.07.2020

- за июль — 17.08.2020

- за август — 15.09.2020

- за сентябрь — 15.10.2020

- за октябрь — 16.11.2020

- за ноябрь — 15.12.2020

- за декабрь — 15.01.2021

Кбк фсс 2021 травматизм, от несчастных случаев, нс и пз, пени

КБК на взносы ФСС на 2021 год можно найти в приказе Минфина России от № 65н. Стоит помнить, что по взносам КБК ФСС на случай временной нетрудоспособности 2021 года и КБК по травматизму отличается.

Взносы на обязательное социальное страхование по материнству и болезни оплачивают практически все работодатели-юрлица. Исключение составляют налогоплательщики, которые по тем или иным основаниям применяют пониженные тарифы страховых взносов. В этом случае тариф на соцвзносы может снижаться до нуля.

Следует отметить, что платят социальные страхвзносы не только юридические лица, но и предприниматели, которые используют наемный труд. А также те предприниматели, которые по собственному желанию перечисляют взносы на обязательное социальное страхование за себя. КБК в этом случае такой же как для юридических лиц.

КБК ФСС 2021 года для юридических лиц следующий:

| Взносы на обязательное соцстрахование по временной нетрудоспособности и материнству в 2021 году | 182 1 0210 160 |

В случае если страхователь оплачивает задолженность периодов до января 2021 года по взносам ФСС в 2021 году, КБК используется такой:

| Взносы на обязательное соцстрахование по временной нетрудоспособности и материнству – недоимка за период, предшествующий 1 января 2021 года | 182 1 020 160 |

Программа Упрощенка 24/7 заполняет платежки с учетом последних изменений в КБК. Выгрузка платежек для онлайн банка проходит в один клик.

Программа позволяет вести налоговый и бухгалтерский учет и готовит первичные документы и отчетность. Возьмите пробный доступ к программе на 365 дней.

Для пользователей доступна консультация по всем бухгалтерским вопросам 24 часа в сутки 7 дней в неделю.

Попробовать онлайн

Кбк в 2021 году для взносов по нетрудоспособности и материнству: штрафы и пени

КБК по взносам на обязательное социальное страхование 2021 года для оплаты пени по взносам по временной нетрудоспособности и материнству отличается несущественно от КБК для самих взносов.

Для оплаты пени ФСС КБК в 2021 году такой:

| Пени по взносам на обязательное соцстрахование по временной нетрудоспособности и материнству в 2021 году | 182 1 02 02090 07 2110 160 |

| Пени по взносам на обязательное соцстрахование по временной нетрудоспособности и материнству – недоимка за период, предшествующий 1 января 2021 года | 182 1 02 02090 07 2100 160 |

Для штрафов КБК по взносам ФСС в 2021 году выглядит следующим образом:

| Штраф по взносам на обязательное соцстрахование по временной нетрудоспособности и материнству в 2021 году | 182 1 02 02090 07 3010 160 |

| Штраф по взносам на обязательное соцстрахование по временной нетрудоспособности и материнству – недоимка за период, предшествующий 1 января 2021 года | 182 1 02 02090 07 30 160 |

Кбк на взносы от несчастных случаев (нс и пз)

Взносы на страхование от несчастных случаев и профессиональных заболеваний перечисляются в территориальное отделение ФСС, где зарегистрирован страхователь. КБК в 2021 году на взносы от несчастных случаев используется такой:

| КБК ФСС от НС и ПЗ 2021 года | 393 1 0200 160 |

Напомним, сейчас в Соцстрах необходимо отчитываться только по взносам о несчастных случаях и профессиональных заболеваниях. Однако данные по страхвзносам по нетрудоспособности и материнству, также как и платежи по ним, необходимо направлять в свою налоговую инспекцию.

В отличие от страхвзносов, оплачиваемых в налоговую, по задолженности за периоды до 2021 года КБК для ФСС от НС и ПЗ в 2021 году для юридических лиц и предпринимателей применяется такой же, как и для текущих платежей.

Кбк 2021 травматизм: пени и штрафы

В случае опоздания с оплатой взносов на травматизм, понадобится перечислить пени на отдельный КБК 2021 года для обязательного социального страхования от травматизма.

| Пени в ФСС – КБК по травматизму в 2021 году | 393 1 02 02050 07 2100 160 |

Если вовремя не сдать расчет по форме 4-ФСС, то Соцстрах обяжет заплатить штраф. Для него также предусмотрен отдельный код бюджетной классификации.

| КБК для оплаты штрафа по взносам от травматизма | 393 1 02 02050 07 3000 160 |

Расшифровка КБК 18210202140061200160

https://www.youtube.com/watch?v=ytcopyright

Проанализируем, какой налог индивидуальные предприниматели смогут уплатить под КБК 18210202140061200160 в 2018 и 2019 г., и какое наименование платежа при этом следует указать.

В определении области применения в 2018 и 2019 г. КБК 18210202140061200160 поможет расшифровка кода, которая подскажет, какой налог и за какой период ИП сможет оплатить под этим КБК.

В таблице изложена расшифровка группы кодов, имеющих различия в блоке цифр КБК с 14 по 17, именно они определяют назначение платежа, для которого используется тот или иной КБК.

|

Цифра п/п |

Кодирует |

Расшифровка КБК 18210202140060000160 |

|

1-3 |

адресата платежа |

{amp}lt;182{amp}gt; — ФНС |

|

4 |

группу денежных поступлений |

{amp}lt;1{amp}gt; — доход |

|

5-6 |

код налога |

{amp}lt;02{amp}gt; — на обязательное социальное страхование |

|

7-11 |

код статьи бюджета |

{amp}lt;02140{amp}gt; — ОПС в фиксированном размере за себя |

|

12-13 |

принадлежность бюджета |

{amp}lt;06{amp}gt; — ПФР |

|

14-17 |

причину платежа |

{amp}lt;0000{amp}gt; — объединяют подруппу для перечисления ИП за себя: {amp}lt;1110{amp}gt; взнос с 2017 {amp}lt;1100{amp}gt; взнос за 2016 {amp}lt;1200{amp}gt; взнос с дохода сверх лимита за 2016 {amp}lt;2110{amp}gt; — пени за 2017 {amp}lt;3010{amp}gt; — штраф с 2017 {amp}lt;2100{amp}gt; — пени за 2016 {amp}lt;3000{amp}gt; штраф за 2016 |

|

18-20 |

категорию дохода бюджета |

{amp}lt;160{amp}gt; — страховые взносы |

Итак, согласно результатам расшифровки, можно установить, какой налог ИП вправе перечислить в госбюджет под КБК 18210202140061200160 – это фиксированный страховой взнос на ОПС при повышенном уровне дохода ИП за период до 31.12.16 г.

В 2018 году под КБК 18210202140061200160 ИП не сможет оплатить взносы на ОПС, начисленные после 01.01.2017 г.

Какой налог отражает указанная комбинация цифр? Все элементы в структуре кода несут определенное смысловое значение (приказ Минфина РФ от 01.07.2013 № 65н). Например, первые три цифры «182» обозначают администратора (получателя) платежа – ФНС. Следующие три цифры – код платежа: значение «102» предусмотрено для страховых взносов. На то, что КБК относится к страхвзносам, указывает и последняя группа цифр «160».

При перечислении страхователями страхвзносов на случай нетрудоспособности и материнства (за периоды с 01.01.2017) в платежках необходимо указывать следующие КБК:

- 18210202090071010160 – код обозначает страховые взносы (включая перерасчеты, недоимку, задолженности);

- 18210202090072110160 – пени по указанным взносам;

- 18210202090073010160 – штрафные санкции.

|

Код |

Расшифровка |

|---|---|

|

182 1 02 02090 07 1010 160 |

Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством |

|

182 1 02 02090 07 2110 160 |

Пени |

|

182 1 02 02090 07 3010 160 |

Штрафы |

Подводя итоги о применении этих КБК

Предприниматель, на которого трудятся наемные сотрудники, должен выполнять обязательные отчисления за них во внебюджетные фонды. Какой КБК указать в соответствующих платежных поручениях? Сумма отчислений, так же как и кодирование, зависят от условий, в которых трудятся наемные работники.

Взносы на пенсионное страхование сотрудников

Код бюджетной классификации не зависит от того, превышает ли доход работодателя от использования труда наемных сотрудников предельную величину базы (300 тыс.руб.). Отчисления за сотрудников при величине базы как меньше, так и больше предельной нужно платить по следующему КБК: 392 1 0200 160. Раздельные коды для этого вида платежа отменены. По данному КБК зачисляются следующие виды взносов в ПФР на выплату страховой пенсии:

- основной платеж;

- задолженность по основному платежу;

- задолженность по отмененному платежу;

- образовавшаяся недоимка;

- платеж по перерасчету.

Санкционные выплаты по страховым взносам в ПФР

- Штрафы – перечислять необходимо по КБК 392 1 02 02010 06 3000 160.

- Пени зачисляются по КБК 392 1 0200 160.

Если сотрудники трудятся в особых условиях

Для работодателей, предоставляющих сотрудникам вредные и/или опасные условия труда, существует дополнительный тариф отчислений в ПФР, так как закон позволит сотрудникам «за вредность» уйти на пенсию раньше предписанного возрастом срока. Именно отчисления этих дополнительных взносов помогут в будущем рассчитать момент, с которого работникам будет полагаться досрочная пенсия.

1. Вредные работы требуют отчислений за сотрудников по КБК 392 1 0200 160.

- Пени за просрочку этих взносов – по КБК 392 1 02 02131 06 2100 160.

- Штрафы по таким взносам – по КБК 392 1 0200 160.

2. Для занятых в тяжелых трудовых условиях КБК 392 1 02 02132 06 1000 160.

- Пени – КБК 392 1 0200 160

- Штрафы – КБК 392 1 0200 160.

Отчисления за наемных сотрудников в ФФОМС

Отчисления на обязательное медстрахование за сотрудников требуют КБК 392 1 0211 160.

Пени по этому платежу – по КБК 392 1 0211 160.

Штрафы, если они начислены – по КБК 392 1 0211 160.