Налогообложение дивидендов: особенности в 2021 году

Содержание:

- Как выплата дивидендов облагается налогами

- Платежное поручение на уплату НДФЛ с дивидендов

- Налог на доход с дивидендов для юридических лиц

- Комментарий

- Что случилось

- Как считать НДФЛ по новым правилам

- Как платить налог с дивидендов

- Новые правила расчёта НДФЛ с дивидендов

- Для каких ещё доходов применяется ставка 15%

- Налогообложение

- Дивиденды в 6-НДФЛ

- Налог на дивиденды для юридических лиц в 2021 году

- Периоды выплаты дивидендов

- Основы дивидендной стратегии

- Налог на дивиденды российских компаний

Как выплата дивидендов облагается налогами

Дивиденды, которые выплачивает АО или ООО, не признаются расходами для целей расчёта налога на прибыль. Они выплачиваются из чистой прибыли и входят в ст. 270 НК РФ, в которой перечислены не учитываемые для налога на прибыль расходы.

Организация удерживает НДФЛ или налог на прибыль при выплате дивидендов. НДФЛ — с дивидендов физлицам, налог на прибыль — с дивидендов юрлицам. Но есть два исключения: выплата российской организацией через депозитария и выплата иностранной организацией. Страховые взносы платить не надо в любом случае.

Налог с дивидендов юридическому лицу

Ставки налога на прибыль с дивидендов представлены в таблице:

| Вид дивидендов | Ставка | Основание |

| Полученные российскими организациями от российских и иностранных организаций | 13 % — в стандартных случаях; 0 % — если доля вклада 50 % и более, и непрерывный период владения ей не менее 365 дней | п. 3 ст. 284 НК РФ |

| Полученные юридическими лицами-нерезидентами РФ | 15 %, если другая ставка не установлена соглашением об избежании двойного налогообложения | п. 3 ст. 284 НК РФ |

Налог на прибыль с дивидендов российским организациям-резидентам рассчитывается по формуле (п. 5 ст. 275 НК РФ):

Н = К × Сн × (Д1 — Д2), где:

- Н — сумма налога к удержанию;

- К — отношение суммы дивидендов, подлежащих распределению в пользу получателя дивидендов, к общей сумме распределяемых дивидендов;

- Сн — налоговая ставка;

- Д1 — общая сумма дивидендов, подлежащая распределению в пользу всех получателей;

- Д2 — общая сумма дивидендов, полученных от других организаций (что изменилось в 2021 году?).

Если сумма полученных дивидендов, облагаемых по ставке 13 %, больше суммы выплачиваемых дивидендов (Д1 < Д2), то налог к удержанию (Н) будет отрицательным. Тогда он не исчисляется и не возмещается из бюджета.

Когда дивиденды выплачиваются иностранным юрлицам-нерезидентам РФ, применяется ставка 15 % или другая, установленная международным соглашением. Формула простая (п. 6 ст. 275 НК РФ): Н = Сн × Д.

Дивиденды иностранным компаниям и физлицам-нерезидентам облагаются по ставке 15 %. Соглашение об избежании двойного налогообложения может предусматривать ставки меньше. Их нужно будет обосновать. Для этого получатель дивидендов подтверждает, что он резидент страны, с которой заключено соглашение.

Налог с дивидендов физическому лицу

Обложение дивидендов НДФЛ регулируется ст. 214 с учётом положений ст. 226.1 НК РФ. А также ст. 210 НК РФ. Порядок расчёта и уплаты НДФЛ зависит от организационно-правовой формы налогового агента:

- АО — исчисляет НДФЛ в соответствии со ст. 226.1 НК РФ и перечисляет в бюджет не позднее одного месяца с даты выплаты дохода акционеру (без депозитария);

- ООО — исчисляет НДФЛ в соответствии со ст. 226 НК РФ и перечисляет удержанный налог не позднее дня, следующего за днём выплаты дивидендов.

Ставки дивидендов для физлиц приведены в таблице:

| Вид дивидендов | Ставка | Основание |

| Полученные физическими лицами-резидентами РФ |

|

п. 1 ст. 224 НК РФ |

| Полученные физическими лицами-нерезидентами РФ | 15 %, если другая ставка не установлена соглашением об избежании двойного налогообложения | п. 3 ст. 224 НК РФ |

Налог рассчитывается по формуле:

Н = К × Сн × (Д1 — Д2), где:

- Н — сумма налога к удержанию;

- К — отношение суммы дивидендов, подлежащих распределению в пользу получателя дивидендов, к общей сумме распределяемых дивидендов;

- Сн — налоговая ставка;

- Д1 — общая сумма дивидендов, подлежащая распределению в пользу всех получателей;

- Д2 — общая сумма дивидендов, полученных от других организаций (что изменилось в 2021 году?).

Федеральный закон от 17.02.2021 № 8-ФЗ внёс изменения в расчёт НДФЛ с дивидендов. Сумма налога на прибыль, удержанная с дивидендов, полученных российской организацией, зачитывается при расчёте НДФЛ, который надо удержать с дивидендов, выплачиваемых пропорционально доле участия в такой организации физлицу — российскому налоговому резиденту (п. 3.1 ст. 214 НК РФ). Читать подробнее

Если дивиденды выплачиваются иностранному физлицу-нерезиденту, применяется формула: Н = К × Сн × Д1.

Дивиденды нерезидентам можно платить в иностранной валюте (ст. 6 Федерального закона от 10.12.2003 № 173-ФЗ, п. 1 информационного письма Банка России от 31.03.2005 № 31). Паспорт сделки оформлять не нужно. Расходы в виде отрицательной курсовой разницы относятся к внереализационным расходам (подп. 5 п. 1 ст. 265 НК РФ).

Платежное поручение на уплату НДФЛ с дивидендов

Общие реквизиты

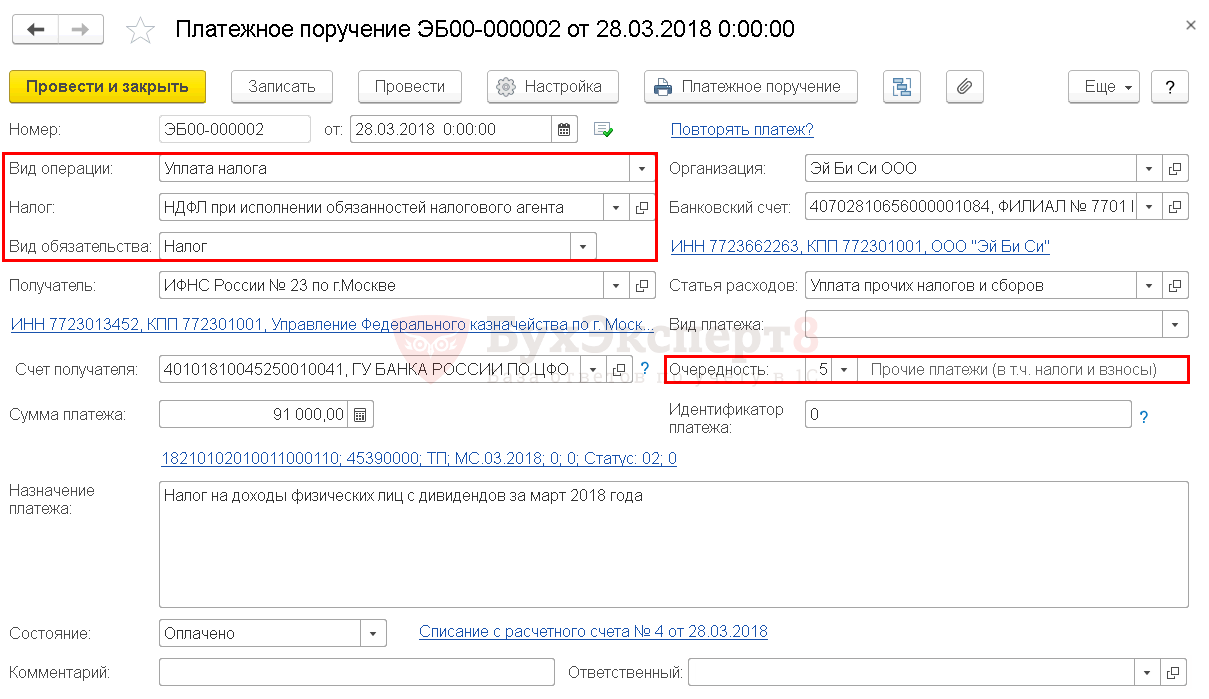

Платежное поручение на уплату НДФЛ с дивидендов в бюджет формируется с помощью документа Платежное поручение в разделе Банк и касса – Банк – Платежные поручения – кнопка Создать.

При этом необходимо правильно указать вид операции Уплата налога, тогда форма документа принимает вид для уплаты платежей в бюджетную систему РФ.

Быстрое формирование платежного поручения можно осуществить также с помощью:

- Помощника выплаты в документе Начисление дивидендов кнопка Выплатить;

- Помощника уплаты налогов через раздел Банк и касса – Банк – Платежные поручения – кнопка Оплатить – Начисленные налоги и взносы.

Необходимо обратить внимание на заполнение полей:

Налог – НДФЛ при исполнении обязанностей налогового агента, выбирается из справочника Налоги и взносы.

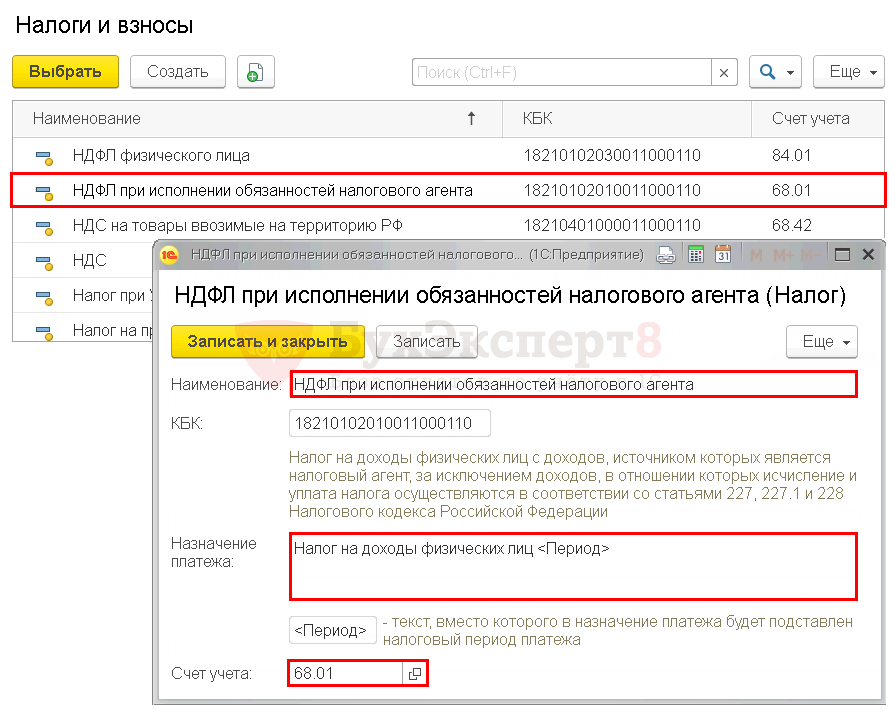

НДФЛ при исполнении обязанностей налогового агента предопределен в справочнике Налоги и взносы. Для него заданы параметры:

- соответствующий код КБК;

- шаблон текста, подставляемый в поле Назначение платежа;

- счет учета налога.

- Вид обязательства – Налог. Выбор вида обязательства влияет на КБК, который будет указан в платежном поручении;

- Очередность платежа – 5 Прочие платежи (в т.ч. налоги и взносы), заполняется автоматически, как и для всех налоговых платежей в бюджет ().

Реквизиты получателя – ИФНС

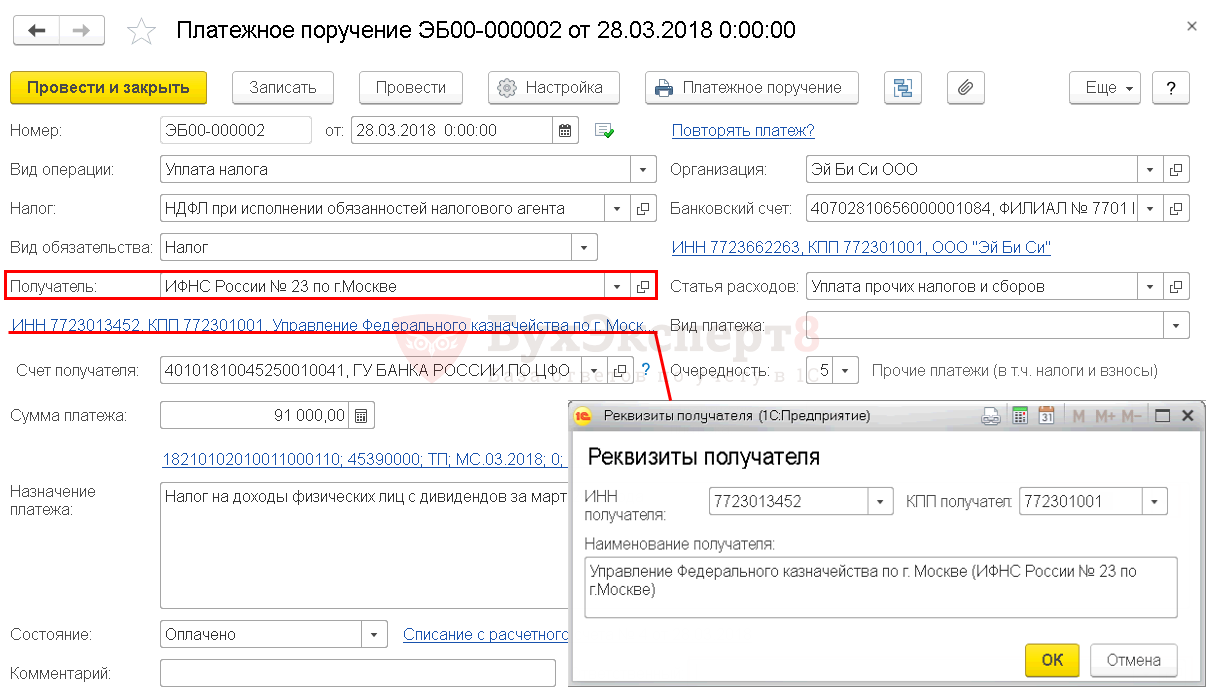

Получателем НДФЛ с дивидендов является налоговая инспекция. Реквизиты ИФНС необходимо указать в документе Платежное поручение.

- Получатель – ИФНС, в которую платится налог, выбирается из справочника Контрагенты;

- Счет получателя – банковские реквизиты ИФНС, указанной в поле Получатель;

Реквизиты платежа в бюджет

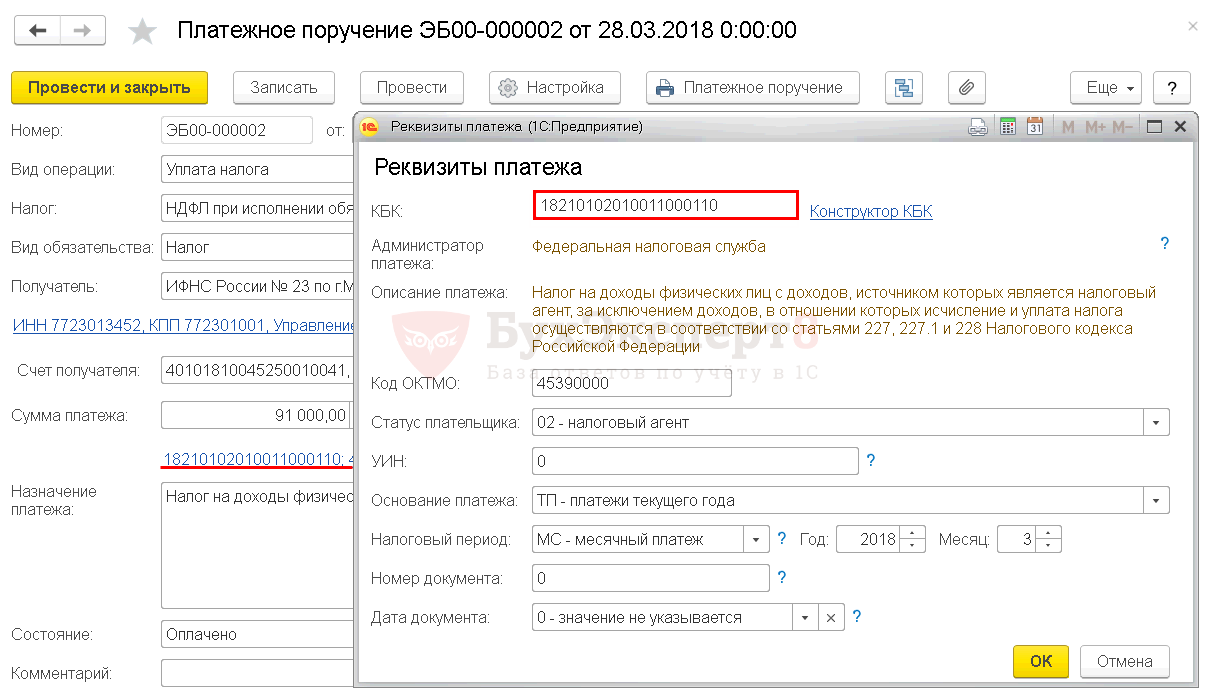

Необходимо проверить заполнение полей:

КБК – 18210102010011000110 «Налог на доходы физических лиц с доходов, источником которых является налоговый агент, за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со статьями 227, 227.1 и 228 Налогового кодекса Российской Федерации».

КБК подставляется автоматически из справочника Налоги и взносы.

- Код ОКТМО – код территории, на которой зарегистрирована Организация или обособленное подразделение. Значение заполняется автоматически из справочника Организации;

- Статус плательщика – 02-налоговый агент;

- УИН – , т.к. УИН можно заполнить только из данных налоговых уведомлений или требований об уплате налога (пени, штрафа);

- Основание платежа – ТП-платежи текущего года, проставляется при уплате налога по сроку;

- Налоговый период – МС-месячный платеж, месяц, получения дохода;

- Год – 2018, год, в котором выплачены дивиденды;

- Месяц – 03, месяц, в котором выплачены дивиденды;

- Номер документа – , так как документа, на основании которого производится платеж в бюджет, нет;

- Дата документа– .

Узнать подробнее о реквизитах платежей в бюджет в статье Реквизиты платежного поручения.

Назначение платежа – заполняется автоматически по шаблону из справочника Налоги и взносы. Значение можно отредактировать, желательно указать НДФЛ с дивидендов;

Распечатать платежное поручение можно по кнопке Платежное поручение. PDF

Налог на доход с дивидендов для юридических лиц

Они оплачивают налог на прибыль по 13% ставке. Такой размер действует с 01.01.2015. Здесь налоговым агентом, то есть лицом, оплачивающим государственный сбор, выступает получатель дивидендов. Иностранная компания обязана заплатить причитающуюся Налоговой службе России сумму в течение следующего после получения денег дня. Российские компании платят налоги с дивидендов еще до поступления средств на их счета.

Движение средств, связанное с прибылью от находящегося в распоряжении пакета ценных бумаг, вносится в налоговую декларацию. Это отражается на листе 3 (раздел В). Здесь фиксируется не только величина текущей прибыли, но и общая стоимость имущества предприятия, называемая чистыми активами. Именно эти деньги поделены между участвующими в предприятии вкладчиками.

Комментарий

Новый порядок расчёта НДФЛ с дивидендов

Изменения, принятые в 2021 году, ввели с 1 января 2021 года прогрессивную шкалу налогообложения, которая предполагает следующие ставки НДФЛ для резидентов РФ:

- 13 процентов – с суммы доходов в пределах 5 млн рублей за налоговый период (год),

- 15 процентов – с суммы доходов, превышающих 5 млн рублей за налоговый период (год).

Причём в расчёт предельной величины 5 млн входят доходы, облагаемые по ставке 13 %, перечисленные в п. 2.1 ст. 210 НК РФ, включая дивиденды (см. подробный комментарий). Для агентов по НДФЛ этот порядок расчёта должен заработать только с 2023 года (п. 3 ст. 2 Федерального закона от 23.11.2020 № 372-ФЗ).

Однако после месяца действия новые правила налогообложения дивидендов снова изменили. С 1 января 2021 года налог по этим доходам считается отдельно от остальных налоговых баз, применяемая ставка (13 или 15 процентов) зависит исключительно от размера доходов от долевого участия, включая дивиденды. Другими словами, если доходы от долевого участия выплачены в пределах 5 млн рублей, то к дивидендам применяется ставка 13 %, а если предельная величина достигнута, то с суммы превышения НДФЛ нужно платить по ставке 15 %. По остальным доходам от долевого участия (кроме дивидендов) в организации правила расчёта НДФЛ не изменились, то есть при получении таких доходов НДФЛ зависит от общей суммы доходов, полученных физическим лицом.

Эти правила следует применять к российским организациям (налоговым агентам по НДФЛ), выплачивающим дивиденды резидентам РФ, и к гражданам-резидентам, самостоятельно выплачивающим НДФЛ с полученных дивидендов (если они получены от иностранной организации, которая не стоит на учёте в РФ).

Напомним, что под дивидендами понимается доход участника (ст. 43, пп. 1 п. 1 ст. 208 НК РФ):

- от распределения прибыли организации, оставшейся после налогообложения пропорционально доле участия (если пропорция не соблюдаются, такие выплаты дивидендами не признаются, см. письмо Минфина России от 30.07.2012 № 03-03-10/84);

- в виде превышения денежных средств, стоимости иного имущества (имущественных прав), полученного участником при выходе из организации или при распределении её имущества при ликвидации, над расходами на приобретение доли в этой организации.

НДФЛ с дивидендов можно уменьшить на налог на прибыль

Изменения в расчёте НДФЛ коснулись следующей ситуации. Российская организация получает дивиденды, налог на прибыль с них исчисляет и удерживает налоговый агент (российская организация), а потом полученная прибыль распределяется между участниками – физлицами-резидентами. С 1 января 2021 года можно зачесть уплаченный налог на прибыль в счёт уплаты НДФЛ с дивидендов, полученных физлицами от этой организации. Правила такого зачёта приведены в новом п. 3.1 ст. 214 НК РФ (пп. «г» п. 2 ст. 1 Закона). Сумма налога на прибыль, которая может уменьшить НДФЛ, определяется так:

БЗ x 0,13, где

БЗ — показатель, который равен наименьшей из следующих величин:

- сумма доходов от долевого участия, по которым исчислена сумма налога

- произведение показателей К (отношение суммы дивидендов налогоплательщика к общей сумме дивидендов) и Д2 (сумма дивидендов, полученных организацией, определяемая по п. 5 ст. 275 НК РФ).

Как видно из формулы, НДФЛ с дохода от участия в организации уменьшается на уплаченный налог на прибыль пропорционально доле участия физлица в этой организации.

Обратите внимание, что зачёт не распространяется на дивиденды, выплаченные иностранной организации (кроме случаев, когда иностранная организация действует в интересах третьих лиц и фактическими получателями дивидендов являются резиденты РФ)

Что случилось

Как считать НДФЛ по новым правилам

Ставка 13% по-прежнему действует для доходов до 5 миллионов ₽. По ставке 15% облагается только сумма сверх 5 миллионов.

Например, инвестор за год заработал 6 миллионов. Налог с 5 миллионов составит 650 тысяч. Для остальной суммы, в нашем случае это 1 миллион, будет действовать ставка 15%. То есть ещё 150 тысяч, а не 130 тысяч, как это было бы по прежним правилам при ставке 13% для доходов вне зависимости от суммы.

Итого сумма НДФЛ при доходе в 6 миллионов составит 800 тысяч — на 20 тысяч больше, чем при прежней схеме налогообложения.

Налог, рассчитанный по новым правилам, нужно будет платить в 2022 году за доходы, полученные в 2021 году.

Как платить налог с дивидендов

Налог с доходов в виде дивидендов по акциям российских компаний удерживает и уплачивает в бюджет налоговый агент при выплате такого дохода, поясняет руководитель отдела НДФЛ Управления бухгалтерского учёта компании «Финам» Татьяна Миняева.

То есть налоги в этом случае перечисляет брокер, который выплачивает дивиденды держателю акций, а сам акционер получает чистую прибыль.

Новые правила расчёта НДФЛ с дивидендов

При расчёте налога с дивидендов налоговый агент будет учитывать только прибыль по акциям. Соответственно, если она будет меньше 5 миллионов ₽, то и НДФЛ будет считаться по ставке 13%, вне зависимости от размера других доходов, выплачиваемых налоговым агентом, поясняет Татьяна Миняева.

Далее налоговая рассчитает совокупный доход налогоплательщика на основании данных о выплатах от всех налоговых агентов и определит общую сумму налога. Эту цифру сравнит с суммой уже уплаченных налогов налоговым агентом и по декларации. Если общая сумма налога будет выше, налогоплательщик получит уведомление, где будет указано, сколько нужно доплатить, отмечает эксперт. Перечислить деньги необходимо до 1 декабря.

Для каких ещё доходов применяется ставка 15%

Ставка в 15% применяется в отношении любых других доходов, по сумме превысивших 5 миллионов ₽. То есть складывайте все свои поступления — зарплату, доход от сдачи в аренду жилья, выигрыш в лотерею. Если общая сумма больше 5 миллионов, считайте разницу. С неё и нужно будет заплатить в бюджет 15%.

Не будут учитываться в общей сумме доходов только:

- доходы от продажи имущества, кроме ценных бумаг;

- подарки в виде имущества;

- страховые выплаты по договорам страхования и пенсионного обеспечения.

Налогообложение

Относительно уплаты налогов операция по передаче имущества считается реализацией. Отсюда и вытекают последующие обязательства по выплатам в бюджет:

- П. 1 ст. 39 НК РФ говорит о том, что если товары и права собственности на них безвозмездно передаются другому лицу, то это тоже считается реализацией, как и при передаче за плату.

- По ст. 38 НК РФ товаром может считаться любой вид имущества, предназначенный для продажи.

- Ст. 48 ГК РФ позволяет учредителям и акционерам распределять полученную прибыль между собой.

- Право собственности на имущество после передачи переходит к владельцам долей, акций, следовательно налогооблагаться такая операция будет как реализация.

Внимание! Передача имущества в счет выплаты дивидендов признается реализацией

НДС

При расчете налога базой будет признаваться стоимость переданного имущества. Цены определяются с учетом норм ст. 40 НК РФ. НДС при расчете в стоимость не включается. Если на товар налагаются акцизы, они подлежат включению.

Налог на прибыль

Переданное имущество на уплату дивидендов с точки зрения расчета налога на прибыль будет считаться проданным. По ст. 249 НК РФ выручка от реализованных имущественных прав признается доходом, в том числе если реализация не включала в себя перечисление денежных средств. Эквивалент денежного выражения переданных в натуральной форме товаров должен включаться в налоговую базу для расчета налога на прибыль.

П. 1 ст. 268 НК РФ позволяет уменьшить ее. Стоимость для уменьшения налоговой базы будет определяться для разных групп имущества так:

- Для купленных товаров с целью дальнейшей перепродажи — в сумме, за которую их купили. При определении стоимости обязательно учитываются положения, закрепленные в учетной политике конкретной организации.

- Если передается имущество, на которое начисляется амортизация, учитывается остаточная стоимость, полученная после вычитания амортизационных отчислений.

- По имуществу, на которое не предусмотрено начисление амортизации, база снижается на первоначальную покупную стоимость.

НДФЛ

Так как имущество, переданное участникам, является доходом в натуральной форме, с его стоимости нужно удерживать НДФЛ. Обязанность по расчету и уплате лежит на организации, выплачивающей дивиденды. Норма закреплена ст. 214, 226 НК РФ. Налоговая база для исчисления налога на доход определяется как рыночная стоимость имущества. Налог рассчитывается умножением базы на процентную ставку. Для выплаты по дивидендам лицам, имеющим долю, она равна 9%. Перечисление в бюджет должно быть исполнено не позднее дня фактического получения участниками доходов. Поскольку долю имущества передать в качестве бюджетных платежей нельзя, НДФЛ вычитается из заработной платы или иных выплат в денежной форме. И перечисляется в бюджет в тот же день, когда перечислена зарплата. В соответствии со ст. 138 ТК РФ единовременно удержать из нее можно не более 50%. Данные по выплатам НДФЛ по дивидендам также необходимо подавать в налоговую инспекцию в форме отчета 2-НДФЛ.

Страховые взносы: ПФ, НС, ПЗ, ТФОМС, ФФОМС, ФСС

По ФЗ от 24.07.2009 г. №212 , ст. 7 страховые взносы начисляются на доходы лиц, полученные за выполнение работ или оказание услуг. При этом лица должны быть работниками организации, оформленными по трудовому договору или исполняющими трудовую функцию по договору ГПХ. Выплата дивидендов не является вознаграждением за труд. Это отчисление за вклад в уставный капитал фирмы. Даже если учредитель, акционер занимает должность в организации, официально числится в ее штате и платит НДФЛ из своей зарплаты, полученные дивиденды не будут относиться к трудовым доходам. Он будет получать свою долю прибыли от взноса в бизнес. Поэтому оснований для начислений страховых взносов на выплаты по дивидендам нет.

Законодательно возможность выплатить участнику часть прибыли в натуральной форме предусмотрена

Но важно предусмотреть, чем будет обосновано это решение и выгодно ли это стратегически. Выплата дивидендов – не только исполнение обязательств, но и показатель стабильности, надежности и солидности компании для партнеров и потенциальных участников

Дивиденды в 6-НДФЛ

При выплате дивидендов физлицам налоговые агенты сдают расчёт 6-НДФЛ. С 2021 года действует обновлённая форма. Подробный разбор изменений смотрите в статье «Новая форма расчёта 6-НДФЛ с 2021 года».

В 6-НДФЛ дивиденды входят в разделы 1 и 2 расчёта за период, в котором проведена выплата:

- в полях 110, 111 раздела 2 — полная сумма дивидендов, распределённых в пользу физлиц — участников организации;

- в полях 140 и 141 раздела 2 — сумма НДФЛ, исчисленная с дивидендов (до её уменьшения на сумму налога на прибыль);

- в поле 160 раздела 2 — сумма НДФЛ, исчисленная с дивидендов и уменьшенная на сумму налога на прибыль, подлежащую зачёту при определении суммы НДФЛ к уплате на основании п. 3.1 ст. 214 НК РФ;

- в полях 020, 022 раздела 1 надо отразить сумму НДФЛ, исчисленную с дивидендов и уменьшенную на сумму налога на прибыль, подлежащую зачёту.

Сумма налога, удержанная за последние три месяца отчётного периода, указанная в поле 020 раздела 1 должна быть равна сумме значений всех полей 022. То есть сумма налога, удержанная в прошлые периоды, несмотря на то, что срок уплаты наступил в текущем периоде, в новой форме в I квартале 2021 года не указывается. Поэтому организации следует отразить выплаченные в декабре дивиденды в разделе 2 расчёта 6-НДФЛ за 2021 год.

Дивиденды, полученные физлицом, за вычетом суммы налога на прибыль к зачёту, включите в поле «Сумма дохода» приложения «Сведения о доходах и соответствующих вычетах по месяцам налогового периода». Код дохода — 1010 (письмо ФНС от 13.04.2021 № БС-4-11/4999).

Заполнить актуальную форму 6-НДФЛ с подсказками и проверкой по контрольным соотношениям

Попробовать бесплатно

Налог на дивиденды для юридических лиц в 2021 году

Участником общества с ограниченной ответственностью может быть не только физическое, но и юридическое лицо (российская или иностранная фирма). Налогообложение выплаченных дивидендов юридических лиц в 2021 году производится по нормам, установленным статьей 284 НК РФ.

|

Ставка налога на дивиденды в 2021 году для организаций |

|

|---|---|

|

Российская организация |

13 процентов |

|

Российская организация, если она не менее 365 календарных дней до принятия решения о выплате дивидендов владеет долей не менее 50% в уставном капитале организации-источнике выплаты. |

нулевая |

|

Иностранная организация |

15 процентов или другая ставка, если она предусмотрена международным соглашением об избежании двойного налогообложения |

Как видим, если российская организация имеет не менее 50% в уставном капитале другой российской компании, то налог на прибыль с полученных дивидендов не взимается (нулевая ставка). Чтобы подтвердить эту льготу, участник-юридическое лицо должен представить в инспекцию документы, подтверждающие право на долю в капитале организации, выплачивающей доход.

Такими документами могут быть:

- договор купли-продажи или мены;

- решения о разделении, выделении или преобразовании;

- судебные решения;

- договор об учреждении;

- передаточные акты и др.

Налог на прибыль с дивидендов в 2021 году установлен и для юридических лиц, которые работают на специальных режимах (УСН, ЕСХН, ЕНВД). В отношении доходов, которые они получают от своей деятельности, такие юрлица налог на прибыль не платят. Однако в отношении доходов, получаемых от участия в других организациях, сделаны исключения:

- для фирм на УСН действуют положения пункта 2 статьи 346.11 НК РФ;

- для фирм на ЕСХН действует нормы пункта 3 статьи 346.1 НК РФ.

В этих статьях прямо говорится, что специальный налоговый режим не распространяется на прибыль, полученную от участия в других предприятиях. Что касается компаний на ЕНВД, то хотя такой прямой оговорки нет, но освобождение от налога на прибыль относится только к доходам, полученным по видам деятельности, указанным в статье 346.26 НК РФ.

Таким образом, налог с дивидендов юридического лица 2021 года выплачивается в виде налога на прибыль (по ставкам, указанным в таблице), даже если в общем случае общество на спецрежиме от уплаты этого налога освобождена.

Как и в случае с участником-физлицом, налоговым агентом, обязанным удержать и перечислить налог на прибыль, является организация, которая выплатила дивиденды. Срок уплаты налога — не позднее дня, следующего за днем выплаты (статья 287 НК РФ).

Периоды выплаты дивидендов

Законная периодичность расчетов с собственниками указана в п. 1 ст. 28 Закона № 14-ФЗ:

- по итогам квартала;

- после полугодия;

- по итогам года.

П. 1 ст. 29 Закона № 14-ФЗ установлены ограничения по начислению дивидендов. В частности, начислять дивиденды разрешается лишь после того как внесен весь уставной капитал, указанный в учредительских документах. Поэтому, если организация зарегистрирована недавно, обязательно убедитесь, как обстоят дела с оплатой УК. До погашения задолженности компании перед другими контрагентами, бюджетными и государственными структурами про начисления дивидендов можно забыть. Еще одно правило при начислении дивидендов — чистые активы предприятия должны стоить выше, чем уставный и резервный капитал суммарно.

п. 3 ст. 28 Закона № 14-ФЗ установлен срок выплаты дивидендов – дивиденды должны быть выплачены не позже 60 дней с даты, когда принято решение.

Основы дивидендной стратегии

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций

Сейчас мой публичный инвестпортфель — более 5 000 000 рублей.

Я регулярно получаю много вопросов и специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать в различные активы. Рекомендую пройти, как минимум, бесплатную неделю обучения.

Если вам интересна практика и какие инвестрешения в моменте принимаю лично я, то вступайте в Клуб Ленивого инвестора.

Подробнее

Пассивный заработок является мечтой и главной целью любого инвестора в достижении финансовой независимости. Возникает всё больше вопросов со стороны начинающих инвесторов: как зарабатывать на дивидендах, какой стратегии придерживаться и как при этом платить налоги. Так как на блоге уже есть обзорная статья про дивиденды, сейчас лишь пробегусь вкратце по основным понятиям, чтобы закрепить изученный материал.

Есть два типа эмитентов:

- те, что выплачивают часть дохода своим акционерам;

- те, что не платят дивидендов.

Дивиденды – это доход в процентном отношении от чистой прибыли компании, который она выплачивает всем акционерам в благодарность за то, что они вложили свой капитал в развитие бизнеса. Процедура выплаты дивидендов прописывается в уставе компании. Дивидендная доходность может различаться. У одних эмитентов она составляет 3–6%, другие готовы предложить 10% или даже больше. Слышал и про 50%, но это экзотика и неликвид. Дивиденды выплачиваются один раз в год, иногда два раза. В редких исключениях – четыре. Все зависит от политики самой компании.

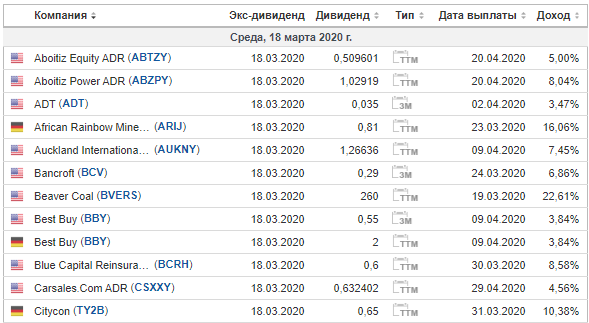

Существуют специальные календари дивидендов, где представлена информация о тех акциях, на которых можно заработать и какой будет ожидаемая доходность. Они находятся на сайте брокера или в инвестиционных сервисах. Ниже – пример календаря выплат на американском рынке в сервисе Investing.

Размер дивидендной прибыли становится известен только после собрания акционеров за два месяца до официальной даты выплаты. Чтобы рассчитывать на получение дохода, нужно приобрести акции строго до даты закрытия реестра. После этого прибыль будет зачислена на брокерский счет в течение двух месяцев после даты дивидендной отсечки.

Какими бывают дивидендные стратегии

Прежде чем платить налоги с дивидендов, нужно сначала заработать прибыль. Существуют пять основных стратегий:

- «Купи и держи» – самая простая тактика. Вы приобретаете акции компаний, и регулярно получаете с нее прибыль в виде дивидендов.

- «Покупай дешево» – подразумевает выжидание момента, когда котировки по акциям просядут в цене. Это повышает дивидендную доходность относительно стоимости ценной бумаги.

- «Покупай до отсечки» – за пару дней до закрытия реестра акции растут в цене из-за повышенного спроса на них. Вы приобретаете их за несколько недель до этой даты, и также получаете право претендовать на дивиденды, не ожидая их целый год.

- «Покупай заранее – продавай в день закрытия реестра» – суть та же, как и в предыдущей стратегии, но в день отсечки нужно продать акции — до того, как они упадут в цене из-за дивидендного гэпа. Профит возникает от разницы между ценой покупки и продажи.

- «Покупай после выплаты дивидендов» – сразу после выплаты акции сильно падают в цене, так как инвесторы уже получили свою выгоду и продают их. Этот гэп – прекрасная возможность заработать и приобрести их по низкой цене.

Налог на дивиденды российских компаний

Налоговые резиденты РФ уплачивают НДФЛ по ставке 13% при доходе до 5 млн руб. в год, 15% – на сумму дохода свыше 5 млн руб. в год, однако повышенным налогом облагается не вся сумма дохода, а только та ее часть, которая превышает установленный предел. Налоговым агентом выступает брокер, и инвестору не потребуется ничего доплачивать и декларировать. Но в каждом правиле есть исключения, в данной случае их три.

1. Компания выплачивает дивиденды акционерам из прибыли, полученной в виде дивидендов от других компаний, в которых она имеет долю. Например, такими компаниями являются АФК «Система», Алроса, ФСК ЕЭС. С их дивидендов будет удержано меньше 13%.

2. Брокер не выступает налоговым агентом, если акционер получил доход от организации, которая зарегистрирована в другой стране. Страну регистрации российских компаний можно определить по первым двум буквам ISIN. Если ставка налога страны регистрации ниже 13% или ее нет совсем, то необходимо самостоятельно декларировать и уплачивать недостающую сумму в налоговую. Например, если страной регистрации является Великобритания, в которой дивиденды не облагаются налогом, то инвестору, являющемуся нерезидентом Англии, нужно заплатить 13% в бюджет РФ.

Отметим, что Минфин России запустил процедуру денонсации соглашения об избежании двойного налогообложения с Нидерландами, являющимися страной регистрации таких компаний, как Яндекс и X5 Retail Group. Переговоры с Нидерландами о льготной ставке в размере 5% не увенчались успехом. Если законопроект вступит в силу, то налог на дивиденды нужно будет платить два раза: 15% в Нидерландах и 13% – в России.

3. Если налог на дивиденды более 13%, то потребуется только задекларировать доход и подтвердить уплаченную сумму.