Основные правила, когда организация без ндс работает с организацией с ндс

Содержание:

- Что входит в закрывающие документы для бухгалтерии ИП

- Когда и кем выставляется счёт-фактура

- Когда платить НДС на УСН

- К вопросу о недобросовестных контрагентах

- Чем чреваты ошибки

- НДС и ЕСХН

- Как заполнить счет фактуру без НДС

- Форму и формат счета-фактуры изменили с 01.07.2021

- Образец счета-фактуры без НДС

- Образец заполнения счета-фактуры

- Правила заполнения новой счет-фактуры, образец заполнения полей

- Когда обязательно формировать счет-фактуру без НДС?

Что входит в закрывающие документы для бухгалтерии ИП

Договариваясь о поставке товаров или оказании услуг, вы заключаете с другой стороной (организацией или ИП) письменный договор, в котором нужно оговорить все существенные условия сделки:

- наименования сторон;

- реквизиты;

- предмет договора (наименование, характеристики, количество поставляемого товара или описание услуг);

- стоимость;

- условия оплаты;

- сроки выполнения.

В договоре обычно прописывают вид документа, который подтвердит выполнение условий договора. На разовые небольшие сделки по оказанию услуг иногда вместо договора используют счёт или счёт-оферту. Для этого в него добавляют краткую информацию о существенных условиях договора. Оплату можно произвести по счёту или договору.

К основным закрывающим документам относятся:

- накладные;

- акты оказания услуг (или выполнения работ);

- счёт-фактура;

- УПД (универсальный передаточный документ);

- БСО (бланк строгой отчётности);

- товарный чек.

Формы накладной и актов вы можете разработать самостоятельно, включив необходимые реквизиты. Эти формы необходимо оформить в качестве приложения к приказу об учётной политике. Удобнее использовать типовую форму накладной ТОРГ-12 и акт, имеющийся в любой бухгалтерской программе.

Для оформления счёта-фактуры применяется только унифицированный бланк. Для уменьшения бумажной волокиты можно использовать УПД, объединяющий в себе накладную и счёт-фактуру.

Когда и кем выставляется счёт-фактура

Когда говорят о счёте-фактуре, подразумевают специальный документ, где обязательно указывается информация об услугах, которые оказывает организация, а также о товарах, которые она реализует.

Правила оформления счетов-фактур регулируются на законодательном уровне рядом актов:

- Налоговым кодексом РФ;

- Постановлением Правительства РФ от 26.12.2011 №1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчётах по налогу на добавленную стоимость»;

- Постановлением Правительства РФ от 19 августа 2017 г. №981 (регламентирует изменения в оформлении), с документом можно ознакомиться здесь.

Счёт-фактура нужен для подтверждения исходящего НДС при продаже товара, оказании услуг, а также для списания входящего НДС при покупке товара или услуг.

Счёт-фактура может не оформляться, если покупатель не является налогоплательщиком НДС. Обе стороны сделки купли-продажи в таком случае должны подписать соответствующее соглашение.

Если продавец освобождён от НДС (такая возможность предусмотрена ст. 145 НК РФ), то он вправе оформлять счета-фактуры без НДС. Согласно законодательству фирмы или ИП могут поступать так в том случае, если они не реализуют подакцизные товары. Аналогичные действия возможны, если их выручка за три месяца подряд не более 2 млн р. Налогоплательщики должны выполнять следующие действия:

- уведомить ИФНС (налоговый орган) о намерении не платить НДС;

- применять освобождение не менее 12 подряд идущих календарных месяцев, если не создадутся условия утраты права на него;

- по окончании 12 календарных месяцев подтвердить в ИФНС, что в течение этого срока права на освобождение они не теряли, и подать уведомление о продлении товара на освобождение от уплаты НДС или отказаться от этого права.

СФ выставляется поставщиком заказчику после того, как товар (услуга) был принят. Существуют два способа направления этого документа:

- по почте;

- вместе с отгруженным товаром.

Таблица: виды счетов-фактур

| Наименование | Характеристика |

| Стандартный счёт-фактура | Не позже пяти дней после оплаты товара или услуги он оформляется поставщиком. Аналогичная схема действует, если возникла необходимость в возврате товара поставщику. |

| Авансовый счёт-фактура | Выписывается в счёт будущей поставки, если имела место предоплата. В нём фиксируются данные расчётно-платёжного документа. |

Не стоит путать счёт-фактуру и товарную накладную.

Товарная накладная — документированное доказательство перехода в собственность того или иного товара.

Товарная накладная имеет ряд отличий от счёта-фактуры

Отличия данных документов друг от друга прослеживаются в следующем:

- В оформлении. Накладная может быть составлена в свободной форме, тогда как счёт-фактура должна заполняться по предложенному законодательством образцу.

- В назначении. Для вычета НДС используется только счёт-фактура. Накладная выступает доказательством того, что товар был передан заказчику.

- В предъявлении претензий к поставщику. Заказчик может выставлять претензии на основании накладной. Счёт-фактура таким способом не используется.

- В количестве предоставляемых экземпляров. Товарная накладная подписывается в двух экземплярах (продавцом и покупателем), тогда как счёт-фактура — только продавцом.

Помимо этого, счёт-фактура отличается и от счёта.

Счёт — это документированное уведомление об оплате товара/услуги, выдаваемое покупателю продавцом.

Счёт не касается обязательств по НДС, он предназначен исключительно для создания платёжного документа

Существуют следующие отличия счёта от счёта-фактуры:

- счёт не касается обязательств по НДС;

- не определены сроки для выставления счёта (если только конкретные сроки не оговорены в договоре);

- счёт не является бланком строгой отчётности, предоставляемым ИФНС.

Когда платить НДС на УСН

Предприниматели и организации на УСН освобождены от уплаты НДС, такой вывод следует из ст. 346.11 НК РФ. Но именно из-за этого у упрощенцев возникают проблемы с поиском покупателей: если компания на ОСНО купит товар без НДС, то не сможет возместить входящий налог.

В общем случае ставка НДС составляет 20 %, но ряд товаров облагается по льготным ставкам 10 % и 0 % (ст. 164 НК РФ). Дополнительно предусмотрены перечни товаров и услуг, которые освобождены от НДС. В него входят операции из ст. 149 НК РФ и импорт товаров, входящих в ст. 150 НК РФ.

Каждый упрощенец может работать с НДС: выставить счёт-фактуру с налогом и перечислить его в бюджет. Кроме того, НК РФ предусматривает несколько операций, по которым уплата НДС и оформление счёта-фактуры обязательны.

Вы выставили покупателю счёт-фактуру с НДС

Если вы по просьбе покупателя или по ошибке выставили счёт-фактуру с выделенным НДС, то обязаны уплатить налог в бюджет (п. 5 ст. 173 НК РФ). В этом случае появится обязанность уплатить налог и сдать декларацию по НДС.

В декларацию по НДС нужно включать сведения, которые даны в выставленных счетах-фактурах.

Отдельный случай, когда вы выступаете посредником и приобретаете товар от своего имени, то должны перевыставлять счета-фактуры от продавца к покупателю. Такие операции фиксируются в журнале учёта счетов-фактур. По полученным и выписанным в текущем месяце счетам-фактурам нужно направить сведения в ФНС до 20-го числа следующего месяца (п. 5.2 ст. 174 НК РФ). При соблюдении правил налог платить не придётся.

Вы купили товар у иностранца

Импорт товара — ещё одна операция, которая требует уплаты НДС (п. 2 ст. 346.11 НК РФ). В данном случае порядок уплаты НДС зависит от страны продавца:

Вам нужно уплатить НДС после того, как вы примете товар к учёту. Налог рассчитывается с суммы стоимости товара и начисленного на неё акциза, если приобретена подакцизная продукция.

Вам нужно уплатить НДС на таможне. Налог начисляется на сумму стоимости товара, таможенных пошлин и акциза.

Если вы купили товар на территории России, то начисление налога зависит от наличия у продавца постоянного представительства в РФ. Если его нет, то вы становитесь налоговым агентом — получаете обязанность удержать с продавца НДС и уплатить его в бюджет.

Вы проводите операции с имуществом государства

Покупка и аренда государственного имущества тоже делает вас агентом по НДС. Так как сами госорганы не могут заплатить НДС и сдать отчёт в инспекцию. В этом случае вы должны вычесть налог и уплатить его в бюджет.

Например, при аренде государственного имущества вы должны удержать НДС с арендного платежа и перечислить его в бюджет. Арендодатель при этом получит меньше денег.

Расчёт суммы налога зависит от того, как цена прописана в договоре — с учётом НДС или без учёта НДС. В первом случае используйте ставку 20/120, во втором — просто 20 %.

При покупке госимущества вы тоже становитесь налоговым агентом и удерживаете налог с доходов, полученных продавцом. Налог можно не удерживать, если соблюдены следующие условия выкупа государственного и муниципального имущества, находящегося в собственности государства:

-

Вы арендовали этот объект госсобственности не менее двух лет;

-

У вас нет долгов по арендной плате и начисленным к ней штрафам или пеням;

-

Недвижимость не входит в перечень имущества, свободного от прав третьих лиц;

-

На день заключения договора купли-продажи вы причислены к субъектам малого или среднего предпринимательства.

Когда вы выступаете налоговым агентом, то обязаны выставить счёт-фактуру самостоятельно — на своё имя от имени продавца. По итогам квартала информацию из такого счёта-фактуры отражают во втором разделе декларации по НДС.

Вы оформили доверительное управление имуществом

Продажа имущества, которое вы получили в доверительное управление, тоже облагается НДС ( НК РФ). Вы должны уплатить НДС с дохода от продажи и выставить счёт-фактуру. В графе «Продавец» дополнительно проставляется пометка «Д.У.».

Вознаграждение, которое вы как доверительный управляющий получаете от владельца имущества, не облагается НДС.

К вопросу о недобросовестных контрагентах

Периодически возникают вопросы о наличии у налогоплательщика прав на возмещение НДС по сделкам, совершенным с недобросовестными контрагентами. В таких ситуациях суды иногда принимают сторону налогоплательщика.

Одним из оснований для этого становится ПП ВАС РФ от 12.10.2006 № 53, в соответствии с которым налогоплательщик может представить в налоговую инспекцию все документы, которыми он располагает, в целях получения налоговой выгоды. В таком случае налоговый орган должен доказывать любые изъяны в документах, а налогоплательщик пользуется презумпцией добропорядочности пока не доказано обратное.

Если налоговая служба выявляет обстоятельства, подтверждающие недобросовестность поставщиков как налогоплательщиков, то меры, предусмотренных действующим законодательством, применяются к таким лицам, что не влечет автоматического признания ещё и покупателя их товаров недобросовестным налогоплательщиком.

Чем чреваты ошибки

В любом документе могут быть случайно допущены ошибки и неточности, цена их может быть различной в зависимости от значимости бумаги. Чем же грозят ошибки в счете-фактуре?

Если данный документ заполнен с неточностями, покупателю может быть отказано в налоговом вычете по НДС. Естественно, что в дальнейшем покупатель уже не захочет иметь дела с продавцом, причинившим ему такой убыток.

Ошибка ошибке рознь

Не всякая ошибка ведет к печальным последствиям. Рассмотрим наиболее распространенные варианты неправильностей в счете-фактуре, на основании которых налоговая вправе отказаться возмещать НДС (п.2 ст. 169 НК РФ).

Непонятное авторство. Если из документа сложно определить, кто именно покупатель, а кто продавец, такой счет-фактура будет признан недействительным. Это вполне вероятно. Если неправильно указаны или пропущены такие реквизиты обеих сторон, как:название организации;

адрес;

ИНН.

Не тот товар или услуга. Если из счета-фактуры однозначно не следует, какой именно товар покупался или услуга была оказана, либо эта информация противоречит другим документам, НДС не вернут. Например, согласно счету-фактуре отгрузили конфеты «Ромашка» (это наименование товара указано в графе 1), а фактически были проданы конфеты «Красный мак».

Неточности в денежных цифрах. Проблемы, связанные с неверным указанием стоимости продукции (услуги) или аванса, полученного за них, также нивелируют ценность счета-фактуры

Это может быть связано:с неверным указанием валюты оплаты (обратите внимание не только на название валюты, но и на ее код);

с пропуском или неправильной информацией относительно количества товара (единиц работы или услуг);

с ошибками в ценах;

неправильное вычисление стоимости (количество, умноженное на цену, не дает в результате указанную цифру в графе «стоимость»).

Неверное исчисление НДС. В графе, где указан НДС, указана одна ставка, а сумма вычислена по другой, либо насчитан стандартный процент, когда ставка должна была быть нулевой.

Неизвестная сумма НДС

Если в соответствующей графе нет необходимой цифры, хотя в графе «ставка» она указана, а также, если приведенное число не получается перемножением ставки и суммы, уплаченной за товары (услуги).

Когда ошибки не фатальны

Налоговые органы не имеют права и обычно не отказывают в возврате налога, если в счете-фактуре допущены другие недостатки, например:

- вместо больших букв употреблены строчные или наоборот;

- пропущены кавычки;

- не хватает или поставлены лишние знаки, такие, как точки, тире, запятые, скобки;

- нет КПП или оно указано неверно;

- нет описания произведенных работ или оказанных услуг (информация графы 1);

- нет обоснования счета-фактуры номером договора;

- ошибки в указании платёжных реквизитов;

- нумерация с неточностями;

- не продублирована информация о грузополучателе, если он и покупатель – один и тот же (то же насчет продавца и грузоотправителя).

Допущена ошибка, что предпринять?

Если продавец, выставивший счет-фактуру, обнаружил в ней ошибки, он вправе внести необходимую корректировку. У покупателя такого права нет, но он может указать на ошибку выставителю счета-фактуры и попросить об исправлениях. Для этого предусмотрена специальная операция – корректировка счета-фактуры.

НДС и ЕСХН

Предпринимателей на сельхозналоге мы не зря выделили в отдельный раздел. С 2021 года ИП, применяющие ЕСХН, обязаны платить налог на добавленную стоимость. Эти изменения были внесены в Налоговый кодекс законом от 27 ноября 2021 года № 335-ФЗ.

Напомним, что до 2021 года сельхозпроизводители и те, кто оказывал им услуги, были освобождены от НДС, так же, как и ИП на УСН, ЕНВД и ПСН. Начиная с 2021 года, ситуация изменилась и тех, кто применяет ЕСХН, сделали плательщиками НДС. Они единственные из всех спецрежимников, кто должен перечислять в бюджет налог на добавленную стоимость. Но есть некоторые исключения. Рассмотрим их.

В каких случаях ИП на ЕСХН может не платить НДС

Особенности освобождения предпринимателей на сельхозналоге от обязанности уплаты налога на добавленную стоимость указаны в ст. 145 НК РФ. Так, не платить НДС в 2021 году могут ИП, отвечающие одному из следующих условий:

сумма дохода за 2021 год не превысила 100 млн. рублей

Обратите внимание, что в расчет берется только доход от деятельности на ЕСХН. Данная сумма будет снижаться с каждым годом (см

таблицу № 1);

переход на ЕСХН и освобождение от уплаты НДС были произведены в одном году.

Таблица № 1. Суммы дохода, при которых ИП на ЕСХН могут получить освобождение от НДС

| Год, за который считается доход | Максимальный размер доходов (руб.) |

| 2018 | 100 000 000 |

| 2019 | 90 000 000 |

| 2020 | 80 000 000 |

| 2021 | 70 000 000 |

| 2021 и последующие | 60 000 000 |

В каких случаях ИП на ЕСХН не сможет получить освобождение от НДС

- Доход за прошедший год превысил указанные в таблице лимиты.

- Предприниматель в течение последних трех месяцев реализовывал подакцизные товары.

- ИП не подтвердил свое право на освобождение от уплаты указанного налога.

Что нужно сделать, чтобы не платить НДС ИП на ЕСХН

Для того чтобы получить освобождение от уплаты налога на добавленную стоимость, предприниматели на сельхозналоге должны составить письменное уведомление. Форма этого документа утверждена Приказом Минфина России от 26 декабря 2021 года № 286н и вступает в силу с 1 апреля 2021 года.

Уведомление надо сдать в ИФНС по месту учета до 20 числа месяца, с которого ИП применяет освобождение. После направления уведомления, предприниматель сможет не платить НДС в течение 12 месяцев.

Обратите внимание

, что отказаться от этой льготы нельзя до момента ее окончания. Единственным случаем является получение дохода сверх указанного лимита. Если это произошло, ИП считается утратившим право на освобождение от налога на добавленную стоимость с 1 числа месяца, в котором было допущено превышение.

Какие обязанности по НДС появились у предпринимателей на ЕСХН

Начиная с 2021 года, ИП на сельхозналоге, не получившие освобождение от уплаты налога на добавленную стоимость, должны:

- начислять НДС на сумму реализации товаров (работ, услуг);

- уплачивать налог в бюджет в установленные законом сроки;

- ежеквартально сдавать декларацию (только в электронном виде);

- выставлять контрагентам счета-фактуры с выделенной суммой налога;

- вести книги покупок и продаж.

Зато вместе с обязанностью по уплате НДС сельхозпроизводители получили право на его возмещение из бюджета. Это плюс для тех, кто работает с компаниями на ОСНО и выставляет им счет-фактуры с выделенной суммой налога. Но в целом предприниматели на ЕСХН больше потеряли, чем получили от введения НДС. Из очевидных минусов это:

- увеличение налоговой нагрузки для тех ИП, которые не сотрудничают с плательщиками НДС;

- усложнение учета, так как придется дополнительно вести книги продаж и покупок, выставлять счета-фактуры, ежеквартально подавать отчетность;

- дополнительные расходы на бухгалтера, так как сразу разобраться в тонкостях ведения учета и расчета НДС тем, кто ранее с ним не работал, будет трудно;

- затраты на организацию электронного документа оборота с налоговой инспекцией для сдачи отчетности по налогу на добавленную стоимость;

Рассмотрев, в каких случаях индивидуальный предприниматель может и должен работать с НДС, вкратце остановимся на сроках уплаты налога и сдачи отчетности.

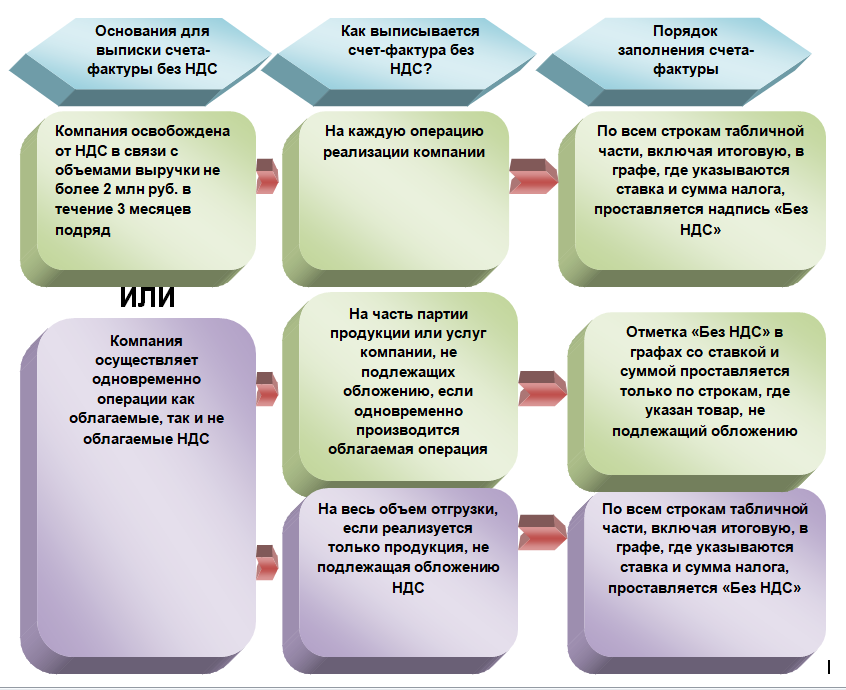

Как заполнить счет фактуру без НДС

Счет-фактура без НДС 2017–2018 годов заполняется по тем же правилам, которые установлены для оформления обычных счетов-фактур, содержащих НДС. Правила эти содержатся в разделе 2 приложения 1 к постановлению Правительства РФ от 26.12.2011 № 1137 и с 01.10.2017 в значительной мере обновлены.

Порядок оформления заголовочной части счета-фактуры без НДС не имеет особых отличий от обычного. Единственное различие состоит в том, что в графах основной таблицы, предназначенных для указания ставки налога и его суммы, рассчитанной по этой ставке, в счете-фактуре, составляемом без НДС, делается запись «Без НДС» (подп. «ж» и «з» п. 2 раздела 2 приложения 1 к постановлению Правительства РФ от 26.12.2011 № 1137). Причем запись может быть проставлена любым способом — на компьютере, от руки, при помощи штампа.

С учетом вышеизложенных ситуаций, в которых возникает необходимость или потребность выставления счета-фактуры без НДС, вариантов его оформления может быть два:

- С записью «Без НДС» в соответствующих графах оформляются все строки основной таблицы счета-фактуры и итоговая часть графы 8 по строке «Всего к оплате». Это будет иметь место, если все объекты продажи или налогоплательщик освобождены от НДС.

- С записью «Без НДС» в одной или нескольких строках таблицы при том, что в иных ее строках ставка и сумма НДС присутствуют. Такое может быть при продаже объектов, не облагаемых НДС, одновременно с товаром, подлежащим налогообложению, налогоплательщиками, работающими с НДС. Итоговая сумма налога (строка «Всего к оплате») для данной ситуации будет просчитана без учета данных по строкам, в которых есть запись «Без НДС».

Также в обычном порядке оформляются и подписи на счете-фактуре. При этом факсимильное их проставление не допускается.

О неприемлемости использования факсимильных подписей при оформлении счетов-фактур читайте в материале «Минфин напомнил о недопустимости факсимиле на счете-фактуре».

С соблюдением вышеуказанных особенностей налогоплательщики, освобожденные от уплаты НДС, при необходимости оформляют счета-фактуры на поступившие авансы.

Форму и формат счета-фактуры изменили с 01.07.2021

- регистрационный номер партии товара, подлежащего прослеживаемости;

- количественная единица измерения товара, используемая в целях осуществления прослеживаемости;

- количество товара, подлежащего прослеживаемости, в количественной единице измерения товара, используемой в целях осуществления прослеживаемости.

Уведомление о разработке соответствующего приказа ФНС опубликовано на едином портале для размещения проектов НПА. Ожидается, что изменения вступят в силу с 01.07.2021, когда заработает новая система прослеживаемости товаров.

По новому порядку налогоплательщики и налоговые агенты должны выставлять и получать электронные счета-фактуры с применением усиленной квалифицированной электронной подписи. Кроме того:

- операторов ЭДО обяжут проверять поступившие документы, если такое условие есть в договоре с продавцом;

- внедрят порядок действий при положительном и отрицательном результате проверки.

Новый порядок распространят на все счета-фактуры, выставленные в рамках системы прослеживаемости товаров.

Из-за последних изменений статья стала не актуальна!

Мы уже обновляем ее и скоро переопубликуем. Если актуальные инструкции нужны прямо сейчас, используйте бесплатный доступ к материалам КонсультантПлюс.

Образец счета-фактуры без НДС

Счет-фактура

ИП

и организациями должна заполняться

без НДС, если лицо применяет права на

освобождение. Есть некоторые особенности

при выписывании

счета

от

ИП

без учета налога.

Обязанность

по заполнению формы

появляется, когда у плательщика продавца

есть освобождение согласно статье 145.

Лица, по НК могут не вносить тариф, если

за 3 месяца подряд они получали доход

не выше двух миллионов рублей, и не

продавали подакцизную продукцию.

Эти

плательщики должны подать уведомление

в налоговую о применении права не платить

сбор, освобождение используется не

менее 1 года. После этого следует

подтвердить, что нет оснований для

отказа от льготы. В прочих случаях лицо

не обязано, но может оформить такой

документ без НДС.

Образец

заполнения счета-фактуры

без налога почти не отличается от

документа с тарифом. Порядок заполнения

вступительной части не отличается.

Однако для указания ставки и суммы

делается запись «Без НДС». Допускается

проставлять запись любым удобным

способом – письменно от руки, штампом,

или распечаткой. Таким образом, оформление

бумаги без налога почти не отличается

от составления обычного счета, единственным

отличием является внесение пометки

«Без НДС».

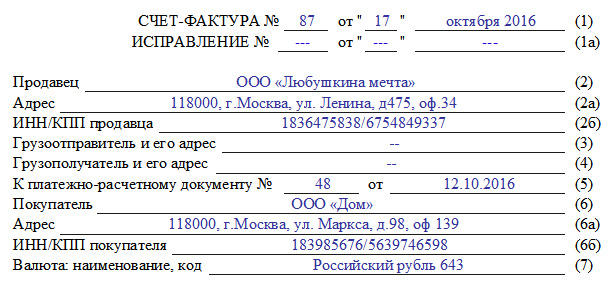

Образец заполнения счета-фактуры

Оформление стандартного счета–фактуры – не самая сложная процедура, тем не менее, у начинающих специалистов она может вызвать некоторые вопросы.

- В начале документа пишется номер счета фактуры и дата его заполнения.

Номер счета может быть любым, главное условие, чтобы он шел по возрастающей линии к предыдущим. При этом, в тех случаях, когда по каким-либо обстоятельствам последовательность нумерации нарушается (к примеру за счетами-фактурами 21, 22, 23 следует 8), это не грозит ровно никакими санкциями со стороны контролирующих органов и налоговых структур. Что касается даты, то счет-фактура должна быть сделана либо непосредственно день в день с поставкой товарно-материальных ценностей или оказанием услуг или же в пятидневный период после этого.

Далее указываются реквизиты фирмы, которая является поставщиком товаров или услуг: пишется ее полное название, юридический адрес (с почтовым индексом), ИНН, КПП (все эти сведения должны соответствовать учредительным бумагам предприятия).

Затем включается информация о грузоотправителе и грузополучателе.

Эти строки следует заполнять только тогда, когда речь идет о реализации товарно-материальных ценностей (т.е. при оказании услуг или выполнении работ в них нужно поставить прочерк). Когда речь именно о купле-продаже, то если грузоотправителем является продавец товара, то можно либо продублировать адрес полностью, либо коротко обозначить это двумя словами «тот же». А вот адрес грузополучателя указать нужно обязательно и полностью, включая индекс, номер офиса или склада и номер телефона.

Далее указывается ссылка на платежно-расчетный документ (его номер и дату) и вносятся сведения о покупателе: все аналогично тому, как заполнялись строки о продавце.

После этого вносятся данные о валюте, которая используется при денежных расчетах между сторонами по договору (письменно и в виде кода по Общероссийскому классификатору валют (ОКВ)).

Рубль кодируется цифрами 643.

Следующая часть документа содержит в себе таблицу, в которую включены основные показатели сделки.

- В первый столбец вписывается название объекта договора (так, как значится в самом договоре).

- Во второй, при необходимости, код продукции по Общероссийскому классификатору единиц измерения (ОКЕИ), условное обозначение (штуки, литры, килограммы и т.д.).

- В столбце под номером три указывается общее количество или объем товаров/услуг/работ, затем цена за единицу измерения.

- Столбцы от пятого до девятого являются обязательными к заполнению: сюда вносится стоимость с налогом и без него, размер налога (который, как известно, бывает 0%, 10%, 18%), а также окончательная цена с налогом. Компании, работающие без НДС, могут именно так и отметить в нужной ячейке.

- Десятый и одиннадцатый столбики предназначены для зарубежных товаров. В 10 и 10а включаются сведения о том государстве, которое является родиной происхождения товара (в виде кода по ОКСМ) и короткого словесного обозначения), в последний столбец вносится номер таможенной декларации, если таковая имеет место быть.

В завершение счет фактуру подписывает руководитель фирмы (директор или генеральный директор), а также главный бухгалтер. Если это одно и то же ли лицо, подпись следует продублировать.

Правила заполнения новой счет-фактуры, образец заполнения полей

- Поскольку ведется строгий учет с/ф, порядковые №№ у этих документов должны быть обязательно. Они могут дополняться индексами доверительных управляющих после разделительной черты. Для даты используется цифровой формат.

- При отсутствии исправлений в этом поле ставится прочерк.

- Если счет фактура оформляется на фактически выполненные операции, в поле авансового платежа проставляется «нет». При получении средств за предстоящие поставки ставится «да», а в полях грузоотправителей и грузополучателей проставляются прочерки.

- Следует указать валюту, которая используется в оплате. Она должна быть единой для всех единиц, включенных в бланк.

- Указываются даты, №№ документов, фиксирующие получение средств за ТМЦ, услуги, работы в поле «к расчетно-платежному документу».

- Перечень данных о продавце зависит от статуса. Для ИП, организаций предусмотрены различные требования. ИП вносит свои Ф.И.О, ИНН, адрес и свидетельство регистрации предпринимателя. Юридические лица указывают название, КПП, ИНН, личные данные руководителя и главбуха. Если продавец занимается отправкой груза, пишется «он же» в поле грузоотправителя. При отправлении груза другим юридическим лицом заполняются его данные.

- Аналогично заполняются поля покупателя и грузополучателя.

- Счет-фактура может включать цены с НДС и без НДС. Существуют правила выбора этих вариантов.

- В таблице указываются номенклатурные данные ТМЦ, услуг или работ: названия, коды, условные обозначения, объемы или количество, цены и суммы. Если в счет фактуру вносится импортный товар, следует заполнить коды и краткие наименования стран-производителей. Кроме того, необходимо внести №№ таможенных деклараций.

- Оформляется две счет-фактуры, так как одну оставляет себе продавец, другая подлежит выставлению покупателю.

Когда обязательно формировать счет-фактуру без НДС?

Статья 145 устанавливает, что в случае, если выручка компании за 3 месяца составляет 2млн.руб. и менее, то НДС при продажах можно не начислять и не уплачивать. При этом НДС в счетах-фактурах поставщиком не выделяется к возмещению.

Освобождение от уплаты НДС по ст.145 – это право, а не обязанность налогоплательщика. Если он хочет по-прежнему работать с НДС, это его право, в этом случае не нужно ничего сообщаться налоговой, а продолжить работать на прежних условиях. Если же есть желание освободиться от НДС, то установив у себя достаточный уровень выручки, следует направить документы уведомительного характера в налоговую, заявив о своем желании и подтвердив право на освобождение.

Выручка считаться за три последовательных месяца.

Не платить НДС можно только в том случае, если не продаются подакцизные товары. По ввозным операциям НДС по-прежнему нужно начислять.

Сто сорок пятая статья четко определяет, что в случае, если компания использует право, дарованное этой статьей, то счета-фактуры нужно по-прежнему выставлять, указывая, что они без НДС.

Освободиться от НДС можно на срок один год, далее нужно либо продлить свое право, либо отказаться от него. На протяжении всего этого года по каждой операции (за исключением импортных) нужно выставлять счета-фактуры без НДС.

Как заполнить счет-фактуру без НДС?

Бланк счета-фактуры, актуальный на 2016 год, утвержден Постановление №1137 от 26 декабря 2011. Это же Постановление содержит форму корректировочного счета-фактуры.

Если организация освобождена от НДС по ст.145, то при продажах, а также при получении авансов от покупателей она обязана выставлять счет-фактуру.

В этом бланке заполняются все поля как обычно, при этом в поле 7 «Ставка» пишется формулировка «без НДС», в поле 8 «Сумма» также пишется «без НДС».

Далее счет-фактуры как обычно подписывается ответственными лицами и передается покупателю. Такой счет-фактуру продавцу нужно зарегистрировать в книге продаж как обычно, а вот покупателю его регистрировать в книге покупок не нужно, так как он не дает возможность направить НДС к вычету.

Образец заполнения счета-фактуры без НДС – скачать .

Можно ли в полях 7 и 8 поставить нули?

Не допускается вместо фразы «без НДС» ставить 0. Ноль в поле для указания ставки НДС будет воспринят налоговиками как нулевая ставка, которая применяется при экспортных операциях. Если налоговая увидит 0 в поле 7, то потребует обосновать правомерность применения нулевой ставки документально.

Также нули налоговой могут приняты как неправильно посчитанный налог, в связи с чем исчислит его самостоятельно от стоимости товаров по соответствующей этим товарам ставке НДС и заставит уплатить в бюджет.

Чтобы не допустить подобных недоразумений, следует писать «без НДС», но никак не нули.

Когда счет-фактуру без НДС можно выставлять по желанию?

Как выше было сказано, обязательно формировать счет-фактуру без НДС нужно только в одном случае – при освобождении от налога по сто сорок пятой статье НК РФ.

Выписка этого документа во всех остальных случаях является исключительно самостоятельным осознанным решение продавца. Такое не действие не нарушает налогового законодательство. Компания при желании может выставить счет-фактуру без НДС, даже если не обязана это делать

Важно при этом опять же не ставить в полях 7 и 8 нули, а указать «без НДС»

Когда выставление счета-фактуры без НДС возможно:

- При осуществлении операций, не облагаемых НДС (ст.149 НК РФ);

- Если используется УСН, ЕНВД, ЕСХН, ПСН.

Для чего выставлять счет-фактуру в этих случаях, если этого не требует НК РФ?

Обычно такое действие продавцом выполняется по требованию покупателя. У многих организация таким образом сложился документооборот, что им требуется для соответствия своим требованиям получит счет-фактуру, даже если она без НДС. Или договор, заключенный между сторонами, требует предоставления этого документа.

Возможно, покупатель просто не знает о том, что продавец в указанных случаях может не выставлять счет-фактуру, при этом не нарушив положения НК РФ. В этом случае можно с клиентом провести разъяснительную беседу.

Если клиент очень просит выписать ему такой документ, продавец может это сделать, не боясь нарушить налоговые законы. Обязанность по уплате НДС не появится, если указать в полях 7 и 8 «без НДС», отчетность по НДС сдавать не придется.

Иногда продавцу самому нужно по какой-либо причине иметь счет-фактуру.

Нужно ли в этих случаях где-то регистрировать счет-фактуру? Так как выписка этого документа не является обязанностью продавца, то и регистрировать его нигде не нужно – покупатели не регистрируют его в книге покупок, продавцы не заносят его в книгу продаж.