Договор займа без процентов между физическими и юридическими лицами 2021 года: скачайте образец бланка для заполнения в word и pdf

Содержание:

- Что написать в договоре

- Договор займа между предприятием и физическим лицом с процентами (пример)

- Разделы и пункты договора займа между юридическим и физическим лицом

- Особенности документа

- Имеет ли право быть данный вид сделки

- Типовой договор

- Заемщик – физическое лицо

- Обязательные условия договора займа физического лица юридическому лицу

- Адреса и реквизиты сторон

- Залог при займе между юридическим и физическим лицом

- Какую сумму можно дать взаймы

- Стороны, заключающие договор безвозмездного займа

- Наступающие налоговые последствия для обеих сторон

- Займы между ИП

- Зачем оформлять безвозмездное пользование автомобилем

- Права и обязанности сторон

- Заключение договора займа

Что написать в договоре

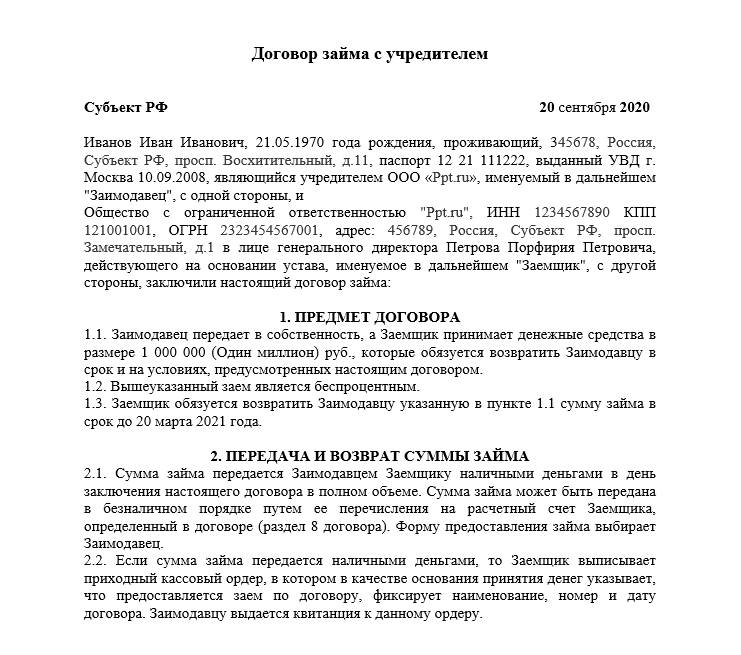

Временная передача средств (имущества) оформляется с условием возмездности или бесплатно. Структура и содержание безвозмездного договора займа с физическим лицом, являющимся учредителем юридического, выглядит следующим образом.

Сроки возврата

- целиком к определенной сторонами дате;

- частями по согласованному графику;

- досрочно, полностью или частично (в соответствии с соглашением);

- после востребования — если срок не определен, закон устанавливает его в 30 дней.

Проценты

Данный вид сделки может предусматривать вознаграждение за пользование имуществом или является бесплатным. Проценты за пользование или их отсутствие — важный пункт. Помните, что соглашение между физическим и юридическим лицом также станет безвозмездным, когда:

- об этом прямо указано в тексте;

- переданы вещи, а не деньги — ст. 809 ГК.

ВАЖНО!

Пени за просрочку

Штрафные санкции вносятся в документ по желанию сторон — указывать их не обязательно, но желательно. Рекомендуется указать размер пеней для нерадивого заемщика. Проценты и понесенные убытки по желанию пострадавшей стороны взыскиваются в полном объеме в соответствии со ст. 395 ГК, даже если они не прописаны в договоре или превышают установленный уровень.

Вот образец соглашения между физическим и юридическим лицом:

Разрешение споров

- претензионный порядок не оговорен в тексте соглашения;

- указана точная дата возврата предмета займа.

На практике часто используется договор займа между физическим лицом и ООО (и прочими юридическими лицами), по которому заемщик выплачивает вознаграждение за пользование средствами.

Образец:

|

ДОГОВОР ЗАЙМА г. Можайск 30 сентября 2020 Петров Петр Петрович, 21.05.1970 года рождения, проживающий: г. Можайск, Московская область, ул. Ленинградская, д. 21, паспорт 12 21 111222, выданный УВД г. Москва 10.09.2008, именуемый в дальнейшем «Заимодавец», с одной стороны, и Общество с ограниченной ответственностью «Заря», ИНН 7728200000, КПП 772800001, ОГРН 1027700000001, адрес: г. Дмитров, ул. Волокаламская, 10А, офис 15, в лице генерального директора Иванова Ивана Ивановича, действующего на основании устава, именуемое в дальнейшем «Заемщик», с другой стороны, заключили договор о следующем: 1. ПРЕДМЕТ ДОГОВОРА 1.1. По данному договору Заимодавец передает Заемщику денежные средства в размере 105 000 (сто пять тысяч) рублей, а Заемщик обязуется возвратить Заимодавцу сумму займа и начисленные на нее проценты на условиях, предусмотренных Договором. 1.2. Размер вознаграждения по договору составляет 20% годовых от суммы займа. 2. ПОРЯДОК ПРЕДОСТАВЛЕНИЯ И ВОЗВРАТА СУММЫ ЗАЙМА 2.1.Заимодавец передает Заемщику сумму займа 30 сентября 2020 г. путем перечисления на банковский счет Заемщика (указываются полностью банковские реквизиты счета Заемщика). Факт перечисления денежных средств подтверждается платежным поручением с отметкой банка об исполнении. 2.2. Заемщик возвращает Заимодавцу заемные денежные средства и начисленные проценты 30 сентября 2021 г. 2.3. Сумма займа возвращается Заемщиком безналичным переводом на счет Петрова Петра Петровича в ОАО «Банк», отделение № 111/222, г. Можайск, ИНН банка 10021001002, БИК банка 3400200201, кор.счет банка 230100100100100100102, расчетный счет банка 20100200100200100102, ФИО получателя Петров Петр Петрович, лицевой счет №432112345654325100102. 3. ПРОЦЕНТЫ ЗА ПОЛЬЗОВАНИЕ СУММОЙ ЗАЙМА 3.1. Проценты за пользование займом начинают начисляться со дня передачи денежных средств Заемщику. 3.2. Проценты за пользование суммой займа уплачиваются ежемесячными платежами в срок до 10 числа каждого месяца до момента возврата суммы займа. 4. ОТВЕТСТВЕННОСТЬ СТОРОН 4.1. За несвоевременный возврат суммы займа Заемщик выплачивает Заимодавцу неустойку в размере 1% от неуплаченной в срок суммы займа за каждый день просрочки. 5. ЗАКЛЮЧИТЕЛЬНЫЕ ПОЛОЖЕНИЯ 5.1. Договор считается заключенным с момента зачисления суммы займа на банковский счет Заемщика в соответствии с п. 2.1 настоящего Договора. 5.2. Договор действует до полного выполнения Заемщиком своих обязательств по возврату суммы займа и выплате процентов. 5.3. Договор составлен в двух экземплярах, по одному экземпляру для каждой из сторон. 6. ПОДПИСИ СТОРОН Заемщик: Заимодавец: ООО «Заря» И.И. Иванов П.П. Петров |

Договор займа между предприятием и физическим лицом с процентами (пример)

Несмотря на то, что в практике кредитования существует такое понятие, как беспроцентный заем, все же большинство кредитов выдаются под определенный процент. Такой тип сделки предусматривает, что на сумму задолженности насчитается процент, который будет заработком заимодателя. Договор займа с процентами между компанией и физическим лицом составляется по этому образцу – скачать.

Проценты, полученные физическим лицом по этому договору, подлежат налогообложению. Однако в договор можно внести информацию таким образом, чтобы затраты по выплате налогов перешли на заемщика (юридическое лицо).

Разделы и пункты договора займа между юридическим и физическим лицом

В законодательстве России прописаны четкие условия оформления договора о кредитовании между предприятием и физическими лицами. Рассмотрим, какие пункты должны быть в документе:

- Информация о гражданине, который выступает кредитором в сделке. Нужно указать ФИО, дату рождения, серию и номер паспорта, идентификационный код, адрес фактического месторасположения, контактный номер телефона (желательно мобильный). Подробнее о том, как узнать ИНН физического лица – читать тут.

- Информация о предприятии, выступающем заемщиком в сделке. Указывается полное наименование компании, юридический адрес, контактные номера телефонов учредителей.

- Сроки возврата. В документе указывается конкретная дата возврата долга. Если же даты в договоре не указано, согласно законодательству Российской Федерации срок погашения кредита составляет 30 календарных дней с момента его выдачи;

- Процентная ставка. Также нужно указать порядок начисления процента (единожды за весь период кредитования либо же ежедневно на сумму долга);

- Штрафные санкции за несвоевременную уплату по кредиту (размер штрафа).

Договор должен быть подписан обеими сторонами сделки (за юридическое лицо подпись ставит учредитель предприятия), также должна стоять дата его составления.

Особенности документа

В последнее время кредитование между гражданином (где он выступает кредитором) и предприятием или компанией (которая в сделке является заемщиком) стало чрезвычайно популярным. Это происходит по той причине, что люди предлагают более лояльные условия кредитования со сниженными процентными ставками по сравнению с банковскими учреждениями.

В любом случае для дальнейшего урегулирования ситуации нужно составить соответствующий договор. Он заключается в следующих случаях:

- если юридическое лицо получает от физического денежные средства;

- если гражданин передает предприятию во временное пользование имущество, с помощью которого можно получить прибыль.

Как видно, предметом договора могут выступать не только деньги, но и недвижимое имущество. При этом если во временное пользование передается квартира либо дом, нужно соблюдать следующие нюансы:

- заимодатель должен быть собственником жилья;

- во время периода действия договора заимодатель не сможет совершать любые операции с жильем, которое является предметом договора.

Документ о займе между юридическим лицом (компанией или предприятием) и физическим лицом (гражданином) считается действительным только после того, как деньги поступят на счет заемщика.

Если же заимодателю нужно время для выдачи денег, договор не вступает в юридическую силу, пока заемщиком не будут получены все средства.

Имеет ли право быть данный вид сделки

Беспроцентный займ представляет собой сделку, при которой одна сторона передает другой стороне денежные средства или вещи для временного пользования. В конце указанного срока долг должен быть возвращен в полном объеме, без начисления процентов. Данный вид займа имеют право оформлять между собой юридические лица, грамотно составив договор.

По умолчанию займ считается процентным. Если в долг предоставляется безвозмездно, об этом обязательно следует указывать в договоре. Исключения составляют сделки, заключающиеся в передачи ценных вещей. Для получения процентов с данного вида займа, потребуется указать в договоре размер компенсации.

К преимуществам беспроцентного займа относится:

| Отсутствие переплаты | и необходимости в уплате налогов |

| Быстрое оформление | минимальный пакет документов и требования к заемщикам |

Отражение в законодательстве

В нем указаны правила составления договора беспроцентного займа, права и обязанности сторон. При оформлении соглашения следует ориентироваться на данную статью.

Она регламентирует порядок указания сроков в договоре. Так, сделка может быть срочной (в течение определенного периода) или бессрочной. Этот момент обязательно должен быть указан в документах.

Если период действия не оглашается, то договор становится бессрочным, дающим займодателю право требовать возврат долга в течение месяца в любое время.

На что обратить особое внимание при составлении

Беспроцентный займ между юридическими лицами имеет несколько отличительных особенностей, на которые следует обращать внимание при составлении договора:

| Возможность возврата без комиссии | беспроцентный займ предполагает досрочное погашение без дополнительных комиссий и штрафов. Это принципиальное отличие займа от классического кредита |

| Отсутствие налога | займодавец не получает выгоды от предоставления ссуды, поэтому ему не приходится оплачивать налоги |

| Отсутствие запрета на получение займа | во многих организация установлен запрет на получение займа, что делает невозможным оформление сделки. При кредитовании следует ориентироваться не только на действующее законодательство, но и на Устав компании. Возможна и обратная сторона -предприятию не разрешено выдавать займы |

| Разрешение | как правило, займ оформляет руководитель предприятия. И перед его получением стоит получить разрешение у собственников бизнеса |

| Вступление в силу | договор вступает в силу после передачи денежных средств или ценностей, являющихся предметом сделки |

| Сумма | может быть предоставлен на любую сумму, в этом законодательством ограничения не установлены. Единственное, банк может заинтересоваться о цели перевода и потребовать договор, если сумма превышает 500 000 рублей |

Договор составляется в письменной форме в двух экземплярах

Это важное условие беспроцентного займа между юридическими лицами. Документ не требует государственной регистрации, но нелишним будет заверить его у нотариуса

Видео: договор займа между юридическими лицами

Типовой договор

- Если в договоре указано, что заём считается беспроцентным;

- Договор займа заключён между физ.лицами (не наш случай).

Договор зависит от типа займа – беспроцентный или процентный, и исходя из этого и составляется правильная структура.

В момент передачи денег и подписания договора обеими сторонами, документ начинает действовать

Важно указать дату окончания действия договора. Сроки могут быть продлены по обоюдному согласию, но уже на новых условиях.

Указываем процент, который должен быть выплачен заимодавцу, обычно процент от общей суммы, переданной заёмщику

Выплачивать денежные средства нужно каждый месяц.

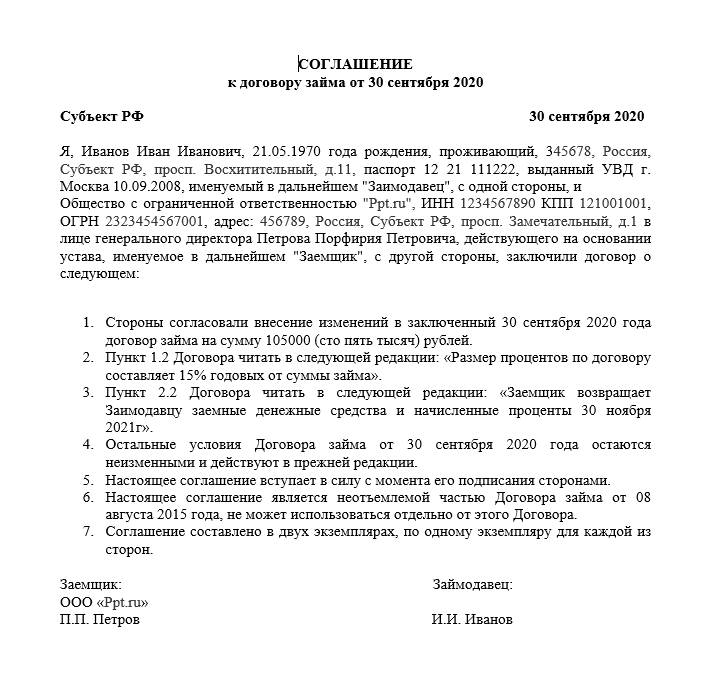

Все изменения к текущему договору, должны быть указаны в дополнительных письменных соглашениях, с указанием на основной договор займа. Все документы должны быть подписаны обеими сторонами.

Информацию о том, как составляется дополнительное соглашение и зачем это делать, вы найдете в следующей статье.

Если заёмщик решил изменить адрес проживания, он в обязательном порядке должен уведомить заимодавца – через телефон или другие удобные для него средства.

В случае спорных ситуаций, обе стороны должны урегулировать конфликт посредством личной встречи. Если конфликт не удалось погасить, то он решается в порядке, установленным законодательством.

Договор составляется в двух экземплярах, один предоставляется физическому лицу, другой – юридическому. Каждый экземпляр имеет идентичную юридическую силу.

В случае непредвиденных обстоятельств (землетрясение и другие стихийные бедствия, а также война), стороны освобождаются частично или полностью от ответственности.

Заемщик – физическое лицо

Если заемщиком выступает не компания, а физическое лицо (например, работник организации-займодавца), то у него может возникать доход в виде материальной выгоды от экономии на процентах, облагаемый НДФЛ. Почему может? Да потому, что все зависит от того, на какие цели выдается заем. Если заем выдается на покупку (строительство) жилья, земельных участков, то при условии подтверждения налоговой инспекцией права гражданина-заемщика на использование имущественного налогового вычета, материальная выгода освобождается от налогообложения (абз., 5 пп.1 п.1 ст.212 НК РФ).

Поскольку при выдаче беспроцентного займа гражданину НДФЛ в качестве налогового агента уплачивает организация-займодавец, то именно ей «физик» должен представить соответствующее подтверждение. Документом, подтверждающим право на имущественный налоговый вычет, могут быть:

- уведомление по форме, утвержденной приказом ФНС России от 14.01.2015 № ММВ-7-11/3, выдаваемое налоговой инспекцией для представления работодателю (налоговому агенту);

- справка по форме, приведенной в письме от 15.01.2016 № БС-4-11/329, которая может быть выдана налоговой инспекцией для представления иным налоговым агентам (не являющимся работодателями).

При этом документ должен содержать реквизиты договора займа, на основании которого предоставлены денежные средства, израсходованные на приобретение недвижимости, в отношении которой предоставлен имущественный вычет. В случае отсутствия соответствующих реквизитов такой документ не может являться основанием для освобождения от налогообложения. Данный вывод сделан, в частности, в письме Минфина РФ от 21.09.2016 № 03-04-07/55231. Там же говорится, что достаточно однократного представления подтверждающего документа, то есть представлять уведомление (справку) ежегодно в целях освобождения от налогообложения НДФЛ в последующие годы при погашении выданного займа не нужно.

А вот если подтверждающий документ оформлен не на заемщика непосредственно, а на супруга (супругу), то освобождение от НДФЛ уже применяться не может

На это обратили внимание чиновники из ФНС России в своем письме от 23.06.2016 № БС-4-11/1120

Теперь о том, как определить доход в виде материальной выгоды от экономии на процентах. С 2016 года такой доход определяется в последний день каждого месяца, в котором действовал договор займа (кредита), вне зависимости от даты получения такого займа (пп.7 п.1 ст. 223 НК РФ). Сам доход рассчитывается исходя из 2/3 ставки рефинансирования Банка России, установленной на дату получения дохода (пп.1 п.2 ст. 212 НК РФ). При этом НДФЛ рассчитывается по ставке 35 процентов (п.2 ст.224 НК РФ).

Если у заемщика есть денежный доход, с которого можно удержать налог (например, зарплата), то вопросов не возникает. Если же такие доходы отсутствуют, например, если заем был выдан гражданину, не являющемуся работником, то возможности удержать налог нет. Значит, займодавец ограничивается подачей в ИФНС сообщения о невозможности удержать налог. Сообщение подается в виде справки 2-НДФЛ с указанием в поле «Признак» кода «2». При этом порядок заполнения справки с признаком «2» аналогичен порядку заполнения справки с признаком «1». Однако в разделе 3 «Доходы, облагаемые по ставке __%» нужно указать только те доходы, с которых налог не был удержан.

Обязательные условия договора займа физического лица юридическому лицу

Указанный образец договора займа юридическому лицу о передаче средств является приблизительной формой, однако рекомендуется отметить следующие моменты:

— данные о договаривающихся сторонах;

— описание предмета займа (конкретная цифра о сумме денег и валюта);

— когда произойдёт возврат (конкретная дата или событие. В случае не указания этого срока ГК РФ предусматривает 30 дней с того момента, когда займ получен;

— начисляемый процент — если заем является процентным, а в случае безвозмездности — прямо прописать на беспроцентность;

— последствия неисполнения обязательств;

— разрешение возможных споров.

Адреса и реквизиты сторон

Заимодавец: Заемщик:

Адрес: …………………………………. Адрес: ………………………………….(юридический и фактический) (по месту регистрации и проживания)……………………………………….… ………….……………………………………………………………………….… паспорт .……………………………………………………………………….… выдан……………………………….………………………………………….… ………….……………………………………………………………………….… ………….……………………………………………………………………….… дата рождения ……..………………………………………………………….… телефон .………………………………(реквизиты организации)……………………………………….… ………….………………………………(ф.и.о. полностью) (ф.и.о. полностью) ……………………………………….… ………….………………………………(подпись) (подпись) «……» …………………. 20….. г. «……» …………………. 20….. г.

Залог при займе между юридическим и физическим лицом

Залог – это способ физического либо юридического лица обеспечить себя от возможных финансовых рисков при выдаче займа. Предприятие или компания может предоставить движимое или недвижимое имущество, чтобы заимодатель был уверен, что средства будут возвращены вовремя.

Если заемщик нарушает свои обязательства, которые прописаны в договоре займа, кредитор вправе в судебном порядке получить в свое владение имущество, предоставленное в качестве залога.

В качестве залога можно предоставить следующее:

- квартиру, частный дом или любое другое жилище;

- транспортное средство;

- ценные бумаги и облигации;

- драгоценности;

- земельный участок.

Стоит отметить, что предоставляемый залог обязательно должен быть в собственности у заемщика. Он должен быть готов подтвердить право на собственность соответствующим документом.

Процедура оформления договора с залогом и без залога отличается. Если заемщик предоставляет залог, то документ должен быть нотариально заверен, если же кредитор не требует дополнительного подтверждения платежеспособности заемщика, договор можно не заверять нотариально.

Какую сумму можно дать взаймы

Гражданский кодекс не содержит ограничений по сумме беспроцентного займа, которую организация вправе выдать или получить. Соответственно, такой договор можно заключить на любую сумму, начиная от одной копейки и заканчивая сотнями миллиардов. При этом, однако, необходимо учитывать два момента.

Первый связан с формой предоставления займа. Если речь идет о займе наличными, то необходимо иметь в виду ограничения, установленные пунктом 6 Указания Банка России от 07.10.13 № 3073-У. Так, по одному договору займа нельзя передавать наличными более 100 тыс. рублей. Это правило не действует, если хотя бы одна из сторон договора — физическое лицо, не являющееся ИП (п. 5 Указания). Соответственно, в этом случае наличными можно выдавать или получать любые суммы.

Второй момент касается финансовой состоятельности займодавца. В случае спора займодавец может претендовать на возврат денег, если докажет, что на момент выдачи займа реально располагал соответствующими финансовыми возможностями (см., например, постановление Арбитражного суда Дальневосточного округа от 09.06.18 № Ф03-2065/2018 и абз. 3 п. постановления Пленума ВАС РФ от 22.06.12 № 35). Поэтому, прописывая в договоре ту или иную сумму займа, нужно учитывать, что если дело дойдет до суда, займодавцу придется доказать, что на дату выдачи займа деньги у него действительно были.

Стороны, заключающие договор безвозмездного займа

Соглашение может быть заключено в разной форме между физическими и юридическими лицами. Как отдельные граждане между собой, так и в сотрудничестве с компаниями, могут заключать взаимовыгодные договора безвозмездного займа.

В связи с тем, что в соглашении могут принимать участие фирмы, отдельные граждане, нет определенных строгих канонов в оформлении договора беспроцентного займа. Суть в том, чтобы в обязательном порядке присутствовали определенные пункты:

- договор безвозмездного займа нумеруется и указывается дата заключения;

- предоставляется информация о сторонах, заключающих соглашение;

- в предмете договора безвозмездного займа указывается сумма, которая фигурирует в соглашении;

- перечисляются обязанности и права каждой из сторон соглашения;

- прописывается способ, которым заемщик возвращает полученные средства – частями или в полной мере, досрочное погашение обязательств;

- ответственность сторон по соблюдению договора безвозмездного займа, обстоятельства, которые могут повлиять на договоренность.

При необходимости договор безвозмездного займа включает пункт о соблюдении конфиденциальности каждой из сторон во время действия и по окончанию договоренности. При возникающих конфликтных ситуациях стороны руководствуются специальными пунктами соглашения. Если возникает ситуация, когда самостоятельно разрешить конфликт не удается – кредитор и заемщик могут прибегнуть к услугам со стороны.

Наступающие налоговые последствия для обеих сторон

И юристы, и налоговики неоднократно объясняли, что:

| Займодатель | юрлицо, выдав другому юрлицу некую сумму в долг, не получает от сделки никакой прибыли. Поэтому налоговых последствий у него не возникает |

| Заёмщик не получает никакой выгоды от того, что он не уплачивает проценты за пользование средствами займодателя | но, это было его осознанное решение — не получать материальной выгоды. Поэтому, такой феномен называется «упущенная материальная выгода», и с неё он должен заплатить налог государству. Такую позицию поддерживает ФНС, но Минфин не согласен с ней. |

На сегодняшний день, стоит руководствоваться мнением ФНС, и включать сумму невозникшей материальной выгоды в налоговую базу для расчёта налога на прибыль.

Арбитражные суды некоторых регионов РФ уже отстояли позицию бизнесменов, и выпустили соответствующие Определения, в которых освобождают заёмщиков от уплаты налога с материальной выгоды.

Поэтому, чтобы не «попасть впросак», необходимо уточнить в налоговой по месту регистрации предприятия об уплате налога с матвыгоды в этом регионе.

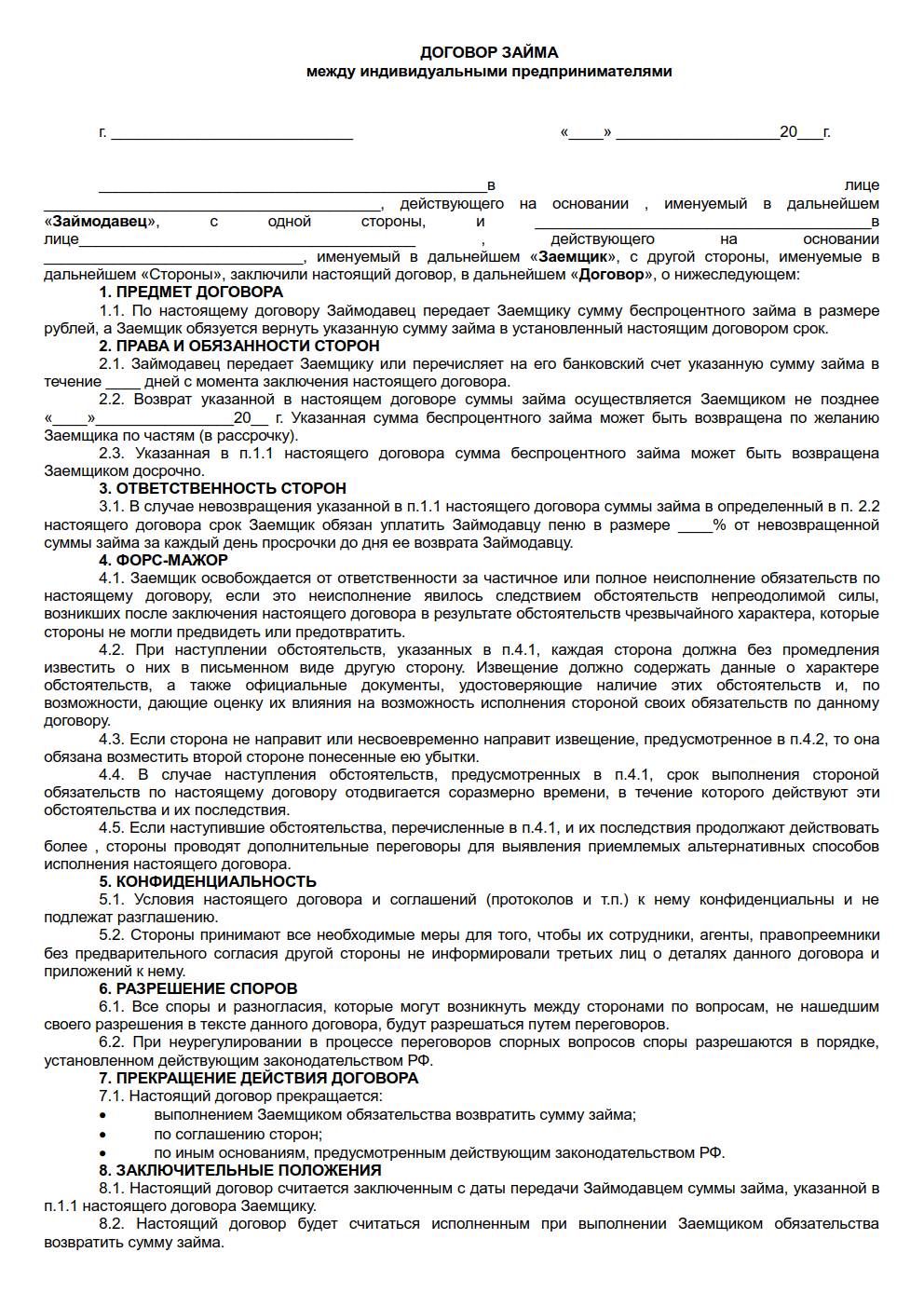

Займы между ИП

ИП может предоставить заем другому ИП за проценты или без них, но должен делать это не часто, поскольку иначе придется учреждать микрофинансовую организацию. При процентном варианте нужно будет заплатить подоходный налог. Например, при использовании УСН кредиторы платят 6 % с прибыли. За беспроцентный заем платит уже заемщик.

Чтобы займовые договоренности были действительны, в них отмечают:

- Датировку (с номером документа).

- Кто участвует.

- Сумму задолженности и валюту.

- Процентную ставку либо обязательно ее отсутствие.

- Срок погашения задолженности.

- Как будет происходить погашение.

- Права и обязанности участников.

- Как разрешаются споры.

- Реквизиты плюс визы сторон.

Зачем оформлять безвозмездное пользование автомобилем

Факт передачи автомобиля в пользование другому лицу может быть подтвержден простой доверенностью, генеральной доверенностью или договором безвозмездного пользования (договор ссуды – глава 36 Гражданского кодекса РФ). В таких случаях машина в ГИБДД не переоформляется, а это значит, что квитанции об административных штрафах приходят собственнику, а в случае ДТП (если машина скроется) основным подозреваемым станет именно он. Если письменный договор о безвозмездном пользовании автомобилем не заключался, не возникнут ли проблемы с лицом, управляющим таким ТС?

Кроме того, заключение договора позволяет собственнику правовым способом урегулировать вопросы: кто несет ответственность за содержание машины, текущий и капитальный ремонт, в каком состоянии автомобиль был передан и возвращен. Очень часто заключение такого договора выгодно юридическим лицам и индивидуальным предпринимателям, которые будут иметь право отнести расходы на содержание автомобиля в состав расходов такого субъекта предпринимательской деятельности. А, значит, и уменьшить размер налога.

Грамотно составленный письменный договор ссуды в случае судебных тяжб станет весомым доказательством по гражданскому делу в сфере защиты гражданских прав.

Какие документы составлять в случае безвозмездного пользования автомобилем

Оформить факт передачи машины в безвозмездное пользование необходимо договором ссуды. По такому договору ссудодатель (собственник автомобиля) передает в безвозмездное пользование ссудополучателю вещь. Ссудополучатель, получивший имущество безвозмездно, обязуется вернуть такую вещь в том же состоянии с учетом нормального износа или в соответствии с условиями договора (ст. 689 ГК РФ).

Договор ссуды автомобиля заключается в простой письменной форме, не требует нотариального удостоверения или государственной регистрации. Кстати, в наименовании договора не обязательно использовать термин «ссуда», можно и «безвозмездное пользование»

Обратите внимание, что если на стороне собственника автомобиля выступает третье лицо, необходимо наличие нотариально удостоверенной доверенности. При этом в тексте такого документа обязательно должно быть отражено право передавать вещь в пользование третьим лицам безвозмездно

Составьте Акт приема-передачи автомобиля и его принадлежностей, включая свидетельство о регистрации, полис ОСАГО, диагностическую карту техосмотра (при наличии), магнитолы, ключей, автомобильной аптечки, огнетушителя и др.

После возвращения автомобиля можно составить Акт осмотра транспортного средства на предмет выявленного ущерба, недостатков. Если все в порядке, управлявшее автомобилем лицо может попросить собственника составить расписку об отсутствии претензий.

Подготовка к заключению договора

Для заключения договора понадобятся паспортные данные обоих сторон, проверка полномочий в случае, когда одна из сторон действует по генеральной или иной доверенности (самостоятельно или с юридической помощью), ПТС, СР на автомобиль. Определитесь с перечнем вещей, которые будут передаваться в безвозмездное пользование вместе с автомобилем. Учтите, что те вещи, без которых автомобилем пользоваться будет невозможно, передать обязательно (СР, к примеру). Остальные – по договоренности между сторонами.

При заключении договора ссуды новому владельцу не страшен запрет на регистрационные действия. В отличие от ареста, объявления в розыск. Проверьте автомобиль через Интернет, чтобы не бояться его неожиданного изъятия и «разборок» в случае остановки инспектором.

Права и обязанности сторон

2.1. Займодавец ……………………………………………………………..…………Заемщику (передает сумму займа наличными / перечисляет сумму займа на указанный Заемщиком банковский счет)

в срок до «……» …………………. 20….. г.

2.2. Заёмщик обязуется возвратить сумму займа единовременно до «….»…….……. 20…. г.

2.3. За пользование предоставленными денежными средствами Заемщик обязуется выплатить Займодавцу проценты на сумму займа в размере ………………………… рублей.

2.4. Проценты за пользование займом уплачиваются Заемщиком

………………………………………………………………………………………………………(в день возврата займа / в срок до «….»…….……. 20…. г.)

2.5. Заемщик ……….…… право досрочно возвратить денежную сумму, указанную в п.1.1. (имеет / не имеет)

настоящего Договора.

2.6. Заемщик обязуется письменно извещать Займодавца о перемене своего места жительства.

Заключение договора займа

Договор займа заключается в простой письменной форме, но, по желанию сторон, заверяется нотариально. Описание предмета договора является существенным условием, без чего сделка признаётся незаключенной. Без указания суммы договор заключать нельзя.

Что будет, если сам договор, как документ, не составлять, а ограничиться только приходным кассовым ордером или банковским платёжным документом? Такая ситуация чревата судебными разбирательствами, причём, практика здесь противоречива, например:

- Отсутствие оригинала договора при том, что факт передачи денег заёмщику подтверждён документально, обязывает его вернуть долг (постановление Президиума ВАС РФ 05.04.2011 по делу № 16324/10);

- ПКО или платёжные поручения только подтверждают передачу денег, но не доказывают наличие заёмных обязательств (определение ВС РФ 23.09.2014 по делу № 5-КГ14-63);

Так что, письменный документ о намерениях сторон передать деньги надо составлять, это позволит избежать разбирательств как со стороны налоговых органов, так и при возврате долга. При этом обе стороны должны получить по одному экземпляру подписанного документа.

Кто имеет право подписывать договор с учредителем от имени общества? Может ли директор, являющийся учредителем, выдать заём сам себе? Это спорная точка зрения, по ней суды выносили разные решения

Например, принималась во внимание статья 182 (3) ГК РФ: «Представитель не может совершать сделки от имени представляемого в отношении себя лично, а также в отношении другого лица, представителем которого он одновременно является»

Некоторые судьи считают, что директор выступает представителем юридического лица, поэтому не вправе подписывать документ с обеих сторон: как руководитель фирмы и как ее участник. Однако здесь применяется статья 53 ГК РФ, согласно ей руководитель организации не является самостоятельным субъектом гражданских правоотношений, поэтому признаётся органом управления, а не представителем компании.

Таким образом, в договоре, подписанным лицом, который является директором и участником одновременно, сторонами выступают разные лица: юридическое и физическое. Для снижения риска признания сделки незаключенной, имеет смысл подписывать документ со стороны юрлица другим участником или сотрудником по доверенности.

Одалживаемая сумма должна возвращаться в срок, указанный в договоре, а при отсутствии в тексте такого условия – в течение 30 дней с даты письменного требования. Нельзя возвращать полученные денежные средства имуществом или товаром, в этом случае будет признаваться реализация имущества с вытекающими из этого налоговыми последствиями.

Рекомендуем разрабатывать договоры любого вида в нашем конструкторе документов. Это убережёт вас от ошибок и возможных негативных последствий. Получить доступ к конструктору можно в личном кабинете пользователя 1С-Старт.

Подведём итоги:

- Законодательство позволяет собственнику и созданной им организации вступать в заёмные отношения.

- Пользоваться деньгами можно без процентов, но этот пункт надо особо обговаривать в договорных условиях.

- Беспроцентное пользование признается материальной выгодой только для заёмщика-физического лица, и на 2/3 суммы экономии он обязан уплатить подоходный налог по ставке 13%.

- Заимодавец вправе простить долг, если при этом не ущемляются права других кредиторов.

- Прощённый долг облагается как внереализационный доход для ООО или как доход физлица для участника.